Сегодня рассмотрим тему: "минфин изменил пбу об учете расчетов по налогу на прибыль" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Минфин изменил ПБУ об учете расчетов по налогу на прибыль

- 2 Минфин изменил ПБУ об учете расчетов по налогу на прибыль

- 3 Бухучет расчетов по налогу на прибыль претерпел изменения

- 4 Минфин напомнил, что изменилось в ПБУ 18/02 о расчетах по налогу на прибыль

- 5 МИНФИН ПЛАНИРУЕТ ИЗМЕНИТЬ ПБУ ОБ УЧЕТЕ РАСЧЕТОВ ПО НАЛОГУ НА ПРИБЫЛЬ

- 6 Об изменениях в учете расчетов по налогу на прибыль Текст научной статьи по специальности «Экономика и экономические науки»

Минфин изменил ПБУ об учете расчетов по налогу на прибыль

Минфин РФ внес поправки в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». Соответствующий приказ от 20.11.2018 № 236н опубликован на Официальном интернет-портале правовой информации.

Напомним, ПБУ 18/02, утвержденное приказом Минфина от 19.11.2002 № 114н, устанавливает правила формирования в бухгалтерском учете и порядок раскрытия в бухгалтерской отчетности информации о расчетах по налогу на прибыль организаций.

Новые поправки меняют и дополняют отдельные положения указанного ПБУ. Так, измененная редакция предусматривает, что участником консолидированной группы налогоплательщиков временные и постоянные разницы определяются исходя из его доходов и расходов, включаемых в консолидированную налоговую базу КГН.

Текущий налог на прибыль участниками КГН формируется на отдельном счете по учету расчетов с участниками группы. На этом счете в бухучете ответственного участника КГН указывается сумма налога на прибыль по группе в целом, подлежащая уплате в бюджет на основе консолидированной налоговой базы, сформированной вне системы бухучета в соответствии с законодательством РФ о налогах и сборах.

Также дополнения устанавливают, что налогооблагаемые временные разницы приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

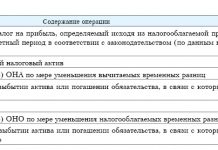

Соответственно, изменяется перечень временных разниц. Так, обновленная редакция устанавливает, что временные разницы образуются в результате:

Поправки также устанавливают, что для целей ПБУ под расходом по налогу на прибыль понимается сумма налога, признаваемая в отчете о финансовых результатах в качестве величины, уменьшающей прибыль до налогообложения при расчете чистой прибыли за отчетный период.

Расход (доход) по налогу на прибыль определяется как сумма текущего налога на прибыль и отложенного налога на прибыль.

Отложенный налог на прибыль за отчетный период определяется как суммарное изменение отложенных налоговых активов и отложенных налоговых обязательств за этот период, за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток).

| Видео (кликните для воспроизведения). |

В ПБУ 18/02 вносятся и иные поправки.

Согласно приказу, измененную редакцию ПБУ 18/02 организациям необходимо применять с бухгалтерской отчетности за 2020 год. Добровольно организации могут применять новую редакцию ПБУ раньше этого срока, если раскроют такое решение в бухгалтерской отчетности.

В программе «1С:Бухгалтерия 8» начиная с версии 3.0.59 можно вести учет как в соответствии с действующей редакцией ПБУ 18/02, так и в соответствии с утвержденными поправками в ПБУ 18/02.

Минфин изменил ПБУ об учете расчетов по налогу на прибыль

Минфин РФ внес поправки в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». Соответствующий приказ от 20.11.2018 № 236н опубликован на Официальном интернет-портале правовой информации.

Напомним, ПБУ 18/02, утвержденное приказом Минфина от 19.11.2002 № 114н, устанавливает правила формирования в бухгалтерском учете и порядок раскрытия в бухгалтерской отчетности информации о расчетах по налогу на прибыль организаций.

Новые поправки меняют и дополняют отдельные положения указанного ПБУ. Так, измененная редакция предусматривает, что участником консолидированной группы налогоплательщиков временные и постоянные разницы определяются исходя из его доходов и расходов, включаемых в консолидированную налоговую базу КГН.

Текущий налог на прибыль участниками КГН формируется на отдельном счете по учету расчетов с участниками группы. На этом счете в бухучете ответственного участника КГН указывается сумма налога на прибыль по группе в целом, подлежащая уплате в бюджет на основе консолидированной налоговой базы, сформированной вне системы бухучета в соответствии с законодательством РФ о налогах и сборах.

Также дополнения устанавливают, что налогооблагаемые временные разницы приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Соответственно, изменяется перечень временных разниц. Так обновленная редакция устанавливает, что временные разницы образуются в результате:

Поправки также устанавливают, что для целей ПБУ под расходом по налогу на прибыль понимается сумма налога, признаваемая в отчете о финансовых результатах в качестве величины, уменьшающей прибыль до налогообложения при расчете чистой прибыли за отчетный период.

Расход (доход) по налогу на прибыль определяется как сумма текущего налога на прибыль и отложенного налога на прибыль.

| Видео (кликните для воспроизведения). |

Отложенный налог на прибыль за отчетный период определяется как суммарное изменение отложенных налоговых активов и отложенных налоговых обязательств за этот период, за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток).

Бухучет расчетов по налогу на прибыль претерпел изменения

Минфин России приказом от 20.11.2018 № 236н внес существенные изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций». Основная цель внесенных поправок — приведение правил бухгалтерского учета налоговых обязательств и связанных с ними объектов бухгалтерского учета в соответствие с МСФО (IAS) 12 «Налоги на прибыль» (информационное сообщение Минфина России от 28.12.2018 № ИС-учет-13, далее — ИС-учет-13).

Прежде всего отметим, что на изучение изменений у организаций есть целый год. В обязательном порядке их нужно будет применять начиная с бухгалтерской отчетности за 2020 г. Вместе с тем организации вправе принять решение о раннем начале применения новой редакции ПБУ 18/02. Такое решение в соответствии с ПБУ 1/2008 «Учетная политика организации» должно быть раскрыто в бухгалтерской отчетности организации за год, в котором впервые будут применены изменения.

Внесены поправки в п. 7 ПБУ 18/02. Теперь произведение постоянной разницы на ставку налога называется не постоянным налоговым обязательством (активом), а постоянным налоговым расходом (доходом).

Содержащееся в п. 8 понятие временных разниц расширено. Напомним, что раньше под ними понимались доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль — в другом или в других отчетных периодах. Теперь к ним также относятся результаты операций, не включаемые в бухгалтерскую прибыль (убыток), но формирующие налоговую базу по налогу на прибыль в другом или в других отчетных периодах.

Согласно ИС-учет-13 примером временных разниц, образующихся в результате операций, не включаемых в бухгалтерскую прибыль, являются разницы, возникающие в результате переоценки основных средств и нематериальных активов.

Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

Пункт 20 ПБУ 18/02 дополнен новым показателем «расход (доход) по налогу на прибыль». Как отмечается в ИС-учет-13, этот показатель характеризует изменение экономических выгод организации за отчетный период в связи с налогообложением прибыли. Под расходом (доходом) по налогу на прибыль понимается сумма налога на прибыль, признаваемая в отчете о финансовых результатах в качестве величины, уменьшающей (увеличивающей) прибыль (убыток) до налогообложения при расчете чистой прибыли (убытка) за отчетный период. О порядке его расчета расскажем далее.

Уточнено определение текущего налога на прибыль. Согласно новой редакции п. 21 ПБУ 18/02 под текущим налогом на прибыль понимается налог на прибыль для целей налогообложения, определяемый в соответствии с законодательством РФ о налогах и сборах. То есть сумму этого налога следует брать из налогового учета, а не определять в бухгалтерском учете посредством корректировки величины условного расхода (условного дохода) на суммы постоянного налогового обязательства (актива), увеличения или уменьшения отложенного налогового актива и отложенного налогового обязательства отчетного периода.

ПБУ 18/02 подразделяет временные разницы в зависимости от характера их влияния на налогооблагаемую прибыль на вычитаемые и налогооблагаемые (п. 10 ПБУ 18/02). Прежняя редакция стандарта разделяла случаи возникновения таких разниц. Их перечни были приведены в п. 11 и 12 ПБУ 18/02 соответственно. В новой редакции п. 12 исключен, понятие налогооблагаемых временных разниц перенесено в п. 11, и здесь же теперь содержится общий перечень временных разниц. Согласно ему временные разницы образуются в результате:

применения разных правил оценки первоначальной стоимости и амортизации внеоборотных активов для целей бухгалтерского учета и целей налогообложения (ранее — применение разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль);

применения разных способов формирования себестоимости проданных продукции, товаров, работ, услуг для целей бухгалтерского учета и целей налогообложения (ранее — применение разных способов признания коммерческих и управленческих расходов в себестоимости);

применения в случае продажи объектов основных средств разных правил признания для целей бухгалтерского учета и целей налогообложения доходов и расходов, связанных с их продажей (в прежней редакции речь шла не о доходах и расходах, а об остаточной стоимости объектов основных средств и расходов, связанных с их продажей);

переоценки активов по рыночной стоимости для целей бухгалтерского учета (новый элемент перечня);

признания в бухгалтерском учете обесценения финансовых вложений, по которым не определяется их текущая рыночная стоимость, запасов и других активов;

применения разных правил создания резервов по сомнительным долгам и других аналогичных резервов для целей бухгалтерского учета и целей налогообложения (новый элемент перечня);

признания в бухгалтерском учете оценочных обязательств (новый элемент перечня);

применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения (ранее — признание процентных доходов для целей бухгалтерского учета исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения — по кассовому методу);

убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в отчетном периоде, но который будет принят в целях налогообложения в последующих отчетных периодах;

прочих аналогичных различий.

Как мы уже отметили, перечень показателей, используемых в ПБУ 18/02, дополнен показателем «расход (доход) по налогу на прибыль». Этот показатель определяется как сумма текущего налога на прибыль и отложенного налога на прибыль. При этом отложенный налог на прибыль за отчетный период определяется как суммарное изменение отложенных налоговых активов и отложенных налоговых обязательств за этот период, за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток).

В новой редакции ПБУ 18/02 приведен практический пример определения расхода по налогу на прибыль и связанных с ним показателей. Для наглядности в примере рассчитана также величина чистой прибыли за отчетный период. Причем, как отмечается в ИС-учет-13, расчет выполнен двумя способами: путем уменьшения прибыли до налогообложения на величину расхода по налогу на прибыль (так называемый балансовый способ) и путем уменьшения прибыли до налогообложения на величину условного расхода, скорректированную на суммы постоянного налогового расхода, увеличения отложенного налогового актива и отложенного налогового обязательства отчетного периода (так называемый способ отсрочки). Минфин России в ИС-учет-13 особо подчеркнул, что ПБУ 18/02 не содержит ограничений для применения организацией любого из этих способов по своему выбору.

При составлении бухгалтерской отчетности за отчетный год организацией в отчете о финансовых результатах отражена прибыль до налогообложения (бухгалтерская прибыль) в размере 150 000 руб. Налоговая база по налогу на прибыль за этот же период составила 280 000 руб. Ставка налога на прибыль — 20%.

На конец отчетного года балансовая стоимость активов организации суммарно была меньше их стоимости, принимаемой для целей налогообложения на 50 000 руб., а балансовая стоимость обязательств организации превышала их стоимость, принимаемую для целей налогообложения, на 15 000 руб.

На конец предыдущего года балансовая стоимость активов организации превышала их стоимость, принимаемую для целей налогообложения на 70 000 руб., а балансовая стоимость обязательств организации превышала их стоимость, принимаемую для целей налогообложения, на 10 000 руб.

Расчет величины чистой прибыли осуществляется следующим образом:

1. Отложенное налоговое обязательство на начало отчетного периода (конец предыдущего периода).

Налогооблагаемые временные разницы — 70 000 руб., вычитаемые временные разницы — 10 000 руб.

Исходя из этого, налогооблагаемые временные разницы будут равны 60 000 руб. (70 000 руб. – 10 000 руб.).

Соответственно, отложенное налоговое обязательство составит 12 000 руб. (60 000 руб. x 20 : 100).

2. Отложенный налоговый актив на конец отчетного периода.

Вычитаемые временные разницы равны 65 000 руб. (50 000 руб. + 15 000 руб.).

Величина отложенного налогового актива составит 13 000 руб. (65 000 руб. x 20 : 100).

3. Отложенный налог на прибыль за отчетный период составит 25 000 руб. (13 000 руб. – (–) 12 000 руб.).

4. Текущий налог на прибыль равен 56 000 руб. (280 000 руб. x 20 : 100).

5. Расход по налогу на прибыль за отчетный период:

25 000 руб. – 56 000 руб. = (–) 31 000 руб.

6. Условный расход по налогу на прибыль:

150 000 руб. x 20 : 100 = (–) 30 000 руб.

7. Постоянный налоговый расход:

(–) 31 000 руб. – (–) 30 000 руб. = (–) 1000 руб.

8. Чистая прибыль составит:

150 000 руб. + (–) 31 000 руб. = 119 000 руб.

150 000 руб. + (–) 30 000 руб. + (–) 1 000 руб. = 119 000 руб.

В новой редакции ПБУ 18/02 конкретизирован порядок заполнения отчета о финансовых результатах.

Так, согласно новой редакции п. 24 ПБУ 18/02 в этом отчете расход (доход) по налогу на прибыль с подразделением на отложенный налог на прибыль и текущий налог на прибыль отражается в качестве статьи, уменьшающей прибыль (убыток) до налогообложения при формировании чистой прибыли (убытка) за отчетный период. А налог на прибыль, относящийся к операциям, не включаемым в бухгалтерскую прибыль (убыток), — в качестве статьи, уменьшающей (увеличивающей) чистую прибыль (убыток) при формировании совокупного финансового результата периода.

Что касается пояснений к бухгалтерскому балансу и отчету о финансовых результатах, то теперь в них нужно раскрывать следующие показатели (п. 25 ПБУ 18/02):

1) отложенный налог на прибыль, обусловленный:

возникновением (погашением) временных разниц в отчетном периоде;

изменениями правил налогообложения, изменениями применяемых налоговых ставок;

признанием (списанием) отложенных налоговых активов в связи с изменением вероятности того, что организация получит налогооблагаемую прибыль в последующих отчетных периодах;

2) величины, объясняющие взаимосвязь между расходом (доходом) по налогу на прибыль и показателем прибыли (убытка) до налогообложения, в том числе:

применяемые налоговые ставки;

условный расход (условный доход) по налогу на прибыль;

постоянный налоговый расход (доход);

3) иная информация, необходимая пользователям для понимания характера показателей, связанных с налогом на прибыль организаций.

В ПБУ 18/02 включены специальные положения, посвященные порядку применения этого ПБУ участниками консолидированной группы налогоплательщиков. В частности, установлено, что такие лица:

определяют временные и постоянные разницы исходя из их налоговой базы, включаемой в консолидированную налоговую базу (п. 3 ПБУ 18/02). Консолидированная налоговая база — эта налоговая база по консолидированной группе налогоплательщиков. Консолидированная налоговая база формируется ответственным участником консолидированной группы налогоплательщиков в соответствии с законодательством о налогах и сборах вне системы бухгалтерского учета;

отражают в бухгалтерском учете отложенные налоговые активы с учетом всех вычитаемых временных разниц, за исключением: случаев, когда существует вероятность того, что вычитаемая временная разница не будет уменьшена или полностью погашена в последующих отчетных периодах; суммы убытка, полученного участником консолидированной группы налогоплательщиков в отчетном периоде, учитываемой при определении консолидированной налоговой базы за этот период (п. 14 ПБУ 18/02);

формируют в бухгалтерском учете текущий налог на прибыль на отдельном счете по учету расчетов с участниками консолидированной группы налогоплательщиков. Ответственный участник консолидированной группы налогоплательщиков отражает на этом счете подлежащую уплате в бюджет сумму налога на прибыль по консолидированной группе в целом (п. 22 ПБУ 18/02);

раскрывают обособленно в отчете о финансовых результатах разницу между суммой текущего налога на прибыль, исчисленного участником (включая ответственного участника) консолидированной группы налогоплательщиков для включения в консолидированную налоговую базу такой группы, и суммой денежных средств, причитающейся с участника (участнику) исходя из условий договора о создании консолидированной группы налогоплательщиков. Статья отчета о финансовых результатах, отражающая данную разницу, именуется «Перераспределение налога на прибыль внутри консолидированной группы налогоплательщиков» (п. 24 ПБУ 18/02, ИС-учет-13).

Минфин предложил внести изменения в ПБУ об учете расчетов по налогу на прибыль

Минфин опубликовал проект приказа о внесении изменений в ПБУ 18/02. Данные изменения должны коснуться учета расчетов по налогу на прибыль.

Изменения затронут интересы большинства российских компаний. В частности, планируется уточнить используемую терминологию и заменить понятие «постоянный налоговый актив» на «постоянный налоговый доход» а понятие «постоянное налоговое обязательство» заменить на «постоянный налоговый расход». По мнению Минфина новые термины более точно отражают суть хозяйственных процессов и совпадают с терминологией, используемой в отчете о финансовых результатах. Кроме того, планируется ввести понятия: расход и доход по налогу на прибыль. Строка «расход (доход) по налогу на прибыль» объединит три строки отчета о финансовых результатах: текущий налог на прибыль, изменение отложенных обязательств и изменение отложенных налоговых активов.

В части применения балансового метода и корректировки перечня временных разниц предлагается сближение российских правил бухучета с международными.

Проектом предусмотрено определение временных разниц аналогично IAS 12. Таким образом, определяется, что временная разница — это разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения.

Некоторые виды разниц, например, возникающие при переоценке финансовых вложений по рыночной стоимости для целей бухучета, могут быть однозначно отнесены к временным. В настоящее время существуют сомнения по ряду видов разниц — относить их к временным или к постоянным.

Таким образом, внесение изменений и дополнений в ПБУ сближает РСУ и МСФО.

Вам может быть интересно:

http://www.cpklider.ru/mezhdunarodnye-standarty-finansovoj-otchyotnosti-chast-1/

http://www.cpklider.ru/perexod-na-msfo-aktualnye-voprosy-texnologiya-i-slozhnosti/

http://www.cpklider.ru/mezhdunarodnye-standarty-finansovoj-otchyotnosti-2-dnya/

http://www.cpklider.ru/glavnyj-buxgalter/

Хотите первыми узнать о наших новых программах курсов повышения квалификации и семинарах, а также получить скидку 10%?

Минфин напомнил, что изменилось в ПБУ 18/02 о расчетах по налогу на прибыль

Минфин рассказал об изменениях в ПБУ 18/02 “Учет расчетов по налогу на прибыль организаций”. Утверждены приказом они были еще в конце ноября и применяются, начиная с бухгалтерской отчетности за 2020 год. Но можно и раньше, и тогда такое решение должно быть раскрыто в отчетности за год, в котором впервые применены изменения.

Изменения касаются временных разниц – их определения, случаев возникновения (это разные правила оценки первоначальной стоимости и амортизации, разные способы формирования себестоимости, разные правила учета доходов и расходов при продаже ОС, множество других случаев).

Введен показатель, характеризующий изменение экономических выгод организации в связи с налогообложением прибыли (расход/доход по налогу на прибыль).

Уточнено определение текущего налога на прибыль (теперь это налог, рассчитанный по налоговому законодательству, а не скорректированный, как ранее).

Изменен состав показателей, раскрываемых в отчете о финансовых результатах, уточнено содержание пояснений к нему и к бухгалтерскому балансу (информационное сообщение от 28.12.2018 N ИС-учет-13).

МИНФИН ПЛАНИРУЕТ ИЗМЕНИТЬ ПБУ ОБ УЧЕТЕ РАСЧЕТОВ ПО НАЛОГУ НА ПРИБЫЛЬ

Министерство опубликовало проект изменений в ПБУ 18/02. Главное нововведение связано с применением балансового метода при определении временных разниц.

Рассмотрим подробнее изменения, которые будут интересны большинству компаний.

Применение балансового метода

Планируют установить, что временная разница – это разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения. Пример использования балансового метода ведомство предлагает отразить в приложении 2 к ПБУ.

Некоторые компании пользуются этим методом и сейчас, поскольку он проще, чем определение временных разниц через сравнение доходов и расходов, признаваемых в бухгалтерском и налоговом учете. Поправки окончательно снимут вопрос легитимности балансового метода. Кроме того, они сближают российские правила бухучета с международными: аналогичное определение временных разниц приведено в IAS 12.

Корректировка перечня временных разниц

По некоторым видам разниц могут быть сняты сомнения, относить их к временным или к постоянным. Это касается, например, разниц, возникающих при переоценке финансовых вложений по рыночной стоимости для целей бухучета. Согласно проекту такие разницы однозначно квалифицируются как временные.

Определение расхода (дохода) по налогу на прибыль

В ПБУ могут ввести новые понятия – расход и доход по налогу на прибыль. При этом хотят закрепить, что расход (доход) по налогу на прибыль представляет собой сумму следующих показателей отчета о финансовых результатах:

– текущий налог на прибыль;

– изменение отложенных обязательств;

– изменение отложенных налоговых активов.

Уточнение терминологии

Вместо понятия “постоянный налоговый актив” предложен термин “постоянный налоговый доход”, а вместо “постоянное налоговое обязательство” – “постоянный налоговый расход”. На наш взгляд, это уточнение оправданно, ведь когда речь идет о показателях отчета о финансовых результатах, целесообразно пользоваться профильной терминологией – “доходы” и “расходы”.

Интересно, что размещенный на сайте проект представляет собой действующую редакцию ПБУ с внесенными и выделенными поправками

Проект приказа Минфина России

Об изменениях в учете расчетов по налогу на прибыль Текст научной статьи по специальности «Экономика и экономические науки»

Аннотация научной статьи по экономике и экономическим наукам, автор научной работы — Терехова В. А.

Похожие темы научных работ по экономике и экономическим наукам , автор научной работы — Терехова В. А.,

Текст научной работы на тему «Об изменениях в учете расчетов по налогу на прибыль»

ОБ ИЗМЕНЕНИЯХ В УЧЕТЕ РАСЧЕТОВ ПО НАЛОГУ НА ПРИБЫЛЬ

В. А. ТЕРЕХОВА, заслуженныйработник высшей школы Российской Федерации, доктор экономических наук, профессор Финансовая академия при Правительстве Российской Федерации

Приказом Минфина России от 11.02.2008 № 23н внесены изменения в Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02. В новой редакции ПБУ 18/02 действует уже при составлении отчетности за 2008 г.

Эти изменения касаются прежде всего постоянных положительных и отрицательных разниц. Как известно, положительные постоянные разницы приводят к формированию постоянных налоговых обязательств (ПНО), а отрицательные — к формированию постоянного налогового актива (ПНА). Показатель ПНА, формируемый организациями уже давно, выделен только в новой редакции ПБУ 18/02.

Следует отметить, что положительные постоянные разницы являются следствием того, что доходы в бухгалтерском учете учитываются в меньшем размере или не учитываются совсем по сравнению с налоговым учетом, например, при реализации по ценам ниже рыночных. То же относится к расходам, которые не учитываются совсем или в целях налогообложения учитываются в меньшем размере, например, только в пределах норм учитываются потери от недостачи и порчи материалов при их хранении и транспортировке, суммы расходов на НИОКР, не давших положительных результатов, суммы убытков по объектам обслуживающих производств и хозяйств сверх установленных норм и др.

Результатом этого является то, что сумма налога на прибыль, рассчитанная по данным бухгалтерского учета, меньше суммы налога по данным налогового учета. Поэтому приходится доначислять налог на прибыль, т. е. отражать в бухгалтерском

учете ПНО и делать записи по дебету счета 99, субсчет «ПНО» и кредиту счета 68, субсчет «Расчеты по налогу на прибыль».

Возникновение отрицательных постоянных разниц связано с доходами, которые не учитываются, т. е. с доходами, не признаваемыми в налоговом учете, например, доходами в виде стоимости имущества, полученного по безвозмездной помощи, в рамках целевого финансирования, доходами в связи со списанием кредиторской задолженности налогоплательщика перед бюджетами разных уровней, доходами в виде сумм восстановленных резервов под обесценение ценных бумаг и др.

К появлению отрицательных постоянных разниц приводят также расходы, которые не учитываются в бухгалтерском учете или учитываются в меньшем размере.

При этом налог на прибыль по данным бухгалтерского учета рассчитывается в большей сумме, чем по данным налогового учета. Поэтому необходимо сторнировать часть уже начисленного налога на прибыль. В бухгалтерском учете при этом делается запись по дебету счета 68, субсчет «Расчеты по налогу на прибыль» и кредиту счета 99, субсчет «ПНО».

Пример 1. Учредитель ООО «Сигма» передал организации безвозмездно денежные средства в сумме 2 000000руб.

В бухгалтерском учете ООО «Сигма» эта сумма была включена в состав прочих доходов. На основании этой суммы был рассчитан условный расход по налогу на прибыль (2 ООО 000руб. х24%= 480 000руб.), что отражено следующим образом:

Д-т сч. 99, субсчет «Условный доход (расход)» -480000руб.

К-т сч. 68, субсчет «Расчеты по налогу на прибыль» — 480000руб.

Однако при расчете налога на прибыль эта сумма не учитывается, так как доходы в виде безвозмездно полученного имущества от учредителя, доля которого в уставном капитале ООО «Сигма» превышает 50%, не включаются в состав внереализационных доходов(подп. lin. 1ст. 251НКРФ).

Следовательно, возникает постоянная разница в виде ПНА, которая отражается так:

Д-т сч. 68, субсчет «Расчеты по налогу на прибыль» — 480000руб.

К-т сч. 99, субсчет «ПНА,> – 480 000руб.

В результате сальдо по счету 68, субсчет «Расчеты по налогу на прибыль» будет равно нулю, а организация не должна перечислять в бюджет налог на прибыль за текущий период.

В новой редакции ПБУ 18/02 постоянные разницы, возникающие в бухгалтерском учете, отражаются только в момент их появления и не требуют дифференцированного учета по видам активов и обязательств.

Вместе с тем из текста ПБУ 18/02 в соответствии с приказом Минфина России от 11.02.2008 № 23н исключены все указания на корреспонденцию счетов при отражении в бухгалтерском учете ПНО, ПНА, ОНА и ОНО, так как отражение соответствующих налоговых активов и обязательств на счетах 09 «Отложенные налоговые активы», 77 «Отложенные налоговые обязательства» в соответствующей корреспонденции со счетами 68 и 99 регламентировано в Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 № 94н.

В соответствии с приказом Минфина России № 23н при изменении ставки налога на прибыль организациям необходимо пересчитывать сумму отложенных налогов на дату изменения ставки (пп. 14 и15 ПБУ 18/02). Разницу при пересчете следует отражать на счете 84 «Нераспределенная прибыль (непокрытый убыток)».

Если раньше ПБУ 18/02 должны были использовать все организации (кроме кредитных, страховых и бюджетных), то с 01.01.2008 отпримененияданного положения могут отказаться некоммерческие организации. Однако обязанность выполнения требований этого документа возникла у страховых организаций. Иными словами, с 01.01.2008 страховые организации (компании) должны выявлять постоянные и временные разницы и формировать ОНА и ОНО. Если в бухгалтерском учете страховой организации при отражении доходов и расходов погашается временная разница, возникшая до 01.01.2008, то ее следует

переквалифицировать в постоянную и отразить в бухгалтерском учете ПНО или ПНА.

Пример 2. В январе 2007г. страховая компания «Элком» приобрела нежилое помещение первоначальной стоимостью 36 ООО 000руб. как в бухгалтерском, так и в налоговом учете. Срок полезного использования объекта — 20 лет. Начисление амортизации производится линейным способом.

В феврале 2007г. компания списала 10 % первоначальной стоимости объекта в налоговом учете. В результате образовалась налогооблагаемая временная разница в сумме 3 600 000руб. Однако ОНО компания «Элком» не формировала, так как страховые компании были освобождены от применения ПБУ18/02(п. 1).

С февраля 2007г. страховая компания начисляет линейным способом ежемесячную амортизацию по объекту:

— в бухгалтерском учете:

36 000 000 руб.: 20 лет: 12 мес. = 150 000 руб.;

— в налоговом учете:

(36 000 000 руб. – 3 600 000 руб.): 20 лет.: 12 мес. = 135 000 руб.

Таким образом, ежемесячно в бухгалтерском учете погашается налогооблагаемая временнаяраз-ница в размере 15 000руб. В связи с тем, что ОНО не сформировано, страховая компания не уменьшает его величину. Однако с 01.01.2008 страховая компания «Элком» обязана применять ПБУ 18/02, а потому при погашении налогооблагаемой временной разницы, которая возникает при начислении амортизации по объекту, компания «Элком» должна переквалифицировать временную разницу в постоянную и ежемесячно формировать в бухгалтерском учете ПНО в сумме (15 000руб. х 24 %)=3 600руб.

В отдельном разделе рассмотрен вопрос о расчете текущего налога на прибыль.

Неоплаченная сумма налога, отражаемая в бухгалтерском балансе, включает:

— текущий налог на прибыль за отчетный период;

— задолженность за предшествующие периоды;

— доначисленную сумму налога за прошлые отчетные периоды.

Однако в балансе отражается не только кредиторская задолженность по налогу на прибыль, но и дебиторская задолженность в сумме переплаты или излишне взысканного налога. Именно по этой причине в новой редакции приказа Минфина России № 23н указано, что в бухгалтерском балансе должна отражаться не только кредиторская задолженность (обязательства), но и дебиторская задолженность по налогу на прибыль.

Для расчета показателя текущего налога на прибыль в бухгалтерском учете необходимо увели-

чить условный доход (расход) по налогу на прибыль на величину сформированных ПНО, ОНА и погашенного ОНО, а затем уменьшить условный расход (доход) на величину ПНА, сформированного ОНА и погашенного ОНО.

Из текста ПБУ 18/02 исключен термин «текущий налоговый убыток», так как данный показатель означает, что по результатам отчетного периода налоговая инспекция должна уплатить организации определенную сумму налога на прибыль, что практически нереально.

Согласно новой редакции п. 22 ПБУ 18/02 организации могут использовать один из двух способов определения суммы налога на прибыль. Первый способ: из налоговой декларации показатель текущего налога на прибыль переносится в ф. 2. Этот показатель вместе с тем формируется в бухгалтерском учете на основе условного дохода (расхода) по налогу, а также отложенных налоговых активов и обязательств. По этой причине переносить данный показатель из налоговой декларации не следует.

Второй способ связан непосредственно с бухгалтерскими данными, формируемыми на счете 68 «Расчеты по налогам и сборам», к которому открываются два субсчета второго порядка — «Текущий налог на прибыль» и «Расчеты с бюджетом». На первом субсчете формируется величина текущего налога на прибыль, а по окончании отчетного пе-

риода эта величина переносится на второй субсчет «Расчеты с бюджетом», на котором отражается сумма налога на прибыль, доначисление налога за предшествующие периоды, платежи в бюджет в течение отчетного периода.

В результате на втором субсчете отражается сальдо по расчетам с бюджетом по данному налогу.

Следует отметить, что показатель на субсчете «Текущий налог на прибыль» может не соответствовать показателю налога на прибыль в налоговой декларации, если у организации отсутствует налогооблагаемая прибыль и не сформированы отложенные налоговые активы либо допущена ошибка при формировании показателей, связанных с текущим налогом на прибыль.

Выбор способа формирования показателя текущего налога на прибыль должен быть отражен в учетной политике организации.

1. Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02: приказ Минфина России от 19.11.2002 № 114н.

2. Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций: приказ Минфина России от 31.10.2000 № 94н.

3. Налоговый кодекс РФ (часть вторая): Федеральный закон от 05.08.2000 № 117-ФЗ.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.