Сегодня рассмотрим тему: "оплата физлицу проезда и проживания в месте проведения мероприятия облагается ндфл" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 июня 2013 г. N 03-04-06/24693 О налогообложении НДФЛ сумм оплаты организацией за физических лиц, принимающих участие в различных мероприятиях на территории РФ, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения

- 2 Облагается ли НДФЛ оплата проезда и проживания физлиц в месте проведения мероприятий?

- 3 Оплата физлицу проезда и проживания в месте проведения мероприятия облагается НДФЛ

- 4 Оплата проезда и проживания участников мероприятия обязывает НКО удержать НДФЛ

- 5 Оплата проезда и проживания физлиц в месте проведения мероприятий облагается НДФЛ

- 6 Оплата жилья иногородних работников облагается НДФЛ и взносами

- 7 Об НДФЛ при оплате организацией стоимости проезда и проживания физлиц, принимающих участие в мероприятиях

- 8 Оплата организацией проезда к месту проведения мероприятия и иных расходов физлиц является их доходом, облагаемым НДФЛ

- 9 О налогообложении НДФЛ оплаты организацией проезда сотрудников к месту проведения корпоративных, спортивных и иных мероприятий и проживания в месте их проведения

- 10 Налогообложение НДФЛ оплаты проезда к месту проведения отпуска и обратно, в том числе в интересах работников

Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 28 июня 2013 г. N 03-04-06/24693 О налогообложении НДФЛ сумм оплаты организацией за физических лиц, принимающих участие в различных мероприятиях на территории РФ, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения

Вопрос: Федеральное государственное автономное образовательное учреждение высшего профессионального образования (далее – Университет) в ходе осуществления своей уставной деятельности при выполнении госзаказа и при осуществлении программ дополнительного образования проводит обучение слушателей по различным программам, в том числе и международным. С целью совершенствования учебного процесса Университета из других Университетов (в том числе иностранных) и Институтов приглашаются преподаватели и специалисты для чтения курса лекций, участия в диссертационных советах, в государственных аттестационных комиссиях, в научно-практических конференциях.

Часто приглашенным специалистам не производится начисление и выплата вознаграждений за чтение курса лекций, за участие в конференциях, советах и комиссиях.

Вместе с тем, специалистам, приглашенным в интересах Университета, производится оплата стоимости проезда (от места жительства или работы и обратно), проживания в общежитии Университета или в гостинице.

| Видео (кликните для воспроизведения). |

1. Будет ли являться оплата стоимости проезда и проживания преподавателям и специалистам, приглашенным в интересах Университета, их доходом в натуральной форме по ст. 211 НК РФ?

2. Если оплата проезда и проживания будет являться доходом в натуральной форме, то возможно ли внесение преподавателем или специалистом суммы начисленного налога непосредственно в кассу Университета? Можно ли будет не производить удержание НДФЛ у иностранных преподавателей и специалистов при наличии соглашения об избежании двойного налогообложения доходов физических лиц между РФ и иностранным государством, какими документами подтверждается право (возможность) Университета не удерживать НДФЛ?

Ответ: Департамент налоговой и таможенно-тарифной политики рассмотрел письмо ФГАОУ ВПО по вопросу обложения налогом на доходы физических лиц сумм оплаты организацией за физических лиц, принимающих участие в различных мероприятиях на территории Российской Федерации, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее – Кодекс) разъясняет следующее.

В соответствии с пунктом 1 статьи 210 Кодекса при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме.

Согласно подпункту 1 пункта 2 статьи 211 Кодекса к доходам, полученным налогоплательщиком в натуральной форме, относится, в частности, оплата (полностью или частично) за него организациями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика.

Таким образом, по общему правилу, оплата за физических лиц, участвующих в различных мероприятиях, проводимых организацией, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения является их доходом, полученным в натуральной форме.

С учетом пункта 1 статьи 211 Кодекса суммы такой оплаты, производимой организацией, включаются в налоговую базу указанных физических лиц.

В соответствии с пунктом 2 статьи 226 Кодекса исчисление сумм и уплата налога производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 214.1, 214.3, 214.4, 214.5, 227, 227.1 и 228 Кодекса.

Из изложенного следует, что при оплате организацией за физических лиц, приглашенных для участия в различных мероприятиях, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения, указанная организация признается налоговым агентом и обязана исполнять обязанности, предусмотренные для налоговых агентов статьями 226 и 230 Кодекса, в том числе по исчислению, удержанию и уплате налога на доходы физических лиц в бюджетную систему Российской Федерации и по предоставлению сведений о доходах физических лиц в налоговый орган по месту своего учета.

| Видео (кликните для воспроизведения). |

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Таким образом, если организация, помимо оплаты за физических лиц, приглашенных для участия в различных мероприятиях, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения, производит выплату указанным лицам каких-либо доходов, то налог с доходов, полученных физическими лицами в натуральной форме, должен удерживаться организацией из доходов, полученных в денежной форме, с учетом ограничения, установленного пунктом 4 статьи 226 Кодекса.

Если никаких доходов в денежной форме организация указанным лицам не выплачивает, применяются положения пункта 5 статьи 226 Кодекса, согласно которым при невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

В этом случае исчисление, декларирование и уплата налога на доходы физических лиц с указанных доходов производятся физическими лицами – получателями доходов самостоятельно по итогам налогового периода.

Налогообложение доходов преподавателей – резидентов иностранных государств зависит от конкретных положений соглашений об избежании двойного налогообложения, заключенных Российской Федерацией и указанными государствами.

Вуз приглашает из других университетов (в том числе иностранных) и институтов преподавателей и специалистов для чтения курса лекций, участия в диссертационных советах, в государственных аттестационных комиссиях, в научно-практических конференциях в России.

Этим лицам оплачивается стоимость проезда (от места жительства или работы и обратно), проживания в общежитии или гостинице.

В связи с этим Минфин России пояснил следующее.

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме.

По общему правилу оплата за физлиц, участвующих в различных мероприятиях организации, стоимости проезда к месту проведения мероприятий и проживания там является их доходом, полученным в натуральной форме.

При этом указанная организация признается налоговым агентом и обязана исчислить, удержать и уплатить НДФЛ в бюджетную систему России. Она также представляет сведения о доходах физлиц в налоговый орган.

Согласно НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Таким образом, если организация, помимо оплаты стоимости проезда и проживания, выплачивает указанным лицам какие-либо доходы, то налог с доходов в натуральной форме должен удерживаться из доходов, полученных в денежной (но не более 50% от суммы выплаты).

Если никаких доходов в денежной форме организация указанным лицам не выплачивает, применяются другие положения НК РФ. Так, при невозможности удержать исчисленную сумму налога налоговый агент обязан письменно сообщить об этом и о размере налога налогоплательщику и налоговому органу.

В этом случае исчислить, задекларировать и уплатить НДФЛ с указанных доходов должны сами физлица по итогам налогового периода.

Налогообложение доходов преподавателей – резидентов иностранных государств зависит от конкретных положений соглашений об избежании двойного налогообложения, заключенных Россией и указанными странами.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Облагается ли НДФЛ оплата проезда и проживания физлиц в месте проведения мероприятий?

Об НДФЛ при оплате организацией за физлиц стоимости проезда к месту проведения мероприятий, проживания в месте их проведения и иных расходов

Сделано в Санкт-Петербурге

© 1997 – 2019 PPT.RU

Полное или частичное

копирование материалов запрещено,

при согласованном копировании

ссылка на ресурс обязательна

Ваши персональные данные обрабатываются на сайте в целях

его функционирования в рамках Политики в отношении

обработки персональных данных. Если вы не согласны,

пожалуйста, покиньте сайт.

Вы уверены, что хотите удалить используемое изображение и заменить его аватаром по умолчанию?

Мы отправили письмо на ваш адрес электронной почты ([email protected]). В письме вы найдете ссылку для сброса пароля и все дальнейшие инструкции.

Вы уверены, что хотите выйти?

Ваше сообщение администратору отправлено. Вы получите ответ на адрес электронной почты в течение 2х рабочих дней

Вы уверены, что хотите удалить закладку

“Изменения в КоАП с 1 марта 2017 года”?

Оплата физлицу проезда и проживания в месте проведения мероприятия облагается НДФЛ

Организация, которая оплатила физическому лицу проезд и проживание в месте проведения мероприятия, должна удержать соответствующую сумму НДФЛ. Об этом сообщает Минфин в письме от 21.04.17 № 03-04-06/24140.

Согласно пункту 1 ст. 210 Налогового кодекса, при исчислении налоговой базы по НДФЛ учитываются все доходы налогоплательщика. Доходом признается экономическая выгода в натуральной или денежной форме. Согласно подпункту 1 пункта 2 ст. 211 среди доходов в натуральной форме может быть оплата организацией товаров, работ, коммунальных услуг, отдыха, питания, обучения.

Так, если компания оплачивает за физическое лицо проезд и проживание в месте проведения мероприятия, то это считается доходом физлица, полученным в натуральной форме. Исчислить и удержать НДФЛ должна компания, оплатившая проезд и проживание, поскольку согласно статьям 226 и 230 НК РФ она признается налоговым агентом по НДФЛ.

Оплата проезда и проживания участников мероприятия обязывает НКО удержать НДФЛ

Минфин РФ в своем письме № 03-04-06/6415 от 04.03.2013 разъясняет порядок обложения НДФЛ сумм оплаты некоммерческой организацией за физических лиц, принимающих участие в различных мероприятиях на территории РФ, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения.

Ведомство отмечает, что по общему правилу, оплата за физических лиц, участвующих в различных мероприятиях НКО, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения является их доходом, полученным в натуральной форме.

При оплате НКО за физических лиц, приглашенных для участия в различных мероприятиях, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения, указанная организация признается налоговым агентом.

Таким образом, если организация, помимо оплаты за физических лиц, приглашенных для участия в различных мероприятиях, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения, производит выплату указанных лицам каких-либо доходов, то налог с доходов, полученных физическими лицами в натуральной форме, должен удерживаться организацией из доходов, полученных в денежной форме.

В случае, если никаких доходов в денежной форме организация указанным лицам не выплачивает, налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога.

Оплата проезда и проживания физлиц в месте проведения мероприятий облагается НДФЛ

Организация, оплатившая физлицам проезд к месту проведения мероприятия и стоимость проживание в месте его проведения, обязана удержать соответствующую сумму налога на доходы физических лиц. Об этом напомнили специалисты Минфина России в письме от 21.04.17 № 03-04-06/24140.

Как известно, при исчислении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме (п. 1 ст. 210 НК РФ). Доходом является экономическая выгода в денежной или натуральной форме (ст. 41 НК РФ). К числу доходов, полученных налогоплательщиком в натуральной форме, относится оплата за него организацией (полностью либо частично) товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах (подп. 1 п. 2 ст. 211 НК РФ).

Соответственно, оплата за физическое лицо (в том числе — за иностранное физлицо) стоимости проезда к месту проведения мероприятия и проживания в месте его проведения, является доходом, полученным в натуральной форме. Исчислить и удержать налог должна организация, оплатившая проезд и проживание. Ведь в этом случае она признается налоговым агентом по НДФЛ (ст. 226 и 230 НК РФ).

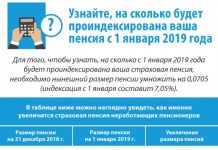

Налоговые изменения

с 1 января 2019 года в России

Изменения в налоговом законодательстве

с 1 января 2019 года в России

На полях Восточного экономического форума – 2018 глава Федеральной налоговой службы России Михаил Мишустин рассказал ТАСС о сотрудничестве с крупными интернетплатформами, особенностях нового налогового режима для самозанятых и прозрачных отношениях с бизнесом.

Глава ФНС России Михаил Мишустин уточнил параметры налога на профессилональные доходы для россиян, работающих на себя.

Организация, оплатившая физлицам проезд к месту проведения мероприятия и стоимость проживание в месте его проведения, обязана удержать соответствующую сумму НДФЛ.

Как известно, при исчислении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме (п. 1 ст. 210 НК РФ). Доходом является экономическая выгода в денежной или натуральной форме (ст. 41 НК РФ). К числу доходов, полученных налогоплательщиком в натуральной форме, относится оплата за него организацией (полностью либо частично) товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах (подп. 1 п. 2 ст. 211 НК РФ).

Соответственно, оплата за физическое лицо (в том числе — за иностранное физлицо) стоимости проезда к месту проведения мероприятия и проживания в месте его проведения, является доходом, полученным в натуральной форме. Исчислить и удержать налог должна организация, оплатившая проезд и проживание. Ведь в этом случае она признается налоговым агентом по НДФЛ (ст. 226 и 230 НК РФ).

Оплата жилья иногородних работников облагается НДФЛ и взносами

Суммы оплаты организацией аренды жилых помещений для иногородних работников облагаются НДФЛ и страховыми взносами. Об этом сообщил Минфин России в письме от 14.01.2019 № 03-04-06/1153.

Финансисты пояснили, что на основании подпункта 1 пункта 2 статьи 211 НК РФ к доходам, полученным налогоплательщиком в натуральной форме, относится оплата за него организациями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика.

Соответственно, оплата организацией за работников в их интересах стоимости аренды жилых помещений признается их доходом, полученным в натуральной форме. Суммы данной оплаты включаются в налоговую базу по НДФЛ.

В отношении страховых взносов сообщается, что перечень не подлежащих обложению взносами выплат физическим лицам, приведенный в статье 422 НК РФ, является исчерпывающим. Оплата работодателем стоимости аренды жилых помещений, предоставляемых работникам, в нем не поименована. Это значит, что такие суммы включаются в базу для начисления страховых взносов.

Также сообщается, что если расходы организации на оплату найма жилья для работников являются формой системы оплаты труда и условием в трудовом договоре, то такие расходы организация может учесть в целях налогообложения прибыли в составе расходов, как зарплата, выраженная в натуральной форме.

Если же расходы не являются формой системы оплаты труда и носят социальный характер, то, по мнению Минфина, они не могут быть учтены при исчислении налоговой базы по налогу на прибыль организаций независимо от того, предусмотрены эти расходы трудовыми договорами или нет (пункт 29 статьи 270 НК РФ).

Об НДФЛ при оплате организацией стоимости проезда и проживания физлиц, принимающих участие в мероприятиях

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо ООО по вопросу обложения налогом на доходы физических лиц сумм оплаты организацией за физических лиц, принимающих участие в различных мероприятиях, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее – Кодекс) разъясняет следующее.

В соответствии с пунктом 1 статьи 210 Кодекса при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме.

Согласно подпункту 1 пункта 2 статьи 211 Кодекса к доходам, полученным налогоплательщиком в натуральной форме, относится, в частности, оплата (полностью или частично) за него организациями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика.

Таким образом, по общему правилу оплата за физических лиц, участвующих в различных мероприятиях, проводимых организацией, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения является их доходом, полученным в натуральной форме.

С учетом пункта 1 статьи 211 Кодекса суммы такой оплаты, производимой организацией, включаются в налоговую базу указанных физических лиц.

При оплате организацией за физических лиц, приглашенных для участия в различных мероприятиях, стоимости проезда к месту проведения мероприятий и проживания в месте их проведения указанная организация признается налоговым агентом и обязана исполнять обязанности, предусмотренные для налоговых агентов статьями 226 и 230 Кодекса.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Оплата организацией проезда к месту проведения мероприятия и иных расходов физлиц является их доходом, облагаемым НДФЛ

Организация оплатила за физлиц проезд к месту проведения мероприятия, проживание и иные расходы. Что с НДФЛ? Ответ на этот вопрос дал Минфин в письме № 03-04-06/24140 от 21.04.2017.

В соответствии с пунктом 1 статьи 210 НК при определении налоговой базы учитываются все доходы налогоплательщика полученные им как в денежной, так и в натуральной форме.

К доходам, полученным налогоплательщиком в натуральной форме, относится, в частности, оплата (полностью или частично) за него организациями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика.

Таким образом, по общему правилу оплата за физических лиц (в том числе иностранных физических лиц), участвующих в различных мероприятиях, проводимых организацией, стоимости проезда к месту проведения мероприятий, проживания в месте их проведения и иных расходов является их доходом, полученным в натуральной форме.

Суммы такой оплаты, производимой организацией, включаются в налоговую базу указанных физлиц.

При получении физическими лицами дохода в натуральной форме в виде оплаты за них организацией стоимости проезда к месту проведения мероприятий, проживания в месте их проведения и иных расходов налоговым агентом по НДФЛ в отношении указанных доходов признается организация, производящая такую оплату.

О налогообложении НДФЛ оплаты организацией проезда сотрудников к месту проведения корпоративных, спортивных и иных мероприятий и проживания в месте их проведения

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

От 19 сентября 2014 г. N 03-04-06/46968

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо ОАО по вопросу обложения налогом на доходы физических лиц доходов сотрудников организации — участников корпоративных, спортивных и иных мероприятий в виде стоимости проезда к месту проведения мероприятий и проживания в месте их проведения и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

При определении налоговой базы в соответствии с пунктом 1 статьи 210 Кодекса учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах.

Согласно подпункту 1 пункта 2 статьи 211 Кодекса к доходам, полученным налогоплательщиком в натуральной форме, в частности, относится оплата (полностью или частично) за работника организациями товаров (работ, услуг) или имущественных прав, в том числе питания, отдыха, обучения в интересах налогоплательщика.

При получении налогоплательщиком от организаций дохода в натуральной форме в виде товаров (работ, услуг), налоговая база определяется в соответствии с пунктом 1 статьи 211 Кодекса как стоимость этих товаров (работ, услуг).

Статьей 168 Трудового кодекса Российской Федерации (далее — Трудовой кодекс) установлена обязанность работодателя возместить ряд расходов работников, связанных со служебными командировками.

Согласно статье 166 Трудового кодекса служебной командировкой признается поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы.

Поскольку участие в корпоративных, спортивных и иных мероприятиях, перечисленных в рассматриваемом письме, не является служебной обязанностью работников, выполнение ими таких поручений не может рассматриваться как выполнение “служебных поручений”. Соответственно, указанные поездки не могут являться командировками, а расходы, связанные с участием работников организации в данных мероприятиях, не могут являться командировочными расходами.

Таким образом, оплата организацией проезда сотрудников к месту проведения корпоративных, спортивных и иных мероприятий и проживания в месте их проведения является доходом сотрудников, полученным в натуральной форме, и поэтому стоимость такой оплаты подлежит обложению налогом на доходы физических лиц в установленном порядке.

Налогообложение НДФЛ оплаты проезда к месту проведения отпуска и обратно, в том числе в интересах работников

Каждый работодатель заинтересован в том, чтобы его персонал работал с наибольшей отдачей сил, поэтому организации нередко предусматривают для своих работников довольно ощутимый “социальный пакет”, в состав которого может быть включена и оплата проезда к месту проведения ежегодного отпуска и обратно. Выплата такой компенсации имеет свои особенности в части обложения налогом на доходы физических лиц.

С порядком обложения НДФЛ оплаты стоимости проезда для своих работников к месту проведения отдыха и обратно вы ознакомитесь, прочитав данную статью.

Следует отметить, что действующее законодательство Российской Федерации не ограничивает действия работодателя в части предоставления своим работникам различных гарантий и компенсаций. Так, ничто не запрещает организации оплачивать питание своих сотрудников, приобретать для них товары (работы, услуги), имущественные права, оплачивать лечение, обучение и так далее и тому подобное. И если финансовые возможности организации позволяют, то она может принять решение об оплате своим работникам расходов на проезд к месту проведения ежегодного отпуска и обратно. Учитывая уровень сегодняшних цен, можно судить о том, какую заботу о своих работниках проявляет такой работодатель, особенно если выплата такой компенсации не входит в его обязанности.

Однако есть категория работодателей, для которых выплата такой компенсации своим работникам является не правом, а обязанностью, предусмотренной законодательством. Это организации, финансируемые из бюджета, расположенные в районах Крайнего Севера и приравненных к ним местностям. Работа в указанных регионах отличается суровыми условиями, что оказывает негативное влияние на здоровье работников. Учитывая это, для работающих “северян” государство предусматривает особые льготы.

Особенностям регулирования труда лиц, работающих в районах Крайнего Севера и приравненных к ним местностях, посвящена гл. 50 Трудового кодекса Российской Федерации (далее – ТК РФ).

Статьей 313 ТК РФ определено, что лица, работающие в районах Крайнего Севера и приравненных к ним местностях, имеют право на получение государственных гарантий и компенсаций, установленных ТК РФ, другими федеральными законами и иными правовыми актами Российской Федерации.

Перечень районов Крайнего Севера и приравненных к ним местностей утвержден Постановлением Совета Министров СССР от 10 ноября 1967 г. N 1029 и действует до сих пор с многочисленными изменениями, которые были внесены в этот документ.

Одной из государственных гарантий является компенсация оплаты проезда к месту проведения отпуска и обратно, право на которую работающим “северянам” предоставляет ст. 325 ТК РФ, а также ст. 33 Закона Российской Федерации от 19 февраля 1993 г. N 4520-1 “О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях”.

Причем, как сказано в п. 3 Постановления Верховного Совета Российской Федерации от 19 февраля 1993 г. N 4521-1 “О порядке введения в действие Закона Российской Федерации “О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях”, государственные гарантии и компенсации, предусмотренные указанным Законом, распространяются и на те районы Севера, которые не отнесены к районам Крайнего Севера и приравненным к ним местностям, но в которых начисляются районный коэффициент и процентная надбавка к заработной плате. Аналогичное мнение содержит Письмо Минфина России от 24 апреля 2008 г. N 04-1-01/1992 “О налоге на доходы физических лиц”. Это же подтверждается примерами правоприменительной практики, в частности Постановлениями ФАС Восточно-Сибирского округа от 13 июня 2012 г. N А78-5404/2011, от 27 января 2012 г. по делу N А33-7364/2011, от 31 мая 2007 г. N А33-8205/06-Ф02-2802/07 по делу N А33-8205/06, ФАС Западно-Сибирского округа от 13 октября 2010 г. N А27-1361/2010.

Из ст. 325 ТК РФ следует, что лица, работающие в организациях, расположенных в районах Крайнего Севера и приравненных к ним местностях, имеют право на оплату один раз в два года за счет средств работодателя стоимости проезда и провоза багажа в пределах территории Российской Федерации к месту использования отпуска и обратно.

Распространяется такая льгота на работника фирмы-“северянина” и на неработающих членов его семьи, фактически проживающих вместе с ним.

Право на компенсацию указанных расходов возникает у работника такого работодателя одновременно с правом на получение ежегодного оплачиваемого отпуска за первый год работы в данной организации, что подтверждает и Постановление ФАС Западно-Сибирского округа от 30 сентября 2008 г. по делу N Ф04-5843/2008(12318-А81-25).

Имейте в виду, что если член семьи работника не является его иждивенцем (работает), то эта льгота на него не распространяется. Такие разъяснения содержатся в Письме Минфина России от 18 ноября 2009 г. N 03-04-06-01/300.

Если организация финансируется из федерального бюджета, то компенсация выплачивается в соответствии с Правилами компенсации расходов на оплату стоимости проезда и провоза багажа к месту использования отпуска и обратно, утвержденными Постановлением Правительства Российской Федерации от 12 июня 2008 г. N 455 “О порядке компенсации расходов на оплату стоимости проезда и провоза багажа к месту использования отпуска и обратно для лиц, работающих в федеральных государственных органах, государственных внебюджетных фондах Российской Федерации, федеральных государственных учреждениях, расположенных в районах Крайнего Севера и приравненных к ним местностях, и членов их семей” (далее – Правила).

В ст. 325 ТК РФ также сказано, что если организация, расположенная в районах Крайнего Севера и приравненных к ним местностях, финансируется из бюджета субъекта Российской Федерации или местного бюджета, то размер, условия и порядок компенсации расходов на оплату стоимости проезда к месту использования отпуска и обратно устанавливаются соответственно органами государственной власти субъектов Российской Федерации, органами местного самоуправления.

Если же организация не относится к бюджетной сфере, то размер, условия и порядок компенсации расходов на оплату стоимости проезда устанавливаются коллективными договорами, локальными нормативными актами, принимаемыми с учетом мнения выборных органов первичных профсоюзных организаций, трудовыми договорами.

На основании вышеизложенного можно сказать, что с точки зрения предоставления компенсации “проездных” расходов к месту проведения отпуска и обратно всех работодателей условно можно разделить на две категории, а именно:

- работодателей, для которых выплата такой компенсации является обязанностью – это организации, расположенные в районах Крайнего Севера и приравненных к ним местностях;

- работодателей, для которых выплата такой компенсации является правом.

Далее рассмотрим вопросы обложения налогом на доходы физических лиц (далее – НДФЛ) оплаты проезда к месту проведения отпуска и обратно.

Порядок исчисления и уплаты НДФЛ определен гл. 23 “Налог на доходы физических лиц” Налогового кодекса Российской Федерации (далее – НК РФ).

Подробный анализ указанной главы, а именно ст. ст. 208 – 211, 217 НК РФ, позволяет сделать вывод о том, что по общему правилу компенсация стоимости проезда работника к месту проведения отпуска и обратно представляет собой налогооблагаемый доход работника, полученный им в натуральной форме, который облагается налогом в общем порядке.

Поэтому если работодатель не является “северной” организацией и оплачивает работнику проезд к месту проведения отпуска и обратно, то стоимость этого проезда подлежит обложению НДФЛ.

Заметим, что и Минфин России в Письме от 14 марта 2008 г. N 03-04-06-01/57 говорит о том, что стоимость проезда к месту отдыха и обратно в период отпуска работников, оплаченная организацией-работодателем – не “северной” организацией, не является по своему содержанию компенсационной выплатой и подлежит обложению НДФЛ в общеустановленном порядке.

Данный вывод основан на том, что согласно п. 3 ст. 217 НК РФ не подлежат обложению НДФЛ все виды компенсационных выплат, в частности связанных с исполнением налогоплательщиком трудовых обязанностей.

Понятие компенсаций, связанных с исполнением физическим лицом трудовых обязанностей, а также случаи их предоставления, определены ст. 164 ТК РФ, где сказано, что компенсации представляют собой денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных ТК РФ и другими федеральными законами.

Отпуск является одним из видов времени отдыха, в течение которого работник свободен от исполнения трудовых обязанностей и которое он может использовать по своему усмотрению (ст. ст. 106 и 107 ТК РФ).

Таким образом, если физическое лицо во время отпуска не исполняет трудовых обязанностей, то оно и не несет затрат, связанных с их выполнением.

Что касается оплаты проезда к месту проведения отпуска и обратно для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях, то эта оплата является компенсацией, предусмотренной действующим законодательством, поэтому она не облагается НДФЛ.

На то, что стоимость проезда к месту проведения отпуска и обратно для “северян” не подлежит налогообложению, указывает и Минфин России в Письме от 13 августа 2012 г. N 03-04-06/1-239. В данном Письме сказано, что перечень доходов, освобождаемых от налогообложения, содержится в ст. 217 НК РФ. Положений, непосредственно предусматривающих освобождение от налогообложения сумм оплаты работодателем проезда к месту проведения отпуска и обратно лицам, работающим в организациях, расположенных в районах Крайнего Севера и приравненных к ним местностях, ст. 217 НК РФ не содержит. Однако при рассмотрении данного вопроса следует руководствоваться решениями судебных органов, предусматривающими освобождение от обложения НДФЛ указанных выплат.

Аналогичная точка зрения высказана в Письмах Минфина России от 21 октября 2011 г. N 03-04-06/6-281, от 5 апреля 2011 г. N 03-04-05/6-224.

Заметим, что оплата работодателем работникам “северных” организаций и неработающим членам их семей стоимости проезда к месту проведения отпуска и обратно не подлежит налогообложению даже в том случае, если в соответствии с коллективным договором, локальным нормативным актом организации, трудовыми договорами она производится чаще одного раза в два года, например ежегодно. На это указывают финансисты в Письмах от 16 апреля 2012 г. N 03-04-06/6-114, от 13 августа 2012 г. N 03-04-06/1-239.

Не предусмотрена компенсация расходов на оплату стоимости проезда и провоза багажа к месту использования отпуска и обратно, если работник находится в отпуске по беременности и родам, в отпуске по уходу за ребенком до достижения им возраста 3 лет, в отпуске без сохранения заработной платы, в ежегодном оплачиваемом отпуске с последующим увольнением.

В случае если нормативными правовыми актами органов государственной власти субъектов Российской Федерации, органов местного самоуправления установлены дополнительные гарантии в части иных видов отпусков, то указанные работники в этом случае могут воспользоваться правом на компенсацию расходов на оплату стоимости проезда и провоза багажа.

Данные выводы содержатся в п. 6 Обзора Верховного Суда Российской Федерации практики рассмотрения судами дел, связанных с осуществлением гражданами трудовой деятельности в районах Крайнего Севера и приравненных к ним местностях, утвержденного Президиумом Верховного Суда Российской Федерации 26 февраля 2014 г.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.