Сегодня рассмотрим тему: "срок уплаты ндфл налоговыми агентами увеличен не будет минфин против" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Минфин против изменения срока уплаты НДФЛ налоговыми агентами

- 2 Минфин против изменения срока уплаты НДФЛ налоговыми агентам

- 3 Минфин против переноса срока перечисления НДФЛ налоговыми агентами

- 4 Минфин против изменения срока перечисления НДФЛ налоговыми агентами

- 5 Можно ли избежать штрафа при уплате НДФЛ позже срока?

- 6 Срок уплаты НДФЛ налоговыми агентами увеличен не будет: Минфин против

- 7 Минфин против изменения срока уплаты НДФЛ налоговыми агентам

Минфин против изменения срока уплаты НДФЛ налоговыми агентами

Минфин России не поддерживает предложение по изменению срока перечисления налоговыми агентами НДФЛ с дохода, начисленного за выполненные трудовые обязанности. Об этом ведомство сообщило в письме от 20 июля 2018 г. № 03-04-05/51152.

Финансисты пояснили, что согласно пункту 2 статьи 223 НК РФ датой фактического получении дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Перечислять суммы исчисленного и удержанного налога налоговые агенты обязаны не позднее дня, следующего за днем выплаты налогоплательщику дохода (пункт 6 статьи 226 НК РФ).

При этом налоговый агент перечисляет не собственные денежные средства, а денежные средства, удержанные непосредственно из доходов налогоплательщика при их фактической выплате.

Соответственно, не перечислив в установленный срок НДФЛ, налоговый агент незаконно пользуется деньгами работников и наносит ущерб бюджетной системе в связи с неперечислением в бюджет налога.

Налоговые изменения

с 1 января 2019 года в России

Изменения в налоговом законодательстве

с 1 января 2019 года в России

На полях Восточного экономического форума – 2018 глава Федеральной налоговой службы России Михаил Мишустин рассказал ТАСС о сотрудничестве с крупными интернетплатформами, особенностях нового налогового режима для самозанятых и прозрачных отношениях с бизнесом.

Глава ФНС России Михаил Мишустин уточнил параметры налога на профессилональные доходы для россиян, работающих на себя.

В Минфине России не поддерживают предложения по изменению срока перечисления налога на доходы физических лиц налоговыми агентами.

Как известно, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. Об этом сказано в пункте 6 статьи 226 НК РФ. В Минфине обращают внимание на то, что при уплате НДФЛ налоговый агент перечисляет не собственные денежные средства, а денежные средства, удержанные непосредственно из доходов налогоплательщика-физлица.

| Видео (кликните для воспроизведения). |

Если налоговый агент не перечисляет в установленный срок сумму налога на доходы физических лиц, то он:

- незаконно пользуется денежными средствами налогоплательщиков;

- наносит ущерб бюджетной системе в связи с неперечислением налога.

Поэтому Минфин выступает против изменения срока перечисления НДФЛ налоговыми агентами.

Минфин против изменения срока уплаты НДФЛ налоговыми агентам

Минфин России не поддерживает предложение по изменению срока перечисления налоговыми агентами НДФЛ с дохода, начисленного за выполненные трудовые обязанности. Об этом ведомство сообщило в письме от 20 июля 2018 г. № 03-04-05/51152.

Финансисты пояснили, что согласно пункту 2 статьи 223 НК РФ датой фактического получении дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Перечислять суммы исчисленного и удержанного налога налоговые агенты обязаны не позднее дня, следующего за днем выплаты налогоплательщику дохода (пункт 6 статьи 226 НК РФ).

При этом налоговый агент перечисляет не собственные денежные средства, а денежные средства, удержанные непосредственно из доходов налогоплательщика при их фактической выплате.

Соответственно, не перечислив в установленный срок НДФЛ, налоговый агент незаконно пользуется деньгами работников и наносит ущерб бюджетной системе в связи с неперечислением в бюджет налога.

Минфин против переноса срока перечисления НДФЛ налоговыми агентами

В Минфине России не поддерживают предложения по изменению срока перечисления налога на доходы физических лиц налоговыми агентами. Свою точку зрения по этому вопросу специалисты ведомства изложили в письме от 20.07.18 № 03-04-05/51152.

Как известно, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. Об этом сказано в пункте 6 статьи 226 НК РФ. В Минфине обращают внимание на то, что при уплате НДФЛ налоговый агент перечисляет не собственные денежные средства, а денежные средства, удержанные непосредственно из доходов налогоплательщика-физлица.

Если налоговый агент не перечисляет в установленный срок сумму налога на доходы физических лиц, то он:

- незаконно пользуется денежными средствами налогоплательщиков;

- наносит ущерб бюджетной системе в связи с неперечислением налога.

Поэтому Минфин выступает против изменения срока перечисления НДФЛ налоговыми агентами.

| Видео (кликните для воспроизведения). |

Минфин против изменения срока перечисления НДФЛ налоговыми агентами

В письме от 20.07.18 № 03-04-05/51152 Минфин сообщил, что рассмотрел предложение об изменении срока уплаты в бюджет НДФЛ налоговым агентом.

При получении дохода в виде оплаты труда согласно пункту 2 статьи 223 НК датой фактического получения дохода признается последний день месяца, за который начислена зарплата. Согласно пункту 6 статьи 226 НК налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Налоговый агент перечисляет не собственные деньги, а средства, удержанные из доходов работника.

Соответственно, не перечислив в установленный срок НДФЛ, налоговый агент незаконно пользуется деньгами физлиц, и как следствие, наносит ущерб бюджетной системе РФ.

Так что предложение по изменению срока перечисления НДФЛ налоговыми агентами не поддерживается.

Можно ли избежать штрафа при уплате НДФЛ позже срока?

Автор: Данченко С.П., эксперт журнала

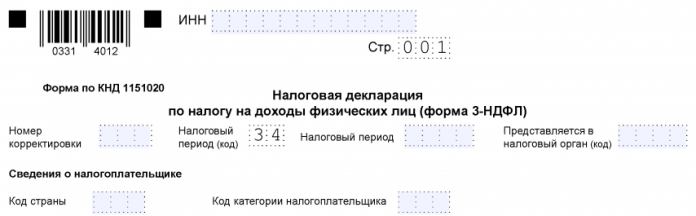

В силу самых разных причин налоговые агенты нередко перечисляют НДФЛ в бюджет позже установленного срока. Согласно действующим нормам кроме пени в этом случае налоговики начисляли еще и штраф за несвоевременный НДФЛ – 20 % от неперечисленной суммы, – что выливалось в весьма ощутимые потери налогового агента. Но с 2019 года ситуация изменится – штрафа можно будет избежать. Подробности – в нашем материале.

Действующая редакция ст. 123 НК РФ устанавливает для налоговых агентов ответственность за неправомерное неудержание и неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок сумм налога, подлежащего удержанию и перечислению налоговым агентом: штраф в размере 20 % от суммы, подлежащей удержанию или перечислению.

На практике данная норма наиболее широко применяется в отношении налоговых агентов по НДФЛ в случае перечисления сумм налога позже установленных сроков. Получается, что если налоговый агент перечислил сумму НДФЛ позже установленного срока, но сделал это сам независимо от требований налогового органа, а также уплатил пени, то ему ответственности все равно не избежать: при выездной налоговой проверке ему будет начислен штраф за несвоевременную уплату налога. При этом штраф за несвоевременный НДФЛ будет начислен независимо от того, на какое время был задержан платеж и по какой причине.

Еще в Письме Минфина России от 04.04.2017 № 03-02-08/19755 было сказано, что НК РФ не предусмотрено освобождение налогового агента от ответственности в зависимости от срока неправомерного неисполнения им установленной обязанности по удержанию и перечислению суммы налога в бюджетную систему РФ. Что же касается причины, по которой НДФЛ не был уплачен в установленный срок, финансисты отмечают, что отсутствие вины лица в совершении налогового правонарушения согласно пп. 2 п. 1 ст. 109 НК РФ является обстоятельством, исключающим привлечение этого лица к ответственности за совершение налогового правонарушения. При применении налоговой санкции судом или налоговым органом, рассматривающим дело, учитываются обстоятельства, исключающие вину лица в совершении налогового правонарушения, или обстоятельства, смягчающие ответственность за совершение налогового правонарушения (ст. 111 и 112 НК РФ).

Но на практике ни отсутствие умысла в совершении налогового правонарушения, ни совершение налогового правонарушения впервые, ни тяжелое финансовое положение налогового агента, ни какие-либо другие причины не принимались налоговыми органами в качестве обстоятельств, исключающих или смягчающих вину в данном случае. Это связано с принципиальным подходом контролирующих органов к рассматриваемому вопросу: источником перечисления налоговым агентом сумм НДФЛ в бюджетную систему РФ являются суммы денежных средств, удерживаемые у налогоплательщиков (Письмо Минфина России от 15.10.2012 № 03-02-07/1-253).

В Письме от 15.03.2018 № 03-04-05/16172 представители Минфина прямо указали, что налоговый агент перечисляет не свои денежные средства, а денежные средства, удержанные непосредственно из доходов налогоплательщика при их фактической выплате. Соответственно, не перечислив в установленный срок НДФЛ, налоговый агент незаконно пользуется денежными средствами налогоплательщиков, что недопустимо.

При этом на практике налоговики пытались применить ст. 123 НК РФ и в случае своевременной уплаты НДФЛ в бюджет, но с ошибками в платежном поручении, например при уплате НДФЛ обособленным подразделением организации. Хотя согласно правовой позиции ВАС налоговый агент признается исполнившим свои обязательства перед бюджетной системой РФ в случае исчисления, удержания и перечисления налога на соответствующий счет Федерального казначейства (Постановление Президиума ВАС РФ от 23.07.2013 № 784/13 по делу № А06-9384/2011). Также Президиум ВАС пришел к выводу о том, что неправильное указание в платежных документах кода ОКАТО не ведет к образованию недоимки и не может рассматриваться как основание для начисления сумм пеней, поскольку налог в бюджетную систему РФ налоговым агентом перечислен в установленный срок. Аналогичная позиция отражена в Определении ВС РФ от 10.03.2015 № 305-КГ15-157 по делу № А40-19592/14. Соответственно, указание реквизитов организации вместо указания реквизитов ее обособленного подразделения не является основанием для признания обязанности по уплате налога в бюджетную систему РФ неисполненной.

В Письме ФНС России от 24.11.2017 № ГД-4-11/23852 однозначно сказано, что НК РФ не предусматривает ответственности за ненадлежащее исполнение налоговым агентом своих обязанностей, в частности за нарушение порядка перечисления удержанного НДФЛ. Следовательно, если налоговым агентом НДФЛ был удержан и перечислен своевременно и в полном объеме, у налогового органа не имеется оснований для привлечения его к налоговой ответственности в соответствии со ст. 123 НК РФ. Данная позиция нашла свое отражение еще в Постановлении ВАС РФ от 24.03.2009 № 14519/08.

При этом налоговики напоминают, что нарушение порядка перечисления налога приводит к трудностям идентификации налоговым органом платежей, а также сложностям для самого налогового агента при уточнении оснований, типа и принадлежности платежа. С этим трудно не согласиться.

Сложившаяся ситуация не могла устроить налоговых агентов, и они обращались в суд. Но суды принимали сторону налоговиков, указывая, например, что обстоятельств, объективно препятствовавших своевременному исполнению обязанности по перечислению удержанного НДФЛ в бюджет, налоговым агентом не приведено и судами не установлено, в связи с чем штраф за несвоевременный НДФЛ по ст. 123 НК РФ начислен правомерно (Определение ВС РФ от 19.12.2016 № 305-КГ16-17454 по делу № А40-189421/2015). И это несмотря на то, что налоговый агент в данном случае при отсутствии ошибок в представленных расчетах по НДФЛ самостоятельно погасил задолженность в бюджет по НДФЛ и уплатил пени.

Последней инстанцией в данном споре оставался Конституционный суд, в который и обратился налоговый агент (Постановление КС РФ от 06.02.2018 № 6-П). Он оспорил конституционность п. 4 ст. 81 и ст. 123 НК РФ.

Согласно п. 4 ст. 81 НК РФ если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

По мнению налогового агента (ОАО), положения п. 4 ст. 81 и ст. 123 НК РФ противоречат ст. 19, 46 и 55 Конституции РФ, поскольку позволяют освобождать налогового агента от налоговой ответственности (штрафа) за несвоевременное перечисление в бюджет удержанных им сумм НДФЛ лишь в том случае, если он представит уточненную налоговую отчетность. Поскольку же при изначально правильно составленной отчетности это условие исполнить нельзя, освобождением от налоговой ответственности за такую просрочку могут пользоваться лишь налоговые агенты, представившие недостоверную налоговую отчетность.

Кроме этого, ОАО указывало на то, что штраф по ст. 123 НК РФ не зависит от срока просрочки уплаты НДФЛ и факта самостоятельного устранения задолженности до окончания налогового периода с уплатой пеней в возмещение ущерба казне.

Принимая во внимание расхождения в понимании положений п. 4 ст. 81 и ст. 123 НК РФ, имеющие место в судебной практике, Конституционный суд пришел к выводу, что эти положения в их взаимосвязи и с учетом их места в системе правового регулирования не должны толковаться как лишающие налогового агента, допустившего просрочку в уплате НДФЛ, который был правильно исчислен им в представленном налоговому органу расчете, права на освобождение от налоговой ответственности. При этом КС РФ установил следующие условия:

налоговый агент уплатил недостающую сумму налога и соответствующие ей пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления удержанного налога или о назначении выездной налоговой проверки;

отсутствие доказательств, указывающих на то, что несвоевременное перечисление налоговым агентом в бюджет сумм налога носило преднамеренный характер, не было результатом его упущения (технической или иной ошибки).

Данный вывод был очень важен для налоговых агентов, поскольку, во-первых, он обязывает законодателя устранить расплывчатость приведенных налоговых норм, а во-вторых, дает налоговому агенту, который обратился в Конституционный суд, возможность пересмотреть решения суда, вынесенного ранее, по вновь открывшимся обстоятельствам со ссылкой на данное постановление КС РФ. Таким образом, конституционно-правовой смысл взаимосвязанных положений п. 4 ст. 81 и ст. 123 НК РФ, выявленный Конституционным судом, является общеобязательным, что исключает любое иное их истолкование в правоприменительной практике.

ОАО использовало свой шанс и отсудило у налоговиков всю сумму штрафа, которая была ранее начислена по ст. 123 НК РФ (Решение Арбитражного суда г. Москвы от 19.07.2018 по делу № А40-189421/15-108-1542).

В целях реализации Постановления КС РФ № 6-П, которым взаимосвязанные положения п. 4 ст. 81 и ст. 123 НК РФ признаны не противоречащими Конституции РФ в той мере, в какой они не препятствуют освобождению от налоговой ответственности за несвоевременное перечисление в бюджет сумм НДФЛ налоговых агентов, не допустивших искажения налоговой отчетности, если они самостоятельно (до момента, когда им стало известно об обнаружении налоговым органом факта несвоевременной уплаты налога или о назначении выездной налоговой проверки) уплатили необходимые суммы налога и пени, а несвоевременное перечисление ими в бюджет соответствующих сумм явилось результатом технической или иной ошибки и носило непреднамеренный характер, законодатель внес изменения в НК РФ.

28.12.2018 был опубликован Федеральный закон от 27.12.2018 № 546-ФЗ[1]. Начало действия документа – 28.01.2019.

Статья 123 НК РФ дополнена п. 2, согласно которому налоговый агент освобождается от ответственности, предусмотренной названной статьей, при одновременном выполнении следующих условий:

налоговый расчет (расчет по налогу) представлен в налоговый орган в установленный срок;

в налоговом расчете (расчете по налогу) отсутствуют факты неотражения или неполноты отражения сведений и (или) ошибки, приводящие к занижению суммы налога, подлежащей перечислению в бюджетную систему РФ;

налоговым агентом самостоятельно перечислены в бюджетную систему РФ сумма налога, не перечисленная в установленный срок, и соответствующие пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления суммы налога или о назначении выездной налоговой проверки по такому налогу за соответствующий налоговый период.

Внесенная норма позволяет налоговому агенту избежать штрафа в 20 % от не перечисленной в установленный срок суммы НДФЛ, но при выполнении ряда условий:

отчетность по НДФЛ, в частности расчет по форме 6-НДФЛ, корректна и представлена в установленный срок;

сумма налога уплачена налоговым агентом самостоятельно до активизации налогового органа по данному вопросу;

пени рассчитаны самим налоговым агентом и уплачены в бюджет.

Безусловно, данные новшества убирают дискриминацию в отношении налоговых агентов и уравнивают их в правах с налогоплательщиками: теперь за пропуск сроков перечисления НДФЛ в бюджет нужно будет уплатить только пени при выполнении прочих условий.

В заключение отметим, что ст. 123 НК РФ применяется не только в отношении налоговых агентов по НДФЛ, но и в отношении налоговых агентов по НДС и по налогу на прибыль (ст. 174, 287, 310 НК РФ). Соответственно, на них также распространяется действие новой нормы: НК РФ не предусматривается различное применение ст. 123 НК РФ в зависимости от конкретного налога, по которому совершено соответствующее налоговое правонарушение (Письмо Минфина России от 15.10.2012 № 03-02-07/1-253).

[1] «О внесении изменений в часть первую Налогового кодекса Российской Федерации».

В Минфине возразили против переноса срока уплаты НДФЛ налоговыми агентами. Письмо Минфина России от 20 июля 2018 г. № 03-04-05/51152.

Предложение о переносе срока перечисления НДФЛ налоговыми агентами пришлось не по душе Минфину. Свое мнение по этому вопросу финансисты выразили в письме от 20 июля 2018 г. № 03-04-05/51152.

Как сказано в Налоговом кодексе, налоговые агенты должны перечислять удержанный НДФЛ не позднее дня, следующего за днем выплаты дохода физлицу (п. 6 ст. 226 НК РФ). Нужно помнить, что при уплате НДФЛ налоговый агент перечисляет налог не из собственного кармана, а деньги, удержанные из доходов гражданина.

Если налоговый агент не перечисляет в установленный срок НДФЛ, то он не только незаконно пользуется деньгами налогоплательщиков-«физиков», но и наносит ущерб бюджету в связи с неперечислением налога.

А посему Минфин возражает против изменения срока перечисления НДФЛ налоговыми агентами.

Финансовое ведомство отрицательно высказалось по поводу инициативы об изменении срока уплаты подоходного налога для работодателей, поскольку считает данное предложение неприемлемым (см. письмо Минфина от 15.03.2018 № 03-04-05/16172).

В настоящее время налоговые агенты обязаны перечислять НДФЛ не позднее дня, следующего за датой выплаты дохода физлицу.

Для заработной платы датой получения дохода всегда считается последний день месяца, за который она начисляется. Минфин указал, что в данном случае налоговый агент перечисляет налог не за счет своих средств, а из доходов налогоплательщика. Соответственно, не уплатив подоходный налог, агент будет незаконно пользоваться чужими денежными средствами, что, по мнению финансового ведомства, неприемлемо.

Наказание за несвоевременную уплату налога составляет на текущий момент 20% от неуплаченной суммы. В то же время налоговый агент имеет право при вынесении решения о наказании за нарушение сроков перечисления на учет имеющихся в отношении него смягчающих обстоятельств.

Срок уплаты НДФЛ налоговыми агентами увеличен не будет: Минфин против

Минфин не поддерживает увеличения ставки подоходного налога для более богатых граждан и вообще против каких-либо изменений в налог, который и так «нормально работает». Об этом в ходе Российского инвестиционного форума в Сочи сообщил журналистам глава министерства Антон Силуанов, передает корреспондент РБК.

«Я противник изменения ставки НДФЛ. Есть различные подходы: сделать ее прогрессивной, увеличить ставку, сделать прогрессию вместе с необлагаемым минимумом. Мне кажется, не надо трогать налог, который нормально работает», — сказал министр.

Силуанов отметил, что действующая в России плоская шкала с единой для всех ставкой 13% вполне конкурентоспособна, на российский опыт ориентируется целый ряд стран. Увеличение же ставки приведет к тому, что люди снова будут искать способы уйти от уплаты налогов, считает он.

«Я думаю, если мы будем повышать налоги, делать прогрессию, это в первую очередь будет касаться крупных предпринимателей. Они как никто другой найдут тысячи уловок, чтобы обойти это изменение», — добавил министр.

При этом Силуанов подчеркнул, что «окончательное решение будет приниматься правительством и президентом».

Месяц назад стало известно, что правительство обсуждает возможность повышения ставки НДФЛ до 15% для граждан с высокими зарплатами, от 7 млн до 10 млн руб. в год. «Велика вероятность, что после президентских выборов правительство примет решение о повышении подоходного налога до 15%. Обсуждается вилка от 7 млн до 10 млн руб.», — говорил собеседник РБК. Ранее газета «Ведомости» со ссылкой на свои источники сообщала, что на совещаниях у президента обсуждалась ставка НДФЛ 15% с введением вычета для бедного населения.

По данным РБК, в социальном блоке также считают целесообразным ввести повышенную ставку НДФЛ для граждан, зарабатывающих от 7 млн до 10 млн руб. в год, и освободить от уплаты налога бедных граждан.

В ноябре 2016 года вице-премьер Ольга Голодец заявила, что правительство прорабатывает вопрос введения прогрессивной шкалы на НДФЛ. По ее словам, важным шагом для преодоления бедности станет освобождение граждан «в нижней шкале», то есть чьи доходы ниже прожиточного минимума, от уплаты НДФЛ. Но уже в январе 2017 года премьер-министр Дмитрий Медведев заявил, что в повестке правительства не стоит вопрос перехода к прогрессивной ставке НДФЛ.

В интервью телеканалам в конце ноября прошлого года премьер-министр допустил, что «часть населения, наверное, способна платить несколько больший налог», чтобы освободить от нагрузки бедных людей. «У нас есть люди с очень низкими доходами, о которых мы говорили, ну, наверное, гипотетически можно рассматривать и вариант введения каких-то льгот, когда люди с очень низкими доходами вообще налоги не платят», — сказал Медведев. При этом он отметил, что есть и люди, которые «способны платить несколько больший налог».

Основным аргументом против освобождения части граждан от подоходного налога назывались выпадающие доходы регионов. Как говорил директор Научно-исследовательского финансового института Минфина Владимир Назаров, вычет по НДФЛ увеличит зависимость бедных регионов от трансфертов из федерального бюджета. В то же время освобождение граждан с доходами ниже прожиточного минимума от НДФЛ не сможет решить проблему бедности, считает он.

Минфин не поддерживает увеличения ставки подоходного налога для более богатых граждан и вообще против каких-либо изменений в налог, который и так «нормально работает». Об этом в ходе Российского инвестиционного форума в Сочи сообщил журналистам глава министерства Антон Силуанов, передает корреспондент РБК.

«Я противник изменения ставки НДФЛ. Есть различные подходы: сделать ее прогрессивной, увеличить ставку, сделать прогрессию вместе с необлагаемым минимумом. Мне кажется, не надо трогать налог, который нормально работает», — сказал министр.

Силуанов отметил, что действующая в России плоская шкала с единой для всех ставкой 13% вполне конкурентоспособна, на российский опыт ориентируется целый ряд стран. Увеличение же ставки приведет к тому, что люди снова будут искать способы уйти от уплаты налогов, считает он.

«Я думаю, если мы будем повышать налоги, делать прогрессию, это в первую очередь будет касаться крупных предпринимателей. Они как никто другой найдут тысячи уловок, чтобы обойти это изменение», — добавил министр.

При этом Силуанов подчеркнул, что «окончательное решение будет приниматься правительством и президентом».

Месяц назад стало известно, что правительство обсуждает возможность повышения ставки НДФЛ до 15% для граждан с высокими зарплатами, от 7 млн до 10 млн руб. в год. «Велика вероятность, что после президентских выборов правительство примет решение о повышении подоходного налога до 15%. Обсуждается вилка от 7 млн до 10 млн руб.», — говорил собеседник РБК.

Минфин против изменения срока уплаты НДФЛ налоговыми агентам

Минфин России не поддерживает предложение по изменению срока перечисления налоговыми агентами НДФЛ с дохода, начисленного за выполненные трудовые обязанности. Об этом ведомство сообщило в письме от 20 июля 2018 г. № 03-04-05/51152.

Финансисты пояснили, что согласно пункту 2 статьи 223 НК РФ датой фактического получении дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Перечислять суммы исчисленного и удержанного налога налоговые агенты обязаны не позднее дня, следующего за днем выплаты налогоплательщику дохода (пункт 6 статьи 226 НК РФ).

При этом налоговый агент перечисляет не собственные денежные средства, а денежные средства, удержанные непосредственно из доходов налогоплательщика при их фактической выплате.

Соответственно, не перечислив в установленный срок НДФЛ, налоговый агент незаконно пользуется деньгами работников и наносит ущерб бюджетной системе в связи с неперечислением в бюджет налога.

Финансовое ведомство отрицательно высказалось по поводу инициативы об изменении срока уплаты подоходного налога для работодателей, поскольку считает данное предложение неприемлемым (см. письмо Минфина от 15.03.2018 № 03-04-05/16172).

В настоящее время налоговые агенты обязаны перечислять НДФЛ не позднее дня, следующего за датой выплаты дохода физлицу.

Для заработной платы датой получения дохода всегда считается последний день месяца, за который она начисляется. Минфин указал, что в данном случае налоговый агент перечисляет налог не за счет своих средств, а из доходов налогоплательщика. Соответственно, не уплатив подоходный налог, агент будет незаконно пользоваться чужими денежными средствами, что, по мнению финансового ведомства, неприемлемо.

Наказание за несвоевременную уплату налога составляет на текущий момент 20% от неуплаченной суммы. В то же время налоговый агент имеет право при вынесении решения о наказании за нарушение сроков перечисления на учет имеющихся в отношении него смягчающих обстоятельств.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.