Сегодня рассмотрим тему: "штрафы за несвоевременную сдачу отчетности в фсс в 2019 - 2020 году" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Штраф за несвоевременную сдачу бухгалтерской отчетности в 2019 году

- 2 Штраф за несвоевременную сдачу отчетности в ФСС в 2019 году

- 3 Сроки сдачи отчетности по страховым взносам в 2019 году: таблица, штрафы за просрочку

- 4 Штрафы за несвоевременную сдачу отчетности. Сколько стоит непунктуальность?

- 5 Штрафы за несвоевременную сдачу отчетности в ФСС в 2016 году

Штраф за несвоевременную сдачу бухгалтерской отчетности в 2019 году

shtraf_za_nesvoevremennuyu_sdachu_buhgalterskoy_otchetnosti_v_2019_godu.jpg

Штраф за несвоевременную сдачу бухгалтерской отчетности может быть выставлен как субъекту хозяйствования (юридическому лицу), так и его должностным лицам. В первом случае ориентироваться надо на нормы Налогового кодекса, такие взыскания назначаются налоговиками без судебных разбирательств. К работникам предприятий (должностным лицам) административные меры ответственности могут применяться только в соответствии с нормами КоАП РФ. В ст. 108 НК РФ указано, что за каждое правонарушение не может быть назначено повторное наказание, но штрафы, выписанные предприятию, не могут служить основанием для освобождения от наказания должностных лиц.

Штраф за несдачу бухгалтерской отчетности в 2019 году

Подача бухотчетности – обязанность всех предприятий, работающих на территории РФ, она закреплена пп.5 п. 1 ст. 23 НК РФ. Один экземпляр отчетности должен быть сдан в налоговую инспекцию. Отдельный комплект документов готовится для отправки в Росстат (с 2020 года это требование утрачивает актуальность).

На составление отчетности субъектам хозяйствования отводится 3 месяца после завершения отчетного периода, равного году. Если предприятие относится к числу обязанных осуществлять ежегодную аудиторскую проверку финансовой отчетности, необходимо прикладывать к комплекту отчетных форм аудиторское заключение (до 2020 аудиторские выводы отправляются в Росстат, с 2020 года они будут подаваться в ИФНС).

Штраф за непредоставление бухгалтерской отчетности в налоговую в 2019 г. регламентируется нормами ст. 126 НК РФ. За каждый несданный вовремя документ предприятие ждет штраф в сумме 200 руб. Если компания не подала в отведенные сроки только один отчет, ей назначат штраф, равный 200 руб., а если с опозданием был отправлен, например, баланс и отчет о финрезультатах, то величина взыскания составит 400 руб.

Административный тип ответственности для должностных лиц, виновных в срыве сроков сдачи отчетов в ИФНС, проявляется в штрафных взысканиях. Сумма наказания варьируется в диапазоне 300-500 руб. (ст. 15.6 КоАП РФ).

| Видео (кликните для воспроизведения). |

При несоблюдении сроков подачи отчетности в Росстат выписывается штраф (ст. 19.7 КоАП РФ):

юрлицам в размере 3-5 тыс. руб.;

ответственным должностным лицам в сумме 300-500 руб.

При определении величины наказания и регламентирующих норм в связи со срывом сроков представления отчетов в органы статистики необходимо руководствоваться Письмом Росстата от 16.02.2016 г. № 13-13-2/28-СМИ. В нем указано, что взыскание назначается отдельно за несдачу комплекта отчетных форм и за несоблюдение сроков подачи аудиторских заключений.

Штраф за бухотчетность – новые законодательные инициативы

Законодателями предложен законопроект , предусматривающий увеличение размера материальных наказаний для субъектов хозяйствования, которые не придерживаются утвержденных сроков представления отчетности. Документом предлагаются обновленные величины штрафных санкций:

ответственность юридических лиц, подавших отчеты с опозданием, будет оцениваться в сумме 100 тыс. руб. – 200 тыс. руб.;

на должностных лиц предприятий могут быть наложены штрафы в сумме от 50 тыс. руб. до 70 тыс. руб.;

если компания должна проводить ежегодный аудит отчетности, размер взыскания вырастает до уровня 300 тыс. руб. – 500 тыс. руб. (по отношению к юридическим лицам) и 80 тыс. руб. – 100 тыс. руб. (применительно к ответственным работникам предприятия).

Другой штраф за несдачу бухгалтерской отчетности будет действовать в случаях, если отчеты не были сданы до конца года, следующего за отчетным периодом. В этой ситуации ответственным лицам придется заплатить в бюджет не менее 80 тыс. руб. (но не более 100 тыс. руб.), а для предприятий взыскание будет назначаться в диапазоне сумм 200 – 300 тыс. руб. Но если субъект хозяйствования относится к числу компаний, обязанных проводить аудит отчетности, ставки штрафных санкций увеличиваются:

для должностных лиц при продолжительной просрочке – 100-200 тыс. руб.;

для юридических лиц, длительное время уклоняющихся от подачи отчетов, 500-700 тыс. руб.

Обновленные размеры штрафов предполагается ввести через изменение норм КоАП с начала 2021 года.

Штраф за несвоевременную сдачу отчетности в ФСС в 2019 году

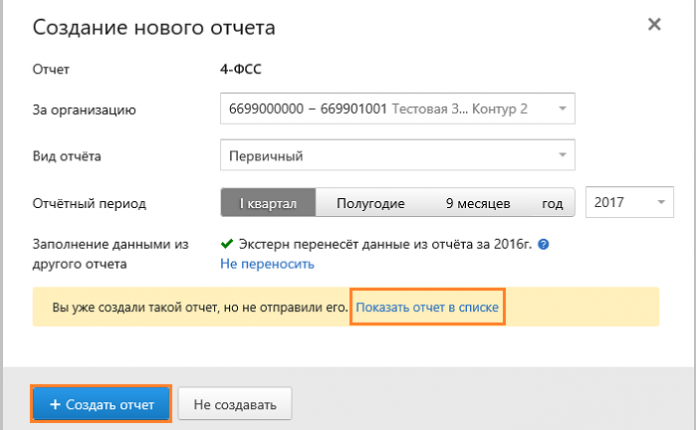

Все юридические лица, а также предприниматели, имеющие работников, обязаны ежеквартально передавать в Фонд социального страхования отчет о страховых взносах, которые были начислены и уплачены ими как работодателями. Указанный отчет имеет специальную форму (4-ФСС) и, в зависимости от штатной численности сотрудников в компании-страхователе, подается либо в бумажном, либо в электронном виде в сроки, установленные законом. И даже если организация в отчетном периоде фактически не вела деятельность, несвоевременная сдача ФСС с высокой долей вероятности повлечет для нее штрафные санкции в сумме не ниже 1000 рублей.

| Видео (кликните для воспроизведения). |

Отчет подается всеми организациями ежеквартально, нарастающим итогом. При этом, в зависимости от численности штата предприятия, такой отчет должен быть направлен в подразделение Фонда социального страхования либо в бумажном виде (если в компании работает до 25 человек), либо в электронном (если штат превышает 25 человек).

Наказание за несвоевременное предоставление формы 4-ФСС закреплено статьей 26.30, входящей в Федеральный закон № 125 от 24.07.1998, регулирующий вопросы обязательного страхования от профзаболеваний и несчастных случаев на производстве.

Таким образом, в случае длительного уклонения страхователя от подачи соответствующего отчета, сумма штрафа будет постоянно расти, поскольку она начисляется за каждый месяц просрочки в предоставлении 4-ФСС.

При этом совершение такого правонарушения повторно (то есть до истечения 12 месяцев с момента предыдущего правонарушения) влечет за собой более строгую санкцию: увеличение размера штрафа на 200 %.

Срок давности, установленный для привлечения к ответственности за такое правонарушение, составляет три года, что практически исключает для правонарушителей возможность избежать наказания за нарушение установленных для сдачи отчетности сроков.

Во второй части ст. 15.33 КоАП РФ закреплена административная ответственность для тех должностных лиц страхователя, которые отвечают за своевременное предоставление сведений в Соцстрах. В случае, если ими нарушены сроки или порядок подачи таких сведений, в отношении них может быть вынесено постановление о наложении штрафа, размер которого варьируется от 300 до 500 рублей.

Сроки сдачи отчетности по страховым взносам в 2019 году: таблица, штрафы за просрочку

Работодатели, выполняющие функции страхователей и выплачивающие страховые взносы за сотрудников, в 2019 году подают отчетность по формам СЗВ-М, СЗВ-Стаж, 4-ФСС, РСВ. В статье разберем сроки сдачи отчетности по страховым взносам в 2019 году, а также выясним, какие штрафы предусмотрены для организаций и ИП, нарушивших порядок подачи отчетности.

Отчетность по страховым взносам в 2019 году: перечень, кто сдает

В 2019 году, как и ранее, отчетность по страховым взносам подают работодатели (юрлица и ИП), выплачивающие суммы денежного вознаграждения сотрудникам и начисляющие взносы по обязательному социальному, медицинскому, пенсионному страхованию.

В 2019 году в перечень отчетность по страховым взносам входят следующие формы:

Срок сдачи отчетности по страховым взносам в 2019 году

В 2019 году законодатели сохранили прежний порядок составления и подачи отчетности по страховым взносам в контролирующие органы. Как и в предыдущие годы, формы РСВ и 4-ФСС составляются ежеквартально нарастающим итогом, форма СЗВ-М подается помесячно, а СЗВ-Стаж консолидирует информацию за год.

Сроки сдачи отчетности по страховым взносам в 2019 году представлены в виде таблицы ниже:

Штрафы за несвоевременную сдачу отчетности. Сколько стоит непунктуальность?

Главная страница » Блог » Штрафы за несвоевременную сдачу отчетности. Сколько стоит непунктуальность?

Проблемы с отчетностью, начиная от сдачи не в срок и заканчивая грубыми ошибками в ней, имеют не самые приятные последствия. Предлагаем узнать больше о том, за что именно вас могут оштрафовать в государственных органах.

Штрафы за непредставление бухгалтерской отчетности

Несвоевременная сдача отчетности в Росстат на сегодняшний день (3 января 2019 года) грозит следующими штрафами:

- от 300 до 500 рублей для работников предприятия;

- от 3000 до 5000 рублей для организации.

Бухгалтерскую отчетность за 2018 год необходимо будет сдать 01.04.2019. Не удивляйтесь — срок представления сместился на один день из-за того, что в этом году 31-е марта выпадает на воскресенье.

Мы не просто так указали сегодняшнюю дату! Законодательство меняется постоянно, поэтому важно периодически актуализировать информацию о штрафах и сроках сдачи отчетов.

Если вы не успели сдать декларацию в срок, то с вас взыскивается 5% от суммы неуплаченных налоговых платежей. Кроме того, вы обязаны будете заплатить по 200 рублей за каждый непредставленный документ.

Будьте внимательны! С 2015 года декларация по НДС в обязательном порядке подается именно в электронном виде.

В качестве крайней меры наказания, могут быть заморожены счета юридических лиц.

За несвоевременную сдачу отчетности также полагается штраф. Поэтому, если вы представили декларацию, но с запозданием, необходимо будет оплатить 1000 рублей.

Организации и ИП, имеющие наемных работников или заключившие гражданско-правовые договоры с физлицами, представляют 3 отчета:

Реестр застрахованных лиц по суммам дополнительных страховых взносов на накопительную пенсию и суммам взносов работодателя (софинансирование)

Существует 2 основных штрафа:

- За несвоевременную сдачу перечисленных документов. 500 рублей за каждое застрахованное лицо.

- За непредставление документов в электронном формате. 1000 рублей.

Снижения штрафа по ПФР законодательно не предусмотрено, но вы можете попытаться оспорить решение в суде. Разумеется, речь в таком случае должна идти о каких-либо серьезных причинах просрочки, смягчающих обстоятельствах и т.п.

Вам официально дается 5 дней на исправление возможных ошибок. То есть, если вы сдали отчетность вовремя, то в течение 5 дней можете отсылать исправления безо всяких штрафов и других санкций.

Если отчет возвращают для правок, документация также считается принятой в срок. Здесь главное не опоздать с подачей исправленной отчетности.

Отчетность в ФСС сдают все организации или ИП, имеющие наемных сотрудников. Если количество сотрудников превышает 100, необходимо представлять отчет в электронной форме.

Нарушения при сдаче отчетности в ФСС облагаются следующими штрафами:

Тип нарушения

Штраф

5% от суммы взноса

Нарушения норм и порядка представления

Ошибки в форме 4-ФСС

Точная сумма штрафа за несвоевременную отчетность в ПФР рассчитывается следующим образом: 5% от суммы взносов за квартал умножается на количество месяцев просрочки (включая неполные месяцы) + оплачивается административный штраф в размере от 300 до 500 рублей. При этом сумма не может быть менее 1000 рублей и более 30% от суммы взноса за квартал.

Единственный гарантированный способ сдать отчетность без проблем — это обращаться в компанию, профессионально занимающуюся бухгалтерским учетом.

Почему с данной задачей может не справиться ваш штатный бухгалтер?

- Вам сложно сразу оценить настоящий уровень компетенции специалиста. Берете на работу вы его сегодня, а ошибки могут всплыть через год.

- Любому человеку сложно самостоятельно оценивать собственную работу.

- У штатных бухгалтеров может быть достаточно сильная нагрузка, отсюда и ошибки в отчетности.

В чем преимущества работы с бухгалтерской компанией?

- С вами работает не один человек, а команда специалистов. Вы не зависите от отпусков или больничных и можете рассчитывать на многоуровневый контроль качества.

- У профессиональной команды всегда есть доступ к актуальной информации об изменениях в законодательстве.

- Работая с бухгалтерской компанией, вы получаете не только качественное ведение бухучета, но и профессиональные консультации.

Позвоните по телефону, указанному на сайте или заполните форму обратной связи, чтобы мы рассказали больше об услугах по бухгалтерскому учету и сориентировали по стоимости.

ФСС – это штраф за непредоставление соответствующей отчетности, но при этом не все знают о том, чем может грозить халатность ответственного лица компании.

В соответствии с нормами действующего законодательства любая организация должна делать страховые взносы в специальный фонд, обеспечивая своих сотрудников всеми необходимыми выплатами в различных ситуациях. При этом организация должна также подавать соответствующую отчетность государственным органам для того, чтобы подтверждать выполнение этих требований.

Для того, чтобы избежать различных санкций, лучше всего заранее разобраться, какой сегодня предусмотрен штраф за 4-ФСС и какие изменения в законодательстве произошли в 2019 году.

В соответствии с нормами, прописанными в Федеральном законе №212-ФЗ, работодатель берет на себя следующие обязанности:

- корректный подсчет и перечисление соответствующих взносов в фонд;

- ведение учета данных по всем объектам обложения, а также начислениях взносов;

- предоставление подробных расчетов по рассчитанным и уплаченным взносам, а также перечень документов, подтверждающих правильность проведенных расчетов;

- устранение нарушений, заявленных в требованиях со стороны контролирующих органов;

- хранение документации, подтверждающей суммы начисления и уплаченных взносов.

Помимо этого, уточнение обязанностей также приводится в статье 4.1 Федерального закона №255-ФЗ, а также статье 17 Федерального законе №125-ФЗ. Учитывая это, страхователи должны регулярно подавать расчет, сделанный в соответствии с формой 4-ФСС, причем делать это в соответствии с действующим законодательством им нужно каждый квартал.

Отчетность нужно подавать в территориальное отделение Пенсионного фонда в момент окончания каждого последующего отчетного периода, то есть каждый квартал. Если компания подает эту отчетность исключительно в электронном виде, то в таком случае для нее последний срок сдачи предусмотрен на 25 число того месяца, который идет за отчетным периодом, в то время как бумажная отчетность должна подаваться не позднее 20-го числа.

В том случае, если компания нарушает установленные нормы без наличия на то уважительных причин, государственными органами на нее будут возлагаться соответствующие санкции, которые зависят от типа и тяжести нарушения.

Своевременное предоставление отчетности по страховым платежам позволяет государственным органам оставаться уверенными в том, что указанный работодатель полностью выполняет взятые на себя обязательства, обеспечивая своих сотрудников необходимыми типами страхования и, соответственно, выплатами при возникновении каких-либо страховых случаев.

Если же компания будет уклоняться от своих обязанностей и не предоставит отчетность в заранее установленные сроки, на нее и ее сотрудников будут накладываться соответствующие санкции, размер которых увеличивается в зависимости от того, насколько существенной будет просрочка.

Как говорилось выше, штрафы изначально накладываются по всем видам страховых выплат (предусмотренным в случае нетрудоспособности и материнства) а также по страхованию, предусматривающему выплаты в случае возникновения несчастных случаев или профессиональных заболеваний.

Вне зависимости от обстоятельств по социальным выплатам размер штрафов является одинаковым, и составляет 5% от суммы взносов, предусмотренных в бюджет за последние три месяца отчетного периода.

Основной причиной наложения санкций со стороны ФСС является нарушение установленных сроков, что чаще всего происходит по той причине, что наниматели считают ненужным сдачу пустой отчетности.

Учитывая то, что работодатели должны отчитываться сразу по нескольким видам страхования, при наличии на то оснований сотрудники ФСС могут выписывать им штраф сразу по нескольким основаниям, то есть за несвоевременную подачу отчетности по каждому отдельному типу взносов.

В то же время несвоевременная подача персональной информации наказывается штрафом в виде 10% от общей суммы взносов в Пенсионный фонд за соответствующий период, в то время как для просроченного годового отчета основанием для штрафа можно назвать платежи, внесенные в фонд за весь год.

Бывает так, что компания фактически не работает, несмотря на наличие регистрации в соответствующих государственных органах. В частности, это касается только что созданных компаний или же тех организаций, которые по какой-либо причине приостановили свою деятельность.

При этом владельцам таких организаций не стоит забывать, что вне зависимости от причин такого простоя они должны все равно подавать всю необходимую отчетность в государственные органы, и в частности, это касается Фонда социального страхования, и в случае полного бездействия нужно предоставить хотя бы нулевой отчет.

Составление нулевого отчета представляет собой достаточно простую процедуру, так как фактически вполне достаточно просто заполнить титульный лист, в то время как остальные разделы будут иметь нулевые показатели. Даже в том случае, если какие-либо данные в принципе отсутствуют, в ФСС нужно подать хотя бы нулевой отчет.

Сроки сдачи отчетности 4-ФСС в 2019 году представлены здесь.

В данном случае сумма штрафа будет составлять 5% от общей суммы страховых взносов, после чего эта сумма умножается на общее количество месяцев опоздания (включая неполные), и составляет не более 30% от данной суммы, но не менее 1000 рублей.

Стоит отметить тот факт, что начисление финансовых санкций осуществляется и в том случае, если у страхователя в принципе нет никакой задолженности в ФСС, а помимо этого, на ответственного работника также накладывается соответствующий административный штраф, сумма которого варьируется в диапазоне 300-500 рублей.

Для того, чтобы компания не подверглась всевозможным санкциям со стороны государственных органов, лучше заранее позаботиться о своевременном и правильном заполнении отчетности перед ее подачей в государственные органы.

Правильное заполнение отчетности по страховым взносам представляет собой достаточно сложную процедуру, которую лучше всего выполнять профессиональным специалистам, имеющим соответствующий опыт.

Титульный лист, таблицы 1,2 и 5 входят в категорию обязательных для представления любым страхователем, и в случае их отсутствия данные таблицы не будут заполняться или предоставляться.

Страхователи, имеющие среднесписочную численность сотрудников, в пользу которых осуществляется отчисление выплат и других вознаграждений, более 25 человек, а также только что созданные или восстановленные компании, имеющие общую численность сотрудников больше установленного показателя, должны предоставлять данную отчетность исключительно в электронной форме, причем каждый документ должен иметь соответствующую электронную подпись.

В процессе оформления расчетов по выплаченным или рассчитанным страховым взносам в форме электронных документов территориальному подразделению страховщика нужно будет направить соответствующее подтверждение приема указанных расчетов в форме электронного документа с применением информационно-телекоммуникационной сети общего пользования, то есть через официальный сайт муниципальных и государственных услуг.

Стоит отметить тот факт, что форма 4-ФСС и другие документы страхователя могут проверяться путем проведения камеральной или выездной проверки. Камеральная проверка осуществляется непосредственно в месте расположения территориального органа ФСС и основывается на полученных расчетах и других документах, описывающих деятельность конкретного страхователя. Такой проверкой занимаются уполномоченные сотрудники фонда в соответствии со своими должностными обязанностями, и для этого им не нужно получать какое-то специальное разрешение со стороны руководителей территориальных органов.

Если в процессе проведения камеральной проверки сотрудники данного учреждения определили всевозможные ошибки в расчетах или предоставленной информации, то в таком случае они должны будут подать соответствующее обращение страхователю с требованием предоставить на протяжении следующих пяти дней нужные пояснения или же внести в документы необходимые корректировки.

Выездная проверка уже осуществляется непосредственно на территории проверяемого, основываясь на решении руководителя территориального органа данной службы. При этом стоит отметить тот факт, что проведение таких проверок на сегодняшний день предусматривается не чаще раза в три года, причем в процессе ее проведения и проверяют период, который не превышает трех лет, предшествующих моменту проведения данной операции.

Как говорилось выше, существуют определенные обстоятельства, за счет которых можно смягчить свою ответственность или вовсе от нее избавиться.

Таким образом, к примеру, в качестве весомых смягчающих обстоятельств в судебной практике рассматриваются следующие причины:

- такое нарушение является первым и ранее не замечалось;

- нарушение было определено сотрудниками отделения фонда только по соответствующим результатам проверки уже предоставленных расчетов;

- данное нарушение не имеет никаких вредных последствий, и по всем указанным расчетам отсутствуют какие-либо начисления страховых взносов, в связи с чем игнорирование сроков предоставления расчетов никоим образом не сказалось на содержании частной информации по застрахованным лицам;

- у руководителя организации нет никакого прямого умысла на совершение преступления, и несвоевременная сдача расчетов осуществлялась не для того, чтобы уклониться от необходимости выплаты страховых взносов, а по причине заблуждения руководителя организаций касательно того, что данная обязанность отсутствует в случае отсутствия каких-либо начислений по взносам;

- руководитель представляет собой единственного сотрудника данной компании, и при этом не получает от работы в ней никакого дохода, а также самостоятельно подает отчетность без наличия какой-либо бухгалтерии.

Помимо этого, также в учет преимущественным большинством судей берутся и те факты, что компания может быть некоммерческой, не иметь никаких банковских счетов. Отдельное внимание стоит уделить тому, что организация, являясь некоммерческой, в принципе может не иметь источника, из которого сможет выплатить соответствующий штраф.

Предусматривается два вида ответственности за непредоставление отчетности в Пенсионный фонд. В первую очередь, взымается процент от квартальных взносов с самой компании, причем эта сумма постоянно возрастает в зависимости от того, сколько месяцев компания уклоняется от подачи соответствующих документов.

Максимальная сумма данной выплаты не может превышать 30% от суммы сделанных выплат, но в то же время не может быть и меньше 1000 рублей.

Помимо этого, на руководителя организации также накладывается административный штраф, не превышающий 500 рублей. Если же в сданном отчете государственные органы увидят какие-то ошибки или же нестыковки, то в таком случае руководителю придется заплатить также отдельный штраф в сумме 2000-3000 рублей. К категории серьезных нарушений относится указание суммы рассчитанных налогов, имеющих разницу более 10%.

Все изменения в форме 4-ФСС за 4 квартал представлены в виде таблицы.

Заполнить без ошибок новую форму 4-ФСС за 9 месяцев 2019 года мы поможем здесь.

Штрафы за несвоевременную сдачу отчетности в ФСС в 2016 году

Можно говорить о том, что штрафы за просрочку сдачи или не сдачу расчета 4-ФСС имеют социальную ориентированность. Так, законодательство РФ защищает работающих граждан тем, что обеспечивает их в течение временной нетрудоспособности. Обязательные ежеквартальные взносы формируют материальную основу для выплат во время больничных и вынужденных отпусков. А любые финансовые транзакции, как правило, подразумевают строгую отчетность. Ее, в свою очередь, контролируют государственные инстанции. Поэтому время подачи отчетности строго регламентировано. Отсюда и санкции за его нарушение.

За просрочку сдачи отчетности на бланке 4-ФСС в установленные законом сроки предусмотрена следующая ответственность.

По части 2 статьи 15.33 КоАП РФ на лицо, занимающее пост директора фирмы, могут наложить штрафные санкции в размере от 300 до 500 рублей.

Письмо с пояснениями Минздравсоцразвития России от 22 февраля 2011 года № 507-19 предусматривает сразу два штрафа для юридического лица (организации):

-

1. за просрочку сдачи сведений по платежам на временную нетрудоспособность и материнство (далее – ВНиМ).

Она влечет штраф, который рассчитывается исходя суммы взносов к уплате за прошедший отчетный квартал. Это 5% от нее за каждые просроченные полные или неполные месяцы, но не свыше 30% и не менее 1000 рублей.

-

2. за просрочку передачи данных по страхованию травматизма на производстве.

Сумма штрафа здесь также определяется размером заявленных за прошедший квартал взносов. Она составит 5% за каждый даже неполный просроченный месяц с заключительной даты установленного срока сдачи 4-ФСС.

Согласно абзацу 6 п. 1 ст. 19 Федерального закона от 24.07.1998 № 125-ФЗ, посвященного платежам на травматизм, правила аналогичные. Штраф не может превышать 30% от рассчитанной за предыдущие три месяца суммы начислений. Но и меньше 1000 рублей не получится заплатить.

Например, бумажный отчет за девять месяцев 2015 года фирма сдала в ФСС только 29 октября, хотя по закону крайний срок подачи – 20-е число этого месяца. Соответственно, просрочка составляет меньше месяца. Но штраф придется заплатить как за целый месяц.

По расчету 4-ФСС за последние три месяца начислено взносов:

Сумма штрафа составит:

- по болезни 7150 руб. (5% × (50 000 руб. + 45 000 руб. + 48 000 руб.) × 1 мес.);

- по травме 1950 руб. (5% × (15 000 руб. + 11 000 руб. + 13 000 руб.) × 1 мес.).

Подведем итог. Общая сумма штрафов за просрочку сдачи 4-ФСС составит 9100 руб. (7150 руб. + 1950 руб.).

Все платежи, включая регулярные и по требованию, производятся по определенным реквизитам. Платежные реквизиты лучше взять в том отделении ФСС, где организация или ИП состоит на учете. В зависимости от территории они разные.

В платежном документе укажите основание транзакции – уплата штрафа. В поле 22 «Код» заполните УИН согласно требованию на уплату штрафа из ФСС. Если требования еще нет либо УИН в нем отсутствует, укажите «0».

И не забудьте про правильный КБК по штрафам. В 2016 году за несдачу 4-ФСС его номер: 393 1 16 20020 07 6000 140.

Все остальные поля заполняются по типовым правилам.

Уже достаточно давно применяется электронная система передачи документов в ФСС. Это существенно облегчает взаимодействие с фондом и нивелирует вероятность просрочки сдачи сведений. Однако при наличии технических ошибок в отчетности, электронное послание до фонда может не дойти до устранения этих недостатков.

Принимая во внимание огромное число пользователей популярного программного обеспечения, отчетность может долго находиться в подвешенном состоянии, что также чревато для плательщика.

Поэтому более мелкие структуры, а также ИП, по сей день предпочитают отчитываться на бумаге посредством личного общения со специалистом ФСС. Заметим, что по закону сдавать 4-ФСС в электронной форме обязаны только плательщики со штатом от 25 человек.

Новая форма 4-ФСС с 4 квартала 2018. Годовую отчетность по форме 4-ФСС за 2018 нужно сдать в срок до 21 января 2019. Кто должен сдать форму и какие штрафы ждут тех, кто это упустил — в нашей статье.

Плательщики страховых взносов регулярно сдают отчет по форме 4-ФСС. Это так называемая отчетность по «несчастному» страхованию — ее надо сдавать только по взносам от профессиональных заболеваний и несчастных случаев. Заполнять форму нужно четыре раза в год — каждый квартал. Читайте в статье, кто и когда должен сдавать отчет, как изменилась форма отчета в 2019 году, а также смотрите инструкцию по заполнению.

Все предприниматели и организации, которые перечисляют обязательные страховые взносы за своих сотрудников, должны ежеквартально отчитываться по форме 4-ФСС. Отчет сдают в территориальное отделение ФСС по месту жительства предпринимателя или нахождения организации. Форма отчета утверждена Приказом ФСС РФ от 26.09.2016 № 381.

У организации могут быть обособленные подразделения, выделенные на отдельный баланс, имеющие собственный расчетный счет и выплачивающие зарплату своим сотрудникам. В этом случае форму 4-ФСС надо сдавать в отделение по местонахождению подразделения. Если условия нарушены, то есть подразделение не выделено на баланс, не имеет расчетного счета и сотрудников, то все показатели включаются в отчет головного отделения (ст. 24 ФЗ № 125-ФЗ).

Сдайте отчетность в ФСС через Контур.Экстерн быстро и без ошибок. 3 месяца — бесплатно.

Отчетный период по расчету — квартал, шесть месяцев, девять месяцев и год (ст. 22.1 ФЗ № 125-ФЗ). По окончании каждого периода нужно подготовить и сдать отчетность.

4-ФСС можно сдавать в бумажном или электронном виде. Форма сдачи зависит от количества сотрудников, за которых производят отчисления. На бумаге можно отчитаться, только если число таких сотрудников в предыдущем году не превышало 25 человек. Все остальные компании сдают только электронную форму (ст. 24 ФЗ № 125-ФЗ).

Сроки сдачи отчета напрямую зависят от формы сдачи:

- бумажный вариант надо сдать до 20-го числа месяца, следующего за отчетным периодом;

- электронный вариант — до 25-го числа (ст. 24 ФЗ № 125-ФЗ).

Напомним, что для этой формы отчетности действуют общие правила переноса сроков. То есть если последний день сдачи выпал на выходной или праздник — сдать отчет надо в следующий рабочий день.

Электронный отчет можно послать через интернет или принести на флешке с электронной подписью (токене). Самый простой способ сдать отчет через интернет — сайт ФСС:

- Зарегистрируйтесь на портале.

- Установите программу ФСС для подписи отчета.

- Создайте электронный вариант отчетности.

- Зашифруйте и подпишите отчет.

- Отправьте отчет и получите квитанцию — это подтверждение того, что ваш отчет принят.

В 2019 году отчет надо сдать в сроки:

За несоблюдение правил подготовки и сдачи отчета 4-ФСС назначают штрафы. Их можно получить за опоздание со сдачей расчета, несоблюдение порядка представления и отказ показать документы, подтверждающие правильность расчета.

Штраф за опоздание (ст. 26.30 ФЗ № 125-ФЗ). Штраф за это нарушение составит 5 % от суммы взносов, начисленных за последние 3 месяца периода, за который просрочен отчет. Отсчет срока опоздания начинается сразу со дня, следующего за крайней датой. При этом учитываются как полные, так и неполные месяцы. Важно, что заплатить меньше 1 000 рублей за опоздание не получится, но и штраф больше 30 % от страховых взносов не начислят.

За просрочку отчета могут оштрафовать не только организацию, но и ее должностных лиц. Штраф в таком случае составит от 300 до 500 рублей (ч. 2 ст. 15.33 КоАП РФ).

Нередко встречается ситуация, когда налогоплательщик добросовестно сдал отчет вовремя, но ФСС его вернул с замечаниями и протоколом проверки, так как нашел ошибки. Тогда налогоплательщик исправляет ошибки и сдает отчет заново, но последний день уже прошел. Даже в такой ситуации проверяющие могут предъявить претензии и попытаться привлечь компанию к ответственности.

Есть шанс оспорить обвинения в суде, так как первоначальный расчет сдан вовремя, а штраф предусмотрен за опоздание с подачей формы. Чтобы избежать разбирательств, никогда не затягивайте сдачу до последнего дня.

Неверная форма отчета (п. 2 ст. 26.30 ФЗ № 125-ФЗ). Если в организации более 25 человек, а отчет несмотря на это был сдан в бумажной форме, компанию оштрафуют на 200 рублей.

Отказ в представлении документов (ст. 26.31 ФЗ № 125-ФЗ). Если ФСС запросит у налогоплательщика документы, которые поясняют расчеты и подтверждают их правильность, то их нужно дать. Отказ или опоздание с представлением влечет штраф 200 рублей за каждый документ.

Форма расчета 4-ФСС утверждена приказом ФСС. Она обязательна для всех работодателей, независимо от системы налогообложения, организационной формы и количества сотрудников. На 2019 год не введена новая форма, поэтому продолжает действовать старый бланк.

Форма расчета на 2019 год включает титульный лист и пять таблиц. Титульник и таблицы 1, 2 и 5 обязательно заполнять всем. Оставшиеся листы заполняют только фирмы, которые имеют соответствующие данные:

- таблица 1 — включает расчет базы для начисления взносов от профессиональных болезней и несчастных случаев;

- таблица 1.1 — эту таблицу надо заполнить только работодателям, которые на время передают своих сотрудников сторонней компании;

- таблица 2 — включает расчет взносов на страхование;

- таблица 3 — эту таблицу надо заполнить, только если в отчетном периоде вы оплачивали больничные в связи с профболезнью или травмой на производстве, спонсировали профилактические мероприятия и несли другие подобные расходы (п. 1 ст. 8 ФЗ № 125-ФЗ);

- таблица 4 — эту таблицу надо заполнить, только если в вашей организации были отмечены несчастные случаи и профессиональные болезни в отчетном периоде;

- таблица 5 — включает сведения на начало года о проведении спецоценки условий труда и медосмотрах.

К заполнению 4-ФСС, как и других отчетных форм, предъявляются свои требования:

- Бумажный отчет можно распечатать, заполнив на компьютере, или заполнить от руки (ручкой черного или синего цвета, печатными буквами).

- В одну строку можно вписать только один показатель, если показателя нет — ставятся прочерки.

- Нельзя пользоваться корректором и другими средствами. Если допущена ошибка, нужно перечеркнуть неправильный показатель и вписать верный.

- В поле «стр.» нужно проставить сквозную нумерацию страниц.

- На каждой странице обязательно заполнять поля «Регистрационный номер страхователя» и «Код подчиненности».

- На каждой странице нужно проставить подпись и дату подписания.

Эти правила важны для тех, кто сдает отчет на бумаге и заполняет вручную. Если вы работаете с формой через специальную программу, то оформление и правильность показателей будут проверены автоматически.

Мы подготовили образец заполненной формы 4-ФСС за I квартал 2019 года — скачать бесплатно.

Подробный порядок заполнения формы представлен во втором приложении Приказа ФСС от 07.06.2017 № 381.

Рассмотрим правила заполнения титульника и таблиц, обязательных для всех страхователей.

Заполнять 4-ФСС начинают с титульного листа. Укажите на нем данные страхователя: название фирмы, ИНН и КПП, юрадрес или адрес по прописке, код ОКВЭД, код подчиненности. Тут же укажите период, за который сдаете отчет, и данные получателя.

Важный показатель титульного листа — среднесписочная численность сотрудников. Мы рассказывали, как рассчитать среднесписочную численность работников.

Чтобы заполнить эту таблицу и правильно посчитать налоговую базу, важно понимать, какие доходы облагаются взносами, а какие — нет. Рассмотрим порядок заполнения по строкам:

- 1 — отразите выплаты, облагаемые взносами;

- 2 — отразите выплаты, не облагаемые страхвзносами, если такие есть;

- 3 — рассчитайте базу для начисления взносов — строка 1 за вычетом строки 2;

- 4 — отдельно выделите облагаемые доходы инвалидов, если они работают у вас на предприятии;

- 5 — укажите класс профессионального риска, присвоенный вашей компании;

- 6 и 7 — укажите размер скидки или надбавки к тарифу соответственно, если они есть. В строке 8 укажите дату приказа ФСС, которым они установлены;

- 9 — укажите величину тарифа с учетом скидки и надбавки.

В этой таблице рассчитайте сумму взносов к перечислению с учетом обязательств, полученных в отчетном квартале, и задолженности. Заполняйте таблицу на основе данных бухучета страхователя. Рассмотрим порядок заполнения по строкам:

- 1 и 1.1 — отразите долг по взносам на начало расчетного периода и долги, полученные от закрытых обособок или реорганизованных лиц по преемству прав и обязательств;

- 2 — укажите сумму начисленных взносов с учетом тарифа на начало расчетного периода и за 3 месяца;

- 3–7 — заполняйте в особых случаях, например, доначисления взносов в ходе налоговой проверки, перечисления взносов в зачет переплаты, начисления за прошлые периоды и т.д.;

- 8 — укажите сумму строк 1–7;

- 9–14.1 — укажите долги, которые числятся за ФСС на конец и начало расчетного периода;

- 15 — отразите взносы на травматизм и профзаболевания, начисленные нарастающим итогом с начала года;

- 16 — укажите сумму уплаченных взносов и приведите реквизиты платежного поручения;

- 18 — укажите сумму показателей строк 12, 14.1–17;

- 19 — отразите задолженность на конец периода.

В таблице 5 отражайте результаты спецоценки условий труда (СОУТ) и медосмотров сотрудников. По правилам, все данные в таблице должны быть на начало года, то есть на 1 января 2018.

Для проверки правильности заполнения Приказом ФСС от 09.03.2017 № 83 утверждены контрольные соотношения:

- Строка 1 столбец 3 ≥ Строка 1 столбец 4.

- Строка 1 столбец 4 ≥ Строка 1 сумма столбцов 5 и 6.

- Строка 2 столбец 7 ≥ Строка 2 столбец 8.

- Строка 2 столбец 7 = 0, если нет работников, занятых на вредном производстве.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.