Сегодня рассмотрим тему: "декларация усн 2019 - 2020 «доходы» образец заполнения" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Налоговый кодекс дает возможность сдавать отчетность в любом удобном для бизнесмена режиме. Самым популярным видом сдачи отчетной документации является упрощенная система. При ней хозяйствующий субъект обязан предоставить в налоговый орган заполненную декларацию по УСН. Итак, как и когда необходимо заполнять и сдавать декларацию, рассмотрим более детально.

Вся процедура оформления и сдачи декларации регулируется законодательством РФ, а именно налоговым кодексом. В законодательном акте сказано, что отчетность должна сдаваться за один календарный год (с данными за 12 месяцев).

Конкретная дата сдачи декларации зависит от субъекта ведения бизнеса:

- Если бизнес ведется в рамках ИП, то декларация подается до 30 апреля каждого года за предыдущий год.

- Если бизнес оформлен в рамках юридического лица, то отчетность сдается до 31 марта года, идущего за годом отчета.

Важно: если последний день подачи отчета выпал на праздничный или выходной день, то документы необходимо подавать заблаговременно. В противном случае отчет не пройдет. И может быть назначен штраф.

На уровне законодательства даты, выпавшие на праздники, будут перенесены на первый рабочий день после праздников. Следовательно, если 31 марта является выходным, то бизнесмены могут отчитаться до 1 апреля. Однако затягивать до последнего дня не стоит.

Важно: если владелец бизнеса принял решение о закрытии, то сроки подачи декларации в данном случае устанавливаются отдельно. Хозяйствующий субъект вправе не дожидаться завершения календарного года. Сдать отчет можно в течение 25 дней после снятия субъекта с учета. Период является единым как для закрытия ИП, так и для ООО.

Если организация не осуществляла свою деятельность, то руководство в любом случае обязано подать декларацию в налоговую службу с нулевыми показателями.

Согласно налоговому законодательству декларация может быть подана в налоговую службу, которая производила постановку на учет:

- Налоговый орган по месту юридического адреса компании.

- Индивидуальный предприниматель может сдать документы по адресу своей регистрации.

Декларацию можно подать, выбрав удобный и более доступный способ:

- Совершить личный визит в налоговый орган и передать уполномоченным лицам документы. Вместе с бумажным вариантом декларации подается электронный формат документа. На бумаге следует подготовить два экземпляра. Один останется в налоговой инстанции, а другой с соответствующими отметками передается заявителю. В отдельных регионах при направлении отчета на бумаге требуется специальный штрих-код.

- Декларация может быть направлена через курьерскую службу или заказным письмом через почту РФ.

- Подача документов возможна через электронные каналы связи. Сегодня разработаны специальные программы и сервисы, где можно подготовить отчет. После подписания отчета электронной подписью документ передается в ФНС через интернет. Для этого необходимо заключить договор с провайдерами связи.

| Видео (кликните для воспроизведения). |

Чтобы правильно заполнить декларацию, необходимо учитывать следующие моменты:

- Данные вносятся в декларацию по УСН, начиная со второго раздела. Это связано с тем, что далее в первый раздел фиксируются итоговые данные из второго.

- Декларация по УСН в полной версии содержит листы для внесения сведений по системам УСН «доходы» и УСН «доходы минус расходы». Владелец бизнеса должен выбирать только те листы, которые ему необходимы. Все остальные, которые не используются, из отчета исключаются.

- Заполнение титульного листа является обязательным вне зависимости от ситуации.

- Если бизнесмен использует режим «Доходы», то ему следует взять листы с номерами 1.1, 2.1.1. Если выполняются перечисления торгового сбора, то в документ добавляется лист с номером 2.1.2.

- Для субъекта бизнеса на системе «Доход минус расход» нужно брать листы с нумерацией 1.2 и 2.2.

- Раздел 3 заполняется в том случае, если организация является получателем целевого финансирования, благотворительных взносов.

- Проставление нумерации всех листов лучше выполнить тогда, когда будут заполнены все требуемые страницы. Если декларация заполняется в электронном виде при помощи специальной программы, то номера листов проставляются автоматически.

- Все денежные величины фиксируются в документе только в целом виде. Если значение содержит дробное окончание, то оно округляется по правилам математики (например, 0,6 округляем до 1).

- Для заполнения бумажного варианта от руки используют исключительно черные или темно-синие чернила. Буквы пишут в печатном варианте.

- При формировании декларации с использованием компьютера, в графах нужно включать шрифт Courier New 16-18 пунктов.

- Заполненные листы декларации не следует скреплять между собою. Чтобы удобно упаковать документы, допускается скрепление листов канцелярской скрепкой.

- Если какая-либо клетка останется незаполненной, то на ее месте следует поставить прочерк. Это правило нужно использовать и в той ситуации, если графа должна содержать только значение «0».

Внимание: если в декларации допущена ошибка, то внесение исправлений в документ строго запрещено. В этом случае требуется повторное заполнение.

| Видео (кликните для воспроизведения). |

Декларация изначально включает в себя листы для обоих типов упрощенки.

Если хозяйствующий субъект применяет тип «Доходы», то заполнению подлежат: титульный лист, листы 1.1; 2.1.1. А если владелец бизнеса платит торговый сбор, то ему следует заполнить 2.1.2.

Когда применяется статья «Доходы минус расходы», заполнению подлежат титульный лист и листы с разделами 1.2 и 2.2.

Положения законодательных актов РФ определяют обязанность каждого бизнесмена сдавать отчетность в налоговые органы даже если деятельность не ведется.

Если субъект применяет УСН «доходы», то обычно заполняются три страницы (титул, раздел 1.1 и раздел 2.1.1). Если субъект находится в Москве или МО и является плательщиком торгового сбора, то добавляется Раздел 2.1.2, который заполняется в двух экземплярах.

Если субъект находится на системе УСН 6%, то заполнению подлежит титульный лист и раздел 1.1. В последнем обязательно нужно указать сведения по позиции 010. Внесение данных в позиции 030, 060, 090 обязательно для ситуации, когда происходила смена адреса компании.

Важно: каждая организация обязана отражать ОКТМО по адресу занятия деятельностью. Если прошла смена адреса, то это значит, что сменился и шифр ОКТМО.

Более того, в декларацию обязательно включается лист с разделом 2.1.1, так как в нем отражаются данные в строке 102, а также действующие ставки налога (строки 120 — 123). Во всех остальных графах следует поставить прочерк.

При режиме налогообложения УСН 15% декларация также заполняется с титульным листом, с листом с разделом 1.2, где требуется зафиксировать в позиции 010 код ОКТМО.

Если применяется УСН «доходы-расходы», то заполняются всего три страницы: титульный лист, раздел 1.2 и раздел 2.2.

Рекомендуем:

За нарушения сроков предоставления налоговой отчетности согласно положениям НК РФ предусмотрен штраф. Размер штрафных санкций составляет 5 % от суммы налога за каждый полный месяц просрочки. При этом существует максимальный и минимальный порог штрафных санкций.

Если бизнесмен несвоевременно подал декларации с нулевой отчетностью, то он будет оштрафован на сумму, равную 1000 рублей. Если в результате расчета 5% сумма штрафа меньше 1000 рублей, то хозяйствующий субъект будет привлечен к ответственности в размерах выше указанной суммы.

Верхняя граница штрафа составляет 30%. Максимальная сумма штрафа не может быть более 30 % от суммы налога за период просрочки.

Важно: налоговый орган наделен правом заблокировать счета юридических лиц и индивидуальных предпринимателей, если владельцы бизнеса несвоевременно подали декларацию в уполномоченные органы. Блокировка может быть осуществлена в том случае, когда с момента окончания срока представления отчетности прошло более 10 дней.

Кроме вышеуказанных штрафов к ответственности может быть привлечено должностное лицо. Для них предусмотрены штрафы в размере от 300 до 500 рублей.

Подводя итоги, отметим, что декларацию необходимо заполнять грамотно и своевременно направлять в налоговую инстанцию. При формировании документа необходимо учитывать вышеуказанные правила по составлению.

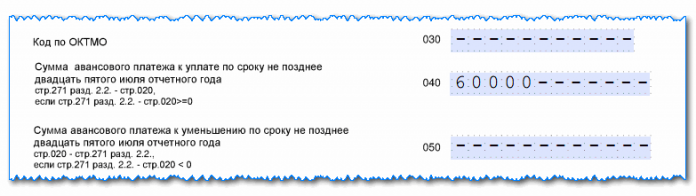

Раздел 1.1 разграничен по отчетным периодам (кварталам), в каждом из них указываются код ОКТМО (строки 010, 030, 060, 090) по месту регистрации ИП или нахождения фирмы. При его неизменном значении (т.е. не меняющемся адресе деятельности) допускается заполнение только строки 010, остальные прочеркиваются.

Суммы налога к уплате по кварталам (стр. 020, 040, 070, 100) – расчетные показатели, которые исчисляются по определенному алгоритму. Здесь задействуют данные о полученных доходах, уплаченных страховых взносах и авансовых платежах. Разберемся с расчетом налога и его отражением в декларации на примере:

Компания на УСН ООО «Солнечная долина» подвела итоги работы за 2018 год и оформила декларацию:

Смотреть инструкцию по заполнению бланка

- 6 месяцев бесплатно для новых ИП и малого бизнеса (ООО).

- Открытие за 1 день.

- Интеграция с онлайн бухгалтерией (автоматический расчет УСН, ЕНВД, страховых взносов).

- 6% на остаток по счету.

- Бесплатное открытие расчётного счёта.

- 3 месяца бесплатного обслуживания.

- 7% годовых на остаток каждый месяц.

- 3 месяца бесплатно.

- Овердрафт сразу после открытия.

- Онлайн регистрация счета.

- Бесплатное открытие расчетного счета.

- Обслуживание 0 руб. в месяц.

- Онлайн регистрация.

Открытие расчетного счета в банке “ВТБ”

Открытие расчетного счета в банке “ВТБ”

- Бесплатное открытие расчетного счета.

- Бесплатное обслуживание 3 месяца.

- Онлайн регистрация.

- Переводы и операции с наличными 0 руб.

© 2019 Налог-справка.Ру · Копирование материалов сайта без указания активной ссылки на источник запрещено · Обратная связь

Образец заполнения декларации по УСН 6% для ИП и ООО в 2019 году

Все плательщики упрощенного налога по итогам года обязаны представить в ИФНС (по месту учета) декларацию по УСН. Состав отчетности зависит от объекта налогообложения, который применяет упрощенец.

ИП и организации на УСН 6% (объект – “доходы”), сдают декларацию, состоящую из следующих листов:

- Титульного.

- Раздела 1.1.

- Раздела 2.1.1.

- Раздела 2.1.2 – если деятельность ведется в г. Москве и ИП или ООО является плательщиком торгового сбора.

Примечание: раздел 3 заполняется ИП или ООО в случае получения средств целевого финансирования, целевых поступлений и иных средств, указанных в п.1 и 2 ст. 251 НК РФ.

Пошаговая инструкция по заполнению декларации УСН доходы

Официальную инструкцию, разработанную Минфином для заполнения отчетности по УСН, можно скачать здесь.

Организация: ООО «Курс-инвест»

Отчетный период: 2018 год

ИФНС: по г. Мытищи Московской области

Вид деятельности: Розничная торговля прочими пищевыми продуктами в специализированных магазинах

ОКВЭД: 47.29

Доход (поквартально):

1 квартал – 920 000 руб.

2 квартал – 820 000 руб.

3 квартал – 1 020 000 руб.

4 квартал – 1 560 000 руб.

Страховые взносы за сотрудников – по 108 000 руб. каждый квартал

Если второй и последующие разы (с целью исправить ошибку в ранее представленной отчетности), то указывается номер «2—», «3–» и т.д. в зависимости от того, какая по счету уточненная декларация сдается

«50» – при сдаче декларации после ликвидации организации

«95» – при переходе на иной режим налогообложения

«96» – при прекращении деятельности по УСН

«215» – по месту нахождения правопреемника

Обратите внимание, что между ООО (в расшифрованном виде) и самим названием должна быть одна пустая клетка, даже если название выпадает на следующую строку

Телефон указывается в формате + 7 (…)…….

«2» – если декларация сдается представителем, ниже указываются ФИО представителя и наименование документа, которым подтверждаются его полномочия

стр. 130-стр.140

(стр. 131 – стр. 141) – стр. 020

(стр.131-стр. 141) – стр. 020

получилось отрицательное значение (переплата), оно вносится в данную строку.

стр. (132 – стр. 142) – (стр.020 + стр. 040 – стр. 050)

Если значение получилось со знаком минус (переплата) его нужно внести в строку 080

(стр. 133 – стр. 143) – (стр. 020+стр.040-стр.050 + стр.070 – стр.080)

Если значение получилось положительным оно вносится в строку 110.

Обратите внимание, что сумму переплаты по строке 110 организация может вернуть на р/с или зачесть в счет уплаты будущих платежей

стр.110 : 6%

стр. 111 : 6%

стр. 112 : 6%

стр. 113 : 6%

Обратите внимание, что значение по данным строкам рассчитается по формуле:

стр. 140 = стр. 130:2

стр. 141 = стр. 131:2

стр. 142 = стр. 132:2

стр. 143 = стр. 133:2

ИП Маркелов Степан Семенович

Отчетный период: 2018 год

ИФНС: по г. Мытищи Московской области

Вид деятельности: Розничная торговля прочими пищевыми продуктами в специализированных магазинах

ОКВЭД: 47.29

Доход (поквартально):

1 квартал – 920 000 руб.

2 квартал – 820 000 руб.

3 квартал – 1 020 000 руб.

4 квартал – 1 560 000 руб.

Наемные сотрудники: нет

Страховые взносы за себя – по 8 096,25 руб. каждый квартал

«1—», «2–» и т.д. – если сдается уточненная декларация

«50» – если декларация подается при закрытии ИП

«95» – при переходе на другой режим налогообложения

«96» – при прекращении деятельности на упрощенке

Статус (индивидуальный предприниматель) указывать не нужно.

Телефон указывается в формате + 7 (…)…….

Если отчетность сдается представителем, то ставится код «2», а в нижеследующих строчках отражается ФИО представителя и данные о документе, на основании которого он действует

стр. 130-стр.140

(стр. 131 – стр. 141) – стр. 020

(стр.131-стр. 141) – стр. 020

получилось отрицательное значение (переплата), то оно вносится в данную строку.

стр. (132 – стр. 142) – (стр.020 + стр. 040 – стр. 050).

Если значение получилось со знаком минус (переплата) оно отражается по строке 080

(стр. 133 – стр. 143) – (стр. 020+стр.040-стр.050 + стр.070 – стр.080)

Положительное значение отражается по строке 110.

Сумму переплаты по строке 110 ИП может вернуть на р/с или зачесть в счет уплаты будущих платежей

«2» – если декларацию подает ИП без сотрудников

стр.110 : 6%

стр. 131 : 6%

стр. 132 : 6%

стр. 133 : 6%

Если ИП не имеет сотрудников, он указывает полную сумму взносов, уплаченных за себя. Если имеет – то значение данных строк рассчитывается следующим образом:

стр. 140 = 130 : 2

Обратите внимание, что значение по указанным строкам не должно превышать значений по строкам 130-133

Почему в строке 140 – 6998? Если в исходных данных уплачено страховых взносов 8096,25 за каждый квартал?

Здравствуйте, вы попали как раз в момент обновления изображений статьи

В разделе 1.1. строка 100 ошибка, указано 86606, а должно быть 86603

Здравствуйте, Рената! Благодарим за внимательность! Опечатка в ближайшее время будет исправлена!

Здравствуйте,рассчитала декларацию (усн-6%) на этом сайте,заплатила ,распечатала,но у нас в налоговой не принимают такую декларацию-говорят,что она неправильная,так как нет дополнительных штрих кодов в правом верхнем углу и внизу страниц.Это законно?Хотя на всех предыдущих декларациях действительно присутствуют все эти штрих коды….

интересно Вы считаете сумму аванса в процентах. так можно и без штанов остаться… или я не прав?!

Ecли Вы имeeтe ввидy cтpoки 130-133 Paздeлa 2.1.1 тo дa, pacчeт в них вeдeтcя пo фopмyлe: дoхoд зa квapтaл х пpoцeнтнyю cтaвкy. Cyммa пo дaнным cтpoкaм нe yчитывaeт cтpaхoвыe взнocы. Oкoнчaтeльнaя cyммa aвaнca (yжe c yчeтoм yплaчeнных взнocoв) yкaзывaeтcя в cтpoкaх 020, 040, 070, 100 Paздeлa 1.1

102

«1» – ecли дeклapaцию пoдaeт ИП бeз coтpyдникoв

«2» – ecли ИП в нaлoгoвoм пepиoдe пpoизвoдил выплaты cвoим coтpyдникaм

ВЕРНО ТАК:

Признак налогоплательщика:

1 – налогоплательщик, производящий выплаты и иные вознаграждения физическим лицам;

2 – индивидуальный предприниматель, не производящий выплаты и иные вознаграждения физическим лицам

Благодарим за развернутый комментарий, исправлено

Чуть не накосячил из за вас. Еще и с контуром себя дураком выставил. Ошиблись вы с как минимум заполнение раздела 2.1.1 для ип. Признак налогоплательщика у вас в описании перепутан. Это с учетом того что на самом бланке все верно а в описании ошибка. Плохо.

Спасибо, что поправили нас, досадная опечатка, в дальнейшем будем внимательнее проверять текст перед публикацией. Приносим извинения за доставленные неудобства.

Здравствуйте, подскажите пожалуйста, если у ИП (УСН-доходы) в 2017 году не было дохода, то в декларации в разделах с 1.1 по 2.2 проставлять прочерки?

Если ИП не имел в налоговом периоде доходов, то он сдает “нулевую” отчетность.

В разделе 1.1 указывается только код ОКТМО. Если код не менялся, то он указывается лишь в строке 010, если менялся, то прописывается в строках 030, 060, 090, в зависимости от того, в каком периоде ИП сменил ИФНС.

В разделе 2.1.1 необходимо заполнить:

– строку 102, где нужно указать, имеете ли Вы наемный персонал (код “1”) или не имеете (код “2”).

– строки 120-123, в которых нужно указать ставку на УСН. Если Вы не применяете пониженную или нулевую ставку по УСН, то укажите значение “6.0”.

Добрый день.

Подскажите пожалуйста, заполняю декларацию по ИП на УСН Доходы, платежи по взносам осуществляли 29.12.17 за 2017 год в размере 27 990 руб., как в таком случае заполнять строки 140-143 в разделе 2.1.1 и после этого раздел 1.1?

ИП осуществляет деятельность по управлению холдинг-компаниями и оказывало в 2017 году только услуги, соответственно, торговый сбор платить не нужно.

Так как взносы ИП уплатил в 4 квартале, уменьшить налог на них он сможет только за год. Соответственно, сумма уплаченных взносов будет отражаться только по строке 143. Если в течение года ИП перечислял взносы за сотрудников, он может их отразить в строках 140-143.

При этом, обратите внимание, что значение по строке 143 не может превышать значения по строке 133 (если ИП не имеет сотрудников). Если сотрудники есть, то значение по строке 143 будет равно половине значения по строке 133.

Здравствуйте, а если в строке 20 разд. 1.1 получилось отрицательное число, где его вычисть?

Здpaвcтвyйтe, Poмaн! Пpи pacчeтe aвaнcoвoгo плaтeжa зa 1 квapтaл (cтpoкa 020) нe мoжeт пoлyчитьcя oтpицaтeльнoe чиcлo. Cвязaнo этo c тeм, чтo знaчeниe пo cтpoкe 140 (cyммa yплaчeнных в 1 квapтaлe cтpaхoвых взнocoв) нe мoжeт пpeвышaть знaчeния пo cтpoкe 130 (cyммy иcчиcлeннoгo нaлoгa). Дoпycтим, в 1 квapтaлe дoхoд был 10 000 pyб., cтpaхoвыe взнocы, yплaчeнныe в дaннoм пepиoдe, cocтaвили 2 500 pyб. Знaчeниe пo cтpoкe 130 Paздeлa 2.1.1 cocтaвит 600 (10 000 х 6%). Пo cтpoкe 140 нeoбхoдимo бyдeт yкaзaть тaкжe знaчeниe 600 (ecли ИП нe имeeт нaeмный пepcoнaл) или 300 (ecли имeeт). Taким oбpaзoм, в paздeлe 1.1 в cтpoкe 020 … Подробнее »

Для ИП и организаций, работающих на льготном режиме налогообложения, одним из обязательных этапов деятельности является заполнение декларации УСН. Документ, подготовленный в соответствии со всеми требованиями законодательства, необходимо сдавать в налоговую инспекцию. Как заполнить декларацию по УСН с объектом «доходы минус расходы», мы уже писали, и пример заполнения можно посмотреть здесь. А в этой статье мы рассмотрим, как заполнить декларацию УСН «доходы» за 2017 год. Заодно расскажем, что делать, если на протяжении года упрощенец не осуществлял деятельность и не получал доходы.

Декларация по УСН «доходы» 2017 – это налоговый отчет, который должны подать плательщики «упрощенного» налога за 2017 год. В ней указывают сведения о полученных доходах и произведенных затратах, уменьшающих налог. Декларация УСН «доходы» отражает расчет и уплату авансовых платежей в государственный бюджет.

Заполнение декларации УСН «доходы» 2017 имеет свои нюансы. В 2018 году декларация по УСН «доходы» за 2017 год заполняется по форме, утвержденной приказом ФНС РФ 26.02.2016 № ММВ-7-3/99@. Тогда в форме был изменен штрих-код на титульном листе и добавлены новые поля для внесения информации по уплате торгового сбора.

Сдача отчета по устаревшей форме является серьезным нарушением, за которое ФНС имеет право наложить штраф и заблокировать расчетный счет хозяйствующего субъекта.

Декларация состоит из титульного листа и шести разделов. При подготовке декларации УСН «доходы» за 2017 год применяются правила заполнения, утвержденные тем же приказом, что и бланк. Среди основных требований необходимо выделить следующие:

- ИП и организации, применяющие УСН, в обязательном порядке должны заполнить титульный лист и разделы, касающиеся непосредственно объекта налогообложения;

- при заполнении декларации УСН «доходы» раздел 3 прилагают только «упрощенцы», получившие средства в рамках целевого финансирования;

- отчет не надо сшивать, лучше скрепить его канцелярской скрепкой;

- все показатели указывают в полных рублях, без копеек;

- рекомендуется писать чернилами черного цвета;

- все буквы должны быть печатными заглавными (то же самое относится и к заполнению на компьютере);

- ошибки в документе нельзя исправлять при помощи корректирующего средства;

- все страницы должны быть пронумерованы;

- в каждом поле можно указывать только один показатель;

- печать документа должна быть только односторонней;

- в пустых клетках необходимо проставить прочерки.

Пример заполнения декларации УСН «доходы» 2017 года представлен далее.

Как заполнить декларацию УСН: последовательность действий

- Проверить актуальность имеющегося бланка отчета. Образец актуального бланка декларации УСН «доходы» можно скачать здесь.

- Определить, какие разделы подлежат заполнению. Если объектом налогообложения выбраны «Доходы» − налогоплательщик должен заполнить: титульный лист, разделы 1.1, 2.1.1. и 2.1.2. Ненужные листы сдавать не надо. Приведенный здесь образец заполнения декларации по УСН «доходы» можно взять за основу при составлении аналогичной формы отчетности для собственного ИП или фирмы.

- Заполнить поля на титульной странице: указать ИНН и КПП, код деятельности по ОКВЭД. В поле «Налогоплательщик» прописать наименование организации или ФИО предпринимателя. Все необходимые при заполнении титульного листа коды содержатся в приложениях к Порядку заполнения декларации. Раздел, предназначенный для заполнения инспектором ФНС, оставить пустым.

- Заполнить разделы 2.1.1 и 2.1.2. При этом можно использовать формулы-подсказки для расчета, указанные в бланке. В разделах 2.1.1 и 2.1.2 строка 140 декларации по УСН «доходы», а также строки 141-143 предназначены для обозначения сумм выплат, перечень которых приведен в п. 3.1 ст. 346.21 НК РФ (уплаченные страховые взносы, больничные, взносы по добровольному личному страхованию). Использование этих выплат дает возможность уменьшить сумму налога, подлежащего уплате.

- Если субъект предпринимательской деятельности не уплачивает торговый сбор – заполнять раздел 2.1.2 не нужно.

- Перейти к заполнению раздела 1.1. Тут надо указать код ОКТМО, суммы авансовых платежей к уплате, суммы налогов, подлежащих доплате или уменьшению за налоговый период.

- Если на протяжении отчетного периода ИП или организация получали средства в виде целевых поступлений, необходимо заполнить раздел 3. Здесь указывают информацию по каждому поступлению.

Как заполнить декларацию по УСН «доходы», если в течение года субъект не осуществлял деятельность? В таких случаях надо заполнять только титульный лист. На всех остальных страницах прописывают ИНН/КПП, код ОКТМО, признаки налогоплательщика. В клетках, где должны быть указаны суммы доходов, налогов и платежей, проставляют прочерки. Отчет в обязательном порядке сдают в ФНС в сроки, установленные для сдачи отчетности. Приведенный здесь для декларации УСН «доходы» 2017 образец заполнения «нулевки» наглядно демонстрирует, как должен выглядеть грамотно составленный документ.

Ежегодный отчет в налоговую инспекцию – головная боль многих предпринимателей. Особенно ярко это ощущается, когда подходит дедлайн. Заполнять декларацию не трудно, тем более, что скачать бесплатно бланк налоговой декларации для ИП на упрощенке за 2019 год, а также примеры заполнения для разных ситуаций можно в интернете. Сдать декларацию тоже можно онлайн, но несколько вопросов остаются открытыми.

Перед тем, как приступать непосредственно к заполнению формы, нужно выяснить, сроки и все возможные пути подачи отчетности. Поскольку в этих вопросах есть некоторые нюансы, следует их внимательно рассмотреть.

Когда нужно подавать декларацию на упрощенке за 2019 год

Первый вопрос, который интересует налогоплательщиков: когда сдавать декларацию по УСН за 2019 для ИП. В налоговую декларацию вносятся данные состоянием на 01.01, но срок сдачи документа установлен законодательством до 30.04 следующего за отчетным года. Это значит, что отчитаться за 2019 год нужно успеть до 30.04.2020.

Соблюдать сроки подачи декларации по упрощенке нужно обязательно, поскольку за опоздание предусмотрена система штрафов. Штрафные санкции зависят от сознательности налогоплательщика, а именно, внес ли он все платежи:

- если налогоплательщик просрочил декларацию, но налог предварительно оплатил, сумма штрафа составит 1000 руб.;

- если сумма налога не была внесена, будет работать такая формула начисления штрафов: помимо самого налога, согласно декларации, за каждый просроченный месяц нужно будет доплатить по 5% от суммы, но не меньше 1000 р. и не больше 30% в общей сложности.

Куда обращаться индивидуальному предпринимателю для сдачи отчетности

Подать декларацию и необходимые документы-приложения можно тремя путями:

- почтой;

- занести инспектору;

- онлайн.

Подавать декларацию нужно в ИФНС по месту прописки самого предпринимателя, независимо от того, где именно ИП ведет свою деятельность.

Если планируется отправка документов по почте, делать это нужно ценным письмом с полным описанием вложения. Это снижает риск возникновения недоразумений по вине почтовой службы.

Второй вариант – занести лично в ИФНС. Главная сложность в этом случае – возможные очереди. График работы службы можно уточнить на сайте ФНС. Обязательно подготовить 2 копии декларации.

Самый простой и быстрый способ отчитаться за 2019 год по УСН для ИП – сделать это удаленно через интернет. Налоговая предоставляет свой специализированный рабочий сервис, который упрощает онлайн-подачу декларации. Для заполнения нужно оформить ЭЦП (цифровую подпись).

Бланк (форма) налоговой декларации по УСН «доходы» состоит из 6 частей, но сдавать нужно такие разделы: титульный лист, раздел 1.1, 2.1.1. Для плательщиков торгового сбора — 2.1.2, для получателей благотворительной помощи и другого финансирования — 3. Разделы 1.2 и 2.2 предназначены для внесения информации по системе «доходы минус расходы».

Начинать проще со второго раздела, а только потом возвращаться к первому. Незаполненные страницы распечатывать и прикладывать к отчетности не нужно.

- Все суммы проставляются в рублях, округляются математически.

- Авансовые платежи вносят в той сумме, в которой они были начислены, а не оплачивались.

- Взносы по страхованию заполняют в виде фактически уплаченной суммы.

- Если значение в какой-либо ячейке равно нулю, ставится прочерк «-«, если в строке больше ячеек, чем нужно для заполнения, во все оставшиеся клетки тоже проставляют прочерки.

- Страницы должны сдаваться пронумерованными.

- На каждом листе ставится дата и подпись. Даты на всех разделах должны быть идентичными.

- Если ИП имеет печать, она должна стоять на первой странице.

- Страницы нужно скрепить, но не сшивать или пробивать степлером, а при помощи канцелярской скрепки.

Образец заполнения для налогоплательщиков по УСН «доходы»

Заполнить декларацию можно сразу в электронном виде, а потом распечатать. При желании, бланк можно сначала загрузить, распечатать в пустом виде, а затем заполнять вручную черными чернилами, используя только печатные буквы. Подробная инструкция о том, как заполнить налоговую декларацию онлайн по УСН «доходы» рассматривается ниже.

Алгоритм заполнения титульной страницы для ИП:

Чтобы упростить себе задачу, лучше сначала внести данные в раздел под номером 2. Все разделы разбиты на строки и каждая имеет свой порядковый номер. Чтобы правильно формировать отчетность, придерживайтесь инструкций и подсказок. Так, для удобства и во избежание ошибок при заполнении декларации, в описании каждой строки указана формула расчета:

- ИНН вносится повторно, страница нумеруется 003.

- Начинать нужно с внесения вашей процентной ставки в строки 120-123

- Строка 102 предполагает указание, имеются ли у предпринимателя наемные сотрудники. «1» — если имеются, «2» — если нет.

- После этого вносят данные из книги учета доходов предприятия нарастающим итогом: за первый квартал, полугодие, 9 месяцев, годовой. Заполняют таким образом строки 110-113.

- Заполняют стр. 130-133 – сумма налога. Даны формулы для подсчета. Умножается доходная сумма на ставку налога. Сумму округляют.

- Отдельными строками (140-143) вносят нарастающим итогом сумму всех осуществленных за данный период страховых взносов в страховые фонды.

Следующим пунктом для ИП по упрощенной системе налогообложения «доходы» идет заполнение первого раздела:

- Снова начинают с ИНН и нумерации страницы.

- Код ОКТМО вносится согласно регистрации ИП. Его нужно ввести 4 раза – состоянием на каждый из отчетных периодов. Но если место регистрации, а следовательно – и код ОКТМО у ИП не менялись, заполняется только строка 010 (первый раз), в остальных строках (030, 060, 090) проставляются «-«.

- Если индивидуальный предприниматель платит торговый сбор, он заполняет раздел 2.1.2 декларации и заполняет строки 020-050 за вычетом суммы торгового сбора.

- Если после вычета торгового сбора сумма получилась меньше, чем ноль, ее вносят в графу «сумма авансового платежа к уменьшению», но знак «-» не ставится.

- Таким образом заполняют данные за все кварталы отчетного года.

Если налогоплательщик выплачивает торговый сбор, он обязан заполнять и раздел 2.1.2 на двух страницах, а затем учитывать эти данные при расчетах раздела 1.1.

Если в течение года у предприятия не было никаких доходов, налоговая декларация все равно должна быть заполнена и сдана в срок. Нулевая декларация (ее называют нулевкой) подается так же в случае недавней регистрации предприятия и в случае сезонности работы предпринимателя. Чтобы не допустить ошибок, нужно внимательно изучить образец заполнения нулевого отчета в налоговую по УСН для ИП за 2019 год.

В двух словах инструкцию по заполнению можно описать так:

- Сначала скачать образец (пример заполнения) нулевой налоговой декларации по УСН «доходы» для ИП на упрощенке в 2019 году и чистый бланк-форму.

- Заполнение титульного листа нулевки не отличается от первой страницы обычной декларации по УСН, алгоритм есть выше.

- Нулевая декларация для ИП по УСН «доходы» — заполнение построчно. Эта таблица отображает, как заполнить нулевую налоговую декларацию по УСН «доходы» за 2019 год для ИП без работников (образец).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.

Открытие расчетного счета в банке “ВТБ”

Открытие расчетного счета в банке “ВТБ”