Сегодня рассмотрим тему: "что изменится в 2019 - 2020 году налоги, страховые взносы, отчетность, бухучет и новый сбор" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Таблица изменений для бухгалтера с 1 января 2019 года

Календарь бухгалтера 2018: таблица — сроки сдачи отчетности начиная с 1 января

СЗВ-М за январь 2019 года: сроки сдачи, штрафы, есть ли новая форма, образец заполнения

Новые КБК с 23 апреля 2018. Все актуальные КБК 2018 в одной таблице

Все бухгалтерские и налоговые изменения с 1 января 2019 года

Календарь бухгалтера 2019: таблица — сроки сдачи отчетности начиная с 1 января

Страховые взносы 2018: изменения законодательства, фиксированные взносы, новая форма РСВ за 2 квартал / полугодие, сроки сдачи и др.

Форма 4-ФСС за 9 месяцев/ 3 квартал 2018 — что новенького? Бланк расчета, порядок и образец заполнения, штрафы, сдача «нулевки»

Никогда не работали в СБИС? Выберите свою скидку!

- 6 месяцев бесплатно в онлайн-версии на тарифе «Базовый»

- скидка 50% на годовую лицензию тарифа «Базовый»

Пользователям Контур-Экстерн, Аргоса и других программ

- скидка 80% на годовые лицензии тарифов «Базовый» и «Легкий»

- скидка 30% на аналогичную годовую лицензию тарифа «Корпоративный»

Скидка предоставляется для подключения одиночных ИП или юр. лица. При подключении группы компаний скидка оформляется для головной компании.

Оперативное подключение сервиса 1С-Отчетность в день обращения

С 1 января 2019 года перечень обязанностей у бухгалтеров стал иным. Работать придется по-новому, учитывая изменения в законодательстве, которые уже вступили в силу. Мы собрали 10 новых обязанностей бухгалтера в одну статью и получили к ним разъяснения ФНС.

Обязанность № 1. Сдавать новый отчет в центры занятости

Совсем недавно Роструд поручил центрам занятости собирать данные о работодателях, численности их работников, которые не являются пенсионерами. Основание – Письмо Роструда от 25.07.2018 № 858-ПР. С одной стороны, необходимые сведения для Роструда находятся в персонифицированной отчетности, предоставляемой Пенсионному фонду.

С другой стороны, данные об уволенных по инициативе работодателя в таких отчетах отсутствуют. И ни в СЗВ-М, ни в СЗВ-СТАЖ их не найти. Чтобы предоставить сведения в Роструд центру занятости не обойтись без помощи работодателя. Но стала ли такая помощь прямой обязанностью? Нет, это право. И никакого наказания за то, что отчет в центр занятости не предоставлен, нет. Блокировки счета также можно не бояться. Работодатели обязаны отчитываться только о наличии вакансий и работниках-инвалидах (ст. 25 Федерального закона от 19.04.1991 № 1032-1). Но все же многие относятся с пониманием и заполняют дополнительную форму, тем более, что ее заполнение не занимает много времени.

| Видео (кликните для воспроизведения). |

Первый отчет центры занятости получили уже в октябре. Например, в Новосибирской и Московской областях была установлена дата – 5 октября. Отчет необходим раз в квартал.

Теперь расскажем о самом бланке. Форма зависит от региона, где располагается работодатель. Как бы не отличались отчеты между собой, в каждом из них есть строка о количестве сотрудников предпенсионного возраста (для мужчин – 1959 года рождения, для женщин – 1964 года рождения).

Отсутствие работников – не повод воздержаться от заполнения отчета. Центрам занятости нужны и нулевки. Сведения примут как по ТКС, так и на обычную рабочую электронную почту. Какой адрес у вашего центра занятости можно узнать на его официальном сайте.

Внимание! Подготовить новый отчет для центров занятости бухгалтеры могут бесплатно в программе “Упрощенка 24/7”.

Узнать про сдачу отчета можно центре занятости по месту регистрации работодателя. Редакция журнала “Упрощенка” собрала адреса по всем регионам РФ.

Образец отчета доступен по ссылке ниже:

Обратите внимание, что во многих регионах отчет сдают уже в декабре. Например, в Москве:

С 2019 года НДС изменится с 18% до 20%. Нововведения коснутся и расчетную ставку. Ее значение станет равным 16,67% (в настоящее время 15,25%). Основание – Федеральный закон от 03.08.2018 № 303. Многие компании и ИП на общем режиме уже начали подготовку к работе согласно будущим изменениям, ведь цены в договорах с контрагентами нужно пересмотреть, иначе продавец может финансово пострадать. Все решают условия договора.

Рассмотрим на примере. Как известно, при получении авансовых платежей НДС уплачивается в бюджет в момент получения аванса. При последующей отгрузке НДС исчисляется со стоимости отгруженных товаров (выполненных работ, оказанных услуг). НДС с аванса принимается к вычету. Возможны 3 ситуации в зависимости от условий договора между продавцом и покупателем:

1. Цена товара указана в договоре с учетом НДС. Например, «стоимость товара составляет 118 000 руб., в том числе НДС 18 000 руб.».

Получив стопроцентную предоплату в 2018 году, поставщик выставляет счет-фактуру на аванс на сумму 118 000 руб., в том числе НДС 18 000 руб., и уплачивает налог в бюджет (18 000 руб.) Отгружая товар в 2019 году, поставщик исчисляет НДС расчетным методом и выставляет счет-фактуру на 118 000 руб., но НДС указывает не 18%, а 20% (19 666,67 руб.). В момент отгрузки НДС с аванса принимается к вычету (18 000 руб.).

| Видео (кликните для воспроизведения). |

2. Цена товара в договоре указана без НДС и, в то же время, из условий договора нельзя сделать вывод о том, что налог не учтен в цене, а значит, НДС включен в цену товара по умолчанию.

В данном случае, как и в первой ситуации НДС, будет исчислять расчетным методом. Поставщик должен выделить налог из цены товара.

3. Цена товара в договоре указана без НДС, но из условия договора следует, что налог не заложен в стоимость. Следовательно, его необходимо начислить сверх стоимости товара.

Получив стопроцентную предоплату в 2018 году, поставщик выставляет счет-фактуру на аванс на сумму 118 000 руб., в том числе НДС 18 000 руб., и уплачивает налог в бюджет (18 000 руб.). Отгружая товар в 2019 году, поставщик исчисляет НДС и рассчитывает налог по ставке 20% сверх цены. Таким образом, счет-фактура на отгрузку выставляется на сумму 141 600 руб., в том числе НДС 23 600 руб.

На приведенных выше примерах отчетливо видно, что в первых двух ситуациях из-за повышения ставки НДС страдает больше продавец. Он получает от клиента меньше средств нежели этого было ранее. Связано это с тем, что цена товара осталась неизменной.

В третьем случае стоимость товара возросла, так как по условиям договора между продавцом и покупателем НДС рассчитывается сверх стоимости. Следовательно, продавец ничего не потерял, а вот покупатель – да. Он уплатил больше из-за повышения ставки НДС.

Таким образом, очень важно пересмотреть условия договоров с клиентами и вовремя изменить цену товара особенно, если она указана с НДС или из условий договора следует, что НДС включен в стоимость товаров (работ, услуг) по умолчанию. Возможно, что с учетом изменения НДС следует пересмотреть и другие пункты договора.

Обязанность № 3. Считать зарплату и пособия с учетом нового МРОТ

Федеральный и региональный МРОТ периодически пересматриваются. Повышение минималки отражается на обязанностях как сотрудника отдела кадров, так и бухгалтера по зарплате:

- во-первых, к трудовому договору необходимо оформить дополнительное соглашение (если размер заработной платы равен минимальному размеру оплаты труда)

- во-вторых, следует учитывать новый МРОТ при расчете заработной платы и пособий

Напомним, что расчет пособия производится, исходя из минимального размера оплаты труда, когда:

- в расчетном периоде отсутствует заработная плата или ее уровень ниже установленного минимума

- стаж работника составляет менее 6 месяцев

- сотрудник нарушил больничный режим (для пособия по временной нетрудоспособности)

Отметим также, что федеральный МРОТ с 2019 года приравнен к 11 280 руб. Поэтому договоры с работниками также следует заранее проверить, чтобы не нарушить трудовое законодательство. Как проверить договоры, читайте в статье журнала “Упрощенка” Кому и на сколько повысить зарплату и пособия в связи с новым МРОТ.

Таблицу МРОТ по регионам РФ смотрите на сайте журнала “Упрощенка”.

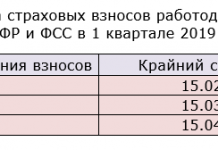

Обязанность № 4. Платить взносы с зарплаты по новым ставкам

Общий тариф страховых взносов в 2019 году останется без изменений – 30%, из них:

- 22% – в Пенсионный фонд

- 5,1% – в Фонд обязательного медицинского страхования

- 2,9% – в Фонд социального страхования

А вот предельная величина для расчета страховых взносов возрастет. На момент написания статьи эксперты прогнозируют, что предельная величина для исчисления страховых взносов на обязательное пенсионное страхование составит 1 150 000 руб., на случай временной нетрудоспособности и в связи с материнством – 865 000 руб. Следует обновить программное обеспечение и заранее известить о грядущих изменениях руководство, ведь нагрузка на работодателя увеличится.

Таблицу ставок смотрите на сайте журнала “Упрощенка” “Ставки взносов 2019“.

Бланк 2-НДФЛ изменен (Приказ ФНС России от 17.01.2018 № ММВ-7-11/19@), поэтому требуется ознакомиться с новым порядком заполнения формы. Отметим, что нововведения были вызваны тем, что «старый» бланк не позволял предоставлять сведения о доходах физических лиц за налогового агента его правопреемником.

Примеры новой формы 2-НДФЛ смотрите в статье журнала “Упрощенка” ФНС утвердила новые справки о доходах.

Обязанность № 6. Получать информацию из ПФР о предпенсионерах

С 1 января 2019 года Пенсионный фонд начнет извещать работодателей о наличии у возрастного сотрудника права на два выходных дня диспансеризации. Но для того, чтобы получить такое сообщение по телекоммуникационным каналам связи, необходимо уже сегодня позаботиться о переходе на новое программное обеспечение.

Для получения сведений о работниках предпенсионного возраста работодателям необходимо заключить доп. соглашение об информационном взаимодействии об информационном взаимодействии к действующему документу «Об обмене электронными документами в системе электронного документооборота ПФР по телекоммуникационным каналам связи». Подписанное в 2-х экземплярах дополнительное соглашение требуется направить в адрес Управления ПФР по месту регистрации компании, либо принести лично в Клиентскую службу (на правах отдела) территориального органа ПФР в городе (районе).

Как заключить такое соглашение, читайте в статье журнала “Упрощенка” Что требуют у компаний, где работают будущие пенсионеры.

Обязанность № 7. Готовить для налоговиков новый отчет

Перед заключением договора с другой компанией необходимо заполнить специальный отчет для подтверждения расходов и подписать его цифровой подписью, предварительно указав сведения по контрагенту, содержащиеся в ЕГРЮЛ, ИНН, информацию о банкротстве, судебных тяжбах и др.

Суды принимают в качестве доказательств реальности сделки отчет по контрагенту с официальной информацией от Федеральной налоговой службы, подписанной усиленной цифровой подписью. Такой отчет нужно делать каждый раз перед подписание нового договора с компанией. Такой отчет помогает компаниям выигрывать суды у ФНС.

В отчете указывается информация, которая содержится в ЕГРЮЛ, а также еще 33 официальных источниках данных. Так. нужно прописать в отчете информацию об:

- реквизитах компании (ИНН, КПП, ОГРН и др.)

- убытках

- банкротстве

- дисквалификации

- судебных тяжбах

- дате регистрации

- ФИО директора и учредителе

- уставном капитале

- связях с другими компаниями

Новый отчет можно скачать в сервисе «Упрощенка. Контрагенты».

Обязанность № 8. Обновить программное обеспечение касс

Сотрудники налоговой инспекции обновили форматы фискальных документов (Приказ ФНС России от 22.10.2018 № ММВ-7-20/609@). Теперь они соответствуют изменениям, вступающим в силу с 1 января 2019 года (в кассовом чеке будет отражаться ставка НДС 20%, а при необходимости 20/120).

Пользователям ККТ следует также заранее обновить программное обеспечение кассовых аппаратов, чтобы в первом чеке 2019 года, ставка НДС соответствовала налоговому законодательству РФ.

Обязанность № 9. Проверить документы, подтверждающие использование личного автомобиля физлица в работе для целей НДФЛ и страховых взносов

Личное транспортное средства физического лица может использоваться в рамках трудового договора или договора ГПХ. Условия эксплуатации, возмещаемые расходы и вознаграждение физическому лицу должны быть установлены в письменном виде. В письме от 13.11.2018 № БС-3-11/8304@ ФНС указала, что документами, подтверждающими понесенные затраты, могут быть:

- акты выполненных работ (с расшифровкой видов выполненных работ)

- путевые (маршрутные) листы

- авансовые отчеты с чеками АЗС

- прочие документы

Во избежание споров с проверяющими учтите, что, если автомобиль не принадлежит физлицу на праве собственности, то компенсации, связанные с использованием личного автомобиля для исполнения трудовых обязанностей с согласия, ведома и в интересах работодателя должны облагаться НДФЛ и страховыми взносами. Проверьте, так ли у вас.

Обязанность № 10. Обновить программное обеспечение ПО

С 25 января 2019 года сотрудники налоговых инспекций будут запрашивать данные, необходимые для камеральной проверки декларации НДС, по-новому. Формат запроса и ответа изменили. Об этом ФНС России сообщила в письме от 25.09.2018 № ЕД-4-15/18646@. Помните об этих изменениях и, в случае необходимости, напомните своему оператору электронного документооборота и компании, занимающейся обновлением бухгалтерской учетной системы, провести заблаговременно обновления вашего ПК.

В День бухгалтера 21 ноября журнал «Упрощенка» провел первую онлайн-трансляцию «Изменения-2019: время задавать вопросы». В нашу студию пришли чиновники из ФНС, ПФР, Роструда и эксперты, которые рассказали бухгалтерам про изменения в работе.

Для нашей редакции это было волнительное событие. Мы заранее анонсировали мероприятие и попросили бухгалтеров задавать вопросы. Часть этих вопросов мы озвучили чиновникам, на остальные дадим ответы на страницах нашего журнала. Всего трансляцию в прямом эфире смотрели 21 300 бухгалтеров со всей страны.

Бухгалтеры узнали от представителя Роструда идеальный день уплаты зарплаты за декабрь. Представитель ФНС отметил, что льготы по взносам для упрощенцев с 2019 года заканчивают свое действие, но можно сэкономить на отпусках. Эксперт по проверкам предупредила, что налоговики распределили компании по группам риска и нужно быть внимательными, чтобы не попасть в черный список.

Новые изменения в бухгалтерском и налоговом учете в 2019 году: таблица

В статье – все важные изменения в бухгалтерском и налоговом учете в 2019 году с 1 января представлены в таблице, а также – бесплатные образцы документов, справочники и полезные ссылки.

Новости бухгалтерского и налогового учета 2019 года

Главные новости бухгалтерского и налогового учета 2019 года – это повышение ставок по НДС, частичная отмена пониженных ставок по обязательным страховым взносам, вывод из-под налогообложения имущества в виде движимых объектов, изменение правил включения в налоговые расходы платы за проезд большегрузов в систему «Платон». В связи с этими правками Налогового кодекса ФНС пришлось уточнять формы налоговых отчетов, а соответствующие приказы либо уже опубликованы, либо ждут регистрации в Минюсте.

Кроме того, среди новостей бухгалтерского и налогового учета 2019 года – уточнение отчетных форм по НДФЛ и изменения в бухучете валютных средств по ПБУ 3/2006. Подробнее обо всех новшествах читайте далее.

Программа БухСофт формирует все налоговые декларации и расчеты в автоматическом режиме. После подготовки отчет тестируется всеми проверочными программами ФНС. Вы можете проверить отчет сформированный как в “БухСофт”, так и в любой другой бухгалтерской программе. Проверить отчет бесплатно >>>

Ознакомившись с новостями бухгалтерского и налогового учета 2019 года, не забудьте посмотреть следующие документы, они помогут в работе:

Изменения в налоговом законодательстве с 1 января 2019 года в России

Новшества по налогам так или иначе затронут всех плательщиков:

- фирмы, предпринимателей и частнопрактикующих субъектов;

- работающих на общей налоговой системе или на спецрежимах;

- вносящих имущественный или транспортный платежи;

- сдающих отчетность по НДФЛ и иным налоговым платежам.

Обзорно все важные нововведения представлены в таблице 1.

Что изменится в 2019г.

Пояснение, что нового в налогообложении в 2019 году

Возрастет основная налоговая ставка

Базовая ставка по НДС возрастет с 18 до 20 процентов

Новшество будет применяться чаще всего при отгрузках товаров внутри России, при ввозе их в Россию, а также при производстве фирмой или предпринимателем монтажно-строительных действий для своих нужд

Возрастет расчетная налоговая ставка

Новшество будет применяться чаще всего при расчетах на условиях полной или частичной предоплаты, при аренде гос- или муниципальных объектов

Появятся новые налогоплательщики

Новое в налогообложении в 2019 году – необходимость начислять и платить НДС для фирм и предпринимателей на ЕСХН

Фирмы и предприниматели – плательщики ЕСХН должны с 2019г. платить НДС при реализации на территории России имущества, услуг, работ и т.д. Налог можно принимать к вычету по общим правилам. Кроме того, при соблюдении лимитов можно оформить освобождение от НДС

Уменьшено количество агентов по НДС

При оплате иностранным фирмам-исполнителям электронных услуг, оказанные в России в электронной форме, российские заказчики не будут НДС-агентами

Российским юрлицам и ИП не придется удерживать НДС при оплате услуг иностранным фирмам и перечислять налог в бюджет. Но если они в 2019г. удержат и заплатят НДС по старым правилам, то заявить налог к вычету не смогут

Появились новые учитываемые расходы

Новое в налогообложении в 2019 году – работодателям разрешено признавать в расходах затраты на туристический отдых сотрудника и его семьи

Уменьшить облагаемые доходы можно на сумму, не превышающую 50 000р. на одного человека за год. Максимальный лимит по расходам на отдых – не более 6% от фонда оплаты труда

Платежи с проезда большегрузов по автодорогам полностью включаются в расходы

Платежи в систему «Платон» для включения в расходы больше не нужно корректировать по правилам для транспортного налога

Урезаны полномочия регионов по снижению ставки «прибыльного» налога

Регионы не могут на периоды с 2019г. и далее снижать ставку по региональной части налога

Если в регионе ставка по региональной части налога по состоянию на конец 2018г. уже снижена, то она сохраняется, но не дольше, чем до конца 2022г.

Расширено применение повышающего показателя к амортизационной норме ОС

Новое в налогообложении в 2019 году – ускорять амортизацию разрешено по технологическим ОС, которое используется в рамках наилучших технологий

Амортизировать в налоговом учете оборудования из списка в Распоряжении от 20.06.17 № 1299-р можно в два раза быстрее – с применением коэффициента

Отменены пониженные ставки взносов для отдельных фирм и ИП

Новое в налоговом законодательстве с 1 января 2019 года – отмена пониженных ставок для юрлиц на УСН, аптек на ЕНВД, предпринимателей на ПСН.

С января 2019г. и далее юрлица на УСН, аптеки на ЕНВД, предприниматели на ПСН платят взносы по общим ставкам

Изменены годовые лимиты по взносам

На 2019г. предполагается повышение предельных сумм годового дохода физлица для расчета взносов на ОПС и ОСС по нетрудоспособности и материнству

Платить взносы нужно по суммам годовых доходов физлиц:

- на ОСС по нетрудоспособности и материнству – до 865 000р.;

- на ОПС – до 1 150 000р. по ставке 22%, свыше этой суммы – по ставке 10%

Повышены фиксированные взносы для «самозанятых» субъектов

За 2019г. предприниматели и частнопрактикующие лица должны будут перечислить в большей сумме взносы на ОПС и ОМС

Готовая сумма взносов «самозанятых» лиц без немных сотрудников:

- на ОМС – 6884 р.

- на ОПС с дохода в пределах 300 000р. – 29 354 р.

- на ОПС с дохода свыше 300 000р. – 1%, не более 234 832 р.

Обновлена справка 2 НДФЛ

Утверждены две отдельных формы – для инспекции и для выдачи сотрудникам

Справка 2 НДФЛ теперь подается только в налоговую, а сотрудникам выдается другой документ – из пятого приложения к приказу от 02.10.18 № ММВ-7-11/566@.

Сдать в инспекцию справку 2 НДФЛ на новом бланке необходимо уже за 2018г.

Налог на имущество для организаций

Отменено налогообложение движимых объектов имущества

Если имущество относится к движимому, его стоимость не нужно будет учитывать при расчете налоговых платежей

Не платить «имущественный» по объекту с 2019г. можно, если он:

- не указан в реестре ЕГРН;

- не связан неразрывно с землей;

- может быть перемещен без функциональных повреждений

Уточнены формы отчетности по налогу

Внесены корректировки в бланки декларации и расчета «имущественного» аванса, которые предстоит сдавать за периоды 2019-го года

В расчете и декларации уточнения коснулись:

- в разделе 2 исключена строка по остатку стоимости ОС на 1-е апреля, 1-е июля или 1-е октября;

- в раздел 2.1 добавлен реквизит «адрес недвижимости» для объектов, у которых есть только инвентарный номер;

- в раздел 3 можно буте вписать номер по кадастру гаража, машино-места;

- в раздел 3 добавлен новый реквизит “Коэффициент Ки”, применяемый, когда внутри отчетного периода изменилась стоимость объекта по кадастру.

Кроме того, в декларации:

- в разделе 2 исключена строка по остатку стоимости ОС на 31-е декабря;

- в разделе 3 выделены строки для показателей Ки и Кв

Отменена объединенная отчетность

Новое в налогообложении в 2019 году – нельзя сдавать единую «имущественную» отчетность по местонахождению фирмы, ее подразделений на отдельном балансе и ее недвижимости

ФНС отозвала письма, разрешающие подавать объединенную отчетность, и завершит все проверки таких отчетов до Нового года

Уточнен расчет земельного налога

Установлено, как определять налоговую базу, если стоимость участка по кадастру изменилась в течение года в связи с решением комиссии по спорам или в связи с судебным решением, и эти изменения внесены в ЕГРН

Если комиссия или суд приняли решение изменить кадастровую оценку участка после 31 декабря 2018г., то новая оценка учитывается при налогообложении с даты начала ее применения

Введена обязанность платить НДС

Для фирм и предпринимателей на ЕСХН установлена обязанность начислять и платить НДС

Фирмы и предприниматели – плательщики ЕСХН должны с 2019г. платить НДС при реализации на территории России имущества, услуг, работ и т.д. Налог можно принимать к вычету по общим правилам. Кроме того, при соблюдении лимитов можно оформить освобождение от НДС

Новое в налоговом законодательстве с 1 января 2019 года по НДС

Повышение ставки НДС утверждено Законом от 03.08.18 № 303-ФЗ, с законом можно ознакомиться в окне ниже:

Повышение НДС – одно из главных изменений в налоговом законодательстве с 1 января 2019 года в России. На практике платить НДС по-новому придется:

- Налогоплательщикам – российским фирмам и предпринимателям.

- НДС-агентам, то есть фирмам и ИП, которые закупают услуги, работы, имущество у иностранных бизнес-структур, не зарегистрированных в России в качестве плательщиков налогов.

Подробнее об операциях, облагаемых по-новому, читайте в таблице 2.

Таблица 2. Новое в налоговом законодательстве с 1 января 2019 года по НДС

Тариф НДС в 2019г.

Реализация товаров, услуг или работ в России

Импорт имущества в РФ

Монтажно-строительные действия для своих нужд

Авансы в счет поставки товаров, услуг, работ, облагаемых по тарифу 20%

Аренда у госструктур госимущества и муниципального имущества

Закупка металлолома – цветного или черного

Закупка имущества, услуг, работ у иностранных фирм и предпринимателей, которые не платят российские налоги

Новое в налогообложении в 2019 году по расходам на отдых сотрудников

Новый вид расходов по «прибыльному» налогу – затраты на оплату отдыха сотрудникам – введен Законом от 23.04.18 № 113-ФЗ, с ним можно ознакомиться в окне ниже:

Фактически учесть расходы работодатель может не только в отношении сотрудника, но и в отношении его родных:

- супруга или супруги;

- детей в возрасте не старше 18-ти лет (до 24-х лет, если дети учатся);

- бывших подопечных в возрасте не старше 24-х лет, если они учатся.

Включить в состав расходов можно только определенные суммы на основании туристического договора. В составе признаваемых расходов в Налоговом кодексе указаны:

- Стоимость проезда или перелета сотрудника и его родных по территории России к месту отдыха и обратно.

- Стоимость проживания сотрудника и его родных в гостинице или в санатории, которые находятся в России.

- Стоимость завтраков, обедов и ужинов в гостинице или в санатории, где отдыхают сотрудник и его родные, если питание включено в цену проживания.

- Стоимость санаторного или курортного восстановления здоровья сотрудника и его родных.

- Стоимость экскурсий для сотрудника и его родных.

Вышеназванные расходы нормируются – не более 50 000р. в год на человека и не более 6-ти процентов от величины затрат на оплату труда.

Новое в налоговом законодательстве с 1 января 2019 года: отмена льгот по взносам

Отмена пониженных ставок по обязательным страховым взносам утверждена Законом от 03.08.18 № 303-ФЗ, с ним можно ознакомиться в окне ниже:

Новое в налоговом законодательстве с 1 января 2019 года: за периоды, начиная с этой даты, возрастут взносы на ОПС, на ОМС и на ОСС по нетрудоспособности и материнству для:

- предпринимателей – плательщиков ПСН,

- фирм, работающих на УСН,

- аптек – плательщиков ЕНВД.

Все они должны теперь начислять взносы на вознаграждения физлицам, в том числе сотрудникам, по общим ставкам: на ОПС – по ставке 22%, на ОМС – 5,1%, на ОСС по нетрудоспособности и материнству – по ставке 2,9%. Соответственно, должны применяться и лимиты, при достижении которых взносы на ОСС не начисляются, а взносы на ОПС начисляются по сниженной ставке.

Новое в налогообложении в 2019 году: предельные лимиты по взносам

Для фирм и предпринимателей, у которых есть наемные сотрудники или контрагенты-физлица, действуют предельные величины годовых вознаграждений таким физлицам. Как только выплаты, взятые по накоплению с начала года, превысят лимитный показатель, взносы на ОСС не начисляются, а взносы на ОПС начисляются по сниженной ставке.

Лимиты повышаются из года в год, каждую новую величину утверждает Правительство. Подробнее о прогнозируемых лимитах на 2019г. читайте в таблице 3.

Таблица 3. Новое в налогообложении в 2019 году: предельные лимиты по взносам

Чтобы избежать штрафных санкций при подаче отчетности, предприятия и организации должны будут учитывать все новые изменения в бухгалтерском учете, вступающие в силу с 2019 года. В первую очередь это касается изменения текущей ставки НДС, роста размера федерального МРОТ, корректировки схемы начисления и порядка выплаты зарплат, а также отмены налогообложения для владельцев движимого имущества.

На 1 января 2019 года запланировано очередное повышение федерального МРОТ и прожиточного минимума. Это вызвано увеличением стоимости отдельных групп товаров, что является основной предпосылкой для пересмотра размеров этих показателей. Согласно положениям закона № 421-ФЗ, для трудоспособного населения прожиточный минимум будет установлен на уровне 11,280 тыс. руб., а это значит, что данный показатель будет увеличен на 4%.

Расширен перечень льготных категорий персонала, увольнение которых противоречит действующему законодательству. Если в 2018 году это были только беременные и женщины с малолетними детьми (возрастом до 3-х лет), то новостью для бухгалтера в 2019 году станет то, что к этим категориям добавились сотрудники предпенсионного возраста, которым осталось не более 2-х лет до окончания трудовой деятельности.

Если работодатель сотрудничает с иностранными специалистами, то теперь ему придется следить за их своевременным выездом из РФ (ранее такая норма в действующем законе отсутствовала). В случае нарушения срока легального пребывания иностранца в России его предприятию придется заплатить штраф в размере 500 тыс. руб.

Для главбухов законодатели тоже предусмотрели ужесточение персональной ответственности. Если ранее за нарушение сроков или отказ перечислить зарплату на указанную работником платежную карту можно было получить штраф в 5 тыс. руб., то с 2019 года размер такого взыскания составит 20 тыс. руб. Кроме того, получив исполнительный лист о принудительном взыскании, бухгалтерия может удержать с работника за долги до 100 тыс. руб., что допускается новыми поправками.

Еще одна актуальная новость для предпринимателей и компаний – это изменение порядка составления бухгалтерского и налогового учета в 2019 году. Чтобы документы были составлены без нарушений, ответственный специалист должен учитывать такие нововведения:

Отвечая на вопрос, какие изменения ждут бухгалтеров в 2019 году, нельзя не упомянуть о расширении полномочий ИФНС. Теперь в случае нарушения сроков подачи отчета по страховым взносам (10 дней и более) налоговики будут блокировать счета плательщиков, лишая их возможности осуществлять расчеты с другими контрагентами.

Терминал «Онлайн-ККТ» представляет из себя кассовый аппарат, который мгновенно передает сведения о продажах в ОФД по интернету. Его использование позволяет повысить прозрачность финансовых операций, снизить количество проверок и объем затрат на ведение бухгалтерии, что формирует расходную часть бюджета любого предприятия.

В 2018 году работать без онлайн касс могли определенные группы налогоплательщиков, так как их наличие не являлось обязательным условием для осуществления коммерческой деятельности. Но с 1 июля 2019 года это будет неизменное требование для всех предприятий, которые работают в сфере общественного питания и розничной торговли.

Еще одно нововведение коснется реквизитов чека. Ранее в таком документе не указывался код товара. Но со следующего года он добавится в реквизитах и будет указываться при реализации отдельных групп маркированных товаров.

Ошибки в платежных документах всегда являются причиной больших проблем для предприятий. Так, в частности, если деньги предназначены Федеральному Казначейству, то отправитель должен повторно осуществить платеж, а потом вернуть неправильно оплаченные средства, что доставляет массу неудобств. Но такие правила больше не будут актуальны, на что указывают новости в бухгалтерском учете, так как если в 2018 году это было обязательное требование, то в 2019 году отправителю будет достаточно уточнить платеж и не совершать повторную оплату.

Расширены и полномочия главного бухгалтера или иного лица, которое выполняет работу по ведению организационного учета. Теперь их требования будут обязательны к исполнению для всех сотрудников предприятия.

Новые изменения в бухгалтерском и налоговом учете в 2019 году: таблица

В статье – все важные изменения в бухгалтерском и налоговом учете в 2019 году с 1 января представлены в таблице, а также – бесплатные образцы документов, справочники и полезные ссылки.

Новости бухгалтерского и налогового учета 2019 года

Главные новости бухгалтерского и налогового учета 2019 года – это повышение ставок по НДС, частичная отмена пониженных ставок по обязательным страховым взносам, вывод из-под налогообложения имущества в виде движимых объектов, изменение правил включения в налоговые расходы платы за проезд большегрузов в систему «Платон». В связи с этими правками Налогового кодекса ФНС пришлось уточнять формы налоговых отчетов, а соответствующие приказы либо уже опубликованы, либо ждут регистрации в Минюсте.

Кроме того, среди новостей бухгалтерского и налогового учета 2019 года – уточнение отчетных форм по НДФЛ и изменения в бухучете валютных средств по ПБУ 3/2006. Подробнее обо всех новшествах читайте далее.

Программа БухСофт формирует все налоговые декларации и расчеты в автоматическом режиме. После подготовки отчет тестируется всеми проверочными программами ФНС. Вы можете проверить отчет сформированный как в “БухСофт”, так и в любой другой бухгалтерской программе. Проверить отчет бесплатно >>>

Ознакомившись с новостями бухгалтерского и налогового учета 2019 года, не забудьте посмотреть следующие документы, они помогут в работе:

Изменения в налоговом законодательстве с 1 января 2019 года в России

Новшества по налогам так или иначе затронут всех плательщиков:

- фирмы, предпринимателей и частнопрактикующих субъектов;

- работающих на общей налоговой системе или на спецрежимах;

- вносящих имущественный или транспортный платежи;

- сдающих отчетность по НДФЛ и иным налоговым платежам.

Обзорно все важные нововведения представлены в таблице 1.

Что изменится в 2019г.

Пояснение, что нового в налогообложении в 2019 году

Возрастет основная налоговая ставка

Базовая ставка по НДС возрастет с 18 до 20 процентов

Новшество будет применяться чаще всего при отгрузках товаров внутри России, при ввозе их в Россию, а также при производстве фирмой или предпринимателем монтажно-строительных действий для своих нужд

Возрастет расчетная налоговая ставка

Новшество будет применяться чаще всего при расчетах на условиях полной или частичной предоплаты, при аренде гос- или муниципальных объектов

Появятся новые налогоплательщики

Новое в налогообложении в 2019 году – необходимость начислять и платить НДС для фирм и предпринимателей на ЕСХН

Фирмы и предприниматели – плательщики ЕСХН должны с 2019г. платить НДС при реализации на территории России имущества, услуг, работ и т.д. Налог можно принимать к вычету по общим правилам. Кроме того, при соблюдении лимитов можно оформить освобождение от НДС

Уменьшено количество агентов по НДС

При оплате иностранным фирмам-исполнителям электронных услуг, оказанные в России в электронной форме, российские заказчики не будут НДС-агентами

Российским юрлицам и ИП не придется удерживать НДС при оплате услуг иностранным фирмам и перечислять налог в бюджет. Но если они в 2019г. удержат и заплатят НДС по старым правилам, то заявить налог к вычету не смогут

Появились новые учитываемые расходы

Новое в налогообложении в 2019 году – работодателям разрешено признавать в расходах затраты на туристический отдых сотрудника и его семьи

Уменьшить облагаемые доходы можно на сумму, не превышающую 50 000р. на одного человека за год. Максимальный лимит по расходам на отдых – не более 6% от фонда оплаты труда

Платежи с проезда большегрузов по автодорогам полностью включаются в расходы

Платежи в систему «Платон» для включения в расходы больше не нужно корректировать по правилам для транспортного налога

Урезаны полномочия регионов по снижению ставки «прибыльного» налога

Регионы не могут на периоды с 2019г. и далее снижать ставку по региональной части налога

Если в регионе ставка по региональной части налога по состоянию на конец 2018г. уже снижена, то она сохраняется, но не дольше, чем до конца 2022г.

Расширено применение повышающего показателя к амортизационной норме ОС

Новое в налогообложении в 2019 году – ускорять амортизацию разрешено по технологическим ОС, которое используется в рамках наилучших технологий

Амортизировать в налоговом учете оборудования из списка в Распоряжении от 20.06.17 № 1299-р можно в два раза быстрее – с применением коэффициента

Отменены пониженные ставки взносов для отдельных фирм и ИП

Новое в налоговом законодательстве с 1 января 2019 года – отмена пониженных ставок для юрлиц на УСН, аптек на ЕНВД, предпринимателей на ПСН.

С января 2019г. и далее юрлица на УСН, аптеки на ЕНВД, предприниматели на ПСН платят взносы по общим ставкам

Изменены годовые лимиты по взносам

На 2019г. предполагается повышение предельных сумм годового дохода физлица для расчета взносов на ОПС и ОСС по нетрудоспособности и материнству

Платить взносы нужно по суммам годовых доходов физлиц:

- на ОСС по нетрудоспособности и материнству – до 865 000р.;

- на ОПС – до 1 150 000р. по ставке 22%, свыше этой суммы – по ставке 10%

Повышены фиксированные взносы для «самозанятых» субъектов

За 2019г. предприниматели и частнопрактикующие лица должны будут перечислить в большей сумме взносы на ОПС и ОМС

Готовая сумма взносов «самозанятых» лиц без немных сотрудников:

- на ОМС – 6884 р.

- на ОПС с дохода в пределах 300 000р. – 29 354 р.

- на ОПС с дохода свыше 300 000р. – 1%, не более 234 832 р.

Обновлена справка 2 НДФЛ

Утверждены две отдельных формы – для инспекции и для выдачи сотрудникам

Справка 2 НДФЛ теперь подается только в налоговую, а сотрудникам выдается другой документ – из пятого приложения к приказу от 02.10.18 № ММВ-7-11/566@.

Сдать в инспекцию справку 2 НДФЛ на новом бланке необходимо уже за 2018г.

Налог на имущество для организаций

Отменено налогообложение движимых объектов имущества

Если имущество относится к движимому, его стоимость не нужно будет учитывать при расчете налоговых платежей

Не платить «имущественный» по объекту с 2019г. можно, если он:

- не указан в реестре ЕГРН;

- не связан неразрывно с землей;

- может быть перемещен без функциональных повреждений

Уточнены формы отчетности по налогу

Внесены корректировки в бланки декларации и расчета «имущественного» аванса, которые предстоит сдавать за периоды 2019-го года

В расчете и декларации уточнения коснулись:

- в разделе 2 исключена строка по остатку стоимости ОС на 1-е апреля, 1-е июля или 1-е октября;

- в раздел 2.1 добавлен реквизит «адрес недвижимости» для объектов, у которых есть только инвентарный номер;

- в раздел 3 можно буте вписать номер по кадастру гаража, машино-места;

- в раздел 3 добавлен новый реквизит “Коэффициент Ки”, применяемый, когда внутри отчетного периода изменилась стоимость объекта по кадастру.

Кроме того, в декларации:

- в разделе 2 исключена строка по остатку стоимости ОС на 31-е декабря;

- в разделе 3 выделены строки для показателей Ки и Кв

Отменена объединенная отчетность

Новое в налогообложении в 2019 году – нельзя сдавать единую «имущественную» отчетность по местонахождению фирмы, ее подразделений на отдельном балансе и ее недвижимости

ФНС отозвала письма, разрешающие подавать объединенную отчетность, и завершит все проверки таких отчетов до Нового года

Уточнен расчет земельного налога

Установлено, как определять налоговую базу, если стоимость участка по кадастру изменилась в течение года в связи с решением комиссии по спорам или в связи с судебным решением, и эти изменения внесены в ЕГРН

Если комиссия или суд приняли решение изменить кадастровую оценку участка после 31 декабря 2018г., то новая оценка учитывается при налогообложении с даты начала ее применения

Введена обязанность платить НДС

Для фирм и предпринимателей на ЕСХН установлена обязанность начислять и платить НДС

Фирмы и предприниматели – плательщики ЕСХН должны с 2019г. платить НДС при реализации на территории России имущества, услуг, работ и т.д. Налог можно принимать к вычету по общим правилам. Кроме того, при соблюдении лимитов можно оформить освобождение от НДС

Новое в налоговом законодательстве с 1 января 2019 года по НДС

Повышение ставки НДС утверждено Законом от 03.08.18 № 303-ФЗ, с законом можно ознакомиться в окне ниже:

Повышение НДС – одно из главных изменений в налоговом законодательстве с 1 января 2019 года в России. На практике платить НДС по-новому придется:

- Налогоплательщикам – российским фирмам и предпринимателям.

- НДС-агентам, то есть фирмам и ИП, которые закупают услуги, работы, имущество у иностранных бизнес-структур, не зарегистрированных в России в качестве плательщиков налогов.

Подробнее об операциях, облагаемых по-новому, читайте в таблице 2.

Таблица 2. Новое в налоговом законодательстве с 1 января 2019 года по НДС

Тариф НДС в 2019г.

Реализация товаров, услуг или работ в России

Импорт имущества в РФ

Монтажно-строительные действия для своих нужд

Авансы в счет поставки товаров, услуг, работ, облагаемых по тарифу 20%

Аренда у госструктур госимущества и муниципального имущества

Закупка металлолома – цветного или черного

Закупка имущества, услуг, работ у иностранных фирм и предпринимателей, которые не платят российские налоги

Новое в налогообложении в 2019 году по расходам на отдых сотрудников

Новый вид расходов по «прибыльному» налогу – затраты на оплату отдыха сотрудникам – введен Законом от 23.04.18 № 113-ФЗ, с ним можно ознакомиться в окне ниже:

Фактически учесть расходы работодатель может не только в отношении сотрудника, но и в отношении его родных:

- супруга или супруги;

- детей в возрасте не старше 18-ти лет (до 24-х лет, если дети учатся);

- бывших подопечных в возрасте не старше 24-х лет, если они учатся.

Включить в состав расходов можно только определенные суммы на основании туристического договора. В составе признаваемых расходов в Налоговом кодексе указаны:

- Стоимость проезда или перелета сотрудника и его родных по территории России к месту отдыха и обратно.

- Стоимость проживания сотрудника и его родных в гостинице или в санатории, которые находятся в России.

- Стоимость завтраков, обедов и ужинов в гостинице или в санатории, где отдыхают сотрудник и его родные, если питание включено в цену проживания.

- Стоимость санаторного или курортного восстановления здоровья сотрудника и его родных.

- Стоимость экскурсий для сотрудника и его родных.

Вышеназванные расходы нормируются – не более 50 000р. в год на человека и не более 6-ти процентов от величины затрат на оплату труда.

Новое в налоговом законодательстве с 1 января 2019 года: отмена льгот по взносам

Отмена пониженных ставок по обязательным страховым взносам утверждена Законом от 03.08.18 № 303-ФЗ, с ним можно ознакомиться в окне ниже:

Новое в налоговом законодательстве с 1 января 2019 года: за периоды, начиная с этой даты, возрастут взносы на ОПС, на ОМС и на ОСС по нетрудоспособности и материнству для:

- предпринимателей – плательщиков ПСН,

- фирм, работающих на УСН,

- аптек – плательщиков ЕНВД.

Все они должны теперь начислять взносы на вознаграждения физлицам, в том числе сотрудникам, по общим ставкам: на ОПС – по ставке 22%, на ОМС – 5,1%, на ОСС по нетрудоспособности и материнству – по ставке 2,9%. Соответственно, должны применяться и лимиты, при достижении которых взносы на ОСС не начисляются, а взносы на ОПС начисляются по сниженной ставке.

Новое в налогообложении в 2019 году: предельные лимиты по взносам

Для фирм и предпринимателей, у которых есть наемные сотрудники или контрагенты-физлица, действуют предельные величины годовых вознаграждений таким физлицам. Как только выплаты, взятые по накоплению с начала года, превысят лимитный показатель, взносы на ОСС не начисляются, а взносы на ОПС начисляются по сниженной ставке.

Лимиты повышаются из года в год, каждую новую величину утверждает Правительство. Подробнее о прогнозируемых лимитах на 2019г. читайте в таблице 3.

Таблица 3. Новое в налогообложении в 2019 году: предельные лимиты по взносам

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.