Сегодня рассмотрим тему: "учет ндс в «1сбухгалтерия 8» в переходный период" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Автор: Полина Голубева, системный инженер отдела внедрения компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», февраль 2019.

2019 год принес одно из важнейших изменений в законодательстве по НДС. Федеральным законом от 03.08.2018 № 303-ФЗ была внесена поправка о повышении ставки налога с начала 2019 года с 18% до 20%. Рассмотрим ситуации, когда документы по сделке были оформлены в периоды с разными ставками налога и как это правильно отразить в программе «1С:Бухгалтерия 8».

Пользователям «1С:Бухгалтерии» не придется самостоятельно менять ставку НДС в каждой позиции справочника «Номенклатура», им не нужно беспокоиться, как и когда изменять значение ставки НДС. Теперь в справочнике хранится не конкретное значение ставки НДС, а ее вид.

С января 2019 г. ставка автоматически изменится на 20% и будет автоматически подставляться в программу соответственно году вводимого документа. Если документ 2018 г. – то ставка будет оставаться 18%, если документ 2019 г. – то 20%. Для того чтобы пользоваться данным функционалом, необходимо обновить программу до версии 3.0.67 и выше.

Аванс, который был получен в 2018 г. под отгрузку в 2019 г.

Разъяснении о применении НДС в переходный период ФНС приведено в Письме от 23.10.2018 № СД-4-3/20667@. Рассмотрим, как налоговики рекомендует отражать ту или иную операцию, а затем – каким образом это поддерживается в программе.

Первая ситуация: если отгрузка запланирована в 2019 г., необходимо сразу учесть, что будет применяться новая ставка 20%. В счете на оплату необходимо указать стоимость товаров исходя из ставки 20%, и выделить эту ставку. В данной ситуации ФНС говорит, что, если оплата получена в 2018, с полученного аванса необходимо исчислить НДС по ставке 18/118, так как для применения другой ставки нет основания.

В программе необходимо выставить «Счет покупателю» в 2018 г. по ставке 20%. Но так как аванс поступил до начала следующего года, то «Счет-фактуру на аванс» необходимо выписать по ставке 18/118. В программе данный механизм реализован, и она сама подставляет правильную ставку. Затем необходимо зарегистрировать этот счет-фактуру в Книге продаж.

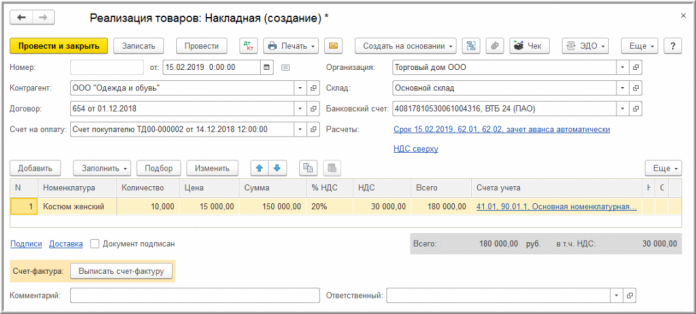

Соответственно, в следующем году будет отгрузка по ставке 20%, и счет-фактура будет со ставкой 20% соответственно. В 2019 г. форма счета-фактуры не меняется. Ставка 20% указывается по-прежнему в графе 7. Проведение документа «Реализации товаров» и формирования счета-фактуры внесет в регистр накопления «НДС Продажи» новую запись. На основании данных записей будет сформирована Книга продаж за I квартал 2019 г.

| Видео (кликните для воспроизведения). |

Минфин разработал проект, согласно которому будут внесены поправки в постановление Правительства от 26.12.2011 № 1137 (подготовлен Минфином РФ 12.11.2018). Данное постановление вступит в силу по истечении одного месяца со дня его официального опубликования и не ранее первого числа очередного налогового периода по налогу на добавленную стоимость. На данный момент настоящий проект находиться еще на рассмотрении. Данные поправки затронут изменения только в Книге продаж и журнале учета.

В Книгу продаж будут внесены две графы с новой ставкой. В свою очередь, графы со ставкой 18% останутся — они нужны, для выставления корректировочных счетов-фактур за 2018 г. и ранее. Так как, согласно Письму ФНС в документе нужно писать ставку НДС 18%.

В форме журнала учета изменят только ставку на актуальную.

Книга покупок меняться не будет, так как в ней заполняют только сумму НДС, без ставки.

В версии 3.0.67 программы уже доступна Книга продаж, в которой отражается ставка 20%. Поэтому уже сейчас, после обновления программы, можно сформировать Книгу продаж за I квартал 2019 г. в той редакции, в которой она будет действовать в 2019 г.

После реализации и зачета аванса необходимо отразить вычет по НДС. Это делается документом «Формирование записей книги покупок. На закладке «Полученные авансы» отражаются, поступившая сумма предоплаты и сумма НДС, исчисленный ранее с сумм полученных авансов и зачтенных в счет отгрузки.

Согласно записям регистра НДС Покупки, формируется книга покупок за I квартал 2019 г., где НДС отражается по ставке 18%.

Рассмотрим более сложную ситуацию. В 2018 г. была получена предварительная

оплата (по ставке 18%), а отгрузка планируется в следующем году. Допустим, что с покупателем было подписано соглашение о доплате суммы НДС в размере двух процентов в 2018 г. Такую доплату необходимо рассматривать как доплату стоимости, НДС с которой нужно исчислить по ставке 18%.

Посмотрим, как такая ситуация будет отражаться в программе. Предположим, в 2018 г. был выставлен покупателю «Счет на оплату» по ставке 18% и был выставлен «Счет-фактура выданный на аванс» с такой же ставкой, так как планировалось, что отгрузка будет в этом же году.

Затем, когда стало понятно, что отгрузка будет уже в следующем году, от покупателя была получена доплата 2% и эта доплата была проведена в 2018 г. При перечислении доплаты налога покупателю в платежном поручении при заполнении назначения платежа необходимо сделать пометку, что он перечисляет именно «доплату НДС в размере 2%».

| Видео (кликните для воспроизведения). |

Налоговая рекомендует при отражении в налоговых отчетах таких доплат использовать корректировочный счет-фактуру на сумму доплаты НДС по ставке 18%, который необходимо составить к счету-фактуре, выставленному на сумму предоплаты, полученной в 2018 г.

Создание корректировочного счета-фактуры на аванс в «1С»

После изменения вида счета-фактуры на «Корректировочный на аванс», будет изменена табличная часть документа, в которой бухгалтеру важно указать, к какому счету-фактуре составляется такой корректировочный счет-фактура на аванс.

Документ «Корректировочный счет-фактура на аванс в «1С»

В документе есть подстроки: «до изменения» и «после изменения». В подстроку «до изменения» автоматически подставится значение из счета-фактуры корректируемого. В подстроку «после изменения» полученная доплата автоматически сложится, то есть корректировочный счет-фактура на аванс заполнится автоматически. Так как доплата была в 2018 г., то данная доплата является доплатой стоимости и НДС рассчитается по ставке 18% от доплаты.

Печатная форма корректировочного счета-фактуры на аванс похожа на счет-фактуру на аванс. Графа 5 будет пустой, там стоят нули. В графе 8 будет указана сумма НДС с учетом налога с поступившей доплаты. Продавец должен зарегистрировать данный корректировочный счет-фактуру в книге продаж за IV квартал прошлого года согласно ставке 18%.

Затем идет отгрузка данных товаров в 2019 г. со ставкой 20%. Чтобы заявить о налоговом вычете, продавцу необходимо будет регистрировать в Книге покупок как авансовый счет-фактуру, на сумму предоплаты, которая была получена в 2018 г., и с которой НДС исчислялось по ставке 18/118, так и корректировочный счет-фактуру на доплату налога. В Книге покупок будут зарегистрированы две строки: по счету-фактуре обычному на аванс и по счету-фактуре корректировочному на аванс. Во второй строке указывается как номер обычного счета-фактуры, так и корректировочного.

Книга покупок с корректировочными счетами-фактурами

Третья ситуация еще сложнее. Все условия те же самые, но доплата 2% прошла в 2019 г. В этом случае, в соответствии с рекомендациями ФНС, доплату необходимо рассматривать, как доплату суммы налога, а не стоимости. Продавцу, при получении доплаты нужно выставить корректировочный счет-фактуру на разницу между суммой налога по исходному счету-фактуре на аванс и суммой налога, рассчитанной с учетом доплаты.

В программе, как и раньше, необходимо выставить «Счет покупателю на оплату», выставить «Счет-фактуру, выданный на аванс» и зарегистрировать его в Книге продаж.

В 2019 г. была получена доплата от покупателя. При перечислении доплаты налога покупателю в платежном поручении при заполнении назначения платежа необходимо сделать пометку, что он перечисляет именно «доплату НДС в размере 2%».

Для отражения поступившей суммы доплаты налога необходимо ввести корректировочный счет-фактура на сумму доплаты НДС. Он составляется к счету-фактуре, на сумму предоплаты, которую получили в 2018 г. Программа автоматически заполняет документ и в подстроки до изменения и после изменения подставляет «нужные» ставки, и сумма НДС рассчитывается корректно. Так как доплата пришла в 2019 г., то эта сумма доплаты является суммой доплаты налога.

При отгрузке в 2019 г. с применением ставки 20%, чтобы отразить доплату НДС в размере двух процентов, продавцу необходимо зарегистрировать корректировочный счет-фактуру в книге продаж – это будет первая строка и счет-фактуру на отгрузку – это будет вторая строка.

Чтобы продавец мог заявить о налоговом вычете, ему необходимо зарегистрировать в книге покупок, как авансовый счет-фактуру, который был выставлен на сумму предоплаты 2018 г. и с которой НДС исчислялся по ставке 18%, так и корректировочный счет-фактуру на доплату налога 2019 г.

Когда возникает необходимость внести корректировку в счет-фактуру, составленную до 2019 г., тогда в графе 7 (налоговая ставка) исправленного счета-фактуры необходимо указать ту налоговую ставку, которая действовала на дату отгрузки. Таким образом, при исправлении счета-фактуры 2018 г. значение налоговой ставки остается 18%.

Согласно рекомендациям налоговой, при любых случаях возвратов, необходимо применять один способ, когда продавец, выставивший покупателю счет-фактуру при отгрузке, всегда выставляет корректировочный счет-фактуру. Он и будет являться основанием для заявления налогового вычета продавцом и восстановления НДС покупателем.

Данный порядок, согласно Письму от 23.10.2018 № СД-4-3/20667@ (п.1.4), будет применяться как для товаров, отгруженных до 2019 г., так и после.

В программе начала года при возврате товаров поставщику нужно вводить документ «Корректировка поступления», а не документ «Возврат товара», как было раньше, и уже к данной корректировке регистрировать полученный от продавца корректировочный счет-фактуру (УКД).

Зеркальная ситуация: если вы являетесь продавцом, то нужно воспользоваться документом «Корректировка реализации» и выписать покупателю корректировочный счет-фактуру (УКД).

При этом документы «Возврат товаров» остаются в программе как архив, чтобы можно было дооформить какие-то документы, посмотреть, что было раньше, до 2019 г. Но далее основные документы уже «Корректировка реализации», «Корректировка поступления».

В целях упрощения контроля за учетом, в новых релизах программы был изменен помощник по НДС. С помощью которого формировать отчетность по НДС теперь можно будет в упрощенной форме. Начиная с релиза 3.0.67, достаточно ввести первичные документы и запустить этот Помощник.

Помощник НДС подскажет последовательность выполнения регламентных операций для тех, кто ведет:

1) раздельный учет НДС,

2) посредническую деятельность,

3) импорт и экспорт товаров, учет НДС по строительно-монтажным работам,

4) учет обособленных подразделений,

5) выполнение обязанностей налогового агента.

Помощник можно запустить из раздела «Отчеты» – «НДС» – «Отчетность по НДС».

Помощник сам проверит данные, скажет какие ошибки есть, если они есть. Если каких-то данных нет, например, ОКТМО, помощник скажет, что данных не хватает и что их нужно заполнить. После того, как он все посчитает, будет сформирована декларация, которую можно отправлять в регулирующие органы.

Обновление: позаботьтесь заранее о том, чтобы ваша программа была актуального релиза.

Если у вас нетиповая база, есть дописки в части НДС, обработки, дописки печатных форм – все это необходимо проверить, привести в соответствие с законодательством и новой ставкой по НДС.

Если первичные документы вводите не вы (например, это делают менеджеры, помощники) – предупредите их о введении и необходимости использовать, проверять, ставить новую ставку НДС при заведении документов в базу.

Если есть обмен между программами – обращать внимание на перегружаемые документы, правильности используемой ставки (открывайте и проверяйте выгружаемые и выгруженные документы)

Учет НДС в 1С Бухгалтерия 8.3 — пошаговая инструкция

Учет НДС в 1С 8.3 Бухгалтерия построен на регистрах накопления. План счетов и журнал проводок, разумеется, остались, но главная информация хранится именно в регистрах. Попробуем разобраться в их устройстве — рассмотрим пошагово весь процесс учета.

Общий список регистров по НДС можно получить по кнопке в главном меню «Все функции» — «Регистры накопления» (рис.1) (если у Вас не доступна кнопка «Все функции», проследуйте следующий инструкции).

Немного об устройстве регистров.

Как видно из названия, каждый регистр отвечает за определенный раздел. Так, по регистру «НДС покупки» формируется отчет «Книга покупок», а по регистру «НДС продажи» — отчет «Книга продаж».

Структура у всех регистров похожа и напоминает каталог библиотеки. Главное предназначение регистров – хранение и систематизация информации.

Каждый из регистров представляет собой список строк (рис.2). Все строки одного регистра имеют одинаковый формат, то есть одни и те же колонки. В разных регистрах количество и назначение колонок разное.

На рис.2 показано содержимое регистра «НДС покупки». Если в отчете «Книга покупок» выводятся данные по одной организации, то регистр «НДС покупки» содержит данные сразу по всем организациям.

Колонки «Период», «Регистратор» есть в каждом регистре накопления.

Каждая строчка регистра связана с документом (с каким именно, показано в колонке «Регистратор»). Двойным щелчком можно открыть сам документ. Понятие «проведение документа» в 1С связано не только с формированием проводок, но и с созданием строчки в регистре (одном или сразу в нескольких). На сленге 1С говорят: документ «двинул» регистр, «проверить движения документа».

По кнопке «Еще» (рис.3) можно вывести содержимое регистра в файл, на печать, отфильтровать информацию, изменить состав выводимых колонок (при этом данные регистра не меняются).

Изменить информацию в регистре можно из документа — регистратора.

Рассмотрим, как меняются регистры в зависимости от проведения документов. Опыты проведем с регистром «НДС предъявленный». Счета учета устанавливаются в настройках счетов учета в номенклатуре.

На рис.4 приходная накладная. Проверим проводки этого документа (рис.5).

Получите 267 видеоуроков по 1С бесплатно:

Мы видим две закладки, каждая из которых соответствует одному регистру. На первой выводятся проводки бухгалтерского и налогового учета (вообще говоря, проводки тоже хранятся в регистре, но это регистр другого формата; в данной статье структура и назначение регистра бухгалтерии не рассматриваются).

На второй закладке (рис.6) — данные регистра «НДС предъявленный». Этот регистр входит в число тех самых 12 регистров, которые относятся к системе учета НДС. Заметим, что вид движения – «Приход».

Теперь зарегистрируем счет-фактуру поставщика. Для этого в приходной накладной внизу (рис.7) есть необходимые поля.

В сформированном счете-фактуре установим флажок «Отразить вычет НДС в книге покупок… »(рис.8) и проверим движения документа (рис.9).

Поиск ошибок в 1С по налогу на добавленную стоимость

Счет-фактура «двинул» сразу 4 регистра (на рис.9 видим 4 закладки). Один из этих 4 регистров — уже знакомый нам «НДС предъявленный». Но в отличие от записи, сделанной документом «Поступление (акт, накладная) 0000-000249 от 01.08.2016 18:00:00», вид движения в данном случае другой («расход»).

Что это означает? Во-первых, значение имеет итоговая сумма всех похожих движений с разным знаком. Отфильтруем такие движения в регистре «НДС предъявленный» по колонке «Счет-фактура» (рис.10) и просуммируем колонку «Сумма без НДС» с учетом знака в колонке «Вид движения». Заметим, что в колонке «Счет-фактура» указывается документ-основание.

В итоге получаем ноль. Это равнозначно нулевому остатку по 19 счету (по данному контрагенту и договору). Казалось бы, к чему дублировать в регистре то, что можно увидеть в проводках?

Дело в том, что в жизни встречаются самые разнообразные ситуации. Например, забыли зарегистрировать счет-фактуру; тогда строчки с «расходом» не будет, итоговая сумма не будет равна 0, и программа при анализе покажет ошибку по этому контрагенту и договору (Рис.11)

Вывод — регистры нужны для оперативного анализа и формирования отчетов.

Другая ситуация — требуется изменить цену уже оприходованного товара. Введем корректировку на основании документа поступления (рис.12). Предположим, изменилась цена по одной позиции «Творог обезжиренный».

Проведем документ корректировки НДС и проверим движения в регистре «НДС предъявленный»:

Как видим, в регистре 1С 8.3 появились новые строки, в которых содержится подробная информация обо всех изменениях. Без регистра запомнить такие данные затруднительно. А ведь изменений может быть несколько.

Вывод — регистры используются для хранения дополнительной информации.

Кроме корректировок есть еще учет раздельного НДС, НДС по основным средствам, НДС по ставке 0%, НДС с авансов и т.д. Для каждой такой операции и предусмотрен свой регистр. Помощь по каждому регистру можно получить по кнопке F1.

Таким образом, для того, чтобы разобраться в том, как устроен учет НДС в конфигурациях 1С, необходимо подробно изучить структуру и взаимосвязи регистров по НДС.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Нет времени читать?

2019 год принес одно из важнейших изменений в законодательстве по НДС. Федеральным законом от 03.08.2018 № 303-ФЗ была внесена поправка о повышении ставки налога с начала 2019 года с 18% до 20%. Рассмотрим ситуации, когда документы по сделке были оформлены в периоды с разными ставками налога и как это правильно отразить в программе «1С:Бухгалтерия 8».

Пользователям «1С:Бухгалтерии» не придется самостоятельно менять ставку НДС в каждой позиции справочника «Номенклатура», им не нужно беспокоиться, как и когда изменять значение ставки НДС. Теперь в справочнике хранится не конкретное значение ставки НДС, а ее вид.

С января 2019 г. ставка автоматически изменится на 20% и будет автоматически подставляться в программу соответственно году вводимого документа. Если документ 2018 г. – то ставка будет оставаться 18%, если документ 2019 г. – то 20%. Для того чтобы пользоваться данным функционалом, необходимо обновить программу до версии 3.0.67 и выше.

Аванс, который был получен в 2018 г. под отгрузку в 2019 г.

Разъяснении о применении НДС в переходный период ФНС приведено в Письме от 23.10.2018 № СД-4-3/20667@. Рассмотрим, как налоговики рекомендует отражать ту или иную операцию, а затем – каким образом это поддерживается в программе.

Первая ситуация: если отгрузка запланирована в 2019 г., необходимо сразу учесть, что будет применяться новая ставка 20%. В счете на оплату необходимо указать стоимость товаров исходя из ставки 20%, и выделить эту ставку. В данной ситуации ФНС говорит, что, если оплата получена в 2018, с полученного аванса необходимо исчислить НДС по ставке 18/118, так как для применения другой ставки нет основания.

В программе необходимо выставить «Счет покупателю» в 2018 г. по ставке 20%. Но так как аванс поступил до начала следующего года, то «Счет-фактуру на аванс» необходимо выписать по ставке 18/118. В программе данный механизм реализован, и она сама подставляет правильную ставку. Затем необходимо зарегистрировать этот счет-фактуру в Книге продаж.

Соответственно, в следующем году будет отгрузка по ставке 20%, и счет-фактура будет со ставкой 20% соответственно. В 2019 г. форма счета-фактуры не меняется. Ставка 20% указывается по-прежнему в графе 7. Проведение документа «Реализации товаров» и формирования счета-фактуры внесет в регистр накопления «НДС Продажи» новую запись. На основании данных записей будет сформирована Книга продаж за I квартал 2019 г.

Минфин разработал проект, согласно которому будут внесены поправки в постановление Правительства от 26.12.2011 № 1137 (подготовлен Минфином РФ 12.11.2018). Данное постановление вступит в силу по истечении одного месяца со дня его официального опубликования и не ранее первого числа очередного налогового периода по налогу на добавленную стоимость. На данный момент настоящий проект находиться еще на рассмотрении. Данные поправки затронут изменения только в Книге продаж и журнале учета.

В Книгу продаж будут внесены две графы с новой ставкой. В свою очередь, графы со ставкой 18% останутся — они нужны, для выставления корректировочных счетов-фактур за 2018 г. и ранее. Так как, согласно Письму ФНС в документе нужно писать ставку НДС 18%.

В форме журнала учета изменят только ставку на актуальную.

Книга покупок меняться не будет, так как в ней заполняют только сумму НДС, без ставки.

В версии 3.0.67 программы уже доступна Книга продаж, в которой отражается ставка 20%. Поэтому уже сейчас, после обновления программы, можно сформировать Книгу продаж за I квартал 2019 г. в той редакции, в которой она будет действовать в 2019 г.

После реализации и зачета аванса необходимо отразить вычет по НДС. Это делается документом «Формирование записей книги покупок». На закладке «Полученные авансы» отражаются, поступившая сумма предоплаты и сумма НДС, исчисленный ранее с сумм полученных авансов и зачтенных в счет отгрузки.

Согласно записям регистра НДС Покупки, формируется книга покупок за I квартал 2019 г., где НДС отражается по ставке 18%.

Рассмотрим более сложную ситуацию. В 2018 г. была получена предварительная оплата (по ставке 18%), а отгрузка планируется в следующем году. Допустим, что с покупателем было подписано соглашение о доплате суммы НДС в размере двух процентов в 2018 г. Такую доплату необходимо рассматривать как доплату стоимости, НДС с которой нужно исчислить по ставке 18%.

Посмотрим, как такая ситуация будет отражаться в программе. Предположим, в 2018 г. был выставлен покупателю «Счет на оплату» по ставке 18% и был выставлен «Счет-фактура выданный на аванс» с такой же ставкой, так как планировалось, что отгрузка будет в этом же году.

Затем, когда стало понятно, что отгрузка будет уже в следующем году, от покупателя была получена доплата 2% и эта доплата была проведена в 2018 г. При перечислении доплаты налога покупателю в платежном поручении при заполнении назначения платежа необходимо сделать пометку, что он перечисляет именно «доплату НДС в размере 2%».

Налоговая рекомендует при отражении в налоговых отчетах таких доплат использовать корректировочный счет-фактуру на сумму доплаты НДС по ставке 18%, который необходимо составить к счету-фактуре, выставленному на сумму предоплаты, полученной в 2018 г.

После изменения вида счета-фактуры на «Корректировочный на аванс», будет изменена табличная часть документа, в которой бухгалтеру важно указать, к какому счету-фактуре составляется такой корректировочный счет-фактура на аванс.

В документе есть подстроки: «до изменения» и «после изменения». В подстроку «до изменения» автоматически подставится значение из счета-фактуры корректируемого. В подстроку «после изменения» полученная доплата автоматически сложится, то есть корректировочный счет-фактура на аванс заполнится автоматически. Так как доплата была в 2018 г., то данная доплата является доплатой стоимости и НДС рассчитается по ставке 18% от доплаты.

Печатная форма корректировочного счета-фактуры на аванс похожа на счет-фактуру на аванс. Графа 5 будет пустой, там стоят нули. В графе 8 будет указана сумма НДС с учетом налога с поступившей доплаты. Продавец должен зарегистрировать данный корректировочный счет-фактуру в книге продаж за IV квартал прошлого года согласно ставке 18%.

Затем идет отгрузка данных товаров в 2019 г. со ставкой 20%. Чтобы заявить о налоговом вычете, продавцу необходимо будет регистрировать в Книге покупок как авансовый счет-фактуру, на сумму предоплаты, которая была получена в 2018 г., и с которой НДС исчислялось по ставке 18/118, так и корректировочный счет-фактуру на доплату налога. В Книге покупок будут зарегистрированы две строки: по счету-фактуре обычному на аванс и по счету-фактуре корректировочному на аванс. Во второй строке указывается как номер обычного счета-фактуры, так и корректировочного.

Третья ситуация еще сложнее. Все условия те же самые, но доплата 2% прошла в 2019 г. В этом случае, в соответствии с рекомендациями ФНС, доплату необходимо рассматривать, как доплату суммы налога, а не стоимости. Продавцу, при получении доплаты нужно выставить корректировочный счет-фактуру на разницу между суммой налога по исходному счету-фактуре на аванс и суммой налога, рассчитанной с учетом доплаты.

В программе, как и раньше, необходимо выставить «Счет покупателю на оплату», выставить «Счет-фактуру, выданный на аванс» и зарегистрировать его в Книге продаж.

В 2019 г. была получена доплата от покупателя. При перечислении доплаты налога покупателю в платежном поручении при заполнении назначения платежа необходимо сделать пометку, что он перечисляет именно «доплату НДС в размере 2%».

Для отражения поступившей суммы доплаты налога необходимо ввести корректировочный счет-фактура на сумму доплаты НДС. Он составляется к счету-фактуре, на сумму предоплаты, которую получили в 2018 г. Программа автоматически заполняет документ и в подстроки до изменения и после изменения подставляет «нужные» ставки, и сумма НДС рассчитывается корректно. Так как доплата пришла в 2019 г., то эта сумма доплаты является суммой доплаты налога.

При отгрузке в 2019 г. с применением ставки 20%, чтобы отразить доплату НДС в размере двух процентов, продавцу необходимо зарегистрировать корректировочный счет-фактуру в книге продаж – это будет первая строка и счет-фактуру на отгрузку – это будет вторая строка.

Чтобы продавец мог заявить о налоговом вычете, ему необходимо зарегистрировать в книге покупок, как авансовый счет-фактуру, который был выставлен на сумму предоплаты 2018 г. и с которой НДС исчислялся по ставке 18%, так и корректировочный счет-фактуру на доплату налога 2019 г.

Когда возникает необходимость внести корректировку в счет-фактуру, составленную до 2019 г., тогда в графе 7 (налоговая ставка) исправленного счета-фактуры необходимо указать ту налоговую ставку, которая действовала на дату отгрузки. Таким образом, при исправлении счета-фактуры 2018 г. значение налоговой ставки остается 18%.

Согласно рекомендациям налоговой, при любых случаях возвратов, необходимо применять один способ, когда продавец, выставивший покупателю счет-фактуру при отгрузке, всегда выставляет корректировочный счет-фактуру. Он и будет являться основанием для заявления налогового вычета продавцом и восстановления НДС покупателем.

Данный порядок, согласно Письму от 23.10.2018 № СД-4-3/20667@ (п.1.4), будет применяться как для товаров, отгруженных до 2019 г., так и после.

В программе начала года при возврате товаров поставщику нужно вводить документ «Корректировка поступления», а не документ «Возврат товара», как было раньше, и уже к данной корректировке регистрировать полученный от продавца корректировочный счет-фактуру (УКД).

Зеркальная ситуация: если вы являетесь продавцом, то нужно воспользоваться документом «Корректировка реализации» и выписать покупателю корректировочный счет-фактуру (УКД).

При этом документы «Возврат товаров» остаются в программе как архив, чтобы можно было дооформить какие-то документы, посмотреть, что было раньше, до 2019 г. Но далее основные документы уже «Корректировка реализации», «Корректировка поступления».

В целях упрощения контроля за учетом, в новых релизах программы был изменен помощник по НДС. С помощью которого формировать отчетность по НДС теперь можно будет в упрощенной форме. Начиная с релиза 3.0.67, достаточно ввести первичные документы и запустить этот Помощник.

Помощник НДС подскажет последовательность выполнения регламентных операций для тех, кто ведет:

- раздельный учет НДС,

- посредническую деятельность,

- импорт и экспорт товаров, учет НДС по строительно-монтажным работам,

- раздельный учет НДС,

- учет обособленных подразделений,

- выполнение обязанностей налогового агента.

Помощник можно запустить из раздела «Отчеты» – «НДС» – «Отчетность по НДС».

Помощник сам проверит данные, скажет какие ошибки есть, если они есть. Если каких-то данных нет, например, ОКТМО, помощник скажет, что данных не хватает и что их нужно заполнить. После того, как он все посчитает, будет сформирована декларация, которую можно отправлять в регулирующие органы.

Подготовим для вас декларацию по НДС

- Обновление: позаботьтесь заранее о том, чтобы ваша программа была актуального релиза.

- Если у вас нетиповая база, есть дописки в части НДС, обработки, дописки печатных форм – все это необходимо проверить, привести в соответствие с законодательством и новой ставкой по НДС.

- Если первичные документы вводите не вы (например, это делают менеджеры, помощники) – предупредите их о введении и необходимости использовать, проверять, ставить новую ставку НДС при заведении документов в базу.

- Если есть обмен между программами – обращать внимание на перегружаемые документы, правильности используемой ставки (открывайте и проверяйте выгружаемые и выгруженные документы)

Автор: Полина Голубева,

системный инженер отдела внедрения компании «ГЭНДАЛЬФ»

Учет НДС в 1С 8.3 Бухгалтерия — пошаговая инструкция

В данной статье мы пошагово рассмотрим, как отражается НДС при покупке каких-либо товаров, его корректировку и проверку на корректность ранее введенных данных.

Самым первым документом в цепочке по отражению НДС в 1С 8.3 в нашем случае будет являться поступление товаров.

Организация ООО «Конфетпром» приобрела на базе «Продукты» 6 различных номенклатурных позиций. Для каждой из них указана ставка НДС в размере 18%. Так же здесь отражена полученная сумма данного налога.

После проведения документа сформировались движения по двум регистрам: «Бухгалтерский и налоговый учет», а так же регистр накопления «НДС предъявленный». В итоге сумма НДС по всем позициям составила 1306,4 рублей.

После того, как мы провели документ покупки товаров с базы «Продукты», необходимо зарегистрировать входящий счет-фактуру. Для этого введите его номер и дату в соответствующие поля. После этого нужно нажать на кнопку «Зарегистрировать».

Все данные в созданной счет-фактуре заполнились автоматически. Обратите внимание, что в нашем случае установлен флаг «Отразить вычет НДС в книге покупок датой получения». В противном случае налоги будут учитываться при формировании записей книги покупок одноименным документом.

После проведение наша счет-фактура создала движения во всех необходимых регистрах на сумму 1306,4 рублей.

Несмотря на то, что большую часть данных программа рассчитывает и формирует автоматически, ошибки не исключены.

Конечно же вы можете вручную проверять данные в регистрах, устанавливая соответствующие отборы, но можете воспользоваться и специальным отчетом. Он называется «Экспресс-проверка».

В открывшейся форме укажем, что проверять данные нам необходимо по организации ООО «Конфетпром» за июль 2017 года. Период вы можете указать любой, не обязательно в пределах месяца.

На рисунке выше вы можете увидеть, что в некоторых разделах последняя колонка выделяется красным фоном. Так же там написано количество обнаруженных ошибок.

В нашем примере видно, что программа нашла ошибку в ведении книги покупок по налогу на добавленную стоимость. При раскрытии группировок мы можем получить дополнительную информацию по причине ошибок.

При работе с 1С Бухгалтерия 8.3 не редки случаи, когда нужно изменить документ поступления «задним числом». Для этого случит корректировка поступления, которая на основании его и создается.

По умолчанию документ уже заполнен. Обратите внимание, что мы будем восстанавливать НДС в книге продаж. Об этом свидетельствует соответствующий флаг на вкладке «Главное».

Перейдем на вкладку «Товары» и укажем, какие изменения в первоначальное поступление нужно внести. В нашем случае количество купленных конфет «Ассорти» изменилось с четырех на пять килограмм. Эти данные мы ввели во второй строке «после изменения», как показано на изображении ниже.

Корректировка поступления, так же как и само первоначальное поступление произвело движения по двум регистрам, отразив в них только внесенные изменения.

В связи с тем, что килограмм конфет «Ассорти» стоит 450 рублей, НДС по нему составил 81 рубль (18%). Именно эти данные и отражены в движениях документа.

После отражения в 1С 8.3 корректировки поступления, на его основании создается корректировочная счет-фактура.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.