Сегодня рассмотрим тему: "сдали отчеты теперь узнайте свою задолженность по налогам!" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Сдали отчеты? Теперь узнайте свою задолженность по налогам!

Для юридических лиц, каждый отчётный период, наиболее актуальным становится вопрос наличия либо отсутствия задолженности по налогам.

И если в течение года допускаются авансовые налоговые платежи, то к моменту подачи годового отчёта в налоговые органы задолженность по налогам нежелательна.

Финансово грамотные руководители предприятий стараются платить налоги в последнюю очередь, что действительно правильно и рационально. Нет никакой необходимости в особой пунктуальности в данном вопросе.

Например, если налоговое законодательство позволяет производить налоговые платежи один раз в квартал, то нет нужды платить их каждый месяц, а если раз в год, то тем более.

Гораздо эффективнее с точки зрения финансов пустить эти деньги в оборот и получить прибыль, а затем заплатить налоги.

Некоторые налоги предприятие, как налоговый агент, обязано платить в первую очередь, например: налоги на доходы физических лиц, то есть работников или пайщиков, исполнителей по договору услуг.

Если предприятие работает стабильно, а доходы превышают расходы, то долгов быть не должно.

Задолженность по налогам возникает не сама по себе, а на фоне убыточности предприятия.

Допустим, прибыль ожидалась одна, а по факту она гораздо меньше, или вовсе отсутствует. Помимо налогов существуют ещё обязательства перед партнёрами, которые также надо выполнять, чтобы не остаться должником или банкротом.

Вот и получается, что при плохом стечении обстоятельств денег на налоги может не хватить.

Узнать все об НДС здесь.

Как составить бюджет движения денежных средств?

Похожая ситуация возникает в случае, если партнёры неожиданно нарушают свои обязательства и деньги своевременно не поступают на расчётный счёт юридического лица.

В этой ситуации можно остаться должником не только перед налоговой инспекцией, но и перед банками, что ещё хуже.

В любом случае, для сохранения хорошей деловой репутации долги нежелательны, поскольку проверить открытую информацию о задолженности партнёра может каждое заинтересованное лицо.

Информация о долгах определённого юридического лица оказывается в режиме открытого доступа с момента нарушения юридическим лицом обязательств, которые необходимо выполнять в установленные налоговым кодексом РФ сроки.

Для того, чтобы проверить юридическое лицо по факту задолженности, достаточно зайти на официальный сайт Федеральной налоговой службы(www.nalog.ru) и ввести в поисковике наименование организации, а также ИНН.

| Видео (кликните для воспроизведения). |

Необходимо постоянно и обязательно платить налоги, взносы в Пенсионный фонд и фонд Медицинского страхования, фонд Социального страхования.

Все эти организации имеют право в безакцептном порядке списывать сумму задолженности со всех расчётных и прочих счетов юридического лица.

Если же дело доходит до суда, то в этом случае информация о должнике появляется на сайте Арбитражного суда (http://www.arbitr.ru/).

Случается, что должники добровольно не исполняют свои обязательства перед бюджетом и после получения решения суда. В этом случае исполнительный лист передаётся судебным приставам – исполнителям.

Приставы предоставляют возможность добровольно погасить задолженность, но если и это не помогает, то начинается принудительное взыскание.

С этого момента информация о должниках появляется на официальном сайте Федеральной службы судебных приставов. Узнать свои долги можно на сайте (http://www.fssprus.ru/).

Таким образом, практически каждый желающий может проверить юридическое лицо на предмет долгов перед тем, как заключить сделку.

Банки проверяют юридические лица в случае кредитования.

Сегодня многие предприятия пользуются электронной отчётностью, при этом аудиторы или главные бухгалтеры работают удалённо, и часто посещать налоговые инспекции не имеют возможности.

Чтобы не возникло ситуации неожиданной задолженности, благодаря которой можно потерять налоговые льготы, лучше всего проводить сверку расчётов непосредственно перед сдачей отчётности.

Для этого, в налоговой инспекции запрашивается справка о состоянии расчётов, согласно которой и можно сделать выводы о наличии или отсутствии задолженности, пеней, штрафов.

Где узнать свою задолженность по налогам для физического лица.

Примеры заполнения справки 2 НДФЛ: https://buhguru.com/buhgalteria/nalogovaya/kak-sdelat-spravku-2-ndfl-srok-dejjstvi.html

Если возникают какие – либо разногласия, то обязательно заявлять об этом, чтобы инспектор внёс корректировку в расчёты.

Также можно сделать письменный запрос о задолженности, который проще всего вручить инспектору под входящий номер и обязательно уточнить его телефон.

Так больше шансов получить быстрый ответ. Дело в том, что отправлять почту государственные службы могут не так часто, как хотелось бы, а информация за это время может стать неактуальной.

Как получить справку о наличии (либо отсутствии) задолженности

Такую справку можно заказать и получить в налоговом органе, по месту регистрации юридического лица.

| Видео (кликните для воспроизведения). |

Для этого необходимо обратиться в налоговую инспекцию с заявлением.

Справка выдаётся в течение десяти рабочих дней и остаётся действительной всего один месяц.

Аналогично проводятся сверки расчётов с обязательными фондами, после чего также можно запросить справку об отсутствии задолженности на случай открытия кредитной линии или заключения серьёзного контракта.

Справки об отсутствии задолженности необходимо сохранять ещё и для того, чтобы в случае претензий со стороны налоговой инспекции или фондов, а также прокуратуры, иметь доказательства для возражений в суде.

Надо помнить, что на каждый расчёт можно предоставить контррасчёт, если для этого есть основания.

Кроме того, на каждом предприятии случаются плановые и внеплановые проверки, в том числе налоговиков и прокуратуры.

Чтобы избежать неприятных моментов и безосновательных обвинений в неуплате налогов, правильное решение – содержать отчётность в порядке и регулярно подтверждать отсутствие задолженности справками.

Налоговые службы всё чаще требуют предоставлять отчётность в электронном виде, то есть при помощи специальных программ или операторов, заключивших договор с контролирующими органами на предоставление подобных услуг.

Возникают подобные требования исходя из тенденции укрупнения налоговых структур, когда вся отчетность одного региона направляется для проверки в другой регион, в электронном виде.

Надо сказать, что такая сдачи форма отчётности значительно облегчает жизнь, в том числе и юридическим лицам, поскольку главным бухгалтерам при отчетности налогообложения нет нужды каждый раз обивать пороги налоговых инспекций.

Правда, есть моменты, которые необходимо учитывать.

-

Во – первых, при отправлении отчётности по коммуникативным каналам связи, надо сохранять электронную квитанцию, которая равнозначна подписи инспектора о принятии отчётности. Такая квитанция сшивается вместе с отчётностью и без неё отчётность не считается достоверной.

Во – вторых, документы должны быть представлены без ошибок, обсудить которые возможности не представится.

В – третьих, необходимо регулярно делать сверху расчётов. При сверке всегда видны долги или переплаты, которые можно зачесть в счёт следующих платежей.

В случае, если потребуется корректировка расчётов, акт сверки будет достаточным основанием.

При наличии ошибок со стороны налоговиков, на каждое требование представляются возражения.

Размеры долгов перед этими платежами могут быть особенно крупными; оплата кредитных обязательств; наличие долгов по трудовым договорам с сотрудниками. Здесь имеется в виду неисполнение обязанностей компании в отношении контрагентов по различным типам договорам и актам; долги по выплате заработной платы.

Бывает так, что руководство может допускать существенные задержки в перечислении заработной платы, из-за чего на его счёте могут скапливаться долги в особо крупных размерах. На практике, особо крупными долговыми обязательствами принято считать те, размер которых превышает 20% от общего числа налогового платежа на протяжении последних трёх лет.

Её размер начинает стартовать от 3 000 000 рублей либо 9 000 000 рублей без учёта процентного соотношения и сроков.

Как узнать задолженность ООО в налоговой инспекции

Информация о наличии задолженности необходима лицам:

- Компаниям, рассматривающим условия однократной сделки по реализации имущества.

- Кредитные учреждения, предоставляющие заемные средства предприятию для развития бизнеса, увеличения оборотного капитала.

- Лицам, планирующим приобрести доли в учредительном капитале общества.

- Предприятиям, планирующим заключить хозяйственные договоры с организацией. Совместная деятельность с компанией должна соответствовать принципу осмотрительности, иначе налоговые органы могут усмотреть необоснованность выгоды.

- Партнерам, у которых с обществом имеются долгосрочные контракты.

Сведения о долгах необходимы самому ООО для планирования расчетов и финансовой деятельности. Способствуют получению актуальной информации по долгам в разрезе контрагентов регулярное проведение сверок, инвентаризаций расчетов.

Как узнать задолженность ООО — виды долгов, способы проверки по ИНН

Понадобится доступ к сети интернет, а также ИНН организации. Необходимо зайти на официальный сайт федеральной налоговой службы.

В предложенную форму ввести ИНН организации.

Активировать команду «поиск». Система покажет информацию о наличии задолженностей за прошедший налоговый период или высветит сообщение об отсутствии долгов.

Также в качестве вариантов могут появиться сообщения о том, что долги есть, но организация не предоставляет обязательную отчетность.

Такое сообщение должно насторожить потенциального покупателя. В целом сервис очень удобен, однако, в настоящее время осуществляет работу в тестовом режиме и ориентирован на компании, которые не представляют какую-либо отчетность более года.

Государство простит часть долгов по налогам. Кому-то повезет

29 декабря 2017 года официально опубликован закон о налоговой амнистии. По этому закону россиянам спишут часть налоговых долгов — их можно будет вообще никогда не платить, а недоимки исчезнут с лицевого счета и из баз исполнительных производств. Но есть четкие правила, каких долгов это касается и кому их простят.

Под амнистию попадут только физлица и ИП . Организаций это не касается.

Физлицам простят часть долгов по налогу на доходы, имущество, земельному и транспортному.

Предпринимателям разрешат не платить излишне начисленные страховые взносы и старые долги по НДФЛ , ЕНВД , УСН и патентам.

Спишут не все долги, а только за определенные периоды. Как правило, это старые долги, которые и так нельзя взыскать. Долги за другие периоды под амнистию не попадут.

Для списания долгов ничего делать не нужно. Налоговая все сделает без заявлений. Сообщать об этом она не обязана — проверяйте сами.

Вообще, такого понятия в законах нет. Но для удобства так называют списание налоговых долгов — без выплаты пеней и штрафов.

Допустим, у вас есть долги по налогам. Государство объявляет налоговую амнистию и прощает их — то есть разрешает вообще не платить. Но это не значит, что вы точно попадете под амнистию.

Для налоговой амнистии есть четкие правила: кому, что и когда простят. Большинства налогоплательщиков новый закон вообще не коснется , и им придется платить налоги и погашать все долги как обычно.

Если у вас есть долги по налогам, вам недавно рефинансировали ипотеку или простили долг по старой симкарте, нужно разобраться, касается ли вас новый закон. Может быть, это шанс сэкономить десятки тысяч.

Большинству граждан все равно придется платить НДФЛ со старых доходов.

Налог простят только тем налогоплательщикам, которые получали доход с 1 января 2015 года до 1 декабря 2017 года, при этом их налоговый агент не удержал с дохода НДФЛ и отправил справку 2- НДФЛ в налоговую.

Так обычно происходит, когда кто-то не платил за услуги связи, а потом выбросил симку. Сотовый оператор ждет, а потом списывает безнадежный долг. По закону с такого долга нужно удержать НДФЛ . Оператору удержать его не с чего, и он просто уведомляет налоговую о списанном долге и начисленном налоге.

Или банк списывает часть долга по кредиту — например, если не может его взыскать или договорился с заемщиком о рефинансировании. Тогда тоже могут начислить НДФЛ и отправить в налоговую справку 2- НДФЛ . При рефинансировании ипотеки суммы могут составлять десятки тысяч рублей.

Во всех остальных случаях НДФЛ придется платить:

- с зарплаты или вознаграждения по гражданско-правовому договору;

- с дивидендов и процентов по вкладам;

- с материальной выгоды по ст. 212 НК ;

- с выгоды в натуральной форме по ст. 211 НК — подарков или имущества;

- с выигрышей и призов.

Да, это и есть материальная выгода по ст. 212 НК , то есть амнистия на нее не распространяется. Если на работе когда-то выдали беспроцентный заем и не удержали налог при экономии на процентах, придется заплатить.

Если банк рефинансировал валютную ипотеку и снизил ставку и таким образом образовалась экономия на процентах, НДФЛ не спишут ни за 2015, ни за 2016 год. Придется платить.

Есть ситуации, когда можно не платить НДФЛ даже при экономии на процентах. Одна из них — в статье о том, как легко и быстро избавиться от НДФЛ при рефинансировании ипотеки. Но налоговая амнистия здесь ни при чем: эти правила работают сами по себе. Чтобы разобраться, прочитайте статью и посоветуйтесь с налоговым экспертом.

Да. НДФЛ , который начислили со списанных долгов с 1 января 2015 года до 1 декабря 2017 года, попадает под амнистию. Такой доход — это не материальная выгода, а экономическая. Для нее в налоговом кодексе другая статья, а в списке исключений ее нет.

Если вы валютный ипотечник и в этот период банк списал вам часть долга при пересчете в рубли, а затем начислил НДФЛ с этого списанного долга, вам можно не платить налог. Долг спишут по амнистии, даже если до 1 декабря налоговая прислала уведомление и требовала много денег. Если вы уже заплатили этот налог, вернуть его нельзя.

Похожая ситуация с долгами по старым симкартам — это НДФЛ со списанного долга и его простят.

Это понятно из справки 2- НДФЛ , которую банк отправил в налоговую. Когда появляется доход, с которого нужно удержать НДФЛ , но не получается, об этом сообщают до 1 марта следующего года. Так, мол, и так: такому-то заемщику снизили ставку, у него образовалась материальная выгода, вот сколько налога ему нужно начислить. Но удержать его не с чего, поэтому просто сообщаем. Такую же справку присылают заемщику — она будет и в личном кабинете на сайте налоговой.

Налоговая отмечает это у себя и присылает уведомление об уплате налога. В справке 2- НДФЛ стоит код дохода. Из него понятно, что это за доход — экономия на процентах или списанный долг:

- 2160 — материальная выгода;

- 4800 — списанный долг.

Иногда банки ошибаются: вместо списанного долга указывают в справке код материальной выгоды. Если вовремя с этим не разобраться, налог не спишут по амнистии. Зато его запросто спишут его с вашей карты.

Еще физлицам простят часть долгов по транспортному, земельному и налогу на имущество.

Простят только те долги, которые образовались до 1 января 2015 года. Их официально признают безнадежными вместе со всеми пенями и штрафами. Причина недоимки, статус налогоплательщика и материальное положение не имеют значения.

Если недоимка по налогу появилась уже в 2015 или 2016 году, ее придется погасить — амнистия не поможет.

Да, ИП тоже попадут под амнистию по некоторым налогам.

Предпринимателям простят долги, которые накопились до 1 января 2015 года и до сих пор не взысканы. Пени и штрафы по такой недоимке тоже платить не придется. Это касается, например, НДФЛ , ЕНВД , налога по УСН и патентам, но не касается акцизов. Но это тоже понятно без амнистии: такие долги безнадежные по закону.

Со страховыми взносами за себя все несколько сложнее. Если предприниматель не вел деятельность и не сдавал отчеты, а ему за это начислили взносы по максимальной ставке, он тоже сможет не платить доначисленные суммы.

По закону в таком случае взносы считают в восьмикратном размере. Из-за этого у тех предпринимателей, которые не работали и не получали дохода, накопились огромные долги, не связанные с реальными доходами.

Им спишут недоимку, которая образовалась до 1 января 2017 года. Не очень понятно, зачем здесь нужна амнистия: налоговая и без того договорилась с пенсионным фондом, что проблему решат.

Фиксированные взносы по стандартной ставке придется платить в любом случае и за все периоды. Их спишут, только если налоговая признает, что взыскать уже нельзя. Такое вряд ли возможно по долгам за 2016 год: их еще попытаются получить по требованию или через суд. А вот долги за 2010 год точно безнадежные, но так было и до амнистии.

Еще амнистия не касается тех предпринимателей, которые работали, отчитывались и платили налоги, но накопили долг по взносам за какой-то период — например, за последний год недоплатили 10 тысяч рублей. Им долг не простят.

Если ИП не работал, но заплатил все взносы, можно их вернуть? Ведь кому-то простят долги, чем я хуже!

Нет, если взносы уплачены, вернуть их нельзя. Это касается вообще всех долгов — даже доначисленных по максимальной ставке. Кто не успел погасить, платить не будет. А кто заплатил сам или с кого долги взыскали принудительно, деньги не вернет.

Еще нельзя избавиться от недоимки, по которой есть решение суда. Даже если эта сумма начислена из-за несданной декларации, долг образовался до 1 января 2017 года и пока не взыскан.

Как узнать, спишут ли мне долги по налогам? И что делать, чтобы их списали?

Никому ничего делать не нужно. Налоговая должна сама разобраться, кого касается амнистия. И списать долги она тоже должна без заявлений.

Уведомлять налогоплательщика, что ему списали долги, налоговая не обязана. Придется наблюдать за личным кабинетом или сверяться.

Я попадаю под амнистию. Может ли налоговая не списать мой долг?

Списать долги, которые упоминаются в законе, — это не право, а обязанность налоговой. Нельзя одному человеку простить долг, а с другого его взыскивать.

В рамках амнистии недоимки будут списываться не вручную, а автоматически — по заданным параметрам. Предвзятого отношения быть не должно. Но если что-то непонятно и вы считаете, что долг должны списать, стоит разобраться.

Зачем вообще проводят эту амнистию? Бюджету не нужны деньги?

Большинство налоговых долгов, которые попадают под амнистию, на самом деле и так безнадежные. Получается, государство по закону не может взыскать эти долги. Но пока в налоговом кодексе нет такой нормы, чтобы законно все их списать.

Вместо того чтобы отдельно признавать каждый долг безнадежным, их спишут разом. Так наведут порядок в лицевых счетах, а у кого-то появится возможность избавиться от долгового бремени и съездить, наконец, в отпуск за границу.

Еще налоговую амнистию объявили, чтобы списать недоимку по налогам, которую начислили на несуществующие доходы. Так получается по взносам неработавших ИП или, например, списанным долгам заемщиков. Фактически они не получили дохода, а должны заплатить налог.

По предварительным подсчетам в рамках этой амнистии простят налоговых долгов на 150 млрд рублей.

Как узнать налоговую задолженность юридических лиц по инн

· Сентябрь 17, 2019

Чтобы проверить контрагента (или себя) необходимо:

- Перейти в раздел «Риски бизнеса…»;

- В открывшейся странице в поле поиска ввести ИНН;

- Перейти по ссылке – ;

- Выбрать соответствующую ссылку (Сведения о юридических лицах, имеющих задолженность…);

- Наслаждаться результатом.

В этом сервисе можно производить проверку не только по ИНН, но и по названию организации.

Однако, все же более надежным считается вариант с использованием ИНН.Следует учесть, что при проверке через ФНС информация по должникам здесь предоставляется только в том случае, если в течение года организацией не отправлялись необходимые отчеты.

Сдали отчеты? Теперь узнайте свою задолженность по налогам!

В этом случае исполнительный лист передаётся судебным приставам – исполнителям.Приставы предоставляют возможность добровольно погасить задолженность, но если и это не помогает, то начинается принудительное взыскание.С этого момента информация о должниках появляется на официальном сайте Федеральной службы судебных приставов. Узнать свои долги можно на сайте ().Таким образом, практически каждый желающий может проверить юридическое лицо на предмет долгов перед тем, как заключить сделку.Банки проверяют юридические лица в случае кредитования.

Сегодня многие предприятия пользуются электронной отчётностью, при этом аудиторы или главные бухгалтеры работают удалённо, и часто посещать налоговые инспекции не имеют возможности.Чтобы не возникло ситуации неожиданной задолженности, благодаря

Наличие различных долгов у компании можно обнаружить в отчетности ее бухгалтерии.

В первую очередь, о наличии долгов у ООО можно узнать в его бухгалтерской отчетности Проверить фирму на наличие долгов перед ее контрагентами будет намного проблематичней.

Это связано с тем, что в подобном случае нет единой информационной базы, где можно получить такие данные. Для выяснения этой информации потребуется

Обзор способов получения информации о долгах Юр Лиц

Но здесь действует НК РФ — не все поля в платёжном документе, которые заполнены некорректно могут привести к юридической ответственности.

Чтобы это понимать, надо знать следующее.

При правильном заполнении данных пунктов, платёж будет успешно совершен:

- Обязательно заполняем налоговый номер получателя

- банковские реквизиты и счёт получателя

- полное наименование получателя платежа

Налогоплательщик не будет нести ответственности, если неправильно будут заполнены следующие пункты:

- данные о типе платежной операции

- даты и номер платёжного документа

- сведения о налоговом периоде, за который проводится платёж

- предназначение платёжной операции

- КБК

- на каком основании проведён платёж

- данные о статусе плательщика налога

Если в эти пункты закралась ошибка и вы самостоятельно ее обнаружили, то в такой ситуации нужно прийти в налоговый орган с заявлением и скорректировать данные по платежу, иначе платеж будет находиться в подвешенном состоянии пока ситуация не разрешиться.

Как узнать задолженность по налогам по ИНН для юридических лиц?

Эти изменения влияют на систему расчёта налогов для многих компаний и предпринимателей.

Чтобы подстраховаться руководителям ООО регулярно нужно проверять задолженность фирмы по налогам, используя ее ИНН.

Это поможет избежать неприятных последствий. Обратите внимание, прочитайте о том, как проверить долги ООО в онлайн-режиме.

Если возникают спорные вопросы, то уладить их можно непосредственно в Налоговой инспекции.

У представителей местного отделения ФСН по телефону или через Интернет можно уточнить различные вопросы.

Как узнать налоговую задолженность юридического лица по ИНН?

Он будет временным, и после регистрации на портале его потребуется заменить на постоянный. Таким образом, регистрация на сайте налоговиков потребует некоторых хлопот, но результат того стоит.

Ответственные лица компании смогут в любое время найти информацию по начисленному налогу, сумме, которая уже была уплачена, а также сумме задолженности или переплаты по налогам.

Затем останется воспользоваться опцией «Получить услугу» и проверить сумму долга. Информацию о долгах данный сайт берет из официальной базы ФНС.

В основном они будут иметь характер технических сбоев — ошибки в учетных данных, непоступление или утрата информации о сделанных ИФНС начислениях или доначислениях.

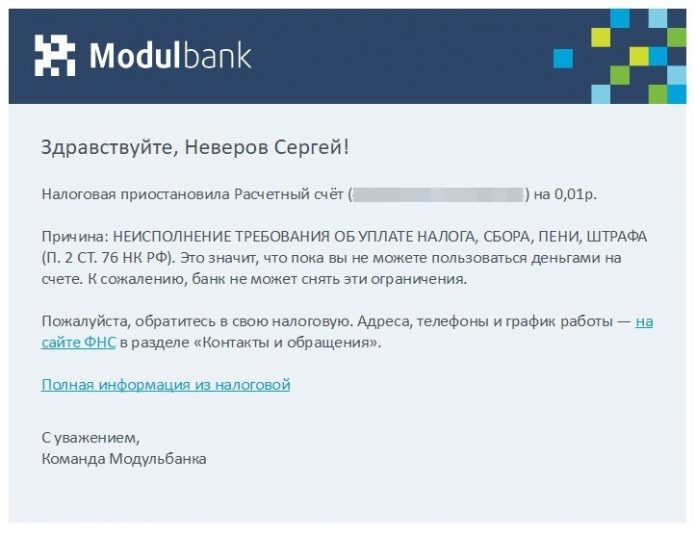

Неуплата налогов в срок приводит не только к начислению пеней на сумму долга (п. 1 ст. 75 НК РФ), но и может послужить основанием для инициирования процедуры взыскания или принуждения к оплате задолженности путем:

- блокирования расчетных счетов юрлиц и ИП (ст. 76 НК РФ);

- ареста имущества юрлиц (ст. 77 НК РФ);

- взыскания за счет имущества, в т. ч. принадлежащего физлицам (ст. 47 и 48 НК РФ);

- обращения в суд (п. 2 ст. 45 НК РФ) с последующим привлечением к процедуре взыскания службы судебных приставов.

- списания денежных средств с расчетного счета юрлица или ИП по решению налогового органа (ст. 46 НК РФ);

В последнем случае на сайте ФНС при сумме долга, превышающей 1 тыс.

Налоговая задолженность юридических лиц: причины возникновения, способы проверки по ИНН

Помимо этого, нужно представить откорректированный отчет за период, в котором было совершено нарушение.

Обратите внимание на тот факт, что сумма задолженности непосредственно влияет на возможность привлечения предприятия к юридической ответственности, при этом наличие вины сотрудников предприятия, в частности бухгалтера, не имеет значения.

Если в результате ошибок в отчете была не доплачена значительная сумма налоговых средств, хозяйственное общество обязано уплатить не только недостающую разницу, но и внушительный штраф. Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то об этом нашего дежурного .

или по телефону:

Москва и область:

Варианты узнать задолженность по налогам по ИНН (долг) в 2019 году

Погрешности и недостоверные сведения, внесенные плательщиками налогов в платежные документы, могут повлечь за собой существенные последствия, которые выражены штрафами.

Необходимо отметить, что наказание будет зависеть от того, в каком поле документа найдены неправильные данные. С другой стороны, есть перечень случаев, когда обязательство по уплате сбора считается исполненным даже при присутствии недостатков в платежках.

Следствием указания неверных данных о сумме выплаты может быть переплата и недоплата. Проверить обязанности по налогам юр.

лиц, которые появились в итоге переплаты, можно в налоговой инспекции. Совершить это можно при помощи личного визита в налоговую службу либо в интернете. Если долг все же есть, выплатить его нужно немедленно.

Чем быстрее будет выплачена нужная сумма, тем меньше будет величина начисленного и обязательного к выплате штрафа.

Одной из важнейших для каждого налогоплательщика является обязанность уплаты налогов, страховых взносов и сборов (подп. 1 п. 1, подп. 1 п. 3.4, п. 4 ст. 23 НК РФ). Конечно, только в том случае, если они начислены на законных основаниях.

Начисление налоговых платежей осуществляет:

- Юрлицо, и в силу этого оно, как правило, имеет представление о существующих у него долгах.

- ИП — только в части тех платежей, которые обусловлены его предпринимательской деятельностью. По условиям исчисления имущественных налогов он приравнивается к физлицу, и это освобождает его от необходимости самостоятельно рассчитывать налоги на имущество, землю, транспорт. Таким образом, самостоятельно контролировать наличие долгов по налогам ИП может только по их видам, возникающим в связи с основной деятельностью.

- Налоговый орган — в отношении имущественных налогов, уплачиваемых физлицами и ИП. О величине рассчитанных сумм он обязан известить плательщиков в определенные сроки и письменно. Неполучение такого документа приводит к возникновению у налогоплательщика обязанности уведомить ИФНС о наличии подпадающего под соответствующий налог имущества (п. 2.1 ст. 23 НК РФ).

О том, как оформляется документ о суммах налога, направляемый налоговым органом плательщику-физлицу, читайте в материале «Налоговое уведомление по транспортному налогу (образец)».

Однако всегда вероятны обстоятельства, в силу которых представление о реальной величине налога окажется искаженным. В основном они будут иметь характер технических сбоев — ошибки в учетных данных, непоступление или утрата информации о сделанных ИФНС начислениях или доначислениях.

Неуплата налогов в срок приводит не только к начислению пеней на сумму долга (п. 1 ст. 75 НК РФ), но и может послужить основанием для инициирования процедуры взыскания или принуждения к оплате задолженности путем:

- списания денежных средств с расчетного счета юрлица или ИП по решению налогового органа (ст. 46 НК РФ);

- блокирования расчетных счетов юрлиц и ИП (ст. 76 НК РФ);

- ареста имущества юрлиц (ст. 77 НК РФ);

- взыскания за счет имущества, в т. ч. принадлежащего физлицам (ст. 47 и 48 НК РФ);

- обращения в суд (п. 2 ст. 45 НК РФ) с последующим привлечением к процедуре взыскания службы судебных приставов.

В последнем случае на сайте ФНС при сумме долга, превышающей 1 тыс. руб., неплательщик-юрлицо попадает в список должников, доступный для просмотра любому желающему получить такую информацию.

То есть неплатежи по налогам приводят к достаточно серьезным последствиям. Именно поэтому вопрос о периодической проверке наличия долгов по ним всегда является актуальным.

Как узнать долги ООО по налогам, проверить на долги по налогам ИП или выяснить налоговую задолженность физлица? Способов существует несколько.

Но чтобы или воспользоваться, необходимо наличие информации об ИНН (идентификационном номере налогоплательщика). Этот номер является уникальным и присваивается при постановке плательщика на учет. Поэтому проверять ООО на долги по налогам или узнавать долги по налогам ИП нужно по ИНН. Знание этого номера необходимо и для физлица, интересующегося своими долгами.

Информирование плательщиков налогов об их долгах является обязанностью налоговых органов (подп. 10 п.1 ст. 32 НК РФ) для ситуации, когда от плательщика поступает запрос (бумажный или электронный) на предоставление соответствующей информации. ИФНС в этом случае может выдать справку одного из двух видов:

- о состоянии расчетов — два ее варианта (для юрлиц и ИП и для физлиц) утверждены приказом ФНС России от 28.12.2016 № ММВ-7-17/722@;

- об исполнении обязанности по платежам (утверждена приказом ФНС России от 20.01.2017 № ММВ-7-8/20@).

Конкретные суммы долгов, имеющиеся на дату формирования справки, можно увидеть только в справке первого вида. Второй документ (об исполнении обязанности) будет содержать лишь сведения о том, исполнена эта обязанность или нет.

Однако вариант запроса справки о состоянии расчетов хорош, когда налогоплательщику нужен официальный документ для представления в какую-либо инстанцию. Если же речь идет только о выяснении того, есть ли долги по каким-либо налогам и каковы их суммы, то можно воспользоваться иными способами проверки, рекомендованными ФНС:

- На сайте ФНС (https://www.nalog.ru), где, зарегистрировавшись в личном кабинете, можно узнать задолженность по налогам как юрлицу, так и ИП и физлицу. Здесь же доступна проверка контрагентов на долги по налогам юридических лиц по ИНН, ОГРН или названию, переданные на взыскание в службу судебных приставов. Регистрация в личном кабинете возможна с применением:

- логина и пароля, выданных в ИФНС;

- квалифицированной электронной подписи;

- учетной записи доступа к сайту «Госуслуги».

- На сайте «Госуслуг» (www.gosuslugi.ru) можно проверить долги по налогам ИП по ИНН в том же порядке, что и для обычного физлица. Юрлица данные по своей задолженности здесь получить не могут. Физлицу для регистрации на этом сайте придется пройти процедуру подтверждения личности. Она возможна:

- через центры предоставления услуг;

- некоторые интернет-банки (Сбербанк Онлайн, Тинькофф, Почта Банк Онлайн).

Проверку долгов, переданных на взыскание в службу судебных приставов, можно осуществить на сайте ФССП (http://fssprus.ru/) по фамилии и имени физлица или ИНН ИП.

Неуплата налога может быть чревата для налогоплательщика не только дополнительными расходами в виде пеней, но и принудительным взысканием неоплаченной суммы, в т. ч. за счет имущества. Поэтому особое значение приобретает возможность оперативно получать актуальную информацию о наличии долгов по налогам. Налогоплательщики всех видов (юрлица, ИП, физлица) могут узнать о своей задолженности на сайте ФНС. Для ИП и физлиц аналогичный сервис доступен также на сайте «Госуслуги».

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.