Сегодня рассмотрим тему: "срок полезного использования классификатора основных средств" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Срок полезного использования основных средств (СПИ) имеет важное значение при расчете налога на прибыль, а также налога на имущество организаций.

Срок полезного использования – это тот период, в течение которого основное средство (ОС) служит организации (п. 1 ст. 258 НК РФ).

От срока полезного использования зависит и сумма списываемой в «прибыльные» расходы амортизации.

Как определить срок полезного использования основного средства

Срок полезного использования конкретного основного средства организация определяет самостоятельно с учетом положений НК РФ и Классификатора, утвержденного Правительством РФ (Постановление Правительства РФ от 01.01.2002 N 1).

Срок полезного использования основных средств: классификатор-2019

Данный классификатор делит все основные средства на 10 групп в зависимости от срока полезного использования имущества.

Найдя свое основное средство в этом классификаторе, вы определите, какой срок полезного использования можно установить в отношении данного ОС.

Подробнее прочитать про группы основных средств по срокам полезного использования можно в отдельном материале.

Сроки полезного использования основных средств: классификатор не содержит вашего ОС

Если свое основное средство вы не нашли в классификаторе амортизационных групп, то установите СПИ этого ОС, опираясь на срок эксплуатации, указанный в технической документации или рекомендациях производителя.

Организация может увеличить СПИ основного средства, если после его модернизации/реконструкции/технического перевооружения срок полезного использования увеличился. Правда, новый срок должен быть установлен в пределах сроков, установленных для той амортизационной группы, в которую это ОС было включено изначально (п. 1 ст. 258 НК РФ). То есть после, например, модернизации основное средство не может сменить амортизационную группу.

Срок полезного использования при приобретении ОС, бывшего в употреблении

Если организация применяет линейный метод начисления амортизации, то, приобретя бэушное основное средство, она может установить срок его полезного использования, как СПИ по классификатору, уменьшенный на количество лет/месяцев эксплуатации данного ОС экс-собственником. Можно взять СПИ, установленный предыдущим собственником, и уменьшить на количество лет/месяцев эксплуатации ОС этим собственником (п. 7 ст. 258 НК РФ).

| Видео (кликните для воспроизведения). |

Если же полученный таким образом СПИ будет иметь нулевое или отрицательное значение, то организация вправе сама установить срок полезного использования ОС с учетом требований техники безопасности и других факторов.

Срок полезного использования в бухгалтерском учете

Срок полезного использования основного средства для налоговых целей может не совпадать со сроком полезного использования, определенным для целей бухгалтерского учета.

В бухучете СПИ устанавливается исходя из ожидаемых сроков использования и износа (п. 20 ПБУ 6/01 ). Т.е. при установлении срока полезного использования ОС ориентироваться на классификатор организация не обязана.

Основные средства организации в зависимости от срока полезного использования относятся к той или иной амортизационной группе для целей налогообложения прибыли (п. 1 ст. 258 НК РФ). Срок полезного использования (СПИ) ОС организация определяет сама с учетом специальной классификации, утверждаемой Правительством РФ.

Классификация основных средств, включаемых в амортизационные группы

В 2019 году действует Классификация, утвержденная Постановлением Правительства РФ от 01.01.2002 N 1 (в ред. от 28.04.2018). В соответствии с этой Классификацией все основные средства делятся на 10 амортизационных групп.

Обратите внимание, что последние поправки в Классификацию вступили в силу задним числом и распространяются на правоотношения, возникшие с 01.01.2018.

Амортизационные группы основных средств-2019: таблица

Классификатор основных средств по амортизационным группам-2019 выглядит следующим образом:

Амортизационные группы – это группы, на которые подразделяется амортизируемое имущество в соответствии со сроками полезного использования на основании нормативных актов.

Понятие “амортизационная группа” используется прежде все для налога на прибыль, а также используется для целей бухгалтерского учета.

Основной смысл отнесения конкретного объекта к той или иной амортизационной группе заключается в том, чтобы определить срок полезного использования с целью установления нормы амортизации, и рассчитать сумму амортизации.

В налоговом учете для начисления амортизации в зависимости от срока полезного использования (СПИ) основные средства распределяются по десяти амортизационным группам в порядке возрастания.

Первая амортизационная группа – все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

Вторая амортизационная группа – имущество со сроком полезного использования свыше 2 лет до 3 лет включительно;

| Видео (кликните для воспроизведения). |

Третья амортизационная группа – имущество со сроком полезного использования свыше 3 лет до 5 лет включительно;

Четвертая амортизационная группа – имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

Пятая амортизационная группа – имущество со сроком полезного использования свыше 7 лет до 10 лет включительно;

Шестая амортизационная группа – имущество со сроком полезного использования свыше 10 лет до 15 лет включительно;

Седьмая амортизационная группа – имущество со сроком полезного использования свыше 15 лет до 20 лет включительно;

Восьмая амортизационная группа – имущество со сроком полезного использования свыше 20 лет до 25 лет включительно;

Девятая амортизационная группа – имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

Десятая амортизационная группа – имущество со сроком полезного использования свыше 30 лет.

Срок полезного использования основных средств — это период (количество месяцев), в течение которого компания предполагает использовать основное средство и получать от него экономические выгоды.

Определение срока полезного использования по амортизационной группе

Отметим, что нижняя граница каждой амортизационной группы начинается фразой “свыше”, а верхняя граница каждой амортизационной группы заканчивается фразой “включительно”.

Это означает, что например, для третьей группы нижняя граница – это 37 месяцев (3 года и 1 месяц), а верхняя – 60 месяцев (5 лет).

Амортизационные группы устанавливают интервал срока полезного использования.

Так, к примеру, к 5-й группе относятся объекты со сроком полезного использования свыше 7 лет до 10 лет включительно.

Следует отметить, что в пределах этого интервала налогоплательщик самостоятельно определяет конкретный срок каждого объекта.

Так, п. 1 ст. 258 НК РФ указывает, что «Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями настоящей статьи и с учетом Классификации…».

Срок полезного использования объекта амортизируемого имущества определяется налогоплательщиком самостоятельно на дату ввода ОС в эксплуатацию в соответствии с положениями НК РФ и с учетом Классификации ОС.

Классификации ОС – это таблица, в которой для каждой группы указаны наименование входящих в нее ОС и соответствующий код Общероссийского классификатора основных фондов (ОКОФ).

В настоящее время Классификация представляет собой таблицу, состоящую из трех столбцов, в первом из которых указан код по ОКОФ, во втором столбце – наименование ОС, а в третьем столбце содержатся «Примечания к наименованиям ОС» (где могут быть указаны исключения или дополнительные пояснения).

В пределах амортизационных групп, основные средства сгруппированы по подгруппам – Машины и оборудование, Средства транспортные, Сооружения и передаточные устройства, Здания, Жилища, Насаждения многолетние, Скот рабочий.

Отметим, что налоговое законодательство не устанавливает для целей исчисления амортизации применение в безусловном порядке максимального срока полезного использования.

Так по правилам пункта 3 статьи 258 НК РФ налогоплательщик относит основные средства к одной из десяти амортизационных групп.

При этом Классификация ОС предусматривает срок полезного использования объектов в интервале минимальных и максимальных значений.

Таким образом, НК РФ не обязывает компанию устанавливать именно максимально допустимый срок полезного использования объекта ОС.

Порядок действий если объекта ОС нет в классификации

Не все виды объектов основных средств можно найти в Классификации ОС.

В этом случае следует посмотреть код ОС в ОКОФ и определить амортизационную группу согласно этому коду.

Если же объект не указан и в ОКОФ, то для установления срока полезного использования следует воспользоваться его технической документацией или рекомендациями изготовителей (п. 6 ст. 258 НК РФ).

При отсутствии такой информации для решения вопроса об определении срока полезного использования основного средства следует обратиться в Минэкономразвития России.

Срок полезного использования основных средств, бывших в эксплуатации, для целей налогообложения прибыли

Если было приобретено ОС, бывшее в употреблении, то норма амортизации по данному имуществу в целях применения линейного метода начисления амортизации определяется с учетом срока полезного использования, устанавливаемого в обычном порядке, за минусом количества лет (месяцев) его эксплуатации предыдущими собственниками.

При применении нелинейного метода норма амортизации зависит не от конкретного срока полезного использования ОС, а от амортизационной группы, к которой оно относится.

В этом случае, приобретенные объекты ОС, бывшие в употреблении, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

Если же срок фактического использования ОС у предыдущего собственника окажется равным сроку, определяемому в соответствии с Классификацией, или превышающим этот срок, то компания вправе самостоятельно установить срок полезного использования с учетом требований техники безопасности и других факторов (п. 7 ст. 258 НК РФ).

Таким образом, нормы НК РФ предоставляют организациям право самостоятельно решать, какой порядок определения срока полезного использования основных средств, бывших в употреблении, следует применять.

Наряду с этим организации необходимо документально подтвердить амортизационную группу, к которой отнес имущество предыдущий собственник.

Это могут быть акты о приеме-передаче основных средств, составленные по самостоятельно разработанным передающей стороной формам или по унифицированным формам N ОС-1 или N ОС-1а, документы налогового учета передающей стороны или любые другие документы, подтверждающие срок полезного использования этого имущества и, соответственно, амортизационную группу (подгруппу).

Изменение срока полезного использования основных средств

По общему правилу срок полезного использования пересматривается, когда произошло улучшение первоначально установленных нормативных показателей объекта по результатам (п. 1 ст. 258 НК РФ; п. 20 ПБУ 6/01):

При этом для целей налогового учета увеличение срока полезного использования может производиться только в пределах сроков, установленных для той амортизационной группы, в которую ОС было включено ранее.

Отметим, что норма о том, что указанная Классификация ОС может использоваться для целей бухгалтерского учета с 01.01.2017 года признана утратившей силу.

Поэтому в бухгалтерском учете, при установлении сроков полезного использования следует применять правила, установленные нормативными актами по бухгалтерскому учету.

Так если организация самостоятельно устанавливает срок полезного использования основных средств, руководствуясь положениями пункта 20 ПБУ 6/01, то этом случае срок полезного использования основных средств определяется исходя из:

ожидаемого срока использования объекта в соответствии с его ожидаемой производительностью или мощностью;

ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта и т. п.;

нормативно-правовых и других ограничений использования объекта (например, срока аренды).

Установленный срок полезного использования основных средств следует зафиксировать в инвентарной карточке учета ОС (форма № ОС-6).

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Сроки полезного использования основных средств организации

Организацией приобретено оборудование для изготовления продукции на продажу. Бухгалтер его оприходовал.

Что дальше? А дальше определяется, как долго оно может применяться с целью получения дохода. Это — срок службы или же срок полезного использования.

Срок полезного использования (СПИ) — это временной интервал эксплуатации основного средства (ОС) с целью извлечения прибыли.

Выявление СПИ необходимо для амортизации поступившего ОС, а, следовательно, для расчета налога.

Срок использования показывает, через какое время сумма, затраченная на покупку ОС, будет списана в расходы с помощью таких отчислений.

СПИ определяется лишь для актива, подлежащего амортизации.

Подобные расчеты ведутся всеми компаниями независимо от формы собственности и организационно-правового устройства.

Пример:

Закуплен актив. Затрачена некая сумма. Определен СПИ (об этом далее). В течение этого времени ОС изнашивается. На него в учете организации начисляется амортизация. Это поэтапное в пределах СПИ перенесение суммы закупленного актива на стоимость выпущенного продукта: за что купил, за то со временем и продал.

СПИ таким образом определяет, за какой период затраченное вложение в полном объеме будет перенесено в расходы на производство, составив часть себестоимости произведенной единицы.

Объектом рассмотрения является ОС, использующееся 12 месяцев и более, с исходной ценой от 100 тыс. рублей.

Срок полезного использования основных средств в 2019 году

Итак, установление этого показателя необходимо в конечном итоге для определения прибыли.

Бухучет: СПИ устанавливается компанией – владельцем самостоятельно. Основание – Классификатор или техдокументация.

Налоговый учет: обособленная классификация и срок по ней может отличаться от соответствующего бухгалтерского показателя.

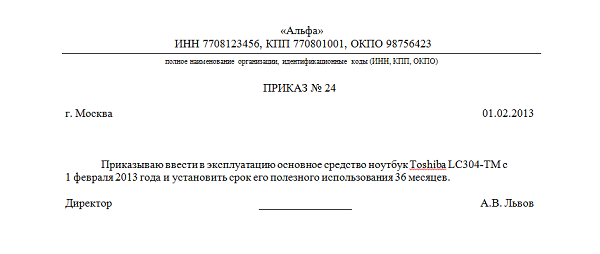

СПИ утверждается приказом возглавляющего предприятие лица. Форма произвольна.

Срок использования неизменен, за исключением случая модернизации.

Этот документ утвержден постановлением от 1 января 2002 года Правительства РФ. Но с 12.05.18 г. некоторые коды изменились. К основным средствам из этого дополнения, поставленным на учет с начала 2019-го, надо применить скорректированный Классификатор.

В случае представления в этом документе обобщающей категории раздела необходимо в ОКОФ уточнить перечень составляющих его ОС.

Важно безошибочно выявить амортизационную группу ОС.

Тогда однозначно определится диапазон СПИ. Если он будет найден неверно, это повлечет ошибки в расчетах амортизационных отчислений и налога на прибыль.

С помощью расшифровки устанавливается минимальный срок службы для каждого конкретного ОС.

Организация имеет право самостоятельно установить СПИ закупленного актива. Это позволяет своевременно обновлять ОС в ногу с техническим прогрессом.

Как часто надо менять учетную политику организации? Узнайте здесь.

Код приобретенного ОС находится по классификатору «ОК 013 – 2014» (приказ Росстандарта от 12 декабря 2014 г. №2018 – ст)

По этому параметру среди кодов ОКОФ первой колонки Классификатора выявляется номер амортизационной группы. Тогда легко установить нормативный срок закупленного актива.

Пример:

Приобретена компьютерная техника. В ОКОФ она имеет код 330.28.23.23 из перечня «Машины офисные прочие». По этому параметру выяснилось, что ОС находится во 2 амортизационной группе. СПИ по Классификатору 2-3 года. Предприятие устанавливает из этого диапазона период использования на свое усмотрение. К примеру, 2 года 6 месяцев или 30 месяцев. Этот СПИ прописывается в приказе по организации.

На основании предоставленной документации СПИ по Классификатору уменьшается на количество месяцев эксплуатации бывшим владельцем как для бухучета, так и для налоговой отчетности.

Формула расчета срока службы выглядит так: СПИ = СРОК исходный – СРОК фактический

Если ОС закуплено у физлица или документов о прошедшем периоде использования нет, то уменьшать СПИ нельзя.

Бухучет: его длительность предприятие определяет самостоятельно. Срок фактической эксплуатации удостоверять не требуется.

Налоговый учет: подтверждающие документы являются обязательным условием. Если они не могут быть предоставлены, СПИ устанавливается по Классификатору в обычном порядке. Корректировка срока возможна исключительно в границах диапазона своей группы амортизации.

Если ОС весь период, установленный по Классификатору, или даже дольше, эксплуатировалось продавцом, организация определяет СПИ такого актива, опираясь на требования техники безопасности и пр.

Закупленные б/у объекты будут проходить в учете по той же группе амортизации, по которой учитывались предыдущим владельцем.

СПИ выявляется по рекомендациям изготовителя с опорой на технические условия.

Если отсутствует какая-либо техдокументация или приобретенное ОС не упомянуто в Классификаторе, возможны следующие варианты:

- запрос в Минэкономразвития;

- допускается расчет амортизации по единым правилам.

Важно определиться, на балансе какого участника лизинговых отношений ОС будет учитываться.

По закону собственником объекта, переданного в пользование, является лизингодатель, хотя фактически актив использует лизингополучатель. Однако в договоре обязанность учета на своем балансе может быть переопределена. И таковым окажется лизингополучатель.

Сторона, учитывающая ОС, занимается определением СПИ:

- В 1 случае собственник не менялся и учет ведется в том же режиме.

- Во втором – как при оприходовании ОС.

В каждом из двух видов учета оптимально выбирать идентичный СПИ.

СПИ формулируется в обоих типах отчетности. Но определение срока различается: внутренний бухгалтерский регламент основывается на п. 20 ПБУ 6/ 01, налоговая составляющая базируется на ст.258 НК РФ.

С завершением СПИ заканчивается амортизация.

Пример:

Предприятие приобрело узел управления интеллектуальными услугами (SCP) стоимостью 440 000 рублей. Бухгалтер выяснил код ОКОФ этого узла: 320.26.30.11.190. По Классификатору это 3 группа амортизации. СПИ 3–5 лет. Приказом руководителя утвержден срок 4 года 8 месяцев или 56 месяцев.

СПИ продлевается, если в результате технического перевооружения и тому подобного улучшены характеристики ОС.

Дополнения к Классификации, обязательные с 1 января текущего года, также повлекут переопределение срока для отдельных ОС.

Налоговый учет: рассчитать сроки по уточненному Классификатору для ОС, введенных в эксплуатацию с начала 2019 года.

Если СПИ актива из-за поправок вырос, то амортизационные отчисления станут меньше: имущество амортизируется дольше, поэтому ежемесячно насчитывается меньшая сумма.

Пример:

В феврале этого года предприятие закупило установку очистки газа от сероводорода (ОКОФ 220.41.20.20.347). В апреле ОС введено в эксплуатацию. В Классификаторе этот актив отсутствовал. Приказом руководителя на основании документации изготовителя на оборудование утвержден СПИ 6 лет. В обновленном Классификаторе подобная установка входит в 5 группу амортизации, СПИ от семи до десяти лет. Срок переутверждается.

Если по Классификатору период использования меньше ранее установленного, надо начислять больше амортизации ежемесячно: ОС амортизируется быстрее.

Пример:

В феврале текущего года приобретена газовая скважина эксплуатационная (ОКОФ 220.42.99.11.143). В Классификаторе такая формулировка отсутствовала. Приказом руководителя на базе технической документации установлен СПИ 11 лет. По обновленному Классификатору такая установка числится в составе 5 группы, срок службы от семи до десяти лет.

Бухучет: исправления по обновленному Классификатору не требуются.

Исходя из практики, удобно, чтобы обе формы учета совпадали.

Но существуют частные случаи расхождения сроков.

Пример:

Предприятие приняло план апгрейда оборудования каждые 3 года. Закуплено ОС. По Классификатору оно принадлежит 4 группе с СПИ от пяти до семи лет. Сроком для учета с целью налогообложения определен 61 месяц, внутреннее бухгалтерское сопровождение ОС — 3 года в соотнесении с утвержденной политикой обновления оборудования.

Считается, что по истечении периода полезного использования ОС физически непригодно и должно быть снято с учета с последующей утилизацией. Однако СПИ можно увеличить, если ОС будет усовершенствовано.

Если в итоге обновленный актив может эксплуатироваться дольше заложенного ранее СПИ, то компания имеет право срок увеличить или оставить неизменным.

Первое допускается в следующих случаях:

- повышение производительности и мощности;

- оптимизация режима эксплуатации;

- улучшение изначальных характеристик.

Компания корректирует СПИ на свое усмотрение. Из практики: СПИ добавляется на период, достаточный для списания вложенных средств.

Подлежит ли обязательному аудиту бухгалтерская отчетность организации? Об этом — здесь.

Что такое номенклатура дел в делопроизводстве? Узнайте тут.

Бухучет: СПИ отмечают в форме «Акт № ОС – 1». Если период использования в обоих учетах одинаковый, можно сделать в № ОС – 1 пометку.

СПИ фиксируется в обособленном приказе.

Замечания:

- не требуется корректировка СПИ для поставленного на учет до 31 декабря 2016 года включительно ОС — только по активам, используемым с 2017;

- удобнее, чтобы в обоих учетах сроки оказались идентичны, иначе в тексте необходимо пояснить причину различий;

- если ОС не упоминается в перечне Классификатора, то должна присутствовать ссылка на документацию технического плана;

- издание приказа удобнее провести датой ввода в эксплуатацию.

Использование показателя в бюджетных и автономных учреждениях

Для ОС устанавливается срок службы основных средств.

В отчетности бухгалтера и в формах для налогового инспектора СПИ фиксируется по различным алгоритмам. НК РФ содержит однозначные правила ориентировки на 10 групп амортизации, перечисленных в Классификаторе. ПБУ 6/ 01 дают рекомендации для выявления СПИ.

Опять же исходя из практики оптимально в обоих формах учета зафиксировать идентичные сроки использования по группе амортизации и Классификатору ОС.

СПИ указывается в форме «Инвентарная карточка объекта ОС-6».

Определение срока полезного использования классификатора основных средств в 2019 году

Изначально следует обращать внимание на то, что все без исключения основные средства, в зависимости от того, к какой именно группе амортизации они относятся, обладают сроком полезного использования.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Разработанный классификатор дает возможность в полной мере установить амортизационную группу объекта, а также установленный период эксплуатации.

Под амортизируемым имущественным объектом подразумевается имущество, которое принадлежит на правах собственности конкретному налогоплательщику.

Определение такой терминологии, как основные средства, подробно изложено в статье 257 Налогового Кодекса России.

В частности, под ним подразумевается часть имущественного объекта, который используется в производственном процессе, а также во время:

- реализации товара;

- управления компанией.

Под периодом полезного применения объектов ОС подразумевается срок, при котором компания можно эксплуатировать средства и получать с этого конкретный доход.

Беря во внимание полезную эксплуатацию, подобные объекты подразделяются на несколько амортизационных групп, о которых будет указано ниже.

Процедура ввода основных средств в эксплуатацию по праву считается документально оформленным действием.

Даже в том случае, если компания еще не применяет объект по факту, он уже может изнашиваться и одновременно с этим морально устареть. При этом подобное имущество подлежит амортизации.

Только в случае простоя и консервации основных средств, его персональные параметры остаются неизменными.

До того момента, как инициируется амортизация имущества, осуществляется оценка возможностей его применения.

В частности речь идет об определении первичной себестоимости (с учетом НДФЛ), а также:

- амортизационной группы;

- периода полезного использования.

Для возможности документального оформления факта ввода в эксплуатацию, допускается применение документов в четком соответствии с Федеральным законом № 402 от декабря 2011 года.

Следует обращать внимание на то, что в унифицированные бланки нужно будет добавить разделы, в которых указано:

- время, когда объект был зачислен на баланс компании;

- показатель первичной себестоимости;

- период полезного использования;

- вариант исчисления амортизации.

Помимо этого нужно помнить, что готовность объекта к эксплуатации может подтвердить письменное заключение специальной комиссии.

Компания должна заниматься самостоятельно исчислением периода применения объекта, что является полезным, беря его во внимание к бухгалтерскому учету на срок ввода в использование в четком соответствии с нормативно-правовыми актами России.

Одновременно с этим, следует обращать внимание на то, что правила исчисления соответствующих показателей для бухгалтерского и налогового учета не идентичны.

В плане налогового учета подобные временные рамки следует рассчитывать, беря во внимание деления на группы основных средств.

В случае использования линейного метода определения амортизационных отчислений, срок, за который объекты вправе приносить доход, компания уменьшает на время, за которое ОС использовалось прежним собственником.

К сведению — такие периоды являются обязательными к отображению, в противном случае, сроки, в течении которых объект эксплуатируется с пользой, определяется как для новых объектов.

В период ведения бухгалтерского учета период определения рассматриваемого срока устанавливается компанией самостоятельно.

При этом руководство должно руководствоваться критериями, изложенными в 20 пункте ПБУ 6/01. Допускается возможность ссылаться на классификацию.

Во время определения периода во внимание следует брать такие моменты, как:

- какой именно ожидаемый срок эксплуатации в соответствии с производительностью и мощностью;

- какой именно прогнозируемый износ, а также что именно зависит от активности использования, реальных условий и агрессивной среды;

- какие конкретно нормативы и ограничения применимы к имуществу.

Установленные периоды должны быть отображены в инвентарных карточках по учету объектов ОС по форме 6 в соответствии с Постановлением № 7 от января 2003 года.

К сведению — если же в бухгалтерском учете определяются меньшие периоды применения ОС в сравнении с налоговым, то формируется разница на основании 3 пункта ПБУ 18/02.

По этой причине возникает необходимость в соответствующем разделе ОС-6 указать дополнительную информацию.

Распределение на группы амортизации ОС (автомобиль, компьютер)

Срок полезного использования классификатора основных средств по амортизационным группам имеет вид:

Как определить срок полезного использования основного средства?

Правила установления срока полезного использования (СПИ) для целей налога на прибыль установлены статьей 258 Налогового кодекса Российской Федерации (НК РФ). Они близки к таковым для бухгалтерского учета, но все-таки отличаются.

Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества (п. 1 ст. 258 НК РФ).

Для налога на прибыль, установление срока полезного использования предусмотрено только во временном выражении. Не предусматривается установление срока полезного использования в объеме произведенной продукции (такой способ возможен в бухгалтерском учете).

НК РФ распределяет все основные средства по 10 Амортизационным группам. Поэтому, как правило, основная задача определить, к какой амортизационной группе относится наш объект основных средств, после чего, устанавливаем срок полезного использования исходя из сроков, установленных для этой группы.

Амортизируемое имущество объединяется в следующие десять амортизационных групп (п. 3 ст. 258 Налогового кодекса Российской Федерации):

Все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно.

Имущество со сроком полезного использования свыше 2 лет до 3 лет включительно.

Имущество со сроком полезного использования свыше 3 лет до 5 лет включительно.

Имущество со сроком полезного использования свыше 5 лет до 7 лет включительно.

Имущество со сроком полезного использования свыше 7 лет до 10 лет включительно.

Имущество со сроком полезного использования свыше 10 лет до 15 лет включительно.

Имущество со сроком полезного использования свыше 15 лет до 20 лет включительно.

Имущество со сроком полезного использования свыше 20 лет до 25 лет включительно.

Имущество со сроком полезного использования свыше 25 лет до 30 лет включительно.

Имущество со сроком полезного использования свыше 30 лет.

Пример

Определяем срок полезного использования нежилого кирпичного здания. Выяснили, что здание относится к 9-й амортизационной группе. Соответственно, мы вправе установить срок полезного использования здания в интервале от 25 лет и 1 месяц, до 30 лет.

Для каждой амортизационной группы установлен срок полезного использования в виде интервала. Например, для 7-й амортизационной группы – свыше 15 лет до 20 лет включительно. Это означает, что мы вправе своим решением выбрать любой срок полезного использования в пределах этого интервала.

Пример

Для 7-й амортизационной группы можно установить СПИ от 15 лет и 1 месяца и до 20 лет включительно.

Обратите внимание, что нижний интервал сформулирован как “свыше”, то есть срок в 15 лет относится не к 7-й амортизационной группе, а к 6-й. Седьмая амортизационная группа начинается со СПИ 15 лет и 1 месяц.

Мы вправе установить любой СПИ в пределах интервала для амортизационной группы.

Иногда это решение определют в учетной политике организации. К примеру, в учетной политике можно записать, что организация устанавливает минимальный (максимальный, иной) СПИ в пределах каждой группы. Тогда организация должна следовать своей учетной политике. Если же в учетной политике не определить такого порядка, то принимать решение о СПИ можно каждый раз исходя из ситуации. Вы можете один объект основных средств принять к учету в составе 7-й группы, как 16 лет и 2 месяца, а другой, как 19 лет.

СПИ устанавливается в месяцах, поэтому срок может быть не равен целым годам.

Для прибыльных компаний обычно выгоднее устанавливать СПИ минимальный из возможных. Для убыточных, возможно лучше устанавливать максимальный СПИ.

Алгоритм определения срока полезного использования

Алгоритм определения срока полезного использования следующий:

1) Определяем амортизационную группу объекта основных средств по Классификации основных средств

Постановлением Правительства РФ от 01.01.2002 N 1 утверждена Классификация основных средств, включаемых в амортизационные группы. Это довольно объемный документ, в котором основные средства распределены по амортизационным группам. В Классификации указывается Код ОКОФ (общероссийский классификатор основных фондов), наименование и примечание.

В пределах амортизационных групп, основные средства сгруппированы по подгруппам – Машины и оборудование, Средства транспортные, Сооружения и передаточные устройства, Здания, Жилища, Насаждения многолетние, Скот рабочий.

Пример

Определяем амортизационную группу персонального компьютера.

В Классификации основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 N 1 во Второй амортизационной группе указано:

Код ОКОФ 330.28.23.23 – Машины офисные прочие (включая персональные компьютеры и печатающие устройства к ним; серверы различной производительности; сетевое оборудование локальных вычислительных сетей; системы хранения данных; модемы для локальных сетей; модемы для магистральных сетей).

Соответственно, персональный компьютер относится ко второй амортизационной группе. Срок полезного использования Персонального компьютера устанавливается в интервале от 2 лет и 1 месяца и до 3 лет.

Обратите внимание, что активы стоимостью до 100 000 рублей могут списываться на расходы единовременно (п. 1 ст. 256 и п. 1 ст. 257 Налогового кодекса России (НК РФ)).

Пример

Определяем срок полезного использования легкового автомобиля Ниссан альмера. В Классификации основных средств находим:

К третьей амортизационной группе (срок полезного использования свыше 3 и до 5 лет) относятся:

Автомобили легковые (код ОКОФ 310.29.10.2).

Соответственно, включаем легковой автомобиль в третью амортизационную группу и установливаем любой срок в интервале от 3 лет и 1 месяц и до 5-х лет.

Пример

Определяем срок полезного использования грузового автомобиля грузоподъемностью 0,4 т. В Классификации основных средств находим:

Автомобили грузовые с дизельным двигателем, имеющие технически допустимую максимальную массу не более 3,5 т (код ОКОФ 310.29.10.41.111)

Автомобили грузовые с бензиновым двигателем, имеющие технически допустимую максимальную массу не более 3,5 т (код ОКОФ 310.29.10.42.111)

Соответственно, включаем грузовой автомобиль в третью амортизационную группу и установливаем любой срок в интервале от 3 лет и 1 месяц и до 5-х лет.

Если мы нашли свой объект основных средств в Классификации основных средств, то задача решена. Если не нашли, то переходим к следующим пунктам нашего алгоритма действий.

2) Определяем амортизационную группу объекта основных средств с помощью ОКОФ

Может оказаться, что Вашего объекта основных средств нет в Классификации основных средств. Это связано с тем, что в Классификации основных средств основные средства детализированы до уровня класса. А каждый объект основных средств является одним из видов, который входит в какой-либо класс.

В такой ситуации нам потребуется Общероссийский классификатор основных фондов (ОКОФ). В ОКОФ основные средства указаны до уровня вида. Поэтому, нередко нужно сначала определить код ОКОФ основного средства. Затем, по коду ОКОФ определить класс основных средств. После чего, согласно Классификации основных средств найти амортизационную группу и, соответственно, установить срок полезного использования.

Определяем амортизационную группу приобретенной Цифровой видеокамеры.

В Классификации основных средств, включаемых в амортизационные группы такого объекта ОС нет (так как там указаны укрупненные позиции основных средств до уровня группы).

В ОКОФ находим под кодом 330.26.70.13 “Видеокамеры цифровые”. Этот вид основных средств входит в группу “Приборы оптические и фотографическое оборудование “, код ОКОФ 330.26.70.

По коду ОКОФ 330.26.70 находим в Классификации ОС в третьей амортизационной группе:

Приборы оптические и фотографическое оборудование (код ОКОФ 330.26.70)

Соответственно, Цифровая видеокамера относится к 3-й амортизационной группе (срок полезного использования свыше 3 лет и до 5 лет включительно).

3) Определяем СПИ объекта, отсутствующего к ОКОФ и в Классификации ОС

Следует отметить, что не все виды объектов основных средств можно найти в Классификации и в ОКОФ. Для тех видов основных средств, которые не указаны в этих справочниках, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей (п. 6 ст. 258 Налогового кодекса России).

Автокраны не указаны в Классификации. В свидетельстве о приемке (сертификате) было указано, что срок службы крана установлен при 1,5 сменной работе в паспортном режиме 10 лет. Исходя из этого, налогоплательщик правомерно отнес основное средство к 5-й группе.

(Постановление ФАС Дальневосточного округа от 19.05.2010 N Ф03-3239/2010 по делу N А16-1033/2009).

Прорезь для провозки живой рыбы не указана в Классификации. “Прорезь для провозки живой рыбы” является водоходной емкостью, используемой в процессе вылова рыбы, как на реке, так и на море. Исходя из существовавших у налогоплательщика документов, основное средство было отнесено к 5-й амортизационной группе.

(Постановление ФАС Дальневосточного округа от 29.12.2009 N Ф03-5980/2009 по делу N А24-5934/2008).

Особенности СПИ основных средств, бывших в употреблении

В случае приобретения объектов основных средств бывших в употреблении, налогоплательщик вправе учесть срок эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования данных основных средств может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником (п. 7 ст. 258 Налогового кодекса).

Налогоплательщик приобретает бывший в эксплуатации объект основных средств, отнесенный к третьей амортизационной группе (срок полезного использования от 3 до 5 лет). Предыдущий собственник эксплуатировал это основное средство 1 год.

Налогоплательщик вправе установить срок полезного использования объекта как 2 года и 1 месяц (3 года и 1 месяц – 1 год).

Если срок фактического использования данного основного средства у предыдущих собственников окажется равным сроку его полезного использования, определяемому Классификацией основных средств или превышающим этот срок, налогоплательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов (п. 7 ст. 258 Налогового кодекса).

Налогоплательщик приобретает бывший в эксплуатации объект основных средств, отнесенный к третьей амортизационной группе (срок полезного использования от 3 до 5 лет). Предыдущий собственник эксплуатировал это основное средство 6 лет.

В этом случае, налогоплательщик вправе самостоятельно определять срок полезного использования.

Следует предостеречь в этой ситуации от установления слишком короткого срока полезного использования (1-3 месяца). Дело в том, что если приобретается объект основных средств, то понятно, что это объект долгого использования. По моему мнению, в этом случае нужно установить срок полезного использования не менее 1 года.

Обществом приобретены в собственность бывшие в употреблении объекты основных средств по которым срок полезного использования исходя из Классификации истек. Общество определило срок использования указанных основных средств – 2 месяца.

Налоговый орган оспорил расчет амортизации исходя из такого короткого срока полезного использования, и выиграл в суде – Постановление ФАС Дальневосточного округа от 08.11.2007 N Ф03-А73/07-2/3272 по делу N А73-18818/2005-16.

Установленная нормативным актом группа объектов амортизируемого имущества (основных средств и нематериальных активов), сформированная на основании сроков полезного использования. Предусмотрено 10 амортизационных групп. К примеру, 1-я амортизационная группа включает ОС со сроком полезного использования от 1 года до 2 лет, а 10-я амортизационная группа включает ОС со сроком полезного использования свыше 30 лет.

Разъяснение о порядке применения Классификации основных средств, включаемых в амортизационные группы.

Нормативный документ: Классификация основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 N 1.

Разъяснение по структуре и порядку применения ОКОФ.

Примеры определения амортизационной группы различных основных средств.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.