Сегодня рассмотрим тему: "пояснительная записка к декларации по енвд для получения вычета на покупку кассы" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Пояснительная записка к декларации по ЕНВД для получения вычета на покупку кассы

- 2 Пояснительная записка к налоговой декларации по ЕНВД

- 3 Пояснительная записка к налоговой декларации по ЕНВД

- 4 Налоговый вычет на покупку онлайн-кассы для ИП на ЕНВД

- 5 Вычет по онлайн кассе в декларации по ЕНВД за 2 квартал 2018 года

- 6 Как заполнить декларацию по ЕНВД для получения вычета на покупку ККТ

- 7 Налоговая памятка по вычету 18 000 рублей за онлайн-кассу.

- 8 Налоговый вычет за покупку онлайн-кассы для ИП на ЕНВД: как отразить в декларации? Где взять форму пояснительной записки?

- 9 Как получить налоговый вычет за онлайн-кассу для ИП на ЕНВД и ПСН

Пояснительная записка к декларации по ЕНВД для получения вычета на покупку кассы

Правда ли к в 2018 году к декларации по ЕНВД нужно подавать пояснительную записку для получения вычета по онлайн-кассам? Без такой записки вычет по онлайн ККТ получить не получится? Подобный вопрос поступил к нам на сайт: «Как можно уменьшить ЕНВД с приобретением кассы онлайн. В налоговой декларации не вижу?». Ответим на вопрос и приведем бланк и образец пояснительной записки. Также см.”Образец декларации по ЕНВД за 2 кв. 2018 года“.

ИП на ЕНВД могут получить вычет по расходам на онлайн-кассам. Такой вычет обобщает в себе:

- цену кассового аппарата, фискальных накопителей, программного обеспечения;

- услуги по настройке ККТ и прочие связанные с этим;

- расходы на модернизацию ККТ.

Размер вычета – не более 18 000 руб. на каждую кассу. Если две ККТ стоимостью 15 000 руб. и 20 000 руб., ЕНВД разрешено уменьшить на 33 000 руб. (15 000 руб. + 18 000 руб.).

Для получения вычета должны одновременно иметь место такие условия:

- онлайн-касса включена в официальный реестр ККТ.

- ИП использует ККТ в деятельности, облагаемой ЕНВД.

- ИФНС зарегистрировала ККТ в период с 1 февраля 2017 года до 1 июля 2019 года, а если ИП с наемными сотрудниками занимается розничной торговлей или общепитом – с 1 февраля 2017 года до 1 июля 2018 года.

Как получить вычет, если в декларации нет поля для него?

В бланке декларации по ЕНВД отсутствует специальное поле для вычета по онлайн. По состоянию на 9 июня 2018 года нового бланка утверждено еще не было. Поэтому ФНС рекомендует уменьшить налог в строке 040 раздела 3 декларации на сумму вычета. Если вычет больше чем налог, то в строке 040 укажите «0». Ведь ЕНВД не может быть со знаком минус. Разницу ИП вправе учесть в следующих периодах с учетом ограничений, установленных абзацами 4 и 5 пункта 2.2 статьи 346.32 НК.

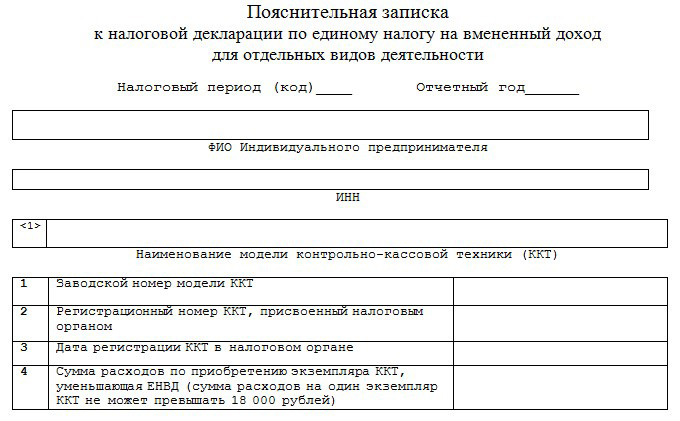

При этом к декларации рекомендуется приложить пояснительную записку по форме из приложения к письму от 20.02.2018 № СД-4-3/3375. Бланк пояснительной записки вы можете скачать по ссылке.

| Видео (кликните для воспроизведения). |

Также предлагаем скачать образец пояснительной записки к декларации по ЕНВД в 2018 году (до утверждения новой формы декларации).

Пояснительная записка к налоговой декларации по ЕНВД

Предоставление предпринимателям на ЕНВД возможности уменьшить сумму налога на величину расходов, затраченных на покупку, установку и настройку онлайн-кассы в размере до 18 000 руб. по каждой применяемой в деятельности ККМ, привело к необходимости пересмотра формы налоговой декларации по единому вмененному налогу, так как действующий документ не отражает величину вычета, заявляемого налогоплательщиком.

Проект новой декларации обсуждается, но пока не утвержден. Поэтому ИП на ЕНВД используют для отчетности прежнюю форму, опираясь на рекомендации налоговиков, прозвучавшие в письме № СД-4-3/3375 от 20.02.2018. После расчета ЕНВД и корректировки его величины на сумму страховых отчислений, следует учитывать сумму затрат на приобретение ККМ. Таким образом, отражается она непосредственно в сумме налога (строка 040 третьего раздела декларации по ЕНВД).

Уменьшение налога возможно до 0, отрицательных значений этого показателя в декларации быть не должно. Если остался неучтенный остаток налогового вычета, его величина учитывается в декларации за следующий налоговый период. Но, поскольку этот способ отражения затрат в сумме налога не дает возможности ИФНС увидеть размер понесенных расходов на ККТ, предусматривается обязанность бизнесменов, заявляющих право на применение вычета, подтвердить его величину. Таким подтверждающим документом является пояснительная записка к декларации по ЕНВД. Познакомимся с этим документом и порядком его заполнения.

Пояснительная записка к налоговой декларации по ЕНВД

Итак, до утверждения новой редакции декларации по ЕНВД, предприниматели-плательщики заполняют действующую форму, представляя вместе с ней в ИФНС приложение в виде пояснительной записки, утвержденной письмом ФНС № СД-4-3/3375. Этот документ аккумулирует сведения о применяемых бизнесменом кассовых аппаратах, прошедших соответствующую регистрацию в ИФНС. Заметим, что регистрации подлежат только те модели онлайн-касс, которые имеются в специальном госреестре ККТ и реестре фискальных накопителей. Непоименованные в нем модели налоговая инспекция регистрировать не будет, поэтому перед покупкой ККМ необходимо свериться с реестром на предмет наличия в нем приглянувшейся версии аппарата.

| Видео (кликните для воспроизведения). |

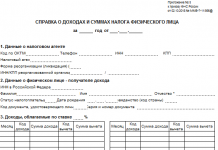

Пояснительная записка к налоговой декларации по ЕНВД заполняется на все единицы ККМ и обладает набором следующих реквизитов:

- Название модели ККТ;

- Заводской № модели ККТ;

- Регистрационный номер ККТ, который присваивает ИФНС;

- Дата регистрации ККТ в ИФНС – касса должна быть поставлена на учет в период с 01.02.2017 г. по 01.07.2019 г.;

- Суммарные затраты по приобретению указанной модели ККТ, уменьшающие размер рассчитанного налога (их величина не может превышать установленный максимум вычета по одному экземпляру – 18 000 руб.);

- Общая сумма затрат по покупке нескольких онлайн-касс (каждая из которых прошла регистрацию в ИФНС и включена в пояснительную записку), уменьшающая общую величину ЕНВД к уплате в бюджет за налоговый период.

Проверить контрольную цифру налога, подлежащего уплате, фигурирующую в строке 040 третьего раздела декларации, можно, уменьшив сумму рассчитанного налога на размер страховых отчислений, а затем вычесть сумму затрат по покупке и обслуживанию ККМ.

ИП Родионов А.С. оформил декларацию за 2 квартал 2018, заявив право на вычет по покупке ККМ в сумме 33 000 руб. – 18 000 по одной онлайн-кассе и 15 000 – по другой. К декларации он приложил пояснительную записку с подтверждающей расходы объединенной суммой и документами, доказывающими произведенные приобретения.

Размер налога до уменьшения на сумму отчислений – 50 000 руб.

Сумма страховых взносов, уплаченных в отчетном периоде – 12 000 руб.

Величина ЕНВД составит 5000 руб. (50 000 – 12 000 – 33 000). В строке 040 (3 раздел) декларации по ЕНВД будет указана сумма 5000 руб. – ЕНВД, уменьшенный на размер страховых отчислений и налоговых вычетов по ККТ.

Скачать бланк пояснительной записки к декларации ЕНВД можно здесь.

Пояснительная записка к налоговой декларации по ЕНВД

Скачать бланк пояснительной записки к декларации по ЕНВД

Поле “Налоговый период”. Указывается период, за который сдается отчет:

- 6 месяцев бесплатно для новых ИП и малого бизнеса (ООО).

- Открытие за 1 день.

- Интеграция с онлайн бухгалтерией (автоматический расчет УСН, ЕНВД, страховых взносов).

- 6% на остаток по счету.

- Бесплатное открытие расчётного счёта.

- 3 месяца бесплатного обслуживания.

- 7% годовых на остаток каждый месяц.

- 3 месяца бесплатно.

- Овердрафт сразу после открытия.

- Онлайн регистрация счета.

- Бесплатное открытие расчетного счета.

- Обслуживание 0 руб. в месяц.

- Онлайн регистрация.

Открытие расчетного счета в банке “ВТБ”

Открытие расчетного счета в банке “ВТБ”

- Бесплатное открытие расчетного счета.

- Бесплатное обслуживание 3 месяца.

- Онлайн регистрация.

- Переводы и операции с наличными 0 руб.

© 2019 Налог-справка.Ру · Копирование материалов сайта без указания активной ссылки на источник запрещено · Обратная связь

Налоговый вычет на покупку онлайн-кассы для ИП на ЕНВД

ИП на ЕНВД могут уменьшить налог на стоимость онлайн-кассы, а организации считают всё как обычно.

- вы используете кассу в бизнесе на ЕНВД,

- касса зарегистрирована в налоговой,

- если совмещаете ЕНВД с другой системой налогообложения, то не учли по ней расходы на покупку кассы.

Размер вычет состоит из стоимости:

- кассы и фискального накопителя,

- кассовой программы,

- сопутствующих работ и услуг: например, по регистрации или настройке кассы,

- модернизации кассы — если до этого пользовались обычной кассой, а потом улучшили её до онлайн.

Максимальный вычет на одну кассу — 18 тысяч рублей.

Виталий купил две кассы по 25 тысяч. Он уменьшит налог на 36 тысяч — по 18 тысяч за каждую кассу.

Чтобы получить вычет, зарегистрируйте кассу в налоговой:

- С 1 февраля 2017 года по 1 июля 2018 года — если ведёте бизнес в сфере розницы и общепита и наняли сотрудников.

- С 1 февраля 2017 года по 1 июля 2019 года — если у вас любой другой бизнес, а также розница и общепит без сотрудников.

У Андрея кафе на ЕНВД, есть сотрудники. Он купил и зарегистрировал кассу в налоговой 20 июня 2018 года. Уложился в срок, поэтому может уменьшить ЕНВД. А вот его друг с похожим бизнесом немного опоздал: зарегистрировал кассу только 3 июля 2018 года, и вычет для него уже не работает.

ИП, которые должны перейти на онлайн-кассу с 1 июля 2019 года, уменьшают ЕНВД за кварталы в 2018 и 2019 годах. Начинают с того квартала, в котором купили кассу.

У Марины мастерская по ремонту обуви на ЕНВД, сотрудников нет. По закону срок перехода на онлайн-кассу — 1 июля 2019 года. Но Марина купила кассу уже в феврале 2019 года. Вычет максимальный — 18 тысяч рублей. На эту сумму Марина уменьшила ЕНВД за 1 квартал.

ИП, которые должны перейти на онлайн-кассу с 1 июля 2018 года, уменьшают ЕНВД за кварталы 2018 года. Начинают с того, в котором купили кассу.

Если у вас две кассы, можете сначала вычесть из налога стоимость одной, а в следующем квартале — стоимость другой.

15 июня Виталий купил 2 кассы для своих продуктовых магазинов. Общий размер вычета — 36 тысяч рублей. Виталий уменьшил налог за 2 и 3 кварталы — по 18 тысяч за каждую кассу.

Что делать, если не получилось потратить всю сумму вычета сразу

Вы можете потратить остаток в следующем квартале. Об этом сказала налоговая в письме.

Например, ЕНВД за 1 квартал — 10 000 рублей, вычет за онлайн-кассу — 18 000. Вы использовали 10 000 вычета и полностью уменьшили налог. Оставшиеся 8 000 можно потратить во 2 квартале.

- Посчитайте налог как обычно — по формуле.

- Вычтите страховые взносы за ИП и за сотрудников, если они есть. Напомним: ИП без сотрудников уменьшают налог полностью, а ИП с сотрудниками — максимум на 50%.

- Вычтите расходы на покупку онлайн-кассы, но не больше оставшейся суммы налога. Ограничений нет, даже если у вас работают сотрудники. Налог в итоге может равняться нулю.

Шаг 1. Виталий посчитал ЕНВД за 1 квартал по формуле — 41 тысяча рублей.

Шаг 2. Виталий платил взносы за себя и сотрудников — 23 тысячи рублей. На эту сумму он уменьшает налог, но не больше, чем наполовину. После вычета страховых взносов налог равен 20 500 рублей.

Шаг 3. Осталось уменьшить налог на стоимость кассы. Виталий покупал две и на каждую получил вычет по 18 тысяч рублей. В этом квартале он использует вычет только за 1 кассу, а в следующем — за вторую. В итоге за 1 квартал он заплатит 2 500 рублей налога.

Отразите вычет в декларации. Новую форму пока не утвердили, поэтому налоговая рекомендует указывать сумму налога с учётом вычета в строке 040 раздела 3, а к декларации прикладывать пояснительную записку с реквизитами кассы и суммой вычета.

Когда утвердят новую форму декларации, в ней будет отдельный раздел для онлайн-касс, и пояснительная записка не понадобится.

Эльба посчитает и правильно уменьшит налог ЕНВД на стоимость онлайн-кассы.

- На втором шаге задачи «Заплатить налог и отчитаться по ЕНВД» добавьте кассу.

- Заполните реквизиты кассы. Название и заводской номер написаны в паспорте ККТ, а регистрационный номер выдала налоговая, когда вы ставили кассу на учёт.

- Эльба уменьшит налог на стоимость кассы и отправит декларацию с пояснительной запиской.

А для тех, кто ещё не разобрался, что это за кассы и кому они вообще нужны, мы сделали бесплатный курс по онлайн-кассам.

Вычет по онлайн кассе в декларации по ЕНВД за 2 квартал 2018 года

Приближается отчетное время за первое полугодие 2018 года. Я хочу вам показать, как отразить в декларации по ЕНВД за 2 квартал 2018 года сумму налогового вычета по расходам на покупку онлайн кассы.

План статьи:

1) Новая форма декларации по ЕНВД;

2) По какой форме отчитываться за 2 квартал 2018 года;

3) Пример заполнения пояснительной записки к декларации по ЕНВД;

4) Пример заполнения декларации по ЕНВД с вычетом по ККТ.

Как я ранее писала, все мы ожидаем публикации нового приказа ФНС России, которым будет утверждена новая форма декларации по ЕНВД. Дело в том, что налоговый вычет по ККТ ввели, а как его показать в отчетности – не успели внести поправки.

На сегодняшний день завершается процедура утверждения новой формы декларации по ЕНВД. Приказ ФНС России пока еще не был опубликован и, скорее всего, сдавать отчет за 2 квартал 2018 года мы будем по «старой» форме. Но это никоим образом не помешает применить вычет по ККТ.

Что изменится в новой форме декларации? Добавится новый раздел № 4, который называется «Расчет суммы расходов по приобретению контрольно-кассовой техники, уменьшающей сумму единого налога на вмененный доход за налоговый период». В этом разделе будет отражаться информация по онлайн кассе, расходы на которую мы и будем включать в состав вычета.

Есть доработанный приказ Федеральной налоговой службы, в котором можно посмотреть визуально, как будет выглядеть сама будущая форма декларации и новый раздел № 4. А также, можно посмотреть и почитать инструкцию по заполнению декларации по ЕНВД.

Давайте посмотрим «на картинке» как выглядит новый раздел № 4. Сначала рекомендую посмотреть на раздел № 3, на строку «040», где мы будем показывать сумму налогового вычета по онлайн кассе.

А теперь смотрим на новый раздел № 4 – вот как он будет выглядеть…

В этом разделе надо будет отразить данные по вашей онлайн кассе, чтобы налоговый орган в ходе камеральной проверки смог проверить ваше право на налоговый вычет.

По какой форме отчитываться за 2 квартал 2018 года?

До тех пор, пока на будет опубликован новый приказ ФНС России и не вступит «в силу» новая форма декларации по ЕНВД, мы будем работать с прежней формой декларации.

За 2 квартал 2018 года по ЕНВД отчитаемся по форме, которая была утверждена приказом ФНС Росси от 04.07.2014 г. № ММВ-7-3/353@ (ред. от 19.10.2016 г.). Предлагаю скачать форму декларации по ЕНВД .

А как тогда отразить расходы на покупку ККТ в «старой» декларации за 2 квартал 2018 года?

Как советует налоговая служба в письме от 20.02.2018 г. № СД-4-3/3375@, одновременно с представлением декларации налогоплательщикам целесообразно направлять в налоговый орган пояснительную записку с обязательным указанием в ней следующих реквизитов по каждому экземпляру ККТ, в отношении которого применяется вычет:

– наименование модели ККТ;

– заводской номер модели ККТ;

– регистрационный номер ККТ, присвоенный налоговым органом;

– дата регистрации ККТ в налоговом органе;

– сумма расходов по приобретению экземпляра ККТ, уменьшающая ЕНВД (сумма расходов на один экземпляр ККТ не может превышать 18 000 рублей);

– общая сумма расходов по приобретению ККТ, уменьшающая общую сумму ЕНВД, подлежащую уплате в бюджет за налоговый период.

Для этих целей Федеральная налоговая служба рекомендует использовать форму пояснительной записки.

Пример заполнения пояснительной записки к декларации по ЕНВД

Пояснительная записка заполняется в свободной форме и прикрепляется к самой декларации по ЕНВД. Если мы сдаем декларацию за 2 квартал 2018 года, тогда в «шапке» этой пояснительной записки надо указать код квартала – для второго квартала код будет 22.

Посмотрите ниже на рисунок – там представлена табличка с кодам, чтобы вы не забывали, какой код надо ставить.

Для вашего удобства я специально набрала шаблон пояснительной записки за 2 квартал 2018 года, вы сможете его скачать , и в нем вам останется вставить только свои данные.

Пример заполнения декларации по ЕНВД с вычетом по ККТ

Итак, как сделать декларацию по ЕНВД за 2 квартал 2018 года с учетом вычета по онлайн кассе?

Образец такого заполнения покажу вам на примере.

Предположим, что девушка работает парикмахером, зарегистрировала ИП, у нее есть два сотрудника, она купила онлайн кассу в мае 2018 года и общие расходы по ККТ ее составили 22 000 рублей (чуть больше, чем предусмотрено вычетом 18 000 рублей).

В примере я беру такой случай неординарный специально, чтобы вам было просто и легко понять, как отразить эту сумму в декларации.

Я вам сейчас дам для скачивания две декларации (они пока по старой форме, потому что на момент написания статьи новая форма еще не утверждена):

Для чего я так делаю – чтобы вы визуально сравнили и поняли, как вам надо сделать.

И можно посмотреть на итоговые картинки:

Первая – когда мы не включили вычет по ККТ

Вторая – когда мы вычет по ККТ включили

Если у вас будут вопросы, возникнут сложности, пишите мне . Моя задача – помочь каждому!

Удачной вам работы. Если вы хотите подписаться на мои новости, календарь бухгалтера, примеры заполнения – напишите мне и в строке «тема письма» или в «теле письма» напишите мне – какой вид рассылки хотите получать.

Как заполнить декларацию по ЕНВД для получения вычета на покупку ККТ

В конце прошлого года был принят закон, позволяющий предпринимателям на ПСН и ЕНВД получить вычеты на покупку онлайн-ККТ. И если для ИП на ПСН в законе прописано право получить вычет путем подачи заявления, то ИП на вмененке должны включить вычет в налоговую декларацию. Но для этого в отчете должны быть соответствующие строки, куда его можно включить.

До конца первого квартала остался всего месяц, а новой декларации по ЕНВД так и не появилось. Опубликованный проект приказа с измененной формой вступит в силу не раньше 2 квартала. Поэтому ФНС выпустила письмо, в котором объясняет, как же получить вычет при подаче отчета за 1 квартал.

Налогоплательщикам рекомендовано учитывать сумму на покупку ККТ в строке 040 раздела 3 декларации, не указывая её при этом ни в каких других строках этого раздела. При этом следует учитывать, что вычет дается на сумму расходов по приобретению ККТ не более, чем на 18 000 рублей на каждый экземпляр. А также то, что строка 040 не может иметь отрицательное значение.

Обратите внимание, что несмотря на то, что у ИП есть работники, налог можно уменьшить до нуля. Т.е. сначала налог уменьшается на 50% на взносы работников и самого ИП, а потом уже применяется вычет на покупку ККТ. При этом, если весь вычет «не влезет» в исчисленный налог 1 квартала, остаток можно будет учесть в следующие периоды.

Одновременно с представлением декларации налогоплательщикам рекомендуется направлять в налоговый орган пояснительную записку с обязательным указанием в ней следующих реквизитов по каждому экземпляру ККТ, в отношении которого применяется вычет:

- Наименование модели ККТ;

- Заводской номер модели ККТ;

- Регистрационный номер ККТ, присвоенный налоговым органом;

- Дата регистрации ККТ в налоговом органе;

- Сумма расходов по приобретению экземпляра ККТ, уменьшающая ЕНВД (сумма расходов на один экземпляр ККТ не может превышать 18 000 рублей);

- Общая сумма расходов по приобретению ККТ, уменьшающая общую сумму ЕНВД, подлежащую уплате в бюджет за налоговый период.

Рекомендованная форма пояснительной записки прилагается к разъяснениям.

Письмо № СД-4-3/3375@ от 20.02.2018 г. разослано по региональным Управлениям ФНС и должно быть доведено до сведения работников налоговых инспекций.

Налоговая памятка по вычету 18 000 рублей за онлайн-кассу.

Как предприниматель на патенте и ЕНВД вернул 18 000 рублей за онлайн-кассу.

В конце марта предприниматели на патенте и ЕНВД начали получать налоговые вычеты. Так государство возвращает предпринимателям затраты — 18 000 ₽ за каждую онлайн-кассу.

Но, чтобы получить эти деньги, нужно вовремя оформить кассу и подать документы в налоговую. Кто не успел, тот остается без денег. Мы расскажем, как не упустить возможность.

Что такое налоговый вычет?

Предположим, предприниматель открыл киоск, чтобы торговать косметикой. Он купил два патента и обязан заплатить по первому — 15 000 ₽, по второму — 10 000 ₽ налога. Предприниматель купил и зарегистрировал онлайн-кассу — потратил 20 000 ₽. По закону он может вернуть не больше 18 000 ₽ за одну кассу. Чтобы получить эти деньги, он оформляет налоговый вычет и уменьшает первый налог на 15 000 ₽, второй — на 3 000 ₽. Теперь по первому патенту он ничего не должен налоговой, по второму останется заплатить 7 000 ₽. Так предприниматель возместил расходы на кассу.

Налоговая учитывает не только цену самой кассы, но стоимость фискального накопителя, программного обеспечения и настройки техники.

Кто получает вычет

Меньше времени у предприниматель в сфере торговли и общепита с работниками — они должны зарегистрировать кассу до 1 июля 2018 года.

Опоздавшие вычет не получат.

Вычет оформляют только индивидуальным предпринимателям на патенте и ЕНВД. Вычет получают только те, кто зарегистрировал кассу с 1 февраля 2017 года до 1 июля 2019 года.

Как правильно получить вычет

Торговля и общепит с наемными сотрудниками. Эти предприниматели должны зарегистрировать кассу до 1 июля 2018 года. Свои вычеты они получат только за налоговые периоды 2018 года.

У ИП на ЕНВД и Патенте без наемных работников касса должна быть зарегистрирована с 01.02.2017 года до 1.07.2019. ИП на ЕНВД получат вычет во время налоговых периодов 2018 и 2019 годов. ИП на ПСН — после регистрации кассы при расчете налога за тот год, в котором зарегистрировали кассу (2018 или 2019).

У ИП на патенте и ЕНВД работают разные способы оформления вычета.

Как оформить вычет для ЕНВД

ФНС России выпустило письмо от 20.02.2018 N СД-4-3/3375@ “О применении положений главы 26.3 Налогового кодекса Российской Федерации”, в котором разъяснило, что необходимо сделать, чтобы отразить в старой форме декларации новый налоговый вычет.

Налогоплательщикам рекомендуется после уменьшения суммы исчисленного за налоговый период единого налога на сумму страховых взносов в общей сумме ЕНВД, подлежащей уплате в бюджет за налоговый период по коду строки 040 Раздела 3 Декларации учитывать общую сумму расходов по приобретению ККТ, но не более 18 000 рублей на каждый экземпляр ККТ. При этом общая сумма ЕНВД, подлежащая уплате в бюджет за налоговый период по коду строки 040 Раздела 3 Декларации не может иметь отрицательное значение.

Одновременно с представлением Декларации налогоплательщикам целесообразно направлять в налоговый орган пояснительную записку с обязательным указанием в ней следующих реквизитов по каждому экземпляру ККТ, в отношении которого применяется вычет:

– Наименование модели ККТ;

– Заводской номер модели ККТ;

– Регистрационный номер ККТ, присвоенный налоговым органом;

– Дата регистрации ККТ в налоговом органе;

– Сумма расходов по приобретению экземпляра ККТ, уменьшающая ЕНВД (сумма расходов на один экземпляр ККТ не может превышать 18 000 рублей);

– Общая сумма расходов по приобретению ККТ, уменьшающая общую сумму ЕНВД, подлежащую уплате в бюджет за налоговый период.

Для отражения этих данных Федеральная налоговая служба рекомендует использовать форму пояснительной записки, размещенную в приложение к выпущенному письму.

+ документы подтверждающие расходы на приобретение контрольно-кассовой техники.

Ссылке для скачивания пояснительной записки: www.goo.gl/4AQP5g

Как оформить вычет для ПАТЕНТА

Если предприниматель уже заплатил налог, деньги за кассу все равно можно вернуть. Для этого достаточно подать заявление и документы в свою налоговую с просьбой вернуть переплату или учесть в будущих платежах. Налоговая вернет деньги в течение месяца или засчитает переплату за 10 дней (ст. 78 НК РФ).

Предприниматель должен подать заявление в налоговую — на специальном бланке «Форма по КНД 1112020». Заявление на бумаге — его можно принести в налоговую инспекцию лично или отправить по почте. Или подать заявление в электронной форме. (письмо налоговой от 04.04.2018 № СД-4-3/6343@).

Ссылка на бланк:

Кроме заявления потребуются документы:

Документы подтверждающие расходы на приобретение контрольно-кассовой техники.

Налоговики проверяют заявление в течение 20 дней — решают, давать вычет или нет. Если инспектора что-то смутит, он попросит уточняющие данные.

Если сумма налога по патенту меньше вычета, можно разделить вычет на несколько патентов

Это получится, если предприниматель оформил несколько патентов во время налогового периода, в котором зарегистрировал ККТ. Также нужно, чтобы для данных патентов применение онлайн-касс было обязательным.

Две системы налогообложения = один вычет

Если ИП совмещает ЕНВД и ПСН, то он сможет получить вычет только по одной из этих схем налогообложения.

Налоговый вычет за покупку онлайн-кассы для ИП на ЕНВД: как отразить в декларации? Где взять форму пояснительной записки?

Добрый день, уважаемые ИП!

Недавно писал статью про то, как подать заявление о налоговом вычете за покупку онлайн-кассы для ИП на ПСН, в которой упомянул, что готовится новая форма декларации для ИП на ЕНВД.

Похоже, не успевают ее утвердить, так как появились новые разъяснения со стороны ФНС.

В письме N СД-4-3/3375@ от 20 февраля сообщается, что новая форма декларации еще не готова, но ИП на ЕНВД может получить налоговый вычет за покупку онлайн-кассы не дожидаясь новой формы декларации:

В этой связи, до внесения изменений в форму Декларации и порядок ее заполнения, налогоплательщикам рекомендуется после уменьшения суммы исчисленного за налоговый период единого налога на сумму страховых взносов в общей сумме ЕНВД, подлежащей уплате в бюджет за налоговый период по коду строки 040 Раздела 3 Декларации учитывать общую сумму расходов по приобретению ККТ, но не более 18 000 рублей на каждый экземпляр ККТ.

При этом общая сумма ЕНВД, подлежащая уплате в бюджет за налоговый период по коду строки 040 Раздела 3 Декларации не может иметь отрицательное значение.

Также рекомендуют одновременно подать заявление в ФНС:

Одновременно с представлением Декларации налогоплательщикам целесообразно направлять в налоговый орган пояснительную записку с обязательным указанием в ней следующих реквизитов по каждому экземпляру ККТ, в отношении которого применяется вычет:

- Наименование модели ККТ;

- Заводской номер модели ККТ;

- Регистрационный номер ККТ, присвоенный налоговым органом;

- Дата регистрации ККТ в налоговом органе;

- Сумма расходов по приобретению экземпляра ККТ, уменьшающая ЕНВД (сумма расходов на один экземпляр ККТ не может превышать 18 000 рублей);

- Общая сумма расходов по приобретению ККТ, уменьшающая общую сумму ЕНВД, подлежащую уплате в бюджет за налоговый период.

- Федеральная налоговая служба рекомендует использовать форму пояснительной записки согласно приложению к настоящему письму.

- УФНС России по субъектам Российской Федерации поручается довести данное письмо до нижестоящих налоговых органов, а также до налогоплательщиков.

P.S. Форму пояснительной записки можно скачать на сайте ФНС:

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Как получить налоговый вычет за онлайн-кассу для ИП на ЕНВД и ПСН

Законодатель, обязав российские предприятия и ИП использовать онлайн-кассы, установил в отношении некоторых индивидуальных предпринимателей привилегию в виде возможности сократить, а то и вовсе свести к нулю расходы на приобретение инновационной ККТ, посредством предоставления особого налогового вычета.

Рассмотрим то, каким образом предприниматели могут воспользоваться этой льготой и какие документы для этого требуется оформить.

Кто из индивидуальных предпринимателей может претендовать на налоговый вычет при покупке онлайн-кассы

Рассматриваемый вычет могут применить индивидуальные предприниматели, которые работают:

- На ЕНВД — в соответствии с п. 2.2 ст. 346.32 НК РФ.

Такие хозяйствующие субъекты применяют вычет в виде уменьшения исчисленного налога на расходы, связанные с приобретением онлайн-касс, в размере до 18 000 рублей на каждое устройство. При этом, вычет предоставляется:

- предпринимателям без работников — при условии регистрации онлайн-кассы в ФНС в период с 01.02.2017 года по 01.07.2019 года;

- предпринимателям с работниками, которые ведут деятельность по подп. 6-9 п. 2 ст. 346.26 НК РФ — при условии регистрации ККТ с 01.02.2017 года по 01.07.2018 года.

Уменьшение налога предпринимателями без работников осуществляется при расчете ЕНВД в 2018 и 2019 годах, но не ранее квартала, в котором ИП зарегистрировал онлайн-кассы.

Уменьшение налога указанными предпринимателями с работниками осуществляется при расчете ЕНВД в 2018 году, но не ранее квартала, в котором ИП зарегистрировал ККТ.

Налоговый вычет заявляется посредством заполнения налоговой декларации по ЕНВД особым способом — далее в статье мы рассмотрим, как именно.

Для справки: налоговый период при ЕНВД — квартал. Поэтому, в декларации отражаются расходы на приобретение онлайн-кассы, совершенные за отчетный квартал.

Например, если касса была куплена ИП без работников в сентябре 2018 года, то расходы на ее приобретение будут отражены в декларации по ЕНВД за 3 квартал 2018 года.

- На ПСН — в соответствии с п. 1.1 ст. 346.51 НК РФ.

В отношении ИП на патенте условия применения вычета практически те же, что установлены для ЕНВД с поправкой:

- на тот факт, что правила распространяются на ИП, имеющих работников, по видам деятельности в соответствии с подп. 45-48 п. 2 ст. 346.43 НК РФ;

- на тот факт, что уменьшение суммы налога ИП без работников осуществляется за налоговые периоды, которые начинаются в 2018 и 2019 годах, и завершаются после регистрации онлайн-кассы;

- на тот факт, что уменьшение суммы налога ИП с работниками осуществляется за налоговые периоды, которые начинаются в 2018 году и завершаются после регистрации ККТ.

Для справки: налоговый период при ПСН — год либо меньший период, соответствующий длительности приобретенного патента (она может составлять 1-12 месяцев).

Например, если патент куплен ИП без работников на октябрь-декабрь 2018 года, и касса была приобретена и зарегистрирована в декабре, то уменьшению подлежит налог по патенту за все 3 месяца.

При этом, вычет применяется с учетом ряда нюансов, характеризующих именно патентную систему налогообложения. В частности, следует знать, что:

- при получении в периодах получения вычета нескольких патентов, то в случае, если сумма вычета в 18 000 рублей превышает стоимость одного патента — остаток вычета может быть применен для уменьшения налога по другому патенту;

- в силу того, что уплата ПСН осуществляется, как правило, до начала предпринимательской деятельности или в период ведения деятельности, то вычет может представлять собой возврат суммы налога в величине, соответствующей расходам на покупку онлайн-касс, которые совершены в налоговом периоде (при этом, если налог еще не уплачен — то расходы на ККТ могут быть зачтены в счет предстоящих патентных платежей);

- в силу того, что плательщики ПСН не сдают в ФНС декларации, право на вычет заявляется ими посредством специального уведомления.

Подробнее об условиях предоставления вычета смотрите в ЭТОЙ СТАТЬЕ.

Рассмотрим подробнее то, что собой представляет указанное уведомление на вычет при ПСН, и как его применять — как и то, что нужно делать плательщикам ЕНВД, применяя декларацию в целях заявления вычета.

Как заявить и получить налоговый вычет на приобретение онлайн-касс

Плательщики ЕНВД для заявления на вычет используют форму декларации по уплачиваемому налогу. Предполагается, что в ней будут специальные строки для решения рассматриваемой задачи.

Сейчас нормативный акт, устанавливающий новую структуру декларации, еще только рассматривается в виде законопроекта (ССЫЛКА). Поэтому, для заявления на вычет используется стандартная форма отчета — но особым образом.

А именно, согласно письма ФНС от 20.02.2018 № СД-4-3/3375@ (ССЫЛКА):

- В строке 040 декларации («Общая сумма налога») в Разделе 3 следует отразить сумму налога, которая уменьшена на величину расходов, связанных с приобретением онлайн-касс.

- Приложить к декларации пояснительную записку, в которой должны быть приведены сведения о каждой купленной модели ККТ. А именно:

- название модели;

- заводской и регистрационный ее номера;

- дату регистрации кассы;

- величину расходов на покупку модели ККТ (до 18 000 рублей).

Если фактические расходы — к примеру, 15 000, то эту сумму и нужно указывать.

Если при расчете показателя в строке 040 в Разделе 3 получится отрицательный результат, то в ней проставляется 0.

Форму такой пояснительной записки, прилагаемой к декларации ЕНВД, можно скачать ЗДЕСЬ.

Дополнительные разъяснения на примере как уменьшить ЕНВД на расходы за онлайн-кассу приводятся в письме ФНС от 19 апреля 2018 г. N СД-4-3/7542@ (ССЫЛКА).

Для того, чтобы воспользоваться налоговым вычетом, ИП на ПСН, как мы уже отметили выше, должны направить в ФНС уведомление.

До утверждения ФНС России формы такого уведомления (на момент подготовки статьи такая форма ещё не утверждена), налогоплательщик вправе составить его в произвольной форме. Однако, в уведомлении обязательно должны быть отражены:

- ФИО ИП, его ИНН;

- реквизиты патента, по которому применяется вычет (или нескольких патентов, если вычет распределяется между ними в силу превышения расходов на ККТ над стоимостью одного из патентов);

- сроки внесения предусмотренных законом платежей по патенту, в отношении которого применяется вычет, и расходы на покупку ККТ, за счет которых исчисляется вычет по соответствующему патенту;

- названия моделей и заводские номера купленных онлайн-касс.

Форма уведомления для получения вычета индивидуальным предпринимателем на патенте приводится в письме ФНС от 04.04.2018 № СД-4-3/6343@. Информация об этом приведена в ЭТОЙ СТАТЬЕ.

Возврат налога, уплаченного в рамках применения ПСН, или зачет расходов на покупку онлайн-кассы в счет налога, подлежащего уплате, осуществляется в порядке, установленном ст. 78 НК РФ. То есть — в порядке, общем для других налогов.

Разъяснения ФНС по некоторым неоднозначным ситуациям

В письме от 21.02.2018 № СД-3-3/1122@ (ССЫЛКА) ФНС обозначила ряд часто встречающихся спорных вопросов по вычетам и привела ответы на них. Данную инициативу ФНС можно считать крайне полезной для предпринимателей.

Дело в том, что нормы федерального законодательства, регулирующие предоставление налоговых вычетов при покупке онлайн-касс, как показывает правоприменительная практика, зачастую недостаточно детально разъясняют порядок пользования рассматриваемой преференцией. Кроме того, само по себе понимание таких норм часто происходит неоднозначно.

Проблемные нюансы, обозначенные ФНС, можно рассмотреть в контексте следующих основных вопросов:

- Какой будет сумма вычета, если ИП купил 2 онлайн-кассы — одну стоимостью больше предельной суммы льготы (как мы уже знаем, 18 000 рублей), а вторую — меньше данной суммы?

По мнению ФНС, вычет оформляется строго в пределах указанной суммы в расчете на одно устройство. То есть, если оно стоит дешевле 18 000 рублей, то к вычету принимается фактическая стоимость ККТ, а если дороже — то к вычету принимается сумма в 18 000 рублей.

Если, к примеру, одна касса стоит 15 000 рублей, а другая — 21 000 рублей, то их цены нельзя суммировать и получить налоговый вычет в размере 36 000 рублей. Можно — лишь рассчитывать на 2 вычета по каждой кассе в сумме 15 000 и 18 000 соответственно.

- Имеет место ситуация, при которой:

- ИП на ЕНВД зарегистрировал ККТ с соблюдением сроков, дающих право на вычет (например, в марте 2017 года);

- позже он перестал быть ИП (то есть, подал заявление в ФНС на снятие с регистрации);

- еще позже — он вновь решил стать ИП и зарегистрировал ККТ (опять же, в пределах сроков, дающих право на вычет — например, в июне 2019 года).

Сохранится ли за ним право на вычет?

ФНС считает, что сохранится. Количество регистраций одной и той же ККТ, таким образом, значения не имеет (как и то, что между ними был период, когда человек не имел статуса ИП). Главное, чтобы действующая регистрация была совершена в сроки, соблюдение которых необходимо для пользования вычетом.

Важно, чтобы ИП работал на системе налогообложения, которая дает право на вычет — то есть, на ПСН или на ЕНВД. Если он работает на ОСН или УСН, то не сможет получить вычет, поскольку расходы на покупку кассы были им совершены в период работы по ЕНВД.

- Имеется ситуация, при которой:

- ИП зарегистрировал онлайн-кассу, находясь на ЕНВД;

- позже ИП перешел с ЕНВД на ПСН.

Может ли он воспользоваться вычетом?

Фактически, здесь не должно быть поводов для каких-либо сомнений, поскольку, как мы уже отметили в начале статьи, правила применения вычета при ЕНВД и ПСН очень схожи (с точки зрения соблюдения сроков регистрации ККТ — и вовсе почти идентичны). Поэтому, данной льготой пользоваться по логике вполне возможно. ФНС не имеет иной позиции по данному вопросу: при условии, что ККТ применяется в деятельности, по которой платится ПНС, предприниматель имеет право на вычет по расходам на приобретение онлайн-кассы.

- Может ли ИП на ЕНВД, купивший онлайн-кассу, а позднее перешедший на УСН, принять расходы по ее приобретению к вычету на УСН?

Важно: под «вычетом на УСН» здесь следует понимать не налоговый вычет, на который уменьшается исчисленный налог (как при ЕНВД и ПСН), а сумму, на которую уменьшается налогооблагаемая база при УСН по схеме «доходы минус расходы» по ставке 15%. То есть, вычет здесь — разновидность расходов. Вопрос — в возможности включения в эти расходы стоимости ККТ, купленной в период применения ЕНВД.

По мнению ФНС, у ИП нет такого права. Как считают налоговики, при УСН в уменьшение налогооблагаемой базы идут только те расходы, которые совершены в период применения «упрощенки» (если точнее — признаются в момент их фактического совершения). Если касса куплена при ЕНВД, то это правило не соблюдается.

Поэтому, перед тем, как переходить на УСН, предпринимателю нужно успеть применить расходы по онлайн-кассе к вычету на ЕНВД. По логике ФНС по одному из рассмотренных выше вопросов, вычет можно применить и в случае возврата на ЕНВД. Однако, нужно понимать, что возврат с УСН на ЕНВД возможен только с начала следующего года (п. 3 ст. 346.13 НК РФ). В этом случае придется подождать появления возможности оформить такой налоговый вычет.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.

Открытие расчетного счета в банке “ВТБ”

Открытие расчетного счета в банке “ВТБ”