Сегодня рассмотрим тему: "пониженные тарифы страховых взносов в 2019 - 2020 году для усн коды оквэд" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Льготы по страховым взносам в 2019 году для УСН по ОКВЭД

- 2 Пониженные тарифы страховых взносов по УСН с 2019 года отменили

- 3 Списки кодов ОКВЭД при пониженных тарифах страховых взносов в 2019 году при УСН

- 4 Льготы по страховым взносам в 2019 году для УСН по ОКВЭД

- 5 Страховые взносы: у кого сохранятся пониженные тарифы с 2019 года

Льготы по страховым взносам в 2019 году для УСН по ОКВЭД

С 2019 года заморожены льготы по страховым взносам в 2019 году для УСН по ОКВЭД. С 1 января 2019 года большинство компании и ИП будут платить страховые взносы по общему тарифу 30%. Льготы сохранили только для некоммерческих и благотворительных организаций.

Отмена льготных тарифов для УСН по страховым взносам в 2019 году

Отмена пониженных тарифов по страховых взносов в 2019 году при УСН влечет за собой изменение списка видов деятельности по ОКВЭД, по которым можно применять льготные тарифы. Однако пониженные льготные тарифы в 2019 году, все же, сохранились для некоторых видов деятельности. Так, для социально ориентированных некоммерческих и благотворительных организаций, применяющих УСН, остается тарифная ставка в размере 20%. Ее применять можно до 2024 года (Федеральный закон от 03.08.2018 № 303-ФЗ). Какие льготы по тарифам страховых взносов будут действовать в 2019 году для упролщенки по ОКВЭД – указано в таблице.

Одно из главных изменений в сфере страховых взносов, действующее с 2019 года, это подросшие предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере ( п. 4-6 ст. 421 НК РФ, Постановление Правительства РФ от 28.11.2018 N 1426):

- 1 150 000 руб. для взносов на ОПС (было 1 021 000 руб.);

- 865 000 руб. для взносов на ВНиМ (было 815 000 руб.).

Но кроме того, изменились ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Основные ставки страховых взносов для работодателей

Как вы помните, ранее в НК предусматривалось, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 гг. (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф – с 30% до 34% (пп. 1 п. 2 ст. 425 НК РФ в ред., действ. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года переходят из разряда временных в постоянные. В связи с этим в 2019 году применяются прежние тарифы (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5% (ст. 1 Закона от 22.12.2005 N 179-ФЗ , ст. 1 Закона от 31.12.2017 N 484-ФЗ ).

| Видео (кликните для воспроизведения). |

Пониженные страховые взносы в 2019 году: ставки (таблица)

Как уже было сказано, основные ставки страховых взносов на 2019 год не изменились. И это, безусловно, хорошая новость. А вот с пониженными тарифами ситуация не столь радужная.

С 2019 года переходят с пониженных тарифов на основные сразу несколько категорий страхователей. К ним относятся:

- организации и ИП на УСН, ведущие определенные виды деятельности (пп. 5 п. 1 ст. 427 НК РФ);

- организации и ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность, в т.ч. аптеки (пп. 6 п. 1 ст. 427 НК РФ);

- ИП на патенте (пп. 9 п. 1 ст. 427 НК РФ).

Все перечисленные страхователи с 2019 года также должны платить взносы по ставке 10%, если выплаты в пользу их работников в течение календарного года превысят предельную базу.

Хозяйственные общества и хозяйственные партнерства, которые занимаются внедрением результатов интеллектуальной деятельности, а также организации и ИП, у которых есть соглашения с особыми экономическими зонами об осуществлении технико-внедренческой деятельности, с 2019 должны платить взносы на ОПС по ставке 20%, а не по 13%, как это было в 2018 году (пп. 1,2 п. 1, пп. 1 п. 2 ст. 427 НК РФ).

Остальные страхователи, имевшие право платить взносы по пониженным тарифам в 2018 году, вправе применять их и в 2019 году.

Пониженные тарифы страховых взносов по УСН с 2019 года отменили

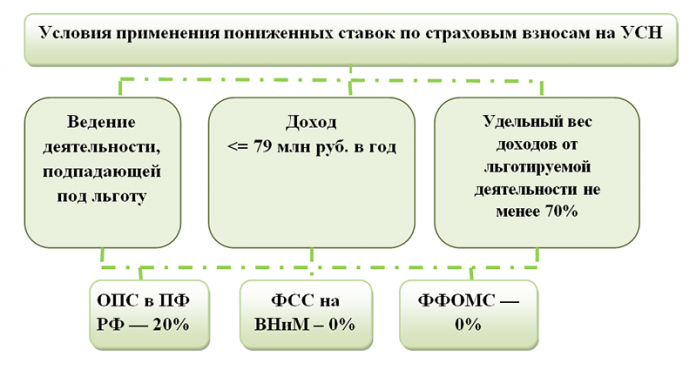

До 2019 года «упрощенцы» могли платить страховые взносы по пониженным тарифам если одновременно соблюдались условия (Письмо Минфина от 25.01.2018 N 03-15-06/3961):

- доходы за текущий год не более 79 млн руб.;

- не менее 70% общей суммы доходов – доходы, связанные с одним из видов деятельности из пп. 5 п. 1 ст. 427 НК РФ.

Если оба условия выполняются, то можно начислять страховые взносы:

- на пенсионное страхование – по тарифу 20% с выплат, не превышающих предельную базу, с выплат сверх базы взносы не начисляйте;

- на ВНиМ и ОМС – по тарифу 0%.

Взносы «на травматизм» должны были начисляться по обычным тарифам – по ним льгот не было.

С 1 января 2019 года произошли изменения в части тарифов по страховым взносам (Федеральные законы от 03.08.2018 № 303-ФЗ и № 300-ФЗ).

Временный тариф на пенсионное страхование – 22 процента в рамках предельной базы и 10 процентов сверх лимита – стал постоянным. Повышать тарифы до 26 процентов по основному тарифу с 2021 года не будут.

| Видео (кликните для воспроизведения). |

Пониженные тарифы для некоммерческих и благотворительных организаций на упрощенке продлили до 2024 года. Эти страхователи и дальше будут платить только пенсионные взносы по тарифу 20 процентов.

Однако пониженные тарифы для компаний и ИП на упрощенке, аптек на ЕНВД и предпринимателей с патентами на 2019 год не продлили. Такие страхователи с 2019 года должны будут платить взносы на общих основаниях.

Итоговую таблицу с тарифами пониженных тарифов в 2019 году приводим в таблице:

Категории плательщиков страховых взносов

Списки кодов ОКВЭД при пониженных тарифах страховых взносов в 2019 году при УСН

Предприятия малого бизнеса и ИП предпочитают использовать в качестве налоговой системы (НС) – «упрощёнку». Применение УСН позволяет СХД снизить налоговую нагрузку, вести учет по упрощенной схеме, сдавать минимальное количество отчетов. Налогоплательщик может выбрать для себя один из вариантов налоговой базы для расчета, когда ставка в размере 6% применяется к доходам или в размере 15% к разнице между доходами и расходами.

В некоторых случаях региональные власти могут разрешить снизить последний вариант ставки до 5 %. Но для применения упрощёнки предприятие не должно иметь филиалов, его уставный капитал может формироваться за счет других организаций только на 25%.

У СХД, желающего перейти на УСН, должно числиться 100 или меньше наемных работников, а размер доходов за отчетный период должен составлять меньше 150 млн руб. «Упрощенцы» по условиям применения системы освобождаются от многих налогов, по другим ставки могут быть намного ниже, чем у СХД, применяющих общую НС.

Взносы во внебюджетные фонды – Пенсионный, Соцстрах, Медстрахования являются обязательными. Сумму страховых взносов (СВ) разрешается включать в расходы, уменьшающие доходы. Если прибыль за отчетный период будет небольшой, то суммы единого налога к оплате может вовсе не быть.

По общим правилам, установленным законодателем, СВ составляют примерно 30% от доходов, выплачиваемых работникам и другим физлицам. Кроме того, ИП платят взносы за себя. Субъектам, которые применяют УСН, законодатель разрешает использовать пониженные тарифы (ПТ) для начисления СВ.

Но они могут применяться не всеми субъектами хозяйственной деятельности (СХД), а только теми, кто занимается определенной деятельностью. Коды ОКВЭД при пониженных тарифах страховых взносов в 2019 году при УСН определяются согласно специальному Классификатору.

Льготные размеры платежей на упрощенной системе налогообложения

Льготные тарифы, которые могут применять «упрощенцы» в 2019 году, оглашены законодателем в Налоговом кодексе, ст. 426–429. Помимо прочего, для применения пониженного тарифа СХД необходимо соблюсти условия, указанные в ст. 427, пунктах 1–3, 6.

Там сказано, что:

- занимаясь определенным видом деятельности, благодаря которому разрешается использовать льготный тариф (ЛТ), доходы от него должны составить не меньше чем 70% от всех поступлений в отчетном периоде.

- общая сумма доходов у СХД не должна быть выше 79 млн руб.

Законодатель предлагает использовать ЛТ при исчислении СВ в ПФ в размере 20%. Если сумма выплат работнику или иному физлицу в 2019 году с начала отчетного календарного года превысит допустимую в размере 876 тыс. руб., то на его доходы пенсионные взносы начислять не требуется. Взносы в ФСС и ФФОМС «упрощенцами» вообще не оплачиваются. Исключение составляют СВ, которые ИП на УСН оплачивают за себя, на них действие льготных тарифов не распространяется.

К законодательным документам, где закреплено право СХД, находящихся на УСН, использовать пониженные тарифы, относятся:

- ФЗ № 212 (24.07.09), регламентирующий обязанность страхователей уплачивать взносы в ПФ, Фонд соцстрахования и медстрахования. Там же сказано, что определенные категории плательщиков имеют право на применение ЛТ.

- Постановление ПФ № 2п (16.01.14), которым утверждается форма расчета и порядок ее заполнения для отображения начисленных и уплаченных взносов в ПФ и ФФМОС.

- Приказ МинТруда и соцзащиты № 107н (19.03.13), которым утверждается форма расчета начисленных и уплаченных СВ на случай ВНТ, травмы на производстве или профессионального заболевания, в связи с материнством, на обязательное соцстрахование.

Перечень страхователей (предприятий и ИП), которые могут использовать ЛТ для начисления СВ в ПФ, и освобожденных от уплаты взносов в ФСС и ФФМОС, указаны законодателем в ФЗ № 212, ст. 58.

К ним относятся субъекты, занимающиеся деятельностью:

- коммерческой;

- по продаже медицинских и лекарственных препаратов, товаров для здоровья, в том числе ортопедических;

- некоммерческой;

- благотворительной или общественной.

Деятельность, попадающая под льготу, должна быть основной у страхователя. Причем основным должен являться только один вид деятельности, а не несколько. Доходы от основной деятельности рассчитываются на основании положений НК, ст. 346.15. Законодатель для применения ЛТ не разрешает объединять доходы, относящиеся к разным видам деятельности, входящей согласно ОКВЭД в различные классы.

Например, СХД на УСН занимается разной деятельностью, попадающей под льготы, но она относится к разным классам согласно Классификатору. По каждой в отдельности деятельности нет доходов в размере 70%, значит, СХД не может применять ЛТ для начисления СВ. Если его деятельность относится к одному классу, доходы разрешается просуммировать, а значит, они могут превысить общий размер 70%. Применять ЛТ можно.

Когда СХД помимо УСН использует другую налоговую систему, но по упрощёнке его деятельность попадает под ЛТ, он вправе их применять. Законодатель также не устанавливает ограничений в отношении других видов деятельности для СХД на УСН, которые могут попадать под иную НС.

В нашей статье можно узнать сдают ли ИП отчет СЗВ-М.

Например, «упрощенцем» применяются две системы ЕНВД и УСН. По основной деятельности, которая находится на «вмененке», его доходность составляет больше 70%. Если этот вид деятельности является льготируемым по УСН, то можно применять по нему ПТ.

В связи с тем, что контроль за уплатой СВ в ПФ и ФФМОС в 2019 году осуществляется ФНС, туда необходимо будет сдавать единый расчет. Взносы в ФСС по-прежнему перечисляются на счета Соцстраха, туда же сдается отчетность.

После того как территориальные отделения НС будут получать единые расчеты по СВ, они обязаны проводить камеральные проверки. Согласно НК, ст. 88, п. 1 инспекторы должны проверить обоснованность применения льготных тарифов СХД. Подавая единый расчет по СВ страхователь обязан указать льготные тарифы в Разделе 1 отчета, Приложениях 5–8.

Для проведения камеральной проверки инспектор может затребовать у предприятия или ИП:

- различные документы, подтверждающие деятельность, которой он занимается;

- пояснения в письменной и устной форме, если будут выявлены противоречия между положениями закона и представленной информацией.

Обычно проверки проводятся не чаще одного раза в год после того, как представляются отчеты за 1-й квартал. Не дожидаясь проверки, страхователь может по собственной инициативе вместе с отчетом представить подтверждающие документы.

Проверки проводятся инспекторами выборочно, потому что применение ЛТ – один из критериев, на основании которых проводится отбор для выездных проверок. В камеральной проверке могут участвовать не только инспекторы НС, но и сотрудники фондов.

Для применения ЛТ для начисления СВ нет необходимости делать заявление в территориальное отделение НС и ждать от нее разрешения. Если у СХД есть на это право на основании законодательства он может им пользоваться и начислять взносы по сниженным ставкам.

После того как СХД будет сдан единый расчет, сведения станут известны налоговой. СХД нельзя отказать в приеме расчета на основании того, что его деятельность и обоснованность применения не проверена, а вместе с отчетом не были представлены подтверждающие документы.

Документы можно затребовать согласно НК, ст. 93, п. 2:

- на бумажных носителях с подписями уполномоченных лиц и заверенных печатью;

- в электронном виде.

С момента, как налоговая пришлет уведомление о представлении подтверждающих документов, их требуется подать в течение 10 дней. В НК, в ст. 6.1 сказано, что отсчет срока начинается с момента получения СХД уведомления.

Форма требования, которое отсылается страхователям, утверждена в мае 2019 г., т. е. сделать запрос в устной форме или по телефону инспектор не имеет права. Перечень документов, которые представляют различные СХД, отличается в зависимости от видов их деятельности.

Например:

- СХД, занимающиеся производством или работающие в социальной сфере, должны представить документы, где будет видна информация об их основной деятельности, сумма доходов, их размер в составе общих.

- За предприятия, кроме муниципальных и государственных, занимающиеся некоммерческой деятельностью, подают информацию региональные отделения юстиции. Они могут сообщить о том, что у предприятия или ИП есть разрешение заниматься деятельностью, которая не соответствует его основным целям.

- Отделения Министерства юстиции также сообщают информацию о деятельности, не соответствующей целям, в отношении благотворительных и общественных организаций.

Коды ОКВЭД при пониженных тарифах страховых взносов в 2019 году при УСН

Различным видам деятельности предприятий и ИП соответствуют коды ОКВЭД при пониженных тарифах страховых взносов в 2019 году при УСН. С 2019 года, для определения кодов необходимо пользоваться Классификатором ОК 029-2014, который был утвержден Росстандартом по Приказу за № 14 (31.01.14).

Льготы распространяются на следующие виды деятельности, когда СХД:

- стальную проволоку (код 24.34);

- гнутые стальные профиля (код 24.33);

- различные товары, которые не включены в иные группы (код 32.9);

- музыкальные инструменты (код 32.2);

- целлюлозу, бумагу, древесную массу, картон и изделия из этих материалов (код 17);

- игры и игрушки (код 32.4);

- спортивные товары (код 32.3);

- мебель (код 31);

- ТС и оборудование (коды 29 и 30);

- электро-, электронное и оптическое оборудование (коды 26 и 27);

- машины и оборудование (код 28);

- готовые металлические изделия (код 25);

- различные неметаллические минеральные продукты (код 23);

- резиновые и пластмассовые изделия (код 22);

- кожу и изделия из нее, а также обувь (код 15);

- текстиль и швейную продукцию (коды 13 и 14);

- минеральные воды и различные безалкогольные напитки (код 11.07);

- пищевые продукты (код 10);

- химпрепараты и товары (материалы) их содержащие (код 20).

- содержит ботанические сады, заповедники и зоопарки (код 91.04);

- поддерживает работу музеев, охраняет исторические здания и места (коды 91.02 и 91.03);

- проводит работу через учреждения клубного типа, архивы и библиотеки (код 91.01);

- выпускает, сдает в прокат и показывает фильмы (коды 59.11, 59.14);

- содержит спортивные объекты (код 93.11);

- ведет иную работу в области непрофессионального спорта (код 93.19);

- работает в системе здравоохранения, а также предоставляет соцуслуги (коды 86–88);

- работает в системе образования (код 85);

- работает в области науки или занимается исследованиями (код 72).

- продает медицинские товары и лекарственные препараты (коды 47.73 и 47.74);

- управляет недвижимостью (коды 68.2 и 68.32);

- использует для своей работы ИТ и вычислительную технику (код 63);

- ремонтирует предметы личного пользования и бытовые (код 95.2);

- предоставляет персональные услуги (код 96);

- работает с транспортом или занимается связью (коды 49–53);

- собирает сточные воды и отходы, ведет аналогичную работу (коды 37, 38.1 и 38.2);

- ремонтирует ТС и проводит техобслуживание (код 45.2);

- строительством (коды 41–43);

- обрабатывает вторичное сырье (код 38.3);

- обрабатывает древесину и производит изделия из нее (код 16).

Если у «упрощенца» за отчетный период размер доходов от основной деятельности, которая попадает под льготы, будет меньше 70%, ему придется начислить СВ на основании общих тарифов, т. е. он потеряет право на применение ЛТ.

Чаще всего это происходит, когда доходы оказываются намного меньше, чем предполагал и заявил СХД. Для этого следует начислить СВ, применяя общие ставки за тот квартал, в котором произошло несоответствие. Восстановленная сумма СВ перечисляется в бюджет. Она не является доплатой из-за того, что ранее в установленный срок была оплачена неполная сумма, поэтому СХД пеня не начисляется.

Если СХД на УСН ошибочно начислил взносы по ЛТ, хотя должен был на общих основаниях, то после выявления ошибки ему предстоит сделать доплату. При этом пеня также не будет начислена.

Образец копии СЗВ-М сотрудникам в 2019 году вы найдете вот тут.

Форму расчетов страховых взносов в 2019 году смотрите в этой статье.

На 2019 год законодательно утверждены проценты отчислений по видам обязательного страхования. Эти суммы рассчитывают работодатели, оплата осуществляется из собственных средств нанимателя, из заработка работников (как подоходный налог) страховые взносы не удерживаются.

Тарифы страховых взносов 2019 (таблица приведена ниже) разделены на несколько категорий:

отчисления, направляемые на медицинское страхование в рамках ОМС;

взносы на социальное страховое обеспечение на случай заболеваний и материнства;

средства, направляемые в ФСС, формирующие фонд возмещения при возникновении несчастного случая на производстве или профзаболеваний («травматизм»).

Первые три вида взносов регулируются положениями НК РФ (глава 34). Они могут быть базовыми, дополнительными или пониженными. Взносы по «травматизму» регламентируются нормами Закона от 24.07.1998 г. № 125-ФЗ, при этом тарифы по страхованию от несчастных случаев ежегодно пересматриваются и утверждаются отдельным законом. На период с 2018 по 2020 годы ставки этого вида взносов остались неизменными (закон от 31.12.2017 г. № 484-ФЗ).

Тарифы страховых взносов в 2019 году (ставки, таблица)

Законом от 03.08.2018 г. № 303-ФЗ внесены поправки в НК РФ, касающиеся страховых взносов. Законодатели решили оставить текущие ставки в качестве базовых, то есть отказались от планов постепенного повышения тарифов до уровня, который зафиксирован в ст. 425 НК РФ.

Предполагается, что предельный размер облагаемой базы по «пенсионным» взносам в 2019 г. составит 1 129 тыс. руб. (Закон о бюджете ПФР на период 2018-2020 г.г. от 05.12.2017 № 363-ФЗ), вероятно, что вырастет и база по взносам ФСС. Соответственно, увеличится и сумма отчислений по основным ставкам взносов (напомним, в 2018 г. предельная база для начисления взносов ПФР составляет 1021 тыс. руб., для взносов ФСС – 815 тыс. руб.), т.е. для ПФР база увеличится более чем на 100 тыс. руб., и перестанет быть достижимой для большинства – чтобы применить пониженную ставку хотя бы месяц, зарплата должна быть более 95 тыс. рублей в месяц.

Какой будет основная ставка страховых взносов в 2019 году – таблица содержит систематизированные сведения по отчислениям:

Льготы по страховым взносам в 2019 году для УСН по ОКВЭД

В статье журнала “Упрощенка” читайте все про льготы по страховым взносам в 2019 году для УСН по ОКВЭД. Мы показали льготные виды деятельности в таблице по кодам ОКВЭД-2019 и привели тарифы страховых взносов для упрощенки на 2019 год с учетом всех изменений в законодательстве (законы подписаны).

Список льготных видов деятельности при УСН по ОКВЭД-2

Льготная ставка 20% применяется в 2018 году для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, основным видом экономической деятельности (классифицируемым на основании кодов видов деятельности в соответствии с Общероссийским классификатором видов экономической деятельности) которых являются:

№ п/п

Вид деятельности

Код ОКВЭД-2

Производство пищевых продуктов

Производство безалкогольных напитков, производство минеральных вод и прочих питьевых вод в бутылках

Производство текстильных изделий

Производство кожи и изделий из кожи

Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения

Производство бумаги и бумажных изделий

Производство химических веществ и химических продуктов

Производство лекарственных средств и материалов, применяемых в медицинских целях

Производство резиновых и пластмассовых изделий

Производство прочей неметаллической минеральной продукции

Производство профилей с помощью холодной штамповки или гибки

Производство проволоки методом холодного волочения

Производство готовых металлических изделий, кроме машин и оборудования

Производство компьютеров, электронных и оптических изделий

Производство электрического оборудования

Производство машин и оборудования, не включенных в другие группировки

Производство автотранспортных средств, прицепов и полуприцепов

Производство прочих транспортных средств и оборудования

Производство музыкальных инструментов

Производство спортивных товаров

Производство игр и игрушек

Производство медицинских инструментов и оборудования

Производство изделий, не включенных в другие группировки

Ремонт и монтаж машин и оборудования

Сбор и обработка сточных вод

Сбор, обработка и утилизация отходов; обработка вторичного сырья

Строительство инженерных сооружений

Работы строительные специализированные

Техническое обслуживание и ремонт автотранспортных средств

Торговля розничная лекарственными средствами в специализированных магазинах (аптеках)

Торговля розничная изделиями, применяемыми в медицинских целях, ортопедическими изделиями в специализированных магазинах

Деятельность сухопутного и трубопроводного транспорта

Деятельность водного транспорта

Деятельность воздушного и космического транспорта

Складское хозяйство и вспомогательная транспортная деятельность

Деятельность почтовой связи и курьерская деятельность

Производство кинофильмов, видеофильмов и телевизионных программ

Деятельность в области телевизионного и радиовещания

Деятельность в сфере телекоммуникаций

Разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги

Деятельность в области информационных технологий

Управление недвижимым имуществом за вознаграждение или на договорной основе

Научные исследования и разработки

Деятельность туристических агентств и прочих организаций, предоставляющих услуги в сфере туризма

Деятельность по обслуживанию зданий и территорий

Деятельность в области здравоохранения

Деятельность по уходу с обеспечением проживания

Предоставление социальных услуг без обеспечения проживания

Деятельность учреждений культуры и искусства

Деятельность библиотек, архивов, музеев и прочих объектов культуры

Деятельность спортивных объектов

Деятельность спортивных клубов

Деятельность в области спорта прочая

Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения

Деятельность по предоставлению прочих персональных услуг

Все перечисленные выше в таблице льготы с 1 января 2019 года отменяются!

Большинство упрощенцев с нового года перейдут на общий тариф 30 процентов, так как закончится льготный переходный период. Пониженную ставку 20 процентов оставят некоммерческим и благотворительным организациям на УСН. Льготой можно воспользоваться шесть лет – с 2019 по 2024 годы. Планового повышения взносов для упрощенцев, которые применяли общий тариф, не будет. Раньше планировалось, что с 2021 года общий тариф вырастет с 30 до 34 процентов. Сейчас в кодексе оставили тариф 30 процентов. Пенсионные взносы компании будут, как и сейчас, считать по тарифу 22 процента с выплат в пределах лимита и 10 процентов — со сверхлимитных сумм. Нагрузка по взносам возрастет в полтора раза у тех упрощенцев, которые ранее применяли льготный тариф. Но есть способы сэкономить на взносах. Примеры в статье « Пять законных способов снизить взносы, чтобы инспектор не заподозрил схемы ».

В 2019 году льготные тарифы страховых взносов вправе применять компании и индивидуальные предприниматели, указанные в перечне ст. 427 НК РФ. Например:

- участники особых экономических зон

- российские организации, осуществляющие деятельность в области IT-технологий

- плательщики ЕНВД – аптеки и ИП с лицензией на ведение фармацевтической деятельности

- некоммерческий организации (за исключение ГУПов и МУПов)

- благотворительные организации на УСН

- компании и ИП, получившие статус резидента территории опережающего социально-экономического развития

- компании и ИП, являющиеся резидентами свободного порта Владивосток

Категория плательщика

Пониженные (льготные) страховые взносы, %

Страховые взносы: у кого сохранятся пониженные тарифы с 2019 года

Минфин уточнил, для каких сфер будет продлено действие пониженных тарифов страховых взносов.

В своем письме от 01.08.2018 N 03-15-06/54260 ведомство отмечает, что Федеральный закон от 03.08.2018 № 303-ФЗ продлил на 2019 – 2024 годы применение пониженных тарифов страховых взносов в размере 20% для двух категорий налогоплательщиков.

На этот период льгота сохраняется для:

- социально ориентированных некоммерческих организаций на УСН, осуществляющих деятельность в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального)

- благотворительных организаций на УСН.

В Минфине также сообщают, что правительственная комиссия уже одобрила Проект основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 годов.

Данный проект не предусматривает продление периода применения пониженных тарифов страховых взносов для малого и среднего бизнеса, занятого в социальной и производственной сферах.

Соответственно, в планы Минфина не входит дальнейшее продление периода применения пониженных страховых взносов для указанных сфер.

Напомним, по действующим нормам статьи 427 НК РФ для малого и среднего бизнеса производственной сферы пониженная ставка страховых взносов (20%) установлена до конца 2018 года. С 2019 года такие организации и ИП должны будут перейти на общие тарифы страховых взносов.

В части пониженных тарифов страховых взносов в 2019 году произойдут следующие изменения:

Льготная категория

Взносы в 2019 году

Взносы в 2018 году

Фирмы, деятельность которых заключается в практическом применении (внедрении) результатов интеллектуальной деятельности (подп. 1 п. 1 ст. 431 НК РФ)

Фирмы и ИП, работающие в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне, а также в туристско-рекреационных особых экономических зонах (подп. 2 п. 1 ст. 431 НК РФ)

ОСС от ВНиМ — 2,9%

ОСС от ВНиМ — 2,9%

Упрощенцы (подп. 5 п. 1 ст. 431 НК РФ)

Вмененщики — аптечные организации и ИП с лицензией на фармдеятельность (подп. 6 п. 1 ст. 431 НК РФ)

ИП на ПСН (подп. 9 п. 1 ст. 431 НК РФ)

ОПС — 22% (10% — сверх предельной базы)

ОСС от ВНиМ — 2,9%

Какова ответственность за неуплату страховых взносов, см. здесь.

Федеральным законом от 27.11.2017 № 335-ФЗ внесены изменения в подпункт 5 пункта 1 статьи 427 НК РФ, содержащий перечень видов экономической деятельности, на которые распространяются пониженные тарифы страховых взносов при использовании УСН. Норма в новой редакции не позволяет ТСЖ, применяющих УСН, использовать пониженные тарифы.

В ранее действующей редакции пп.5 п.1 ст.427 НК РФ содержалось наименование вида деятельности «управление недвижимым имуществом», что, согласно ст.110 и ст.135 ЖК РФ, давало право всем ТСЖ, применяющим УСН, пользоваться пониженными ставками страховых взносов.

С 01.01.2018 вступили в силу поправки, внесенные федеральным законом от 27.11.2017 № 335-ФЗ, и в новой редакции упомянутый вид деятельности называется «Управление недвижимым имуществом за вознаграждение или на договорной основе», что резко сужает сферу действия льготы по страховым взносам.

Необходимо отметить, что поскольку для существования ТСЖ необходимо, чтобы в таком ТСЖ состояло такое количество собственников помещений, которые владеют более 50% площади помещений в доме, а размер платы за «управление МКД» пропорционален площади помещений, то более 50% платы за управление вносят члены ТСЖ.

Учитывая то обстоятельство, что члены ТСЖ вносят плату на основании Устава ТСЖ, а собственники, не являющиеся членами ТСЖ, вносят плату на основании договоров, несложно определить, что объем получаемых ТСЖ средств именно на основании договоров не превышает 50%.

Поскольку менее 70% дохода по основному виду деятельности (ОКВЭД 68.32) ТСЖ получает не на договорной основе, право использования пониженной ставки страховых взносов при использовании УСН у ТСЖ утрачивается.

В части пониженных тарифов страховых взносов в 2019 году произойдут следующие изменения:

Льготная категория

Взносы в 2019 году

Взносы в 2018 году

Фирмы, деятельность которых заключается в практическом применении (внедрении) результатов интеллектуальной деятельности (подп. 1 п. 1 ст. 431 НК РФ)

Фирмы и ИП, работающие в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне, а также в туристско-рекреационных особых экономических зонах (подп. 2 п. 1 ст. 431 НК РФ)

ОСС от ВНиМ — 2,9%

ОСС от ВНиМ — 2,9%

Упрощенцы (подп. 5 п. 1 ст. 431 НК РФ)

Вмененщики — аптечные организации и ИП с лицензией на фармдеятельность (подп. 6 п. 1 ст. 431 НК РФ)

ИП на ПСН (подп. 9 п. 1 ст. 431 НК РФ)

ОПС — 22% (10% — сверх предельной базы)

ОСС от ВНиМ — 2,9%

Какова ответственность за неуплату страховых взносов, см. здесь.

Федеральным законом от 27.11.2017 № 335-ФЗ внесены изменения в подпункт 5 пункта 1 статьи 427 НК РФ, содержащий перечень видов экономической деятельности, на которые распространяются пониженные тарифы страховых взносов при использовании УСН. Норма в новой редакции не позволяет ТСЖ, применяющих УСН, использовать пониженные тарифы.

В ранее действующей редакции пп.5 п.1 ст.427 НК РФ содержалось наименование вида деятельности «управление недвижимым имуществом», что, согласно ст.110 и ст.135 ЖК РФ, давало право всем ТСЖ, применяющим УСН, пользоваться пониженными ставками страховых взносов.

С 01.01.2018 вступили в силу поправки, внесенные федеральным законом от 27.11.2017 № 335-ФЗ, и в новой редакции упомянутый вид деятельности называется «Управление недвижимым имуществом за вознаграждение или на договорной основе», что резко сужает сферу действия льготы по страховым взносам.

Необходимо отметить, что поскольку для существования ТСЖ необходимо, чтобы в таком ТСЖ состояло такое количество собственников помещений, которые владеют более 50% площади помещений в доме, а размер платы за «управление МКД» пропорционален площади помещений, то более 50% платы за управление вносят члены ТСЖ.

Учитывая то обстоятельство, что члены ТСЖ вносят плату на основании Устава ТСЖ, а собственники, не являющиеся членами ТСЖ, вносят плату на основании договоров, несложно определить, что объем получаемых ТСЖ средств именно на основании договоров не превышает 50%.

Поскольку менее 70% дохода по основному виду деятельности (ОКВЭД 68.32) ТСЖ получает не на договорной основе, право использования пониженной ставки страховых взносов при использовании УСН у ТСЖ утрачивается.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.