Сегодня рассмотрим тему: "при проверке ндс можно истребовать книги покупок и продаж" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 При проверке НДС можно истребовать книги покупок и продаж

- 2 Имеет ли право налоговая запрашивать всю документацию, книги покупок и продаж, платежные поручения в ходе камеральной проверки по НДС?

- 3 Книга покупок и книга продаж: ведение и оформление для расчетов по НДС

- 4 При камералке по НДС налоговая инспекция вправе истребовать книги покупок и продаж

- 5 В каких случаях налоговики могут истребовать у налогоплательщика НДС счета-фактуры, журналы их учета, книги покупок и продаж

При проверке НДС можно истребовать книги покупок и продаж

В ходе проведения камеральной проверки по НДС налоговая инспекция вправе истребовать книги покупок и продаж. Это подтвердил Арбитражный суд Поволжского округа в постановлении от 04.07.2016 по делу N А72-14847/2015.

В рамках этого дела инспекция выявила, что в декларациях организации сведения об операции не совпадают, и запросила книги покупок и продаж. Организация, в свою очередь, посчитала, что содержащиеся в книгах покупок и продаж сведения уже отражены в отчетности и поэтому налоговикам они не нужны. Однако суд встал на сторону ИФНС и обязал представить книги покупок и продаж.

Стоит заметить, что арбитражная практика по таким делам неоднозначна. В частности, встречаются дела, когда суд подтверждал, что ИФНС не вправе истребовать у налогоплательщика книги продаж, поскольку данный документ не указан в статье 172 НК РФ в качестве документа, подтверждающего правомерность применения налоговых вычетов (Постановление ФАС Западно-Сибирского округа от 28.12.2010 № А03-8337/2010).

Имеет ли право налоговая запрашивать всю документацию, книги покупок и продаж, платежные поручения в ходе камеральной проверки по НДС?

Добрый день!

Когда Вы задаёте вопрос, не забывайте, пожалуйста, о правилах форума. Напомню: мы стремимся создать на нашем форуме доброжелательную атмосферу. Поэтому у нас принято здороваться, а также говорить “спасибо” и “пожалуйста”. Уважительное отношение к форумчанам, экспертам и модераторам – требование правил форума.

Пожалуйста, не создавайте новую тему с таким же вопросом. На Ваш вопрос Вам ответят здесь, в этой теме.

Светлана Хорошилова, учитывая, что вопрос касается камеральной проверки и у вас в уточненке НДС к уплате, полагаю в такой ситуации у налоговой отсутствуют основания для истребования указанных документов. Согласно ч.3 ст.88 НК РФ при проведении камеральной проврки налоговый орган вправе истребовать документы только в случае выявления ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля.

При выявлении таких обстоят. об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

При получении подобных требований, особенно при необходимости подготовить значительный объем документов, целесообразно изучить требование по вопросу его мотивированности, и в отсутствие обоснования просить в налоговой уточнить какие именно обстоятельства требуют документального подтверждения.

| Видео (кликните для воспроизведения). |

Вместе с тем, согласно ч.7 ст.88 НК РФ налоговая не вправе истребовать у налогоплательщика в рамках камеральной проверки документы, если их представление прямо не установлено соответствующей статьей НК РФ.

При подготовке документов по требованию по правилам ч.5 ст.93 НК РФ налоговый орган не вправе истребовать у налплата документы ранее предоставленные им в рамках камеральный, выездных налоговых проверок.

Книга покупок и книга продаж: ведение и оформление для расчетов по НДС

Книги покупок и продаж — что это такое в бухгалтерии

Чтобы избежать санкций при расчетах с бюджетом по налогу на добавленную стоимость, налогоплательщикам следует обеспечить такой порядок ведения учета, который в полной мере раскроет информацию, представленную в декларации по НДС. Для накопления и систематизации информации из первички используются специальные регистры бухгалтерского и налогового учета.

Бухгалтерские регистры по учету входного и исходящего НДС:

- законодательно обязательной формы не имеют и могут быть разработаны компанией самостоятельно в соответствии со ст. 10 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ;

- оформляются на бумаге или в электронном виде с возможностью распечатки.

Налоговые регистры по учету НДС:

- оформляются в законодательно утвержденной форме книг покупок и продаж, с помощью которых обобщаются сведения о входящих и исходящих счетах-фактурах;

- подлежат обязательному заполнению всеми плательщиками налога на добавленную стоимость.

Как правило, в бухгалтерском учете используются формы книг покупок и продаж, установленные для налогового учета.

О требованиях к регистрам и правилах закрепления их в учетной политике читайте в статье «Регистры налогового учета по НДС: закрепляем в учетной политике».

Для учета НДС применяются стандартные проводки:

Учет входящего НДС при поступлении товаров, услуг или иных материальных ценностей от поставщиков

| Видео (кликните для воспроизведения). |

Предъявление входного НДС к вычету (включение его в книгу покупок)

Отражение в учете НДС, начисленного при реализации товаров, работ, услуг

По итогам квартала:

- дебетовое сальдо счета 68 по НДС подлежит возмещению;

- кредитовое — уплате в бюджет.

Итоговые обороты за квартал по кредиту 68 счета по НДС должны быть равны исходящему НДС по книге продаж, а по дебету — входящему НДС, зафиксированному в книге покупок.

ООО «Смайлик» приобрело товары для продажи на сумму 120 000 руб. (включая 20 000 руб. НДС). Данные товары были проданы на сумму 144 000 руб. (включая 24 000 руб. НДС).

Поступил товар для продажи

Зафиксирован входящий НДС

Входной НДС включен в книгу покупок и предъявлен к вычету

Отражена реализация товаров покупателям

Начислен исходящий НДС с реализации

Рассмотрим обороты по счету 68 (НДС):

Дт 20 000 Кт 24 000 — сальдо 4 000 кредитовое.

То есть ООО «Смайлик» заплатит в бюджет НДС в сумме 4 000 руб. (24 000 – 20 000).

Рассмотрим форму и алгоритм заполнения книг продаж и покупок.

Где скачать бланк и образец заполнения книг продаж и покупок

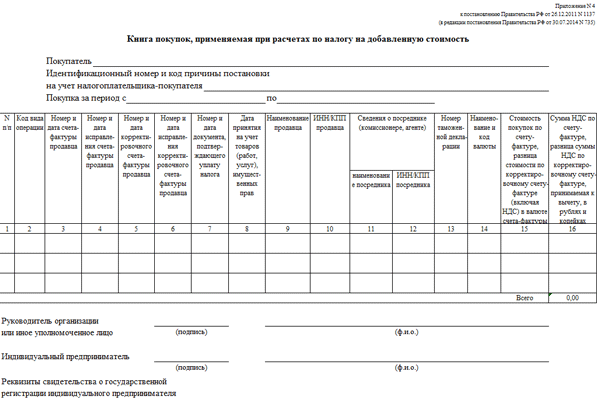

Бланки книги продаж и покупок, а также правила их заполнения определены в постановлении Правительства от 26.12.2011 № 1137:

- бланк книги покупок— в приложении 4;

- бланк книги продаж — в приложении 5.

Важно! С 01.04.2019 года применяется обновленный бланк книги продаж, утвержденный Постановлением Правительства от 19.01.2019 №15. Что изменилось в форме читайте здесь.

Этим же постановлением утверждены и формы дополнительных листов книги продаж и покупок, с помощью которых в книги вносятся исправления за предыдущие налоговые периоды.

Напомним, что с 4 квартала 2017 года книги продаж и покупок и доплисты составляются по формам, утв. постановлением Правительства РФ № 1137 в редакции постановления Правительства от 19.08.2017 № 981.

Скачайте действующие бланки книги покупок и книги продаж здесь:

Книга предназначена для расчета налоговых вычетов по НДС (п. 1 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Поэтому ведение книги покупок — обязанность тех, кто эти вычеты применяет, а именно плательщиков НДС.

Книга покупок не нужна тем налогоплательщикам, которые:

- освобождены от исполнения обязанностей плательщика НДС (ст. 145, 145.1 НК РФ);

- реализуют товары, работы, услуги только вне территории РФ;

- осуществляют только операции, не облагаемые НДС согласно ст. 149 НК РФ;

- работают на спецрежимах.

Подробнее об операциях, не облагаемых НДС, узнайте здесь.

В этой книге рассчитывается НДС к уплате. Заполняется она во всех случаях, когда возникает обязанность по исчислению налога (п. 3 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Ведение книги продаж обязательно:

- для плательщиков НДС, включая освобожденных от обязанностей плательщика (последним книга необходима для подтверждения права на освобождение (пп. 3 и 6 ст. 145 НК РФ));

- налоговых агентов по НДС, в том числе тех, которые не являются налогоплательщиками («упрощенцев», «вмененщиков»).

Нюансы работы с НДС налогоплательщиков на спецрежимах узнайте из материалов:

Книги продаж и покупок можно вести как в бумажном, так и в электронном виде (п. 1 Правил ведения книги покупок, п. 1 Правил ведения книги покупок и книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137). Способ налогоплательщик выбирает самостоятельно.

ОБРАТИТЕ ВНИМАНИЕ! Книги покупок и продаж направляются в ФНС вместе с декларацией по НДС исключительно в электронном виде (п. 5 ст. 174 НК РФ).

По окончании квартала, до 25 числа следующего месяца бумажные варианты книг покупок и продаж необходимо:

- подписать (это делает руководитель организации или уполномоченное им лицо, либо индивидуальный предприниматель);

- прошнуровать;

- пронумеровать страницы.

Организация также должна скрепить страницы книг печатью (при наличии).

С книгами продаж и покупок, составленными в электронном виде, ничего делать не требуется: их не нужно распечатывать и подписать придется только в случае отправки в налоговый орган (при этом следует использовать усиленную квалифицированную электронную подпись).

О том, как подписать документ электронной подписью, читайте здесь.

Хранить книги продаж и покупок— как бумажные, так и электронные — следует не менее 4 лет с даты последней записи.

Такие нормы установлены п. 24 Правил ведения книги покупок и п. 22 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26.12.2011 № 1137.

Сведения из книги покупок и книги продаж не только используются для формирования отчетных показателей, но и включаются прямо в декларацию. Так, показатели книги покупок отражаются в разделе 8, а книги продаж — в разделе 9 декларации, составляемой по форме, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@. Причем отражаются построчно. И данные каждой записи из книг участвуют в формировании цифр в соответствующих разделах декларации.

С отчетности за 1 квартал 2019 года нужно использовать обновленный бланк декларации по НДС. Подробности см. в материале “Декларация НДС – 2019: новая форма готова”.

Чтобы избежать проблем при камеральной проверке, стоит позаботиться о правильном заполнении книг покупок и продаж. При этом важную роль играют коды книги покупок и книги продаж – с 01.07.2016 для заполнения графы 2 используются коды видов операций из перечня, утвержденного приказом ФНС России от 14.03.2016 № ММВ-7-3/136@. С 2018 года этот приказ до внесения в него изменений применяется с учетом разъяснений, содержащихся в письме ФНС России от 16.01.2018 № СД-4-3/480@.

Как в книге продаж отражать счета-фактуры в валюте, читайте в этом материале.

Книга покупок и продаж — налоговые регистры по учету входящего и исходящего НДС. Бланки книг покупок и продаж и алгоритм их заполнения утверждены постановлением Правительства РФ от 26.12.2011 № 1137. С 01.04.2019 действует обновленный бланк книги продаж, утв.Постановлением Правительства от 19.01.2019 №15. Формирование книги покупок и книги продаж обязательно для всех плательщиков налога на добавленную стоимость, поскольку показатели данных регистров отображаются в 8 и 9 разделе декларации.

Обо всех обновлениях в части оформления книг продаж и покупок мы рассказываем в рубриках:

Следите за новостями и будьте в курсе последних требований законодательства.

На основании сведений из книги продаж и покупок определяется сумма НДС к уплате, составляется НДС-декларация. То есть это важный документ в рамках налогового учета. А потому все сведения, изложенные в книге, должны быть проверены.

Плательщики обязаны вести учет всех счетов-фактур. Их нужно фиксировать в журналах, предназначающихся для учета. Обычно составляются они по формам, установленным законом.

Если в этих бумагах будут содержаться ошибки, представители контролирующих органов вычеркнут ранее указанное значение, а затем доначислят налоги. Наличие неточностей приводит к необходимости дополнительного документооборота. А потому книгу нужно проверять заранее.

Книги продаж и покупок следует проверять в определенном порядке. Он облегчает обнаружение ошибок, сокращает объем работы. Рассмотрим все основные этапы проверки книги продаж:

- Сначала нужно удостовериться в том, что журнал оформлен правильно. То есть каждый зарегистрированный счет-фактура сопровождается указанием точного номера, даты регистрации, названия продукции, суммы НДС и совокупной стоимости. Грубой ошибкой является сквозная нумерация.

- Проверяется наличие всех нужных подписей. В журнал могут вноситься исправления. Их наличие допускается. Однако все поправки должны быть утверждены управленцем или главбухом. Если этого не сделано ранее, утверждение выполняется в рамках процедуры проверки.

- Нужно исполнить акт сверки сведений с покупателями. Эта процедура предшествует сшиванию журнала.

- Нужно сверить эти сведения: номера и даты счетов-фактур, данные о покупателе, ИНН. Производится сверка окончательных сумм. Для этой работы потребуется оборотно-сальдовая ведомость.

- Для полноценной проверки специалист должен знать правила заполнения журнала. В частности, если товар передается безвозмездно, операцию не нужно регистрировать. Не регистрируется фактура, которая выставляется на размер аванса при проведении частичной оплаты.

- Последний шаг – проставление нумерации. Книгу нужно сшить, скрепить данные посредством подписи управленца. На заключительном листе проставляется количество страниц.

Второй шаг – проверка журнала покупок. Осуществляется в соответствии с этими этапами:

- Выполняются акты сверок с контрагентами. В процессе сверки проверяются суммы, даты регистрации. Требуется удостовериться, что реквизиты фирмы указаны верно.

- Данные из книги сверяются с данными из сальдовой ведомости.

- Если обнаружен недочет в счете-фактуре за предыдущий налоговый период, необходимо аннулировать его. Для этого книга дополняется еще одним листом. Оформляется декларация по НДС с верно указанной информацией. Подается она в ФНС. Аналогичный порядок действий актуален тогда, когда какой-либо счет-фактура не был зарегистрирован.

Это общий порядок проверки. Основа этой процедуры – сверка сведений.

Рассмотрим конкретные нюансы проверки журналов.

Книга представляет собой обширную таблицу. В ней фиксируются счета-фактуры, а также бумаги, удостоверяющие верность расчета суммы НДС к вычету. Если сведения из первички зафиксированы в учетной программе верно, журнал покупок заполняется без недочетов.

Как осуществляется проверка? Сначала нужно обратить внимание на эти значения за единый период:

- Размер вычетов по НДС.

- Дебетовые суммы счета 68/2.

Ошибки можно найти при помощи программы «1С». Для этого нужно найти вкладку «НДС с приобретений», а затем нажать на вкладку по аналитике по первичке и контрагентам. Верность заполнения журнала покупок можно проверить по этой схеме:

Журнал покупок = Оборот по счету 19 (НДС с приобретений) + Оборот КТ счета 76АВ + Оборот КТ счета 76ВА.

Если обнаружены неточности, требуется сделать анализ сч. 68/02. Затем выполняется проверка равенства:

Кредитовый оборот за исключением выплаченного налога (запись ДТ68 КТ51) = НДС из журнала покупок.

Необходимо также выполнить проверку этих значений:

- Счета 60/01 и 60/02 соответствуют друг другу. По одному партнеру и соглашению не может быть остатков по дебету и кредиту.

- Сальдо по счету 76ВА по определенному контрагенту и по определенному соглашению (если соблюдаются положения из пункта 9 статьи 172 НК РФ) не превышает сальдо по счету 60/02 по такому же партнеру и соглашению, помноженному на ставку 18/118.

Проверка подразумевает проведение расчетов, сравнение документов.

Книга представляет собой налоговый регистр. Он необходим для фиксации всех бумаг, касающихся определения НДС. Верность содержания книги проверяется так:

Журнал продаж = Оборот по сч. 90/03 (НДС с продаж) + Оборот по ДТ сч. 76АВ + Оборот по ДТ сч.76АВ/

Как проверяется журнал продаж? Процедура потребует составления сальдовой ведомости по сч. 90/01. В журнале могут отсутствовать эти операции:

- Необлагаемые НДС.

- Со ставкой, равной 0%.

При данных обстоятельствах оборот по КТ счета 90/01, помноженный на ставку 18/118, тождественен обороту по дебету счета 90/03 (запись ДТ90/03 КТ68/02).

Что делать, если эти значения не равны друг другу? Необходимо исполнить проверку этих показателей:

- Если отсутствуют операции без обложения НДС или со ставкой 0%, сальдо по сч.19 на завершение периода составляет ноль.

- Счета 62/01 и 62/02 соответствуют друг другу. По одному партнеру и соглашению отсутствуют остатки по дебету и кредиту.

- Сальдо сч. 76АВ тождественно сальдо сч. 62/02, помноженного на 18/118. Если присутствуют авансы в валюте, необходимо добавить к формуле сальдо и этих счетов.

К СВЕДЕНИЮ! Проверкой занимается бухгалтер компании. Контроль выполняется перед оформлением декларации.

Книгу покупок рекомендуется сверять не с оборотной ведомостью, а с анализом сч. 68/2. Если неточностей в журнале нет, то должны совпасть эти показатели:

- Размер НДС по журналу приобретений.

- Размер вычетов по декларации.

- Сумма на дебетовом счете 68/2.

Если суммы не совпали, выполняется анализ несоответствий. Декларация по НДС создается на основании налоговых регистров. А потому нужно верно заполнять эти регистры. В рамках сверки ключевым является регистр учета «НДС с приобретений». Он настраивается на основании аналитики. Последняя предполагает детализацию всех операций: обозначение поставщиков, указание документов.

К СВЕДЕНИЮ! Убрать все неточности будет проще, если в электронной документации заполнена строка «разновидности взаиморасчетов».

В рамках экспресс-проверки нужно обращать внимание на эти пункты:

- Хронология нумерации. Счета-фактуры должны быть пронумерованы в хронологическом порядке.

- Дата выписки счетов-фактур. Документы должны выставляться не позже 5-ти дней с даты предоставления услуг или отгрузки продукции.

Полная проверка – это длительная процедура. Экспресс-проверка позволяет сократить время на проведение мероприятия. В ее ходе проверяются самые существенные моменты.

Книга покупок — это большая таблица, которая ведется в электронном или бумажном виде и в которой регистрируются счета-фактуры и документы, подтверждающие правильность определения суммы НДС, подлежащей вычету или возмещению в порядке, установленном Налоговым кодексом.

Если вся первичка отражена в учетной бухгалтерской программе правильно, книга покупок сформируется без ошибок.

Для этого обязательно надо проверить за один отчетный период:

- сумму вычетов в декларации по НДС;

- сумму по дебету счета 68.02.

Если эти суммы совпали с книгой покупок — значит, у вас всё сформировано правильно, если нет — надо искать ошибки.

В программе «1С» расхождения в учете НДС можно найти с помощью налогового регистра «НДС покупок», выбрав аналитику по поставщикам и первичным документам.

Правильность заполнения книги покупок проверяется по формуле:

При наличии ошибок надо сформировать анализ счета 68.02 и проверить выполнение равенства:

Кредитовые обороты за период за минусом оплаченного налога (проводка Дт 68 Кт 51) = НДС в книге покупок

Также надо проверить:

- соответствие счетов 60.01 и 60.02: чтобы по одному и тому же контрагенту и одному и тому же договору не было дебетовых и кредитовых остатков;

- сальдо по счету 76.ВА по конкретному контрагенту и конкретному договору (при соблюдении условий, указанных в п. 9 ст. 172 НК РФ) должно быть не более, чем сальдо по счету 60.02 по этому же контрагенту и договору, умноженному на расчетную ставку 18/118.

Книга продаж — это налоговый регистр, который служит для отражения всех документов по начислению НДС.

Правильность заполнения книги продаж проверяется по формуле:

Для этого формируется оборотно-сальдовая ведомость (ОСВ) по счету 90.01. Если нет операций, не облагаемых НДС, и операций по ставке 0%, то кредитовый оборот по этому счету, умноженный на расчетную ставку 18/118, должен быть равен дебетовому обороту по счету 90.03 (Дт 90.03 Кт 68.02).

Как проверяется книга продаж, если данное равенство не выполнено? В этом случае необходимо проконтролировать следующее:

- Если нет операций, не облагаемых НДС, и операций по ставке 0%, то сальдо счета 19 на конец налогового периода должно быть равно 0.

- Соответствие счетов 62.01 и 62.02: чтобы по одному и тому же контрагенту и одному и тому же договору не было дебетовых и кредитовых остатков.

- Сальдо счета 76.АВ должно быть равно сальдо по счету 62.02, умноженному на 18/118. Если прошли авансы в валюте или в условных единицах, то надо прибавить сальдо и этих счетов.

Проверка книги покупок и книги продаж — это очень важные мероприятия, которые необходимо проводить бухгалтеру перед составлением налоговой декларации по НДС. Формулы и равенства, о которых мы рассказали в нашей статье, помогут избежать ошибок в заполнении этих важных налоговых регистров.

При камеральной проверке по НДС инспекция может истребовать книги покупок и продаж

Это правомерно, если налоговый орган в ходе камеральной проверки выявил противоречия в декларации или компания заявила в ней НДС к возмещению. В таких случаях могут быть истребованы в том числе книга продаж и книга покупок. Судебная практика по этому вопросу противоречива.

Документ: Письмо ФНС России от 10.08.2015 N СД-4-15/13914@

Путеводитель по налогам: вправе ли инспекция истребовать журнал учета полученных и выставленных счетов-фактур

Ключевые слова: НДС; камеральная проверка; налоговая декларация (расчет); книга покупок

Обзор подготовлен специалистами компании «Консультант Плюс» и предоставлен компанией «КонсультантПлюс Свердловская область» — информационным центром Сети КонсультантПлюс в г. Екатеринбурге и Свердловской области

При камералке по НДС налоговая инспекция вправе истребовать книги покупок и продаж

В рамках камеральной проверки декларации по НДС налоговая направила компании требование о предоставлении документов, в том числе книги покупок и продаж за 2 квартал 2015 года.

Компания оспорила решение инспекции сначала в УФНС, а затем и в суде (дело № А72-14847/2015), полагая, что у инспекции отсутствовала необходимость затребовать книги покупок и продаж, поскольку содержащиеся в них сведения были включены в налоговую декларацию на основании пункта 5.1 статьи 174 НК.

Суды трех инстанций отказали в удовлетворении требований, указав на пункт 8.1 статьи 88 НК – инспекция вправе истребовать у налогоплательщика счета-фактуры, первичные и иные документы, относящиеся к операциям, сведения о которых указаны в декларации по НДС в случаях выявления противоречия или обнаружения несоответствий.

В данном случае в ходе камеральной проверки инспекция выявила несоответствие сведений об операциях, содержащихся в налоговой декларации, сведениям в декларации, представленной контрагентом.

Суды пояснили, что пунктом 5.1 статьи 174 НК предусмотрено, что в налоговую декларацию подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика, однако отражение налогоплательщиком в налоговой декларации этих сведений не означает, что они не подлежат проверке налоговым органом.

В решении кассации (Ф06-9229/2016 от 04.07.2016) указано: «на основании пункта 8 статьи 88 НК РФ копии книг покупок и продаж необходимы налоговому органу, в том числе в целях установления соответствия сведений, отраженных в налоговой декларации, данным книг покупок и продаж».

В каких случаях налоговики могут истребовать у налогоплательщика НДС счета-фактуры, журналы их учета, книги покупок и продаж

В письме от 10.08.2015 г. № СД-4-15/13914@ ФНС России назвала случаи, при которых налоговый орган может истребовать у налогоплательщика указанные документы по учету НДС.

Во-первых, выявление противоречий в декларации по НДС, а также несоответствий данных декларации сведениям об указанных операциях в декларации, журнале учета счетов-фактур других лиц, если это свидетельствует о занижении НДС к уплате или завышении НДС к возмещению (п. 8.1 ст. 88 НК РФ).

Во-вторых, при заявлении суммы НДС к возмещению. Объясняется это тем, что положения п. 8 ст. 88 НК РФ позволяют налоговому органу в ходе камеральной проверки декларации с суммой НДС к возмещению истребовать у налогоплательщика документы, подтверждающие в соответствии со ст. 172 НК РФ вычеты. Статья 172 НК РФ относит счета-фактуры, а также первичные документы к документам, подтверждающим вычет. Кроме того, налоговая декларация включает в себя сведения из книги покупок и продаж налогоплательщика (ст. 5.1 ст. 174 НК РФ). Поэтому даже при отсутствии противоречий и несоответствий в декларации по НДС журналы учета счетов-фактур, книгу покупок и продаж являются предметом камеральной проверки и могут быть истребованы.

Такой подход не бесспорный. Связано это с тем, что книга покупок (продаж), журнал учета счетов-фактур не расцениваются положениями ст. 172 НК РФ как документы, подтверждающие право на налоговый вычет. А иные документы налоговый орган в ходе камеральной проверки декларации по НДС истребовать не вправе (п. 7 ст. 88 НК РФ).

Отметим, что в письме налоговый орган говорит о представлении налогоплательщиком копий книг продаж и покупок, счетов-фактур и журналов их учета. Вместе с тем из правил п. 2 ст. 93 НК РФ следует, что если истребуемые документы составлены налогоплательщиком в электронной форме по утвержденным форматам, то он вправе направить их в налоговый орган также в электронном виде.

- НДС-2015: организация учета, подготовка 1С-Отчетности и взаимодействие с налоговыми органами – на практических примерах

- Сервисы 1С для эффективного взаимодействия с контрагентами – сверка счетов-фактур, обмен электронными документами 1С:ЭДО, досье 1С:Контрагент

- Отчетность по страховым взносам за 9 месяцев – на что обратить внимание

- Учет рабочего времени, переработок, отгулов, оценочных обязательств и резервов по отпускам в программах 1С

- Лизинг: новые возможности учета в 1С:Бухгалтерии 8

Подробнее>>

При замеченной ошибке в счетах-фактурах за отчетный период стоит ее аннулировать. На дополнительном листе оформляют новый образец декларации и затем сдают с уполномоченные органы. При проверке целесообразно использование отчета о сверке книги покупок с проводками. По оборотно-сальдовой ведомости (оборотке) После проверки расчетов в книге продаж и покупок следует сформировать оборотно-сальдовую ведомость по счету: Дт 60 субсчет 2 Дт 62 субсчет 1 Кт 61 субсчет 1 Кт 62 субсчет 2 Сверяйте данные с итоговой суммой. Далее в 1С формируют субконто по каждому контрагенту. Ни одна сумма не должна остаться на счете без сопроводительной документации. При наличии нескольких договоров с одним исполнителем/заказчиком, учет будет вестись с разбивкой по договору, чтобы не путаться в растратах. Формируется оборотно-сальдовая ведомость по счету 41, 19 (дебетовое сальдо – ноль).

Используют счета Дт 62, Кт 46, 47, 48. Правомерность вычетов Проверяя правомерность использования вычета по налогу на добавленную стоимость, налоговик должен:

- Быть ознакомлен с проведением аналитического учета (счет 19 для определения налога по купленным ценностям).

- Оценивать, насколько качественно выполнен учет и проконтролированы операции.

- Должен быть уверен в том, что имеется раздельный учет налогов по покупке товарным материальным ценностям.

- Проверяется, насколько соблюден порядок и сроки проведения вычета.

Проверяют и то, правильно ли оформлен счет-фактура, который является основой вычетов НДС, а также – соблюден ли принцип соответствия вычета по времени с оприходованием товарных материальных ценностей.

Каменальная проверка ндс могут ли истребовать общую осв по всем счетам

Как налоговики проверяют налог? Для того чтобы не возникло проблем, стоит внимательно заполнить документ. Представитель налоговых структур обратит внимание на наличие таких деталей (согласно ст.

- номера и даты выписок;

- наименований, адресов и ИНН обеих сторон;

- наименований и адресов отправителей и получателей груза;

- номера платежно-расчетных документов при предварительной оплате;

- наименований продукции;

- стоимость единицы;

- цену продуктов без НДС;

- акцизную сумму акциза;

- налоговую ставку;

- сумму НДС;

- цену продукции, учитывая НДС;

- наличие подписей.

Если присутствуют ошибки, которые не будут препятствовать определить продавцов, покупателей, суммы, права на имущество, ставки – не будет основания для отказа в вычетах.

Камеральная проверка по ндс к возмещению в 2018 году

Как проверить ндс — по оборотно-сальдовой ведомости, расчет, правильность

В счетах-фактурах должны содержаться (быть правильно заполнены) все обязательные реквизиты. Но есть разъяснения контролирующих органов и судебная практика, позволяющие утверждать, что определяющим являются следующее.

К ошибкам в заполнении счетов-фактур, не являющимися основанием для отказа в принятии к вычету, можно отнести ошибки и неточности, не препятствующие идентифицировать:

- продавца и покупателя товаров, работ, услуг, имущественных прав

- наименование товаров, работ, услуг, имущественных прав

- стоимость, отраженную в счете-фактуре

- налоговую ставку и сумму налога, предъявленную покупателю товаров, работ, услуг, имущественных прав.

При этом необходимо помнить, что штраф за непредставление каждого правомерно запрошенного ИФНС документа составляет 200 рублей. При большом объеме запрошенных документов можно обратиться в ИФНС с ходатайством о продлении срока представления документов.

По авансам Документальная проверка по авансовому платежу должна быть осуществлена в соответствии с законом РФ №1992-1 «О НДС», оплата по которому проводится по определенным правилам. Зависят перечисления от меры поступлений денег за продукцию на счет организации.

Журналы, рассчитаны для этого – книги покупок и книги продаж. Если будет допущена ошибка при регистрации документации, проверяющие органы могут вычеркнуть суммы НДС, что указаны.

Кроме того, будет начислена пеня или дочислен налог. Для исключения такого риска проверяйте, правильно ли все оформлено. Как проверить НДС по книге покупок? Не пропускайте номера, проставьте даты, названия продукции, печати, подписи, суммы налога. Сквозную нумерацию делать нельзя. Фото: подписи сторон До того, как сшивать документ, стоит проводить акты сверок с покупателями.

Необходимо сверить номера и даты счетов-фактур, суммы НДС, реквизиты сторон, общие суммы, ИНН. Для этого используется оборотно-сальдовая ведомость.

При безвозмездной или частичной передаче товара счет-фактура не будет регистрироваться. После сшивания ставят печать, затем книгу подписывает должностное лицо.

На оборотке пишут количество страниц.

Каменальная проверка ндс могут ли истребовать общую осв по всем счетам

Счета, что используются: Дебет Содержание 50 «Касса» 51 Счет, по которому проводятся расчеты 52 Для валютных расчетов 46 По продаже облагаемых налогом товаров/работ на стороне 47 По продаже и прочему выбытию ОС при реализации и передачи на безвозмездной основе 48 По продаже других активов (облагаемые обороты по реализации ценных бумаг, что не были указаны в счете 46, 47) По дате отгрузок исполнителю или заказчику. Каменальная проверка ндс могут ли истребовать общую осв по всем счетам N 33,обращаю Ваше внимание, что, в ходе камеральной проверки у налогоплательщиков НЕ МОГУТ БЫТЬ ИСТРЕБОВАНЫ ( на основании п.

6 ст. 88 НК РФ) документы по операциям, не являющимся объектом налогообложения (п. 2 ст. 146 НК РФ) , а данные операции, как известно, к объектам налогооблож-я НДС не относятся.Кр. того, согласно пунктам 38-44 Вашего требования ,в нарушение п. 8.1 ст.

Главная НДС Истребование документов при камералки по НДС. Ситуация такая — при камеральной проверке по НДС налоговики усмотрели противоречия между данными налоговой декларации и сведениями о налогооблагаемых операциях, имеющимися у налогового органа и полученными в ходе налогового контроля.

Имеет ли право налоговый орган истребовать в этом случае оборотно-сальдовые ведомости и карточки по счетам бухгалтерского учета, отражающим как поступление товаров, их учет на складе, так и их реализацию? Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей.

Перейти к регистрации. Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей.

Налоговиками при выявлении несоответствий будут наложены штрафы, иногда не обойтись без судебных разбирательств. Проверка исчисления в бухгалтерском учете Благодаря проверке перечня оборотов, что облагаются налогом, можно определить, все ли товары имеют их в расчетах.

Необходимо проследить, соответствуют ли суммы в расчете оборотов информации бухучета. Чтобы реализовать эту задачу используют счет 46, 47, 48, проводится сверка по информации журнала-ордера 11, 13, ведомости 16, 16а. Проверка общего оборота по продаже продукции в налоговых расчетах проводится с помощью:

- Выписок расчетных счетов организации в банке.

- Банковских и кассовых документов.

- Ведомостей продажи продукции и расчета с поставщиком.

- Счет, что оплатил покупатель и т.

В общем случае при нарушении сроков возврата НДС начисляются проценты на невозвращенную сумму с 12-го дня после даты завершения проверки.Если по результатам проверки выявлены нарушения К сожалению, чаще всего по результатам проверки сотрудники ИФНС обнаруживают нарушения порядка принятия НДС к вычету. В этом случае порядок действий следующий:

-

По результатам проверки составляется акт о полном или частичном отказе в возмещении НДС.

Акт ИФНС должен быть составлен в течение 10 дней с даты окончания проверки.

Налогоплательщик в таком случае оформляет письменное несогласие с актом проверки с приложением подтверждающих документов. Срок для представления возражений – 1 месяц. Ответы на распространенные вопросы Вопрос №1.

Поскольку компания этого не сделала, на нее наложили штраф на основании пункта 1 статьи 126 НК РФ — 200 руб. за каждый непредставленный документ. Однако суд указал на то, что оснований для истребования не было. Инспекция не выявила ошибки или несоответствия, приводящие к занижению налога к уплате. Спорные документы не связаны с подтверждением вычетов по НДС. А права требовать у налогоплательщика первичку и регистры для проверки суммы реализации у инспекторов нет (постановление Тринадцатого ААС от 24.03.15 № А56-38870/2014, оставлено в силе постановлением АС Северо-Западного округа от 15.07.15 № А56-38870/2014).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.