Сегодня рассмотрим тему: "переплата социального пособия за прошлый год" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

ВОПРОС-ОТВЕТ

На вопросы отвечает старший бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ» Тамара Щербина.

– В 2018 г. в результате ревизии казенным учреждением была выявлена переплата социального пособия за прошлый год. Как отразить возврат средств в доход бюджета, если организация не наделена полномочиями по администрированию кассовых поступлений в бюджет?

– С данной ситуацией сталкиваются, в основном, казенные учреждения, функционирующие в сфере социальной поддержки и обслуживания, а также подведомственные им учреждения.

Ответственность за переплату пособия может лежать на:

- сотруднике, получившему пособие, в следствии проявления недобросовестности с его стороны;

- учреждении, перечисляющем пособие, в следствии допуска счетной или технической ошибки.

В случае, если причиной переплаты является первый вариант, то сумма излишне выплаченного пособия возвращается сотрудником в счет организации.

Если вина за переплату лежит на учреждении, то возврат излишне перечисленной суммы необходимо согласовать с сотрудником, получившим пособие. Данное требование основывается на ст. 1109 ГК РФ, в которой говорится о том, что неосновательное обогащение не подлежит возврату, если «сумма предоставлена гражданину в качестве средства к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки». Это значит, что в случае отказа сотрудником учреждения добровольно вернуть сумму переплаты, взыскать ее придется через суд, в котором необходимо представить доказательство того, что переплата была произведена в следствии счетной ошибки.

Если учреждение сталкивается с ситуацией, в которой возместить сумму переплаты с гражданина не является возможным, то сумму необоснованных расходов в бюджет должен возместить сотрудник учреждения, который допустил переплату данного пособия.

В соответствии с Приказом Минфина РФ от 01.07.2013 №65н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации» компенсации затрат государственных (муниципальных) учреждений отражаются с кодом экономической классификации 130 «Доходы от оказания платных услуг (работ) и компенсации затрат». С 01.01.2018 года данная статья была детализирована и суммы переплат социальных пособий, удерживаемых в текущем году за предыдущий, относятся на код 134 «Доходы от компенсации затрат».

| Видео (кликните для воспроизведения). |

Обратите внимание: данное распределение действует в том случае, если дебиторская задолженность отсутствовала на начало года.

Также с 01.01.2018 года суммы переплат в соответствии с Приказом Минфина РФ от 06.12.2010 г. №162н «Об утверждении Плана счетов бюджетного учета и Инструкции по его применению» (далее Инструкция 162н) ведутся на счете 209.34 «Расчеты по доходам от компенсации затрат».

В случае, если допуск переплаты пособия основан на неправильном применении бухгалтером норм законодательных актов или счетных ошибок, сумма переплаты должны быть отражена на забалансовом счете 16 «Переплаты пенсий и пособий вследствие неправильного применения законодательства о пенсиях и пособиях, счетных ошибок» до ее полного погашения.

Корреспонденции по начислению доходов от внесенных сотрудников сумм переплаты и перечисление их в бюджет учреждением, не наделенным полномочиями по администрированию кассовых поступлений в бюджет, в соответствии с Инструкцией 162н, представлены в таблице 1.

Таблица 1 «Отражение в текущем году возврата суммы переплаты, произведенной в прошлом году»

О бюджетном учете сумм выявленных переплат пенсий и пособий, возникших вследствие неправильного применения действующего законодательства о пенсиях и пособиях и счетных ошибок, расскажет Л.М. Басиева, заместитель начальника отдела методологии бюджетного учета и бюджетной отчетности Департамента бюджетной политики и методологии Минфина России.

style=”display:inline-block;width:240px;height:400px”

data-ad-client=”ca-pub-4472270966127159″

data-ad-slot=”1061076221″>

Для отражения в бюджетном учете учреждениями здравоохранения и социального развития сумм выявленных переплат пенсий и пособий, возникших вследствие неправильного применения действующего законодательства о пенсиях и пособиях и счетных ошибок, следует руководствоваться положениями Инструкции по бюджетному учету, утвержденной приказом Минфина России от 30 декабря 2008 г. N 148н (далее – Инструкция N 148н).

Л.М. Басиева,

заместитель начальника отдела

методологии бюджетного учета и бюджетной отчетности

Департамента бюджетной политики и методологии Минфина России

“Бюджетный учет”, N 9, сентябрь 2010 г.

─────────────────────────────────────────────────────────────────────────

*(1) КДБ – 1-17 разряды соответствующего кода классификации доходов бюджета 000 1 13 03000 00 0000 130 “Прочие доходы от оказания платных услуг и компенсации затрат государства”.

*(2) КРБ – 1-17 разряды кода классификации расходов бюджетов по соответствующим принятым обязательствам.

| Видео (кликните для воспроизведения). |

Что делать, если соцзащита подала в суд за переплату пособия?

Здравствуйте,сложилась такая ситуация,я оформляла детские пособия и соц защита допустила ошибку и переплатила мне 50 тысяч,о чем объявили мне через 3 месяца после переплаты,я ничего не подозревала,так как только переехала с другого региона и особо не вникала о суммах,которые должны мне начислить,в итоге деньги потрачены,я мать двоих детей,в разводе,алиментов официальных нет,пересылают 10 тысяч по договоренности в месяц,на мне нету недвижимости,что может быть в таком случае?

Здравствуйте! Похожие вопросы уже рассматривались, попробуйте посмотреть здесь:

Сегодня мы уже ответили на 427 вопросов .

В среднем ожидание ответа – 14 минут.

Яна, доброй ночи.

В соответствии со статьей 19 ФЗ «О государственных пособиях гражданам,

имеющим детей» излишне выплаченные суммы государственных пособий

гражданам, имеющим детей, удерживаются с получателя только в

случае, если переплата произошла по его вине (предоставление документов с

заведомо неверными сведениями, сокрытие данных, влияющих на право

назначения государственных пособий гражданам, имеющим детей, исчисление

их размеров).

С уважением, Олег

добрый день. Вам следует знать, что в соответствии со ст.1109 ГК РФ

Не подлежат возврату в качестве неосновательного обогащения:

1) имущество, переданное во исполнение обязательства до наступления срока исполнения, если обязательством не предусмотрено иное;

2) имущество, переданное во исполнение обязательства по истечении срока исковой давности;

3) заработная плата и приравненные к ней платежи, пенсии, пособия, стипендии, возмещение вреда, причиненного жизни или здоровью, алименты и иные денежные суммы, предоставленные гражданину в качестве средства к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки;

Поэтому если не было счетной ошибки (ошибки в арифметических действиях) и Вашей недоброслвестности, то что либо взыскать они с Вас не смогут

Вышла такая ситуация,я получала пособия в городе где жила,потом переехала в Питер,подала на те же пособия,но было указанно,что получались пособия в другом регионе,для чего они делали запрос самостоятельно и рассчитывали,в итоге получилось,что они как то не учли этот момент,что часть пособий мне уже были выплачены,я не ожидала остатков одних пособий,я ожидала общих начислений,которые предоставляет администрация города Санкт Петербурга,везде свои порядки,я слышала про разные суммы,особо углубляться в это я не стала,я знала,что не маленькая,но конкретно не высчитывала,в силу своих обстоятельств жизненных мне было особо не до этого,а вышло ,что мне переплатили,так через 3 месяца попросили обратно деньги вернуть,когда у меня нет ни денег,ни возможности их заробатывать.Я разговаривала с одним юристом,мне сказали,что если они подали в суд,то может быть они уверенны в том что делают,так как законы они тоже знают

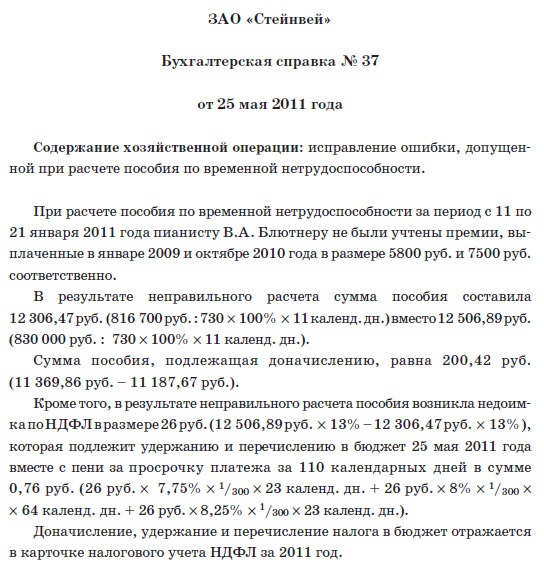

“Оплата труда в бюджетном учреждении: бухгалтерский учет и налогообложение”, 2011, N 11

В редакцию журнала поступил вопрос с просьбой разъяснить ситуацию по переплате детских пособий, которая произошла в одном из вузов – бюджетном учреждении. Студентке, обучающейся на очном отделении университета, было излишне выплачено пособие по беременности и родам. Переплата была обнаружена только в июне 2011 г., когда в учреждении проходила ведомственная проверка финансово-хозяйственной деятельности. Переплата была внесена в добровольном порядке в кассу вуза. Отметим, что данная ситуация далеко не единична. В большинстве случаев переплаты пособий происходят вследствие арифметических ошибок, допущенных финансовыми работниками организаций. Также известны случаи представления документов с заведомо ложными сведениями. О том, как исправить ошибки в учете, расскажем в данной статье.

Согласно Федеральному закону от 19.05.1995 N 81-ФЗ “О государственных пособиях гражданам, имеющим детей” (далее – Закон о государственных пособиях) и Порядку и условиям назначения и выплаты государственных пособий гражданам, имеющим детей, утвержденным Приказом Минздравсоцразвития России от 23.12.2009 N 1012н (далее – Порядок N 1012н), женщины, обучающиеся по очной форме на платной или бесплатной основе в образовательных учреждениях начального профессионального, среднего профессионального и высшего профессионального образования, а также в учреждениях послевузовского профессионального образования, имеют право на получение пособий по беременности и родам.

Названное пособие назначается и выплачивается указанным женщинам по месту учебы за период отпуска по беременности и родам продолжительностью 70 календарных дней до родов и 70 календарных дней после родов на основании медицинской справки установленной формы.

Пунктом 26 Порядка выдачи листков нетрудоспособности, утвержденного Приказом Минздравсоцразвития России от 29.06.2011 N 624н (ранее – п. 27 Порядка выдачи медицинскими организациями листков нетрудоспособности, утвержденного Приказом Минздравсоцразвития России от 01.08.2007 N 514), установлено, что в случае заболевания, в том числе в связи с беременностью, учащихся образовательных учреждений начального профессионального, среднего профессионального и высшего профессионального образования, а также учреждений послевузовского профессионального образования для освобождения от учебы выдается справка.

Таким образом, пособие по беременности и родам должно быть назначено и выплачено по месту учебы на основании справки, выданной медицинским учреждением.

В соответствии со ст. 4 Закона о государственных пособиях и п. 17 Порядка N 1012н выплата пособия по беременности и родам осуществляется за счет средств федерального бюджета, бюджета субъекта РФ, выделяемых в установленном порядке образовательным учреждениям начального профессионального, среднего профессионального и высшего профессионального образования на выплату стипендий.

Учитывая изложенное, пособие по беременности и родам женщинам вышеназванной категории назначается и выплачивается образовательным учреждением вне зависимости от того, на какой основе осуществляется обучение в образовательном учреждении (платной или бесплатной), за счет средств федерального бюджета, бюджета субъекта РФ, выделяемых в установленном порядке образовательным учреждениям (Письмо ФСС РФ от 09.08.2010 N 02-02-01/08-3930).

В соответствии с положениями разд. V “Классификация операций сектора государственного управления” Указаний о порядке применения бюджетной классификации РФ, утвержденных Приказом Минфина России от 28.12.2010 N 190н, расходы на выплату пособий подлежат отнесению на подстатью 262 “Пособия по социальной помощи населению” КОСГУ.

В силу п. 102 Инструкции по применению Плана счетов бюджетного учета, утвержденной Приказом Минфина России от 06.12.2010 N 162н (далее – Инструкция N 162н), начисление пособия по беременности и родам отражается следующей бухгалтерской записью:

Дебет счета 1 401 20 262 “Расходы на пособия по социальной помощи населению”

Кредит счета 1 302 62 730 “Увеличение кредиторской задолженности по пособиям по социальной помощи населению”.

В соответствии с п. 85 Порядка N 1012н суммы пособий, излишне выплаченные получателям вследствие представления ими документов с заведомо ложными сведениями, сокрытия данных, влияющих на право получения пособий или исчисление их размеров, возмещаются этими получателями, а в случае спора – взыскиваются в судебном порядке.

Суммы пособий, излишне выплаченные получателю по вине органа, назначившего пособия, удержанию не подлежат, за исключением случая счетной ошибки.

При этом под ошибкой следует понимать непреднамеренное нарушение правильности данных учета и отчетности, совершенное в результате арифметических или логических погрешностей в учетных записях, недосмотра в полноте учета (Перечень терминов и определений, используемых в правилах (стандартах) аудиторской деятельности, утвержденный Комиссией по аудиторской деятельности при Президенте РФ).

Порядок исправления ошибок приведен в п. 18 Инструкции N 157н . В соответствии с нормами, изложенными в нем, исправление ошибок, обнаруженных в регистрах бухгалтерского учета, производится в следующем порядке:

Дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом “красное сторно” оформляются первичным учетным документом, составленным субъектом учета, – Справкой (ф. 0504833), содержащей информацию по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (журнала операций), его номер (при наличии), а также период, за который он составлен.

Для отражения в бухгалтерском учете бюджетного учреждения, получающего бюджетное финансирование, операций, связанных с поступлением денежных средств от физических лиц по переплатам социальных пособий за прошлые годы, которые не числились на балансе организации на начало года, следует руководствоваться Инструкциями N N 157н и 162н, а также разъяснениями Минфина, приведенными в Письме от 13.09.2011 N 02-06-10/4062.

Согласно положениям указанных нормативных актов данные операции, которые исходя из законодательства РФ должны осуществляться преимущественно в безналичном порядке, подлежат оформлению следующими бухгалтерскими записями:

· Сентябрь 17, 2019

В мае 2017 года выездная проверка ФСС обнаружила ошибку в расчете больничного

Поддержи юриста Это лучший ответ Юрист Россия, г.

Иркутск Рейтинг: Отзывов: 31.05.2017 10:50 отредактирован 31.05.2017 10:55 Здравствуйте! Вот что по этому поводу сказано в ТК РФ Статья 137. Ограничение удержаний из заработной платы: Цитата:Удержания из заработной платы работника производятся только в случаях, предусмотренных настоящим Кодексом и иными федеральными законами.

Удержания из заработной платы работника для погашения его задолженности работодателю могут производиться: для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

Зачет больничного листа в счет взносов и возврат переплаты

Причем в рамках этой проверки ФСС может запросить у вас документы по расходам (например, больничные листы, заявления работников и др.).

Если ФСС нарушения не найдет, тогда он подтверждает расходы и сообщает об этом в ИФНС (п.

5.2 Порядка, утв. ФНС № ММВ-23-1/[email protected], Правлением ФСС РФ № 02-11-10/06-3098П 22.07.2016). А инспекция делает зачет превышения в счет уплаты предстоящих взносов на ВНиМ (п.

4, 5 ст. 4.7 Закона № 255-ФЗ). А инспекция в свою очередь, выставит вам требование об уплате недоимки по взносам на ВНиМ.

Взыскивать ее она будет по тем же правилам, что и налоги (ч. 6 ст. 4.7 Закона № 255-Ф)

Возврат сотрудником переплаты по больничному листу

Дебет 18 (КОСГУ 213 ) — денежные средства зачислены на лицевой счет как восстановление кассовых расходов; Дебет 18 (КОСГУ 211 ) — денежные средства зачислены на лицевой счет как восстановление кассовых расходов; Недоимку по страховым взносам на обязательное социальное страхование перечислите в ФСС по подстатье КОСГУ 213 «Начисления на выплаты по оплате труда» (раздел V указаний, утвержденных приказом Минфина России от 01.07.2013 г. № 65н): 303.02.830 201.11.610 — перечислена недоимка в ФСС; Кредит 18 (КОСГУ 213) — выбытие денежных средств с лицевого счета.

Исправления вносятся в день обнаружения ошибки способом «красное сторно» и дополнительными бухгалтерскими записями (п. 0504833). В справке отразите: обоснование внесения исправлений; наименование исправляемого

Заявление о возврате налога человек может подать в течение трех лет с момента его удержания ( ).

В этом случае налоговый агент обязан вернуть излишне удержанный НДФЛ уволенному сотруднику. При этом подтверждения того, что налог не был возвращен налоговой инспекцией, не требуется. Аналогичные разъяснения содержатся в письмах Минфина России и .

Источниками для возврата переплаты могут быть предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет: из доходов того же человека, у которого возникла переплата (например, если сотрудник, у которого была удержана излишняя сумма НДФЛ, продолжает работать в учреждении)

Может ли работодатель взыскать с работника переплату по больничному листу?

Таким образом, взыскание переплаты будет возможно, только если вина бухгалтера заключалась в арифметических ошибках при расчете размера пособия. Если допущенная бухгалтером ошибка является счетной, самостоятельно взыскать переплату пособия с работника работодатель не может.

Дело в том, что принять решение об удержании из его заработной платы излишне выплаченных сумм вследствие счетной ошибки работодатель может не позднее одного месяца со дня выплаты и при условии, что работник не оспаривает оснований и размеров удержания (ст. 137 ТК РФ). Поскольку выплата пособия произошла в 2014 г., вышеуказанный срок давно прошел.

Единственное, против чего представители ФСС РФ не возражают, — это то, чтобы удержать переплату с самого работника, но только с его письменного согласия.

Это был бы самый безболезненный выход из сложившейся ситуации. Однако Президиум ВАС РФ в Постановлении от 03.07.2007 № 1441/07 решил, что п.

15 ст. 255 НК РФ применяется лишь в случае, когда доплату следует производить в соответствии с федеральным законодательством. Разумеется,

Что делать, если бухгалтер переплатил пособие работнику?

Рассчитывая средний заработок для оплаты больничного, бухгалтер «Гаммы» допустил арифметическую ошибку: (350 000 + 540 000) / 730 = 1 219,18 руб.

1 219,18 руб. х 7 дн. = 8 534,26 руб.

(в том числе первые три дня временной нетрудоспособности оплачены за счет работодателя — 3 657,54 руб., за счет соцстраха — 4 876,72 руб.). На руки: 8 534,26 – (8 534,26 х 13 %) = 7 424,26 руб. После пересчета сумма больничного оказалась меньше: (350 000 + 450 000) / 730 = 1 095,89 руб.

1 095,89 руб. х 7 дн. = 7 671,23 руб. (в том числе первые три дня временной нетрудоспособности — 3 287,67 руб., за счет соцстраха — 4 383,56 руб.). На руки: 7 671,23 – (7 671,23 х 13 %) = 6 674,23 руб.

Переплата составила: 7 424,26 руб.

– 6 674,23 руб. = 750,03 руб. (в том числе за счет соцстраха — 428,59 руб.). Для удержания из заработной платы работника излишне выплаченной суммы пособия необходимо заручиться его согласием и попросить написать заявление.

Корректировка излишне выплаченного пособия в учете

Например, организация нарушила порядок начисления (расчета) пособия; без подтверждающих документов. Например, без больничного листка, справки о рождении ребенка и др.; на основании неправильно оформленных или выданных с нарушением установленного порядка документов. Например, у медицинской организации, которая выдала больничный листок, отсутствует лицензия ( Порядка, утвержденного ).

Это следуют из части 1 статьи 4.2, статьи 4.6 и статьи 4.7 Закона от 29 декабря 2006 г. № 255-ФЗ. Как действовать, если получили отказ от ФСС России О том, что вашей организации отказано в возмещении расходов, территориальное отделение ФСС России сообщит в мотивированном решении. Такой документ сотрудники фонда направят вам в течение трех рабочих дней с даты, когда решение было вынесено ().

такого решения утверждена приказом . Если с решением фонда вы не согласны, то можете обжаловать его в региональном отделении ФСС России или в суде ().

От ФСС переплатили пособие по больничному листу, как поступить организации?

Добрый день! ФСС переплатил пособие по больничному листу .Сотрудник долго болел и в мае 2017 г принес больничный лист где было указано, что установлена 3 группа инвалидности.

При подаче следующих больничных листов по пилотному проекту в ФСС не был проставлен код указывающий ,что данный сотрудник является инвалидом и оплата больничных листов прошла без ограничения. В 2017 году в ФСС пришла проверка и выявили, что они переплатила деньги за 55 дней данному сотруднику. ФСС требует от организации тихо внести деньги на счет пока у них идет проверка.

Подскажите как поступить организации? Кто должен возмещать переплату?

Чем это грозит организации (конкретно бухгалтеру) Ростов -на -Дону 19 Сентября 2017, 12:18, вопрос №1755692 Виктория, г. Ростов-на-Дону Свернуть Консультация юриста онлайн Ответ на сайте в течение 15 минут Ответы юристов (1) 6130 ответов 2543 отзыва Общаться в чате Бесплатная оценка вашей ситуации Адвокат, г.

Ижевск Бесплатная оценка вашей ситуации Здравствуйте. Поскольку была переплата за 2017 год, то Вам следует обратиться в ФСС непосредственно.Между тем, иереплату за периоды до 2017 г. можно вернуть, если у вас нет задолженности по взносам, пеням или штрафам за эти периоды .За возвратом переплаты обращайтесь :— по взносам на ВНиМ — в ФСС с заявлением по форме 23-ФСС РФ;— по взносам на ОПС и ОМС — в ПФР с заявлением по рекомендуемой форме.Если переплата возникла из-за ошибки в расчете по взносам, одновременно с заявлением подайте в фонд уточненку .

Если фонд предложит сверку расчетов по взносам, пройдите ее.Решение о возврате фонд передаст в ИФНС, и она вернет вам деньги на счет .Переплату за периоды с 2017 г.

Переплата единовременного пособия при рождении ребенка проводки

Переплата единовременного пособия при рождении ребенка проводки

Есть два способа избавиться от дебиторской задолженности (ч. 2 ст. 4.6 Закона № 255-ФЗ, ч. 2.1 ст. 15 и ч. 1 ст. 26 Закона № 212ФЗ): Правила зачета сумм превышения. Задолженность, возникшая из-за превышения расходов на социальное страхование над взносами, подлежащими уплате, не является переплатой, поэтому ее нельзя зачесть в счет платежей следующих лет.

Пособие при рождении ребенка в 2019 году – разовая выплата, предоставляемая одному из родителей. При рождении двух и более детей данное пособие выплачивается на каждого ребенка.

Единовременное пособие при рождении ребенка выплачивается либо по месту работы (для работающих получателей), либо по месту жительства органами ФСС (для неработающих, студентов-очников).

В течение десяти дней со дня подачи документов пособие при рождении ребенка должно быть назначено.

В результате проведенной в 2012 году проверки в учете центра занятости населения выявлена переплата социального пособия (незаконно полученное). Переплата добровольно возмещена в 2012 году гражданином неправомерно получившим пособие. Переплата произведена за предыдущий отчетный период 2011 года (финансовый год) по вине гражданина, получившего пособие. Проверка в 2013 году указала на некорректное проведение операций в учете 2012 года по возврату незаконно полученного пособия (Д 210.02 К 205.31; Д 205.31 К 401.10). В настоящее время операции отражаются в соответствии с письмом Минфина России от 13 сентября 2011 г. № 02-06-10/4062. Каким образом отразить в бюджетном учете 2013 года суммы установленных переплат пособия, возвращенных в 2012 году, чтобы эти суммы не исказили обороты 2013 года? Или это будет просто бухгалтерская справка на момент обнаружения ошибки об уточнении бухгалтерских операции прошлого года? Ведь деньги отправлены в доход бюджета, и на доходном счете на конец 2012 года 0(ноль)?

Воспользуйтесь сервисами Системы Госфинансы:

Расчет нормы ГСМ

Узнайте верный КБК

Учетная политика для госсектора

Основные средства: ОКОФ и амортизационные группы

В соответствии с пунктом 18 Инструкции № 157н ошибка, обнаруженная в регистрах бухгалтерского учета за отчетный период, за который бухгалтерская отчетность в установленном порядке уже представлена, в зависимости от ее характера, отражается датой обнаружения ошибки дополнительной бухгалтерской записью либо бухгалтерской записью, оформленной по способу «Красное сторно», и дополнительной бухгалтерской записью. Дополнительные бухгалтерские записи по исправлению ошибок, а также исправления способом «Красное сторно» оформляются первичным учетным документом, составленным субъектом учета, – Справкой, содержащей информацию по обоснованию внесения исправлений, наименование исправляемого регистра бухгалтерского учета (Журнала операций), его номер (при наличии), а также период, за который он составлен.

Так как в ошибочной записи использован счет учета расчетов с финансовым органом, по моему мнению, сторнирование и оформление дополнительной записи неправомерно – при составлении консолидированной отчетности текущего года возникнут проблемы из-за несоответствия данных бухгалтерского учета учреждения и финансового органа. Если уменьшить задолженность (посредством сторнирования) по счету 21002 с одновременным ее увеличением по счету 21003, то возникнет необходимость взаимозачета остатков на указанных счетах. Такой взаимозачет без участия финансового органа технически вряд ли возможен.

Сторнирование оборотов по счету 020531 не имеет практического смысла, так как соответствующие обороты по данному счету были закрыты (свернуты) 2012 году.

Уменьшение доходов текущего года (посредством сторнирования операции по счету 40110) также представляется неправомерным, так как все доходы и расходы учреждений должны списываться ежегодно – в рамках мероприятий по завершению финансового года.

Таким образом, фактически все расчеты по сумме переплаты завершены, и проблема состоит только в неправильном оформлении указанных расчетов. Поэтому, по моему мнению, следует составить бухгалтерскую справку с правильными проводками без отражения ее в регистрах бухгалтерского учета либо оформить сторнировочную и дополнительную записи по согласованию с финансовым органом.

Более точный ответ можно было бы дать, если бы в вопросе была приведена точная формулировка предложения, вынесенного по результатам проверки (в соответствующем акте).

18.14. Переплаты пенсий и пособий вследствие неправильного применения законодательства о пенсиях и пособиях, счетных ошибок (счет 16)

Забалансовый счет 16 «Переплаты пенсий и пособий вследствие неправильного применения законодательства о пенсиях и пособиях, счетных ошибок» предназначен для учета учреждением сумм переплат пенсий и пособий, возникших вследствие неправильного применения действующего законодательства о пенсиях и пособиях и счетных ошибок.

В соответствии со ст. 1109 Гражданского кодекса РФ не подлежат возврату в качестве неосновательного обогащения излишне выплаченные суммы пенсий, пособий, кроме случаев недобросовестности со стороны гражданина и допущенной счетной ошибки. Аналитический учет по забалансовому счету 16 ведется в Карточке учета средств и расчетов (ф. 0504051) в порядке, установленном учреждением в рамках формирования учетной политики[690].

Принятие на забалансовый учет по счету 16 сумм переплат пенсий и пособий осуществляется в случаях, если переплата возникла[691]:

– вследствие неправильного применения норм законодательства (при условии отсутствия счетной ошибки со стороны сотрудника учреждения);

– по вине допустившего переплату сотрудника учреждения, в том числе вследствие счетной ошибки;

– по вине гражданина, получающего пенсию (пособие).

Суммы выявленных переплат пенсий и пособий гражданам учитываются на забалансовом счете 16 путем его увеличения.

Списание с забалансового учета сумм переплат пенсий и пособий производится:

– при установлении (отсутствии) виновных лиц по фактам произведенных переплат пенсий и пособий;

– при вынесении судом в соответствии с гражданским законодательством решения, свидетельствующего об отсутствии обязанности сотрудника учреждения возместить суммы выявленных переплат пенсий, пособий;

– при добровольном возмещении сотрудником учреждения указанной переплаты в доход бюджета;

– при добровольном возмещении переплаты гражданином, получившим пенсию (пособие);

– при удержании сумм переплат, образовавшихся ввиду счетной ошибки, из пенсий и пособий.

Переплаты пенсий и пособий списываются с забалансового счета 16 путем его уменьшения.

Суммы указанных переплат учитываются на счете 16 до их полного погашения или списания.

Бухгалтерские записи по учету переплаты пенсий и пособий

вследствие неправильного применения законодательства

Власова Г. В.,

практикующий бухгалтер

Иногда вследствие различных ситуаций бухгалтер может сделать ошибочную переплату денежных средств работнику. Даже переплата заработной платы или отпускных – ужасно неприятная ситуация, а уж переплата пособий за счет фонда социального страхования – бухгалтеру такое даже представить страшно. Так что же должен знать бухгалтер, чтобы выйти из этой ситуации?

Для начала надо разобраться, имеет ли право работодатель удержать эту переплаченную сумму, всю сумму или ее часть и в каких ситуациях.

В ст. 137 ТК РФ четко описываются ситуации, когда работодатель имеет право своим решением удержать суммы из заработной платы работника:

1) если работник получил аванс и уволился, не отработав его;

2) если работник получил денежные суммы, выданные под отчет или в качестве подъемных при переезде к месту работы в другую местность, или другие аналогичные суммы, но при этом не израсходовал их полностью (то есть авансовый отчет утвержден на сумму меньшую, чем было выдано) и не вернул в кассу предприятия;

3) если бухгалтер допустил переплату по заработной плате работника вследствие счетной ошибки;

4) если доказана вина работника в невыполнении трудовых норм или простое;

5) если работник взял отпуск авансом, а потом уволился по собственному желанию, не отработав период, за который взял отпуск.

ВАЖНО В РАБОТЕ

Суммы пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком, излишне выплаченные застрахованному лицу, не могут быть с него взысканы, за исключением случаев счетной ошибки и недобросовестности со стороны получателя (представление документов с заведомо неверными сведениями, в том числе справки (справок) о сумме заработка, из которого исчисляются указанные пособия, сокрытие данных, влияющих на получение пособия и его размер, другие случаи).

Итак, как видим, ТК РФ не регламентирует переплату пособия за счет ФСС. Тогда обратимся к Федеральному закону от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Федеральный закон № 255-ФЗ).

Согласно п. 4 ст. 15 Федерального закона № 255-ФЗ переплата по таким видам пособия за счет ФСС, как по больничному листу, декретные или пособия по уходу за ребенком, удерживается из дохода работника в следующих случаях:

- счетная ошибка бухгалтера;

- переплата пособия вследствие вины работника – получателя пособия, то есть данный работник представил неверные документы (справки о сумме заработка или другие справки, необходимые для получения пособия (например, с работы мужа, жены)) или скрыл от работодателя какие-то другие необходимые сведения для исчисления пособия.

В таких случаях закон разрешает удержать переплаченные суммы как при следующей выплате социального пособия, так и при выплате такому работнику заработной платы.

Производить удержания в счет погашения переплаты можно из расчета не более 20% от дохода за минусом НДФЛ (пособия, зарплаты или других денежных доходов) данного работника, при этом сумма всех удержаний из его дохода (НДФЛ, алиментов, переплаты и других удержаний) согласно ст. 138 ТК РФ не должна превышать 50% от начисленного дохода.

Если работник, в случае окончания срока получения пособия (например, по уходу за ребенком) или увольнения, больше не будет получать пособия или зарплаты у данного работодателя, то оставшуюся сумму переплаты работодатель может получить после решения суда.

Если же работодатель в нарушение п. 4 ст. 15 Федерального закона № 255-ФЗ удержит переплату пособия, образовавшуюся по другим основаниям, а работник обратится с жалобой, то и должностное лицо, и организация будут оштрафованы по ст. 5.27 КоАП РФ.

Переплату может обнаружить как сам бухгалтер, так и проверяющие из ФСС. В принципе, если ошибка обнаружится уже в ходе проверки ФСС, то алгоритм будет практически такой же, просто добавятся штрафы от ФСС (в соответствии с п. 1 ст. 47 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее – Федеральный закон № 212-ФЗ) в размере 20% от неуплаченных сумм) и размер пени может быть выше, так как период будет больше.

Когда обнаружится переплата, надо сначала определиться, является ли переплата следствием счетной ошибки.

Верховный суд (далее — ВС) РФ в своем Определении от 20.01.2012 № 59-В11-17 указал, что счетной ошибкой является:

- именно ошибка, возникшая при совершении арифметических подсчетов бухгалтера, начисляющего выплаты пособия (ошибка при складывании дохода за расчетный период для подсчета пособия, например), так как бухгалтер – тоже человек, а людям свойственно ошибаться;

- произошел сбой компьютерной программы для ведения бухгалтерии;

- сюда же входят опечатки при вводе данных в программу (при введении арифметического результата для подсчета пособия в программу механически была набрана лишняя цифра), описки и т. д.

Если же переплата возникла в ходе нижеперечисленных факторов, то такая ошибка считается несчетной:

1. Неправильного толкования законодательных норм расчета пособия:

1.1. Неправильно определен размер пособия вследствие неправильного подсчета стажа.

1.2. Неправильные суммы были взяты для расчета.

1.3. Произошла оплата больничного листа за отработанный день сотруднику, который обратился за медицинской помощью уже после окончания рабочего дня.

1.4. Вместо оплаты пособия из расчета МРОТ был произведен расчет пособия в полном размере за дни нарушения лечебного режима, например.

1.5. Сотрудница ушла в новый отпуск по беременности и родам, не прервав отпуск по уходу за ребенком до 1,5 лет.

1.6. Было выплачено пособие за счет ФСС за первые три дня больничного листа.

2. Пособие было выплачено в полном объеме дважды или получено однофамильцем человека, которому это пособие полагалось.

3. Была произведена ошибка в установлении зарплаты сотруднику при неправильном толковании внутренних (локальных) актов организации (была ошибочно выплачена премия или надбавка к зарплате в расчетном для пособия периоде).

ВАЖНО В РАБОТЕ

Не подлежат возврату в качестве неосновательного обогащения заработная плата и приравненные к ней платежи, пенсии, пособия, стипендии, возмещение вреда, причиненного жизни или здоровью, алименты и иные денежные суммы, предоставленные гражданину в качестве средства к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки.

Итак, бухгалтер, обнаружив переплату пособия, начинает действовать в следующем порядке.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.