Сегодня рассмотрим тему: "перечень заявлений о ввозе товаров и уплате косвенных налогов (кнд 1150035)" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Перечень заявлений о ввозе товаров и уплате косвенных налогов (КНД 1150035)

- 2 Порядок заполнения перечня заявлений о ввозе товаров и уплате косвенных налогов

- 3 Представление Перечня заявлений о ввозе товаров и уплате косвенных налогов в ИФНС

- 4 ФНС изменила форму перечня заявлений о ввозе товаров и уплате косвенных налогов

- 5 Скорректирована форма Перечня заявлений о ввозе товаров и уплате косвенных налогов

- 6 Перечень заявлений о ввозе товаров и уплате косвенных налогов (КНД 1150035)

Перечень заявлений о ввозе товаров и уплате косвенных налогов (КНД 1150035)

Организации и ИП для подтверждения обоснованности применения нулевой ставки НДС и (или) освобождения от уплаты акцизов при экспорте товаров в страны – члены Евразийского экономического союза.

Перечень заявлений представляется в налоговый орган вместе с декларацией по НДС в течение 180 календарных дней с даты отгрузки (передачи) товаров.

Перечень заявлений о ввозе товаров и уплате косвенных налогов включает в себя титульный лист и раздел 1.

Обязательными для заполнения являются все части перечня заявлений.

Когда все необходимые разделы перечня заявлений будут заполнены, необходимо провести его проверку, а затем отправить в контролирующие органы. Как проверить и отправить отчет см. здесь.

Порядок заполнения перечня заявлений о ввозе товаров и уплате косвенных налогов

Опубликована форма документа и порядок ее заполнения, которая необходима для соблюдения порядка налогообложения в рамках

правоотношений Договора о Евразийском экономическом союзе (ЕАЭС).

О новых документах при экспорте товаров с территории ЕАЭС

Приказом ФНС России от 06.04.2015 № ММВ-7-15/139@ утверждена форма документа, который называется «Перечень заявлений о ввозе товаров и уплате косвенных налогов». Вместе с формой документа утверждены также Порядок заполнения и формат представления этого перечня в электронном виде.

Указанные выше документы приняты в рамках правоотношений Договора о Евразийском экономическом союзе (ЕАЭС) от 29.05.2014, в котором сторонами являются следующие государства: Российская Федерация, Республика Беларусь, Республика Казахстан, Республика Армения и Кыргызская Республика.

Напомним, порядок взимания косвенных налогов при экспорте и импорте товаров (выполнении работ, оказании услуг) в отношении государств — членов ЕАЭС регламентируется соответствующим Протоколом — Приложение № 18 к Договору ЕАЭС. В частности, в Разделе II данного Протокола закреплены правила при экспорте товаров. Установлено, что налогоплательщик государства — члена ЕАЭС при экспорте товаров на территорию другого государства — члена применяет нулевую ставку НДС и (или) освобождение от уплаты акцизов.

| Видео (кликните для воспроизведения). |

Для подтверждения обоснованности применения нулевой ставки НДС и (или) освобождения от уплаты акцизов налогоплательщик, с территории которого вывезены товары, обязан представить в налоговый орган одновременно с налоговой декларацией следующие документы (их копии):

- договоры (контракты), заключенные с налогоплательщиком другого государства — члена ЕАЭС или с налогоплательщиком государства, не являющегося членом ЕАЭС;

- выписку банка, подтверждающую фактическое поступление на счет налогоплательщика-экспортера выручки от реализации экспортированных товаров;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства — члена, на территорию которого импортированы товары, об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств);

- транспортные (товаросопроводительные) документы.

Под пунктом 3 вместе с самими заявлениями о ввозе товаров предусмотрен также документ, именуемый «перечень заявлений», форма которого и утверждена опубликованным приказом ФНС.

Рассматриваемый Перечень заявлений подается в налоговые органы Российской Федерации, и заполняется он налогоплательщиком, осуществившим операции по реализации товаров, вывезенных с территории Российской Федерации на территорию государства — члена Евразийского экономического союза (т. е. экспорт с территории РФ).

Важно помнить: сведения, включенные налогоплательщиком в Перечень заявлений, будут проверяться в налоговом органе на соответствие тем данным, которые получены налоговиками в рамках международного межведомственного обмена информацией, предусмотренного Протоколом от 11.12.2009 (в редакции от 31.12.2014) «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Если сведения, представленные налогоплательщиком, не соответствуют данным налогового органа, налоговики вправе будут взыскать сумму косвенных налогов с пенями.

Основные требования по заполнению Перечня заявлений

Перечень заявлений о ввозе товаров и уплате косвенных налогов включает в себя титульный лист и раздел 1 «Реквизиты заявлений о ввозе товаров и уплате косвенных налогов, подтверждающие обоснованность применения нулевой ставки налога на добавленную стоимость и (или) освобождения от уплаты акцизов».

Налогоплательщик может заполнить Перечень заявлений как в бумажном, так и в электронном виде.

| Видео (кликните для воспроизведения). |

При любом способе формирования документа необходимо учесть некие общие правила. Например, использование сквозной нумерации страниц, запрет на исправление ошибок корректирующим средством и на применение двусторонней печати.

Если используется электронная форма документа, то тут бухгалтеру немного легче — он освобожден от части рутинной работы по заполнению документа или проверке правильности его оформления, за него это сделает программа.

При ручном оформлении документа необходимо помнить, что заполнение полей Перечня заявлений любых показателей (текстовых, числовых, кодовых) необходимо производить слева направо, начиная с первого (левого) знакоместа.

В незаполненных полях (знакоместах, «клеточках») ставится прочерк. Это относится как к полностью, так и к частично заполненным показателям.

Например, показатель «ИНН» для юридического лица следует отражать по следующей схеме: «7700123456——». Правда, есть и исключение, номера страниц заполняются без прочерков по примеру: «001», «002», «003» и т. д.

Большинство показателей Титульного листа рассматриваемого документа давно знакомы российскому налогоплательщику. Это ИНН и КПП налогоплательщика, код налогового периода и отчетный год, номер корректировки и пр. Все они заполняются как обычно.

Перечень заявлений может представить как сам налогоплательщик, так и его законный или уполномоченный представитель.

При этом в специальном разделе Титульного листа, в котором подтверждается достоверность и полнота представленных сведений, под кодом «1» может значиться следующее лицо:

- налогоплательщик;

- законный представитель (включая участника товарищества, доверительного управляющего, концессионера, участника договора инвестиционного товарищества, ответственного за ведение налогового учета).

Значение «2» указывается, только если документ представлен уполномоченным представителем налогоплательщика.

В этом же разделе отражаются сведения о представителе налогоплательщика (ФИО физического лица или наименование юридического лица), а также данные о документе, подтверждающем его полномочия. Ранее таким документом, как правило, являлась доверенность. Теперь список уполномоченных лиц расширен, поэтому и документы могут быть разные. В поле для указания приложений к Перечню заявлений (подтверждающих документов или их копий) надо будет в этом случае указать количество листов документа, подтверждающего полномочия любого представителя организации

Приведем дополнительные правила для тех случаев, когда рассматриваемый документ заполняется организацией-правопреемником.

Правопреемник представляет Перечень заявлений (а также соответствующие декларации и иные необходимые документы) в налоговый орган по месту своего учета.

В Титульном листе факт реорганизации в первую очередь отразится в специальном поле «Форма реорганизации (ликвидации) (код)». В нем могут быть указаны следующие коды:

- 0 — ликвидация организации;

- 1 — преобразование одного юридического лица в другое;

- 2 — слияние нескольких юридических лиц;

- 3 — разделение юридического лица;

- 5 — присоединение к другому юридическому лицу;

- 6 — разделение с одновременным присоеди- нением.

Такие коды закреплены в Приложении 1 к Порядку заполнения Перечня заявлений.

Правопреемник должен отразить прежние данные об ИНН и КПП до реорганизации в поле «ИНН и КПП реорганизованной организации». А вот в верхней части Титульного листа и Раздела 1 необходимо указывать свои данные, то есть ИНН и КПП правопреемника.

При заполнении Перечня заявлений важно учесть тот момент, что часть показателей в Перечне должна отражаться аналогично тем значениям, данные которых используются непосредственно в самих заявлениях или налоговых декларациях по НДС и акцизам, на основании сведений из которых и формируется Перечень заявлений.

Например, в Перечне заявлений и в декларации по НДС должны совпадать ИНН и КПП налогоплательщика, налоговый период, код налогового органа и пр.

Обратите внимание на показатель «Налоговая декларация (код)». В нем необходимо указывать значение кода формы по классификатору налоговой документации (код КНД) из налоговой декларации, одновременно с которой представляется Перечень заявлений. Чуть выше мы отметили, что Перечень заявлений подается в налоговый орган не сам по себе, он входит в комплект обязательных документов, подаваемых с налоговой декларацией. Это может быть декларация по НДС (код по КНД 1151001) или по акцизам (код по КНД 1151084 или 1151074).

Действующая налоговая декларация по НДС утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/558@. Декларация по акцизам на подакцизные товары, за исключением табачных изделий, утверждена приказом ФНС России от 14.06.2011 № ММВ-7-3/369@, по табачным изделиям — от 14.11.2006 № 146н.

Напомним о самих заявлениях, сведения из которых должны отражаться в Разделе 1 Перечня. Форма заявления закреплена в Приложении № 1 к Протоколу от 11.12.2009 «Об обмене информацией в электронном виде между налоговыми органами государств — членов Евразийского экономического союза об уплаченных суммах косвенных налогов».

Итак, из заявлений в Перечень заносятся такие данные:

- номер отметки о регистрации заявления;

- дата отметки о регистрации заявления.

Оба показателя берутся из раздела 2 заявления. Номер отметки и дата проставляются в заявлении налоговым органом импортера при подтверждении уплаты косвенных налогов.

Далее отражается показатель «Идентификационный код (номер) покупателя», в котором указывается код или номер покупателя, которым выступает налогоплательщик-импортер, заполнивший заявление, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения).

В поле «Раздел заявления, в котором располагаются реквизиты продавца» указывается номер раздела заявления о ввозе товаров и уплате косвенных налогов, по которому налоговым органом импортера подтверждена уплата косвенных налогов (или освобождение от налогообложения). Этим разделом заявления может быть только первый или третий, именно в них содержатся сведения о реквизитах (ИНН) налогоплательщика-экспортера, то есть продавца.

При этом в Разделе 3 заявления отражаются сведения о сделках налогоплательщика — налогового агента. Продавцом в этом случае выступает комитент, доверитель или принципал. В Разделе 1 заявления указываются сведения по сделкам обычного налогоплательщика косвенных налогов, которые были осуществлены по контрактам на поставку товаров, по договорам лизинга, переработки давальческого сырья, а также в случае заключения договора о приобретении товара у физического лица, не являющегося предпринимателем.

Все указанные выше показатели являются обязательными к заполнению.

Дополнительно напомним коды стран, участвующие в Евразийском экономическом союзе, которые тоже придется отражать в Разделе 1 Перечня заявлений:

- 051 — код Республики Армении;

- 112 — код Республики Беларусь;

- 398 — код Республики Казахстан;

- 417 — код Кыргызской Республики;

- 643 — код Российской Федерации.

В заключении приведем пример заполнения рассматриваемого документа. Примем, что Перечень заявлений сформирован по данным российского юридического лица по операциям экспорта, произведенным в апреле текущего года. Товары реализованы в Республику Казахстан. Документ заполнялся в электронном виде (прочерки в незаполненных знакоместах не проставлялись.

Консультант по налогам И.М. Акиньшина, для журнала «Нормативные акты для бухгалтера»

Практическая энциклопедия бухгалтера

Все изменения 2019 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

Представление Перечня заявлений о ввозе товаров и уплате косвенных налогов в ИФНС

Для подтверждения ставки НДС 0% по экспорту в ИФНС предоставляется пакет документов (п 5. Протокола ЕАЭС):

- договор (контракт) с покупателем из другого государства ЕАЭС;

- заявление о ввозе с отметкой налогового органа об уплате налога или Перечень заявлений о ввозе товаров и уплате косвенных налогов (Письмо ФНС РФ от 11.01.2017 N АС-4-15/201@, Приказ ФНС РФ от 06.04.2015 N ММВ-7-15/139@);

- выписка банка, подтверждающая фактическое поступление выручки – НЕ предоставляется, т.к. исключена локальным законодательством (п. 1 ст. 165 НК РФ, Письмо Минфина РФ от 30.06.2016 N 03-07-13/1/38244);

- транспортные (товаросопроводительные), подтверждающие перемещение товаров (Письмо ФНС РФ от 07.09.2015 N ОА-4-17/15723@);

- иные документы – как правило по агентским договорам (Письмо ФНС РФ от 07.09.2015 N ОА-4-17/15723@).

Подтверждающие документы в т.ч. Перечень заявлений о ввозе товаров предоставляются в ИФНС одновременно с декларацией по НДС (п. 10 ст. 165 НК РФ).

Документы могут представляться в ИФНС на бумажном носителе или в электронном виде по утвержденным форматам или в виде скан-образов документов (Письмо ФНС РФ от 11.01.2017 N АС-4-15/201@).

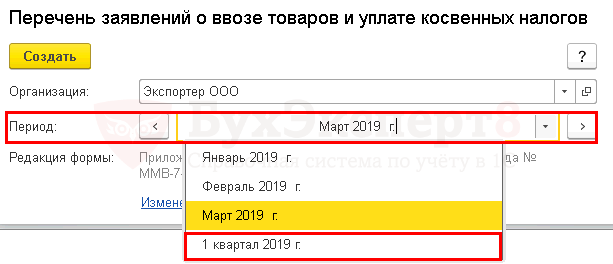

Перечень заявлений о ввозе оформляется с помощью регламентированного отчета Перечень заявлений о ввозе товаров и уплате косвенных налогов в раздел е Отчеты – 1С: Отчетность – Регламентированные отчеты – кнопка Создать – вкладка Все – папка Налоговая отчетность — Перечень заявлений о ввозе товаров и уплате косвенных налогов .

В момент создания отчета выбирается период, за который он предоставляется – месяц или квартал. В нашем примере отчет формируется за 1 кв.

Отчет заполняется в ручном режиме.

Титульный лист

- в поле Налоговая декларация (код) указывается код формы по КНД декларации по НДС — 1151001.

Раздел 1

Отчет заполняется на основании тех данных, что указаны в заявлении о ввозе товаров, полученном от покупателя:

- в графе 3 Раздел заявления, в котором располагаются реквизиты продавца из выпадающего списка выбирается:

- Раздел 1 – в этом разделе указываются данные по обычным поставкам купли-продажи, как в нашем примере;

- Раздел 3 следует выбрать, если Заявление о ввозе относится к сделке по агентскому договору.

После заполнения Перечень заявлений следует Записать , затем, воспользовавшись соответствующими кнопками, отчет можно:

- выгрузить;

- проверить выгрузку;

- напечатать;

- отправить в ИФНС.

ФНС изменила форму перечня заявлений о ввозе товаров и уплате косвенных налогов

ФНС изменила форму перечня заявлений о ввозе товаров и уплате косвенных налогов. Соответствующий приказ от 25.09.2018 № ММВ-7-15/546@ опубликован на Официальном интернет-портале правовой информации.

Напомним, указанный перечень заявлений представляется вместе с налоговой декларацией по НДС или акцизам. Он подтверждает обоснованность применения нулевой ставки НДС или освобождения от уплаты акцизов налогоплательщиком государства-члена ЕАЭС, с территории которого вывезены товары.

Действующая форма перечня заявлений утверждена приказом от 06.04.2015 № ММВ-7-15/139@.

Новые поправки оговаривают простановку печати на форме перечня только при ее наличии у организации.

Как поясняли ранее в ФНС, наличие этого поля не соответствовало положениям Федерального закона от 06.04.2015 № 82-ФЗ, который отменил обязательность печати у хозяйственных обществ.

В «1С:Предприятии 8» обновленная форма перечня заявлений о ввозе товаров и уплате косвенных налогов будут реализованы с выходом очередных версий. О сроках см. в «Мониторинге изменений законодательства».

Скорректирована форма Перечня заявлений о ввозе товаров и уплате косвенных налогов

ФНС России приказом от 25.09.18 № ММВ-7-15/546@ утвердила изменения в форму Перечня заявлений о ввозе товаров и уплате косвенных налогов. Согласно поправкам, организации должны будут заверять этот перечень своей печатью только при ее наличии. Изменения внесены в приказ ФНС России от 06.04.15 № ММВ-7-15/139@ и начнут действовать с 3 ноября.

Напомним, что Перечень заявлений подтверждает обоснованность применения нулевой ставки НДС и (или) освобождения от уплаты акцизов. Данный перечень налогоплательщики представляют в инспекцию вместе с налоговой декларацией и документами, предусмотренными пунктом 4 раздела 2 Протокола о порядке взимания косвенных налогов (Приложение № 18 к Договору о Евразийском экономическом союзе от 29.05.14).

Согласно действующему порядку заполнения Перечня заявлений, организации должны проставлять на бланке свою печать. Но, как известно, с 2015 года организации (ООО и АО) вправе, но не обязаны использовать круглую печать с указанием своего названия и места нахождения. В связи с этим ФНС скорректировала форму Перечня заявлений. Теперь организации должны будут заверять печатью подпись руководителя на Перечне заявлений только при наличии такой печати.

Перечень заявлений о ввозе товаров и уплате косвенных налогов (КНД 1150035)

Данная форма вступила в силу по истечении 10 дней после дня официального опубликования Приказа ФНС РФ от 06.04.2015 N ММВ-7-15/139@

Приложение N 1

к приказу ФНС России

от 06.04.2015 N ММВ-7-15/139@

(в ред. Приказа ФНС РФ от 25.09.2018 N ММВ-7-15/546@)

Форма по КНД 1150035

ПЕРЕЧЕНЬ ЗАЯВЛЕНИЙ О ВВОЗЕ ТОВАРОВ И УПЛАТЕ КОСВЕННЫХ НАЛОГОВ

Раздел 1. Реквизиты заявлений о ввозе товаров и уплате косвенных налогов, подтверждающие обоснованность применения нулевой ставки налога на добавленную стоимость и (или) освобождения от уплаты акцизов

Обратите внимание. Доступ к полному содержимому данного документа ограничен.

В данном случае предоставлена только часть документа для ознакомления и избежания плагиата наших наработок.

Для получения доступа к полным и бесплатным ресурсам портала Вам достаточно зарегистрироваться и войти в систему.

Удобно работать в расширенном режиме с получением доступа к платным ресурсам портала, согласно прейскуранту.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.