Сегодня рассмотрим тему: "отчетный и расчетный период по страховым взносам в 2019 - 2020 году" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Сроки сдачи расчетов по страховым взносам в 2019 году: единая таблица

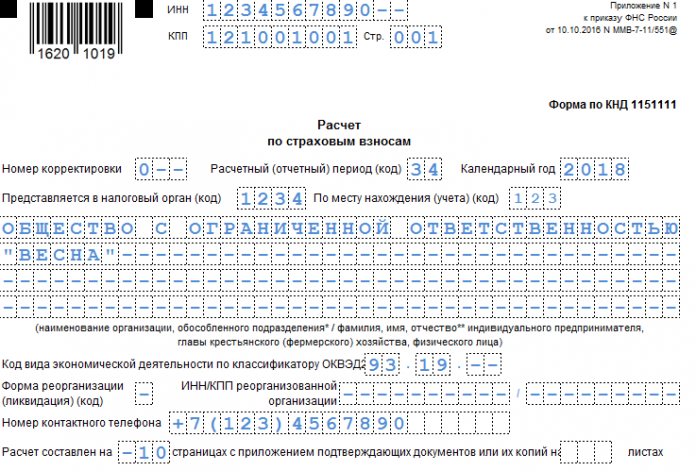

ФНС утвердила новую форму расчета по страховым взносам, порядок заполнения, а также электронный формат представления. Она применяется с отчетности за первый квартал 2019 года.

Прежняя форма расчета, утвержденная приказом от 10.10.2016 № ММВ-7-11/[email protected], больше не действует.

В новой форме ЕРСВ сокращен состав приложений к разделу 1, а также появились дополнительные поля в нескольких листах расчета, например:

- в разделе 1 «Сводные данные об обязательствах плательщика страховых взносов» расчета появляется новое поле «Тип плательщика (код)»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности к разделу 1» в новой форме стал приложением 1.1;

- в приложении 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1» ниже поля «Количество застрахованных лиц, всего (чел.)» введено новое поле «Количество физических лиц, с выплат которым исчислены страховые взносы, всего (чел.)»;

- в разделе 3 «Персонифицированные сведения о застрахованных лицах» поле «Номер корректировки» переименовано в «Признак аннулирования сведений о застрахованном лице».

Также из расчета исключены два приложения (8 и 9) к разделу 1, которые раньше предназначались для сведений, необходимых для применения пониженных тарифов страховых взносов.

Когда сдавать расчет в 2019 году: таблица со сроками

Расчет по страховым взносам необходимо сдать не позднее 30 числа месяца, следующего за отчетным периодом (п. 7 ст. 431 НК РФ). Если дата выпала на выходной или нерабочий праздничный день, то срок сдачи переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

Срок уплаты страховых взносов в 2019 году: таблица для юр. лиц и ИП

В данной статье приводятся сроки уплаты страховых взносов в 2019 году. Изменились ли они? Когда вносить взносы в ПФР, ФСС и ФОМС? Когда в 2019 году платить взносы ООО за работников, а ИП – «за себя»? Тут вы найдете таблицу со сроками уплаты страховых взносов на 2019 года и пояснения по их переносу.

Порядок и сроки уплаты страховых взносов установлены главой 34 Налогового кодекса РФ. Если в 2019 год срок уплаты страховых взносов приходится на выходной или нерабочий праздничный день, то перечислить взносы нужно в ближайший за ним рабочий день. Такое указание есть в пункте 7 статьи 6.1 Налогового кодекса РФ. Узнать, какой день приходится на выходной или праздник, можно в статьях 111 и 112 Трудового кодекса РФ. Если праздники совпадают с выходными, как правило, их переносят на другие даты.ё

| Видео (кликните для воспроизведения). |

Правительством РФ принято Постановление о переносе выходных дней в 2019 году. В 2019 году переносятся следующие выходные дни:

- с субботы 5 января на четверг 2 мая;

- с воскресенья 6 января на пятницу 3 мая;

- с субботы 23 февраля на пятницу 10 мая.

Исполнение обязанности по уплате страховых взносов

Страховые взносы в 2019 году считают уплаченными в тот день, когда ООО или ИП в банк передано платежное поручение на уплату страховых взносов. Предъявить такое поручение на уплату страховых взносов может как сам плательщик страховых взносов, так и любое другое лицо: организация, ИП или человек, который не занимается бизнесом (пунктом 1 статьи 45 Налогового кодекса РФ). Разумеется, что на расчетном счете организации или другого лица должно быть достаточно денег для платежа, а само поручение заполнено верно.

Страховые взносы в 2019 году перечисляйте в бюджет без округления: в рублях с копейками (п. 5 ст. 431 НК РФ).

Сроки уплаты страховых взносов в 2019 году: таблица

В 2019 году страховые взносы на ОПС, на ОМС и на ВНиМ с выплат работникам, а также взносы ИП за себя перечисляются в ИФНС, а взносы «на травматизм» — в ФСС.

Работодатели-страхователи (организации и ИП) должны будут перечислять страховые взносы не позднее 15 числа месяца, следующего за месяцем начисления взносов (п. 3 ст. 431 НК РФ). С учетом переносов выходных и праздничных дней сроки уплаты страховых взносов в ИФНС с выплат работникам (или иным физическим лицам) в 2019 году таблица со сроками уплаты страховых взносов выглядит так:

В 2019 году страховыми взносами в ФСС (на страхование от несчастных случаев) облагаются выплаты и иные вознаграждения в рамках (п. 1 ст. 20.1 Закона № 125-ФЗ):

- трудовых отношений;

- гражданско-правовых договоров на выполнение работ и (или) оказание услуг, а также договоров авторского заказа – если уплата взносов предусмотрена этими договорами.

Выплаты, которые не облагаются взносами на страхование от несчастных случаев, указаны в ст. 20.2 Закона N 125-ФЗ.

В таблице ниже представлены сроки уплаты страховых взносы в ФСС в 2019 году:

Индивидуальные предприниматели, у которых есть наемные сотрудники, в 2019 году платят страховые взносы на пенсионное (социальное, медицинское) страхование не только за своих работников, но и за себя (ст. 419 Налогового кодекса РФ).

| Видео (кликните для воспроизведения). |

В обязательном порядке за себя ИП платят взносы в 2019 году (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

Взносы на социальное страхование предприниматели платить не обязаны. Однако это возможно на добровольных началах (ч. 6 ст. 4.5 Закона от 29 декабря 2006 г. № 255-ФЗ).

Если доход ИП за 2018 год 300 000 руб. и меньше, то фиксированный платеж на ОПС составляет за 2018 год 26 545 руб.

Если доход больше 300 000 руб., надо дополнительно уплатить 1,0% от суммы, превышающей 300 000 руб. за год. Однако размер страховых взносов на ОПС за 2018 год не может быть больше 212 360 руб.

В 2019 году годовую сумму взносов на собственное обязательное пенсионное (медицинское) и добровольное социальное страхование предприниматели платят по своему усмотрению – либо единовременно, либо несколькими платежами в течение года (например, ежемесячно, ежеквартально, раз в полугодие). Главное, чтобы взносы были перечислены полностью до 31 декабря 2019 года.

При этом для пенсионных взносов, которые начислены с дохода свыше 300 000 руб., установлен другой срок. Предприниматель может заплатить их в следующем году, но не позднее 1 июля.

1 июля 2019 года выпадает на понедельник, поэтому никуда не переносится. Вот сроки уплаты страховых взносов в 2019 году (в данные сроки нужно заплатить взносы за 2018 год).

Если доход 300 000 руб. и меньше, то фиксированный платеж на ОПС в 2019 году составляет 29 354 руб. Эту часть нужно заплатить не позднее 09.01.2020.

Если же доход в 2019 году будет больше 300 000 руб., надо дополнительно уплатить 1,0% от суммы, превышающей 300 000 руб. за год. Размер страховых взносов на ОПС за 2019 год не может быть больше 234 832 руб. Эту сумму нужно заплатить не позднее 01.07.2020.

Фиксированные платежи для ИП на ОМС составляют за 2019 год 6 884 руб. Этот взнос нужно внести не позднее 09.01.2020.

Возможная ответственность за нарушение сроков уплаты страховых взносов в 2019 году

Если страховые взносы в 2019 году вы перечислили позже установленных сроков, то налоговая инспекция начислит организации пени (ст. 75 НК РФ). Также возможно привлечение к различным видам ответственности.

ИФНС вправе оштрафовать организацию или ИП за неуплату страховых вносов. Однако сделать это они могут исключительно за полную или частичную неуплату взноса по итогам налогового (расчетного) периода. На сумму неуплаченных авансовых платежей штрафы не начисляют (п. 3 ст. 58 НК РФ).

Штраф составит 20 процентов от суммы недоимки. Если инспекторы докажут, что неуплата была умышленной, то штраф возрастет до 40 процентов. Это следует из статьи 122 Налогового кодекса РФ.

Если организация не перечислит налог, выступая в роли налогового агента, то оштрафуют ее также на 20 процентов от суммы (ст. 123 НК РФ).

Не исключено, что страховые взносы в 2019 году не перечислят вовремя из-за грубого нарушения правил бухучета: когда страховые взносы неправильно начислили и сумма была искажена не менее чем на 10 процентов. Тогда суд может дополнительно привлечь руководителя организации или главного бухгалтера к административной ответственности. Штраф в этом случае составит от 2000 до 3000 руб. (ст. 15.11 КоАП РФ).

На практике налоговая ответственность в отношении организации может применяться одновременно с административной ответственностью к ее должностным лицам. То есть за одно и то же нарушение организацию штрафуют по статье 122 или 123 Налогового кодекса РФ, а директора или главбуха – по статье 15.11 Кодекса РФ об административных правонарушениях.

Если ИФНС докажет, что неуплата страховых взносов в 2019 году стала результатом преступления, суд может приговорить виновных к уголовной ответственности по статьям 198, 199, 199.1, 199.3 и 199.4 Уголовного кодекса РФ.

Понравилась статья? Поделитесь ссылкой с друзьями:

Одно из главных изменений в сфере страховых взносов, действующее с 2019 года, это подросшие предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере ( п. 4-6 ст. 421 НК РФ, Постановление Правительства РФ от 28.11.2018 N 1426):

- 1 150 000 руб. для взносов на ОПС (было 1 021 000 руб.);

- 865 000 руб. для взносов на ВНиМ (было 815 000 руб.).

Но кроме того, изменились ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Основные ставки страховых взносов для работодателей

Как вы помните, ранее в НК предусматривалось, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 гг. (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф – с 30% до 34% (пп. 1 п. 2 ст. 425 НК РФ в ред., действ. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года переходят из разряда временных в постоянные. В связи с этим в 2019 году применяются прежние тарифы (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5% (ст. 1 Закона от 22.12.2005 N 179-ФЗ , ст. 1 Закона от 31.12.2017 N 484-ФЗ ).

Пониженные страховые взносы в 2019 году: ставки (таблица)

Как уже было сказано, основные ставки страховых взносов на 2019 год не изменились. И это, безусловно, хорошая новость. А вот с пониженными тарифами ситуация не столь радужная.

С 2019 года переходят с пониженных тарифов на основные сразу несколько категорий страхователей. К ним относятся:

- организации и ИП на УСН, ведущие определенные виды деятельности (пп. 5 п. 1 ст. 427 НК РФ);

- организации и ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность, в т.ч. аптеки (пп. 6 п. 1 ст. 427 НК РФ);

- ИП на патенте (пп. 9 п. 1 ст. 427 НК РФ).

Все перечисленные страхователи с 2019 года также должны платить взносы по ставке 10%, если выплаты в пользу их работников в течение календарного года превысят предельную базу.

Хозяйственные общества и хозяйственные партнерства, которые занимаются внедрением результатов интеллектуальной деятельности, а также организации и ИП, у которых есть соглашения с особыми экономическими зонами об осуществлении технико-внедренческой деятельности, с 2019 должны платить взносы на ОПС по ставке 20%, а не по 13%, как это было в 2018 году (пп. 1,2 п. 1, пп. 1 п. 2 ст. 427 НК РФ).

Остальные страхователи, имевшие право платить взносы по пониженным тарифам в 2018 году, вправе применять их и в 2019 году.

Сроки сдачи отчетности в 2019 году: календарь бухгалтера и таблица

Какие сроки сдачи отчетности в 2019 году? Когда сдавать налоговую отчетность в ИФНС, а также в ПФР иФСС? Какие сроки сдачи установлены для ИП на УСН? Когда сдавать бухгалтерскую отчетность в 2019 году? Данная статья представляет из себя календарь бухгалтера со сроками сдачи отчетности в виде таблицы.

Чтобы не ошибиться, когда и какой отчет сдавать, предлагаем нашим читателям календарь бухгалтера на 2019 год со сроками сдачи основных отчетов. Если пропустить срок, то контролирующие органы могут начислить штраф. А за непредставление отдельных отчетов даже заблокировать расчетный счет.

Далее приведем таблицы со сроками сдачи основной отчетности в 2019 году (календарь).

СРОКИ СДАЧИ В ИФНС ОСНОВНОЙ ОТЧЕТНОСТИ В 2019 ГОДУ

Вот таблица со сроками сдачи СЗВ-М в 2019 году по месяцам:

За 2018 год отчет СЗВ-СТАЖ нужно сдать не позднее 1 марта 2019 года.

Годовую бухгалтерскую отчетность нужно сдать в налоговую инспекцию не позднее трех месяцев после окончания отчетного года (подп. 5 п. 1 ст. 23 НК РФ). В тот же срок надо сдать обязательный экземпляр годовой отчетности в отделение статистики (ч. 2 ст. 18 Закона от 6 декабря 2011 г. № 402-ФЗ). То есть по общему правилу годовую бухгалтерскую отчетность нужно сдавать не позднее 31 марта года, следующего за отчетным.

Если последний срок сдачи отчетности приходится на нерабочий (выходной) день, представьте ее в первый же рабочий день, следующий за ним (п. 47 ПБУ 4/99). Например, бухгалтерскую отчетность за 2018 год необходимо сдать не позднее 1 апреля 2019 года включительно (31 марта – выходной день).

Перечислим основные виды штрафов за нарушение сроков сдачи отчетности в 2019 году.

Форма расчета по страховым взносам и срок сдачи за 1 квартал 2019 года

Помимо учета расходов и расходов, для любой компании важно подсчитывать страховые взносы, которые выплачиваются за сотрудников. Для этого существует целая декларация, в которой и отмечается вся информация о выплатах на страхование. Как заполнить расчет по страховым взносам за 1 квартал 2019 пошагово описано в этой статье.

Расчетный период – календарный год, отчетных больше, потому что подавать декларации требуется по кварталам. Получается следующая единая схема для 2019:

- За первый кв. – до 30.04. 2019;

- За полгода — второй квартал – до 30.07.2019;

- За 9 месяцев — третий квартал – до 30.10.2019;

- Год – до 30.01.2020.

В сроке сдачи РСВ за 1 квартал 2019 года изменений не будет, потому что дата выходит на будни.

Подают отчетность по ЕССС:

- Все юридические лица РФ, в том числе и работающие на территории России иностранные фирмы.

- Индивидуальные предприниматели.

- Владельцы КФХ.

Исчисление страховых произвести легко. Чтобы ответить на вопрос, сколько было перечислено в разные фонды с одной ежемесячной зарплаты или сделать проверку, можно воспользоваться простым примером расчета страховых взносов в 2019 году. Чтобы он был максимально приближен к реальности, стоит взять среднюю зарплату в регионах России — 20 тыс. рублей. Далее можно вычислять:

- 22% от 20 000 — это 4 400 рублей. Именно столько отправилось в пенсионный фонд.

- После от тех же 20 000 берутся 5,1% — это 1020 рублей на медицинское страхование.

- Ставка на социальные нужды составляет 2,9%. От 20 000 это 580 рублей.

В сумме с одного работника компании, при условии общей системы налогообложения, государству будет выплачено 6 тыс. рублей на страхование. Несложно посчитать, что это:

- 18 000 за первый кв.

- 36 000 за полгода.

- 54 000 за 9 месяцев.

- 72 000 за год.

Здесь годовая сумма в счёт будущей пенсии — 52 800, на медицинское страхование — 12 240 и на социальное — 6960. И это только за одного работника, так что суммы будут значительно увеличиваться в зависимости от заработной платы и количества людей в штате. А также стоит отметить, что для годовых страховых выплат есть пределы налоговой базы.

Так, если за год в Пенсионный фонд выплата превысила 1 021 000 рублей, то до этой границы сумму необходимо рассчитать по ставке 22%, а от превышения — 10%, которые также отправляются в счёт страхования. В это же время, какой бы ни оказалась сумма на медицинское страхование, она полностью облагается налогом по ставке 5,1%. Для социального страхования тоже есть верхняя граница — 815 000 рублей. Однако действуют с ней не так, как с выплатой в счёт пенсии. Если страховые отчисления в год превышают 815 000, то сумма сверх этой границы просто не учитывается — планка максимальная для обложения по ставке 2,9%. Изменения в пределах базы и ставки всегда рекомендуется проверить перед заполнением.

Стоит отметить, что в подробности о заполнении отчета ЕССС за год или квартал говорится в этом приказе ФНС. Дело в том, что документ претерпел изменения из-за того, что теперь все страховые выплаты проходят через ФНС и именно она занимается их распределением. На его основе и составлен этот единая упрощённая инструкция как пример заполнения РСВ за 1 квартал 2019.

В расчет за год или квартал, согласно этому Письму ФНС, входят:

- Титульный лист.

- Лист о физическом лице, если оно не ИП.

- Раздел 1 с десятью приложениями — общие данные о взносах.

- Раздел 2 для глав КФХ.

- Раздел 3 со сведениями о застрахованных лицах.

Но все эти листы заполнять нет необходимости. Обычно используются только:

- Титульный лист.

- Раздел 1, особенно обратив внимание на его части 1.1 и 1.2.

- Приложения 1 и 2 к Разделу 1.

- Раздел 3.

Другие приложения к Разделу 1 пригодятся для отметок о пониженных в квартале или за год тарифах, выплатах студентам, иностранным работникам, сотрудникам с детьми или по больничным листам.

Посмотреть заполненный образец бланка отчетности можно здесь, а скачать пустой образец бланка — по этой ссылке. В образце оформление происходит за 1 квартал 2018 года, что можно использовать как пример для 2019. Если нужна незаполненная форма в excel — скачать бесплатно можно тут.

Отмечается название компании, ФИО её руководителя, ИНН, КПП, ОКВЭД, коды местонахождения компании и куда подаётся декларация. Обязательно необходимо вписать контактный номер телефона, чтобы быть на связи, потому что иногда дозвониться до плательщика специалистам из налоговой сложно, когда они уточняют и проверяют данные.

Графа, куда вписывается количество страниц, заполняется после того, как будут оформлены остальные. А в «номере корректировки» проставляется ноль или другое необходимое число в зависимости от того, в который раз отчетность подаётся за текущий период.

Нужен для внесения персональных данных обо всех застрахованных сотрудниках компании:

- Номер корректировки и дата заполнения.

- ИНН, СНИЛС.

- Дата рождения.

- Пол.

- Гражданство. Для российского код «643», им нужно заполнить строку 120.

- Код вида документа обычно «21» — так обозначается паспорт. Здесь же понадобятся его серия и номер. Если есть другой документ, удостоверяющий личность, то код для него нужно найти здесь. Скачать нужно приложение 2.

- Признак застрахованного лица – либо 1 (застрахован), либо 2 (не застрахован).

Далее необходимо будет указать месяц, а точнее, его номер и код категории застрахованного лица. Для сотрудников обычно это «НР», что значит «наёмный работник». Другие категории по ссылке.

В дальнейшем в этом же разделе вписываются только суммы, рассчитанные ранее. Если у какого-то сотрудника они превышают максимальное значение, то необходимо указать только его. В 2018 это 1 021 000 рублей на человека.

Общая сумма должна соответствовать тем, что отмечены в разделах 1 и 2. Заполняется третий раздел не на всех работников, а на каждого по отдельности.

В первом приложении, в подразделе 1.1 необходимо подвести общие итоги заполнения раздела 3. Здесь происходит расчёт взносов на пенсионное страхование.

Сначала необходимо сразу указать код тарифа (режим налогообложения) того, кто будет их платить:

- Общая численность человек – поле 010.

- Количество тех, чьи отчисления входят в расчетную базу – поле 020.

- Число тех, у кого база превысила допустимое значение – поле 021.

- 030 – сумма всех начислений.

- 040 – общее число необлагаемых выплат.

- 050 – разница между 030 и 040, то есть база для вычисления взносов по страховке.

- 051 – начисления, которые оказались больше максимальной базы. Необходимо указать их сумму.

Последними заполняются такие блоки, как:

- 061 – сколько пенсионных взносов сделано без превышения.

- 062 – с превышением.

- 060 – суммирующее данные предыдущих двух пунктов число.

Здесь стоит отметить (пункт 040) что необлагаемые выплаты отмечены в статье 422 НК РФ.

Прошлый раздел заполнялся только для пенсионного страхования, поэтому есть и для медицинской страховки, который имеет номер «1.2». Оформляется он также:

- 010 и 020 – для численности.

- 030 – все начисления в сумме.

- 040 – необлагаемые выплаты.

- 050 – разница между 030 и 040.

- 060 – все взносы в ОМС.

В отличие от пенсионного, медицинское страхование не имеет максимального значения.

Приложение 2 отчета РСВ за 1 квартал 2019 года также содержит данные для расчета отчислений на социальное страхование. Здесь пункты ничем не отличаются от раздела про пенсионное страхование и медицинское – также требуется количество застрахованных сотрудников, сколько начислений сделано, о превышениях лимита и т. д.

Важно отметить, что в «признак выплат», то есть строку 001 необходимо вписать код 01 или 02. Первый нужен для регионов-участников пилотного проекта, второй – для всех остальных. Информацию об экспериментальном режиме можно прочесть здесь и по этой ссылке.

Заканчивается приложение 2 подведением общих итогов:

- 060 – суммы страховых взносов.

- 070 – расходы на всё страховое обеспечение, будь то больничные или пособия.

- 080 – расходы, которые ФСС возместили.

- 090 – сколько необходимо уплатить. Рассчитать просто – значение из 080 вычитается из 070, а потом эту разность нужно вычесть из значения 060.

Код «1» на этой страничке ставится, если платежи отправляются в бюджет, а код «2» — когда расходы больше, чем окончательная сумма страховых взносов. Других вариантов кодировок здесь нет.

Есть также Приложение 3. Оно заполняется в том случае, если в году или квартале кому-то выплачивались пособия или компенсация за больничный.

Последним заполняется Раздел 1, в котором указываются сводные данные. То есть по всем направлениям страховых выплат нужно обозначить четкое количество денег, подлежащее уплате.

Здесь всё просто:

- Обязательно указывается ОКТМО.

- Не менее обязательно нужен КБК.

- Сумма за расчетный период, будь то год или квартал, и за каждый месяц внутри него.

Только после всех этих шагов можно подсчитать, сколько получилось страниц, проверить их нумерацию и вписать необходимое число на титульный лист.

Сделать проверку для своего документа можно с помощью программы, разработанной ИФНС.

Сдать расчет по страховым взносам как за год, так и за квартал, можно не только на бумаге, но и в электронной форме. Это обязательно, если численность сотрудников превышает 25 человек. Даже если компания только была создана и в ней уже большее количество сотрудников – подавать нужно только в электронном виде.

Принять решение об использовании цифровой формы или бумажной могут все остальные организации, где число работников ровно 25 человек и меньше – это правило регулирует 431 статья НК РФ(пункт 10).

Если порядок, по которому нужно сдавать электронную форму, будет нарушен, то придётся выплатить штраф в 200 рублей согласно статье 119.1 НК РФ.

Ответственность за нарушения порядка подачи и выплаты страхового расчета

Согласно статье 119 НК РФ, если расчет придет позже установленного срока, то штраф составит 5% от невыплаченной суммы. При повторном нарушении правил, штраф будет увеличиваться вплоть до 30%, а минимальный размер штрафа – 1 тыс. рублей.

Именно эту сумму нужно будет выплатить, если взносы всё же были уплачены вовремя, а сроки сдачи отчетности в квартале или году нарушены, или она не сдавалась вовсе, хотя здесь предусмотрена возможность нулевого расчета.

Статья 15.5 КоАП РФ содержит информацию об ответственности, предусмотренной для должностных лиц. Здесь есть два варианта:

- Предупреждение.

- Административный штраф от 300 до 500 рублей.

Здесь важно отметить, что в случае с расчетом по страховым взносам, налоговый орган не имеет права блокировать счета плательщика в качестве наказания – для этого необходимы более серьёзные основания.

Также штраф предусмотрен, если организация занизила себе налоговую базу, и расчет получился меньше, чем должен был. Подробнее об этом можно прочесть в статье 122 НК РФ (пункт 1).

Все серьёзные нарушения в заявлении при расчете доходов, расходов, которые повлекли за собой занижение базы, также приведут к штрафу. О нём говорится в статье 120 НК РФ – его нижняя граница составляет 40 тысяч рублей, а верхняя – 20% от невыплаченных взносов.

Помимо системы штрафов, можно заработать и пени. Начисляются они, если сдавать расчет за год или квартал вовремя, но платить позже.

Важность документа отчетности можно определить по штрафам и пени, начисляемых за ошибки при оформлении. На основе описанной выше информации несложно сделать вывод, что расчёт по страховым взносам — один из важнейших документов, подающихся в квартал или за год. Поэтому к его порядку заполнения необходимо отнестись с внимательностью, проверять вносимые данные и делать всё по строгой инструкции, приведенному в этой статье.

В 2019 г. утверждена постоянная ставка на обязательное пенсионное страхование в размере 22%, предельные величины баз для начисления страховых взносов возросли, определены категории, имеющие право на применение пониженных тарифов страховых взносов, изменился порядок подтверждения основного вида экономической деятельности для установления тарифа страхового взноса на травматизм.

Ставки и предельные величины баз для начисления взносов

Одной из важных поправок для организаций и ИП в части исчисления взносов стало утверждение постоянных ставок взносов на обязательное пенсионное страхование. Федеральным законом от 03.08.2018 № 303-ФЗ окончательно утверждаются ставки взносов на обязательное пенсионное страхование в размере 22%. Ранее ожидалось повышение основного тарифа на ОПС до 26% на 2021 г.

Стоит отметить, что взносы на пенсионное страхование начисляются в размере 22% в период с 2017 по 2020 гг. на выплаты, не превышающие предельную величину для начисления взносов, в случае, если выплаты превысили установленную предельную величину базы, то исчисление взносов ОПС ведется по ставке 10% (ст. 426 НК РФ). Поправки закрепляют действующие ставки страховых взносов 22% и 10% на постоянной основе, порядок исчисления взносов остается прежним.

Что касается вышеупомянутых предельных величин баз для начисления страховых взносов, то при исчислении и подготовке отчетности по взносам необходимо учитывать, что в 2019 г. показатели возросли. В конце ноября 2018 г. Минфином были рассчитаны и подготовлены данные показатели и согласно Постановлению Правительства РФ от 28.11.2018 № 1426 для страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством размер предельной величины базы на 2019 г. составляет 865 000 руб. Для страховых взносов на обязательное пенсионное страхование предельная величина базы в 2019 г. определена в размере 1,15 млн руб.

Повышение предельных величин баз для исчисления страховых взносов обусловлено ростом заработной платы. Согласно ст. 421 НК РФ, предельные величины баз должны ежегодно индексироваться в соответствии с увеличением средней заработной платы в России. Ежегодно подсчет этих величин ведет Минфин РФ, а утверждает и регламентирует — Правительство РФ.

Необходимо обратить внимание, что при достижении в течение года размера предельной величины базы, взносы на случай временной нетрудоспособности прекращают начисляться.

Федеральный закон от 03.08.2018 № 303-ФЗ четко регламентирует, что применять пониженные тарифы страховых взносов в размере 20% и сохранить льготы в 2019 г. имеют право следующие категории страхователей:

- социально ориентированные некоммерческие организации на УСН, осуществляющие деятельность в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и спорта;

- благотворительные организации на УСН.

Также Минфин обращает внимание на то, что 2018 г. — последний год применения тарифов для организаций, применяющих УСН, занятых производством и приравненными видами деятельности, также для фармацевтов аптек, некоммерческих организаций, благотворительных организаций и индивидуальных предпринимателей, применяющих патент (пп. 3 п. 2 ст. 427 НК РФ). Это необходимо учитывать при исчислении и сдачи отчетности по страховым взносам. Соответственно, с 1 января 2019 г. указанные категории льготников должны рассчитывать взносы с применением общих тарифов.

Помимо этого, 2019 г. также является завершающим в применении пониженных тарифов страховых взносов для некоторых категорий страхователей, а именно:

- хозяйственных обществ, созданных бюджетными научными учреждениями и ВУЗами;

- резидентов технико-внедренческой особой экономической зоны.

Но тут необходимо учесть, что ставка взносов для данных категорий на ОПС в 2019 г. возросла с 13% до 20%, а в 2020 г. — вырастет до размера ставки основного тарифа.

При исчислении взносов по пониженным тарифам необходимо учитывать, что согласно п. 6 ст. 427 НК РФ право на пониженные тарифы плательщик на УСН теряет, независимо от вида деятельности, если по итогам расчетного (отчетного) периода утрачено право организации на применение спецрежима, доход превысил 79 млн руб. и (или) доля дохода от «льготной» деятельности составила менее 70 %, то есть этот вид деятельности перестал быть основным.

При обнаружении данных обстоятельств Минфин в своем Письме от 15.03.2018 № 03-15-06/16176 рекомендует в первом случае взносы пересчитывать по общим тарифам с начала квартала, в котором утрачено право на УСН. По нормам п. 6 ст. 427 НК РФ во втором и в третьем случаях пересчет осуществляется с начала года.

Взносы в ФСС, новый тариф и отчетность по персучету

Напомним, что субъекты хозяйствования обязаны ежегодно предоставлять в ФСС подтверждение основного вида деятельности, чтобы ФСС мог установить соответствующий тариф на следующий год (Постановление Правительства РФ № 713 от 01.12.2005 п. 11 «Правил отнесения видов экономической деятельности к классу профессионального риска»).

Изменения обусловлены, по сути, необходимостью применения новых форм документов (справка — подтверждение и заявление). Для подтверждения ОКВЭД в 2019 г. необходимы следующие документы: заявление о подтверждении основного вида деятельности, справку-подтверждение, которая отражает процентное соотношение доходов за прошедший год по видам бизнеса, пояснительную записку (копию) к бухгалтерскому балансу за 2018 г. (не предоставляется субъектами малого предпринимательства).

Процедура подтверждения предполагает, что работодатель ежегодно до 15 апреля представляет в ФСС упомянутый выше перечень документов, срок предоставления госуслуги от ФСС составляет две недели с даты приема заявления и документов — фонд подтверждает ОКВЭД и устанавливает размер страхового тарифа для организации.

Еще одним изменением стало введение Федеральным законом от 23.04.2018 № 95-ФЗ (распространяется на правоотношения с 1 января 2018 г.) нового тарифа страховых взносов для российских организаций, осуществляющих производство и реализацию произведенной ими анимационной аудиовизуальной продукции. В соответствии с чем введены новые коды в отчетности — код тарифа страховых взносов 18 и коды категорий застрахованных лиц АНМ, ВПАН, ВЖАН.

В части персонифицированного учета также есть изменения — Правление ПФР утвердило новые формы отчетности постановлением от 06.12.2018 № 507п. Речь идет о следующих формах документов: СЗВ-СТАЖ, ОДВ-, СЗВ-КОРР, СЗВ-ИСХ. Изменения не глобальные и касаются в основном формулировок колонок отчетности.

Помимо самих форм, в постановлении содержится электронные форматы перечисленных форм и их порядок заполнения.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.