Сегодня рассмотрим тему: "новая форма книги покупок с 1 октября 2019 - 2020 года пример заполнения" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

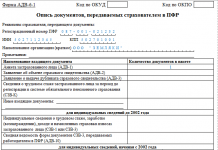

kniga_prodazh_novyy_blank_i_obrazec_zapolneniya.jpg

Книга продаж (НДС) – обязательный элемент налогового учета плательщиков налога на добавленную стоимость. Бланк ее утвержден постановлением Правительства от 26.12.2011 г. № 1137. Этим правовым актом регламентируются и правила ведения книги продаж. На основании данных, отраженных в книге, составляется комплекс сведений для внесения в налоговую декларацию в части начисленного к уплате налога.

В связи с изменением основной ставки налогообложения по НДС, будут внесены корректировки в шаблон книги продаж. Соответствующий проект правительственного постановления находится на рассмотрении. Книга продаж, образец ее бланка, с января 2019 года будет иметь обновленную структуру. В документ планируется внести следующие правки:

в колонках «14» и «17» изменится ставка налога – вместо 18% будет указываться 20%;

появятся два дополнительных столбца («14а» и «17а»), которые вводятся для отображения данных по сделкам, проведенным по старым ставкам налогообложения (из расчета 18% налога).

В новых столбцах книги продаж бланк будет содержать следующие данные:

в ячейке «14а» надо показывать стоимость продаж по старой ставке,

в графе «17а» обозначается размер налога, исчисленного по прежнему тарифу.

Скачать книгу продаж по новой форме можно в конце статьи. В обновленном формате с 2019 года должен использоваться и дополнительный лист книги с аналогичными изменениями.

Документ может быть оформлен в электронном формате или составлен на бумажных носителях. Обновленную книгу продаж купить тем, кто ведет ее на бумаге, можно в магазине канцтоваров.

В книге необходимо регистрировать все исходящие счета-фактуры. Записи осуществляются в хронологическом порядке с привязкой к налоговому периоду возникновения обязательств перед бюджетом. Ведение книги продаж предусматривает отражение в ней данных, как по первичным счетам-фактурам, так и по корректировочным. Изменения по ранее внесенным сведениям отражаются в дополнительном листе книги.

Заполнение книги продаж в 2019 году состоит из таких этапов:

введение наименования продавца (полное, допускается указание сокращенного варианта названия), если в роли продавца выступает ИП, приводится его Ф.И.О.;

фиксация ИНН и КПП;

указывается период, за который представлены сведения (квартал, который обозначается диапазоном между днем начала квартального интервала и датой его завершения);

| Видео (кликните для воспроизведения). |

основной блок информации содержит в табличной части – данные о проведенных сделках по выписанным счетам-фактурам;

проставляется подпись руководителя с ее расшифровкой.

Книга продаж (пример ее оформления приведен ниже) в табличной части должна отражать выданные счета-фактуры в порядке их составления. В первом столбце фиксируется номер записи. Во втором столбце через кодовые обозначения характеризуется тип произведенной хозяйственной операции (чаще всего встречается код «01», отражающий операции отгрузки товаров, и «02», свидетельствующий о получении предоплаты – подробнее о кодах читайте в нашей статье).

Книга учета продаж содержит ряд следующих показателей:

в графу 3 вписывается номер и дата составленного счета-фактуры.

графа 3а, которая предназначена для ввода сведений о регистрационном номере, присвоенном таможенной декларации;

столбец 3б нужен для идентификации товарной продукции, вывозимой в другие страны (при условии, что страна-получатель является участником ЕАЭС);

правила заполнения книги продаж предусматривают внесение данных о посредниках при реализации операций по договорам комиссии в графы 9 и 10;

если составлен корректировочный счет-фактура, его реквизиты указываются в столбце 5, для исправлений отведена колонка 4, номер корректировки – графа 6.

Формирование книги продаж невозможно без идентификации покупателя – вводится наименование и его ИНН/КПП (столбцы 7 и 8).

Книга продаж (образец заполнения смотрите ниже) должна отражать данные о полученной продавцом оплате товаров или услуг на условиях предоплаты. Дата платежа и номер платежного документа фиксируется в колонке 11. Если оплата была осуществлена покупателем после дня фактической отгрузки или выполнения заказанных работ, графа 11 не заполняется. В столбце 12 обозначается валюта расчетов, но данные надо вводить только в тех случаях, когда реализация производится за иностранную валюту.

Книга продаж (скачать бланк можно далее) должна содержать сведения о стоимости сделки. Эти данные вносятся в строку 13а или 13б в зависимости от валюты расчетов. Сумма указывается с учетом НДС.

Стоимость без налога отражается в столбце 14 (если применялась ставка 20%) или колонке 14а (если сделка была проведена с учетом тарифа 18%). При применении пониженной ставки 10%, заполнять надо графу 15, при нулевой ставке данные вносятся в ячейку 16.

Как заполнить книгу продаж в части отражения налоговых обязательств:

Сумма исчисленного налога вносится в графы 17 (для ставки, равной 20%), 17а (для тарифа 18%) или 18 (ставка – 10%).

| Видео (кликните для воспроизведения). |

При применении норм ст. 145 НК РФ для освобождения от налогообложения, стоимость необлагаемой продажи фиксируется в столбце 19.

Правила заполнения книги продаж предусматривают на завершающем этапе подведение суммовых итогов в таблице и проставление подписи руководителя компании или ИП.

Если организация начисляет и уплачивает НДС, то ее прямой обязанностью является ведение книги покупок и продаж. Первая, например, применяется для расчета налоговых вычетов по НДС. При этом необходимо внимательно следить за порядком оформления. Во время камеральных проверок налоговых органов эти документы обязательно предоставляются. В статье вы найдете актуальный образец книги покупок и продаж с 1 января 2019 года.

Учреждения вправе отказаться от ведения такого регистра при условии, что они:

- освобождаются от исполнения обязанностей плательщика НДС (ст. 145, 145.1 НК РФ);

- реализуют товары, работы или услуги только за пределами территории РФ;

- исполняют только те операции, которые не облагаются НДС согласно ст. 149 НК РФ.

Бухгалтерские документы не имеют унифицированной формы, ведутся как в бумажном, так и в электронном виде и могут заполняться в том формате, который закреплен в учетной политике бюджетной организации (ст. 10 402-ФЗ). Налоговые регистры формально строго регламентированы ПП РФ № 1137 от 26.12.2011.

Они коснулись книги продаж. С 1 января изменилась ставка НДС, теперь она 20 %, поэтому понадобилось внести коррерктивы в утвержденную форму:

- в колонках «14» и «17» исправили ставку налога на актуальные 20% — сюда вписывайте данные по сделкам 2019 года;

- добавили столбцы «14а» и «17а» — в них отображайте информацию по сделкам, которые проводились из расчета ставки НДС 18 %.

В остальном правила заполнения не изменились.

Документацию можно вести как на бумажном носителе, так и в электронном виде — на усмотрение налогоплательщика (п. 1 Правил ведения книг покупок и продаж, утвержденных ПП РФ от 26.12.2011 № 1137). Однако в территориальные органы ИФНС требуемые документы направляются только электронно, наравне с декларацией НДС (п. 5 ст. 174 НК РФ).

Если учреждение ведет бумажный документооборот, то по факту окончания квартала, до 25-го числа месяца, следующего за отчетным, экземпляры налоговых регистров необходимо подписать, прошнуровать, пронумеровать каждую страницу и закрепить их «живой» печатью. Подписывает бумажный экземпляр руководитель учреждения либо ответственное лицо, назначенное непосредственно руководителем.

Если документация ведется в электронном формате, процедура оформления значительно упрощается: печатный экземпляр к предоставлению не требуется, а при отправлении в локальный налоговый орган через электронную систему документооборота сформированный пакет подписывается посредством ключа усиленной квалифицированной электронной подписи.

Согласно положениям Приказа ФНС России от 29.10.2014 № ММВ-7-3/558@, данные, отраженные в регистрах, указываются напрямую не только в бухгалтерской, но и в налоговой отчетности — в разделах 8 (покупки) и 9 (продажи) декларации по налогу на добавленную стоимость построчно. Каждая запись за определенный квартал соответствует отдельному разделу в декларации.

С 01.04.2018 правила составления книги покупок и продаж изменены (Постановление № 98 от 01.02.2018). Ключевые нововведения связаны с системой Tax-free. Теперь компании вправе включать в КП данные по чекам, выписанным иностранцам, для получения компенсации НДС (п. 1 ст. 169.1 НК).

Отметим, что данную информацию о чеке необходимо регистрировать в КП на дату возникновения права на вычет по налогу на добавленную стоимость, в соответствии с пунктом 11 статьи 172 НК РФ.

Как регистрировать данные:

- в 3 графе указываем номер и дату чека, выписанного по системе Tax-free;

- в 7 графе проставляем порядковый номер, а также дату фискального чека Tax-free;

- 13 графа — указываем сведения о проставленной отметке представителя Таможенной службы, сделанной на чеке Tax-free;

- в 15 графе прописываем стоимость товаров из фискального чека. Указываем стоимость с учетом НДС;

- в 16 графе проставляем сумму НДС, указанную в чеке Tax-free, и которые подтверждены отметкой таможни.

Напомним, что данные правила обязаны применять только те организации, которые реализовали товары иностранцам по системе «Такс-фри». Остальные налогоплательщики формируют книги покупок и продаж по общим правилам.

Срок хранения документов как в бумажном, так и в электронном формате составляет минимум 4 года с даты внесения последней записи.

С 2019 года действует новая форма книги продаж по НДС

Отметим, что изменения внесены:

- в Приложение № 3 к Постановлению № 1137 – форма журнала учета полученных и выставленных счетов-фактур;

- Приложение № 5 – форма книги продаж (доплиста книги продаж).

Таким образом, обновлённый бланк дополнительного листа книги продаж выглядит следующим образом:

Обновлённый бланк книги продаж применяют в отношении товаров (работ, услуг), имущественных прав, отгружаемых (выполняемых, оказываемых), передаваемых после 1 января 2019 года. Что касается правил заполнения этого регистра, то они не поменялись.

Имейте в виду: если с 01.01.2019 лица, не являющиеся плательщиками НДС, и/или плательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, которым счета-фактуры не выставляют доплатили НДС в размере 2-х процентных пунктов до 20 процентов , то отражать в книге продаж суммы доплаты налога нужно на основании отдельного корректировочного документа, содержащего суммарные (сводные) данные о всех случаях доплат НДС, полученных продавцом от указанных лиц в течение календарного месяца (квартала) независимо от показаний контрольно-кассовой техники.

Такие разъяснения даны в письме ФНС от 23.10.2018 № СД-4-3/20667 “О порядке применения налоговой ставки по НДС в переходный период”.

В формы нередко вносятся изменения — поэтому рассмотрим образец заполнения книги покупок 2019 года.

С 01.04.2019 вступает в силу Постановление Правительства № 15 от 19.01.2019. Данный нормативно-правовой акт внес очередные изменения в действующее Постановление № 1137, определяющее унифицированные формы книги покупок и продаж, а также дополнительные листы к ним.

Нововведения скорректировали бланки, действовавшие в предыдущей редакции. Применять новые формы обязательно только со второго квартала 2019 г. (с 01.04.2019). Однако запрета на то, чтобы вести уже новые бланки, нет. Следовательно, если компания начнет использовать обновленную книгу продаж до 1 апреля, это не будет являться ошибкой.

Что конкретно изменилось в форме, как работать с обновлениями, какие нововведения начнут действовать с 1 апреля — разобраться во всем этом поможет наша памятка нововведений.

Регистр приведен в соответствие с изменениями в налоговом законодательстве. А именно внесены новые графы для отражения сумм НДС по новой ставке 20 %.

Теперь в графе 14 и 17 книги следует устанавливать сведения, исчисленные по новой ставке.

Обратите внимание, что порядок расчетов не изменился. Только используется повышенная ставка налога.

Внесены новые графы 14а и 17а — используются для расчетов налога на добавленную стоимость по старым ставкам. В графе 14а следует указывать стоимость продаж, облагаемых по ставке 18 %, без учета НДС. В графе 17а указывается сумма налога, исчисленная по ставке 18 % или 18/118.

2. Введен новый бланк дополнительного листа к книге продаж

Внесены аналогичные изменения в шапку табличной части документа: изменены наименование и содержание граф 14 и 17. Введены новые графы 14а и 17а, которые должны содержать сведения о 18 % ставке налога.

3. Обозначен новый порядок оформления возврата товаров

Из действующих требований по ведению книги продаж полностью исключили правило о том, что в документе необходимо регистрировать счета-фактуры, оформленные на возврат товара, принятого на учет. Отметим, что ранее данное положение действовало только на уровне рекомендаций налоговиков. Теперь норматив введен на законодательном уровне.

Напомним, что инспекция рекомендовала с 01.01.2019 возврат товара оформлять корректировочными счетами-фактурами. Причем без разницы, принят был товар к учету или нет.

Покупатель должен восстановить НДС, принятый к вычету, по корректировочному счету-фактуре, который ему передаст продавец. Покупателю теперь не нужно выставлять счет-фактуру при возврате даже принятого на учет товара.

Отметим, что действующий бланк книги покупок не изменен. Сведения о произведенных покупках в части применения вычета по НДС заполняются в регистр «книга покупок» по старым правилам. Дополнительные листы к книге покупок также не изменились.

Книга продаж и покупок ведется всеми плательщиками НДС и налоговыми агентами по обязательным формам, установленным Постановлением Правительства РФ от 26.12.2011 № 1137, — в электронном или бумажном варианте. В конце отчетного периода бумажный документ надо сшить, пронумеровать его страницы и подписать у руководителя организации. Документ в электронном формате подписывается с применением усиленной квалифицированной подписи. Кроме того, эти документы сдаются вместе с декларацией по НДС, которая, как известно, сейчас принимается органами ФНС только в электронном виде.

Необходимо в хронологическом порядке зарегистрировать документы, на основании которых начисляется НДС. Это, в первую очередь, счета-фактуры, выставляемые в случаях, когда организация обязана это сделать, согласно положениям Налогового кодекса РФ, а также контрольные ленты кассовой техники и БСО (бланки строгой отчетности). На первом листе налогоплательщик должен указать свое наименование, ИНН и КПП, а также отчетный период. Особенности составления табличной части:

Книга продаж должна быть подписана руководителем организации или иным лицом, наделенным соответствующими полномочиями.

По итогам квартала суммируются значения по столбцам с 14 по 19, на основании которых формируется декларация для исчисления суммы обязательств к уплате.

Продавец: ООО «Пример».

Идентификационный номер и код причины постановки на учет налогоплательщика-продавца: 7777777777/770000000.

Продажа за период с 01.04 по 30.06.2019.

При заполнении регистрируются счета-фактуры на покупку товаров, работ или услуг и другие документы, дающие право на налоговый вычет. Например, таможенные декларации на покупку товара, импортируемого в Россию. Записывать документы о покупке следует по мере получения этого права. По счетам-фактурам, оформленным с нарушениями, вычет применять запрещено.

Техническое формирование книги покупок осуществляется схоже с внесением записей в книгу продаж. Заполнение происходит аналогично, только используются данные входящих счетов-фактур. За каждый квартал подводится итог значений по столбцу 16, который используется в декларации по налогу на добавленную стоимость.

Обратите внимание, что по правилам, действующим с октября 2017 года, вместо данных из счета-фактуры в ситуации, когда налогоплательщики не стали его составлять, в книгу покупок следует вносить данные из первичного документа, подтверждающего сделку. Аналогичная норма действует и для книги продаж.

Еще один важный момент: из правил ведения книги покупок был исключен пп. «д» п. 19. В связи с этим в журнал разрешено вносить сведения из счетов-фактур (в том числе корректировочные, исправленные), «полученных на сумму оплаты покупки, частичной оплаты покупок в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав при безденежных формах расчетов за покупки». Чтобы пользоваться только актуальным, обновленным бланком, нужно скачать бесплатно бланк книги покупок 2019 года.

Покупатель: ООО «Пример».

Идентификационный номер и код причины постановки: 7777777777/770000000.

Покупка за период с 01.04 по 30.06.2019.

Если налогоплательщик обнаружил, что данные счетов-фактур отражены неверно, он должен внести исправления. Для осуществления исправлений существуют два способа. Если ошибка найдена до окончания квартала, неправильную запись надо отразить с отрицательными значениями. Потом снова зарегистрировать счет-фактуру с правильными показателями.

Если ошибка была в прошедшем квартале и декларация по НДС уже сдана, надо выполнить действия, описанные в первом способе, но уже в дополнительном листе книги продаж или покупок. После этого необходимо сдать уточненную декларацию. Формы дополнительных листов также утверждены Постановлением № 1137, однако они претерпели незначительные изменения в 2019 году.

Как выглядит пример заполнения книги покупок в 2019 году

Если перед вами есть обязательство платить НДС, то стоит разобраться с особенностями ведения налогового регистра.

Когда и как плательщики должны вести Книгу покупок? – Ответим на основные вопросы и разберем, как выглядит пример заполнения такого отчета в 2019 году.

Содержание

При формировании Книги покупок плательщики часто совершают ошибки. Как их свести к минимуму? – Стоит следовать правилам, прописанным в законодательстве, о которых и поговорим.

Книга покупок – отчетность, которая имеет не меньшее значение, чем другая налоговая документация предприятий.

Если она не ведется или неправильно составлена, плательщики могут столкнуться с рядом неприятностей. Что же это такое и какие нормативные акты регулируют заполнение такого отчета?

Книгу покупок стоит вести покупателям, которые получают от продавца счета-фактуры.

Необходим такой документ для регистрации счетов с целью определить сумму налога на добавленную стоимость, что может быть возмещен из государственного бюджета.

Список счетов-фактур, которые могут включаться в Книгу, есть в порядке ведения отчетности такого типа. Регистрация счетов осуществляется по мере того, как возникает право на вычеты НДС.

Если продукция частично оплачена, регистрировать счета-фактуры стоит на каждую сумму, что перечислялась продавцам.

Отражают реквизиты и ставят пометку «частичная оплата». Регистрировать счета, у которых одинаковые реквизиты, можно только при частичной уплате сумм.

Счет-фактура, который выписал продавец, а также зарегистрировал в Книге продаж в момент получения авансового платежа, подлежит регистрации в Книге покупки в момент отгрузки продукции.

При этом стоит отразить сумму НДС. Если счет-фактура не соответствует требованиям по заполнению, то его регистрировать в документе нельзя. Срок хранения Книги покупок – 5 лет с момента, когда внесено последние записи.

Основание для регистрации при импорте товара в пределы страны – таможенная декларация и другие документы, которые подтвердят факт перечисления НДС таможенной инстанции.

Если плательщик собирается внести правки в Книгу, стоит аннулировать счет-фактуру с помощью дополнительного листа за отчетный период, когда счет-фактура регистрировался.

В документ можно вносить сведения о счетах-фактурах:

- Что были получены при передаче товара, услуг на безвозмездной основе. Сюда же можно отнести и ОС, а также нематериальные активы.

- Что получены участниками биржи при проведении сделок, связанных с ценными бумагами и иностранной валютой.

- Которые получил комиссионер от комитента по переданному для продажи товару.

Книгу покупок обязаны вести все плательщики налога на добавленную стоимость. Но есть такие исключения:

- освобождается от обязательства вести документ лицо, которому не нужно уплачивать НДС;

- не должны составлять документ лица, деятельность которых не облагается НДС, в том числе и при реализации товара за границей.

Организациям и индивидуальным предпринимателям при составлении Книги покупок и уплате НДС стоит руководствоваться такими нормативными актами:

При внесении сведений в бланк плательщикам стоит опираться на определенный порядок. Разберемся, из чего состоит документ и какие нюансы следует учитывать.

Особенности заполнения книги покупок и книги продаж при НДС, читайте здесь.

Разберемся, какая информация содержится в Книге покупок. Отражают:

- Название фирмы в соответствии с учредительскими документами.

- ИНН и код причины регистрации покупателей.

- Отчетный период, когда покупка совершена, а средства внесены на счета продавцов, произведено частичную оплату в счет ожидающейся поставки продукции, передачи прав на имущественные объекты.

Далее заполняют такие графы:

Общие правила:

- Документ должен иметь нумерацию.

- Отчет скрепляют – сшивают нитками, на которые сверху наклеивают лист бумаги (сверху ставится печать, подпись руководителя компании, кол-во страниц в отчете).

- В случае необходимости внести правки добавляют дополнительные листы. Сквозную нумерацию ставить нельзя.

- Если документ составляется в электронном формате, то по истечению налогового периода его стоит распечатать и прошить.

- За тем, правильно ли составляется отчет, должен следить руководитель организации или другое доверенное должностное лицо.

При заполнении отдельных граф стоит учесть некоторые особенности. Если регистрируется полученный от продавца счет-фактура на перечисления (в том числе частичные) в счет оплаты ожидающихся поставок, передачи прав на имущество, графы 4, 6, 8а, 9а остаются не заполненными.

В них плательщики ставят прочерк. В каждом отчетном периоде в Книге стоит подвести итоги по пунктам 7 – 12, так как данные из них будут использованы при подготовке налоговой отчетности в виде декларации по НДС.

Стоит учесть и такой нюанс: заполнять графу 7 стоит только в ситуациях, предусмотренных Письмом № 03-07-11/60221 от 29 ноября 2019 года.

В соответствии с действующей нормативной базой, основание для принятия налога на добавленную стоимость – счет-фактура и принятие на учет имущественного объекта.

Но есть и такие случаи, когда необходима оплата по факту, и только тогда вычет можно использовать (ст. 172 НК):

- при принятии к вычетам НДС оплаченной при импорте продукции;

- при принятии к вычетам по авансовым платежам за покупаемую продукцию.

То есть в таких ситуациях в графе 7 книги покупок является необходимым отражение реквизитов, что являются подтверждением уплаты налога на добавленную стоимость после перечисления сумм.

Как выглядит новая форма (бланк) Книги покупок в 2019 году? Приведем пример отчета и сам бланк для заполнения:

Даже у опытных специалистов иногда остаются открытыми определенные вопросы. С чем чаще всего возникают сложности?

Налоговые агенты должны выписывать счета-фактуры сами себе. Их оформляют в двух варианта:

Но чтобы получить право воспользоваться вычетом, плательщики должны:

- Принять продукцию к учету (ст. 172 п. 1 НК). Должна иметься соответствующая документация, которая подтвердит наличие прав.

- Продукция должна быть использована в деятельности, что облагается НДС, или будет в дальнейшем перепродана (ст. 171 п. 2 НК).

- Лицо должно получить счета-фактуры.

Без выполнения таких условий принять налог к вычету нельзя. Но есть и исключение. Сумма НДС, что платится налоговым агентом, о которых идет речь в ст. 161 п. 4 подп. 1 НК, может приниматься к вычету на основании документации, что подтвердит факт оплаты налога.

При этом счета-фактуры не обязательно иметь. Такого обязательства не имеют и налоговые агенты, что являются покупателями имущественных объектов, принадлежащих банкротам.

Составленные счета-фактуры налоговым агентом относительно НДС, что платится при покупке имущественных объектов или прав на имущество банкрота (конфиската) для применения вычета – не повод для налогового органа отказать в таковом.

Стоит придерживаться такого порядка создания документов при формировании Книги:

- Документ, что отражает поступившие товары и услуги для НДС. С его помощью можно формировать счета-фактуры, что отсутствовали в первичной документации. К примеру, поступление отражалось ручным способом.

- Документ для регистрации оплаты поставщику сумм налога на добавленную стоимость.

- Документ для отражения начислений налога по СМР. Формируется, когда в отчетных периодах проводится СМР своими силами.

- Документ для регистрации перечислений налога в государственные структуры.

- Документ для распределения налога по косвенным затратам.

- Документ для восстановления налога – используется по надобности.

- Документ для формирования записей Книги покупок.

- Для формирования записей в книге (0%).

Если обнаружено ошибку, стоит сформировать дополнительный лист. Разберем на примере как это сделать.

Компанией «Наш мир» 15 января 2007 года было зарегистрировано в книге покупок сет-фактуру фирмы «Альянс» № 1 от 15 января 2007 года по купленной продукции на сумму 59 тыс. рублей. плюс НДС – 18%, что составил 9 тыс.

20 февраля обнаружено неточности — в отчетности неправильно указаны реквизиты поставщика (ИНН), и поэтому вычет является неправомерным. В день, когда ошибка выявлена, заполняется дополнительный лист, сторнирующий данные за январь.

В программе 1С следует вручную внести сторнирующую запись, ставится флаг «Запись дополнительного листа», корректирующий период – 31 января 2007, что является последним днем, когда производилось начисление налога.

Выбирают пункт текущего периода. Будет учтено корректировку за январь, что вносилась в последующем налоговом периоде.

Возможно использование альтернативного варианта формирования дополнительного листа – за корректирующие периоды. Формирование осуществляется за все периоды, корректировка по которым исполнялась в текущем периоде.

Такой способ обеспечивает возможность контролирования правок, что вносятся в текущем месяце. Вверху листа ставится январь, а в пункте «доп.лист оформлено» ставится – 20 февраля, то есть дата, когда документ составлялся.

Что делать, если при внесении записей документа много красноты?

Бывают ситуации, когда бухгалтерами заводятся РТУ или платежные документы раньше или позже, чем нужно, и тогда возникает «краснота».

То есть, необходимая документация имеется, но она ошибочно отражена, и зачета авансовых сумм не было. Результат — при формировании книги увеличиваются показатели сумм в несколько раз и т. д.

Все о базе для начисления страховых взносов в 2019 году, читайте здесь.

Как рассчитать страховые взносы, смотрите здесь.

Если документы перепроводятся (с помощью специальных программ) друг за другом, то получится избавиться от таких неприятностей.

Если при составлении книги возникает много «красноты», предпринимаются такие меры:

- осуществляется сверка с поставщиком;

- проводится инвентаризация на складах, так как есть вероятность того, что не вся документация на продукцию получена;

- начинается восстановление бухгалтерского учета – запрашивается и восстанавливается вся первичная документация, которой не хватает, проверяются журналы хозопераций.

Снизить риски возникновения «красноты» можно организацией работы склада. Работниками сдается отчетность по движению продукции, проводится сверка.

Для минимизации проблем стоит нанять опытного специалиста, который сможет привести учет в порядок.

По итогам же проверки придется перечислить суммы начисленных штрафов. Чтобы представители уполномоченных структур не заблокировали счет, стоит осуществить платежи своевременно.

Безошибочно заполненные Книги покупок и продаж – залог правильного проведения расчетов суммы налога к уплате и возможного возмещения средств из бюджета, а также составления налоговой декларации без необходимости корректировок.

Поэтому уделите должное внимание формированию таких налоговых регистров.

Книгу продаж с 1 января надо заполнять по новой форме

Книгу продаж скорректируют из-за новой ставки НДС. Что изменится, можно узнать уже сейчас.

С 2019 года из-за повышения ставки НДС компании будут заполнять новую книгу продаж. Изменения коснутся и журнала полученных и выставленных счетов-фактур. Проект Минфин опубликовал на regulation.gov.ru под номером 84707.

Минфин вносит поправки в постановление Правительства от 26.12.2011 № 1137. Они затронут не весь документ, а только приложения 3 и 5 к нему. То есть книгу продаж и журнал.

В книгу продаж внесут две дополнительные графы с новой ставкой 20 процентов. Графы со ставкой 18 процентов не будут убирать — они нужны на случай, если компания выставит корректировочный счет-фактуру по отгрузкам до 2019 года. Ведь в документе потребуется писать ставку 18 процентов (письмо ФНС от 23.10.2018 № СД-4-3/20667@). Регистрировать его надо в периоде выставления.

Покупателю не потребуется оформлять счет-фактуру и отражать ее в книге продаж, если он возвращает товары. Служба считает, что при возврате товара продавец всегда должен составлять корректировочный счет-фактуру. Причем независимо от того, принял покупатель товары к учету или же не успел этого сделать (письмо № СД-4-3/20667@). Такой способ оформления возврата закрепят в постановлении.

Форму журнала учета менять не будут, внесут изменения только в один пункт из порядка заполнения формы — изменят ставку на актуальную.

Книгу покупок налоговики менять не будут. В этом нет потребности, так как в ней пишут только сумму НДС, без ставки. Корректировать форму счета-фактуры также нет необходимости, так как ставку налога вписывает налогоплательщик самостоятельно.

Постановление начнет действовать уже через месяц после его официального опубликования. Но применять документ можно будет не раньше 1-го числа очередного налогового периода по НДС.

Вероятно, поправки вступят в силу в первый же день 2019 года. Ведь организации будут заполнять эти документы уже с нового года. К тому же именно такую дату начала действия поправок УНП назвали ранее в Минфине. Для этого нужно, чтобы документ опубликовали до 1 декабря.

В переходный период по изменению ставки НДС с 18 на 20 процентов в 2019 году у компаний возникнут сложности, если документы по сделке они оформляли в периоды с разными ставками налога. Узнайте, как прописать в договоре повышение НДС, и о чем договориться с контрагентом заранее, чтобы не потерять на новой ставке налога деньги и нервы>>

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.