Сегодня рассмотрим тему: "коды новой декларации усн значения" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

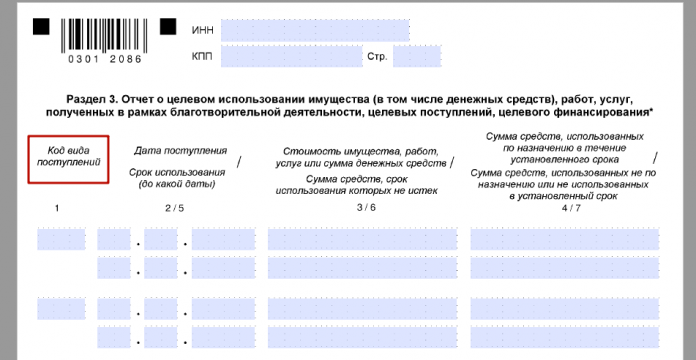

Проставление правильных кодов в декларации по УСН имеет большое значение, поскольку в противном случае вся работа бухгалтера с этим бланком может пойти насмарку. Поэтому рассмотрим подробнее кодовые показатели декларации по упрощенной налоговой системе.

Имейте в виду, что при заполнении некоторых реквизитов декларации по УСН за 2016 год нужно вносить не конкретные суммовые сведения, а проставлять определенные коды.

По общему правилу любой код налоговой декларации УСН служит для упрощения. Чтобы:

- не перегружать заполненный бланк;

- специальные программы могли анализировать данный отчет более оперативно.

С отчета за 2016-й год все упрощенцы должны применять бланк, принятый приказом налоговой службы России от 26 февраля 2016 года № ММВ-7-3/99. Разберемся, какие именно коды нужно в нем проставлять.

Как было сказано, проставлять правильные коды при заполнении декларации по УСН за 2016 год – очень важно. Собственно, основная их часть присутствует сразу на первом листе:

Что касается кода налогового органа (первые две цифры – код вашего региона, а вторые две – номер налогового органа), то его берут из свидетельства о государственной регистрации фирмы (ИП). Этот вопрос можно уточнить с помощью сервисов официального сайта налоговой службы России – www.nalog.ru.

Разобраться с тем, какой код в налоговой декларации УСН проставлять в том или ином случае, вам помогут нижеследующие таблицы.

Налоговый период в декларации по УСН — это двузначный код, указываемый в определенной строке титульного листа. Он обозначает промежуток времени, по окончании которого должна быть подана декларация по УСН. Рассмотрим, какую информацию следует отображать в данной ячейке.

В соответствии со ст. 346.19 НК РФ отчетными периодами по УСН являются квартал, полугодие и 9 месяцев. Налоговый период — календарный год. Декларация по УСН в общем случае подается упрощенцем по окончании года не позднее 31 марта (юрлица) или 30 апреля (ИП).

Титульный лист декларации содержит поле «код налогового периода», в котором действующие налогоплательщики отображают показатель «34». Этот код обозначает календарный год. В следующем поле «Отчетный год» фиксируется год, за который подается отчет (например, в отчетной кампании за 2017 год в данной графе ставится «2017»).

При заполнении декларации упрощенцу следует руководствоваться нормами приказа ФНС от 26.02.2016 № ММВ-7-3/99@. Согласно приложению 1 этого приказа поле «Код налогового периода» может содержать и иные коды. Рассмотрим, какие именно.

| Видео (кликните для воспроизведения). |

Налоговый период 95 в декларации по УСН фиксируется при переходе на иной режим налогообложения. Срок подачи формы в данном случае зависит от ситуации или пожеланий налогоплательщика:

- Если упрощенец переходит на другую систему налогообложения по собственной инициативе, то декларация подается в обычном режиме (до 31 марта предприятиями или 30 апреля предпринимателями), но уже не с кодом 34, а с кодом 95.

- Если налогоплательщик утратил право применять спецрежим, то форму с кодом 95 следует подать не позднее 25 числа месяца, следующего за кварталом, в котором данное право было утеряно.

Код 96 фиксируется при прекращении деятельности, подпадающей под УСН. Он ставится, например, в ситуации, если налогоплательщик совмещает 2 режима (ОСНО и УСН) и закрывает вид деятельности, подпадающий под спецрежим. Декларация с кодом 96 подается в инспекцию до 25 числа месяца, следующего за месяцем прекращения вида деятельности по УСН.

В подавляющем большинстве случаев в поле «Код налогового периода» УСН-декларации фиксируется значение «34», обозначающее календарный год, за который подана форма. Однако в данном поле могут отображаться и иные коды, информирующие налоговиков о следующих событиях: смене режима налогообложения, прекращении деятельности, подпадающей под спецрежим, или ликвидации (реорганизации) хозсубъекта. В каждом из перечисленных случаев важно не пропустить сроки подачи декларации.

Предпринимателей и бухгалтеров, которые заполняют декларации вручную, сейчас все меньше, потому что бухгалтерские программы и онлайн-сервисы позволяют делать это в один клик. Но если вы из староверов, любите заполнять все вручную и не готовы делегировать кому-либо заполнение декларации по УСН за 2018 год, то вот вам полноценная инструкция от сервиса “Моё дело”.

Для начала поговорим о сроках сдачи декларации. Если у вас общество с ограниченной ответственностью (ООО), то сдать декларацию вам нужно не позднее 31 марта. А если вы обладаете статусом индивидуального предпринимателя, то готовьтесь сдать отчетность до 30 апреля.

Теперь приступим к более сложной теме – формированию самой декларации.

Чтобы подготовить отчет, вам понадобятся данные:

о доходах и расходах за отчетный год (если применяете УСН «Доходы», то только о доходах). Их можно взять из КУДиР или из банковской выписки, если все доходные и расходные операции в отчетном году проходили только через расчетный счет.

| Видео (кликните для воспроизведения). |

об уплаченных страховых взносах в отчетном году.

Отчетность за 2018 год нужно сдавать по форме, которая утверждена Приказом ФНС России № ММВ-7-3/99 от 26.02.2016г. В 2019 году в правилах заполнения декларации ничего не поменялось.

Важно! Если вы любите работать по старинке и еще не забыли, как писать ручкой, возьмите чернила только черного, синего или фиолетового цвета и не пользуйтесь штрихом – это запрещено.

Если же вы продвинутый пользователь ПК, то при заполнении используйте шрифт Courier New высотой 16-18 пунктов. Текстовые поля заполняйте печатными заглавными буквами, в одном знакоместе указывайте один символ, а пустые знакоместа заполняйте прочерками.

Декларация состоит из разделов:

титульный лист – заполняют все;

1.1, 2.1.1., 2.1.2 – для объекта «Доходы»;

1.2, 2.2 – для объекта «Доходы минус расходы».

Обратите внимание, в бланке есть подстрочные пояснения, из которых видно, откуда нужно нужно брать данные, что с чем складывать или вычитать. Поля заполняйте слева направо, начиная с крайней левой ячейки.

Здесь заполняются реквизиты ИП/ООО и налогового органа.

Если у вас нестандартная ситуация, список кодов для заполнения титульного листа есть в девятом разделе «Порядка заполнения декларации».

Что вписывать в поля титульного листа в стандартном годовом отчете:

Какую информацию вписать

ИНН предпринимателя или организации.

Организации вписывают свой КПП, предприниматели ставят прочерки.

«0 – -», если это первый вариант декларации, «001», если первая корректировка, и т.д.

«34» для годовой декларации.

«2018», если отчет за 2018 год.

Предоставляется в налоговый орган (код)

Код ИФНС, в которой зарегистрирован ИП или ООО, например, «1651».

Код по месту нахождения

«120» для предпринимателей, «210» для организаций.

Код вида экономической деятельности по ОКВЭД

Код основного вида деятельности, указанный в регистрационных документах, например, «36.13».

В общем случае не заполняют, ставят прочерк. Поле предназначено только для реорганизуемых или ликвидируемых фирм.

ИНН/КПП реорганизованной

организации

В общем случае тоже не заполняют.

Номер контактного телефона

Номер телефона ИП или организации.

В левом нижнем блоке укажите код «1», если сдаете декларацию сами, и «2», если через представителя. Ниже впишите Ф.И.О. руководителя организации, если у вас ООО. ИП в этом поле ставят прочерки.

Так выглядит заполненный титульный лист для ИП:

Начните заполнение с раздела 2.1.1, потому что раздел 2.1 содержит итоговые данные и заполняют его в последнюю очередь.

Здесь будут расчеты по объекту «Доходы».

В верхней части укажите ИНН, КПП (для ООО) и порядковый номер страницы

«1» для ИП с работниками и ООО.

«2» для ИП без работников.

Доходы за 3, 6, 9 месяцев и за год нарастающим итогом.

Ставка налога (в общем случае «6.0»).

Сумма авансовых платежей за 3, 6 и 9 месяцев (доходы из строк 10-123, умноженные на ставку налога).

Налог за год (доход за год, умноженный на ставку налога).

Перечисленные страховые взносы за себя и работников (если есть) за 3, 6, 9 месяцев и год нарастающим итогом, на которые будете уменьшать авансовый платеж или налог.

Для ИП без работников значение строк 140-143 должно быть меньше или равно значению строк 130-133, даже если взносов перечисляли больше. Например, если авансовый платеж был 5 тысяч, а страховые взносы за этот же период 7 тысяч, вписать можно только 5 тысяч, потому что больше, чем на 100%, платеж уменьшить нельзя.

Для ООО и ИП с работниками значение строк 140-143 не может быть больше 50% от значения строк 130-133, т.к. работодатели могут уменьшать платеж не более, чем на 50%.

Если декларация нулевая, укажите только процентную ставку, в других числовых полях поставьте прочерки. Даже если вы платили страховые взносы, их в нулевой декларации указывать не нужно, ведь налога к уплате нет, а значит и уменьшать нечего.

Так выглядит заполненный раздел 2.1.1:

Его заполняют только плательщики торгового сбора, остальные эту часть пропускают. Раздел заполняется по тому же принципу, что раздел 2.1.1, но дополнительно в нем указывают уплаченные суммы торгового сбора и суммы, уменьшающие налог.

Эту часть заполняют на основе данных из раздела 2.1.1 и 2.1.2.

ОКТМО. Если в течение года ничего не менялось, в строках 030, 060 и 090 поставьте прочерк.

Аванс к уплате за I квартал. Строка 130 раздела 2.1.1 за минусом страховых взносов из строки 140 того же раздела и торгового сбора (если есть) из строки 160 раздела 2.1.2.

Если разница получилась отрицательной, в строке 020 ее не указывайте.

Аванс к уплате за 6 месяцев. Строка 131 раздела 2.1.1 за минусом страховых взносов из строки 141 того же раздела, торгового сбора (если есть) из строки 161 раздела 2.1.2, и уплаченного аванса за первый квартал.

Если значение получилось отрицательным, впишите ее в строку 050, а в строке 040 поставьте прочерк.

Аванс к уплате за 9 месяцев. Строка 132 раздела 2.1.1 за минусом страховых взносов из строки 142 того же раздела, торгового сбора (если есть) из строки 162 раздела 2.1.2, и уплаченных авансов за первый квартал и полугодие.

Если разница получилась отрицательной, впишите ее в строку 080, а в строке 070 поставьте прочерк.

Налог к уплате за год. Строка 133 раздела 2.1.1 за минусом страховых взносов из строки 143 того же раздела, торгового сбора (если есть) из строки 163 раздела 2.1.2 и уплаченных авансов за 3, 6 и 9 месяцев.

Если значение получилось отрицательным, значит у вас налог к доплате, впишите его в строку 110, а в строке 100 поставьте прочерк.

Если декларация нулевая, во всех числовых полях раздела проставьте прочерки.

Вот так выглядит заполненный раздел 1.1:

Начните заполнение с раздела 2.2, т.к. на его основе заполняются итоговые данные в разделе 2.1.

Содержит расчеты по объекту «Доходы минус расходы».

Доходы за 3, 6, 9 месяцев и год нарастающим итогом.

Расходы за 3, 6, 9 месяцев и год нарастающим итогом.

Сумма убытка за прошлые периоды (если есть), на которую в этом году будете уменьшать налогооблагаемую базу.

Налоговая база для расчета авансовых платежей, то есть разница между доходами и расходами за 3, 6 и 9 месяцев. Если разница отрицательная, то есть расходы были больше доходов, в полях 240-242 поставьте прочерки и заполните поля 250-252.

Налоговая база за год. Разница между доходами и расходами за год и суммой убытка из строки 230 (если есть). Если разница отрицательная, поставьте прочерк и заполните строку 253.

Сумма убытков. Заполните эти строки, если доходы были меньше расходов, и в строках 240-243 стоят прочерки.

Ставка налога (в общем случае «15.0»).

Суммы авансовых платежей за 3, 6 и 9 месяцев и налог за год. Строки 240-243, умноженные на налоговую ставку из строк 260-263.

Минимальный налог. Доходы за год из строки 213, умноженные на 1%.

Если декларация нулевая, проставьте только процентную ставку, а в других числовых полях проставьте прочерки.

Так выглядит заполненный раздел 2.2:

Эту часть заполняют на основе данных из раздела 2.2. Страховые взносы нигде не показывают, т.к. они уже учтены в расходах.

ОКТМО. Если в течение года ничего не менялось, в строках 030, 060 и 090 поставьте прочерк.

Авансовый платеж за 3 месяца. Перенесите в эту строку значение строки 270 раздела 2.2.

Авансовый платеж за 6 месяцев. Строка 271 раздела 2.2 за минусом уплаченного аванса за 3 месяца.

Если разница отрицательная, поставьте прочерк и заполните строку 050.

Авансовый платеж за 9 месяцев. Строка 272 раздела 2.2 за минусом уплаченных авансов за 3 и 6 месяцев.

Если разница отрицательная, поставьте прочерк и заполните строку 080.

Налог к уплате по итогам года. Строка 273 раздела 2.2 за минусом уплаченных авансов за 3, 6 и 9 месяцев.

Если разница отрицательная, поставьте прочерк и заполните строку 110.

Минимальный налог к уплате. Заполните это поле, если минимальный налог из строки 280 раздела 2.2 получился больше, чем налог за год из строки 273 того же раздела. Из минимального налога вычтите уже уплаченные авансы за 3, 6, 9 месяцев и разницу впишите в строку 120. Если разница отрицательная, строку не заполняйте.

Если декларация нулевая, во всех числовых полях проставьте прочерки.

Так выглядит заполненный раздел 1.2:

Представим, что вы все заполнили, и теперь нужно решить еще один вопрос: как отправить декларацию? Первый способ – личный визит в налоговую, самый хлопотный. Нужно прийти в ИФНС и, может быть, отстоять очередь. Если в декларации найдут ошибку и не примут ее, придется прийти еще раз.

Можно отправить декларацию почтой, но желательно учитывать срок доставки с запасом. Если отправите отчет в последний день, вы ничего не нарушите, т.к. датой сдачи отчета будет считаться дата на штампе, независимо от того, когда он на самом деле дойдет до налоговой. Но если почта задержится, и в течение 10 дней после крайнего срока в налоговой не получат отчет, вам могут заблокировать банковский счет. Хоть вашей вины в этом не будет, но разблокировка займет время.

Самый удобный способ – отправить декларацию в электронном виде, но для этого нужна ЭЦП. «Моё дело» оформляет ЭЦП бесплатно. Вы можете отправить отчет нажатием одной кнопки, а статус увидите в личном кабинете.

На заполнение и сдачу отчета в сервисе «Моё дело» у вас уйдет гораздо меньше времени.

Для подготовки отчета нужно пройти несколько шагов с помощью электронного мастера. Сервис рассчитает налог с учетом взносов и торгового сбора, заполнит декларацию по действующим правилам, сформирует платежный документ для перечисления налога. Не вставая с кресла, вы сможете оплатить налог и отправить декларацию в ИФНС.

Коды в форме реорганизации (ликвидации) в декларации УСН

При заполнении страницы Титульного листа в декларации по УСН необходимо проставить шифровые обозначения места сдачи документа и данные о произведенной реорганизации. Коды в форме реорганизации (ликвидации) в декларации УСН проставляются, если бланк заполнен и передан в контролирующий орган за реорганизованную компанию. При обычной сдаче декларации вместо кода в ячейках ставятся прочерки.

При проведении реорганизации декларация УСН может составляться правопреемниками. В этом случае особое внимание надо обратить на кодировки, вносимые в графы «По месту нахождения (учета)» и «Форма реорганизации». В стандартной ситуации место учета обозначается предпринимателями шифром 120, юридическими лицами – 210. Для правопреемников реорганизованных фирм выделен код 215. Наличие такого цифрового обозначения требует указывать в верхней части страницы ИНН и КПП, присвоенные компании-правопреемнику. В поле, отведенное для наименования налогоплательщика, прописывается название реорганизованной компании. Такая норма закреплена п. 2.6 Порядка заполнения декларации УСН из Приказа ФНС от 26.02.2016 № ММВ-7-3/99@.

Форма реорганизации, ликвидации: код в декларации УСН

Кодовые обозначения по реорганизованным компаниям берутся из Приложения 3 к Порядку заполнения (утвержденному приказом № ММВ-7-3/99@).

Если предприятие было ликвидировано, то в отведенном для кода поле проставляется цифра «0».

При процедуре реорганизации декларация может быть подана реорганизованной структурой или ее правопреемником. В первом случае документ сдается с кодом места учета 210 до даты реорганизации. Этот день определяется по моменту внесения записи в ЕГРЮЛ, подтверждающей прекращение хозяйственной деятельности реорганизуемой компанией.

Если дата реорганизации наступила, а декларация подана не была, эта обязанность переходит к правопреемнику (код места учета 215). На Титульном листе необходимо обозначить, какая процедура стала причиной подачи документа правопреемником. Для этого используются такие коды в форме реорганизации (ликвидации) в декларации УСН:

- 1 – обозначает проведенные мероприятия по преобразованию;

- 2 – шифр введен для фиксации факта слияния фирм;

- 3 – имело место разделение;

- 5 – код, свидетельствующий о присоединении;

- 6 – комплексные мероприятия по разделению с одновременной реализацией действий по присоединению.

Процедура реорганизации регулируется ст. 57 ГК РФ. Регламентация вопроса появления у субъектов хозяйствования статуса правопреемника относится к ст. 50 НК РФ. Очевидна зависимость от формы реорганизации (ликвидации) кода в декларации УСН:

- Согласно п. 4 ст. 50 НК РФ, преемником компаний, подвергшихся слиянию (код реорганизации 2), становится новообразованное юридическое лицо.

- Если имело место присоединение (код 5), то декларация должна быть подана компанией, которая приняла в свой состав другую организацию (п. 5 ст. 50 НК РФ).

- Вновь возникшая компания признается правопреемником в отношении юридического лица, прошедшего процедуру преобразования (код 1).

- При разделении (код 3) появляется сразу несколько новых компаний, но декларацию должен подавать только один субъект хозяйствования. Для определения такого ответственного лица в передаточном акте прописывается пункт, идентифицирующий правопреемника.

Вид реорганизации юрлица напрямую зависит от характера реализованных мероприятий:

- Если инициируется слияние, то результатом становится ликвидация нескольких хозяйствующих субъектов и образование на базе их ресурсов нового предприятия.

- При разделении компания прекращает свою деятельность в качестве единой структуры, вместо нее образуется несколько субъектов предпринимательства.

- Присоединение реализуется через вливание активов одного предприятия в имущественную базу другого учреждения. Присоединяемая организация прекращает свое существование.

- Процесс выделения свидетельствует о дроблении одной действующей компании на несколько частей. Все вычлененные структуры становятся самостоятельными юридическими лицами, но предприятие-донор не закрывается.

- Преобразование подразумевает обновление в пределах одного субъекта. Юридическое лицо регистрирует прекращение своей деятельности, после чего создает новую структуру.

Как определяются коды новой декларации по УСН за 2019 год

Оформление отчетности является одной из наиболее серьезных проблем современных предпринимателей, ведь даже если деятельность их ведется в полном соответствии с установленными нормами, они должны подтвердить это документально.

Если же отчетность подается с какими-либо ошибками, ее могут признать недействительной, вследствие чего на компанию могут быть наложены всевозможные санкции, начиная от штрафов за ведение деятельности не в соответствии с установленными требованиями, и заканчивая начислением пеней за просрочку установленных сроков для подачи отчетности.

Именно поэтому для того, чтобы избежать каких-либо проблем, в первую очередь, стоит запомнить коды новой декларации по УСН за 2019 год.

В процессе оформления некоторых реквизитов декларации по упрощенной системе должны указываться не суммовые показатели, а соответствующие коды. В соответствии с общими правилами использование таких кодов позволяет упростить оформление и обработку отчетности, так как заполненный бланк не перегружается лишними сведениями, а специализированное программное обеспечение проводит анализ данной отчетности в максимально короткие сроки.

Начиная с 2019 года, всем упрощенцам предоставляется возможность оформления бланка, который был прописан в приказе Налоговой службы №ММВ-7-3/99, опубликованном 26 февраля.

Действующее законодательство за последний год перетерпело достаточно большое количество серьезных изменений, в связи с чем предпринимателям нужно запомнить ключевые корректировки для того, чтобы продолжать заниматься своей деятельностью в соответствии с установленными нормами.

Для единого налога декларация подается до 31 марта или до 2 мая для юридических и частных лиц соответственно. Подавать отчетные документы каждый квартал тем лицам, которые работают на УСН, не нужно, потому что декларационная отчетность предусматривается только по результатам календарного года.

Стоит отметить тот факт, что компаниям нужно подавать документы в отделение Налоговой службы, расположенное по месту их фактического пребывания, в то время как частные предприниматели отправляют все бумаги в то отделение, которое находится по их месту проживания.

Специалисты говорят о том, что подать декларацию можно самостоятельно, через представителя или почту, а также в режиме онлайн, причем предприниматель имеет право самостоятельно определиться с тем, какой именно вариант он считает более оптимальным. Помимо этого, чтобы сдать подробную отчетность, в 2019 году были введены новые бланки.

Также обновленный бланк предусматривает возможность внесения корректировок в те ставки налогов, которые рассчитываются из прибыли, и данное нововведение является крайне полезным, в первую очередь, для те х предпринимателей, которые работают с налоговыми каникулами, так как им не нужно выплачивать единый налог.

Помимо этого, в новый бланк не обязательно вписывать коды объектов, из которых взыскиваются налоги, так как они изначально перечисляются в названиях разделов декларационной документации.

Декларация отправляется каждый квартал, причем подается документация по юридическому адресу компании или же месту жительства предпринимателя. Частным предпринимателям нужно подавать документы до 30 апреля, и в частности, по этой дате нужно будет подавать отчетность по форме 3-НДФЛ при дополнительных доходах, которые не связаны с бизнесом.

Подавать документацию можно самостоятельно, через представителя, а также почтой или через интернет, воспользовавшись услугами оператора обработки данных или же сделав все через официальный сайт Налоговой службы.

Порядок работы с кодами новой декларации по УСН за 2019 год

Новый бланк указан в приказе Налоговой службы №ММВ-7-3/99@, который был опубликован 26 февраля 2019 года. Из-за того, что отчетная компания для частных предпринимателей к этому моменту еще продолжалось, ситуация получилась неоднозначной, так как, с одной стороны, данный приказ был введен в действие, но отчетность упрощенцы подавали по двум различным формам.

Представители Налоговой службы давали свои разъяснения о том, как декларировать свою деятельность, только 12 апреля, в связи с чем новую декларацию нужно было оформлять только за периоды 2019 года, но если же предприниматели подают отчетность по новой форме, ее могут принять и так.

Сама же форма должна заполняться в соответствии со следующими правилами:

- заполнять текстовые поля нужно исключительно печатными заглавными буквами;

- стоимостные параметры нужно записывать в полных рублях;

- в каждом поле может указываться только какой-то конкретный показатель, за исключением ставки налогообложения и даты оформления отчетности;

- ручное заполнение полей с отсутствующими показателями осуществляется путем проставления на них прочерка;

- информация должна вноситься только синими, фиолетовыми или черными чернилами;

- исключается возможность внесения корректировок или исправления ошибок в документах;

- заполнять отчетность можно только с одной стороны;

- запрещается сшивать или скреплять страницы;

- все страницы должны быть пронумерованы, если на них есть какая-то информация.

При использовании упрощенной системы, при которой объектом налогообложения является вся полученная прибыль компании, нужно заполнять разделы 1.1 и 2.1.1.

В разделе 1.1 указывается следующая информация:

УСН с объектом налогообложения «Доходы»: как заполнить декларацию за 2016 год

Декларация утверждена приказом ФНС № ММВ-7-3/99@ от 26 февраля 2016 года. Приказ вступил в силу 10 апреля 2016 года, поэтому некоторые индивидуальные предприниматели уже могли сдавать декларацию по новой форме за 2015 год, хотя не обязаны были это делать [i] .

Правила заполнения декларации при УСН с объектом налогообложения «Доходы, уменьшенные на величину расходов) не изменились, поэтому при заполнении можно использовать статью прошлого года «УСН: как заполнить декларацию за 2015 год».

Разделы 1.1 и 2.1.1 являются обязательными для всех «упрощенцев» с объектом «Доходы», раздел 2.1.2 заполняют только плательщики торгового сбора. Наличие отдельного раздела для них связано с тем, что уменьшать на этот сбор возможно только налог с доходов от деятельности, облагаемой торговым сбором. Т.е. если у организации (ИП) есть виды деятельности, не облагаемые торговым сбором, доход от них в раздел 2.1.2 не включается.

Следует учитывать то, что налог по УСН можно уменьшить на торговый сбор только организациям и ИП, зарегистрированным на территории Москвы, поскольку только в этом случае налог платится в тот же бюджет, что и сам сбор.

Все правила заполнения декларации изложены в Порядке заполнения, который можно найти на нашем сайте в разделе Бланки.

Обратите внимание! В декларации указываются только начисленные суммы налога, уплаченные суммы не указываются, данные по уплатам и так есть у налоговой инспекции.

При сдаче декларации в бумажном виде бланки лучше использовать машиночитаемые. Применять именно их обязанности нет, но попытка сдать декларации, заполненные не на таких бланках, может потерпеть фиаско — налоговая просто откажется принимать и своё право на использование обычных бланков придется отстаивать со скандалом. Машиноориентированные бланки с двумерным штрих-кодом можно сформировать с использованием специального программного обеспечения, в том числе и бесплатного (НалогоплательщикЮЛ).

При распечатке деклараций следует иметь ввиду, что не допускается двухсторонняя печать и нельзя скреплять листы степлером, поскольку это приводит к порче листов.

Все поля декларации заполняются слева направо. Если какое-то поле заполняется не полностью, то в оставшихся клетках поля проставляются прочерки. При отсутствии данных в каком-то поле, по всему поля ставится прочерк. При заполнении декларации через специальные программы, выравнивание цифр и текста производится по правому, а не по левому краю полей. Примеры заполнения деклараций без использования специальных программ, можно найти в статье «ИП: как заполнить декларацию по ЕНВД за 3 квартал 2015 года».

Если декларация первичная, то в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т. д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. Обычно это код 34 (календарный год). Другие периоды возможны при ликвидации организации или прекращении деятельности ИП.

В поле «по месту учета» ставятся коды из Приложения 3 Порядка. У ИП код 120, у организаций 210.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество предпринимателя, без указания статуса «индивидуальный предприниматель», название организаций пишется полностью, с указанием организационно-правовой формы (например, Общество с ограниченной ответственностью «Рога и копыта»)

Код ОКВЭД обычно ставится тот, который заявлен как основной при регистрации. Но если у налогоплательщика не одна система налогообложения, то лучше указывать тот код, который относится именно к деятельности, облагаемой УСН.

Обратите внимание, что в декларации за 2016 год должен указываться код по классификатору ОК 029–2014 (КДЕС Ред.2) (ОКВЭД 2). ФНС РФ автоматически изменила коды в реестре юрлиц и ИП, посмотреть новые коды вы можете в выписке из ЕГРЮЛ (ЕГРИП).

Поля для реорганизованных организаций индивидуальные предприниматели и организации, не являющиеся реорганизованными, не заполняют. Номер телефона можно не указывать, но в случае обнаружения ошибок и неточностей в декларации, наличие телефона поможет налоговым инспекторам быстрее донести информацию об этом до налогоплательщика, поэтому поле все-таки стоит заполнить.

Документы к декларации не прикладываются, соответствующее поле не заполняется.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю», указывается:

- в случае, если подписывает руководитель организации или сам ИП, проставляется цифра «1» и пишется построчно фамилия, имя, отчество руководителя организации, ставится его подпись и дата подписания. Если декларацию подписывает индивидуальный предприниматель, то ставится также цифра «1», подпись и дата. ФИО предпринимателя указывать не надо.

- в случае, если подписывает доверенное лицо организации или предпринимателя, то указывается цифра «2» и ФИО представителя построчно, подпись и дата. Если представитель налогоплательщика является юридическим лицом, то указывается ФИО лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика — юридического лица, подтверждать достоверность и полноту сведений, указанных в Декларации. В поле «наименование организации — представителя налогоплательщика» указывается наименование юридического лица — представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны в поле ФИО и дата.

Лицо, не подписывающее декларацию, а просто сдающее её в налоговую по поручению организации или ИП, не является представителем по заполнению декларации и поэтому его фамилия на титульном листе не указывается [1] .

В строках 110–113 указывается сумма полученных доходов нарастающим итогом (а не квартальные суммы). Так, для подсчета дохода за 9 месяцев, надо взять все доходы, полученные с 1 января по 30 сентября включительно.

Ставки налогов в строках 120–123 составляют обычно 6%. Но некоторые регионы воспользовались правом уменьшения налоговых ставок, вплоть до нуля (у ИП, имеющих право на «налоговые каникулы»). Разные же ставки налога в этих строках могут быть, например, если организация или ИП сменили место регистрации и в новом регионе окажется другая ставка налога. ИП, применяющие ставку 0% декларацию представлять в налоговую инспекцию обязаны. В декларации указываются данные о полученных доходах и ставка налога 0%.

В строках 130–133 указывается начисленная сумма налога (авансового платежа) за соответствующие периоды. Например, чтобы рассчитать сумму авансового платежа за 9 полугодие, надо сумму из строки 112 умножить на ставку налога, указанную в строке 122.

Строки 140–143 предназначены для сумм страховых взносов, пособий по временной нетрудоспособности и других расходов, на которые налогоплательщик может уменьшить исчисленный в строках 130–133 налог. Взносы и другие расходы должны указываться в те периоды, в которых они произведены. Если, например, взносы уплачены в апреле, то значит они указываются в строке 141. И не важно, что это оплата взносов за март месяц.

Порядок заполнения строк 140–143 зависит от признака налогоплательщика, указанного в строке 102. Если признак выбран «2», то значит налогоплательщик может уменьшить налог более чем на 50%, вплоть до нуля. Таким образом, строки 140–143 у него могут быть меньше или равны строкам 130–133, но не могут быть больше.

Если признак выбран «1», то строки 140–143 не могут быть более половины суммы исчисленного налога в строках 130–133, потому что налог можно уменьшать не более чем на 50%. Исключение составляют плательщики торгового сбора, поскольку ограничение в 50% для этого сбора не установлено. Но данные о торговом сборе в строках 140–143 раздела 2.1.1 не указываются.

Заполнение строк 110–143 идентично заполнению этих же строк в разделе 2.1.1, с небольшим отличием. Как уже было написано выше, в разделе указываются только данные по деятельности, облагаемой торговым сбором. При наличии доходов по видам деятельности, не облагаемым торговым сбором, налогоплательщикам необходимо вести раздельный учет не только выручки, но и страховых взносов (и других расходов, уменьшающих налог). При этом правило уменьшения налога на взносы (не более, чем 50% у организаций и ИП с работниками), действует и при заполнении этого раздела.

В строках 150–153 указывается весь торговый сбор, уплаченный в 2016 году (даже если это был сбор, уплаченный за 2015 год). А в строках 160–163 только сбор, уменьшающий налог. Напомним, что торговый сбор может уменьшить исчисленный налог вплоть до нуля. Для определения размера торгового сбора, уменьшающего налог, необходимо из строк 130–133 вычесть соответствующие строки 140–143. Если полученные результаты больше строк 150–153, то в строках 160–163 повторяются данные строк 150–153. Если меньше, то указывается разница между строками 130–133 и 140–143.

Пример:

В строке 130 раздела 2.1.2 сумма налога составляет 60 000 рублей. Сумма взносов и иных расходов, уменьшающих налог (строка 140) равна 30 000 рублей. Сумма торгового сбора в строке 150 так же 30 000 рублей, значит в строку 160 «помещается» весь уплаченный торговый сбор за 1 квартал.

При расчете уменьшения налога за год получается другая ситуация. Разница строк 133 и 143 составляет 331 200 рублей, тогда как торговый сбор за год уплачен в размере 390 000 рублей. Таким образом, уменьшить налог на торговый сбор можно только на 331 200 рублей, что и отражается в строке 163. Данные из строк 160–163 пригодятся для заполнения раздела 1.1 декларации.

В строке 020–110 указываются суммы начисленных авансовых платежей за отчетные периоды и налог за календарный год. Для расчета платежей берутся суммы из раздела 2.1.1 и 2.1.2 декларации. От суммы налога, указанного в строке 130, отнимается сумма взносов, указанная в строке 140. Налогоплательщики, уменьшающие налог на торговый сбор, считают эту строку несколько иначе: из строки 130 раздела 2.1.1 вычитается строка 140 этого же раздела, а потом строка 160 раздела 2.1.2.

При расчете налога за остальные периоды, также берутся данные из раздела 2.1.1 и 2.1.2, но при этом вычитается ранее начисленная сумма в разделе 1.1. Если сумма налога получается с минусом, она указывается в строке «к уменьшению», а не к уплате.

Пример:

В разделе 1.1 в строке 070 указана сумма 600 рублей. В разделе 2.1.1 в строке 133 указана сумма 481 200 рублей, в строке 143 — 150000 рублей, в разделе 2.1.2 в строке 163 — 331 200 рублей. Считаем по формуле: строки 133- 143-163-070 481200 -150000 — 331200 — 600 = — 600 рублей. Получается налог за год к уменьшению и поэтому 600 рублей (без минуса!) указывается в строке 110 раздела 1.1.

Помните, что не всегда цифра в строке 100 означает, что именно эту сумму необходимо доплатить, а в строке 110, что именно эту сумму налоговая вам должна вернуть. Как уже выше писалось, в декларации не указываются уплаченные вами суммы в течение года, а они могут не совпадать с данными раздела 1.1.

Чтобы понять, сколько же надо доплатить налога за год (и надо ли вообще это делать), отнимите от строки 133 раздела 2.1 строку 143 раздела 2.1.1 (плательщикам торгового сборе надо вычесть еще и строку 163 раздела 2.1.2) и вычтите сумму авансовых платежей, которую вы уплатили за отчетный год. Если полученная сумма с плюсом, налог в этой сумме надо доплатить. Если с минусом, то налог вы переплатили.

Пример:

Согласно разделу 1.1. декларации сумма, к возмещению в строке 110 составляет 600 рублей. Однако организация не уплатила авансовый платеж за 9 месяцев, поэтому возвращать ей нечего.

Если у вас остались вопросы по заполнению декларации, вы всегда можете задать их на форуме Клерк.ру в специальной теме «Как заполнить декларацию по УСН».

[1] Обратите внимание, что доверенность от физического лица (в том числе и ИП), как на заполнение и подписание декларации, так и просто на представление документа в налоговую, должна быть заверена нотариально.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.