Сегодня рассмотрим тему: "где указывать код товара при экспорте в еаэс графа или доп. строка счета-фактуры" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Где указывать код товара при экспорте в ЕАЭС: графа или доп. строка счета-фактуры

- 2 Счет-фактура: код вида товара указывать не обязательно

- 3 Об указании в счете-фактуре кода вида товара в соответствии с ТН ВЭД при вывозе товаров из РФ в страны ЕАЭС

- 4 При экспорте товаров в государства – члены ЕАЭС код вида товара можно указать в дополнительной строке или графе счета-фактуры

- 5 Как заполнить новую форму счета-фактуры с октября 2017 года?

- 6 Счет-фактура: где указывать код вида товара при экспорте в страны ЕАЭС

- 7 Счет-фактура: где указывать код вида товара при экспорте в страны ЕАЭС

- 8 Код ТН ВЭД при экспорте в ЕАЭС указывается в дополнительной строке счета-фактуры

- 9 С 2019 года ТН ВЭД ЕАЭС необходимо указывать во всех счетах-фактурах

- 10 Код вида товара в счете-фактуре при экспорте в ЕАЭС пока указывать в дополнительной строке (графе)

- 11 28 Ноября 2016 Минфин: при экспорте в страны ЕАЭС код вида товара можно указать в допстроке или графе счета-фактуры

Где указывать код товара при экспорте в ЕАЭС: графа или доп. строка счета-фактуры

Минфин России выпустил письмо от 14 ноября 2016 года № 03-07-09/66475. В нем он сообщил, где именно в счете-фактуре необходимо указывать код вида товара. Этот вопрос особенно актуален для тех, кто занимается экспортом из России в страны Евразийского экономического сообщества (ЕАЭС). Так вот: по мнению чиновников, данные о коде вида товара можно приводить в дополнительных строках и графах счета-фактуры.

Аналогичный вывод делает налоговая служба России в разъяснениях от 17 августа 2016 года № СД-4-3/15118.

С 2016 года указанном перечне появился новый подпункт 15. Его внес Федеральный закон от 30 мая 2016 года № 150-ФЗ. Таким образом, с 1 июля 2016 года плательщики НДС при вывозе товаров за пределы территории РФ в страны Евразийского экономического союза обязаны при выставлении счета-фактуры указать код вида товара согласно единой Товарной номенклатуре ВЭД ЕАЭС.

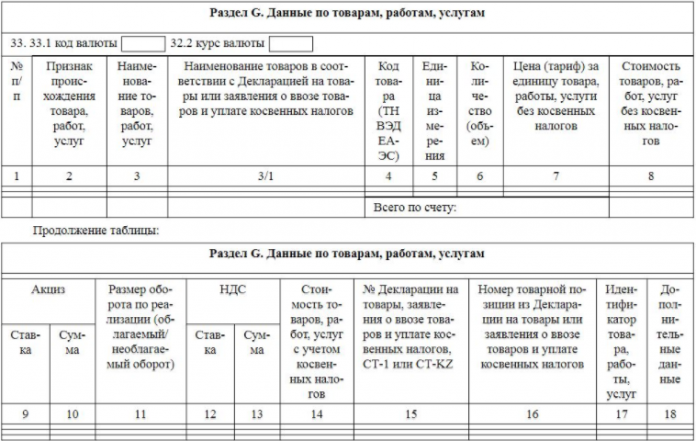

Напомним, что форма и правила внесения данных в счет-фактуру в целях налога на добавленную стоимость приняты постановлением Правительства РФ от 26 декабря 2011 года № 1137. На сегодня этот первичный документ выглядит так:

Между тем, новый реквизит (согласно подп. 15 п. 5 ст. 169 НК РФ) на бланке этого документа так и не появился. Правила заполнения счетов-фактур тоже не обновлены. Хотя обязанность экспортеров вносить эту позицию в счет-фактуру существует с 1 июля 2016 года.

Пункт 9 правил заполнения счета-фактуры содержит общее правило: в дополнительных строках и графах счета-фактуры плательщик НДС волен приводить дополнительные сведения с учетом сохранения общего вида документа. В том числе и код вида товара согласно ТН ВЭД ЕАЭС.

| Видео (кликните для воспроизведения). |

На официальном сайте проектов нормативных правовых актов уже опубликован проект поправок. Точная ссылка – http://regulation.gov.ru/projects#npa=53297. Его публичное обсуждение заявлено до 22 декабря 2016 года, а актуализация нового бланка может произойти уже с 1 января 2017 года.

Так, в счете-фактуре после графы 1 про наименование товара (работы, услуги, имущественного права) появится графа 1а: «Код вида товара».

Аналогичный реквизит появится и в форме корректировочного счета-фактуры. После графы 1а – графа 1б: «Код вида товара»;

Остальные продавцы при отсутствии данного показателя будут ставить в этой графе прочерк. Каких-либо других особых правил заполнения данного реквизита не предусмотрено.

- порядок составления счетов-фактур экспедитором, который покупает у двух и более продавцов товары (работы, услуги), имущественные права от своего имени за счет клиента;

- обязанность вести журнал учета только при выставлении и /или получении счетов-фактур в рамках комиссии (субкомиссии), агентских (субагентских) договоров на реализацию и/или покупку товаров от имени комиссионера (субкомиссионера), агента (субагента), а также на основе договоров транспортной экспедиции, при выполнении функций застройщика;

- порядок внесения правок в журнал учета;

- порядок регистрации в книге продаж «первички» или документов с суммарными (сводными) данными при реализации лицам, не являющимся плательщиками НДС, и плательщикам, освобожденным от исполнения таких обязанностей (в случае невыставления им счетов-фактур по письменному согласию) + порядок регистрации этих документов в случае увеличения/уменьшения стоимости отгрузки;

- дополнение формы книги продаж графой «регистрационный номер таможенной декларации»;

- порядок регистрации в книге покупок счетов-фактур по приобретаемым для ряда операций (НДС 0%) товарам, по которым установлен общий порядок применения налоговых вычетов.

Форму журнала учета счетов-фактур на нашем сайте можно скачать здесь.

Счет-фактура: код вида товара указывать не обязательно

Иногда даже в случае, когда российский продавец отгружает товар на территорию государства-члена ЕАЭС.

С 01.10.2017 применяется обновленный бланк счета-фактуры, в котором появилась новая графа «Код вида товара». Заполнять ее должны российские экспортеры товаров в страны ЕАЭС.

В ситуации, когда и продавцом, и покупателем товаров являются российские компании, эта графа не заполняется (в ней ставится прочерк). А возможна ситуация, когда покупатель попросил поставщика отгрузить товар не на свой склад, а сразу компании, которой он уже перепродал этот товар. В этом случае первичный поставщик графу «Код вида товара» также не заполняет, даже если субпокупатель находится на территории страны ЕАЭС.

| Видео (кликните для воспроизведения). |

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Об указании в счете-фактуре кода вида товара в соответствии с ТН ВЭД при вывозе товаров из РФ в страны ЕАЭС

Письмо Департамента налоговой и таможенной политики Минфина России от 24 ноября 2017 г. N 03-07-13/1/77927 Об указании в счете-фактуре кода вида товара в соответствии с ТН ВЭД при вывозе товаров из РФ в государства – члены Евразийского экономического союза

Вопрос: Постановлением Правительства РФ от 19.08.2017 г. N 981 внесены изменения в формы и правила заполнения документов, применяемых при расчетах по налогу на добавленную стоимость. С 01.10.2017 г. в счет-фактурах появляется новая графа 1a “Код вида товара”, в которой “указываются данные в отношении товаров, вывезенных за пределы территории Российской Федерации на территорию государства – члена Евразийского экономического союза. При отсутствии данных ставится прочерк”. Эти же данные должны отражаться в графе 3б “Код вида товара” книги продаж.

ООО (далее – Общество) является производителем шин для легковых автомобилей и не является экспортером в страны ЕАЭС, реализуя всю произведенную продукцию российскому покупателю (отдельному юридическое лицу, зарегистрированному на территории РФ, занимающемуся сбытом шин группы компаний Continental).

Российский покупатель Общества часть приобретенных у Общества товаров экспортирует в страны ЕАЭС, а именно в Казахстан, Беларусь. Согласно договору поставки, заключенному между Обществом и российским покупателем, товар отгружается напрямую со склада Общества конечному покупателю.

При оформлении документов на отгрузку в адрес российского покупателя Обществом в строке 4 “Грузополучатель и его адрес” счет-фактуры указывается конечный получатель товара член ЕАЭС, а в строке 6 “Покупатель” – российский покупатель Общества.

Просим разъяснить, как в данной ситуации следует трактовать понятие “вывоз товаров за пределы территории РФ на территорию государств ЕАЭС” и должно ли Общество, не являясь экспортером, а только грузоотправителем товаров, с 01 октября 2017 года заполнять графу 1a “Код вида товара” счет-фактуры, выставленного в адрес российского покупателя и графу 3б “Код вида товара” книги продаж, соответственно.

Ответ: В связи с письмом по вопросу указания в счете-фактуре кода вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза при вывозе товаров из Российской Федерации в государства – члены Евразийского экономического союза Департамент налоговой и таможенной политики сообщает следующее.

В соответствии с подпунктом 15 пункта 5 статьи 169 Налогового кодекса Российской Федерации в редакции Федерального закона от 30 мая 2016 г. N 150-ФЗ, вступившего в силу с 1 июля 2016 года (далее – Кодекс), налогоплательщик в отношении товаров, вывозимых за пределы территории Российской Федерации на территорию государства – члена Евразийского экономического союза (далее – ЕАЭС), обязан указать в выставляемом при реализации товаров счете-фактуре код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза.

Необходимость указания в выставляемом при реализации товаров, вывозимых на территорию государств – членов ЕАЭС, счете-фактуре кода вида товаров обусловлена тем, что пунктом 3 статьи 172 Кодекса с 1 июля 2016 года установлены различные порядки принятия к вычету сумм налога на добавленную стоимость по товарам (работам, услугам), используемым при реализации на экспорт, в том числе в государства – члены ЕАЭС, сырьевых и несырьевых товаров, облагаемых по нулевой ставке налога на добавленную стоимость.

Учитывая изложенное, при осуществлении российской организации операций по реализации товаров российскому покупателю, облагаемых по ставке налога на добавленную стоимость в размере 18 (10) процентов, указывать в счете-фактуре кода вида товаров не требуется, независимо от факта отгрузки товаров на территорию государств – членов ЕАЭС хозяйствующим субъектам, с которыми заключен договор поставки этим российским покупателем.

Одновременно сообщается, что мнение, приведенное в настоящем письме, не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г. N 03-02-07/2-138 направляемое мнение имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора Департамента О.Ф. Цибизова

При экспорте товаров в государства – члены ЕАЭС код вида товара можно указать в дополнительной строке или графе счета-фактуры

В действующей форме счета-фактуры нет специальной строки или графы для указания кода вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза. Поэтому данный код можно проставить в дополнительных строках или графах счета-фактуры. Такую рекомендацию дали специалисты Минфина России в письме от 14.10.16 № 03-07-13/1/59916.

Авторы письма напоминают, что при вывозе товаров с территории России на территорию государства — члена ЕАЭС российский налогоплательщик обязан указать в выставляемом счете-фактуре код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза. Соответствующие изменения были внесены Федеральным законом от 30.05.16 № 150-ФЗ в подпункт 15 пункта 5 статьи 169 НК РФ, и вступили в силу с 1 июля 2016 года (см. «Какие новшества по НДС ожидают экспортеров с июля 2016 года»).

В действующей форме счета-фактуры нет отдельной строки или графы для внесения упомянутого кода. Однако пункт 9 Правил заполнения счета-фактуры* позволяет указывать в дополнительных строках и графах документа дополнительную информацию при условии сохранения формы счета-фактуры. В таких строках и графах, как считают в Минфине, можно указать и кода вида товара в соответствии с ТН ВЭД ЕАЭС.

* Утв. постановлением Правительства РФ от 26.12.11 № 1137.

Как заполнить новую форму счета-фактуры с октября 2017 года?

Форма счета-фактуры с октября 2017 года снова поменялась. Из нашего материала вы узнаете об изменениях и нюансах оформления обновленного счета-фактуры.

Обо всех новшествах в оформлении и хранении счетов-фактур вы можете узнать из наших видео материалов.

Законодатели снова скорректировали структуру счета-фактуры (постановление Правительства РФ от 19.08.2017 № 981). Изменения в счетах-фактурах с октября 2017 года таковы:

- добавлена новая графа 1а «Код вида товаров» (1б — для корректировочных счетов-фактур);

- скорректировано содержание строки 2а об адресе продавца;

- отредактировано название графы 11, посвященной реквизитам таможенной декларации (ТД);

- уточнена схема работы со строкой 8, предназначенной для отражения идентификатора госконтракта;

- дополнен порядок заполнения счета-фактуры для отдельных случаев (при его оформлении экспедиторами, заказчиками или застройщиками, приобретающими от своего имени имущественные права и др.).

Вам нет необходимости тратить время на поиски измененной постановлением № 981 формы — счет-фактура с 01 октября 2017 года выглядит так.

В следующих разделах мы остановимся подробнее на нюансах заполнения обновленных строк и граф счета-фактуры.

Кратко опишем технологию занесения данных в графу 1а счета-фактуры с 1 октября:

- поставьте в ней прочерк, если вы из России не транспортируете товары на территорию государства — члена ЕАЭС;

- укажите код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности (ТН ВЭД) ЕАЭС, если вы вывозите товары.

Чтобы избежать ошибок в заполнении этой графы, расшифруем отдельные термины:

Это спецклассификатор, используемый при оформлении таможенных операций. Устанавливает соответствие между ставкой таможенной пошлины и кодом вида товара

Это 10-значный шифр, отражающий:

- в первых 2 знаках — товарную группу (например, 48 — «Бумага и картон»);

- в остальных знаках — к товарной группе прибавляется подгруппа, субпозиция и подсубпозиция (например: 4802589000 — немелованная бумага для графических целей)

Как заполнить графу 1 трудовой книжки, узнайте здесь.

На первый взгляд эта графа счета-фактуры с 1 октября коренным образом не меняется — формулировку «Номер таможенной декларации» заменили на «Регистрационный номер таможенной декларации».

Обратите внимание, что № ТД и регистрационный № ТД — это не идентичные понятия. Существует несколько аналогичных терминов:

- регистрационный № ТД — располагается в 1-й строке графы А основного и добавочного листов ТД (подп. 1 п. 43 Инструкции о порядке заполнения декларации на товары, утв. Решением комиссии Таможенного союза от 20.05.2010 № 257) и формируется должностным лицом таможенного органа по схеме 8/6/7/3 (расшифровка — в следующем разделе);

- № ТД (порядковый) — под этим номером декларацию фиксирует специалист таможни в регистрационном журнале (он является составной частью регистрационного № ТД);

- № ТД в формате 8/6/7/3 — для заполнения графы 11 счета-фактуры.

Подробности формирования регистрационного номера ТД для графы 11 счета-фактуры узнайте из следующего раздела.

Как формируется номер в разнообразных хозяйственных ситуациях, расскажут материалы:

Регистрационный номер таможенной декларации — новый реквизит или корректировка названия?

Схема формирования регистрационного номера ТД (письма ФНС от 08.06.2006 № 15-12/19773, от 18.07.2006 № 03-1-03/1334@, от 30.08.2013 № АС-4-3/15798) выглядит так:

8 знаков / 6 знаков / 7 знаков / 3 знака

Расшифровка этих 4 групп знаков приведена в таблице:

Количество знаков в группе

Код таможенного органа (вы можете ознакомиться с этими кодами на официальном сайте ФТС (ved.customs.ru) в разделе «Базы данных»)

Дата принятия ТД (день, месяц и 2 последние цифры года)

Порядковый номер ТД (отсчет ведется с № 0000001 с начала каждого года)

Порядковый номер товара из графы 32 ТД или из списка товаров (если он применялся при декларировании вместо добавочных листов к ТД)

В одной ТД могут быть заявлены сведения о не более чем 999 товарах (п. 3 раздела I Инструкции о порядке заполнения декларации на товары, утв. решением Комиссии Таможенного союза от 20.05.2010 № 257)

По п. 1 совместного приказа «О формировании номера грузовой таможенной декларации…» от 23.06.2000 Государственного таможенного комитета РФ № 543 и Министерства по налогам и сборам № БГ-3-11/240 после выпуска таможней конкретного товара (учитывая, что в одной ТД их может быть несколько) под номером ТД понимается регистрационный номер декларации с указанием через знак дроби («/») порядкового № товара (из графы 32 ТД или из списка товаров, если он применялся при декларировании вместо добавочных листов к ТД).

Например, регистрационный номер 10125160/220817/0001682/213 относится к ТД:

- с порядковым номером 1682;

- оформленной в таможенном органе, код которого 10125160;

- принятой сотрудником таможни 22.08.2017;

- номер товара в ТД — 213.

Таким образом, для целей оформления счета-фактуры регистрационный № ТД — это набор цифр из 4 групп, состав которых описан выше. Его и указывают в счетах-фактурах в настоящее время.

На такой структуре номера ТД для заполнения графы 11 счета-фактуры Минфин настаивал и ранее, когда она именовалась «Номер таможенной декларации» (см. письмо от 18.02.2011 № 03-07-09/6).

Будем надеяться, что в ближайшее время чиновники внесут ясность в технологию заполнения обновленной графы 11 — носит ли поправка технический характер или нужно как-то менять существующий порядок заполнения этой графы в связи с изменением ее наименования.

В строке 2а новых счетов-фактур с октября 2017 года нужно отражать:

- адрес юрлица, указанный в ЕГРЮЛ;

- местожительства индивидуального предпринимателя в соответствии с ЕГРИП.

В настоящее время в этой графе отражается:

- для фирмы — место ее нахождения;

- для ИП — место его жительства.

«Реестровые» адреса должны быть всегда в актуальном виде — при их изменении необходимо своевременно подать сведения налоговикам для внесения изменений в указанные реестры.

О последствиях указания недостоверного адреса в ЕГРЮЛ узнайте здесь.

Отметим, что указанный в ЕГРЮЛ адрес — это ориентир для доставки юридически значимых сообщений (п. 3 ст. 54 ГК РФ):

- требований;

- заявлений;

- извещений;

- уведомлений и пр.

При неправильном указании адреса в реестрах все отправленные по нему сообщения будут считаться доставленными адресату, даже если они никем не получены.

Заполнять ли строку 8 при отсутствии идентификатора?

Строка 8 в счете-фактуре появилась совсем недавно (постановление Правительства РФ от 25.05.2017 № 625). С июля 2017 года в ней нужно отражать идентификатор:

- госконтракта на поставку товара (оказание услуг, выполнение работ);

- договора (соглашения) о предоставлении из федерального бюджета инвестиций, субсидий, взносов в уставный капитал.

В постановлении № 981 схема заполнения строки № 8 уточнена:

- Строка должна содержать информацию об идентификаторе госконтракта — при его наличии (он прописывается в самом контракте или указан в Единой информационной системе).

- В ней проставляется прочерк, если идентификатор отсутствует.

С нюансами оформления счетов-фактур вас познакомят материалы:

Счет-фактуру с октября 2017 года нужно заполнять по новой форме. В ней появилась графа 1а для отражения кода вида товара, которую нужно заполнять налогоплательщикам, вывозящим товар из России на территорию Казахстана, Киргизии, Белоруссии или Армении.

В название графы 11 «Номер таможенной декларации» добавилось слово «регистрационный», однако пока разъяснения чиновников по поводу ее заполнения отсутствуют.

В строке 2а (посвященной адресу продавца) с октября необходимо указывать адресные данные, идентичные отраженным в ЕГРЮЛ и ЕГРИП.

Счет-фактура: где указывать код вида товара при экспорте в страны ЕАЭС

ФНС РФ в своем письме от 17.08.2016 № СД-4-3/15118@ уточнила, где в счете-фактуре необходимо указывать код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза.

Ведомство напоминает, что с 1 июля 2016 года плательщик НДС в отношении товаров, вывезенных из России в страны ЕАЭС, обязан указать в выставляемом счете-фактуре код вида товара в соответствии с единой Товарной номенклатурой.

Это предусматривает подпункт 15 пункта 5 статьи 169 НК РФ в редакции Федерального закона от 30.05.2016 № 150-ФЗ.

В этой связи ФНС отмечает, что до внесения в форму счета-фактуры необходимых поправок, налогоплательщик вправе указывать в дополнительных строках и графах счета-фактуры дополнительную информацию, в том числе код вида товара при условии сохранения формы счета-фактуры.

Счет-фактура: где указывать код вида товара при экспорте в страны ЕАЭС

ФНС РФ в своем письме от 17.08.2016 № СД-4-3/15118@ уточнила, где в счете-фактуре необходимо указывать код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза.

Ведомство напоминает, что с 1 июля 2016 года плательщик НДС в отношении товаров, вывезенных из России в страны ЕАЭС, обязан указать в выставляемом счете-фактуре код вида товара в соответствии с единой Товарной номенклатурой.

Это предусматривает подпункт 15 пункта 5 статьи 169 НК РФ в редакции Федерального закона от 30.05.2016 № 150-ФЗ.

В этой связи ФНС отмечает, что до внесения в форму счета-фактуры необходимых поправок, налогоплательщик вправе указывать в дополнительных строках и графах счета-фактуры дополнительную информацию, в том числе код вида товара при условии сохранения формы счета-фактуры.

Код ТН ВЭД при экспорте в ЕАЭС указывается в дополнительной строке счета-фактуры

Письмо ФНС России от 17 августа 2016г. № СД-4-3/15118@

С 1 июля 2016г. налогоплательщик при экспорте в ЕАЭС обязан указать в выставляемом при реализации товаров счете-фактуре код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС (пп. 15 п. 5 ст. 169 НК РФ). Форма и Правила заполнения счета-фактуры, применяемого при расчетах по НДС, утв. Постановлением Правительства РФ от 26.12.2011 г. N 1137.

На основании пункта 9 Правил, налогоплательщик вправе указывать в дополнительных строках и графах счета-фактуры дополнительную информацию при условии сохранения формы счета-фактуры.

ФНС разъясняет, что до внесения в установленном порядке соответствующих изменений в форму счета-фактуры, экспортеры вправе указывать в дополнительных строках и графах счета-фактуры дополнительную информацию, в том числе код вида товара по ТН ВЭД ЕАЭС, при условии сохранения формы счета — фактуры.

С 2019 года ТН ВЭД ЕАЭС необходимо указывать во всех счетах-фактурах

Перечень лиц, которые обязаны выписывать счета-фактуры, определен в пункте 1 статья 412 НК РК , к ним относятся все плательщики НДС, а также некоторые налогоплательщики, которые могут не являться плательщиками НДС.

Например, выписывать счета-фактуры обязаны налогоплательщики (которые могут не являться плательщиками НДС), реализующие импортированные товары, реализующие товары «из Перечня» и т.д.

Однако к переходу на выписку счетов-фактур в электронной форме с 2019 года необходимо готовиться заранее. Почему?

Обратите внимание на еще одно принятое изменение, которое вступает в силу с 2019 года:

« Статья 412 НК РК

5. В счете-фактуре должны быть указаны:

12) в отношении товаров – код товарной номенклатуры внешнеэкономической деятельности».

Таким образом, с 2019 года при выписке всех счетов-фактур при реализации товаров, в них требуется указание кода товарной номенклатуры внешнеэкономической деятельности (кода ТН ВЭД ЕАЭС).

В 2018 году указание в ЭСФ данного кода требуется не во всех случаях, а только в установленных Правилами выписки ЭСФ.

В 2018 году код ТН ВЭД ЕАЭС заполняется по товарам, ввезенным на территорию РК (признак происхождения = 1 или 2) в соответствии с данными из Декларации на товары или Заявлении о ввозе товаров и уплате косвенных налогов. Также ТН ВЭД ЕАЭС заполняется при реализации товара, произведенного на территории РК (признак происхождения 3 и 4 (при экспорте в ЕАЭС)).

Таким образом, с 2019 года, налогоплательщики обязаны производить выписку счетов-фактур в электронной форме. В счетах-фактурах обязательно указание кода ТН ВЭД ЕАЭС по всем товарам.

ТН ВЭД ЕАЭС – это классификатор товарной номенклатуры внешнеэкономической деятельности, который применяется в таможенных операциях стран-участниц ЕАЭС, в том числе с целью определения единого таможенного тарифа.

Что такое код ТН ВЭД ЕАЭС и как определить данный код в статье Что такое код ТН ВЭД ТС (ТН ВЭД ЕАЭС) и как его определить самостоятельно?

До вступления в силу данных требований, налогоплательщикам необходимо подготовить свою информационную базу – произвести заполнение сведений о кодах ТН ВЭД ЕАЭС по реализуемой номенклатуре для их последующего отражения в счетах-фактурах.

Минфин: при экспорте в страны ЕАЭС код вида товара можно указать в допстроке или графе счета-фактуры

Ведомство не в первый раз приходит к этому выводу. С ним соглашается ФНС.

Требование указывать код вида товара при экспорте в страны ЕАЭС в НК РФ появилось 1 июля этого года. Но правила заполнения счетов-фактур, которые применяются при расчетах по НДС, еще не обновлены, поэтому возникают вопросы.

Минфин поясняет, что, пока в форму счета-фактуры не будут внесены изменения, организации-экспортеры вправе указывать код вида товара по ТН ВЭД в дополнительных строках и графах. Форма счета-фактуры должна сохраниться.

Проект с изменениями формы счета-фактуры и правил его заполнения, предусматривающий специальную графу для кода вида товара, сейчас обсуждается на сайте regulation.gov.ru. Об этом проекте мы недавно писали.

Проект еще не принят, но его вступление в силу запланировано уже на 1 января. Пока рекомендуем налогоплательщикам при экспорте в страны ЕАЭС указывать код вида товара в дополнительных строках или графах счета-фактуры. Когда проект примут, нужно будет заполнять специальную графу в счете-фактуре.

Документ: Письмо Минфина России от 14.11.2016 N 03-07-09/66475

Как указать код вида товара в счете-фактуре? (Путеводитель по налогам)

Обзор подготовлен специалистами компании «Консультант Плюс» и предоставлен компанией «КонсультантПлюс Свердловская область» — информационным центром Сети КонсультантПлюс в г. Екатеринбурге и Свердловской области

Код вида товара в счете-фактуре при экспорте в ЕАЭС пока указывать в дополнительной строке (графе)

Опубликовал: admin в Для вас 26.03.2018 Комментарии к записи Код вида товара в счете-фактуре при экспорте в ЕАЭС пока указывать в дополнительной строке (графе) отключены 12 Просмотров

Минфин России выпустил письмо от 14 ноября 2016 года № 03-07-09/66475. В нем он сообщил, где именно в счете-фактуре необходимо указывать код вида товара. Этот вопрос особенно актуален для тех, кто занимается экспортом из России в страны Евразийского экономического сообщества (ЕАЭС). Так вот: по мнению чиновников, данные о коде вида товара можно приводить в дополнительных строках и графах счета-фактуры.

Аналогичный вывод делает налоговая служба России в разъяснениях от 17 августа 2016 года № СД-4-3/15118.

Компании и ИП, которые занимаются экспортом товаров в страны ЕАЭС, обязаны руководствоваться единой Товарной номенклатурой внешнеэкономической деятельности (ВЭД) ЕАЭС. Она принята решением Совета Евразийской экономической комиссии от 16.07.2012 № 54.

Перечень реквизитов счета-фактуры, обязательных для заполнения, приведен в п. 5 ст. 169 Налогового кодекса. До недавнего времени он состоял из 13-ти позиций, которые при той или иной сделке должен заполнить продавец при выставлении счета фактуры.

С 2016 года указанном перечне появился новый подпункт 15. Его внес Федеральный закон от 30 мая 2016 года № 150-ФЗ. Таким образом, с 1 июля 2016 года плательщики НДС при вывозе товаров за пределы территории РФ в страны Евразийского экономического союза обязаны при выставлении счета-фактуры указать код вида товара согласно единой Товарной номенклатуре ВЭД ЕАЭС.

Напомним, что форма и правила внесения данных в счет-фактуру в целях налога на добавленную стоимость приняты постановлением Правительства РФ от 26 декабря 2011 года № 1137. На сегодня этот первичный документ выглядит так:

Между тем, новый реквизит (согласно подп. 15 п. 5 ст. 169 НК РФ) на бланке этого документа так и не появился. Правила заполнения счетов-фактур тоже не обновлены. Хотя обязанность экспортеров вносить эту позицию в счет-фактуру существует с 1 июля 2016 года.

Пункт 9 правил заполнения счета-фактуры содержит общее правило: в дополнительных строках и графах счета-фактуры плательщик НДС волен приводить дополнительные сведения с учетом сохранения общего вида документа. В том числе и код вида товара согласно ТН ВЭД ЕАЭС.

Нынешний порядок указания кода вида товара по ТН ВЭД ЕАЭС будет действовать, пока не будет обновлен бланк счета-фактуры и соответствующие правила. Более того: есть надежда, что в скором времени это произойдет.

На официальном сайте проектов нормативных правовых актов уже опубликован проект поправок. Точная ссылка – http://regulation.gov.ru/projects#npa=53297. Его публичное обсуждение заявлено до 22 декабря 2016 года, а актуализация нового бланка может произойти уже с 1 января 2017 года.

Так, в счете-фактуре после графы 1 про наименование товара (работы, услуги, имущественного права) появится графа 1а: Код вида товара.

Аналогичный реквизит появится и в форме корректировочного счета-фактуры. После графы 1а – графа 1б: Код вида товара;

Остальные продавцы при отсутствии данного показателя будут ставить в этой графе прочерк. Каких-либо других особых правил заполнения данного реквизита не предусмотрено.

Помимо рассмотренного реквизита и правил его заполнения будет еще кое-что новое. Например:

- порядок составления счетов-фактур экспедитором, который покупает у двух и более продавцов товары (работы, услуги), имущественные права от своего имени за счет клиента;

- обязанность вести журнал учета только при выставлении и /или получении счетов-фактур в рамках комиссии (субкомиссии), агентских (субагентских) договоров на реализацию и/или покупку товаров от имени комиссионера (субкомиссионера), агента (субагента), а также на основе договоров транспортной экспедиции, при выполнении функций застройщика;

- порядок внесения правок в журнал учета;

- порядок регистрации в книге продаж первички или документов с суммарными (сводными) данными при реализации лицам, не являющимся плательщиками НДС, и плательщикам, освобожденным от исполнения таких обязанностей (в случае невыставления им счетов-фактур по письменному согласию) + порядок регистрации этих документов в случае увеличения/уменьшения стоимости отгрузки;

- дополнение формы книги продаж графой регистрационный номер таможенной декларации;

- порядок регистрации в книге покупок счетов-фактур по приобретаемым для ряда операций (НДС 0%) товарам, по которым установлен общий порядок применения налоговых вычетов.

28 Ноября 2016 Минфин: при экспорте в страны ЕАЭС код вида товара можно указать в допстроке или графе счета-фактуры

Ведомство не в первый раз приходит к этому выводу. С ним соглашается ФНС.

Требование указывать код вида товара при экспорте в страны ЕАЭС в НК РФ появилось 1 июля этого года. Но правила заполнения счетов-фактур, которые применяются при расчетах по НДС, еще не обновлены, поэтому возникают вопросы.

Минфин поясняет, что, пока в форму счета-фактуры не будут внесены изменения, организации-экспортеры вправе указывать код вида товара по ТН ВЭД в дополнительных строках и графах. Форма счета-фактуры должна сохраниться.

Проект с изменениями формы счета-фактуры и правил его заполнения, предусматривающий специальную графу для кода вида товара, сейчас обсуждается на сайте regulation.gov.ru. Об этом проекте мы недавно писали .

Проект еще не принят, но его вступление в силу запланировано уже на 1 января. Пока рекомендуем налогоплательщикам при экспорте в страны ЕАЭС указывать код вида товара в дополнительных строках или графах счета-фактуры. Когда проект примут, нужно будет заполнять специальную графу в счете-фактуре.

Документ: Письмо Минфина России от 14.11.2016 N 03-07-09/66475.

20 Февраля 2019

Составляя бухотчетность за 2018 г., надо, в частности, определить сумму резерва на оплату отпусков на 31.12.2018. Как правильно ее рассчитать? Надо ли выводить точные суммы затрат, связанных с оплатой неотгулянных дней отпуска, по каждому работнику или есть менее трудозатратный способ?

С 1 января 2020 года земельный налог в Крыму начнут начислять не по нормативной стоимости участка, как было последние годы, а по кадастровой. Оценку уже провели, и в прошлом году республиканский Совмин утвердил ее. В результате на многие сельхозземли налог вырастет в несколько раз.

МВД России предлагает с 2020 года распространить обязанность уплаты авансовых платежей, которые выплачиваются иностранными гражданами, работающими в России на основании патента, на иностранцев, имеющих вид на жительство или разрешение на проживание и работающих на территории страны. Проект соответствующего закона полицейские разместили для общественного обсуждения на портале проектов нормативных правовых актов.

18 Февраля 2019

В 2019 г. организации, владеющие большегрузными автомобилями, больше не смогут уменьшать транспортный налог на плату “Платону”. Однако плательщики налога на прибыль, ЕСХН и те, кто применяет “доходно-расходную” упрощенку, смогут учитывать всю сумму “отъезженной” платы в расходах.

Если плательщик не заполнит разделы 1.3.1 и 1.3.2 расчета по страховым взносам, в то время как рабочим местам по итогам проведения спецоценки присвоен вредный или опасный класс условий труда, то велик риск, что налоговики потребуют представить уточненный расчет.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.