Сегодня рассмотрим тему: "пояснения к декларации по ндс с 2019 - 2020 года образец" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Пояснения к декларации по НДС: с 2019 года введены новые форматы

- 2 Новая форма декларации по НДС в 2019 году: правила заполнения

- 3 Обновлен формат требования о пояснениях к декларации по НДС

- 4 Налоговая декларация по НДС, образец заполнения в 2019 году

- 5 Обновлен формат требования о пояснениях к декларации по НДС

- 6 Пояснения к НДС-декларации с 2019 года. Требования на 2019 год

Пояснения к декларации по НДС: с 2019 года введены новые форматы

30 октября 2018 года ФНС России у себя на официальном сайте опубликовала обновленный формат требования о представлении пояснений к декларации по НДС.

В частности, опубликован обновленный формат требования о представлении пояснений и xsd-схема к нему.

Кроме того, налоговики обновили xsd-схему ответа на требование о представлении пояснений к декларации по НДС. В частности, добавили перечень новых кодов видов операций – с 33 по 44 – в связи с вступлением в силу с 01.01.2018 Законов от 27.11.2017 № 335-ФЗ, № 341-ФЗ, а также № 350-ФЗ.

Обновленные формат и xsd-схемы необходимо применять с 25 января 2019 года.

То есть, у операторов электронного документооборота и поставщиков бухгалтерских учетных систем достаточно времени для обновления ПО.

Сами изменения в рекомендуемый формат требования о представлении пояснений к декларации по НДС внесены письмом ФНС от 16.07.2013 № АС-4-2/12705.

Если налогоплательщик обнаружил, что в поданной им декларации он не отразил или отразил неполностью какие-либо сведения, равно как допустил ошибки, приведшие к занижению подлежащей уплате суммы налога, такой налогоплательщик должен подать уточненную налоговую декларацию. А вот при отражении недостоверных сведений или ошибок в декларации, когда это не привело к занижению налога, представление уточненной налоговой декларации – право, а не обязанность налогоплательщика (п. 1 ст. 81 НК РФ). А нужно ли сдавать пояснения к налоговой декларации по НДС в случае подачи уточненки? Как такие пояснения составлять?

Налогоплательщик, направляя в инспекцию уточненную налоговую декларацию, вправе передать вместе с ней или позднее необходимые, на его взгляд, пояснения. В них налогоплательщик может описать причину подачи уточенной декларации и характер связанных с этим изменений. Например, подать пояснения о предоставлении нулевой декларации по НДС, указав, что в настоящее время организация не ведет свою деятельность. Но добровольная подача пояснений к уточненке – скорее исключение. Ведь создавать себе дополнительную работу в виде написания не требуемых по закону пояснений будет редкий бухгалтер.

| Видео (кликните для воспроизведения). |

Другое дело, когда пояснения к уточненной декларации запросила налоговая инспекция. Сделать это она может в нескольких случаях. Например, в ходе камеральной проверки уточненной декларации инспекция выявила ошибки или противоречия. Или, скажем, в уточненной декларации налогоплательщик заявил меньшую сумму НДС к уплате, чем в первоначальной декларации (п. 3 ст. 88 НК РФ). Получив требование о представлении пояснений, налогоплательщик, в первую очередь, должен отправить в инспекцию квитанцию о приеме требования. Сделать это нужно в течение 6 рабочих дней со дня отправки требования налоговой инспекцией (п. 5.1 ст. 23 НК РФ).

Если организация, получив требование о даче пояснений, обнаружит, что в уточненной декларации была допущена ошибка, она может подать новую уточненную декларацию в пятидневный срок. Представлять какие-либо пояснения в этом случае не потребуется.

А вот если ошибок или противоречий по данным организации нет, ей придется также в течение 5 рабочих дней со дня получения требования направить пояснения.

Напоминаем, что пояснения по НДС-декларации направляются только в электронной форме. При этом если ФНС утвердила определенный формат для ответа, использовать нужно именно его. Подача пояснений на бумаге или по иному формату будет равносильна неподаче пояснений (п. 3 ст. 88 НК РФ). Это чревато для организации штрафом 5 000 рублей, а при повторном непредставлении пояснений в течение календарного года – штрафом в размере 20 000 рублей (п.п.1,2 ст. 129.1 НК РФ).

Если для конкретного вида пояснений формат их предоставления не определен, они составляются в произвольной форме. Такие пояснения должны содержать ответы на те вопросы, которые были заданы налоговой инспекцией в своем требовании. Вместе с пояснениями налогоплательщик может сдать выписки из регистров налогового или бухгалтерского учета, иные документы, которые бы подтверждали правильность сведений, указанных в НДС-декларации (п. 4 ст. 88 НК РФ). Хотя в отдельных случаях предоставление с пояснениями документов – обязанность налогоплательщика. Например, инспекция в некоторых случаях может запросить у вас счета-фактуры и иные документы, подтверждающие право на вычет (п. 8 ст. 88 НК РФ).

Приведем для пояснений к уточненной декларации по НДС образец заполнения.

Новая форма декларации по НДС в 2019 году: правила заполнения

С 1 января 2018 года ставка НДС возрастет до 20%. Закон ФЗ-303, регламентирующий повышение ставки НДС, подписан и опубликован на официальном сайте Госдумы. Утверждена ли новая форма декларации по НДС в 2019 году и каковы правила ее заполнения – ответы на эти вопросы Вы найдете в нашей статье.

| Видео (кликните для воспроизведения). |

Свершилось то, что так долго и активно обсуждалось в бизнес-кругах и среди законодателей – ставка НДС все-таки повышена с нынешних 18% до 20%. Соответствующий закон уже подписан и размещен на сайте Госдумы.

Объявляя о повышении ставки НДС, премьер-министр РФ Дмитрий Медведев акцентировал внимание на том, что, обсуждая механизм реформирования налоговой системы, Правительство решило отказаться от «неоправданно тяжелых для людей шагов», тем самым подчеркнув, что льготная ставка на социальное значимые товары в 2019 году будет сохранена. Речь идет о медицинских и детских товаров, в отношении которых по-прежнему будет применяться ставка НДС 18%.

Положения ФЗ-303 о повышении ставки НДС до 20% вступают в силу с 1 января 2019 года.

Сразу после опубликования закона о повышении ставки НДС среди бухгалтеров разразилась острая полемика относительно нового порядка предоставления отчетности по налогу с 2019 года.

Ввиду повышения ставки НДС до 20% логично прогнозировать отмену действующей налоговой декларации и внедрение нового отчетного документа. Однако, с момента официального объявления о повышении налоговой ставки и по настоящий момент представители фискальной службы не высказали своего мнения на этот счет. Измениться ли порядок расчета и оплаты НДС с 2019 года, будет ли введена в действие новая форма налоговой декларации – ФНС не дала каких-либо комментариев на этот счет. Вероятно, вопрос все еще находится на обсуждении налоговиков и окончательное решение по нему не принято.

Новый порядок расчета НДС по ставке 20% вступает в силу только с 01.01.2019 года, а это значит, что у фискальной службы еще достаточно времени в запасе, для того, чтобы определиться с утверждением новой декларации и предоставлением соответствующих разъяснений.

В соответствии с приказом ФНС вышедшим 20.12.2016 года, в документооборот при подготовке отчетности вводиться обновленная форма декларации по НДС. В нее добавлены дополнительные пункты, предусматривающие особенности различных видов коммерческой деятельности предприятий и частных предпринимателей. Сдача должна осуществляться до 25 числа следующего месяца по окончанию периода сдачи отчетности.

Декларация по НДС года обязательна для сдачи всем индивидуальным предпринимателям и компаниям, для которых предусмотрена возможность начисления налога этого типа в ходе проведения финансовых и хозяйственных операций, связанных с реализацией товара, закупкой сырья, производственными процессами. В тех случаях, когда налоговый агент не является плательщиком НДС, но при проведении операции, налог на добавленную стоимость входил в основную счет-фактуру, также потребуется его внесение в отчетность.

Если вы сдали декларацию и после этого обнаружили ошибку в проведенных расчетах, то можно произвести пересдачу документа с уточненными данными. Если же ошибка была выявлена в ходе проверки со стороны ФНС, то подавать документ повторно нет необходимости, потребуется уплатить неучтенную разницу.

Скачать бланк декларация по НДС 2019 года можно на нашем сайте или на официальном сайте ФНС по региону, к которому относиться плательщик.

В 2019 году в связи с увеличением ставки НДС, ФНС РФ утвердит новую форму декларации, которая будет обязательна для налогоплательщиков, начиная с 1 квартала. В статье мы знакомим вас с изменениями, внесенными в бланк декларации и рассказываем о сроках сдачи.

Смотрите инструкцию по заполнению новой формы декларации по НДС в 2019 году с учетом последних изменений в налогах.

Эксперты Системы Госфинансы подготовили памятку по всем изменениям в налогах с 2019 года, скачайте ее

Последние изменения в декларации по НДС за 1 квартал

Федеральный закон 303-ФЗ от 03.08.2018 года внес изменения в ст.164 НК РФ в отношении размеров налоговых ставок по НДС. С 01.01.2019 года ставка, указанная в п.3 ст.164 увеличивается до 20%. В связи с этим появилась необходимость сделать корректировки во всех официальных документах, в которых указывается размер обязательных отчислений. Это прежде всего:

- Приказ ФНС РФ от 29.10.2014 года № ММВ-7-3/558@ об утверждении налоговой декларации по НДС и порядка ее заполнения.

- Постановление Правительства РФ № 1137 от 26.12.2011 года.

В октябре 2018 года на портале для размещения проектов нормативно-правовых актов ФНС опубликовала проект приказа, вносящего изменения в следующие приложения к ММВ-7-3/558@:

- №1 – форма декларации;

- №2 – порядок заполнения;

- №3 – форматы для электронной отчетности.

Скачайте проект приказа с обновленными разделами формы декларации по НДС:

Представители налогового ведомства сообщили, что подписание приказа намечено на начало 2019 года. В соответствии со ст.5 НК РФ утвержденные формы отчетности вступают в силу через два месяца с момента опубликования, значит, декларация по НДС за 1 квартал 2019 года будет сдаваться уже по-новому.

В бланке новой формы декларации по НДС за 1 квартал 2019 года произведено много чисто технических правок: ФНС меняет все штрих-коды. В третьем разделе в строках 010 и 030 указаны ставки 20% и 20/120. Для отражения операций, начало которых приходится на 2018 год, а завершение – на 2019 год, в строках 041 и 042 сохранены старые ставки 18% и 18/118.

Последняя редакция приказа ММВ-7-3/558@ датируется 2016 годом. За прошедшее время принимались определенные законодательные поправки в отношении НДС. По данным ФНС, такие дополнения и изменения содержатся в тринадцати Федеральных законах. Некоторые из них должны быть отражены в декларации. Для корректного заполнения ФНС направляла письма с разъяснениями налогоплательщикам, например, от 16 января 2018 года № СД-4-3/480@, от 19.04.2018 года № СД-4-3/7484@. Теперь все изменения будут учтены в новой форме.

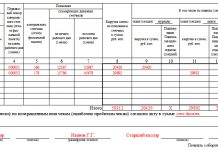

В третьем разделе появятся строки для отражения налоговой базы и суммы налога:

- 043 – для налогоплательщиков, отказавшихся от нулевой ставки НДС;

- 044 – для участников системы tax free.

Для того, чтобы указанные выше налогоплательщики отражали сумму вычета, добавлена строка 135.

В разделе 9 для экспортеров товаров в государства ЕАЭС (Армения, Беларусь, Казахстан, Киргизия) появится строчка 036, для внесения кода товара. В приложении 1 к 9 разделу для этого кода добавляется строка 116. На тех листах раздела 9, где стоимость продаж распределяется по налоговым ставкам, нужно добавить новые ставки в декларации по НДС в 2019 году – 20%.

В инструкции к форме декларации уточняются разъяснения для покупателей вторичного алюминия и сплавов, металлолома. Они должны:

- заполнить раздел 2 по товарам, перечисленным в п.8 ст.161 НК РФ;

- указать в строке 060 сумму уплачиваемого за продавца НДС;

- проставить прочерки в строках 010 – 020.

В приложении № 1 к инструкции добавлены коды операций с 1011432 по 1011443 для участников системы tax free, компенсирующих выплаченный иностранцами НДС и для реэкспортеров, которые вправе использовать ставку 0%.

Сроки сдачи декларации по НДС за 1 квартал 2019 года

Порядок представления отчетности по НДС регламентируется в ст. 174 НК РФ. Форма должна быть направлена не позднее 25 числа месяца, следующего за отчетным периодом. Крайняя дата сдачи декларации по НДС за 1 квартал 2019 года – 25 апреля. Все налогоплательщики, включая налоговых агентов, направляют отчет по телекоммуникационным каналам связи в электронном виде.

В бумажном виде вправе сдать отчет только те налоговые агенты, которые не являются налогоплательщиками (применение спецрежима), или освобождены от обязанностей налогоплательщика по ст.145 НК РФ. Если декларация сдается налогоплательщиком в бумажном виде, она считается не представленной. Посредники, действующие в интересах третьих лиц, должны направить в инспекцию не позднее 20 числа месяца, следующего за отчетным, журнал учета полученных и выставленных счетов-фактур. Для 1 квартала 2019 года эта дата переносится на понедельник 22 апреля в соответствии со ст. 6.1 НК РФ.

Нарушение сроков сдачи декларации влечет штрафные санкции в размере 5% неуплаченного налога за каждый полный и неполный месяц. Верхняя граница – 30% не перечисленной в бюджет суммы, нижняя граница – 1000 руб.

Онлайн-расчетчик размера штрафа и пеней

Декларация по НДС состоит из титульного листа и 12 разделов, из которых 3, 8 и 9 имеют приложения. В приказе ММВ-7-3/558@ предусмотрено обязательное заполнение титульного листа и раздела 1. Остальные части декларации заполняют налогоплательщики в том случае, если они выполняют соответствующие операции.

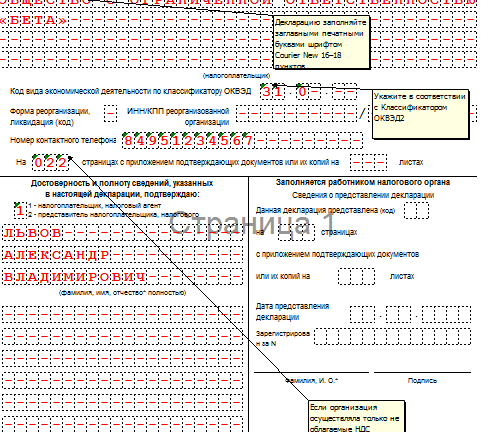

В титульном листе отчитывающейся организации следует указать:

- ИНН;

- КПП;

- номер корректировки проставляется в формате 0 – – для исходной формы, далее в левые ячейки вносятся порядковые номера уточненных деклараций, в свободные правые ставятся прочерки;

- код налогового периода берется из приложения 3 к приказу ММВ-7-3/558@, для квартальных деклараций: 21 – первый квартал, 22 – второй, 23 – третий, 24 – четвертый;

- отчетный год (2019);

- код ИФНС, первые две цифры – код региона из приложения 2, следующие две – номер инспекции;

- код места представления выбирается из приложения 3;

- наименование налогоплательщика: полное название организации в соответствии с Уставом или фамилия, имя, отчество физлица в соответствии с паспортом;

- код вида экономической деятельности проставляется по новому классификатору ОКВЭД2;

- если отчет сдается за реорганизованную организацию, заполняются ее ИНН, КПП и код формы реорганизации;

- номер контактного телефона исполнителя;

- количество листов основного отчета;

- количество листов приложений;

- сведения о руководителе.

В первом разделе в строках 030 и 040 указывается сумма налога за отчетный период к перечислению в бюджет. Она детализируется по кодам ОКТМО (стр. 010), а внутри каждого кода – дополнительно по кодам бюджетной классификации (стр. 020). В строке 050 указывается сумма налога, подлежащая зачету или возврату из бюджета по соответствующему КБК. Для определения КБК без ошибок используйте сервис

Второй раздел заполняют налоговые агенты, реализующие на территории РФ товары, работы, услуги иностранных лиц, не состоящих на налоговом учете, уполномоченные осуществлять реализацию бесхозных, конфискованных товаров.

В третьем разделе производится расчет суммы налога по операциям, которые облагаются НДС по ставкам 10% и 20% (18% для переходящих операций). Здесь указывается налоговая база для каждого вида операции, ставка, и рассчитывается налог. В этом же разделе проставляются налоговые вычеты. Приложение к разделу 3 заполняется только в последнем квартале, если НДС восстанавливается по недвижимости.

Разделы 4, 5, 6 предназначены для расчетов по операциям, для которых ставка НДС составляет 0%. В 7 разделе отражены операции, по которым налог не начисляется, в том числе:

- не признаваемые объектом налогообложения;

- освобождаемые от начисления НДС;

- операции, местом реализации которых не является территория РФ;

- предварительная оплата в счет поставок товаров со сроком изготовления свыше 6 месяцев.

Разделы 8 и 9 содержат сведения из книг покупок и продаж. Приложения к ним (сведения из дополнительных листов) заполняются только при представлении уточненной декларации. Разделы 10, 11, 12 – это сведения из журналов учета счетов-фактур, их заполняют посредники, действующие в интересах третьих лиц. У налогоплательщика в декларации обязательно должен быть титульный лист, 1 раздел и еще хотя бы один раздел, который отражает осуществляемые операции.

Обновлен формат требования о пояснениях к декларации по НДС

ФНС России опубликовала на своем официальном сайте обновленный формат требования о представлении пояснений к декларации по НДС и xsd-схему к нему.

Также обновлена xsd-схема ответа на требование. В частности, добавлен перечень новых кодов видов операций – 33 – 44 в связи с вступлением в силу с 01.01.2018 года:

– Федерального закона от 27.11.2017 № 335-ФЗ, которым запущен эксперимент по перенесению уплаты НДС с продавцов на покупателей, изменено «правило 5%» (теперь в налоговых периодах, в которых расходы на необлагаемые НДС операции составили менее 5%, налогоплательщики обязаны вести раздельный учет);

– Федерального закона от 27.11.2017 № 341-ФЗ – на территории России введена система tax free;

– Федерального закона от 27.11.2017 № 350-ФЗ – введена нулевая ставка по НДС при реализации товаров, вывезенных в таможенной процедуре реэкспорта, при условии, что ранее товары проходили таможенные процедуры – переработки на таможенной территории, свободной таможенной зоны или свободного склада.

ФНС России отмечает, что у операторов электронного документооборота и поставщиков бухгалтерских учетных систем достаточно времени для обновления ПО, поскольку обновленные формат и xsd-схемы необходимо применять с 25 января 2019 года.

Налоговая декларация по НДС, образец заполнения в 2019 году

Декларация по НДС (налог на добавленную стоимость) представляет собой ежеквартальную отчетность, которую сдают плательщики общей системы налогообложения, налоговые агенты и посредники в установленный законодательством срок в форме электронного документа.

Рассмотрим более подробно, кто, в какой срок и в какой форме обязан представлять в налоговые органы декларацию по НДС.

Отчетность по налогу на добавленную стоимость обязаны представлять:

- ИП и организации на общей системе налогообложения.

Исключение предусмотрено для налогоплательщиков, освобожденных от уплаты НДС в соответствии со ст. 145 НК РФ.

- Импортеры товаров на территорию РФ.

При ввозе товаров на территорию России уплачивать НДС и представлять соответствующую отчетность обязаны все ИП и организации, независимо от применяемой системы налогообложения.

- Налоговые агенты.

Налоговыми агентами по НДС выступают ИП и организации, приобретающие товар у иностранных лиц, не состоящих на налоговом учете в РФ для дальнейшей реализации данного товара на территории РФ, а также арендаторы федерального и муниципального имущества и имущества субъектов РФ. Также налоговым агентом признается лицо, приобретающее государственное имущество и имущество лиц, признанных банкротами (за исключение физлиц, не являющихся ИП).

- Посредники, выставляющие счет-фактуры с выделенной суммой НДС от своего имени.

ИП и организации, являющиеся посредниками (действующие на основании агентского договора, договора комиссии или поручения) уплачивают НДС исходя из полученного ими вознаграждения по указанному договору.

- ИП и организации, не являющиеся плательщиками НДС, но выставившие в налоговом периоде счет-фактуру с выделенной суммой НДС.

ИП и организации, не являющиеся плательщиками ОСНО и действующие в рамках специальных режимов налогообложения (УСН, ЕНВД, ЕСХН или ПСН), но выставившие своим контрагентам счет-фактуру с выделенной суммой НДС обязаны уплатить полученный от контрагента НДС в бюджет и представить налоговую декларацию.

- Плательщики НДС, чей доход за три последних квартала не превысил двух миллионов рублей (без учета НДС), за исключением случаев, предусмотренных п. 5 ст. 174 НК РФ.

- ИП и организации, применяющие специальные режимы налогообложения: УСНО, ЕНВД, ПСН и ЕСХН (за исключением ввоза товаров на территорию НДС).

- Плательщики НДС, не ведущие деятельность в отчетном периоде, у которых отсутствует движение денежных средств по расчетному счету (вместо декларации по НДС они могут подать единую упрощенную декларацию).

Начиная с 2015 года все плательщики НДС и налоговые агенты обязаны представлять отчетность по налогу на добавленную стоимость только в электронной форме через операторов электронного документооборота (ЭДО).

Ознакомиться со списком организаций, являющихся операторами ЭДО можно на официальном сайте ФНС.

Представлять отчетность по налогу на добавленную стоимость в бумажной форме могут только ИП и организации, освобожденные от уплаты данного налога и налоговые агенты, не являющиеся плательщиками НДС.

Обратите внимание, что сдача декларации по НДС на бумаге при обязанности ее представления в электронной форме будет приравнена налоговым органом к непредставлению отчетности вовсе, что повлечет привлечение к налоговой ответственности и наложение штрафных санкций.

На бумаге также сдается единая упрощенная декларация (ЕУД).

Декларация по НДС сдается по итогам каждого квартала, в срок до 25 числа следующего месяца.

Если крайний срок сдачи приходится на выходной или праздничный нерабочий день он переносится на первый рабочий день.

В 2019 году декларацию (за налоговые периоды 2019 года) необходимо сдать:

- до 25 апреля – за 1 квартал;

- до 25 июля – за 2 квартал;

- до 25 октября – за 3 квартал;

- до 25 января 2020 года – за 4 квартал.

В 2019 году декларацию по НДС необходимо будет представить:

- до 25 апреля – за 1 квартал 2019 года;

- до 25 июля – за 2 квартал 2019 года;

- до 25 октября – за 3 квартал 2019 года;

- до 27 января 2020 года – за 4 квартал 2019 года.

В случае несвоевременного представления отчетности по налогу на добавленную стоимость ИП или организация будет привлечена к налоговой ответственности в виде штрафа в размере:

- 5% от суммы, указанной в декларации за каждый месяц просрочки (но не более 30% в целом);

- 1 000 руб. в случае уплаты налога заранее или представления нулевой отчетности.

В 2019 году сдавать отчетность по НДС необходимо по форме, утвержденной Приказом ФНС от 29.10.2014 N ММВ-7-3/558@ (в редакции от 20.12.2016).

Скачать бланк формы по КНД 1151001 налоговой декларации по налогу на добавленную стоимость (НДС).

Обратите внимание, на последние 4 цифры штрих-кода, расположенного в верхнем левом углу Титульного листа. Они должны быть 0017:

Декларация по НДС состоит из следующих разделов и листов:

Обязателен для заполнения всеми ИП и организациями, представляющими декларацию.

- Раздел 1 «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика»

Также заполняется всеми плательщиками без исключения.

- Раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента»

Заполняется только налоговыми агентами. Количество разделов 2 зависит от количества компаний, в отношении которых плательщик выступает налоговым агентом.

- Раздел 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным п. 2–4 ст. 164 НК РФ»

Данный раздел заполняется теми ИП и организациями, что имели в налоговом периоде операции, облагаемые любыми ставками, кроме нулевой.

- Приложение 1 к Разделу 3 «Сумма НДС, подлежащая восстановлению и уплате в бюджет за отчетный год и предыдущие отчетные годы»

Заполняют приложение 1 только те налогоплательщики, что восстанавливают ранее принятый к вычету НДС при покупке недвижимости.

Данное приложение заполняется один раз в год и представляется в составе декларации за 4 квартал.

- Приложение 2 к разделу 3 «Расчет суммы налога, исчисленной по операциям по реализации товаров (работ, услуг), передаче имущественных прав, и суммы налога, подлежащей вычету, иностранной организацией, осуществляющей предпринимательскую деятельность на территории РФ через свои подразделения (представительства, отделения)»

Данное приложение заполняют организации, осуществляющие деятельность на территории РФ через свои подразделения.

- Раздел 4 «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена»

Заполняют ИП и организации, документально подтвердившие свое право на применение нулевой ставки по НДС.

- Раздел 5 «Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена)»

Данный раздел заполняется налогоплательщиками, имеющими право на применение нулевой ставки по НДС и представившими документальное тому подтверждение в предшествующих налоговых периодах.

- Раздел 6 «Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена»

Раздел 6 заполняют налогоплательщики, осуществившие в налоговом периоде операции, облагаемые ставкой 0%, но документально это не подтвердившие.

- Раздел 7 «Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев»

Раздел 7 подлежит заполнению в случае, если ИП или организация осуществляла в налоговом периоде операции, не подлежащие обложением налогом на добавленную стоимость.

- Раздел 8 «Сведения из книги покупок об операциях, отражаемых за истекший налоговый период»

Заполняют плательщики НДС, имеющие право на вычет по данному налогу. Данный раздел заполняется на основании сведений, полученных из книги покупок.

- Приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок»

Заполняется при представлении уточненной декларации в случае внесения изменений в книгу покупок по прошествии налогового периода, за который представлялась первичная декларация.

- Раздел 9 «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период»

Включается в состав отчетности лицами, имеющих обязанности по исчислению НДС. Данный раздел заполняется исходя из данных книги продаж и содержит сведения обо всех выставленных плательщиком НДС или налоговым агентом счетах-фактурах.

- Приложение 1 к разделу 9 «Сведения из дополнительных листов книги продаж»

Приложение 1 к разделу 9 включается в состав уточненной налоговой декларации по НДС в случае внесения изменений в книгу продаж по истечении налогового периода, за который была представлена первичная декларация.

- Раздел 10 «Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции»

Данный раздел заполняется посредниками, выставившими в налоговом периоде счет-фактуры с выделенной суммой НДС.

- Раздел 11 «Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции»

Раздел 11 включается в состав отчетности посредниками, получившими в налоговом периоде счет-фактуры.

- Раздел 12 «Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 НК РФ»

Данный раздел заполняется ИП и организациями, применяющими специальные налоговые режимы и выставившими в налоговом периоде счет-фактуры с выделенной суммой НДС.

Декларацию по НДС необходимо заполнить в строгом соответствии с порядком заполнения, утвержденным Приказом ФНС от 29.10.2014 N ММВ-7-3/558@ (в редакции от 20.12.2016).

Официальную инструкцию по заполнению декларации по НДС можно найти

здесь.

- При заполнении на компьютере (для тех, кто обязан сдавать отчетность в электронной форме) необходимо использовать шрифт Courier New высотой 16-18.

- При заполнении от руки (для тех, кто может сдавать декларацию на бумаге) сведения вносятся в документ заглавными печатными буквами чернилами черного, синего или фиолетового цвета.

- Данные в декларацию необходимо вносить слева направо, начиная с первой ячейки.

- В пустых клетках и строках необходимо поставить прочерки.

- Все стоимостные показатели указываются в полных рублях.

- Не допускается двусторонняя печать, а также исправление ошибок в распечатанной декларации

- Все страницы декларации должны быть пронумерованы в сквозном порядке в формате 001, 002 и т.д.

Исходные данные:

Отчетность сдается за 4 квартал 2019 года организацией не являющейся налоговым агентом и не применяющей освобождение от уплаты НДС.

Заполнению в данной ситуации подлежат Титульный лист, Раздел 1, 3, 8 и 9

Обновлен формат требования о пояснениях к декларации по НДС

ФНС России опубликовала на своем официальном сайте обновленный формат требования о представлении пояснений к декларации по НДС и xsd-схему к нему.

Также обновлена xsd-схема ответа на требование. В частности, добавлен перечень новых кодов видов операций – 33 – 44 в связи с вступлением в силу с 01.01.2018 года:

– Федерального закона от 27.11.2017 № 335-ФЗ, которым запущен эксперимент по перенесению уплаты НДС с продавцов на покупателей, изменено «правило 5%» (теперь в налоговых периодах, в которых расходы на необлагаемые НДС операции составили менее 5%, налогоплательщики обязаны вести раздельный учет);

– Федерального закона от 27.11.2017 № 341-ФЗ – на территории России введена система tax free;

– Федерального закона от 27.11.2017 № 350-ФЗ – введена нулевая ставка по НДС при реализации товаров, вывезенных в таможенной процедуре реэкспорта, при условии, что ранее товары проходили таможенные процедуры – переработки на таможенной территории, свободной таможенной зоны или свободного склада.

ФНС России отмечает, что у операторов электронного документооборота и поставщиков бухгалтерских учетных систем достаточно времени для обновления ПО, поскольку обновленные формат и xsd-схемы необходимо применять с 25 января 2019 года.

Пояснения к НДС-декларации с 2019 года. Требования на 2019 год

Налогоплательщик-представитель декларации по НДС, сдавая ее в налоговый орган, должен быть готовым к тому, что ему может быть выдвинуто требование предоставить пояснения. После камеральной проверки налоговой декларации у ФНС могут возникнуть к вам вопросы по поводу обнаружения:

- ошибочных данных;

- документальных противоречий;

- несоответствия с данными, которые уже имеются в налоговой инспекции.

В таком случае контролирующий налоговый орган воспользуется правом требования пояснения от представителя декларации (организации или индивидуального предпринимателя) в электронном виде в установленной форме.

Если в 2019 году после сдачи декларации от вас все-таки потребовали предъявить пояснения, необходимо придерживаться следующей инструкции.

Первое, что вы должны предпринять – это направить налоговой инспекции электронную квитанцию, которая свидетельствует о том, что требование о предоставлении пояснений вы получили. Ее нужно передать на протяжении шести рабочих дней после получения требования (согласно пункту 5.1 статьи 23, пункту 6 статьи 6.1 НК РФ).

Если организацией не будет произведено направление квитанции в обусловленный срок, то на протяжении десяти рабочих дней после истечения отведенного срока налоговая инспекция заблокирует расчетные банковские счета и остановит электронные денежные переводы.

По каждому пункту из этого списка инспектор указывает четыре вида возможной ошибки методом кодировки:

- код ошибки «1» — если данные об операции отсутствуют в декларации контрагента; если он не сдал декларацию по этому отчетному периоду; если он сдал декларацию с нулями; если допущены ошибки, из-за которых невозможна идентификация записи о счет-фактуре для сопоставления с контрагентом.

- код ошибки «2» — если выявлены несоответствия данных 8 и 9 разделов (данные из книг покупок и продаж) в декларации налогоплательщика;

- код ошибки «3» — если не соответствуют сведения об операциях между разделами 10 и 11 (выставленные и полученные счета-фактуры);

- код ошибки «4» — если ошибка допущена в конкретной графе (указывается в скобках).

Важно перепроверить, правильно ли заполнена налоговая декларация по обнаруженным расхождениям. Сверьте записи счетов-фактур с отображенными записями в отчетности, обратите внимание на заполненные реквизиты по выявленным несоответствиям: дата, номер, показатели сумм, исчисление суммы НДС по правильной налоговой ставке и стоимость покупок или продаж.

После перепроверки сдайте налоговому инспектору по местонахождению уточненную декларацию с новыми верными показателями расчета налога (если были обнаружены ошибки, которые занизили сумму налога к уплате в госбюджет).

Отправьте пояснения в случае, если обнаруженные ошибки ранее не изменили сумму НДС. Также, предоставьте пояснения, если ошибок вами не выявлено при проверке и оснований для корректировки нет.

Возможный формат ответа в налоговую:

Если самостоятельная проверка показала, что вами была допущена ошибка (к примеру, техническая ошибка в цифре определенного кода):

Пояснения на бумаге признаются недействительными (согласно пункту 3 статьи 88 Налогового Кодекса).

Образец отправки пояснений:

До 2019 года камеральная проверка также проводила детальную сверку данных и в таком же порядке могла воспользоваться правом запросить пояснения. На это отводилось пять рабочих дней. Однако, ранее налоговым законодательством не была предусмотренная никакая ответственность за игнорирование запроса или просрочку даты отправки – многие налогоплательщики попросту этим пользовались.

С 2017 года ответственность предусмотрена — за непредъявление, или несвоевременное предъявление пояснений налагается штраф в эквиваленте 5000 рублей впервые, и 20000 рублей – за повторное нарушение в пределах одного календарного года, согласно действующему законодательству.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.