Сегодня рассмотрим тему: "форма расчета по страховым взносам с 2019 - 2020 года" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Одно из главных изменений в сфере страховых взносов, действующее с 2019 года, это подросшие предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере ( п. 4-6 ст. 421 НК РФ, Постановление Правительства РФ от 28.11.2018 N 1426):

- 1 150 000 руб. для взносов на ОПС (было 1 021 000 руб.);

- 865 000 руб. для взносов на ВНиМ (было 815 000 руб.).

Но кроме того, изменились ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Основные ставки страховых взносов для работодателей

Как вы помните, ранее в НК предусматривалось, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 гг. (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф – с 30% до 34% (пп. 1 п. 2 ст. 425 НК РФ в ред., действ. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года переходят из разряда временных в постоянные. В связи с этим в 2019 году применяются прежние тарифы (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5% (ст. 1 Закона от 22.12.2005 N 179-ФЗ , ст. 1 Закона от 31.12.2017 N 484-ФЗ ).

Пониженные страховые взносы в 2019 году: ставки (таблица)

Как уже было сказано, основные ставки страховых взносов на 2019 год не изменились. И это, безусловно, хорошая новость. А вот с пониженными тарифами ситуация не столь радужная.

С 2019 года переходят с пониженных тарифов на основные сразу несколько категорий страхователей. К ним относятся:

- организации и ИП на УСН, ведущие определенные виды деятельности (пп. 5 п. 1 ст. 427 НК РФ);

- организации и ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность, в т.ч. аптеки (пп. 6 п. 1 ст. 427 НК РФ);

- ИП на патенте (пп. 9 п. 1 ст. 427 НК РФ).

Все перечисленные страхователи с 2019 года также должны платить взносы по ставке 10%, если выплаты в пользу их работников в течение календарного года превысят предельную базу.

Хозяйственные общества и хозяйственные партнерства, которые занимаются внедрением результатов интеллектуальной деятельности, а также организации и ИП, у которых есть соглашения с особыми экономическими зонами об осуществлении технико-внедренческой деятельности, с 2019 должны платить взносы на ОПС по ставке 20%, а не по 13%, как это было в 2018 году (пп. 1,2 п. 1, пп. 1 п. 2 ст. 427 НК РФ).

| Видео (кликните для воспроизведения). |

Остальные страхователи, имевшие право платить взносы по пониженным тарифам в 2018 году, вправе применять их и в 2019 году.

С 1 января 2019 года установлены новые ставки и тарифы по страховым взносам. Льготные тарифы для большинства плательщиков взносов отменены Это следует из Федерального закона от 27.11.2017 № 361-ФЗ. В нашей таблице собраны ставки страховых взносов на 2019 год во внебюджетные фонды.

Прежде всего всем бухгалтерам нужно обратить внимание, что изменились ставки по взносам для УСН и ЕНВД. Из-за чего многим компаниям и ИП придется пересчитать платежи в ФНС, таблицу новых тарифов скачайте в журнале “Упрощенка”.

В 2019 году страховые взносы перечисляйте в налоговую инспекцию в соответствии с главой 34 НК РФ. Согласно пункту 1 статьи 419 НК РФ страховые взносы платят:

- лица, производящие выплаты и иные вознаграждения гражданам;

- индивидуальные предприниматели.

Если предприниматель имеет наемных работников или производит выплаты иным лицам, он одновременно относится и к первой, и ко второй группе плательщиков страховых взносов. А, значит, платит взносы и как работодатель, и за себя лично.

Работодатели исчисляют и уплачивают взносы в налоговую инспекцию:

- на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование.

Также уплачиваются взносы в ФСС по травматизму — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ). В данной статье мы поговорим только о взносах, начисляемых в соответствии с Налоговым кодексом. А по взносам по Закону № 125-ФЗ найдете информацию в отдельном материале правовой энциклопедии.

Размер тарифов для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование зависит:

- от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы).

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам (ст. 426 НК РФ):

| Видео (кликните для воспроизведения). |

- взносы на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере 1 150 000 руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указывается тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии.

- взносы на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере 865 000 рублей. Сверх превышения взносы не платятся;

- взносы на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (п. 2 ст. 427 НК РФ).

Что касается предпринимателей (плательщиков, не производящих выплаты в пользу физлиц), то размер взносов за себя они определяют исходя из минимального размера оплаты труда. А если сумма годового дохода превышает 300 000 руб., то также считается вторая часть личных взносов с суммы такого превышения (подп. 1 п. 1 ст. 430 НК РФ).

В таблицах представлены тарифы взносов на 2019 год.

Тарифы по страховым взносам с зарплаты работников (нет льгот)

Общий процент отчислений в фонды остается прежним по сравнению с предыдущим годом – 30%, из них:

- 20% в Пенсионный фонд

- 2,9% в Фонд социального страхования

- 5,1% в Фонд медицинского страхования

Тарифы страховых взносов на 2019 года: таблица со ставками

В 2019 году страховые взносы в ФНС должны платить (п. 1 ст. 419 НК РФ):

- лица, производящие выплаты и иные вознаграждения «физикам»;

- индивидуальные предприниматели.

Если у ИП есть наемные работники или сотрудники по гражданско-правовым договорам, то бизнесмен должен платить страховые взносы и как работодатель, и «за себя».

В 2019 году перечисляемые страховые взносы направляются:

- на обязательное пенсионное страхование (ОПС);

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ);

- на обязательное медицинское страхование (ОМС).

Также в 2019 году работодателям необходимо вносить страховые взносы в ФСС «на травматизм» — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ).

В 2019 году страховые взносы рассчитывают с учетом 3-х основных компонентов:

- начислений в пользу физических лиц ;

- лимитов облагаемой базы по страховым взносам;

- тарифов страховых взносов.

Суммы, не подлежащие обложению страховыми взносами в 2018 году, приведены в статье 422 НК РФ.

В 2019 году не изменилась облагаемая база по взносам. Чтобы рассчитать базу, надо сначала сложить все выплаты, которые относятся к объекту обложениями взносами. Перечень таких выплат перечислен в пункте 1 статьи 420 НК РФ. Например, зарплата и отпускные.

Затем из полученного значения нужно вычесть необлагаемые выплаты. Список таких выплат смотрите в статье 422 НК РФ. Например, государственные пособия, материальная помощь в размере до 4000 руб. в год.

Общие (базовые) тарифы страховых взносов в 2019 году

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам. Это предусмотрено статьей ст. 426 НК РФ.

Общий размер страховых взносов в 2019 году – 30 процентов:

- 22 % – на обязательное пенсионное страхование с выплат, не превышающих предельную базу для начисления взносов + 10 процентов с выплат сверх базы;

- 5,1 % – на обязательное медицинское страхование, предельной величины выплат нет;

- 2,9 % – на обязательное социальное страхование с выплат в пределах лимита, платежей сверх лимита нет.

Такие тарифы нужно применять к выплатам и вознаграждениям в пользу:

- российских граждан;

- постоянно или временно проживающих в России иностранцев, не являющихся высококвалифицированными специалистами (ВКС);

- постоянно или временно проживающих граждан ЕАЭС.

На 2019 год законодательно утверждены проценты отчислений по видам обязательного страхования. Эти суммы рассчитывают работодатели, оплата осуществляется из собственных средств нанимателя, из заработка работников (как подоходный налог) страховые взносы не удерживаются.

Тарифы страховых взносов 2019 (таблица приведена ниже) разделены на несколько категорий:

отчисления, направляемые на медицинское страхование в рамках ОМС;

взносы на социальное страховое обеспечение на случай заболеваний и материнства;

средства, направляемые в ФСС, формирующие фонд возмещения при возникновении несчастного случая на производстве или профзаболеваний («травматизм»).

Первые три вида взносов регулируются положениями НК РФ (глава 34). Они могут быть базовыми, дополнительными или пониженными. Взносы по «травматизму» регламентируются нормами Закона от 24.07.1998 г. № 125-ФЗ, при этом тарифы по страхованию от несчастных случаев ежегодно пересматриваются и утверждаются отдельным законом. На период с 2018 по 2020 годы ставки этого вида взносов остались неизменными (закон от 31.12.2017 г. № 484-ФЗ).

Тарифы страховых взносов в 2019 году (ставки, таблица)

Законом от 03.08.2018 г. № 303-ФЗ внесены поправки в НК РФ, касающиеся страховых взносов. Законодатели решили оставить текущие ставки в качестве базовых, то есть отказались от планов постепенного повышения тарифов до уровня, который зафиксирован в ст. 425 НК РФ.

Предполагается, что предельный размер облагаемой базы по «пенсионным» взносам в 2019 г. составит 1 129 тыс. руб. (Закон о бюджете ПФР на период 2018-2020 г.г. от 05.12.2017 № 363-ФЗ), вероятно, что вырастет и база по взносам ФСС. Соответственно, увеличится и сумма отчислений по основным ставкам взносов (напомним, в 2018 г. предельная база для начисления взносов ПФР составляет 1021 тыс. руб., для взносов ФСС – 815 тыс. руб.), т.е. для ПФР база увеличится более чем на 100 тыс. руб., и перестанет быть достижимой для большинства – чтобы применить пониженную ставку хотя бы месяц, зарплата должна быть более 95 тыс. рублей в месяц.

Какой будет основная ставка страховых взносов в 2019 году – таблица содержит систематизированные сведения по отчислениям:

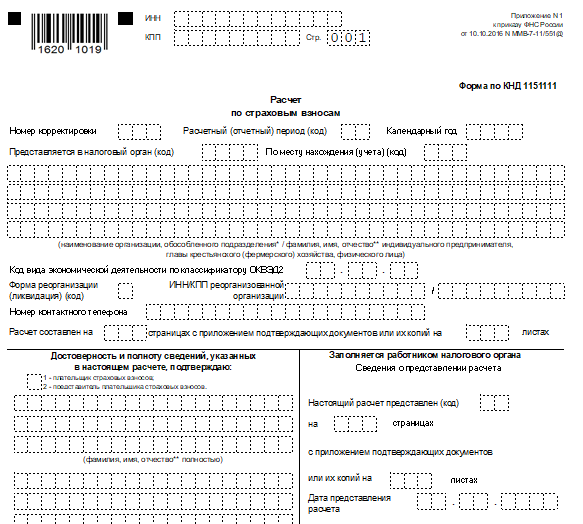

Форма расчета по страховым взносам изменится с 2019 года

ФНС разработала новую форму расчета по страховым взносам, порядок заполнения, а также электронный формат представления. Проект соответствующего приказа опубликован на Едином портале для размещения проектов НПА.

Напомним, в настоящее время действует форма расчета, утвержденная приказом от 10.10.2016 № ММВ-7-11/551@.

В обновленной форме расчета эксперты ФНС сократили состав приложений к разделу 1, а также ввели дополнительные поля сразу в нескольких листах расчета.

Так, в разделе 1 «Сводные данные об обязательствах плательщика страховых взносов» расчета появляется новое поле «Тип плательщика (код)».

В нем указывается «1», если выплаты и иные вознаграждения в пользу физических лиц в последние три месяца расчетного периода фактически осуществлялись и «2», если выплаты в пользу физлиц в последние три месяца не осуществлялись.

Подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности к разделу 1» в новой форме становится приложением 1.1.

В приложении 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1» ниже поля «Количество застрахованных лиц, всего (чел.)» введено новое поле «Количество физических лиц, с выплат которым исчислены страховые взносы, всего (чел.)».

В разделе 3 «Персонифицированные сведения о застрахованных лицах» поле «Номер корректировки» переименовано в «Признак аннулирования сведений о застрахованном лице».

При этом отмечается, что в этом поле ставится «1» при аннулировании ранее представленных сведений по данному застрахованному лицу. Также признак аннулирования сведений о застрахованном лице заполняется при корректировке данных о физическом лице. При первичном представлении расчета данный признак не заполняется.

Кроме того, из расчета исключаются два приложения (8 и 9) к разделу 1, которые в настоящее время отведены для сведений, необходимых для применения пониженных тарифов страховых взносов.

Предполагается, что новая форма расчета будет применяться с отчетности за первый квартал 2019 года.

В решениях «1С:Предприятие» обновленная форма расчета по страховым взносам, формат представления в электронном виде будут поддержаны после утверждения соответствующего приказа ФНС России, его регистрации в Минюсте России и опубликования в установленном порядке с выходом очередных версий. О сроках см. в «Мониторинге изменений законодательства» .

Сроки сдачи расчетов по страховым взносам в 2019 году: единая таблица

ФНС утвердила новую форму расчета по страховым взносам, порядок заполнения, а также электронный формат представления. Она применяется с отчетности за первый квартал 2019 года.

Прежняя форма расчета, утвержденная приказом от 10.10.2016 № ММВ-7-11/[email protected], больше не действует.

В новой форме ЕРСВ сокращен состав приложений к разделу 1, а также появились дополнительные поля в нескольких листах расчета, например:

- в разделе 1 «Сводные данные об обязательствах плательщика страховых взносов» расчета появляется новое поле «Тип плательщика (код)»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности к разделу 1» в новой форме стал приложением 1.1;

- в приложении 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1» ниже поля «Количество застрахованных лиц, всего (чел.)» введено новое поле «Количество физических лиц, с выплат которым исчислены страховые взносы, всего (чел.)»;

- в разделе 3 «Персонифицированные сведения о застрахованных лицах» поле «Номер корректировки» переименовано в «Признак аннулирования сведений о застрахованном лице».

Также из расчета исключены два приложения (8 и 9) к разделу 1, которые раньше предназначались для сведений, необходимых для применения пониженных тарифов страховых взносов.

Когда сдавать расчет в 2019 году: таблица со сроками

Расчет по страховым взносам необходимо сдать не позднее 30 числа месяца, следующего за отчетным периодом (п. 7 ст. 431 НК РФ). Если дата выпала на выходной или нерабочий праздничный день, то срок сдачи переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

Расчет по страховым взносам (РСВ) — это ежеквартальная форма отчетности, которую страхователи сдают в ФНС. Из этой статьи вы узнаете, кто сдает РСВ и когда нужно сдать расчет, а также найдете бланк, образец и инструкцию к заполнению.

РСВ — что это за форма. Кто и когда должен сдавать отчет

РСВ — это ежеквартальный отчет по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование.

Отчет сдают все организации и предприниматели, которые являются страхователями и регулярно уплачивают взносы за своих сотрудников. Тип договора при этом не важен: за сотрудников на договоре подряда отчитываются так же, как и за работников по трудовому договору.

- Организации, обособленные подразделения и филиалы отчитываются в налоговую по месту ведения деятельности или учета.

- ИП и самозанятые граждане — в налоговую инспекцию по адресу прописки.

Даже если в отчетном периоде вы не делали отчислений за сотрудников, все равно сдайте расчет в налоговую. Это нужно, чтобы вас не посчитали опоздавшим и не начислили штраф. Для этого заполните обязательные разделы расчета и сдайте в налоговую нулевую форму.

Сроки сдачи установлены НК РФ — 30-е число месяца, следующего за отчетным периодом. В 2019 году РСВ нужно сдать в сроки:

На РСВ действуют общие правила переноса. Поэтому, если последний день сдачи приходится на выходной или праздник, то срок отодвигается на следующий рабочий день. В 2019 году таких смещений не будет.

Подготовьте и отправьте расчет по страховым взносам через Контур.Экстерн. 3 месяца — бесплатно.

Если страхователь сдаст отчет позже назначенного срока — его оштрафуют. Штраф равен 5 % от взносов, отраженных в отчете. Его начисляют за каждый полный и неполный месяц просрочки. При этом вы не сможете заплатить штраф меньше 1 000 рублей, но и больше чем на 30 % от взносов вас не накажут.

Еще одна неприятность, которая ждет опоздавших, — блокировка расчетного счета. Налоговая вправе заблокировать его за опоздание больше чем на 10 рабочих дней.

Расчет по страховым взносам за IV квартал 2018 года сдавайте по форме, утвержденной Приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Налоговая планировала ввести новую форму, но проект пока не приняли. Будьте внимательны, возможно, за I квартал 2019 года нужно будет отчитываться по новой форме.

У каждой декларации по налогам и отчета по взносам есть свой код — КНД. Форма РСВ по КНД — 1151111.

Форма РСВ за IV квартал 2018 — скачать бесплатно.

Форма расчета состоит из 24 листов. Она включает титульный лист, три раздела и приложения к ним. Всем страхователям обязательно заполнить:

- Титульный лист.

- Первый раздел со сводными данными по взносам.

- Приложение 1, подразделы 1.1 и 1.2 с расчетом сумм всех взносов.

- Приложение 2 к разделу 1 с расчетом взносов на травматизм.

- Третий раздел с указанием индивидуальных сведений.

Образец заполнения расчета по страховым взносам (включает только обязательные разделы) — скачать.

Все остальные листы расчета заполняйте, только если выполнили соответствующие действия или относитесь к категории, которая должна его заполнить.

В первую очередь на титульном листе заполните название и ИНН/КПП организации или ИП. Если вы заполняете РСВ от имени обособленного подразделения, которое самостоятельно выплачивает зарплату персоналу, то указывайте КПП конкретного подразделения.

Укажите номер корректировки. Это три цифры в формате 001, 002 и т.д. Для первичного расчета впишите 000.

Для обозначения периода, за который подается РСВ, в строке «Код отчетного периода» укажите 33. Это значит, что период составляет 9 месяцев.

Подавайте РСВ в ту ИФНС, где состоите на учете. В строке «Код ФНС» укажите номер вашей инспекции.

В строке «По месту нахождения» впишите трехзначный код, соответствующий месту представления расчета в ФНС. Ознакомиться с кодами можно в приложении № 4 Приказа ФНС России от 10.10.2016 № ММВ-7-11/551@.

Впишите код ОКВЭД, ФИО лица-подписанта и дату подписания расчета. Графу «Заполняется работником налогового органа» оставьте пустой.

В первом разделе пропишите код ОКТМО и КБК. Все прочие строки заполните данными из приложений 1 и 2. Поэтому начинайте заполнение раздела 1 с приложения 1.

Приложение 1. В нем отразите информацию о взносах в ПФР. Само приложение состоит из четырех подразделов. Рассмотрим, как заполнять обязательные подразделы 1.1 и 1.2.

Подраздел 1.1. Заполняется в отношении взносов на обязательное пенсионное страхование.

Каждая строка имеет кодировку. В строке 010 вписывается количество застрахованных лиц, в строке 020 — количество сотрудников со страховыми взносами.

Если у вас есть работники, чей доход превышает предельную базу, то их количество впишите в строку 021.

В строку 030 впишите сумму доходов персонала, на которую начислены страховые взносы. А необлагаемые доходы (например, больничные) впишите в строку 040. Строка 050 — это разница между строками 030 и 040.

Если вы превышаете предельную базу по расчету страхвзносов, по строке 051 пропишите сумму превышения.

Строка 060 равна строке 050, умноженной на 22 %.

Строки 061 и 062 предназначены для разбивки рассчитанных взносов с доходов без превышения базы и с доходов, превышающих ее.

Строки с 030 по 062 заполняются в разрезах:

- всего с начала периода;

- всего за последние 3 месяца;

- за каждый из 3-х месяцев.

Подраздел 1.2. В нем отразите информацию по взносам на ОМС. Содержит те же строки, что и подраздел 1.1. Заполняется аналогично. Только строка 060 равна строке 050, умноженной на ставку по взносам в ОМС. Помните, подраздел по ОМС обязателен к заполнению, даже если вы применяете ставку по ОМС 0 %.

Приложение 2. В нем расписывается расчет взносов на социальное страхование. На этом листе есть строка 001 «Признак выплат». Если Соцстрах напрямую выплачивает пособия вашим сотрудникам, впишите 1. Если вы самостоятельно делаете эти выплаты, а потом производите взаимозачет, то — 2.

Заполнение строк с 010 по 050 аналогично подразделу 1.1. Добавляются строки 051–054, лица, которые их заполняют, перечислены на самом листе РСВ.

Умножив строку 050 на 2,9 %, вы получите значение для строки 060.

Если в строке 001 вы поставили цифру 2, то заполните строки 070, 080 и 090. В первой укажите суммы выданных вами пособий, а в строке 080 — суммы, возмещенные вам Соцстрахом. В строке 090 зафиксируйте разницу между суммой взносов в Соцстрах и выплаченными пособиями. В строке 090 не может быть значения с минусом. Чтобы указать знак используйте коды:

- 1 — для положительных значений, то есть это сумма, которую нужно доплатить в Соцстрах;

- 2 — для отрицательных значений.

Заполняется по каждому работнику. Пропишите все реквизиты работника: ФИО, ИНН, СНИЛС, дату рождения и пол. Также укажите код страны гражданства (для россиян — 643) и код вида документа, удостоверяющего личность (в практике — это паспорт гражданина РФ, то есть код 21).

Строки 160–180 нужны для обозначения работника как застрахованного в системе ОПС, ОМС и ОСС. «1» обозначает застрахованного работника, «2» — незастрахованного. При применении ставки по ОМС 0 %, все равно пропишите «1».

В строке 190 пропишите номер месяца в стандартной форме, то есть октябрь — 10, ноябрь — 11, декабрь — 12.

Для строки 200 обратитесь к приложению 8 Порядка заполнения РСВ, в нем представлены коды категорий застрахованных работников.

Суммы доходов и начисленных страховых взносов заполняются по строкам 210–240. Если применялись дополнительные тарифы, то заполните строки 260–300.

Изменения по страховым взносам свежие новости в 2019

В предстоящем 2019г. грядут предстоящие перемены в вопросах страховых взносов по соц.страхованию. В рамках данной статьи рассмотрим какие нововведения приготовило правительство в 2019г. и как это отразится в вопросах исчисления и уплаты сумм взносов.

В 2019г. основными налогоплательщиками, которые должны выплачивать данный вид взносов являются:

- лица, производящие выплаты и прочие суммы вознаграждений физлицам;

- ИП.

При наличии у ИП нанимаемых лиц и сотрудников по гражданско- правовым договорам, необходимо сделать взносы не только за себя, но и за них.

Образец декларации по страховым взносам представлен в приложении к работе.

В 2019г. данные взносы могут быть направлены:

- на пенсионное страхование ОПС;

- на медицинское страхование ОМС;

- на страхование на случай болезни, беременности и материнства (ВНиМ).

В 2019г. также вносятся суммы на травматизм в органы ФСС (ФЗ от 24.07.1998 № 125-ФЗ).

Расчет взносов в 2019г. проводится при сочетании следующих элементов:

- суммы выплат физлицам;

- ограничения по налогооблагаемой базе;

- тарифы.

Размер сумм, не подлежащих обложению взносами, указан в ст.422 НК РФ.

Важно! Изменения в 2019г. не коснулись облагаемой базы. Она по- прежнему может быть определена как сумма выплат, соответствующих п.1 ст. 420 НК РФ. Полученная сумма уменьшается на размер необлагаемых величин, которые указаны в ст. 422 НК РФ. Пример: госпособия, матпомощь до 4000 рублей.

В 2019г. размер тарифов также сохраняется в размере 30% в случае, за исключением ситуации, когда компания пользуется льготными тарифами (ст. 426 НК РФ).

Размер страхтарифов в 2019г.:

- на ОПФ – 22%, + 10% после превышения базы выплат;

- на ОМС – 5,1%, без ограничений базы;

- на ФСС – 2,9%, без ограничений базы.

Данные тарифа применяются в отношении:

- жителей РФ;

- временно проживающих иностранных гостей, кроме группы специалистов высокой квалификации (ВКС);

- граждане ЕАЭС.

В таблице отражены данные по тарифам для юрлиц по выплатам физлицам

Важно! Ранее правительством предусматривалось повышение тарифа на ОПС с 2021 года до 26%. Но с 1.01.2019 года этот тариф был задокументирован в твердом значении в размере 22% без указания срока ( № 306-ФЗ от 03.08.2018).

Ставка не поменялась, но выросла лимитная база. Изменение размеры базы отражено в п.3 и п.6 ст. 421 НК РФ. То есть при превышении дохода работника за год выше указанных сумм, работодатель должен исчислить 10% в ОПФ (п.1ст.426 НК РФ).

В таблице отражены данные по повышению лимитов по взносам

Важно! Сумма лимита по взносам ОМС отсутствует. Эти взносы при любой ситуации оплачиваются в размере 5,1% от суммы доходов.

Расчет взносов при изменении лимитов в 2019г. по ОПС

В 2019г. в соответствии с переменами по выплатам до суммы 1 150 000 рублей надо исчислить:

- 22% в ОПФ при общих ставках;

- 20% при льготных ставках.

С суммы свыше 1 150 000 рублей необходимо начислит еще 10% при применении общих тарифов.

Расчет взносов на материнство и нетрудоспособность при изменениях в 2019г.

С выплат до 865 000 рублей в год необходимо исчислять:

- 2,9% при применении общих тарифов;

- 1,8% при выплатах для временных иностранцев, за исключением тех, кто имеет статус ВКС;

- пониженные ставки при применении льгот компанией.

Важно! При превышении предельной базы социальные взносы по данному страхованию не исчисляются.

Пример № 1. Для изменения условий в 2019г.

- фирма использует общие тарифы;

- оклад работника равен 100 000 рублей;

- лимит по пенсионным выплатам составляет 1 150 000 рублей. Он будет исчерпан в ноябре 2019 года;

- лимит по социальным выплата (865 000 рублей) будет исчерпан в сентябре.

Расчет представлен в виде таблицы ниже.

ИП, как и обычные юрлица в зависимости от выбранной систем налогообложения уплачивают налоги. Кроме того, они обязаны принимать участие в программе обязательного страхования в органах ПФ РФ, ФСС и ОМС. При этом отчисления идут как за себя, так и за наемных работников.

Рассмотрим, какие изменения ожидают ИП в 2019г., которые функционируют без применения наемного труда.

Основные правила выплаты страховых взносов, которые сохранились для ИП без работников с 2018 года:

- выплата стразовых взносов для ИП является обязательным элементом вне зависимости от используемой системы налогообложения, а также даже при факте отсутствия деятельности. То есть, если налоговые декларации подаются с нулевыми значениями, то выплата взносов в фонды страхования остается обязательной;

- расчет сумм отчислений в фонды зависит от количества дней функционирования в расчетном году. То есть начинается с момента регистрации либо с 1 января 2019 года и заканчивается датой закрытия либо 31 декабря 2019 года;

- до 1 января 2018 года суммы выплат зависели от размера МРОТ, а с начала 2018 года это правило было изменено. На 2019 год правила все то же: новый порядок расчета определен ФЗ от 27.11.2017 № 335-ФЗ.

Что изменилось в 2019г.:

- сумма страховых взносов выросла по каждому фонду.

В таблице представлены данные по изменению сумм выплат по взносам.

Общая ставка страховых взносов в государственные внебюджетные фонды в 2019 г. может составить 30,8% в связи с решением повысить страховые взносы в Фонд обязательного медицинского страхования с 5,1% до 5,9%, сообщил журналистам министр финансов России Антон Силуанов.

«В правительстве, когда рассматривали вопрос балансировки бюджета ФОМСа, то с тем, чтобы выполнить все обязательства по программам обязательного медицинского страхования, в том числе обязательства повышения зарплаты врачам, медперсоналу, обеспечения необходимыми материалами медицинских учреждений, в 2019 г. был дисбаланс бюджета ФОМС. Поэтому одно из предложений, которое рассматривалось и было принято — увеличение страховых взносов на 0,8 процентного пункта. Общая ставка будет 30,8%», — сказал он. Ранее правительство России одобрило законопроект о сохранении до 2020 г. общей ставки страховых взносов на уровне 30%.

С 2010 года после отмены ЕСН определено понятие предельный размер. Это база для исчисления страховых взносов по установленному тарифу для ПФР и ФСС. Для ФОМС предельный размер базы не устанавливается.

Для ПФР и ФСС установлен предельный размер базы на 2018 год, исходя из средней зарплаты по стране, увеличенной в 12 раз с учетом повышающих коэффициентов к предыдущему 2017 году (п.5 ст.421 НК РФ) и имеет для ПФР размер 1 021 000 руб. и для ФСС — 815 000 руб. В этой же статье НК РФ предусмотрены повышающие коэффициенты на 2019-2021 г.г. Для самозанятого населения (в т.ч. ИП, адвокаты, нотариусы) с 2010 по 2017 год базой для начисления страховых взносов считался размер 1МРОТ, в зависимости от его размера на начало года и формулы: 1МРОТ х 26% х 12 месяцев рассчитывался размер фиксированного платежа на год, где 26% — это тариф для работодателей, установленный ст.425 НК РФ (ранее тариф в законе No 212-ФЗ) на общих основаниях (пока до 2020 года общий тариф 22% ст.426 НК РФ).

Но с 2018-2019 года года в связи с увеличением МРОТ до размера прожиточного минимума по стране размер ФП для ИП и других лиц этой категории «отвязали» и уточненной ст.431 НК РФ установлен конкретный предельный размер взноса для этой категории на 2018-2020г.г. не более 8-ми кратного установленного размера фиксированного платежа. Тарифы и порядок уплаты/учета текущих страховых взносов в ФНС в 2017-2018 г.г. для различных категорий плательщиков.

Основной тариф страховых взносов для работодателей определен в размере 34%, где 26% — на ОПС в ПФР в пределах установленной величины базы для исчисления страховых взносов, 2,9% — на ОСС в ФСС в пределах установленной величины взносооблагаемой базы, 5,1% — на ОМС в ФОМС без установления указанной предельной величины (ст.425 НК), но до 2020 г. действует ст.426 НК, где:

- для ПФР на ОПС тариф общий 22% плюс 10% при превышении предельного размера базы;

- для ФОМС — на ОМС тариф 5,1% без установления предельного размера базы;

- для ФСС — на ОСС на случай временной нетрудоспособности и в связи с материнством в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 2,9% и ОСС на случай временной нетрудоспособности в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в РФ (за исключением высококвалифицированных специалистов), в пределах установленной предельной величины базы для исчисления страховых взносов по данному виду страхования — 1,8%.

Пониженные тарифы установлены ст. 427 НК РФ (подтверждение по новой ред. ОКВЭД). Дополнительные тарифы установлены ст. 428 НК РФ в зависимости от класса вредности, определенного по результатам проведения СОУТ (спецоценки условий труда проводимой в соответствии с законом No 426-ФЗ в срок не позднее 31.12.2018 г. всеми работодателями (для класса 4 — опасный — 8,0%, для класса 3 — вредный от 2% до 7% в зависимости от подкласса, для класса 2 — допустимый и класса 1 — оптимальный — 0%) До проведения СОУТ по результатам аттестации рабочих мест этой же ст. НК РФ установлен тариф 6% или 9% в зависимости от класса вредности.

При отсутствии заключения по СОУТ налагаются штрафные санкции в соответствии со ст.5.27.1 КОАП в виде:

- предупреждения или штрафа в размере от 5 000 до 10 000 руб. – для должностных лиц юридического лица;

- штрафа от 5 000 до 10 000 руб. – для предпринимателей;

- штрафа от 60 000 до 80 000 руб. – для организации.

За повторное нарушение предусмотрено наказание в виде:

- штрафа в размере от 30 000 до 40 000 руб. или дисквалификации на срок от одного года до трех лет — для должностных лиц;

- штрафа от 30 000 до 40 000 руб. или административного приостановления деятельности на срок до 90 суток — для предпринимателей;

- штрафа от 100 000 до 200 000 руб. или административного приостановления деятельности на срок до 90 суток — для организации.

Предусмотрено, что в 2017 — 2019 годах для большинства страхователей применяется тариф 22% (в пределах установленной предельной величины базы) и 10% (свыше установленного предела). Ранее (до внесения поправок) ст. 425 НК РФ предусматривалось сохранение действующих тарифов только по взносам на ОМС (5,1%) и социальное страхование (2,9%). Уплату взносов на ОПС планировалось изменить с 2019 года, тариф предполагалось поднять до 26%.

Также в соответствии с новой трактовкой ст. 427 НК РФ пониженные страховые взносы уплачиваются только в пределах установленного лимита базы по соответствующему виду страхования. Сверх лимитированной базы пониженные взносы не платятся. Для IT-сферы льготные тарифы (общий — 14%) продлены до конца 2023 года.

Кроме того внесены поправки в ст. 105.14 НК РФ. В перечень контролируемых сделок между взаимозависимыми лицами попали сделки, где хотя бы одна из ее сторон является исследовательским корпоративным центром, указанным в Законе «Об инновационном центре «Сколково», применяющим НДС-освобождение ст. 145.1 НК РФ.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.