Сегодня рассмотрим тему: "форма декларации по косвенным налогам с 2019 - 2020 года" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

ФНС России приняла ведомственный акт, которым утверждены новые форма и формат представления налоговой декларации по косвенным налогам (НДС и акцизам) при импорте товаров на территорию РФ с территории государств – членов ЕАЭС в электронной форме, а также порядок ее заполнения (приказ ФНС России от 27 сентября 2017 года № СА-7-3/765@, зарегистрирован в Минюсте России 19 октября 2017 года).

В новой форме декларации содержатся следующие изменения:

- изменены штрих-коды страниц;

- на титульном листе добавлены поля – “Форма реорганизации (ликвидация)”, “ИНН/КПП реорганизованной организации”, а также удалено поле “Код вида экономической деятельности по классификатору ОКВЭД”;

- во всех разделах в стр. 010 код по ОКАТО заменен на код по ОКТМО;

- в разделе 2 появился новый “Расчет суммы акциза по видам подакцизных товаров, имлортированных на территорию Российской Федерации с территории государств – членов Евразийского экономического. союза, за исключением спирта этилового из всех видов сырья (в том числе этилового спирта-сырца из всех видов сырья, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового)”;

- добавлен новый раздел 3 “Сумма акциза (авансового платежа акциза), исчисленная к уплате в бюджет при импорте спирта этилового из всех видов сырья (в том числе этилового спирта-сырца из всех видов сырья, дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового) на территорию Российской Федерации с территории государств – членов Евразийского экономического союза” и другие корректировки.

Приказ ФНС России вступит в силу 20 декабря 2017 года.

Напомним, что действующие форма, формат и порядок заполнения налоговой декларации на уплату косвенных налогов при импорте из стран-участников ЕАЭС были утверждены в 2010 году (приказ Минфина России от 7 июля 2010 г. № 69н “Об утверждении формы налоговой декларации по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств-членов таможенного союза и Порядка ее заполнения”).

В соответствии с приказом ФНС вышедшим 20.12.2016 года, в документооборот при подготовке отчетности вводиться обновленная форма декларации по НДС. В нее добавлены дополнительные пункты, предусматривающие особенности различных видов коммерческой деятельности предприятий и частных предпринимателей. Сдача должна осуществляться до 25 числа следующего месяца по окончанию периода сдачи отчетности.

| Видео (кликните для воспроизведения). |

Декларация по НДС года обязательна для сдачи всем индивидуальным предпринимателям и компаниям, для которых предусмотрена возможность начисления налога этого типа в ходе проведения финансовых и хозяйственных операций, связанных с реализацией товара, закупкой сырья, производственными процессами. В тех случаях, когда налоговый агент не является плательщиком НДС, но при проведении операции, налог на добавленную стоимость входил в основную счет-фактуру, также потребуется его внесение в отчетность.

Если вы сдали декларацию и после этого обнаружили ошибку в проведенных расчетах, то можно произвести пересдачу документа с уточненными данными. Если же ошибка была выявлена в ходе проверки со стороны ФНС, то подавать документ повторно нет необходимости, потребуется уплатить неучтенную разницу.

Скачать бланк декларация по НДС 2019 года можно на нашем сайте или на официальном сайте ФНС по региону, к которому относиться плательщик.

ФНС внесла изменения в форму и электронный формат декларации по косвенным налогам (НДС и акцизам), которую должны представлять организации и ИП, ввозящие товары из ЕАЭС.

Поправки, внесенные в декларацию, связаны, в т.ч. с отменой обязанности применения печати организации (на новом бланке нет отведенного места для оттиска печати). Помимо этого в строке 010 Раздела 1 теперь указывается не ОКАТО, как раньше, а ОКТМО.

А наиболее значительные изменения претерпел раздел 2, предназначенный для расчета суммы акциза в отношении подакцизных товаров, импортированных на территорию РФ с территорий государств-членов ЕАЭС.

Напомним, что крайний срок представления декларации по косвенным налогам за сентябрь – 20 октября. Отчитаться нужно еще по старой форме. А в первый раз представить в ИФНС новую декларацию импортерам из стран ЕАЭС предстоит за декабрь 2017 года, т.е. уже в 2018 году.

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Бухгалтерское обслуживание от проверенных партнеров СКБ Контур. Для тех, кто хочет делегировать бухгалтерию профессионалам.

Декларация по косвенным налогам составляется российскими организациями-импортёрами товаров из государств ЕАЭС. С 2018 года ФНС утвердила новую форму декларации. В статье расскажем, кто сдает декларацию, какова процедура её заполнения и какие сроки определены для подачи.

| Видео (кликните для воспроизведения). |

Отечественные компании, которые импортируют товары из Белоруссии, Армении, Киргизии и Казахстана, должны подавать декларацию по косвенным налогам — НДС и акцизам. Форма организации и режим налогообложения не имеют значения, организации на УСН и других спецрежимах тоже уплачивают НДС при ввозе товара. Заплатить налог нужно, даже если ваш партнер не является членом ЕАЭС, но товары импортируются из стран Союза.

Если на протяжении месяца вы не ввозили товары и не оплачивали лизинговые платежи, не нужно составлять декларацию. Заполняйте декларацию за месяц, в котором:

- приняли импортные товары на учет;

- настало время лизингового платежа.

- с титульного листа убрали поле для кода ОКВЭД и добавили поле для кода по форме реорганизации;

- второй раздел дополнили расчетом суммы акциза по подакцизным товарам, кроме этилового спирта;

- ввели третий раздел для расчета суммы акциза к уплате при ввозе этилового спирта;

- коды ОКАТО на всех страницах заменили на ОКТМО и изменили штрих-коды.

Декларация объединяет в себе платежи по налогу на добавленную стоимость и акцизам. Она включает 4 листа — титульник и 3 раздела. Титульный лист и первый раздел заполняют все налогоплательщики, принявшие импортные товары. Второй и третий — только те плательщики налога, которые ввозят подакцизные товары и имеют соответствующие показатели. Третий раздел нужен для расчета сумм акциза по товарам с содержанием этилового спирта.

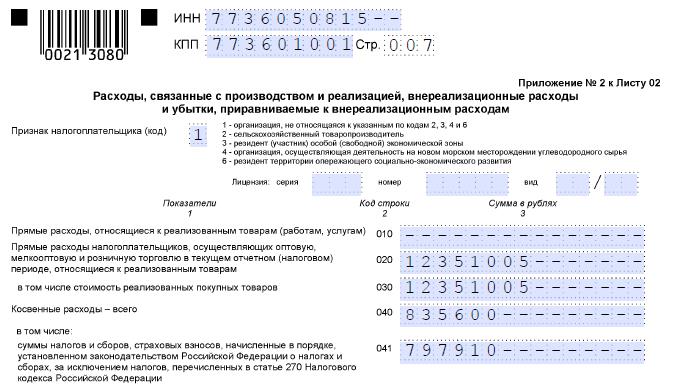

- Укажите ИНН и КПП организации;

- если подаете первичку, ставьте номер корректировки — 0, для уточненной декларации — 1,2 и далее;

- налоговый период — месяц, поэтому в соответствующем поле укажите номер месяца «06» — для июня, «07» — для июля и т.д.;

- заполните поле «предоставляется в налоговый орган» соответствующим кодом, а если подаете декларацию по месту учета — заполните поле «по месту нахождения», указав код 400.

В верхней части укажите ИНН, КПП и номер страницы. Далее, в соответствующих строках укажите код ОКТМО и КБК платежа, а в строку 030 впишите сумму НДС к уплате.

Пример. ООО «Париж» приобрело в Казахстане оборудование стоимостью 45 000 рублей и товары для переработки на 4000 рублей.

- Строка 032: 4 000 * 18% = 720 рублей

- Строка 031: 45 000* 18% = 8 100 рублей

- Строка 030: 8 100 + 720 = 8 820 рублей.

Строка 030 рассчитывается как сумма строк 031-035 первого раздела. Соответственно, если вы оплатили товары, являющиеся результатами работ, выплатили товарные кредиты или лизинговые платежи — учитывайте эти расходы при расчете общей суммы налога по строке 030. Стоимость товаров, освобожденных от НДС по ст. 150 НК РФ и ввезенных из стран ЕАЭС, отражается в строке 040.

Во втором разделе, заполнение строк 010, 020 и 030 аналогично первому. В строке 040 укажите код страны, его можно найти в ОКСМ: код Армении — 051, Казахстана — 398, Белоруссии — 112, Киргизии — 417.

В расчете суммы акциза по каждому товару укажите:

- код вида товара и код единицы измерения;

- если приобрели мотоцикл или авто, укажите в столбце мощность двигателя, а для товаров с этиловым спиртом — его содержание;

- объем/количество товара и налоговую базу;

- в строке 050 — сумму акциза по данному товару.

Строки 010-040 заполните аналогично второму разделу. Далее укажите:

- код вида спирта можно посмотреть в Приложении №5 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- код вида подакцизного товара, для производства которого будет использован завезенный этиловый спирт. Если производимая продукция не подакцизный товар, поставьте в графе прочерк.

- код признака применения ставки акциза на спирт указан в Приложении №6 к порядку заполнения декларации, установленному Приказом ФНС № СА-7-3/765@.

- налоговую базу в литрах.

В строку 050 внесите сумму акциза в рублях, а в строке 060 укажите номер извещения об уплате авансового платежа или освобождения от него.

Отчетный период составляет 1 месяц, поэтому если вы ввозили товары из стран членов ЕАЭС в течение месяца, на следующий месяц заполните и подайте декларацию. Форму нужно подать до 20 числа месяца, следующего за тем, как импортный товар был принят к учету. Если компания ввозит товары, являющиеся предметом лизинга, то декларацию подают в месяце, следующим за лизинговым платежом.

Декларацию подавайте в налоговую по месту учета. Это можно сделать лично, отправить по почте или через ТКС. Если вы решили отнести декларацию самостоятельно, датой представления будет день, когда вы принесли документ в налоговую. При отправке по почте или ТКС день представления совпадает с днем отправки.

Вместе с декларацией налогоплательщику нужно подать пакет документов. Их можно представить в виде заверенных копий с печатью, кроме заявлений на ввоз и уплату налогов. Пакет включает:

- заявление на ввоз товаров;

- заявление об уплате налогов;

- банковскую выписку, подтверждающую уплату налогов;

- транспортные документы, счета-фактуры и товаросопроводительную документацию;

- договор на приобретение импортных товаров;

- договор поручения, комиссии или агентский.

Оформление счетов-фактур, товарных или товаросопроводительных документов может быть не предусмотрено законодательством контрагента, тогда налоговики не могут их с вас требовать.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия поможет безошибочно подготовить декларацию по косвенным налогам и другие виды отчетности. Отчетность формируется автоматически, а еще вам не придется посещать налоговую инспекцию — вы отправите декларации онлайн. Получите бесплатный доступ к сервису на 30 дней прямо сейчас.

24 Декабря 2018 С налогового периода 2019 года будет действовать обновленная форма декларации по транспортному налогу

Приказ ФНС России от 26.11.2018 N ММВ-7-21/664@ “О внесении изменений в приложения к Приказу Федеральной налоговой службы от 05.12.2016 N ММВ-7-21/668@”

Поправки внесены в действующую форму налоговой декларации, утвержденную приказом ФНС России от 05.12.2016 N ММВ-7-21/668@, и предусматривают замену действующих штрих-кодов на новые.

Изменяется порядок заполнения налоговой декларации. В основном это касается налогоплательщиков – владельцев большегрузов (это связано, в частности, с тем, что с 1 января 2019 года отменяется вычет по транспортному налогу в размере платы за вред, причиненный дорогам федерального значения, а также перестает действовать освобождение от уплаты авансовых платежей).

Кроме того, изложены в новой редакции коды видов транспортных средств (коды ТС приведены в соответствие с кодами, утвержденными приказами ФНС от 19.03.2018 N ММВ-7-21/151@ и от 27.06.2018 N ММВ-7-21/419@).

Приказ вступает в силу по истечении двух месяцев со дня его официального опубликования и применяется начиная с налогового периода 2019 года.

20 Февраля 2019

Составляя бухотчетность за 2018 г., надо, в частности, определить сумму резерва на оплату отпусков на 31.12.2018. Как правильно ее рассчитать? Надо ли выводить точные суммы затрат, связанных с оплатой неотгулянных дней отпуска, по каждому работнику или есть менее трудозатратный способ?

С 1 января 2020 года земельный налог в Крыму начнут начислять не по нормативной стоимости участка, как было последние годы, а по кадастровой. Оценку уже провели, и в прошлом году республиканский Совмин утвердил ее. В результате на многие сельхозземли налог вырастет в несколько раз.

МВД России предлагает с 2020 года распространить обязанность уплаты авансовых платежей, которые выплачиваются иностранными гражданами, работающими в России на основании патента, на иностранцев, имеющих вид на жительство или разрешение на проживание и работающих на территории страны. Проект соответствующего закона полицейские разместили для общественного обсуждения на портале проектов нормативных правовых актов.

18 Февраля 2019

В 2019 г. организации, владеющие большегрузными автомобилями, больше не смогут уменьшать транспортный налог на плату “Платону”. Однако плательщики налога на прибыль, ЕСХН и те, кто применяет “доходно-расходную” упрощенку, смогут учитывать всю сумму “отъезженной” платы в расходах.

Если плательщик не заполнит разделы 1.3.1 и 1.3.2 расчета по страховым взносам, в то время как рабочим местам по итогам проведения спецоценки присвоен вредный или опасный класс условий труда, то велик риск, что налоговики потребуют представить уточненный расчет.

Ввоз товаров из стран таможенного союза декларация форма в 2018

Надо знать: если импортируемый товар не подлежит обложению таможенными пошлинами и акцизом, то сумма НДС определяется умножением таможенной стоимости на нужную ставку налога. Во избежание конфликтов с таможенной службой из-за неверного исчисления налога импортеру целесообразно рассчитывать НДС отдельно по каждой группе товаров. НДС при импорте услуг Получение услуг от иностранного контрагента не требует документального оформления на таможенном посту. Юридическое или физическое лицо, выступающее в роли покупателя, является налоговым агентом и должно удержать у поставщика сумму НДС и перечислить ее в федеральный бюджет. Документальным основанием для уплаты является контракт, в котором необходимо прописать условие, что сумма НДС входит в общую стоимость предоставленной услуги. Если такой оговорки в договоре нет, то импортер обязан будет уплатить НДС сверх суммы контракта, за свой счет.

МПО) на таможенную территорию ЕАЭС (в том числе и в Россию) Без уплаты таможенных платежей оформляются посылки, поступающие из-за границы:

- по 31 декабря 2018 года включительно – товары, стоимость которых не превышает сумму, эквивалентную 1000 евро, и (или) вес брутто МПО не превышает 31 кг при ввозе в течение календарного месяца в адрес одного физического лица;

- с 1 января 2019 года по 31 декабря 2019 года включительно – товары, стоимость которых не превышает сумму, эквивалентную 500 евро, и (или) вес брутто МПО не превышает 31 кг в течение календарного месяца в адрес одного физического лица;

- после 1 января 2020 года – товары, стоимость которых не превышает сумму, эквивалентную 200 евро и (или) вес брутто МПО не превышает 31 кг.

Более подробно о новых правилах пересылки посылок из-за границы можно прочитать в статье по ссылке.

Ндс при импорте: тонкости расчета и учета налоговых платежей

На прибыль налагается налог, база которого указывается там же. Второй вариант чаще используется меньшими конторами.

- расчетная величина стоимости товаров, которые реализовались в допустимый срок;

- объем проданной продукции в натуральном виде;

- комбинированная величина налога, собирающаяся из фиксированных процентов.

В прочих ситуациях налоговая база формируется на основе стоимостных показателей импортированной продукции.

Новые нормы ввоза товаров из-за границы в 2018-2019 г.

Товары, доставляемые перевозчиком на таможенную территорию Евразийского экономического союза (в том числе и в Россию) Без уплаты таможенных платежей ввозятся:

- по 31 декабря 2018 года включительно – товары, стоимость которых не превышает сумму, эквивалентную 1000 евро, и (или) вес которых не превышает 31 кг при ввозе в течение календарного месяца в адрес одного физического лица;

- с 1 января 2019 года по 31 декабря 2019 года включительно – товары, стоимость которых не превышает сумму, эквивалентную 500 евро, и (или) вес которых не превышает 31 кг в течение календарного месяца в адрес одного физического лица;

- после 1 января 2020 года – товары, стоимость которых не превышает сумму, эквивалентную 200 евро и (или) вес которых не превышает 31 кг.

Платежный банк Он должен засвидетельствовать факт отправления налога на добавленную стоимость. Все вышеупомянутые документы предоставляются в тот день, в который была произведена уплата рассматриваемого налога.

Правила и содержание бумаги Данная документация должна состоять из нескольких страниц. Таковыми являются:

- титульный лист;

- первый раздел, именуемый «Величина НДС, который необходимо уплатить государству в отношении тех товаров, которые были ввезены на территорию России»;

- второй раздел, который называется «Величина акциза, касающаяся облагаемых товаров, который следует уплачивать в бюджет Российской Федерации;

- приложение — оно содержит данные о вычислении налоговой базы по разновидностям облагаемого акцизами товара.

Первый лист и раздел необходимо заполнять тем плательщикам, которые принимали ввезенный товар на учет.

Ввоз товаров из стран таможенного союза декларация форма в 2018 году

Товары/услуги, поступившие из-за рубежа, облагаются НДС при совокупности выполняемых условий:

- они будут перепроданы исключительно в границах российской территории;

- иностранный контрагент-поставщик не выступает налоговым резидентом, не зарегистрирован в контролирующих структурах РФ.

Не начисляется НДС лишь на отдельные характерные группы товарной продукции:

- изделия, поступившие по внешнеторговому договору, как безвозмездная помощь;

- не создаваемое отечественными компаниями спецтехнологичное оборудование;

- печатные издания и культурные раритеты для музеев, библиотек, архивов;

- специфические модификации лекарственных препаратов.

Ставки НДС при импорте товаров и услуг Для налогообложения товаров или услуг, импортируемых из-за границы, применяются стандартные налоговые ставки – 0%, 10%, 18%.

Моментом формирования налоговой базы назначается календарная дата, когда ввезенный товар оприходован складским учетом. Сумма НДС определяется простым перемножением стоимости купленной товарной продукции и нужного налогового тарифа.

По закрытии квартала, в котором совершались импортныесделки по перемещению товаров из ЕАЭС, российская компания-импортер (ИП) обязана предъвить фискальной инстанции декларацию по НДС. Документ должен быть сдан до 20 числа (включительно) месяца, идущего за отчетным периодом.

Важно: декларация по «импортному» НДС сдается в виде «бумажного» документа. Электронная отчетность применяется только теми налогоплательщиками, персонал которых превосходит численностью 100 человек. Одновременно со сдачей декларации по НДС импортер обязан уплатить налог по банковским параметрам «своего» налогового подразделения.

Право на налоговый вычет по НДС По общеустановленному правилу, налогоплательщики, уплатившие на таможенном посту НДС, имеют возможность заявить в декларации вычет на сумму уплаченного налога. Предоставление вычета гарантируется при наличии следующих критериев:

- ввозимые товары будут использоваться на российской территории в сделках, облагаемых НДС;

- импортируемые изделия будут в дальнейшем перепроданы;

- налоговый вычет может быть заявлен российской компанией только в том квартале, когда товар поставлен на учет;

- поступление импортного товара подтверждено инвойсом, контрактом либо таможенной декларацией;

- уплата НДС удостоверяется первичными документами, полученными на таможне.

Если в роли импортера вступает хозяйствующий субъект, освобожденный от НДС или функционирующий на спецрежиме, то налоговый вычет не применяется.

Пример заполнения сможет продемонстрировать их более детально:

- ИНН, КПП и порядковые номера страниц указываются автоматически. Данные берутся из карты регистрации в системе бухгалтерского и складского учета.

- В графе Код по ОКАТО до того, как новая форма была подтверждена, необходимо вписать ОКТМО.

Его можно найти в соответствующем классификаторе.

Дополнительные советы Осуществлять сдачу декларации можно несколькими способами. Наиболее импонирующим является электронный вариант. Но также распространен и печатный. Первый лучше всего подходит наиболее крупным организациям. Их среднесписочное число сотрудников должно превышать сто человек.

— По общему правилу при импорте товаров из стран ЕАЭС ставка НДС определяется на дату принятия к учету ввезенных товаров . Поскольку эта дата приходится у вас на декабрь 2018 г., то ставка НДС, по которой вы должны исчислить импортный НДС, равна 18%.

Сроки уплаты НДС при импорте товаров, ввезенных в декабре 2018 г., стандартные. Изменение общей ставки НДС с 2019 г. на них не влияет. Следовательно, даже если вы перечислите ввозной НДС в бюджет в январе 2019 г., пересчитывать его по ставке НДС 20% не придется.

Напомним, что при импорте товаров из стран ЕАЭС НДС в свою инспекцию надо уплатить не позднее 20-го числа месяца, следующего за месяцем принятия импортированных товаров к учету . Если товар импортирован в декабре 2018 г., то последний день срока уплаты НДС – 21.01.2019 (20 января – воскресенье).

В этот же срок вам нужно подать в инспекцию декларацию по косвенным налогам, заявление о ввозе и другие документы, подтверждающие ввоз товаров из ЕАЭС.

ФНС внесла изменения в форму и электронный формат декларации по косвенным налогам (НДС и акцизам), которую должны представлять организации и ИП, ввозящие товары из ЕАЭС.

Поправки, внесенные в декларацию, связаны, в т.ч. с отменой обязанности применения печати организации (на новом бланке нет отведенного места для оттиска печати). Помимо этого в строке 010 Раздела 1 теперь указывается не ОКАТО, как раньше, а ОКТМО.

А наиболее значительные изменения претерпел раздел 2, предназначенный для расчета суммы акциза в отношении подакцизных товаров, импортированных на территорию РФ с территорий государств-членов ЕАЭС.

Напомним, что крайний срок представления декларации по косвенным налогам за сентябрь – 20 октября. Отчитаться нужно еще по старой форме. А в первый раз представить в ИФНС новую декларацию импортерам из стран ЕАЭС предстоит за декабрь 2017 года, т.е. уже в 2018 году.

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Утверждены ФНО на 2019 год (200.00, 300.00, 700.00 и другие)

Данным Приказом утверждаются новые формы и правила составления для ФНО: 150.00, 200.00, 300.00, 510.00, а также внесение изменений в правила форм 700.00 и 701.00. Новые формы и изменения вступают в силу с 01.01.2019 года.

Для ранее действующих форм указанно, что период их применения – 2018 год.

Рассмотрим подробнее изменения, внесенные Приказом № 1095.

Утверждены новые редакции следующих ФНО (и Правил по их составлению) на 2019 год:

- 150.00 «Декларация по корпоративному подоходному налогу» – декларация для недропользователей;

- 200.00 «Декларация по индивидуальному подоходному налогу и социальному налогу»;

- 300.00 «Декларация по налогу на добавленную стоимость»;

- 510.00 «Декларация по подписному бонусу»;

- Изменения в правилах ФНО 700.00 «Декларация по налогу на транспортные средства, по земельному налогу и налогу на имущество».

В форму 200.00 и в правила по ее составлению внесены изменения, связанные с уплатой ОПВ и представлением данной формы физическими лицами, которые осуществляют деятельность по договора гражданско-правового характера (ГПХ).

В форму 200.00 добавлено новое приложение 200.05 «Исчисление налога и социальных платежей по договорам гражданско-правового характера». Данное приложение заполняется сведениями о доходах физических лиц по договорам ГПХ.

В частности в приложении указываются следующие сведения: данные физ лиц по договорам ГПХ (ФИО, ИИН), данные о начисленном доходе, произведенных корректировках и вычетах, суммы исчисленных ИПН, ОПВ и СО.

Исходя из отражаемых сведений, заполнять данное приложение необходимо налоговому агенту такого лица.

Однако в форме имеются и другие поправки, внесение которых означает возможность представления формы физическими лицами самостоятельно:

- В категориях налогоплательщиков, представляющих форму (строка 6), добавлена новая категорию «F. физическое лицо, получившее доход по договорам гражданско-правового характера»;

- В правилах заполнения строки 200.00.004 «Сумма обязательных пенсионных взносов, подлежащих перечислению в свою пользу» добавлено уточнение, что строка также заполняется и физическими лицами, получившими доходы по договорам гражданско-правового характера.

Таким образом, на данный момент нет понимания – необходимо ли форму 200.00 с 2019 года представлять физическим лицам самостоятельно, либо данные будут представляться налоговыми агентами таких лиц в новом приложение 200.05.

В «Декларацию по налогу на добавленную стоимость» внесены поправки, связанные с вступлением с 2019 года в силу изменений по применению НДС-счета.

Декларация по косвенным налогам необходима при провозе товаров через границу нашей страны. При её формировании необходимо учитывать ряд особенностей. Среди них можно выделить специфику составления и сроки сдачи в налоговые представительства.

Не все располагают подобной информацией. Образец заполнения и инструкция к нему находится в открытом доступе в интернете.

Законодательство нашей страны говорит, что таможенные пошлины не взимаются при перемещении продукции между участниками таможенного союза. Но при товарообмене между данными государствами необходимо уплачивать налоги, устанавливаемые в виде надбавки.

Основные требования и порядок выплат регулируют обособленные международные договоренности. Они имеют приоритет для налогового кодекса.

Декларация по косвенным налогам в 2019 году имеет ряд общих правил при составлении:

- В документе должна быть предусмотрена сквозная нумерация. Начальной точкой проставления порядковых номеров является титульный лист. Итоговое количество разделов не влияет на это.

- Любые числовые значение проставляются в поля декларации слева направо.

- В пустое пространство полей необходимо вписать ноль или прочерк.

- Текстовые пояснения следует заполнять прописными буквами. Показатели стоимости записываются в целых рублях.

- Недопустимо корректировать значения, внесенные в декларацию. Они исправляются шариковой ручкой. Их правильность подтверждает подпись налогоплательщика.

- Недопустимо скреплять листы теми средствами, которые способны повредить их.

Днем предоставления документации в налоговые органы являются следующие даты:

- День, в которые владелец организации или его официальный представитель предоставляют необходимые сведения в налоговую.

- День отправления данных при помощи заказного письменного сообщения. Опись помещается во вложение.

- День передачи по средствам канала телекоммуникации. Необходимо подтверждение данного типа отправки.

Бланк декларации по косвенным налогам:

Среди наиболее важных положений следует выделить следующие факторы. Новая форма декларации начала действовать с июля десятого года. Приказ министерства финансов 07.07.2010 №69Н подтверждает это. Срок предоставления — раньше двадцатого числа месяца, следующего за месяцем, в котором принимались на учет ввозимые продукты.

Письменное заявление федеральной налоговой службы от 17.10.2013 требует наличие кода ОКТМО. Его нужно указать налоговым агентам и плательщикам. Данное требование вступило в силу с первого дня 2019 года.

Материалы для заполнения документа при ввозе продукции из государств, входящих в таможенный союз:

- Приказ финансового министерства №69;

- справочная информация;

- пособие по НДС;

- статьи «Годовые налоговые отчеты» за 2019 и 2019 год;

- нюансы заполнения документов при импорте вещей из Армении, Белоруссии, а также Казахстана.

Во избежание проблем необходимо знать, кто сдает декларацию. Её составлением и сдачей занимается та организация, которая импортировала товары на российские предприятия. Отчетным месяцем считается тот, в котором прибывшие средства были оприходованы компанией-потребителем, и срок наступления уплаты лизинга. Он предусматривается в договоре, также там находится описание перехода права собственности.

В том случае, если импортированный товар не оформлен российским предприятием на протяжении месяца, то нет необходимости сдавать декларацию.

Срок сдачи декларации не позже двадцатого числа месяца, следующего за периодом принятия товаров, при ввозе товаров из республики Беларусь и из Казахстана.

Приказ об утверждении расчетного листка по заработной плате можете скачать тут.

Если же в сделке фигурируют предметы лизинга, то вся документация сдается не позже двадцатого числа месяца, следующего за тем, в котором наступил срок платы.

При заполнении документа необходимо соблюдать ряд особенностей.

Пример заполнения сможет продемонстрировать их более детально:

- ИНН, КПП и порядковые номера страниц указываются автоматически. Данные берутся из карты регистрации в системе бухгалтерского и складского учета.

- В графе Код по ОКАТО до того, как новая форма была подтверждена, необходимо вписать ОКТМО. Его можно найти в соответствующем классификаторе.

- Код бюджетной классификации пишется при заполнении каждого раздела. По ним зачисляются суммы акцизов и НДС. Его можно найти, выбрав КБК по тождественному налогу.

Осуществлять сдачу декларации можно несколькими способами. Наиболее импонирующим является электронный вариант. Но также распространен и печатный.

Первый лучше всего подходит наиболее крупным организациям. Их среднесписочное число сотрудников должно превышать сто человек. Монополистические предприятия сдают декларацию исключительно в электронном виде. На прибыль налагается налог, база которого указывается там же.

Второй вариант чаще используется меньшими конторами. Его необходимо предоставлять в виде утвержденной формы, которая ориентирована на компьютер. Декларация заполняется вручную или печатается на принтере. В данном случае не допускается корректировка записей и двусторонняя печать.

Иногда бывает проблематично правильно определить налоговую базу.

При оформлении товаров, которые облагаются акцизами, её формируют следующие статьи:

- расчетная величина стоимости товаров, которые реализовались в допустимый срок;

- объем проданной продукции в натуральном виде;

- комбинированная величина налога, собирающаяся из фиксированных процентов.

В прочих ситуациях налоговая база формируется на основе стоимостных показателей импортированной продукции. Если товар является результатом выполнения договорных обязательств, то стоимостью признаются затраты на всю сделку. Отдельные расходы способны увеличить налоговую базу.

При подаче декларации в налоговые органы необходимо приложить определенные документы.

В ИФНС, которая находится по месту регистрации предприятия, предоставляется следующее:

Все вышеупомянутые документы предоставляются в тот день, в который была произведена уплата рассматриваемого налога.

Данная документация должна состоять из нескольких страниц.

Таковыми являются:

- титульный лист;

- первый раздел, именуемый «Величина НДС, который необходимо уплатить государству в отношении тех товаров, которые были ввезены на территорию России»;

- второй раздел, который называется «Величина акциза, касающаяся облагаемых товаров, который следует уплачивать в бюджет Российской Федерации;

- приложение — оно содержит данные о вычислении налоговой базы по разновидностям облагаемого акцизами товара.

Первый лист и раздел необходимо заполнять тем плательщикам, которые принимали ввезенный товар на учет. Второй раздел необходимо предоставить, если операции, совершенные налогоплательщиком, были совершены в отчетный период. Также необходимо придерживаться ряда общепринятых правил.

С 2019 года заявление об импорте товаров имеет новую форму, отличную от других. Будет рассмотрен образец заполнения документации в 1С 8.3.

Для успешного составления декларации рекомендуется придерживаться хронологической последовательности действий, указанных ниже:

- Обозначить настройки, которые будут функционировать при учете операций по ввозимым товарам.

- Настраивается учетная политика.

- Настраиваются основные параметры учета операций.

- Определяется направленность функционала программы.

- Вносятся сведения о контрагентах в справочники.

- Заполняется справочная информация о номенклатуре.

- Вводятся настройки для операций, суть которых в поступлении продукции, ввозимой из других стран.

- Создается документ о поступлении товаров из стран таможенного союза.

- Заполняется заявление об импорте товаров и выплате косвенных налогов.

- Формируется окончательный внешний вид декларации.

Придерживаясь данных рекомендаций можно оградить себя от нежелательных ошибок при составлении документа. Лишние расходы не потребуются.

Если подать декларация не вовремя, то это будет признано правонарушением действующего законодательства. За это предусматривается административная и налоговая ответственность

Несвоевременное предоставление необходимой документации карается штрафом, размер которого составляется двести рублей.

Отсюда вы сможете скачать образец бланка расчета РСВ-1.

Образец приказа о выдаче подотчетных сумм любой желающий может увидеть в этой статье.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.