Сегодня рассмотрим тему: "что такое текущая стоимость актива или обязательства" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Что такое текущая стоимость актива или обязательства

Бухгалтер и пользователи бухгалтерской (финансовой) отчётности должны обладать самой актуальной информацией о стоимости того или иного актива, обязательства на данный момент времени. В международных стандартах финотчётности это называют текущей стоимостью по МСФО.

Оценка по текущей стоимости представляет собой информацию в денежном измерении об активах, обязательствах и связанных с ними доходах и расходах с использованием обновленных (актуальных, самых свежих) данных для отражения условий, существующих на дату оценки.

В силу такого обновления текущая стоимость активов и обязательств отражает произошедшие с момента предыдущей даты оценки изменения в расчетных оценках:

- денежных потоков;

- прочих факторов, включенных в данную текущую стоимость.

В отличие от исторической стоимости текущая стоимость актива или обязательства не формируется (даже частично) на основе цены операции или иного события, которые привели к возникновению этого актива или обязательства.

Базы оценки на основе текущей стоимости включают:

- справедливую стоимость;

- ценность использования применительно к активам и стоимость исполнения применительно к обязательствам;

- текущую стоимость замещения.

Текущая стоимость замещения обязательства – это возмещение, которое было бы получено за эквивалентное обязательство на дату оценки, за вычетом затрат по сделке, которые были бы понесены на эту дату.

В случае активов и обязательств, которые производят денежные потоки напрямую (например, активов, которые могут быть проданы по отдельности и без значительных экономических потерь – без значительных перебоев в деятельности организации и т. п.), базой оценки, предоставляющей наиболее уместную информацию, вероятнее всего, будет текущая стоимость по МСФО, которая включает в себя текущие оценки:

- величины;

- сроков;

- неопределенности будущих денежных потоков.

Модель оценки доходности финансовых активов.

Понятие доходности финансового актива.

Понятие текущей (приведенной) стоимости активов.

Порядок предоставления кредита

В зависимости от порядка предоставления потребительские ссуды коммерческих банков и специальных финансово-кредитных учреждений делятся на несколько видов:

1.Банки покупают у розничных торговцев долговые обязательства покупателей, в результате чего роль кредитора от розничного торговца переходит к банку. Хотя эти обязательства розничные торговцы гарантируют, но не редко такие гарантии, как таковые, отсутствуют. Стоит лишь надеяться на обеспечение кредита, которым служат купленные в кредит товары.

| Видео (кликните для воспроизведения). |

2.Прямые банковские ссуды, которые предоставляются под гарантию третьего лица – поручителя с уплатой последнему заёмщиком определённого вознаграждения. Обеспечением таких ссуд является приобретённые за их счёт товары или будущие доходы заёмщика.

Методы оценки доходности финансовых активов

Прежде чем перейти непосредственно к рассмотрению методов оценки, стоит однозначно определить термины, которые будут использоваться нами далее.

Инвестиции – денежные средства, размещенные инвестором в какой-либо из активов под определенный процент на определенный срок с условием их возврата. В качестве актива могут выступать ценные бумаги, предоставление ссуды, банковский депозит, компания, занимающаяся производством или иной деятельностью.

Все инвестиции характеризуются потоками денежных средств, которые они вызывают. Потоки доходов включают все средства, получаемые инвестором в период инвестирования в результате размещения капитала в определенный вид актива, а также стоимость его последующей реализации. Соответственно, расходы представляют собой отток денежных средств, связанный с размещением капитала в этот же актив.

Оценивая целесообразность финансовых вложений в тот или иной вид актива, исходят из того, является ли это вложение более прибыльным (при допустимом уровне риска), чем вложения в государственные ценные бумаги, или нет. Используя несложные методы, пытаются проанализировать будущие доходы при минимальном, «безопасном» уровне доходности.

Основная идея этих методов заключается в оценке будущих поступлений Fn (например, в виде прибыли, процентов, дивидендов) с позиции текущего момента. При этом, сделав финансовые вложения, инвестор обычно принимает во внимание следующие факторы:

· происходит перманентное обесценение денег (инфляция);

· темп изменения цен на сырье, материалы и основные средства, используемые предприятием, может существенно отличаться от темпа инфляции;

· желательно периодическое начисление (или поступление) дохода, причем в размере не ниже определенного минимума.

Базируясь на этих посылах, инвестор должен оценить, какими будут его доходы в будущем, какую максимально возможную сумму допустимо вложить в данное дело исходя из прогнозируемой его рентабельности. Базовая формула для такого анализа такова:

где Fn – доход, планируемый к получению в n-м году;

РV – текущая (или приведенная) стоимость, т.е. оценка величины Fn с позиции текущего момента;

| Видео (кликните для воспроизведения). |

r – ставка дисконтирования.

Экономический смысл такого представления заключается в следующем: прогнозируемая величина денежных поступлений через n лет (Fn) с позиции текущего момента будет меньше и равна РV (поскольку знаменатель дроби больше единицы). Это означает также, что для инвестора сумма РV в данный момент и сумма Fn через n лет одинаковы по ценности. Используя эту формулу, можно приводить в сопоставимый вид оценку доходов от инвестиций, ожидаемых к поступлению в течение ряда лет. Легко видеть, что в этом случае ставка дисконтирования численно равна процентной ставке, устанавливаемой инвестором, т.е. тому относительному размеру дохода, который инвестор хочет или может получить на инвестируемый им капитал.

Определяя ставку дисконтирования, обычно исходят из так называемого безопасного или гарантированного уровня доходности финансовых инвестиций, который обеспечивается государственным банком по вкладам или при операциях с ценными бумагами. При этом может даваться надбавка за риск, причем чем более рисковым считается рассматриваемый проект или финансовый контракт, тем больше размер премии за риск. Иными словами, процентная ставка rd, используемая качестве ставки дисконтирования, будет в этом случае иметь следующий вид:

где rf – безрисковая доходность;

rr – премия за риск.

Пример: Определение приведенной стоимости актива

На вашем счете в банке 2 тыс. руб. Банк платит 18% годовых. Вам предлагают войти всем вашим капиталом в организацию венчурного предприятия. Представленные экономические расчеты показывают, что через шесть лет ваш капитал утроится. Стоит ли принимать это предложение?

Оценка данной ситуации может быть сделана либо с позиции будущего, либо с позиции настоящего. В первом случае анализ основан на сравнении двух сумм, получаемых от вложения в рисковое предприятие и в банковское учреждение с гарантированным доходом. Первая сумма равна 6 тыс. руб., вторая находится по формуле начисления сложных процентов:

F6 = Р * (1 + 0,18) 6 =2 * 2,7 = 5,4 тыс. руб.

Приведенный расчет свидетельствует об экономической выгоде сделанного вам предложения. Однако при принятии окончательного решения необходимо по возможности учесть фактор риска.

Второй вариант анализа основан на дисконтированных оценках. Допустим, что финансовый консультант рекомендует оценить риск участия в венчурном предприятии путем введения премии в размере 5%. Таким образом, ставка дисконтирования будет равна 23%. Тогда по формуле (1) можно рассчитать приведенную стоимость PV ожидаемого поступления при участии в венчурном предприятии:

PV=6 * 1 / (1 + 0,23) 6 = 1,73 тыс. руб.

При таких исходных посылах предложение об участии в венчурном предприятии становится невыгодным.

Множитель FM = 1/(1 + r/100) называется дисконтирующим множителем для единичного платежа. Экономический смысл дисконтирующего множителя заключается в следующем: он показывает «сегодняшнюю» цену одной денежной единицы будущего, т.е. чему с позиции текущего момента равна одна денежная единица (например, один рубль), циркулирующая в сфере бизнеса n периодов спустя от момента расчета, при заданных процентной ставке (доходности) r и частоте начисления процента.

185.244.173.14 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

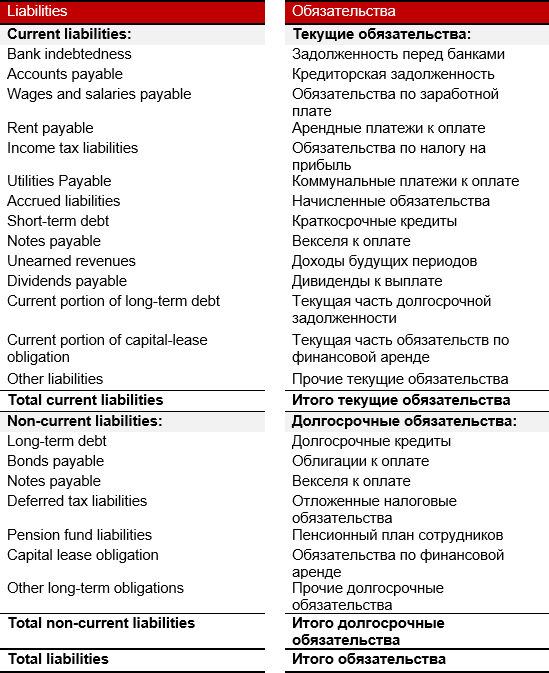

Как оценить обязательства при определении стоимости бизнеса

Как оценить долгосрочные и краткосрочные заемные средства

Банковские кредиты, займы и ссуды. Для оценки банковских кредитов, а также займов и ссуд предстоит сделать следующее:

4. Рассчитать рыночную стоимость заемных обязательств (прав требований по кредитам и займам) для действующего предприятия в разрезе каждого обязательства, имеющего свои условия погашения, по формуле 1. Кроме того, следует помнить, что задолженность по начисленным процентам по долгосрочному займу, если они уплачиваются ежемесячно, это фактически краткосрочная задолженность, поэтому она учитывается по строке 1510, а не по строке 1410 баланса.

Облигационные займы. При оценке размещенных облигационных займов следует, прежде всего, определить – котируются ли на рынке эти бумаги.

Согласно ПБУ 18/02, отложенное налоговое обязательство (ОНО) – часть отложенного налога на прибыль, которая должна привести к его увеличению в следующих отчетных периодах. Эта задолженность формируются при возникновении несоответствия момента признания расходов (доходов) в бухгалтерском и налоговом учете в отчетном и следующих за ним периодах. Как правило, рыночная стоимость этой части отложенного налога равна его балансовой стоимости на дату оценки. Однако, если период, в течение которого производится уплата (возмещение) этого обязательства, достаточно длительный, следует провести его корректировку с использованием методики дисконтирования по формуле 5.

Как определить рыночную стоимость оценочных обязательств

Резервы под условные обязательства. К таким обязательствам, к примеру, можно отнести незаконченные судебные процессы, гарантийные обязательства, учтенные (дисконтированные) векселя с неистекшими сроками, разногласия с налоговыми органами, обязательства экологического характера, гарантии и другие выданные третьим лицам обязательства с неистекшими сроками, а также невыполнение условий полученных правительственных субсидий, наступление страхового случая, совершение ничтожных сделок и возможность применения последствий их недействительности (деятельность без лицензий, без государственной регистрации и др.) и т. д.

Резервы предстоящих расходов. Отражаются в строке 1540 баланса и включают обязательства, ранее рассматривавшиеся в качестве условных (строка 1430), исполнение которых должно произойти в текущем году.

Надежда Захарова , старший оценщик департамента оценки ООО «Бейкер Тилли Русаудит»

Согласно порядку расчета величины чистых активов для акционерных обществ, доходы будущих периодов не учитываются в составе обязательств, то есть принимаются равными нулю.

Как оценить прочие долгосрочные и краткосрочные обязательства

Проверь свои знания и приобрети новые

Воспользуйтесь самым выгодным предложением на подписку и станьте читателем уже сейчас

Чтобы избежать необоснованного роста затрат на персонал, закрепите в регламенте правила, по которым бухгалтерия рассчитывает премии сотрудникам.

Комплект рекомендаций, которые помогут повысить эффективность управления кредитным портфелем.

Самые популярные статьи месяца: выбор главного редактора

Выясните, есть ли данные о собственнике, из-за которых банк может отказать компании в кредите.

Воспользуйтесь пошаговой инструкцией для проведения SWOT- анализа

Докажите кредиторам, что компании можно предоставлять длительную рассрочку платежа, убедите банк, что она справится с новыми кредитами и сможет вовремя расплатиться по всем своим обязательствам.

© 2007–2018 ООО «Актион управление и финансы»

«Финансовый директор» — практический журнал по управлению финансами компании

Все права защищены. Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала «Финансовый директор».

Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Что такое стоимость активов предприятия? Это важнейший хозяйственный показатель, который может определяться с применением широкого спектра критериев. Изучим, каких именно.

Стоимость активов предприятия – что это такое и как определяется? Под данным термином можно понимать денежную оценку всех ресурсов, предприятия, приносящих доход (или способных его принести).

Основной официальный источник, в котором отражается стоимость активов предприятия, — его бухгалтерский баланс. Рассмотрим подробнее, каковы принципы фиксации в нем данных об активах и их стоимости.

Стоимость оборотных и внеоборотных активов по балансу: нюансы

Стоимость активов фирмы по балансу складывается:

- из стоимости внеоборотных активов, которая отражается в строке 1100;

- из стоимости оборотных активов (по строке 1200).

Общая сумма обоих видов активов фиксируется в строке 1600 баланса.

Узнать больше о специфике оборотных и внеоборотных активов вы можете из статей:

Важнейшая задача финансиста — не только соблюсти формальное отражение стоимости актива в учетных документах, но и определить его реальную или текущую стоимость. Рассмотрим, какими критериями можно руководствоваться при решении данной задачи.

Существуют разные подходы к определению реальной стоимости активов предприятия. Можно использовать те, что получили распространение в российской экономической школе, а можно те, что разработаны зарубежными специалистами.

Если говорить о российской методологии, то можно выделить следующие основные подходы к оценке активов:

Затратный подход предполагает оценку актива исходя из возможных затрат, которые нужно произвести предприятию в целях воспроизводства или восстановления актива. Данный метод хорошо подходит для оценки активов, которые предприятие производит для своих нужд: в рамках данной схемы можно достаточно прозрачно видеть конкретные затраты, характеризующие создание актива.

Сравнительный подход предполагает оценку актива исходя из рассмотрения критериев определения стоимости аналогичных активов — например, находящихся на других предприятиях или продающихся на рынке. Данный подход оптимален для определения стоимости активов, не производящихся предприятием (например, закупаемого оборудования, МПЗ от поставщиков).

Инвестиционный подход предполагает оценку актива исходя из потенциальной выгоды, которую он может принести в процессе использования. Данный подход оптимален для определения стоимости активов, задействуемых в хозяйственных процессах многократно — в частности, основных фондов.

К распространенным за рубежом можно отнести следующие подходы к оценке активов:

- опционный,

- бренд-ориентированный,

- метод справедливой стоимости.

Первый подход предполагает оценку активов исходя из возможной выгоды от их использования или продажи с учетом влияния возможных условных факторов (опций), которые могут на данную выгоду повлиять. Данный метод может подойти для оценки нематериальных активов, представленных патентами, промышленными образцами: экономический эффект от их внедрения будет зависеть от последующего спроса на инновационный продукт.

Бренд-ориентированный метод предполагает оценку активов исходя из степени известности бренда, с которым соответствующие активы ассоциируются, на рынке. Данный подход хорош для определения стоимости активов, представленных готовой продукцией, товарами, поставляемыми на рынок.

Метод справедливой стоимости предполагает оценку актива с учетом позиции (фактической или смоделированной) его возможного покупателя (или человека, управомоченного пользоваться данным активом по иным основаниям — например, как залоговым имуществом). То есть цена на актив устанавливается та, которую бы с высокой вероятностью посчитал справедливой данный покупатель (кредитор). Данный метод хорошо подходит для оценки товаров (как предмета сделок по купле-продаже), а также основных фондов (как возможного залогового имущества).

Стоимость актива — это его денежное выражение. Стоимость активов российских фирм фиксируется в учетных документах и может определяться по широкому спектру критериев.

Узнать больше об определении стоимости активов предприятия вы можете из статей:

Справедливость в определении стоимости – несколько неоднозначный термин. Правильная оценка активов компании очень важна для многих моментов ее деятельности. Важно, чтобы оценка была не только правильной, но и соответствовала требованиям, предъявляемым к конкретному активу, ведь они могут быть разными. Каждый способ определения стоимости имеет свои особенности и сферы применения, что не всегда позволяет сделать однозначный вывод для заинтересованных в этой информации лиц. Выходом из ситуации может являться справедливая оценка.

Чем этот вид оценивания активов отличается от других, в чем его характерные особенности и, в целом, как иметь дело со справедливой стоимостью, анализируем в этой статье.

Оценка активов нужна во многих бизнес-ситуациях. Она должна достоверно отражать положение дел на текущий момент времени, хотя рыночная ситуация постоянно изменяется. Результаты оценки должны быть легко интерпретированы относительно интересов разных категорий лиц. Оценивать можно разные основные средства:

ВАЖНО! Определение справедливой стоимости не имеет связи с обязательной оценкой, предусмотренной законодательством и нормативными актами в определенных случаях, таких как, например, приватизация или неденежный взнос в уставной капитал. Процедуры справедливой оценки государство не регулирует.

Справедливая стоимость (англ. «fair value») – та сумма, которой теоретически заинтересованные стороны могут рассчитаться за активы или обязательства (13 Стандарт МСФО).

Характеристики справедливой стоимости:

- оценивается конкретный объект;

- учитываются категории этого объекта, важные для участников рынка (например, место, время сделки, состояние актива, кредитные риски должника для обязательства);

- на справедливую оценку влияют возможные ограничения на продажу или покупку актива либо его применение.

Отражение в отчетности по международным стандартам (МСФО) действительной текущей цены активов и обязательств компании нужно для:

- деятельности на международных рынках;

- привлечения зарубежных инвесторов;

- кредитования в иностранных банках;

- создания совместных предприятий;

- поглощений и слияний;

- возрастания стоимости капитала компании.

П. 1 ст. 11 Федерального закона РФ от 21.11.96 № 129-ФЗ «О бухгалтерском учете» в редакции от 28 марта 2002 года утверждает параметры оценивания активов для внесения их на баланс отдельно по каждому виду. Для активов, приобретенных возмездно, нужно применять:

- оценку по справедливой стоимости, если за актив заплачено в неденежной форме;

- рыночную оценку – при стандартной купле-продаже.

Более точным переводом из Стандарта МСФО с английского языка на русский было бы использование слова «измерение» вместо «оценка», поскольку речь изначально идет о нефинансовых активах.

ВАЖНО! Если стоимость неденежных средств, переданных в уплату за актив, оценить невозможно, справедливая оценка станет затруднительной, тогда придется их оценивать по текущей рыночной стоимости.

Понятия эти во многом схожи, иногда справедливая оценка совпадает с рыночной (например, для объектов недвижимости, земляных участков, оборудования). Рыночной стоимостью чаще всего считают самую ожидаемую цену, которую за него бы заплатили при наличии свободной конкуренции.

Однако между этими понятиями есть и существенные различия. Сравним справедливую и рыночную стоимости по разным показателям в таблице. При этом прочие условия по умолчанию будем считать равными:

- осведомленность продавца и покупателя актива;

- они совершают сделку по своей воле, без принуждения;

- на рынке их позиции примерно равны.

Стандарт определения справедливой стоимости подразделяет информацию, на основании которой она производится, на три уровня.

1 уровень, рыночный. Самый надежный и очевидный. Нефинансовый актив оценивается по стоимости такого же на активном рынке в данный момент времени (момент оценки).

2 уровень, корректировочный. Когда актив или обязательство не постоянны, а относятся к определенном периоду, то их стоимость можно определить только в этот период, сравнив с котировками на данный момент. Поэтому справедливая стоимость уже будет не безоговорочной, а скорректированной на время, место, состояние актива и особенности рынка.

3 уровень, ненаблюдаемый. Иногда данные для определения стоимости актива или обязательства невозможно определить прямо (они ненаблюдаемы), в этом случае нужно анализировать весь максимум доступной об активе информации.

Справедливая оценка актива будет относиться к одному из этих уровней:

- первый уровень определяет несомненную оценку;

- второй и третий требуют дополнительных методов оценивания и обуславливания выбора;

- при третьем уровне нужно приводить сопутствующую оценке информацию: изменения в отчетном периоде, суммы затрат и прибылей по этому активу за оцениваемый период, описание процесса оценивания.

- Сравнение с аналогичными активами на рынке по определяющим показателям: в оцениваемый период, в том же объеме и пр.

- Метод дисконтированных денежных потоков – выяснение способности к стабильной прибыли от актива в прогнозе на оцениваемый срок.

- Затратный метод – основан на анализе последних балансовых значений.

Пример 1. Деревообрабатывающая фирма на данный момент имеет в избытке доски. Она остро нуждается во фрезеровочном оборудовании и договорилась об его обмене на излишек сырья. Как определить количество, которое нужно передать в уплату за станок? Для этого нужно «сложить цену» данному активу. Это как раз и будет его справедливой оценкой. Для оценивания нужно учесть себестоимость сырья именно для этой фирмы. Если у компании есть постоянные поставщики, то справедливая стоимость составит сумму затрат на покупку аналогичной по объему партии досок у этих поставщиков. По факту, это будет то количество, которое согласится принять в обмен владелец фрезеровочного оборудования.

Пример 2. У компании 1 есть пакет акций компании 2, в данный момент не ведущей деятельность. Ранее они высоко котировались на рынке. По какой цене компания может продать их теперь? Справедливая оценка зависит не от прежних, уже не актуальных котировок (рыночной оценки), а от других факторов, в частности, собирается ли фирма 2 возобновлять свою активность и насколько успешны прогнозы.

Пример 3. Фирма собирается заключить сделку со специализированным имуществом – частью имущественного комплекса предприятия. На рынке такое имущество практически никогда не продается отдельно, поэтому справедливую стоимость придется определять иначе, нежели рыночную.

Классификацию активов по видам мы рассматривали в нашей отдельной консультации. О текущих активах расскажем в этом материале.

Активы в зависимости от срока обращения делятся на оборотные (краткосрочные) и внеоборотные (долгосрочные).

Оборотные или краткосрочные активы часто также называют текущими.

Активы считаются краткосрочными, если срок их обращения не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. Все остальные активы считаются долгосрочными (п. 19 ПБУ 4/99 ).

Действующей формой бухгалтерского баланса (Приказ Минфина от 02.07.2010 № 66н) предусмотрен следующий состав оборотных активов:

По сути текущие активы – это в балансе активы, отнесенные к оборотным. Однако необходимо учитывать, что в составе оборотных активов в балансе отражается и долгосрочная дебиторская задолженность. Данная задолженность входит в итоговый показатель величины текущих активов по балансу, указанных по строке 1200 «Итого по разделу II», хотя и должна быть представлена обособленно в составе оборотных активов (п. 19 ПБУ 4/99 ).

Таким образом, для исключения величины долгосрочной дебиторки при расчете текущих активов формула определения размера текущих активов (АТ) по балансу может быть представлена в следующем виде:

где ОА – сумма оборотных активов по строке 1200 бухгалтерского баланса;

ДЗД – долгосрочная дебиторская задолженность.

Поскольку активы в бухгалтерском балансе расположены в порядке возрастания ликвидности, именно текущие активы – наиболее ликвидная часть имущества организации.

Используя данные о текущих активах, рассчитывается коэффициент текущей ликвидности (КТЛ). Он характеризует способность организации погашать свои краткосрочные обязательства за счет наиболее ликвидных текущих активов:

где ОТ – текущие обязательства как сумма строк 1510, 1520 и 1550 бухгалтерского баланса.

Финансовый словарь Финам .

Финансовый словарь Финам .

Смотреть что такое “Стоимость актива” в других словарях:

Стоимость актива в использовании — (asset value in use) современная (приведенная) стоимость будущих денежных потоков, ожидаемых от продолжения использования актива и его ликвидации в конце срока полезной службы.Отметим: эта дефиниция, относящаяся к финансовой отчетности,… … Экономико-математический словарь

Стоимость актива остаточная — Остаточная стоимость актива расчетная сумма, которую организация получила бы на текущий момент от выбытия актива после вычета предполагаемых затрат на выбытие, если бы актив уже достиг конца срока полезного использования и состояния, характерного … Официальная терминология

Стоимость актива справедливая — 24. Справедливая стоимость это цена, которая может быть получена при продаже актива или уплачена при передаче обязательства при проведении операции на добровольной основе на основном (или наиболее выгодном) рынке на дату оценки в текущих рыночных … Официальная терминология

Стоимость актива возмещаемая — Возмещаемая стоимость большее из двух значений: справедливой стоимости актива за вычетом расходов на продажу или стоимости от его использования. Источник: Международный стандарт финансовой отчетности (IAS) 16 Основные средства (ред. от… … Официальная терминология

Балансовая стоимость актива — Балансовая стоимость актива (Carrying amount, Book value of asset) — оценка, по которой актив или обязательство отражается в бухгалтерском учете и отчетности. В зависимости от объекта учета (и принятой системы учета), в основе оценки может … Экономико-математический словарь

балансовая стоимость актива — Оценка, по которой актив или обязательство отражается в бухгалтерском учете и отчетности. В зависимости от объекта учета (и принятой системы учета), в основе оценки может находиться концепция исторической стоимости или справедливой стоимости. В… … Справочник технического переводчика

Первоначальная стоимость актива — (cost of an asset acquired, historical cost) Стоимость актива на момент его приобретения. В переводах с англ. языка часто применяется в том же смысле термин «историческая стоимость» … Экономико-математический словарь

первоначальная стоимость актива — Стоимость актива на момент его приобретения. В переводах с англ. языка часто применяется в том же смысле термин «историческая стоимость». [http://slovar lopatnikov.ru/] Тематики экономика EN cost of an asset acquiredhistorical cost … Справочник технического переводчика

Чистая стоимость актива — (Net Asset Value NAV) первоначальная стоимость актива минус сумма износа, накопленного за предыдущие годы … Экономико-математический словарь

Одно из фундаментальных отличий международных стандартов финансовой отчетности от российских заключается в применении теории временной стоимости денег. Это означает, что в балансе нужно отражать не номинальную, а дисконтированную стоимость будущих платежей. Рассмотрим технические аспекты учета таких операций.

Теория временной стоимости денег гласит, что деньги с течением времени теряют свою ценность. Объясняется это двумя основными факторами: инфляцией и возможностью получать доход от использования денежных средств. Таким образом, если у компании есть право получить или обязанность выплатить определенную денежную сумму в будущем, то текущая стоимость такого актива или обязательства не равна его номинальной величине.

Чтобы отразить подобный элемент отчетности в балансе, нужно продисконтировать номинальную величину будущего платежа, то есть найти его текущую стоимость. Дисконтированная стоимость является одним из базисов оценок в МСФО. Сразу оговоримся, что она используется для отражения в балансе активов и обязательств со сроком погашения более 12 месяцев после отчетной даты. В краткосрочном периоде влияние времени на стоимость денег рассматривается как несущественное и не учитывается.

Текущая стоимость единичного платежа рассчитывается по следующей формуле:

PV = FV : (1 + i)^n, где PV – текущая стоимость платежа; FV – будущая стоимость платежа (номинальная сумма денежной выплаты); i – ставка дисконтирования*; n – количество периодов, через которое ожидается поступление (выплата) денежных средств.

31 декабря 2005 года компания приобретает беспроцентный вексель номиналом 1000 руб. по текущей стоимости. Рассчитаем текущую стоимость суммы в 1000 руб., которая будет получена через два года (допустим, ставка дисконтирования равна 10%):

PV = 1000 руб. : 1,12 C 826 руб.

Именно эта величина и будет отражена в учете. На дату приобретения будет сделана следующая проводка:

Дебет «Векселя к получению» – 1000 руб. Кредит «Денежные средства» – 826 руб. Кредит «Скидка по векселям» – 174 руб.

В балансе вексель будет отражен по текущей стоимости, то есть номинал за вычетом скидки:

Векселя к получению (номинал) – 1000.

Скидки по векселям – (174).

Векселя к получению – 826.

Разница между суммой уплаченных денежных средств и номиналом векселя (скидка) представляет собой процентный доход от размещения денежных средств. Он будет признан в последующие периоды.

Преобразуем предыдущую формулу:

PV = FV : (1 + i)^n = FV x PVF, где PVF = 1 : (1 + i)^n – фактор дисконтирования для единичного платежа.

Фактор дисконтирования определяется расчетным путем, но можно взять уже посчитанное его значение из специальных таблиц**. В нашем примере фактор равен 0,82645 (1 : (1 + 0,1)^2), то есть текущая стоимость может быть рассчитана как произведение номинала векселя на фактор дисконтирования:

PV = 1000 руб. x 0,82645 = 826 руб.

Если производится серия платежей, то в общем случае для каждого из них придется применять формулу 1. Однако расчет можно упростить, если речь идет о серии равновеликих платежей через одинаковые промежутки времени. Такие последовательности называются аннуитетами. Тогда формула расчета текущей стоимости примет следующий вид:

PVA = FV x 1 : (1 + i) + FV ( 1 : (1 + i)^2 + . + FV x 1 : (1 + i)^n, где PVA – текущая стоимость платежа; FV – будущая стоимость единичного платежа для данного аннуитета; i – ставка дисконтирования; n – количество периодов, за которые производятся выплаты или ожидаются поступления денежных средств.

Если вынести общий множитель FV за скобки и свернуть сумму факторов дисконтирования по формуле суммы членов геометрической прогрессии, получим следующее выражение:

PVA = FV x (1 – 1 : (1 + i)^n) : i = FV x PVFA, где PVFA – фактор дисконтирования для аннуитета***.

Выбор ставки дисконтирования

В учете долгосрочных финансовых активов и обязательств применяется эффективная процентная ставка (ЭПС). Это ставка дисконтирования, уравновешивающая балансовую стоимость актива (или обязательства) и величину будущих денежных поступлений (или платежей). С ее использованием рассчитывается текущая балансовая стоимость актива (обязательства) по данным о будущих потоках денежных средств.

С экономической точки зрения эффективная процентная ставка включает три составляющие:

- безрисковая ставка доходности. Это ставка, которую согласились бы получить кредиторы в условиях отсутствия риска неплатежа и инфляции;

- надбавка за риск. Поскольку в реальных условиях существует риск неплатежа заемщика, кредиторы требуют более высокие ставки доходности, чтобы скомпенсировать возможные потери от неплатежей;

- инфляционная составляющая. Аналогично надбавке за риск она увеличивает требуемую ставку доходности, чтобы скомпенсировать обесценение денег.

На практике расчет эффективной процентной ставки по указанным компонентам обычно не производится, так как определить каждую из них довольно сложно. ЭПС выбирается из ряда уже существующих процентных ставок в зависимости от объекта учета. Так, для долгосрочных финансовых активов и обязательств используется среднерыночная процентная ставка по обязательствам, выдаваемым на аналогичных условиях.

После выбора ставки дисконтирования можно приступать к расчетам. Обратимся к порядку начисления процентов. В примере 1 компания приобрела дисконтный вексель, по которому будет получен доход в размере 174 руб. Этот доход относится к двум отчетным периодам, распределение между которыми осуществляется на основе все той же ЭПС. Величина процентного дохода составит (по методу сложных процентов):

за 2006 год: 826 руб. x 10% = 83 руб.;

за 2007 год: (826 руб. + 83 руб.) x 10% = 91 руб.

В учете это будет отражено следующим образом:

1) 2006 год – начисление процентного дохода:

Дебет «Скидки по векселям» – 83 руб. Кредит «Процентный доход» – 83 руб.

2) 2007 год – начисление процентного дохода и получение денежных средств:

Дебет «Денежные средства» – 1000 руб. Дебет «Скидки по векселям» – 91 руб. Кредит «Процентный доход» – 91 руб. Кредит «Векселя к получению» – 1000 руб.

Для облигаций нужно рассчитывать две дисконтированные величины: единовременный платеж (погашение номинала облигации в конце периода обращения) и аннуитет (периодические процентные платежи).

Компания по текущей стоимости приобретает пятилетнюю облигацию с номиналом 10 000 руб. и годовой ставкой 10% (выплата процентов осуществляется в конце каждого года). Предположим, что эффективная процентная ставка также равна 10%. Сразу оговоримся, что в расчетах текущей стоимости облигаций используется именно ЭПС. Номинальная процентная ставка берется лишь для определения ежегодного купонного платежа, который дисконтируется по ЭПС.

Для расчета текущей стоимости номинала облигации необходимо его величину умножить на фактор дисконтирования единичного платежа:

Таким образом, текущая стоимость номинала равна:

10 000 руб. x 0,6209 = 6209 руб.

Процентные платежи по облигации представляют собой пятилетний аннуитет с единичным платежом 1000 руб. (10% от номинала облигации). Следовательно, для расчета текущей стоимости необходимо величину платежа умножить на фактор дисконтирования аннуитета для пяти периодов и ставки 10% (находим по таблице):

1000 руб. x 3,7908 = 3791 руб.

Текущая стоимость облигации составляет:

6209 руб. + 3791 руб. = 10 000 руб.,

то есть она равна номиналу. Такая ситуация возникает, когда ЭПС равна ставке процентов по облигации. В этом случае сумма процентного дохода равна процентным выплатам, а в балансе облигация будет отражаться по номиналу (так как он равен текущей стоимости облигации).

Теперь предположим, что эффективная процентная ставка составляет 12%. Тогда текущая стоимость облигации равна:

10 000 руб. x 0,5674 + 1000 руб. x 3,6048 = 9279 руб.

Проводки по отражению приобретения облигации:

Дебет «Облигации» – 10 000 руб. Кредит «Денежные средства» – 9279 руб. Кредит «Скидки по облигациям» – 721 руб.

Аналогично дисконтному векселю облигация будет отражена в балансе по номиналу за вычетом скидки, то есть по текущей стоимости. Однако в данной ситуации величина скидки меньше общих процентных доходов, так как учитывает только разницу между номинальной ставкой процента по облигации и ЭПС. Другими словами, компания получает скидку (покупает облигацию по цене ниже номинала), поскольку процентная ставка по ней ниже ЭПС, то есть суммы выплачиваемых процентов будут ниже рыночных. В то же время в отчетности операции должны отражаться в соответствии с их экономическим содержанием. Поэтому процентный доход начисляется исходя не из номинальной величины процента, а из текущей стоимости облигации и ЭПС. При этом сумма начисленного дохода будет больше выплат по облигации, так как она включает в себя, помимо выплачиваемых эмитентом денежных средств, и амортизацию скидки по облигации. Для расчета процентного дохода и амортизации скидки используется таблица.

Снова обратимся к примеру 3. Процентный доход за первый год равняется произведению текущей стоимости облигации на начало первого года на ЭПС и составляет:

9279 руб. x 12% = 1114 руб.

Эта величина распадается на денежную выплату (1000 руб.) и амортизацию скидки (114 руб.). При амортизации (частичном списании) скидки текущая стоимость облигации увеличивается на 114 руб., так как счет скидок является контрсчетом к счету облигаций. Таким образом, процентный доход за второй год составит:

9393 руб. x 12% = 1127 руб.,

в том числе амортизация скидки – 127 руб., и так далее до пятого года включительно. В результате в момент погашения скидка полностью амортизируется. Текущая стоимость облигации становится равной ее номиналу, то есть той сумме, которую компания получит в конце срока обращения облигации.

Рассмотрим, как данные операции отражаются в учете. За первый год делается следующая проводка:

Дебет «Денежные средства» – 1000 руб. Дебет «Скидки по облигациям» – 114 руб. Кредит «Процентный доход» – 1114 руб.

Аналогичные проводки делаются за второй–четвертый годы с той лишь разницей, что величина процентного дохода будет увеличиваться.

При погашении облигации и получении последней процентной выплаты делается проводка:

Дебет «Денежные средства» – 11 000 руб. Дебет «Скидки по облигациям» – 179 руб. Кредит «Облигации» – 10 000 руб. Кредит «Процентный доход» – 1179 руб.

Различия не обязательны

В случае с финансовыми обязательствами методика расчета аналогична. Надо признать, что не всегда теория временной стоимости денег приводит к различиям в учете по МСФО и РСБУ. Если эффективная процентная ставка совпадает с номинальной ставкой по ценной бумаге, то и ее текущая стоимость в точности соответствует номиналу. В этом случае расходы по процентам, начисляемые на основе ЭПС, также совпадают с выплатами по облигациям, рассчитанным исходя из номинальной ставки.

Выбор ЭПС является в некоторой мере вопросом субъективным, так как зависит от профессионального суждения бухгалтера. Манипулируя величиной эффективной процентной ставки (в разумных пределах), можно перераспределять доходы и расходы между периодами, то есть изменять размер прибыли.

Использование дисконтирован-ной стоимости в бухгалтерском учете положительно влияет на качество отчетной информации.

В балансе долгосрочные финансовые активы и обязательства отражаются по их рыночной стоимости. В Отчете о прибылях и убытках показывается начисление процентного дохода или расхода на основе ЭПС, что соответствует принципу отражения операций исходя из их экономической сущности. Соответственно повышается качество аналитических данных, которые могут получить пользователи на основе отчетности компании (например, при анализе показателей долгосрочной ликвидности).

Не всегда теория временной стоимости денег приводит к различиям в учете по МСФО и РСБУ

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.