Сегодня рассмотрим тему: "чистый денежный поток формула расчета" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Это красивое и привлекательное название зашифровывает под собой важный бизнес-показатель, отвечающий на ключевой вопрос: «Где деньги?». В этой статье мы подробнее расшифруем составляющие этого показателя, выведем формулу его расчета и обоснуем метод, основанный на оценке чистых денежных потоков.

Этот термин пришел из английского языка. В оригинале его название звучит как Net Cash Flow, принято сокращение NCF. В специальной литературе иногда используется обозначение Net Value – «текущая стоимость».

Денежным потоком называют движение денежных средств в организации: поступление и выбытие финансов и их эквивалентов. Поступающие средства формируют положительный денежный поток (англ. Cash Inflow, аббревиатура CI), выбывающие – отрицательный, или отток (Cash Outflow, СО). Когда же он будет считаться «чистым»?

ОПРЕДЕЛЕНИЕ. Если взять определенный временной промежуток и проследить приток и отток денег в этот период, сложив положительные и отрицательные потоки, то полученная величина и составит чистый денежный поток, то есть разницу между притоком и оттоком средств.

Это ключевая позиция инвестиционного анализа, по которой можно определить:

- привлекательность организации для потенциальных инвесторов (экономическая эффективность инвестиционного проекта);

- текущее финансовое положение;

- способность организации увеличивать свою стоимость.

Предприятие ведет различные виды деятельности, требующие оттока средств и доставляющие приток. Каждый вид деятельности «несет» свой денежный поток. Для определения ЧДП учитываются:

- операционная – поток ОСF;

- финансовая – FCF;

- инвестиционная – ICF.

В операционный денежный поток входят:

- средства, уплаченные покупателями товаров или услуг;

- деньги, выплаченные поставщикам;

- зарплатные выплаты;

- соцвзносы;

- платежи за аренду;

- поддержание операционной деятельности.

В финансовый денежный поток включают:

- получение и возврат кредитов и займов;

- проценты по кредитам и займам;

- выплату и получение дивидендов;

- другие платежи по распределению прибыли.

Инвестиционный денежный поток включает в себя:

- вознаграждение поставщикам и подрядчикам за внеоборотные средства;

- оплату за доставку и монтаж внеоборотных средств;

- проценты по кредитам за внеоборотные средства;

- выдачу и погашение различных финансовых активов (облигаций и т.п.).

ОБРАТИТЕ ВНИМАНИЕ! Иногда те или иные поступления либо выплаты можно отнести к разным денежным потокам. Например, если кредит взят на обеспечение текущего бизнеса, его следует отнести к FCF, а если его целевое назначение – новое бизнес-направление, это уже ICF. Всегда следует учитывать конкретную ситуацию.

| Видео (кликните для воспроизведения). |

Общая формула расчета ЧДП может быть представлена в следующем виде:

ЧДП = CI – СО, где:

- CI – входящий поток;

- СО – исходящий поток.

Если учитывать группировку платежей по отчетным временным периодам, формула примет такой вид:

ЧДП = (CI1 – СО1) + (CI2 – СО2) + … +(CIN – СОN).

В обобщенном виде формулу можно представить так:

ЧДП = i=1n(CIi – COi), где:

- CI – входящий поток;

- СО – исходящий поток;

- n – число оценки денежных потоков.

Можно представить ЧДП как совокупность потоков от разных видов деятельности организации: операционной, финансовой и инвестиционной):

ЧДП = (CI – СО)ОСF + (CI – СО)FCF + (CI – СО)ICF.

Это деление имеет важный смысл: финальный результат не покажет, в какой из видов деятельности как повлиял на итоговый поток, какие именно процессы оказали это влияние и каковы тенденции.

Метод расчета выбирается исходя из цели, а также из полноты отчетных данных. Пользователи выбирают между прямым и косвенным расчетом ЧДП. В обоих случаях важно разделять потоки по видам деятельности.

Он опирается на учет движения средств на счетах организации, отраженные на бухгалтерских счетах, в Главной книге, журналов-ордеров отдельно по каждому виду деятельности. Главный показатель – реализационная выручка предприятия.

Прямой метод позволяет быстро отслеживать притоки и оттоки средств организации, контролировать ликвидность активов, платежеспособность.

К СВЕДЕНИЮ! Это метод применяется для формы отчетности о движении денежных средств, разработанной Министерством финансов РФ и утвержденной приказом №4Н от 13 января 2000 г. №4Н «О формах бухгалтерской отчетности организаций».

Для расчета ЧДП этим методом нужно сложить положительные потоки (выручку, прочие поступления) и вычесть из них затраты, налоговые платежи и прочие отрицательные потоки.

Прямой метод, к сожалению, не позволяет увязать итоговый финансовый результат (чистую прибыль) с изменениями денежных активов.

Данный метод, в отличие от прямого, показывает связь денежных потоков и финансового итога.

Чистая прибыль – это не совсем то же самое, что прирост денежного потока. Более углубленное изучение говорит, что прибыль может быть как меньше ЧДП, так и превышать его. Например, в анализируемый период приобрели новое оборудование, то есть увеличили затраты, что приведет к увеличению прибыли не в этом, а только в следующих периодах. Взяли кредит – денежный поток возрос, но чистая прибыль не увеличится. Главные отличия ЧДП от чистой прибыли приведены в таблице 1.

Табл. 1 Разница между чистым денежным потоком и чистой прибылью

| Видео (кликните для воспроизведения). |

Чистый денежный поток (Net Cash Flow, NCF). Виды денежных потоков

Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

NCF – чистый денежный поток;

CI (Cash Inflow) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

CFI – денежный поток от инвестиционной деятельности.

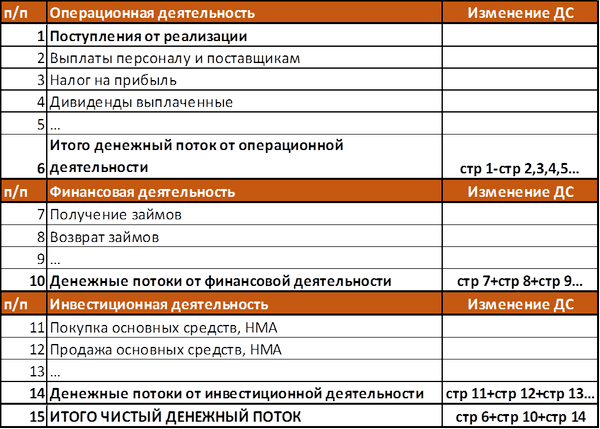

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Чистый денежный поток. Пример расчета

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (FreeCashFlowtoFirm,FCFF,FCF) – денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (FreeCashFlowtoEquity,FCFE) – денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

EBIT (Earnings Before Interest and Taxes) – прибыль до уплаты налогов и процентов;

Tax – процентная ставка налога на прибыль;

DA – амортизация материальных и нематериальных активов;

СNWC (Change in Net Working Capital) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

CFO (Cash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE)

Формула оцени свободного денежного потока капитала имеет следующий вид:

NI (Net Income) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure);

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP,PaybackPeriod)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV,NetValue)

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV,NetPresentValue)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series)

- Чистая норма доходности (NRR, Net Rate of Return)

- Чистая будущая стоимость (NFV,NetFutureValue)

- Дисконтированный срок окупаемости (DPP,DiscountedPayback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return)

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return)

- Модифицированный чистый дисконтированный доход (MNPV,ModifiedPresentValue)

Более о методах оценки и практического расчета в Excel коэффициентов эффективности инвестиционных проектов вы можете узнать в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI«.

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.

Автор: к.э.н. Жданов Иван Юрьевич

Качественный анализ инвестиционного проекта невозможен без понимания сути и структуры денежных потоков, которые ходят на предприятии. Важно понимать текущее состояние финансов предприятия и перспективы его дальнейшего развития, чтобы своевременно внести необходимые коррективы. Одним из основных показателей состояния компании является чистый денежный поток.

Что понимается под чистым денежным потоком и за счет чего он формируется

Чистый денежный поток представляет собой разницу между поступающими и расходуемыми потоками (положительным и отрицательным) за определенный период времени. По-английски термин звучит, как NCF (Net Cash Flow). Этот показатель характеризует финансовое благополучие компании, а также перспективы повышения ее стоимость и привлекательности для инвестиций.

Инвестор по показателю NCF может оценить потенциальную эффективность финансовых вложений в данный проект:

- если NCF выше нуля, то проект может считаться привлекательным;

- если NCF ниже нуля или равен ему, то у предприятия недостаточно денег для увеличения стоимости, следовательно, это рискованное вложение.

Чем выше чистый денежный поток, тем привлекательнее компания.

На современных предприятиях финансовые потоки формируются по трем главным видам деятельности:

- Операционная (производственная, основная). Это средства, поступающие и используемые, от которых зависит напрямую основная деятельность (торговля, производство, услуги). Поступающие средства – это выручка от продажи услуг, работ, товаров или материально-товарных ценностей, авансы от заказчиков, деньги в счет погашения задолженности дебиторской. Расходуемые – оплата подрядчикам и поставщикам за услуги и товары (сырье, инструменты, материалы), отчисления в бюджет и заработная плата сотрудникам.

- Инвестиционная. Это движение средств, связанное с ранее сделанными инвестициями, а также с продажей или покупкой долгосрочных активов. Основной приток здесь идет от продажи нематериальных активов и основных средств, а расход – от их приобретения (здания, транспорт, станки, авторские права, лицензии) и капитальных вложений

- Финансовая. Состоит в увеличении массы денег для обеспечения операционной, а также инвестиционной деятельности. Приток – от долгосрочных или краткосрочных займов и кредитов, выпуска ценных бумаг, целевое финансирование. Расход – от возврата займов, выплаты процентов и дивидендов.

Суммарный показатель потоков денег от осуществления инвестиционной, производственной и финансовой деятельности компании составляют ее совокупный денежный поток.

Как производится расчет чистого денежного потока прямым методом

По международным стандартам учета и устоявшейся практике при составлении отчетности о движении средств используются прямой и косвенный метод. Отличие между ними заключается в полноте исходной информации о доходах и затратах компании. ЧДП рассчитывается в разрезе видов деятельности.

Вычисление чистого денежного потока от операционной деятельности прямым методом производится на основе движения денег по счетам компании. При этом берутся данные балансовых счетов, аналитического учета, журналов-ордеров и Главной книги. Такой метод помогает оперативно осуществлять контроль над соотношением расходов и доходов компании, оценивать ее платежеспособность и ликвидность. При составлении бухгалтерской отчетности за основу расчета берется выручка от реализации.

Прямой метод дает такие возможности:

- провести анализ источников притока денег и направлений их оттока;

- определить структуру движения финансов по видам деятельности;

- установить за конкретный период взаимосвязь между выручкой и реализацией.

Формула расчета чистого денежного потока по операционной деятельности прямым методом выглядит так: ЧДПо = ВР + Ав + ПрП – З – ОТ – НП – ПрВ, где:

- ВР – это выручка от реализованных услуг, работ или товаров;

- Ав – авансы от заказчиков и покупателей;

- ПрП – поступления прочие;

- З – затраты, понесенные в процессе основной деятельности;

- ОТ – зарплата персоналу;

- НП – перечисленные в бюджет налоги;

- ПрВ – другие выплаты.

При всех преимуществах этой модели, у нее есть серьезный недостаток: она не показывает взаимосвязи полученной прибыли с колебаниями общего объема средств. Это происходит от того, что при исчислении прибыли не принимаются во внимание такие параметры, как амортизация, штрафы, налоги, капитальные расходы, авансы и займы, долговые выплаты.

Можно привести несложный пример расчета чистого денежного потока по текущей деятельности, исходя из таких ориентировочных показателей:

- объем выручки за проданные товары, оказанные услуги и выполненные работы – 75000 ден. единиц;

- полученный от заказчика аванс – 500;

- взятый в банке кредит – 12000;

- полученные дивиденды – 400;

- расходы за поставленные услуги, работы и товары поставщиками и подрядчиками – 50000;

- оплата труда работников – 10000;

- перечисленные в казну налоги – 7000;

- другие выплаты (проценты по кредиту) – 400.

Теперь нужно рассчитать ЧДП по формуле:

ЧДПо = ВР(75000) + Ав (500) + ПрП(12000+400) – З(50000) – ОТ(10000) – НП(7000) – ПрВ(400);

ЧДПо = 87900 (всего поступлений) – 67400 (всего выплат);

ЧДПо = 20500.

Можно также посчитать показатель и по формуле более простой: ЧДП = ПДП – ОДП, при этом ПДП характеризует сумму положительного потока, а ОДП – отрицательного.

Проведение расчета косвенным методом, чистая прибыль и денежный поток

Вычисление чистого денежного потока косвенным методом дает гораздо больше аналитической информации для руководства предприятия или потенциального инвестора, поскольку демонстрирует взаимосвязь между чистой прибылью и чистым денежным потоком. При этом денежный поток может, как превышать чистую прибыль, так и быть меньше нее. К примеру, если за отчетный период компания закупила дорогостоящие станки за собственные деньги, то такое приобретение снизит денежный поток по сравнению с прибылью. В случае же дополнительного выпуска акций или получения займа будет наблюдаться противоположная ситуация.

Разница между суммами чистой прибыли и денежного потока заключается в следующем:

- прибыль характеризует доход компании за определенный отрезок времени (месяц, квартал, год), однако этот показатель может не совпадать с реальным получением денег за данный период;

- в движение финансов включаются выплаты (погашение займов) и поступления (дотации, инвестиции, кредиты), которые при подсчете прибыли не учитываются;

- отдельные начисления по затратам (расходы будущих временных отрезков, амортизация) фиксируются как издержки, но к реальному оттоку денег не приводят;

- наличие прибыли не гарантирует наличия свободных денег у предприятия, например, при увеличении производственных объемов.

Таким образом, приходим к выводу, что прибыль – это определенная сумма денег, рассчитанная по состоянию на дату окончания конкретного периода, а денежный поток указывает на постоянное (в режиме реального времени) перемещение средств. Косвенный метод проводится по видам хозяйственной деятельности фирмы и дает возможность преобразовать нераспределенную прибыль с помощью корректировок в чистый денежный поток от производственной деятельности. Его основные преимущества:

- демонстрация взаимозависимости между отдельными видами деятельности компании;

- взаимосвязь между изменением активов и прибылью;

- формирование финансового потока по инвестиционной и операционной деятельности и анализ динамики всех влияющих на него факторов.

Посчитать ЧДП косвенным методом можно по такой формуле:

ЧДПо = ЧП + АОС + АНА + ΔЗД + ΔЗТМЦ + ΔЗК + ΔВФ + ΔВА + ΔПА + ΔБПД + ΔБПР +ΔРФ, где:

- ЧП – чистая прибыль (неразделенная);

- АОС – размер амортизации основных средств;

- АНА – размер амортизации активов нематериальных;

- ΔЗД – снижение (прирост) задолженности дебиторской;

- ΔЗТМЦ – снижение (прирост) уровня запасов материальных ценностей;

- ΔЗК – снижение (прирост) задолженности кредиторской;

- ΔВФ – снижение (прирост) вложений финансовых;

- ΔВА – выданные авансы;

- ΔПА – полученные авансы;

- ΔБПД – будущих периодов доходы;

- ΔБПР – будущих периодов расходы;

- ΔРФ – снижение (прирост) резервов для будущих платежей.

Как пример, можно привести следующий приблизительный расчет косвенным методом. Исходные данные:

- чистая прибыль – 6000 ден. ед.;

- износ основных средств – (+) 900;

- нематериальные активы (амортизация) – 0;

- дебиторская задолженность – (-) 200;

- материальные запасы – (-) 300;

- кредиторская задолженность – (+) 700;

- финансовые вложения – (-) 300;

- авансы выданные – (-) 100;

- авансы полученные – (+) 400;

- будущие доходы – (+) 700;

- будущие расходы – (-) 500;

- резервный фонд – (-) 200.

Соответственно, если подставить в формулу имеющиеся данные, то получится такой результат:

ЧДПо = ЧП (6000) + АОС (900) + АНА (0) + ΔЗД (-200) + ΔЗТМЦ (-300) + ΔЗК (700) + ΔВФ (-300) + ΔВА (-100) + ΔПА (400) + ΔБПД (700) + ΔБПР (-500) +ΔРФ (-200);

ЧДПо = 7100.

Учитывая, что большинство исходных данных характеризуют уровень прироста или снижения того или иного показателя, нужно быть внимательным, чтобы не перепутать применение знаков (+) и (-), что может привести к искажению конечного результата и неправильным выводам относительно финансового благополучия фирмы. Для облегчения подсчета удобно составлять табличку, где все показатели более наглядны.

Косвенный метод предусматривает ряд последовательных корректировок:

Чистый денежный поток определяется не только при подготовке бизнес-планов, но и для составления отчетов по бухгалтерскому балансу в конце каждого отчетного периода (квартал, год). Какие методы исчисления этого показателя выбрать, зависит от руководителя предприятия или потенциального инвестора, однако на практике чаще используется косвенный метод.

С помощью этого показателя можно определить финансовое состояние любой компании, включая ее способность к увеличению собственной стоимости и инвестиционной привлекательности.

Формула чистого денежного потока включает в себя сумму денежного потока от нескольких видов деятельности, среди которых:

Существует 2 варианта расчета формулы чистого денежного потока. В первом случае формула чистого денежного потока рассчитывается путем суммирования всех потоков компании со знаком плюс и минус (приток и отток):

NCF = ∑ (CI + — CO — )

ЗдесьNCF – величина чистого денежного потока,

CI – входящий денежный поток (положительная величина)

CO – отток денежных средств (отрицательная величина).

Если расписать чистый поток подробно в соответствии с видами деятельности компании, то формула чистого денежного потока примет вид:

NCF = CFO + CFF + CFI

Здесь CFO – денежные потоки операционной деятельности,

CFF – денежные потоки финансовой деятельности

CFI – денежные потоки инвестиционной деятельности

Можно рассмотреть три ситуации состояния значения денежного потока. При этом, чем выше его значение, тем больше привлекательности для потенциальных инвесторов заключается в реализации проекта.

Значение показателя чистого денежного потока может быть:

- Больше нуля, что говорит о высокой привлекательности проекта для инвестиций,

- Меньше или равен нулю, что говорит о необходимости отклонения проекта, поскольку он не увеличит свою денежную стоимость,

- Если показатель одного проекта (предприятия) больше, чем другого, то это говорит, что тот проект, который обладает большей привлекательностью, является более выгодным.

Формула чистого денежного потока применяется при оценке эффективности вложений в определенные инвестиционные проекты следующими лицами:

- Инвесторы,

- Кредиторы,

- Собственники компании.

Определение показателя чистого денежного потока также используют в процессе оценки стоимости самой компании. Поскольку почти все проекты для инвестирования имеют продолжительный срок реализации, их будущие денежные потоки необходимо привести к стоимости на настоящий момент(дисконтировать).

Для краткосрочных проектов можно пренебречь дисконтированием при расчете его стоимости.

Сумма выручки – 30 000 тыс. рублей,

Расходы предприятия – 26 000 тыс. рублей,

Налог на прибыль составил 20 %.

Амортизация – 3 500 тыс. рублей.

П = 30 000 – 26 000 = 4000 тыс. руб.

Налог на прибыль составит 20 % от прибыли предприятия:

Нпр = 4 000 * 0,2 = 800 тыс. руб.

Чистая прибыль – это разница между прибылью и налогами:

ЧП = 4 000 – 800 = 3200 тыс. руб.

В данной задаче чистый денежный поток мы можем рассчитать суммой чистой прибыли и амортизации:

ЧДП = 3200+3500=6800 тыс. руб.

Выручка от реализации – 125 000 рублей,

Выплата процентов по кредиту – 15 000 рублей,

Доход от реализации материалов – 56 000 рублей,

Платежи в бюджет – 28 000 рублей,

Оплата поставщикам за комплектующие изделия – 12 000 рублей,

Оплата труда персонала – 32 000 рублей.

CI = 125 000 + 56 000 = 181 000 рублей.

Далее необходимо определить отток денежных средств CO:

СО = 15 000 + 28 000 + 12 000 + 32 000 = 87 000 рублей

Формула чистого денежного потока для этой задачи рассчитывается суммой всех потоков компании (отток со знаком минус):

NCF = ∑ (CI + — CO — )

NCF = 181000 – 87000=94 000 рублей

Вывод. Мы видим, что чистый денежный поток – положительная величина, что в целом говорит об эффективной работе предприятия.

- Что такое чистый денежный поток (ЧПД), для чего необходимо его рассчитывать.

- Из чего складывается общий денежный поток компании.

- Какие существуют виды денежных потоков организации.

- Как рассчитывается ЧПД при помощи прямого метода вычисления.

- Как рассчитывается ЧПД с использованием косвенного метода вычисления.

Правильное вычисление чистого денежного потока позволяет оценить текущее состояние предприятия и уровень его привлекательности для потенциальных инвесторов. Узнайте из этой статьи, как найти и рассчитать денежный поток вашей компании.

Изначально термин чистого денежного потока появился в английском языке (англ. Net Cash Flow, сокр. NCF). Согласно классическому определению, чистый денежный поток (ЧДП) равен разнице между приходом финансовых средств и их расходованием за конкретный период времени.

Величина этого показателя позволяет оценить соотношение общего притока и оттока капитала за месяц, квартал, полугодие, год или даже несколько лет. В качестве объекта анализа выступает как организация в целом, так и отдельные подразделения или проекты компании.

Расчет ЧДП выполняется для решения нескольких серьезных задач, так как его значение позволяет оценить:

- экономическую привлекательность инвестиций в компанию или в отдельные реализуемые ей проекты;

- стабильность финансового положения предприятия;

- существующие возможности для роста стоимости фирмы или отдельных ее активов.

Полученное значение ЧДП и его динамика в течение определенного периода времени представляет серьезный интерес как для владельцев и руководителей компании, так и для кредиторов или потенциальных инвесторов.

Оценка перспектив и текущего положения дел в организации осуществляется просто:

- чем выше нуля значение показателя, тем интереснее компания для инвесторов и тем стабильнее ее положение;

- при отрицательных значениях величины чистого денежного потока инвестициив предприятие нецелесообразны, а его текущее финансовое состояние сложно назвать устойчивым;

- при сравнении привлекательности различных проектов, реализуемых фирмой, предпочтение следует отдавать тому, где значение данного показателя выше или имеет четко выраженную положительную динамику.

Чтобы рассчитать чистый денежный поток, требуется понять его основные составляющие. Любое предприятие осуществляет несколько разных видов деятельности, каждый из которых формирует собственное направление притока и оттока финансовых ресурсов.

Принято разделять общий ЧДП организации на 3 вида:

- инвестиционный (ICF);

- операционный, или текущий (OCF);

- финансовый (FCF).

Формула расчета чистого денежного потока: NCF = OCF + ICF + FCF.

Ниже рассмотрим каждый из видов ЧДП подробнее.

Под инвестиционным ЧДП понимается движение финансовых ресурсов организации, связанное с капитальными затратами и инвестициями, продажей имеющихся активов, принадлежащих компании, вложением денег в разнообразные инструменты фондового рынка и другие предприятия.

При расчете инвестиционного ЧДП учитываются следующие финансовые операции и связанный с ним отток или приток денежных ресурсов:

- покупка и продажа имеющихся в распоряжении компании основных фондов;

- расходы или доходы, которые связаны с поглощением и слиянием других хозяйствующих субъектов;

- реализация либо покупка отдельных активов или направлений бизнеса;

- покупка и продажа используемых на фондовом рынке финансовых инструментов в виде акций, облигаций и других активов или ценных бумаг.

При расчете инвестиционного ЧПД не следует учитывать затраты, которые касаются любых видов заемных финансовых ресурсов, процентов по кредитам и выплат дивидендов. Это важно для получения объективного представления о фактических итогах инвестиционной деятельности компании.

Чистый денежный поток по текущей деятельности, он же операционный ЧДП, показывает объем финансовых ресурсов, получаемый и расходуемый компанией при ведении основной деятельности.

Его формирует несколько источников притока и направлений оттока средств компании:

- выручкаот проданных товаров или предоставленных услуг;

- производственные расходы на покупку материалов, исходного сырья, комплектующих и т.д.;

- фонд оплаты труда рабочих;

- статьи затрат, непосредственно не связанные с производством – общехозяйственные, маркетинговые и административные;

- налоговые выплаты и другие обязательные платежи;

- расходы на обслуживание кредитов или займов.

Значение показателя финансового ЧДП демонстрирует изменения, произошедшие в структуре и общей стоимости капиталов организации.

Речь идет о следующих операциях и их результатах:

- получение новых кредитов или возврат оформленных ранее;

- обслуживание имеющихся кредитных обязательств в виде выплаты процентов и других сопутствующих затрат;

- выплата дивидендов собственникам компании или получение дивидендов от организаций, владельцем которых она является;

- другие выплаты, касающиеся распределения полученной фирмой прибыли.

При расчете каждого из перечисленных видов ЧДП компании необходимо понимать, что одни и те же расходы или поступления могут относиться к разным видам денежных потоков. Типичный пример – оформление кредита. Если полученные таким образом средства расходуются на текущую деятельность, они должны быть отнесены к операционному денежному потоку. В случае, когда кредитные ресурсы направляются на развитие нового направления бизнеса, они должны учитываться в инвестиционном денежном потоке.

Бюджет чистого денежного потока предприятия необходим для того, чтобы четко понимать все нюансы финансовой деятельности организации.

В разработке бюджета ЧДП вам поможет алгоритм от журнала «Генеральный Директор». Также в статье электронного журнала вы найдете пример готового бюджета денежного потока, который сможете использовать в качестве образца.

На практике применяется 2 основных метода вычисления показателя чистого денежного потока: прямой и косвенный. Принимая решение о том, как рассчитывается денежный поток в каждом конкретном случае, необходимо учитывать особенности методики, наличие исходных данных и цели выполнения расчета.

Исходными данными для расчета в этом случае выступают сведения, собранные их бухгалтерских счетов и других документов бухучета. Основным параметром при расчете выступает выручка компании от продажи произведенных товаров или оказанных услуг.

Расчет показателя ЧДП с применением прямого метода вычисления заключается в сложении всех поступлений в денежной форме по определенному виду деятельности и последующем вычитании из результата расходов, понесенных за аналогичный временной период.

Главным недостатком такого подхода к расчету выступает невозможность привязки полученных данных к финансовым итогам работы организации, каковым выступает чистая прибыль компании.

Пример расчета денежных потоков от текущей деятельности с применением прямого метода вычислений выглядит так:

OCF (ЧПДтек) = В + Апол + ПрПост – ПЗ – ФОТ – Нал – ПрВыпл, где:

- OCF или ЧПДтек – операционный ЧПД;

- В – выручка компании за конкретный временной период;

- Апол – поступившие от клиентов авансовые платежи;

- ПрПост – прочие поступления от основной деятельности;

- ПЗ – производственные затраты;

- ФОТ – расходы на выплату зарплаты сотрудникам фирмы;

- Нал – налоги и обязательные платежи;

- ПрВыпл – прочие выплаты, касающиеся операционной деятельности компании.

Альтернативная методика расчета ЧПД позволяет проследить взаимосвязь этого показателя и итогового результата деятельности компании. Значение ЧПД не тождественно чистой прибыли фирмы, но связь между ними присутствует.

Для расчета чистого денежного потока с применением косвенного метода вычислений показатель чистой прибыли корректируется на величину нескольких важных параметров, которые в нем не учитываются. В их число входят 2 составляющие:

- амортизация основных средств компании;

- изменение стоимости имеющихся в компании пассивов и активов.

Исходными данными для вычислений выступают: чистая прибыль фирмы, сведения баланса, финансовой и бухгалтерской отчетности, а также аналогичной документации.

Методика расчета ЧПД в подобной ситуации: к чистой прибыли добавляется величина амортизации, после чего плюсуется или вычитается (в зависимости от знака показателя) изменение показателей задолженности компании (кредиторской и дебиторской) и дельта в размере запасов товарно-материальных ценностей за расчетный период.

Формула расчета ЧПД от текущей деятельности с применением косвенного метода вычислений:

OCF (ЧПДтек) = ЧПр + АмОФ + АмНА + ∆ДебЗад + ∆ТовЗап + ∆КредЗад + ∆ФинВл +∆АвВыд + ∆АвПол + ДохБП + РасхБП + ФинРез, где

- OCF или ЧПДтек – операционный чистый денежный поток или ЧПД от текущей деятельности;

- ЧПр – нераспределенная чистая прибыль фирмы;

- АмОФ и АмНА – величина амортизационных отчислений, соответственно, основных фондов и нематериальных активов;

- ∆ДебЗад – дельта показателя дебиторской задолженности;

- ∆ТовЗап – дельта размера запасов ТМЦ;

- ∆КредЗад – дельта показателя кредиторской задолженности;

- ∆ФинВл – дельта размера финансовых вложений компании;

- ∆АвВыд и ∆АвПол – дельта величины выданных и полученных авансовых платежей;

- ∆ДохБП и ∆РАсхБП – доходы и расходы будущих календарных периодов;

- ФинРез – дельта величины финансовых резервов предприятия.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.