Сегодня рассмотрим тему: "заполняем раздел 2 в 6-ндфл" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

6-НДФЛ – раздел 2 декларации вызывает наиболее острые вопросы при его заполнении. Из нашей статьи вы узнаете, какие данные должны быть здесь отражены.

С 2016 года все организации и ИП предоставляют инспекторам по месту учета новый вид отчетности — 6-НДФЛ. Это документ, предназначенный для дополнительного контроля своевременности исчисления и уплаты налога на доходы физлиц.

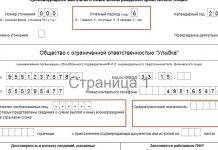

Форма 6-НДФЛ представляется за период, который указывается на титульном листе в соответствии с кодами, приведенными в приложении 1 к порядку заполнения формы (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@).

О том, как выглядит бланк отчета в его последней редакции, читайте в материале «Внимание! Новая форма 6-НДФЛ».

Также следует помнить, что данный расчет необходимо сдавать по всем ОКТМО, используемым работодателем. Исключение будут составлять лишь ИП на ЕНВД и ПСН — они должны отчитываться по месту ведения деятельности.

Сам отчет состоит из двух разделов, в первом отражаются общие суммы начисленных доходов, удержанных налогов и количество физических лиц за весь отчетный период, второй предназначен для детализации относящихся к последнему кварталу отчетного периода дат начисления и выплаты доходов, удержания налога с них и срока, в который должен быть уплачен удержанный налог.

Заполнение раздела 1 формы 6-НДФЛ нарастающим итогом

В разделе 1 необходимо разделить все доходы по налоговым ставкам (13, 35% и т. д.). Далее нужно указать доходы для каждой налоговой ставки по отдельности.

ВАЖНО! При заполнении отчета всегда следует помнить, что первый раздел заполняется нарастающим итогом — с 1 января до окончания периода представления отчета.

В строке 020 укажите весь облагаемый налогом доход, полученный налогоплательщиком от вашей организации. Перечень возможных доходов указан в ст. 208 НК РФ. Отдельно выделите дивиденды в строке 025.

В строке 030 надо указать общую сумму предоставленных всем сотрудникам налоговых вычетов за период предоставления отчета.

Строка 040 — для указания суммы рассчитанного налога также нарастающим итогом ((стр. 020 – стр. 030) × процент НДФЛ). Отдельно будет исчислен налог по дивидендам (по стр. 045).

В строке 050 показывают авансовые платежи по «патентным» иностранцам, если таковые имеются.

После того как данные по всем процентным ставкам будут указаны, останется привести количество получателей доходов и заполнить итоговые показатели (строки 070–090) — также нарастающим итогом.

О заполнении строки 80 читайте в статье «Порядок заполнения строки 080 формы 6-НДФЛ».

Заполнение в отчете 6-НДФЛ раздела 2 требует знания ряда нюансов в части обложения доходов физлиц налогом на доходы. Порядок заполнения не всегда дает ответы на те вопросы, которые задают бухгалтеры в процессе формирования отчета.

| Видео (кликните для воспроизведения). |

О том, по каким вопросам в части заполнения 6-НДФЛ имеются разъяснения ФНС России, читайте в материале «Последние изменения и уточнения в 6-НДФЛ».

В разделе 2 6-НДФЛ надо отражать операции по удержанию и перечислению налога, которые были совершены за последние 3 месяца периода предоставления отчета. Чтобы сформировать этот раздел, вам нужно весь доход, начисленный и выплаченный физлицам, разделить по датам и на каждую дату заполнить по несколько строк.

По строке 100 вы укажете день получения дохода. Здесь необходимо ориентироваться на ст. 223 НК РФ, как рекомендуют нам налоговые органы. Например, днем получения зарплаты в целях начисления НДФЛ будет признаваться последний день месяца, за который этот вид дохода начислен.

ВАЖНО! Не перепутайте эту дату с днем выплаты денежных средств.

В строке 130 (рядом) вы укажете сумму имеющихся на эту дату доходов (не вычитая из нее налог!).

А вот рассчитанный по всем правилам налог налоговый агент обязан удержать из средств самого налогоплательщика (то есть физлица в нашем случае) в день выдачи ему денежных средств (ст. 226 НК РФ). Таким образом, в строке 110 «Дата удержания налога» вы укажете дату получения денежных средств физическим лицом и рядом, в поле 140 — сумму удержанного налога.

Строка 120 должна быть заполнена исходя из правила, введенного в 2016 году. Оно гласит, что НДФЛ необходимо уплатить не позднее следующего дня после выплаты дохода. Исключение — налог с больничных, в т. ч. по уходу за ребенком, и отпускных. Он перечисляется не позже последнего дня месяца, в котором были сделаны такие выплаты (п. 6 ст. 226 НК РФ).

Соответственно, в поле 120 должен стоять день, следующий после выдачи денег. Однако эта дата подчиняется правилу п. 7 ст. 6.1 НК РФ, т. е. при ее совпадении с выходным она смещается на следующий за этим выходным будний день.

О нюансах внесения данных в строку 120 читайте в материале «Порядок заполнения строки 120 формы 6-НДФЛ».

Данные раздела 2 6-НДФЛ отражают сведения, относящиеся только к последнему кварталу отчетного периода. Однако они должны увязываться с цифрами, попадающими в раздел 1, формируемый нарастающим итогом. При заполнении раздела 2 необходимо соблюдать ряд требований НК РФ, относящихся к правилам определения дат, отражаемых в 6-НДФЛ.

По итогам 1-го квартала, полугодия, 9 месяцев и календарного года налоговые агенты представляют в налоговую инспекцию Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ (форма по КНД 1151099). Как заполнить в 6-НДФЛ Раздел 2? Комментарии по заполнению Раздела 2 формы 6-НДФЛ вы найдете в нашей статье.

| Видео (кликните для воспроизведения). |

Как заполнить раздел 2 6-НДФЛ? В Разделе 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ», исходя из его названия, налоговый агент должен отразить:

- даты фактического получения дохода физическими лицами;

- даты удержания НДФЛ;

- сроки перечисления НДФЛ;

- суммы фактически полученного дохода;

- суммы удержанного НДФЛ.

Данные в Разделе 2 приводятся обобщенные. Это означает, что если у одного физического лица даты фактического получения дохода, даты, когда НДФЛ должен быть удержан и перечислен в бюджет, такие же, как и у другого физлица, то данные о суммах полученного дохода и удержанного налога по ним отражаются в форме 6-НДФЛ суммировано.

Порядок заполнения формы 6-НДФЛ утвержден Приказом ФНС от 14.10.2015 N ММВ-7-11/450@. В нем вы и найдете рекомендации, как правильно заполнить 2-й раздел 6-НДФЛ, а также особенности заполнения 6-НДФЛ.

По строке 100 «Дата фактического получения дохода» указывается дата, когда физлицо фактически получило доход, отраженный по строке 130. Что является датой фактического получения дохода, указано в ст. 223 НК РФ. Например, по оплате труда такой датой является последний день месяца, за который доход был начислен.

По строке 110 «Дата удержания налога» налоговый агент должен показать дату, когда он удерживает НДФЛ из доходов физлица, которые показаны по строке 130. Удержание налога из дохода производится при его фактической выплате (п. 4 ст. 226 НК РФ).

По строке 120 «Срок перечисления налога» необходимо указать дату, не позднее которой НДФЛ должен быть перечислен в бюджет. Перечисляется НДФЛ не позднее рабочего дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ). При выплате пособий по временной нетрудоспособности и отпускных НДФЛ перечисляется в особые сроки: не позднее последнего числа месяца, в котором такие выплаты производились. Если дата, когда НДФЛ должен быть перечислен в бюджет, выпадает на выходной или нерабочий праздничный день, то налог нужно перечислить в первый рабочий день, следующий за этим выходным/праздником.

По строке 130 «Сумма фактически полученного дохода» нужно показать общую сумму дохода физлиц (с учетом НДФЛ), полученных в указанную по строке 100 дату.

По строке 140 «Сумма удержанного налога» нужно отразить обобщенную сумму удержанного налога в указанную по строке 110 дату.

Если в течение отчетного периода налоговым агентом исчислены суммы НДФЛ, которые не могут быть удержаны в текущем году, то такие суммы отражаются по строке 080 «Сумма налога, не удержанная налоговым агентом» в форме 6-НДФЛ . О невозможности удержать НДФЛ и сумме дохода, с которого налог не удержан, налоговый агент должен не позднее 1 марта следующего года сообщить физлицу и своей налоговой инспекции (п. 5 ст. 226 НК РФ).

Отчёт 6-НДФЛ обязаны сдавать в ИФНС налоговые агенты. В первом разделе 6-НДФЛ показываются сводные итоги по выплате доходов и начислению НДФЛ. Для второго раздела имеются свои нюансы, связанные с календарными сроками получения и налогообложения доходов. Их и рассмотрим.

Как правильно заполнить раздел 2 в 6-НДФЛ: порядок заполнения и нюансы

Как уже было отмечено, отчёт 6-НДФЛ сдают компании и ИП, признаваемые налоговыми агентами.

Статус налогового агента приобретают фирмы и индивидуальные предприниматели, выплатившие хотя бы раз в год одному человеку доход, с которой положено удерживать НДФЛ.

Форма 6-НДФЛ введена Приказом ФНС РФ № ММВ-7–11/450@ от 14.10.2015. Её нужно ежеквартально сдавать в ИФНС (абз. 3 п. 2 ст. 230 НК РФ). В форме есть титульный лист, в котором необходимо заполнить только данные о налогоплательщике, и два раздела, содержащие основную отчётную информацию.

В первом разделе сгруппированы данные о сумме доходов, вычетах с этих доходов, а также об удержанном с работников НДФЛ. Все эти данные показываются накопительно с начала года. Здесь же зафиксировано число лиц, которым выплачен доход любого вида (зарплата, отпускные, дивиденды и т. д.).

К разделу 2 порядок накопительного отражения информации не относится. Здесь следует показывать исключительно данные за последние три месяца. (Разъяснение в п. 3 Письма ФНС РФ от 27.04.2016 № БС-4–11/7663).

Отличительная черта второго раздела: данные в нём обязательно группируются по пяти строкам с кодами 100, 110, 120, 130, 140. В каждой такой группе три элемента (коды 100, 110 и 120) содержат календарные даты, а оставшиеся два (коды 130 и 140) — суммы в рублях и копейках (доход и удержанный с него налог).

Принципиально важна необходимость занесения в строки 100, 110, 120 календарных дат именно так, как их определяет НК РФ.

Простой пример: сроком фактического получения зарплаты НК РФ считает последний день оплаченного месяца, хотя реально из кассы работодателя эти деньги люди обычно получают в первых числах следующего месяца.

Из правильного определения дат с кодами 100, 110 и 120 следует и правильный расчёт сумм с кодами 130 и 140 для одной группы показателей второго раздела.

В одной группе нужно суммировать доходы, имеющие совпадающие по формулировке Налогового кодекса даты (п. п. 4.1, 4.2 Порядка заполнения 6-НДФЛ):

- дата, ст. 223 Налогового кодекса определённая как дата получения конкретного вида дохода;

- заданная НК РФ дата удержания НДФЛ с этого дохода;

- предельный срок перечисления НДФЛ, удержание которого отражено в строке 110.

В поле с кодом 130 отражаем доходы с совпадающими (исходя из установок НК РФ) датами в полях 100–120. Налог, удержанный с этих доходов, заносим в поле с кодом 140. Доходы с одной датой получения, но разными сроками уплаты налога в казну отражают в разных группах полей 100–140.

А вот ставка НДФЛ не существенна для объединения доходов в одну группу полей 100–140 (п. 1 Письма ФНС РФ № БС-4–11/7663 от 27.04.2016). Важно отметить, что не все группы доходов отчётного квартала нужно отражать в разделе 2.

Например, если доход получен в отчётном квартале, а уплатить НДФЛ по нормам НК РФ положено в следующем квартале, такой доход и НДФЛ с него нужно включить во второй раздел 6-НДФЛ следующего квартала (разъяснение в п. 3 Письма ФНС № БС-4–11/7663 от 27.04.2016).

Видео: нюансы отражения зарплат и премий в 2-НДФЛ и 6-НДФЛ

Для корректного заполнения строки 100 нужно учитывать, что эта строка отражает дату, признаваемую статьями НК РФ днём фактического получения дохода. Ст. 223 НК РФ указывает, что это не обязательно должен быть день получения сотрудником денег из кассы или день, когда ему перечислена сумма на карточку.

Посмотрим, в каких случаях эти даты совпадают. Это:

- выплата отпускных;

- оплата за дни временной нетрудоспособности;

- предоставление материальной помощи.

Несколько иначе трактует НК РФ фактический день получения ежемесячной зарплаты. Здесь днём получения считается (независимо от реальной даты выплаты) последний день отработанного месяца. Этот же день должен стоять в строке 100.

При увольнении сотрудника до окончания месяца работодатель обязан в день увольнения полностью начислить ему все причитающиеся суммы. Этот день, по мнению налоговиков, нужно указать и в строке 100.

Строку 110 второго раздела заполняем в соответствии с указаниями пункта 4 ст. 226 НК РФ. Этим пунктом установлено, что НДФЛ удерживается одновременно с выплатой дохода. Поэтому для основной заработной платы строка 100 и строка 110 должны совпадать, что подтверждает и письмо ФНС № БС-4–11/3058@ от 25.02.2016.

Даты из граф 110 и 100 не будут совпадать, например, если сотруднику начислили оплату за дни болезни в конце месяца, а выплатили — в начале следующего месяца. В поле 110 в этом случае должна быть дата фактической выплаты средств.

Если вы сомневаетесь в правильности своих расчётов, уточните у налогового инспектора спорные моменты

В поле 120 нужно указать именно установленный НК РФ предельный день уплаты налога в казну, даже если НДФЛ уже был уплачен досрочно. Если предельный срок уплаты — нерабочий день, в поле 120 нужно проставить дату ближайшего рабочего дня.

ФНС РФ в Письме № БС-4–11/546@ от 20.01.2016 уточняет, что здесь нужно строго ориентироваться на п. 6 ст. 226 НК РФ. В строке 120 для зарплаты нужно указать дату, следующую за днём её реальной выплаты.

Налог с отпускных или с оплаты листка нетрудоспособности НК РФ позволяет перечислять в последний день месяца выплаты, даже если фактически эти суммы выплатили сотруднику в начале месяца.

Для операций с ценными бумагами проставляют дату, следующую через месяц после самой ранней из следующих дат:

- окончания соответствующего налогового периода;

- истечения срока действия последнего договора на выплату дохода;

- выплаты денежных средств или передачи ценных бумаг.

В эту строку вносим итоговую сумму доходов, которым соответствует дата получения, проставленная в строке 100. Важно, что доход указываем именно в том размере, как он был начислен, без уменьшения на:

В этой строке записываем итоговую сумму НДФЛ, удержанного с суммы дохода, которая указана в строке 130.

Напомним, что в строке 140 не должен отражаться НДФЛ, если:

- доход ещё не выплачен по факту (письмо ФНС от 12.02.2016 № БС-3–11/553@);

- суммы НДФЛ, которые агент не смог удержать, например, НДФЛ с разовой выплаты дохода физлицу в натуральной форме.

Особенности отражения дивидендов в разделе 2 декларации 6-НДФЛ

Удерживать НДФЛ с дивидендов обязана компания, выплачивающая дивиденды. В отношении лиц, получивших доход от бизнеса, она выполняет функции налогового агента, который обязан исчислять, удерживать и платить в казну НДФЛ (ст. 226, 226.1 НК РФ).

Налог исчисляют по ставке, зависящей от статуса получателя (ст. 224 НК РФ): для резидентов это 13%, иначе ставка составит 15%.

Статус резидента России получает лицо, которое определённое время находилось в стране. Для признания резидентом таких дней должно быть 183 и более в течение 12 месяцев (необязательно подряд). Нахождение за границей РФ по уважительной причине (лечение, обучение, прохождение российским гражданином военной службы) в расчёт дней отсутствия приниматься не должны (ст. 207 НК РФ).

В качестве даты фактического получения (строка 100) признаётся день фактической выплаты дивидендов. Это дата выдачи из кассы или перечисления с расчётного счёта компании на счёт физического лица (пп. 1 п. 1 ст. 223 НК РФ). Этот же день будет днём удержания налога, поэтому в 100 и 110 строках должны быть проставлены одинаковые даты.

Дата перечисления НДФЛ (строка 120) проставляется не позднее первого рабочего дня после выплаты дивидендов (абз. 1 п. 6 ст. 226 НК РФ) для ООО или не позже одного месяца со дня фактической выплаты (п. 9 ст. 226.1 НК РФ) для АО.

Дивиденды признаются доходом гражданина, следовательно, с них необходимо удерживать НДФЛ и выплачивать его в бюджет

Как проверить правильность заполнения раздела 2 декларации: контрольные соотношения

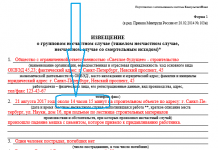

Специалисты ФНС РФ при проверке отчётности налоговых агентов используют специальные контрольные соотношения для формы 6-НДФЛ (Письмо Минфина РФ И ФНС от 10.03.2016 № БС-4–11/3852@). При этом большинство приведённых соотношений относится к контролю порядка заполнения раздела 1.

Для проверки раздела 2 можно использовать только одно рекомендуемое соотношение: дата в строке 120 не должна быть меньше даты в строке 110. Такой контроль мы можем провести самостоятельно.

Инспекторы ФНС также сравнивают даты в строке 120 с датой перечисления НДФЛ, отражённой в КРСБ (карточке расчётов с бюджетом).

КРСБ — это информационный ресурс, который в ИФНС ведут по каждому налогоплательщику. Такие карточки открываются по каждому налогу, подлежащему к уплате налогоплательщиком.

Инспектор может заподозрить вас в нарушении законодательства, если данные из строки 120 не совпадут с данными КРСБ.

Если налоговый агент указал в 6-НДФЛ неверное значение в строке 120, у проверяющего может возникнуть подозрение, что был скрыт факт неперечисления НДФЛ в бюджет. Поэтому, если в своём отчёте 6-НДФЛ вы обнаружите неправильную дату в строке 120, обязательно заполняйте и отсылайте уточнённый расчёт с указанием правильных дат. Самостоятельное исправление ошибок в отчётности освобождает налогоплательщика от ответственности.

Если ошибки обнаружит ИФНС, на налогового агента будет наложен штраф 500 рублей за каждый документ, содержащий хотя бы одну ошибку (ст. 126.1 НК РФ).

Видео: что нужно сдать, чтобы отчитаться за полугодие по 6-НДФЛ

Понять все нюансы заполнения второго раздела 6-НДФЛ вам поможет приведённый ниже пример.

В ООО «Дельта» на начало IV квартала 2017 года работали 8 сотрудников. Оплата сотрудникам начисляется ежемесячно по установленному трудовыми договорами окладам. Оклад директора — 50 000 рублей, главного бухгалтера — 40 000 рублей. Ещё в штате ООО «Дельта» на 01 октября состояли 5 менеджеров с окладом 30 000 рублей и уборщица, чей оклад равен 10 000 рублей.

Уборщица С.И. Яхова имеет одного ребёнка. Накопительная сумма оклада для С.И. Яховой не достигла в 2017 году 350 000 рублей, поэтому она имеет право на налоговый вычет 1 400 рублей ежемесячно до конца 2017 года.

Ежемесячный срок выплаты зарплаты установлен в ООО «Дельта» 6 числа следующего месяца.

Все перечисления в пользу сотрудников в рамках гражданско-правовых договоров подлежат обложению НДФЛ. Юридическое лицо самостоятельно проводит начисление и исчисление налога в казну. Раньше формировалась только одна форма отчетности по каждому физическому лицу, которая представлялась в ИФНС по итогам года. Форма 6 НДФЛ была введена для усиления контроля всех взаимоотношений с бюджетом в плане расчета НДФЛ. Если при заполнении титула и 1 раздела вопросов немного, то формирование показателей во 2 разделе расчета 6 НДФЛ по-прежнему вызывает затруднения.

Декларация содержит информацию обо всех физ. лицах, которым была начислена прибыль в течение календарного года, и должна представляться по месту ведения деятельности. Кроме того, она содержит сведения обо всех начислениях и перечислениях на счета работников, информацию о подоходном налоге и примененных льготах за отчетный период. Основное время занимает заполнение раздела 2 квартальной формы 6 НДФЛ, в котором следует указать дату и сумму получения доходов и удержания подоходного, сроки исчисления НДФЛ. Разберем на примерах основные тонкости формирования раздела 2.

Во втором разделе отчета информация группируется. При совпадении трех условий данные будут сгруппированы в одном блоке:

- Время прибыли, фактически полученной работниками (графа 100);

- сумма начисленных доходов, облагаемых НДФЛ, за дату в ячейке 100;

- исчисленный подоходный налог на данное число.

Для того чтобы при заполнении раздела не возникло ошибок, необходимо предварительно сгруппировать все данные о прибыли по датам их выдачи и времени перечисления НДФЛ из этой прибыли в казну.

Раздел должен заполняться только по данным отчетного периода. Важно помнить, если частичная выплата прибыли была произведена в одном месяце, а окончательный расчет – в другом, следует отражать во 2 части декларации только в месяце окончательного завершения операции.

Поле 100 раздела 2 – число фактического получения прибыли:

- для заработка – последняя дата месяца начисления;

- для окончательного расчета, перечисления компенсации, отпускных либо больничных, прибыли в натуральном выражении – число фактической выплаты этого отчетного периода;

- для материальной выгоды, полученной от экономии на процентах при получении кредитных ресурсов – последнее число каждого месяца в течение всего срока пользования.

Данные требования регламентированы в НК ст. 223.

- Поле 110 – день, когда подоходный налог с прибыли, отраженной в ячейке 130, был удержан (НК ст. 226 пункт 4);

- поле 120 – срок перевода подоходного налога в бюджет. Для НДФЛ с заработка – это следующий день после числа фактической выплаты прибыли. Исключение для подоходного налога, начисленного на отпускные либо больничные листы. Его следует исчислить в казну до конца календарного месяца начисления. Норма отражена в НК ст. 226 пункт 6. Данные сроки нужно соблюдать, так как при их нарушении на компанию будет возложено взыскание в виде штрафа;

- поле 130 – размер прибыли, начисленной на дату в ячейке 100 без вычета подоходного;

- поле 140 – подоходный, который начислен на прибыль сотрудников из ячейки 130 согласно НК ст. 226.

При перечислении авансового платежа или заработка раньше срока, подоходный удерживается при первых выплатах прибыли. Для данной ситуации расшифровка полей будет следующая:

- 100 – последний день месяца начисления, в котором было перечисление прибыли;

- 110 – число перечисления авансового платежа за следующий месяц, когда наступает право начисления налога;

- 120 – следующее число после дня, указанного в поле 110.

Дополнительные строки блоков полей 100-140 нужно заполнять столько раз, сколько было перечислений на конкретное число. Если полей на листе раздела не хватает, заполняется следующая страница.

В компании была выплачена зарплата в размере 122500,50 руб. и отпускные – 19000 руб. Порядок заполнения раздела будет следующим:

В случае начисления прибыли физ. лицам в одном периоде, а выплаты – в другом, отразить необходимо данный доход в месяце фактического перечисления. Например, заработок, который был начислен в сентябре и выплачен в октябре, необходимо отразить во втором разделе в годовом отчете. Это относится и к подоходному налогу на данные суммы дохода. Исключения только для отпускных и начислений по листкам временной нетрудоспособности (НК статья 226 пункт 6).

Общая сумма начислений по прибыли попадет в 1 раздел, в декларацию за 3 квартал (БС – 4 – 11 / 3058@).

Пример:

- Заработок за июнь перечислен 5.07;

- Подоходный налог в бюджет – 6.07.

При формировании 6 НДФЛ за полугодие в ячейку 20 попадет только начисленная прибыль за 06 месяц. В расчете за 1-3 квартал во 2 разделе указывают:

- 100 – 30 июня;

- 110 – 05 июля;

- 120 – 06 июля (день, следующий за днем выплаты).

- ячейки 130 и 140 необходимо заполнить с учетом данных показателей.

Для отражения больничного, оплаченного 5.07, следует блок полей 100-140 раздела 2НДФЛ за 9 месяцев, его надо заполнить следующим образом:

- 100 – 05.07;

- 110 – 05.07;

- 120 – 31.07;

- суммы больничного и налога следует указать в ячейках 130 и 140 соответственно.

Если компания вручила ценный подарок человеку, который не является работником организации, удержать налог не представляется возможным, соответственно и перевести сумму НДФЛ в казну нельзя. Порядок действий в данной ситуации следующий:

- Ячейка 100 раздела 2 – число, когда подарок был вручен;

- 110, 120 – 0;

- 130 – оценочная стоимость подарка;

- 140 –НДФЛ не заполняется, следует поставить 0.

Сумму НДФЛ, которую удержать не представляется возможным, необходимо отразить в ячейке 80 в 1 разделе отчета.

Рассмотрим формирование 6 НДФЛ в отношении раздела 2 за 1 квартал. Исходные данные следующие:

- В компании работает 5 человек.

- должностной оклад 1работника – 20,000 руб.;

- дата перечисления аванса – 27 число, в размере 40% от основного оклада;

- дата перечисления оставшейся части заработка – 12 число;

- заработок за декабрь перечислен 12 января;

- окончательный расчет за март – 12 апреля;

- 1 сотруднику предоставляется вычет – 1,040 руб.;

- в феврале 1 работник был в отпуске, ему были выплачены 5 февраля отпускные – 18,000 руб. Сумма оставшегося заработка составила 5,000 руб.

Аналитический учет данных за 1 квартал для 1 раздела выглядит следующим образом:

С 2016 года ни одного бухгалтера не обошла стороной новая отчетность по форме 6-НДФЛ. Поэтому самое время – научиться правильному заполнению Раздела 2 6-НДФЛ. Без ошибок и траты времени. Наша консультация в этом поможет.

6-НДФЛ представляет собой новую форму отчета для работодателей. Он содержит подытоженные информационные данные, касающиеся:

- всех людей, получивших прибыль от налогового агента;

- всех размеров начислений и выплат доходов в их адрес;

- предоставленных вычетов;

- подоходного налога, который был высчитан и удержан.

Основную часть времени занимает заполнение Раздела 2 формы 6-НДФЛ. В нем отображают:

- день получения прибыли по факту физическим лицом/лицами;

- время удержания налога;

- срок, в который налог был перечислен;

- размер полученной человеком прибыли по факту;

- размер удержанного налога.

Информацию в Разделе 2 формы 6-НДФЛ приводят в обобщенном виде. В том числе, это означает, что при совпадении времени получения фактической прибыли разными физлицами, выходные данные по суммам налога и дохода будут в итоге сведены вместе.

Для успешного заполнения Раздела 2 6-НДФЛ следует распределить все доходы:

- по времени их фактической выдачи;

- по датам, когда удержанные из таких поступлений суммы налога должны перейти в казну.

То есть, каждый срок фактического обогащения нужно сопровождать отдельной суммой налога. Поэтому, если в одно время имели место поступления с разными сроками уплаты НДФЛ, их следует указывать раздельно.

О заполнении Раздела 2 6-НДФЛ в 2016 году подробно расписано в приказе налоговой службы, которым утверждена новая форма отчетности по подоходному налогу.

Показатели в рассматриваемом документе должны принадлежать к отчетному периоду – то есть за три прошедших месяца. К примеру, в Разделе 2 следует показать доходы, которые имели место за время с 01.07. по 30.09.2016 с разбивкой по датам. Также см. «6-НДФЛ: срок сдачи».

Заполняя Раздел 2 отчета 6-НДФЛ, каждую строку вносят следующее данные (см. таблицу).

- строка 100 – заключительный день в месяце, когда была проведена выдача заработной платы;

- строка 110 – дата авансовой выплаты за последующий месяц (тогда компания имеет право удержать налог с ранее выданного аванса);

- строка 120 – день, идущий после даты, которая указана в 110-й строке.

Имейте в виду: строки, начиная с 100-й и заканчивая 140-й, дублируют в количестве, соответствующем числу выплат для каждой отдельной даты.

Письмом от 10.03.2016 № БС-4-11/3852 налоговая служба установила ряд новых контрольных соотношений для показателей формы 6-НДФЛ и Раздела 2, пример заполнения которой можно посмотреть здесь чуть ниже. Используя их, бухгалтеры имеют возможность:

- самостоятельно проверить точность составления расчета и влияние [вычетов в разделе 2 6-НДФЛ];

- предвосхитить ряд вопросов в процессе камеральной ревизии, вызванных несовпадениями в отчетности;

- предполагать действия инспекторов при обнаружении той или иной ошибки.

Далее размещен пример заполнения образца Раздела 2 6-НДФЛ. Условимся, что в первом случае была выплачена зарплата (122 500,5 руб.), а во втором – отпускные (19 000 руб.).

Если за отчетный период налоговый агент выявил суммы НДФЛ, которые нельзя удерживать на протяжении текущего года, их отображают в строке 080 отчета. Невозможность удержания налога и конкретная сумма должны быть сообщены в расчете не позже, чем 1 марта следующего года. Также см. «Заполняем раздел 1 в 6-НДФЛ».

Напомним о доходах, которые получили физлица за время налогового периода в форме подарка или иной финансовой помощи. Они не подлежат обложению налогом в случае, когда их сумма составляет до 4000 рублей. Когда же стоимость подарков или материальной помощи больше, налог берут за счет любых доходов (не превышая 50% от его суммы).

Данные в форме 6-НДФЛ и Разделе 2 нарастающим итогом заполняют за квартал, полгода, 9 и 12 месяцев. Если информация превышает рамки одной страницы, ее можно отразить в дополнительных листах. Конечные показатели необходимо указывать на последней странице. Также см. «6-НДФЛ за 2 квартал: пример заполнения».

Все указанные в Разделе 2 6-НДФЛ даты должны строго соответствовать требованиям закона и проверяться бухгалтером, чтобы избежать несоответствий.

С 2016 года все объекты налогообложения НДФЛ обязаны подавать в налоговые органы форму декларации по подоходному налогу, названную 6-НДФЛ. Этот налог обязаны уплачивать все лица, которые вступают в отношения найма с работодателем. Сталкиваясь с новой формой, многие бухгалтеры теряются, как же правильно ее заполнить. Много вопросов возникает именно по разделу 2 6-НДФЛ.

В принципе, составление нового вида отчетности дело не очень тяжелое, но имеются свои нюансы как по всему документу в целом, так и по отдельным его разделам.

Выбирая форму для заполнения, лучше всего воспользоваться той, которую налоговая организация предоставляет на своем официальном ресурсе, или скачать у нас на сайте по ссылке. Так вы сможете избежать непринятия формы налоговиками с последующей тратой времени на переделывание и подачу уточняющих документов. Следует воспользоваться именно официальным ресурсом, так как многие представители в сети подают некорректные формы документов.

Порядок заполнения и предоставления готовых расчетов также должен соответствовать законодательству и отвечать его требованиям.

Стоит следить также за правильностью подаваемой вами информации, так как допущенные ошибки будут обязательно выявлены налоговиками, что повлечет за собой неминуемое возникновение проблем и штрафов.

Отдельные вопросы у налогоплательщиков возникают именно по разделу 2. Поэтому стоит именно его рассмотреть подробнее.

Итак, раздел 2 в 6-НДФЛ нужен для того, чтобы отобразить конечную сумму доходов, полученных физическим лицом от работодателя. Также этот раздел служит для учета того НДФЛ, которым облагается этот доход. В том случае, если ставки налога разнятся по видам деятельности, то учет их и начисленного доходного налога нужно производить отдельно.

То есть, этот раздел служит для объективного отображения следующих данных:

- Сумма налога, который подлежал удержанию.

- Дата, в которую произошло перечисление налога.

- Время, когда данный налог подлежал удержанию.

- Размер прибыли, которую реально получил человек.

- Фактический день получения человеком прибыли.

Стоит отметить, что этот раздел предполагает отображение обобщенной информации. То есть если два разных лица получили прибыль в одно и то же время, то данные по суммам налога и дохода, которые являются выходными, сойдутся.

При составлении отчета стоит также учитывать суммы подарочных выплат или выплат в помощь, если размер их не превышает 4000 рублей.

Стоит запомнить, что строки 100-140 подлежат дублированию столько раз, сколько выплат осуществлялось в одну и ту же дату.

Часть всей суммы заработной платы называется авансом в том случае, когда она выплачена ранее последней даты месяца и составляет часть от общей зарплаты.

Если последующие материальные выплаты уже скоро, то компания-работодатель уполномочена снимать с него НДФЛ, дополнительно отображая этот процесс в разделе 2 6-НДФЛ. В таком случае заполнение пунктов раздела будет таким:

- Дата отображается в строке 100.

- Дата осуществления перечисления авансовой платы за следующий месяц находит свое отображение в строке 110.

- В строке 120 указывают день, следующий за датой 110 строки.

Теперь давайте разберемся, что стоит указывать в отдельных строках при стандартном варианте развития событий.

- Строка 100. Фактическая дата получения прибыли работником. Если рассматриваем прибыль в форме заработной платы, то указывается последний день того месяца, за который она начислена.

- Строка 110. Дата, в которую исчисляется налог. Основой берут день фактического поступления дохода.

- Строка 120. Срок, когда рассчитанная сумма данного налога перешла в счет казны. Таким может быть срок, когда была перечислена зарплата. В случае увольнения эта строка также подлежит заполнению.

- Строка 130. Общая сумма прибыли, начисленной за каждый проработанный месяц.

- Строка 140. В ней отображается обобщенная сумма изъятого налога за прошедшие месяцы отчетного периода.

Для того чтобы правильно и достоверно заполнить раздел 2 6-НДФЛ, стоит все поступающие доходы разделить по течению времени, когда они были выплачены по факту, а также по тем датам, в которые налог из прибыли должен перевестись в счет казны.

Так, каждая сумма поступившей прибыли должна сопровождаться суммой налога на нее.

В этом разделе указываются суммы прибыли и налогов за определенный отчетный период – квартал. Например, с 1.01 по 30.03 включительно.

Подробное видео про заполнение 2 раздела:

Каждый налогоплательщик, чтобы избежать вопросов от налоговой службы, должен составлять данную форму правильно и в соответствии с реальными показателями. Это будет хорошим подспорьем сохранения времени, а также средств, так как неточности могут повлечь за собой наложение штрафов.

Стоит учитывать предоставленный налоговыми органами перечень показателей соотношений для контроля по разделу 2, что поможет бухгалтерам самостоятельно проконтролировать точность проведенных расчетов, предотвратить вопросы от налоговой по завершении камеральной проверки, узнать, какие действия налоговых инспекторов последуют при обнаружении неточностей.

Итак, 2 раздел формы 6-НДФЛ служит для того, чтобы отобразить суммарные количества прибыли, полученной работником за отчетный период, а также налога, исчисленного из этой прибыли и подлежащего передаче в казну.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.