Сегодня рассмотрим тему: "в каких случаях предприятие должно платить за негативное воздействие на окружающую среду" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Кто должен платить экологический сбор в 2018-2019 годах

- 2 Об освобождении от платы за негативное воздействие на окружающую среду

- 3 Росприроднадзор уточнил, в каком случае владельцы объектов IV категории должны платить за негативное воздействие на окружающую среду

- 4 В каких случаях предприятие должно платить за негативное воздействие на окружающую среду

- 5 В каких случаях предприятие должно платить за негативное воздействие на окружающую среду

Кто должен платить экологический сбор в 2018-2019 годах

В соответствии со ст. 24.5 закона «Об отходах производства» от 24.06.1998 № 89-ФЗ экологический сбор классифицируется как неналоговый доход федерального бюджета России. Экологический сбор должен уплачиваться фирмами и ИП, являющимися производителями либо импортерами изделий, которые по факту утери потребительских качеств подлежат утилизации. Сбор начисляется также в отношении упаковки, в которой поставляется товар (только упаковки, если товар не является готовым к употреблению, — в соответствии с п. 3 ст. 24.5 закона № 89-ФЗ). Сбор не уплачивается субъектами, осуществляющими утилизацию изделий (их упаковки) в соответствии с правилами, установленными постановлением Правительства РФ от 08.12.2015 № 1342.

Денежные средства, поступающие в федеральный бюджет РФ за счет экологического сбора, предполагается направлять на финансирование различных государственных программ, связанных с обеспечением защиты окружающей среды. Например, по строительству заводов, перерабатывающих мусор, полигонов для обезвреживания опасных веществ и др.

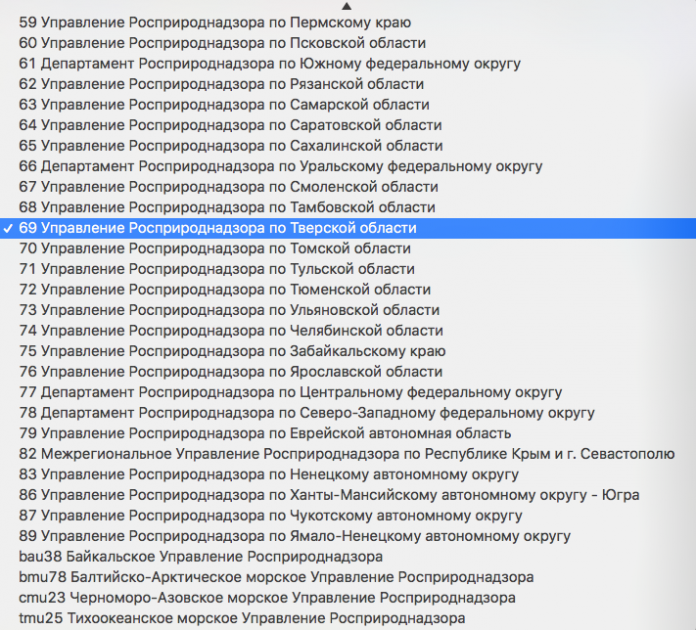

Администратор экологического сбора — Росприроднадзор. Данное ведомство является получателем соответствующих платежей, а также субъектом контроля отчетности по нему. Экологический сбор — обязательство, которое многие представители бизнеса рассматривают как весьма схожее с платой за загрязнение окружающей среды. Но отождествлять их неправильно. Почему — расскажем далее

Экологический сбор и плата за загрязнение окружающей среды

Плату за негативное влияние на окружающую среду российские фирмы и ИП вносят уже давно — с 2002 года. Данное обязательство регулируется положениями закона «Об охране окружающей среды» от 10.01.2002 № 7-ФЗ, а также ст. 23 закона № 89-ФЗ. Администратор у обоих платежей один и тот же — Росприроднадзор.

Несмотря на отнесение обоих платежей к общей юридической отрасли — экологическому праву, экологический сбор и плата за загрязнение окружающей среды (называемая также налогом за негативное воздействие на окружающую среду) — совершенно разные обязательства.

| Видео (кликните для воспроизведения). |

Подробнее см. в этом материале.

Кто должен вносить оплату за негативное воздействие на окружающую среду

Эту обязанность исполняют фирмы и ИП, производственная деятельность которых сопровождается:

- образованием отходов, требующих консервации на специальных объектах (полигонах, свалках);

- химическими выбросами в атмосферу;

- загрязнением водоемов сточными водами.

Кто осуществляет платежи в бюджет по экологическому сбору за упаковку и утилизируемые товары

Экологический сбор платят лица, которые выпускают или импортируют изделия (их упаковку), требующие утилизации по факту завершения их эксплуатации. Но, обратите внимание, если товары и упаковка товаров импортируются не в целях последующей реализации потребителям, а для собственных нужд, то импортеры не уплачивают экологический сбор и не представляют отчетность. Это подтверждают чиновники — см. «Росприроднадзор уточнил, как производителям и импортерам платить экологический сбор».

Перечень конкретных товаров (и различных видов упаковки для них), которые должны быть утилизированы по факту утери эксплуатационных характеристик, утвержден распоряжением Правительства РФ от 28.12.2017 № 2970-р (действует с 01.01.2018 взамен ранее действовавшего распоряжения Правительства РФ от 24.09.2015 № 1886-р). Данные перечни корреспондируют с видами продукции, включенными в Общероссийский классификатор ОК-2014, а также списками товаров, для которых установлены ставки в таможенном тарифном классификаторе ЕТТ ЕАЭС.

В другом НПА, распоряжении Правительства РФ от 28.12.2017 № 2971-р (действует с 01.01.2018 взамен ранее действовавшего распоряжения Правительства РФ от 04.12.2015 № 2491-р), установлены нормативы для различных типов утилизируемых товаров, за которые нужно уплачивать экологический сбор, чтобы определять объем этих товаров (так же, как и упаковочных материалов для них).

Например, для аккумуляторов (код 27.20 по классификатору ОК 034-2014) в 2019 году норматив по экологическому сбору равен 18%. Это значит, что юрлицо (или ИП), утилизирующее отработанные аккумуляторы, должно заплатить сбор 18% от их общего объема.

Для 2019 года не предусмотрены нулевые нормативы по экологическому сбору. Они действуют только в 2018 году, в частности, в отношении текстильных изделий (код 13.00 по ОК 034-2014). Это значит, что платить за утилизацию соответствующего типа товаров и упаковки для них плательщики не должны. Однако они обязаны представить в Росприроднадзор расчеты по экологическому сбору по итогам 2018 года.

Форма отчетности по экологическому сбору утверждена приказом Росприроднадзора от 22.08.2016 № 488. Скачать ее можно на нашем сайте:

| Видео (кликните для воспроизведения). |

Расчет платежа по ставке экологического сбора, нормативу утилизации и объему товара

Формула расчета рассматриваемого платежа следующая:

где: ЭС — сумма экологического сбора;

С — ставка сбора;

Т — масса утилизируемого товара в тоннах либо количество единиц товара, подлежащих утилизации;

Н — норматив утилизации, установленный законодательно (выражается в десятых долях).

На данный момент действуют законодательно утвержденные:

- нормативы по сбору (постановление № 2971-р с 01.01.2018, № 2491-р до 01.01.2018);

- ставки по экологическому сбору (постановление Правительства РФ от 09.04.2016 № 284).

Объем утилизируемых товаров плательщик рассчитывает сам. Если товары частично утилизируются по правилам, установленным постановлением № 1342, то в формулу, рассмотренную выше, включается только неутилизированный объем товаров. То есть если, например, из 1 т использованных аккумуляторов утилизировано 200 кг, то в расчет сбора включаются 800 кг изделий.

О том, как экологический сбор следует учесть для целей расчета налога на прибыль, читайте в материале «Экологический сбор – в расходы по прибыли».

Сведения о расчете сбора передаются в Росприроднадзор. Подать их туда за прошедший год нужно до 15 апреля следующего года (т. е. за 2017 год — до 15.04 2018). В этот же срок нужно уплатить экологический сбор за 2017 год (п. 2 постановления Правительства РФ от 08.10.2015 № 1073).

Какие учесть нюансы по срокам отчетности и уплаты экологического сбора в 2019 году (за 2018 год), узнайте из этого сообщения.

Фирмы и ИП, выпускающие или импортирующие товары, входящие в перечень из постановления № 2970-р (в 2018 году), и не утилизирующие их самостоятельно, по факту утраты потребительских свойств данных товаров, должны уплачивать экологический сбор, а также направлять отчеты о нем в Росприроднадзор.

Об освобождении от платы за негативное воздействие на окружающую среду

Новикова С. Г., эксперт информационно-справочной системы «Аюдар Инфо»

Комментарий к Письму Росприроднадзора от 21.02.2017 № АС-06-02-36/3591: об освобождении от платы за негативное воздействие на окружающую среду.

Как сказано в ст. 16 Федерального закона от 10.01.2002 № 7-ФЗ «Об охране окружающей среды» (далее – Закон № 7-ФЗ), плата за негативное воздействие на окружающую среду взимается за следующие его виды:

выбросы загрязняющих веществ в атмосферный воздух стационарными источниками;

сбросы загрязняющих веществ в водные объекты;

По степени вреда объекты, оказывающие негативное воздействие на окружающую среду, разделены на четыре категории.

В силу п. 1 ст. 16.1 Закона № 7-ФЗ из числа лиц, обязанных вносить плату за негативное воздействие на окружающую среду, исключены юридические лица и индивидуальные предприниматели, ведущие хозяйственную или иную деятельность исключительно на объектах IV категории. К данной категории объектов законодателем отнесены офисы (офисные здания).

При этом Критерии отнесения объектов к соответствующей категории утверждены Постановлением Правительства РФ от 28.09.2015 № 1029. Присвоение категории осуществляется при постановке на государственный учет объектов (п. 3, 4 ст. 4.2 Закона № 7-ФЗ), оказывающих негативное воздействие на окружающую среду, факт которого удостоверяется выдачей организации (или ИП) соответствующего свидетельства. Присвоенная однажды объекту категория может быть изменена при актуализации информации об объекте.

Таким образом, законодательством в настоящее время не предусматривается взимание платы за установленные в ст. 16 Закона № 7-ФЗ виды негативного воздействия на окружающую среду с юридических лиц и индивидуальных предпринимателей, осуществляющих деятельность исключительно на объектах IV категории. Напомним, данное освобождение действует с 1 января 2016 года (ст. 12 Федерального закона от 21.07.2014 № 219-ФЗ). К указанным объектам согласно п. 6 ч. IV Критериев относятся объекты, соответствующие одновременно следующим критериям:

– наличие на объекте стационарных источников загрязнения окружающей среды, масса загрязняющих веществ в выбросах в атмосферный воздух которых не превышает 10 т в год, при отсутствии в составе выбросов веществ I и II классов опасности, радиоактивных веществ;

– отсутствие сбросов загрязняющих веществ в составе сточных вод в централизованные системы водоотведения, другие сооружения и системы отведения и очистки сточных вод, за исключением сбросов загрязняющих веществ, образующихся в результате использования вод для бытовых нужд, а также отсутствие сбросов загрязняющих веществ в окружающую среду.

По мнению чиновников Росприроднадзора, характерными примерами указанных объектов являются офисные помещения, школы, детские сады и т. д. (см. Письмо от 29.09.2016 № АА-03-04-32/20054). Напомним, контроль правильности исчисления и своевременности внесения платежей за негативное воздействие на природу (включая экологический сбор) осуществляет именно Росприроднадзор (п. 3 Указа Президента РФ от 23.06.2010 № 780). Названное ведомство наделено также правом давать разъяснения по вопросам исчисления и уплаты таких платежей, что и делает довольно регулярно.

В связи с этим предлагаем обратить внимание на разъяснения, данные Росприроднадзором в Письме от 21.02.2017 № АС-06-02-36/3591, по поводу реализации правил об освобождении от платы за негативное воздействие на окружающую среду. Сразу оговоримся, даны они не в пользу плательщиков экологических платежей и являют собой пример сомнительной логики официальных органов.

Дословно авторы комментируемого письма указали на следующее: в случае наличия у юридического лица или индивидуального предпринимателя одновременно объектов IV категории и объектов, относящихся к иным категориям, определенным законодательством (I, II, III), плата за негативное воздействие на окружающую среду исчисляется и вносится по всем объектам, включая объекты IV категории.

Сказанное ими, очевидно, надо понимать так. Если у хозяйствующего субъекта имеется несколько объектов, относящихся к IV категории, то плату за негативное воздействие на окружающую среду вносить не нужно, поскольку эти объекты наносят окружающей среде минимальный вред. Однако при появлении у субъекта хотя бы одного более вредного объекта (отнесенного к I, II или III категории) сразу все объекты без исключения (в том числе относящиеся к IV категории) становятся источниками, приносящими окружающей среде невосполнимый вред. А значит, их владелец, по мнению чиновников Росприроднадзора, должен вносить плату, компенсирующую подобное негативное воздействие на окружающую среду, по всем этим объектам.

Между тем вышеупомянутые законодательные нормы подобного условия не содержат. Освобождение, которое предусмотрено в п. 1 ст. 16.1 Закона № 7-ФЗ, является безусловным. Поэтому вывод, сделанный чиновниками Росприроднадзора в комментируемом письме, явно противоречит букве закона. На наш взгляд, при наличии у хозяйствующего субъекта нескольких объектов загрязнения, один из которых относится к категории «офисные здания», вносить плату он должен за все, кроме последнего. Однако такой подход к решению данного вопроса может привести к спорам с чиновниками территориального отделения Росприроднадзора, которые обязаны учитывать позицию центрального ведомства. Не зря же в конце комментируемого письма содержится указание на то, что разъяснения территориальных органов, содержащие иную правовую позицию, подлежат удалению с официальных сайтов территориальных органов в сети Интернет.

И еще. Как упоминалось ранее, присвоение какому-либо объекту той или иной категории осуществляется при постановке на государственный учет объектов, оказывающих негативное воздействие на окружающую среду (п. 3, 4 ст. 4.2 Закона № 7-ФЗ).

В связи с этим возникает вопрос: нужно ли ставить на государственный учет офис (офисное здание), наносящий минимальный вред окружающей среде, для правомерного применения фискальной преференции?

В Письме Росприроднадзора от 14.10.2016 № ОД-06-01-35/21270 даны такие разъяснения: освобождение юридических и индивидуальных предпринимателей, осуществляющих хозяйственную и (или) иную деятельность исключительно на объектах IV категории, от исчисления и внесения платы за негативное воздействие на окружающую среду возможно лишь после присвоения объекту соответствующей категории. Иначе говоря, реализовать право на освобождение от уплаты экологических платежей организация (или ИП) может, только если в свидетельстве о постановке объекта на государственной учет указана принадлежность этого объекта к IV категории.

В Письме № АС-06-02-36/3591 чиновники Росприроднадзора снова затронули данный вопрос. Они подчеркнули, что действующим законодательством не предусмотрена обязанность постановки объектов, оказывающих негативное воздействие на окружающую среду, на государственный учет, которые не относятся к объектам I, II, III и IV категорий. Поэтому, если на объекте образуются отходы производства и потребления, но при этом отсутствуют иные виды негативного воздействия на окружающую среду, указанные в Критериях (п. 6 Критериев), такой объект не подлежит постановке на учет в качестве объекта, оказывающего негативное воздействие на окружающую среду (не включается в государственный реестр объектов, заявка о постановке на учет не подается).

С учетом сказанного получается, что офисные здания, которые в силу п. 1 ст. 16.1 Закона № 7-ФЗ относятся к объектам IV категории (то есть наносящим минимальный вред окружающей среде), все-таки нужно ставить на государственный учет. С этим сложно поспорить. Действительно, только при наличии у владельца офиса (офисного здания) свидетельства о постановке на государственный учет он сможет реализовать свое право на применение освобождения от уплаты экологических платежей. Иного альтернативного способа доказать (помимо получения обозначенного свидетельства), что объект относится к IV категории, действующим законодательством не предусмотрено.

Между тем несколькими месяцами ранее (а точнее, 1 декабря 2016 года) Росприроднадзор на своем сайте опубликовал информацию, из которой следовало, что большинство офисов не нужно ставить на государственный учет, так как они оказывают минимальное негативное воздействие на окружающую среду. В обоснование этой позиции ведомство привело такие доводы. Собственно образование и накопление отходов на объекте не являются критериями его отнесения к какой-либо из четырех категорий негативного воздействия на окружающую среду. А в заявке о постановке объекта на государственный учет предусмотрены только сведения о размещении отходов на данном объекте. Поэтому если организация(например, офис, школа или детский сад) образует отходы, но не осуществляет деятельность по их размещению самостоятельно и не оказывает иных видов негативного воздействия на окружающую среду, указанных в Критериях, то у такой организации объект негативного воздействия на окружающую природу не определяется. Иными словами, по мнению чиновников, большая часть офисных зданий вообще не относятся к объектам, оказывающим негативное воздействие на окружающую среду. Следовательно, владельцы этих офисов не должны ставить их на государственный учет.

Однако привлекательность изложенной позиции нивелируется ее спорностью. Ведь из нормы, установленной п. 1 ст. 16.1 Закона № 7-ФЗ, явственно следует, что получить освобождение от экологических платежей субъекты смогут лишь при осуществлении деятельности на объектах IV категории. А факт присвоения объекту этой категории подтверждается только свидетельством о постановке на государственный учет и ничем иным.

Добрый день, уважаемые подписчики! К нам поступают многочисленные вопросы о том, кто же должен вносить плату за НВОС. Давайте разбираться.

На сегодняшний день самым актуальным документом является письмо Минприроды России от 14.12.2017 г. № 09-47/34954 «Об исполнении обязанности по внесению платы за НВОС». Я процитирую его основные положения и остановлюсь на наиболее важных:

В соответствии с пунктом 1 статьи 16 Федерального закона от 10.01.2002 г. № 7-ФЗ «Об охране окружающей среды» (далее — Закон № 7-ФЗ) плата за негативное воздействие на окружающую среду взимается за следующие его виды:

- выбросы загрязняющих веществ в атмосферный воздух стационарными источниками;

- сбросы загрязняющих веществ в водные объекты;

- хранение, захоронение отходов производства и потребления (размещение отходов).

Положениями пунктов 1, 2 статьи 16.1 Закона № 7-ФЗ определено:

Плату за негативное воздействие на окружающую среду обязаны вносить юридические лица и индивидуальные предприниматели, осуществляющие хозяйственную и (или) иную деятельность, оказывающую негативное воздействие на окружающую среду (далее — лица, обязанные вносить плату), за исключением юридических лиц и индивидуальных предпринимателей, осуществляющих хозяйственную и (или) иную деятельность исключительно на объектах IV категории.

Соответственно, кто поставил свои объекты на учёт на 4-ю категорию и имеет соответствующее свидетельство о постановке на государственный учёт как объекта, оказывающего негативное воздействие на окружающую среду, относящегося к IV категории, тот не обязан вносить плату за негативное воздействие на окружающую среду и представлять декларацию о плате.

Плательщиками платы за негативное воздействие на окружающую среду при размещении отходов, за исключением твёрдых коммунальных отходов, являются юридические лица и индивидуальные предприниматели, при осуществлении которыми хозяйственной и (или) иной деятельности образовались отходы.

Тут работает принцип — образователь платит!

Плательщиками платы за негативное воздействие на окружающую среду при размещении твёрдых коммунальных отходов являются региональные операторы по обращению с твёрдыми коммунальными отходами, операторы по обращению с твёрдыми коммунальными отходами, осуществляющие деятельность по их размещению.

Если региональный оператор не выбран, есть и этому факту разъяснение.

На основании Федерального закона от 31.12.2017 г. № 503-ФЗ «О внесении изменений в Федеральный закон — Об отходах производства и потребления — и отдельные законодательные акты Российской Федерации» плата за негативное воздействие на окружающую среду (далее — ПНВОС) при размещении твёрдых коммунальных отходов (далее — ТКО) за 2016 и 2017 годы не исчисляется и не взимается.

В соответствии со ст. 16 Закона № 7-ФЗ необходимо представлять в Управление Росприроднадзора по Ярославской области декларацию о ПНВОС, в которой обязательно показывать движение отходов (ТКО), образованных в отчётном периоде.

При заполнении указанной декларации в разделе 3 «Расчёт суммы платы за размещение отходов производства и потребления» заполняется графа 11 «Передано оператору/региональному оператору по обращению с твёрдыми коммунальными отходами» в соответствии с документами, подтверждающими передачу твёрдых коммунальных отходов.

Это личный опыт, в вашем регионе может быть всё по-другому!

Учёт лиц, обязанных вносить плату, осуществляется при ведении государственного учёта объектов, оказывающих негативное воздействие на окружающую среду.

О постановке на учёт смотрите заметку.

В случае если хозяйствующий субъект получил отказ в постановке на учёт, он может являться плательщиком платы за негативное воздействие на окружающую среду в отношении платы за размещение отходов, не относящихся к твёрдым коммунальным отходам. Если у такого лица не образуются отходы, относящихся к твёрдым коммунальным отходам, оно не является лицом, обязанным вносить плату, так как плата за негативное воздействие на окружающую среду при размещении твёрдых коммунальных отходов вносится операторами (региональными операторами) по обращению с твёрдыми коммунальными отходами.

Коэффициенты, применяемые к ставкам платы, установлены пунктом 8 статьи 11 Федерального закона от 21.07.2014 г. № 219-ФЗ «О внесении изменений в Федеральный закон — Об охране окружающей среды — и отдельные законодательные акты Российской Федерации» и пунктами 3, 5, 6 статьи 16.3 Закона № 7-ФЗ. Применение либо неприменение указанных коэффициентов при расчёте платы за негативное воздействие на окружающую среду не увязано с обязанностью постановки объектов на государственный учёт.

На этом у меня всё, подписывайтесь на Блог-Инженера.РФ.

У кого остались вопросы, прошу в комментарии.

Заметку подготовила моя помощница по развитию рубрики «Экологическая Безопасность» Ксения Ралдугина.

Росприроднадзор уточнил, в каком случае владельцы объектов IV категории должны платить за негативное воздействие на окружающую среду

Если организация или предприниматель работает не только на объекте IV категории, но и на объектах других категорий (I, II, III), то плату за негативное воздействие на окружающую среду (НВОС) нужно исчислять и вносить по всем объектам, включая объекты IV категории. Такая позиция выражена в письме Росприроднадзора от 21.02.17 № АС-06-02-36/3591.

Согласно статье 16 Федерального закона от 10.01.02 № 7-ФЗ «Об охране окружающей среды» (далее — Закон № 7-ФЗ), плата за негативное воздействие на окружающую среду взимается за следующие его виды: выбросы загрязняющих веществ в атмосферный воздух стационарными источниками; сбросы загрязняющих веществ в водные объекты; хранение, захоронение отходов производства и потребления (размещение отходов).

По степени вреда объекты, оказывающие негативное воздействие на окружающую среду, разделены на четыре категории:

- объекты I категории — оказывают значительное негативное воздействие на окружающую среду и относятся к областям применения наилучших доступных технологий;

- объекты II категории — оказывают умеренное негативное воздействие на окружающую среду;

- объекты III категории — оказывают незначительное негативное воздействие на окружающую среду;

- объекты IV категории — оказывают минимальное негативное воздействие на окружающую среду.

Плату за негативное воздействие на окружающую среду обязаны вносить все юридические лица и индивидуальные предприниматели, ведущие деятельность на объектах I-III категорий. Те, кто работают «исключительно» на объектах IV категории, от уплаты экологических платежей освобождены (п. 1 ст. 16.1 Закона № 7-ФЗ). Исходя из указанной нормы, авторы письма делают следующий вывод. При наличии объектов, относящихся не только к IV, но и к иным категориям, плата за НВОЗ исчисляется и вносится по всем объектам, включая объекты IV категории.

Напомним, что сейчас плата отчетным периодом для перечисления платы за НВОС является календарный год. Плата, исчисленная по итогам отчетного периода, вносится не позднее 1 марта года, следующего за отчетным периодом. А не позднее 10 марта года, следующего за отчетным периодом, лица, обязанные вносить плату, должны представлять в органы Росприроднадзора декларацию о плате за НВОС (п. 3, 5 ст. 16.4 Федерального закона от 10.01.02 № 7-ФЗ «Об охране окружающей среды»). То есть в это году природопользователи должны внести плату до 1 марта, а отчитаться по ней — до 10 марта. При этом «экологическую» декларацию следует подавать по новой форме — см. «Минюст зарегистрировал декларацию о плате за негативное воздействие на окружающую среду (НВОС)».

В каких случаях предприятие должно платить за негативное воздействие на окружающую среду

Росприроднадзор дал разъяснения, в каких случаях предприятие должно платить за негативное воздействие на окружающую среду. Если компания осуществляет деятельность на объекте IV категории, а также на объектах I, II и III категорий, то платить за негативное воздействие на окружающую среду (НВОС) необходимо по всем объектам, включая объекты IV категории. Подробные разъяснения содержатся в письме Росприроднадзора № АС-06-02-36/3591 от 21 февраля 2017 года.

Объекты, оказывающие негативное воздействие на окружающую среду, разделены на 4 категории по степени вреда:

- IV категория — оказывают минимальное негативное воздействие на окружающую среду;

- III категория — оказывают незначительное негативное воздействие на окружающую среду;

- II категория — оказывают умеренное негативное воздействие на окружающую среду;

- I категория — оказывают значительное негативное воздействие на окружающую среду и относятся к областям применения наилучших доступных технологий.

Вносить плату за негативное воздействие на окружающую среду обязаны все организации и ИП, работающие на объектах I-III категорий. Компании, которые работают «исключительно» на объектах IV категории, от уплаты экологических платежей освобождены согласно п. 1 ст.16.1 Закона № 7-ФЗ.

В каких случаях предприятие должно платить за негативное воздействие на окружающую среду

Росприроднадзор в письме № АС-06-02-36/3591 от 21 февраля 2017 года дал разъяснения, в каких случаях предприятие должно платить за негативное воздействие на окружающую среду. Если компания осуществляет деятельность на объекте IV категории, а также на объектах I, II и III категорий, то платить за негативное воздействие на окружающую среду (НВОС) необходимо по всем объектам, включая объекты IV категории.

Объекты, оказывающие негативное воздействие на окружающую среду, разделены на 4 категории по степени вреда:

- IV категория — оказывают минимальное негативное воздействие на окружающую среду;

- III категория — оказывают незначительное негативное воздействие на окружающую среду;

- II категория — оказывают умеренное негативное воздействие на окружающую среду;

- I категория — оказывают значительное негативное воздействие на окружающую среду и относятся к областям применения наилучших доступных технологий.

Вносить плату за негативное воздействие на окружающую среду обязаны все организации и ИП, работающие на объектах I-III категорий. Компании, которые работают «исключительно» на объектах IV категории, от уплаты экологических платежей освобождены согласно п. 1 ст.16.1 Закона № 7-ФЗ.

Часто задаваемые вопросы по экологическим платежам и отчетности

В данной статье собраны вопросы, часто возникающие у природопользователей по расчету платы за негативное воздействие на окружающую среду, экологическим платежам и экологической отчетности.

Что такое объекты и источники негативного воздействия на окружающую среду?

По определению объект негативного воздействия — это территориально обособленный источник негативного воздействия на окружающую среду (совокупность источников в пределах одной территории – адреса) или объект размещения отходов.

Различаются четыре вида источников негативного воздействия на окружающую среду:

Казалось бы, деятельность именно вашей компании никоим образом не сказывается на загрязнении окружающей среды. А значит, платить «за экологию» не нужно. На самом же деле Росприроднадзор ждет таких платежей абсолютно от всех организаций и предпринимателей . Это касается и предприятий, так называемого, офисного бизнеса, которые также должны платить экологические платежи, так как в результате их деятельности образуются как минимум отходы потребления. Это могут быть отработанные люминесцентные лампы или лампы накаливания, мусор от хозяйственно-бытовой деятельности, использованные картриджи для оргтехники, отходы бумаги и прочее.

С другой стороны нужно учитывать, что платежи за отходы возлагаются на собственника отходов. Если у вас заключен договор со специализированной организацией на вывоз мусора и согласно условиям договора отходы переходят в собственность организации, вывозящей мусор, то обязанность рассчитывать и вносить плату за размещение отходов переходит к таким организациям. В этом случае бывший владелец отходов плательщиком за размещение отходов не является.

Плата за негативное воздействие на окружающую среду в небольших компаниях всегда была головной болью бухгалтеров, так как отдельного эколога в штате нет. И именно бухгалтеру приходится заниматься расчетом платы и сдачей соответствующей отчетности. Помочь ему в этом могут специализированные программы для расчета платы и сдачи экологической отчетности.

Арендаторы могут не платить плату за НВОС только в том случае, если в договоре аренды указано, что плату за негативное воздействие на окружающую среду за них вносит арендодатель. Однако арендодатель не всегда платит за все виды негативного воздействия, оказываемые арендатором, например, не платит за выбросы от передвижных источников, которые есть на балансе арендатора.

Вообще в нормативных актах нет такого понятия, как арендодатель и арендатор, есть понятие природопользователь. И каждый природопользователь должен платить сам за себя. Но если в договоре аренды, указано, что право собственности на отходы переходит к арендодателю, то и вносить плату за отходы должен именно он.

Какие экологические платежи нужно вносить за автотранспорт?

Автотранспорт является передвижным источником выбросов загрязняющих веществ в атмосферный воздух. За него нужно в обязательном порядке вносить экологические платежи, которые рассчитываются исходя из фактического количества израсходованного топлива. Но кроме этого, автотранспорт это еще и источник образования отходов в результате его эксплуатации и ремонта. Предприятие сможет не платить за отходы от автотранспорта, при наличии у него договора с автосервисом на проведение технического обслуживания и ремонта машин, в котором указано, что все отходы, образующиеся от обслуживания и ремонта, остаются в собственности автосервиса, что также должно быть отражено в актах выполненных работ.

Должны ли бюджетные организации вносить экологические платежи?

В связи с выходом Постановления Конституционного суда РФ № 8-П от 14.05.2009 года все организации, финансируемые из бюджетов различных уровней и ранее освобожденные от внесения платы за негативное воздействие на окружающую среду, должны с 01.01.2010 года осуществлять данные платежи.

Нужно ли сдавать расчет платы за НВОС, если в течение отчетного периода предприятие не работало?

Такое предприятие обязано сдавать, так называемый, нулевой расчет, то есть сумма платы будет равна нулю. В расчете нужно указать, что сбросы и выбросы в отчетный период предприятие не осуществляла, на полигоны отходы не вывозила. Но если инспекторы Росприроднадзора узнают, что все же деятельность была, то будет начислен штраф. Ответственность предусмотрена статьей 8.41 КоАП РФ. Должностных лиц оштрафуют на сумму от 3 тыс. до 6 тыс. руб., компании — от 50 тыс. до 100 тыс. руб. Как правило, штрафуют и тех и других одновременно. Оплата штрафа не освобождает предприятие от уплаты экологических платежей.

Как правильно рассчитать платежи за загрязнение воздуха автомобилями?

Раздел 2 «Выбросы загрязняющих веществ в атмосферный воздух передвижными объектами» заполняет организациями, имеющие на балансе, а также получившие в аренду или лизинг, передвижные объекты негативного воздействия на окружающую среду.

Для транспортных средств предельно допустимые уровни выбросов в атмосферу не устанавливаются. Вместо них устанавливаются технические нормативы выбросов загрязняющих веществ в атмосферный воздух. Проверка транспортных средств на соответствие техническим нормативам проводится в рамках техосмотра. Транспорт, в выбросах которого содержание загрязняющих веществ превышает установленные технические нормативы выбросов, к эксплуатации и производству запрещается. До устранения неисправностей эксплуатировать транспорт с выявленными нарушениями нельзя.

Нормативы платы за выбросы в атмосферный воздух транспортными средствами зависят не от массы выброса загрязняющих веществ, а от вида и массы используемого топлива (приложение № 1 к постановлению Правительства РФ от 12 июня 2003 г. № 344). Таким образом, для расчета платы за загрязнение окружающей среды при эксплуатации автотранспорта нужно умножить установленный норматив платы на количество топлива, фактически израсходованное за отчетный квартал. Количество израсходованного топлива должно быть подтверждено первичными документами бухгалтерского учета. В путевых листах учет израсходованного топлива ведется в объемных единицах. Однако базовые нормативы платы установлены за тонну топлива. Поэтому, чтобы рассчитать плату нужно переводить литры в тонны. Для этого объем топлива в литрах нужно умножить на плотность топлива.

Для определения плотности топлива можно использовать средние показатели плотности, если значение плотности не определено и документально не зафиксировано в момент получения нефтепродуктов.

Правомерность применения указанных показателей подтверждена Ростехнадзором (п. 26 Методических рекомендаций, утвержденных приказом Ростехнадзора от 12 сентября 2007 г. № 626).

Как платить за отходы малому и среднему предпринимательству?

Приказом МПР РФ от 25.02.2010 г. N 50 «О порядке разработки и утверждения нормативов образования отходов и лимитов на их размещение» установлено, что для субъектов малого и среднего предпринимательства лимитами на размещение отходов являются количества отходов, фактически направленных на размещение, в соответствии с отчетностью об образовании, использовании, обезвреживании и размещении отходов (порядок отчетности утвержден приказом МПР РФ от 16.02.2010 г. №30). Отчетность представляется в территориальные органы Росприроднадзора до 15 января года, следующего за отчетным периодом.

Таким образом, при наличии отчета субъекты малого и среднего предпринимательства платят за размещенные отходы в пределах установленных Постановлением Правительства РФ от 12.06.2003 г. №344 (в ред. ПП ФФ от 01.07.2005 г. №410) нормативов платы. Но нужно иметь в виду, что отчетность должна подтверждаться договорами на передачу отходов, приемосдаточными актами и наличием соответствующих лицензий у сторонних организаций, которым были переданы отходы, в противном случае отчетность не имеет силу. При отсутствии отчетности или сопутствующих ей документов весь объем размещенных отходов признается сверхлимитным и всю сумму платы за размещение отходов нужно рассчитывать с применением повышающего коэффициента 5,0.

Какие сопутствующие документы нужно прилагать к расчету платы за НВОС?

Нормативно-правовыми актами не предусмотрены никакие дополнительные сопутствующие документы, которые нужно прилагать к расчету платы за негативное воздействие на окружающую среду. Однако территориальные органы Росприроднадзора в целях проверки правильности расчета платы часто требуют прикладывать к расчету следующие документы (копии документов): договор аренды или свидетельство о собственности площадей (помещений, зданий, земельных участков), нормативные документы (заключения, разрешения ПДВ, ПДС и лимиты на размещение отходов), договора на передачу отходов, приемосдаточные акты, документы, подтверждающие фактическое использование отходов. Особенно это касается крупных плательщиков. Иногда территориальные органы Росприроднадзора ограничиваются справкой о производственной деятельности предприятия. В каждом территориальном органе по-разному, поэтому какие документы прикладывать к расчету платы, нужно уточнить в отделе администрирования платы за НВОС территориального отдела по месту регистрации объекта негативного воздействия на окружающую среду.

Что делать, если на предприятии не перечислялись экологические платежи?

Если обязанность по уплате платы за негативное воздействие на окружающую среду имела место, то, прежде всего, нужно проверить, когда ожидается плановая проверка вашей организации органами государственного экологического контроля. Эту информацию можно получить на сайте Генеральной прокуратуры РФ по адресу www.genproc.gov.ru. До начала проверки необходимо внести платежи, за неуплату которых не истек годовой срок давности привлечения к административной ответственности. Более ранние платежи могут быть взысканы только в пределах трехлетнего срока исковой давности, без начисления пеней и штрафов. Соответственно, необходимо будет представить расчеты платы и внести плату за негативное воздействие на окружающую среду за прошедшие три года.

Согласно Приказу Минприроды от 1 сентября 2011 г. № 721 предприятия (индивидуальные предприниматели и юридические лица), в результате деятельности которых образуются отходы и/или которые осуществляют деятельность в области обращения с отходами, обязаны вести документальный учет в области обращения с отходами. Учету подлежат все виды отходов I – V класса опасности, образовавшихся, использованных, обезвреженных, переданных другим лицам или полученных от других лиц, а также размещенных юридическим лицом и индивидуальным предпринимателем за учетный период. Под такое определение попадают практически все предприятия, так как отходы образуются даже у офисных предприятий (отходы потребления). Этим же Приказом определяется форма ведения учета отходов – журнал учета обращения с отходами. Кстати учет может вестись в письменном и/или электронном виде по приложенным к Приказу образцам. Для ведения учета в электронном виде лучше использовать специальные программы, которые позволят автоматизировать процесс учета отходов.

Не нужно забывать, что данные учета отходов должны удостоверяться договорами с профильными организациями и актами выполненных работ. Фактический объем вывоза отходов подтверждается справками специализированных организаций. Таблицы данных учета и учетные документы должны храниться в течение пяти лет. Приказом по предприятию должно быть назначено лицо, отвечающее за ведение учета отходов.

Необходимо иметь паспорта на все образующиеся в организации отходы I-IV классов опасности, это в том числе, и несортированный мусор от бытовых помещений. В противном случае органы контроля могут оштрафовать организацию за несоблюдение экологических требований при эксплуатации зданий или за несоблюдение экологических требований при обращении с отходами. Размер штрафа на организацию в этом случае составляет до 100 тыс. руб.

Если у вашей компании есть помещение или автотранспорт, но она не вносит плату за загрязнение окружающей среды, органы контроля могут запросить у вас соответствующую информацию об образовании отходов или потреблении транспортом топлива. Если не реагировать на такой запрос, руководителю грозит ответственность по ст. 19.7 КоАП РФ в виде штрафа в размере 300-500 руб. (организации – 5000 руб.). Однако установить обязанность внесения платы орган контроля может только путем назначения выездной проверки с затребованием документов на месте.

Для расчета налога на прибыль экологические платежи за предельно допустимые выбросы, сбросы загрязняющих веществ, размещение отходов включаются в состав материальных расходов в пределах утвержденных лимитов (пп. 7 п. 1 ст. 254 НК РФ). В то же время платежи за сверхнормативные выбросы загрязняющих веществ в окружающую среду не должны учитываться при расчете налога (п. 4 ст. 270 НК РФ). Аналогичные правила применимы для исчисления единого налога на УСНО. Суммы платы за негативное воздействие на окружающую среду уменьшают налоговую базу в пределах выданных нормативов.

Другими словами экологические платежи – это неналоговые сборы, которые отражаются в учете. Они включаются в расчет налогов , только если они уплачены за предельно допустимые выбросы, сбросы и лимиты на размещение отходов. Все остальное, включая штрафные санкции за неперечисление или неуплату в срок экологических платежей, является прочими расходами, не учитываемыми для целей налогообложения.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.