Сегодня рассмотрим тему: "учетная политика 2019 - 2020 – проверь, чтобы не забыть" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 К 2019 году необходимо скорректировать учетную политику согласно новым стандартам

- 2 Что необходимо опубликовать в 2019 году из учетной политики на сайте?

- 3 Учетная политика на 2019 год для ОСНО: образцы (скачать бесплатно)

- 4 Новые федеральные стандарты бухучета госучреждений в 2019 году: последние новости

При составлении учетной политики на 2019 год необходимо учесть все фискальные изменения, которые вступают в силу с января. Итак, формируя регламент, в части особенностей применения норм налогообложения учитывайте следующие нововведения:

Чиновники внесли существенные изменения в действующую редакцию закона № 402-ФЗ. Данные коррективы учите при составлении учетной политики на 2019 год.

К тому же, если в деятельности вашей организации встречаются расчеты и операции в иностранной валюте, придется работать по новому ПБУ 3/2006. Нововведения определяют важные правила: как проводить перерасчет операции, осуществленной в иностранной валюте, в российские рубли.

Напомним, что в бухгалтерском учете все операции без исключения должны отражаться в российских рублях.

Подробнее об изменениях, которые коснутся российских организаций в части ведения БУ, — в отдельной статье: «Самые важные изменения в бухгалтерском учете в 2019 году».

А вот учреждениям государственного сектора придется переписать учетную политику полностью. Так как в действие вступил новый приказ №274н — федеральный стандарт по БУ. Как правильно это сделать, расскажем далее.

Итак, составлять документ по новым правилам придется всем бюджетникам, так как новый стандарт обязаны применять все представители государственного сектора. Но пугаться не стоит: несмотря на то что предстоит переписать документ полностью, содержание Учетной политики не поменялось.

1. Расширены нормативные основы.

В первую очередь, отметим, что документ следует составлять на основании действующих положений законодательства, ФСБУ, а также учитывать положения учетной политики учредителя. Простыми словами, теперь документ должен соответствовать не только законодательным требованиям и федеральным стандартам, но и равняться на учредителя, учитывая все особенности специфики конкретной сферы деятельности.

2. Определен круг ответственных.

С нового года определено лицо, ответственное за составление УП. Положения ФСБУ закрепляют, что ответственным лицом может быть главбух или же иной работник, на которого были возложены обязанности по ведению бухучета в учреждении. Обратите внимание, что если бухучет в организации ведет сторонняя организация, например централизованная бухгалтерия, созданная учредителем, то составить учетную политику на 2019 год обязана эта самая сторонняя организация. Данное условие придется закрепить в договоре на оказание бухгалтерских услуг.

| Видео (кликните для воспроизведения). |

Утверждает новый документ, как и ранее, руководитель учреждения. Напомним, что необходимо опубликовать обновленную учетную политику на официальном сайте организации в Интернете.

3. Структура документа сохранена.

Новый ФСБУ в части определения структуры УП соответствует общепринятым требованиям Инструкции №157н. То есть кардинально менять документ не придется. Как и раньше в учетной политике придется раскрыть следующие аспекты:

- методы оценки объектов бухучета — однако расписывать все доступные способы не нужно, описывать необходимо только те методы, которые будем использовать в работе; учитывайте положения новых ФСБУ;

- рабочий план счетов учреждения — все счета по действующим инструкциям вносить не обязательно, обозначьте только те, на которых будут отражаться операции;

- порядок проведения инвентаризации активов — теперь определяйте алгоритм с учетом прямых рекомендаций учредителя, установите алгоритм в соответствии с Учетной политикой органа, осуществляющего функции и полномочия учредителя;

- формы первичных и учетных документов — можно применять унифицированные бланки, например, закрепленные приказом Минфин №52н, или же разработать свои формы;

- правила документооборота — необходимо определить, каким образом структурные подразделения будут взаимодействовать между собой, чтобы обеспечить своевременное поступление документов в бухгалтерию;

- организация внутреннего финансового контроля — допустимо все положения о финконтроле отнести в отдельное положение, которое следует оформить отдельным приложением к УП;

- порядок признания событий после отчетной даты — при определении положений данного раздела УП учитывайте новые требования, закрепленные в ФСБУ — приказ №275н.

Иные разделы раскрывайте по аналогии с положениями законодательства, ФСБУ, иными нормативно-правовыми актами, а также руководствуйтесь УП учредителя.

4. Вносите изменения своевременно.

Изменить положения УП можно не только с начала отчетного периода. Так, законодатели предусмотрели несколько вариантов, когда придется скорректировать документ:

- изменение законодательства о бухучете: например, внесены существенные изменения в закон №402-ФЗ;

- условия деятельности субъекта (организации) значительно измены: например, была проведена реорганизация субъекта;

- применение новых способов, методов и форм учета, которые позволят получить достоверную и релевантную информацию для отчетности.

| Видео (кликните для воспроизведения). |

А вот отдельные поправки и корректировки УП нельзя назвать изменением, к таковым следует относить утверждение новых правил, которые будут применяться к операциям, которые встречаются в деятельности субъекта впервые. Также не считают изменением утверждение порядка применения правил в части отражения фактов хоздеятельности, отличных по существу от фактов, совершаемых ранее.

5. Исправление ошибок.

Необходимо раскрыть порядок исправления ошибок в бухучете учреждения. Обратите внимание, что способы исправления ошибок напрямую зависит от периода, в котором была обнаружена эта самая неточность.

6. Оценочные значения.

Также в Учетной политике следует определить новый термин «оценочные значения». Новый показатель следует использовать при расчетах, когда конкретное значение получить невозможно либо затруднительно, и в работе используются приблизительные значения. Изменения оценочных значений — это корректировка показателя, с учетом определенных факторов и изменений методов учета.

Это самые основные изменения, которые необходимо учесть при составлении документа. Как видим, нововведений много, однако кардинальных изменений нет. Сущность и ключевые методы учета сохранены. Суть вводимых корректировок — это сближение коммерческого и бюджетного учета. Напомним, что в настоящий момент данные виды БУ имеют многочисленные характерные особенности и отличия.

Не забудьте опубликовать на официальном сайте учреждения новый документ.

Нововведения-2018, значимые для формирования учетной политики

При формировании налоговой учетной политики на 2019 год следует обратить внимание на такие изменения, произошедшие в законодательстве в 2018 году:

- появилась возможность выбора базы, от которой определяется величина максимально возможной суммы резерва по сомнительным долгам (п. 4 ст. 266 НК РФ);

- объем резерва по сомнительному долгу при наличии встречного обязательства ограничен суммой, превышающей это встречное обязательство (п. 1 ст. 266 НК РФ);

- снято 10-летнее ограничение на перенос убытков на будущее, но объем этого переноса не должен превышать 50% текущей налоговой базы (пп. 2, 2.1 ст. 283 НК РФ);

- суммы начисленного налога распределяются по бюджетам в особой пропорции (3% – в федеральный, 17% – в региональный), установленной для периода 2017–2020 годов (п. 1 ст. 284 НК РФ);

- начал действовать новый классификатор ОКОФ (ОК 013-2014), что отразилось на разбивке основных средств, вводимых в эксплуатацию после 2016 года, по амортизационным группам;

- расширен перечень энергоэффективных объектов, в отношении которых допустимо применение ускоренной амортизации (постановление Правительства РФ от 25.08.2017 № 1006).

Перечисленные моменты будут интересны прежде всего налогоплательщикам, отражающим их в своей учетной политике в 2018 году впервые.

О правилах общего порядка, требующих соблюдения при разработке учетной политики, читайте в статье «Составляем положение об учетной политике в организации».

С 2019 года вступают в силу положения закона “О внесении изменений. ” от 03.08.1988 №303-ФЗ, согласно которым ставка НДС увеличивается с 18% до 20%.

В изменениях учетной политики необходимо также описать процесс налогообложения переходного периода 2018/2019. О том, как считать НДС в переходном периоде мы рассказывали здесь.

Это довольно значимые изменения, ребующие внесения корректировок в имеющуюся учетную политику предприятия.

О том, что обновилось в правилах формирования учетной политики для бухучета, читайте в материале «Внесены изменения в ПБУ 1/2008 по учетной политике».

Еще 1 момент, заслуживающий внимания при расчете налоговой базы по прибыли, относится к исчислению налога на имущество. С 2019 года движимое имущество не облагается налогом на имущество.

Обновления в ст. 164 НК РФ, вступающие в силу с 2019 года, вносят значимые изменения в правила определения налоговой базы по НДС и ставят налогоплательщиков перед необходимостью корректировки принятого ими порядка налогового учета.

К 2019 году необходимо скорректировать учетную политику согласно новым стандартам

Начиная со следующего года учреждения обязаны публиковать свою учетную политику на своих сайтах и подробно раскрывать ее положения в отчетности (п. 9 приказа Минфина России от 30 декабря 2017 г. № 274н, далее – Приказ № 274н). А в некоторых случаях при изменении учетной политики придется пересматривать сравнительные показатели отчетности прошлых лет (п. 17 Приказа № 274н). Так что в ближайшем будущем и сама учетная политика, и каждое ее изменение станут объектом пристального внимания со стороны органов-учредителей и органов финконтроля (письмо Минфина России от 31 августа 2018 г. № 02-06-07/62480).

В своих методрекомендациях специалисты Минфина России обращают внимание на ключевые новшества, предусмотренные СГС “Учетная политика, оценочные значения и ошибки”:

1. Менять учетную политику (УП) по-прежнему можно только в 3-х случаях, предусмотренных ч. 6 ст. 8 Федерального закона от 6 декабря 2011 г. № 402-ФЗ “О бухгалтерском учете” (далее – Закон о бухгалтерском учете):

- изменение требований законодательства или стандартов;

- разработка, выбор нового способа учета для повышения качества бухгалтерской информации;

- существенное изменение условий деятельности учреждения.

2. Оформляйте и применяйте учетную политику так:

Как применять

Как оформлять

УП применяйте последовательно из года в год (ч. 5 ст. 8 Закона о бухгалтерском учете).

- Так как УП применяется из года в год, не надо утверждать ее ежегодно.

- Формулировка приказа об утверждении УП не должна содержать фразу: “учетная политика утверждается на 201_ год”.

- Ежегодное утверждение учетной политики – необоснованное и избыточное действие, но не нарушение.

Изменение УП производится с начала отчетного года (ч. 7 ст. 8 Закона о бухгалтерском учете).

Применение изменений не с начала года может быть обусловлено причиной изменения. Согласуйте это с органом-учредителем и финорганом.

С 2019 года лучше составлять отдельный приказ о внесении изменений в учетную политику. Дело в том, что по каждому изменению аудиторы будут проверять: надо было пересчитывать показатели за прошлые годы или можно было применять новшество с даты изменения УП?

3. Изменения и дополнения учетной политики можно применять перспективно (п. 6 Приказа № 274н), то есть применять к операциям после даты изменения/дополнения:

Основание для перспективного применения

Примеры и рекомендации

Изменения УП несущественно влияют на показатели отчетности (п. 17 Приказа № 274н).

Что считать несущественным, напишите в УП. Например, если сравнительные показатели меняются более чем на 5%.

Пересчет не предусмотрен нормативными актами, на основании которых меняется УП (п. 16 Приказа № 274н).

При внедрении СГС “Основные средства” не предусмотрен пересчет амортизации за прошлые годы:

- при переходе на применение новых методов амортизации;

- в связи с изменением границ для единовременного начисления 100% амортизации.

Невозможно пересчитать сравнительные показатели за прошлый период:

нет данных для расчета или в прошлом не было данных для определения оценочного значения (п. 19 Приказ № 274н).

Введена новая формула расчета резерва, но документы по учету личного состава утрачены при пожаре.

Дополнение УП никак не влияет на показатели отчетности.

- Ввели новую аналитику/субсчета.

- Дополнили график документооборота новым документом/ изменили ответственного.

УП дополнена новым методом для учета операций, которых раньше не было (п. 14 Приказ № 274н).

Ввели метод учет накопленной амортизации при переоценке, но переоценки еще не было.

Изменение обстоятельств – переход на другой метод обусловлен новым характером фактов хозжизни.

- Изменился способ использования автомобиля – раньше он возил руководителя, а теперь будет возить грузы. Поэтому, как это предусмотрено УП, переходим с 1 января с линейной амортизации на амортизацию пропорционально километражу.

- Была просто недвижимость – стала инвестнедвижимость. Отражаем в учете реклассификацию, УП не меняем.

4. Изменения учетной политики надо применять ретроспективно (п. 6 Приказа № 274н), то есть пересчитывать сравнительные показатели отчетов за прошлые годы:

Основание для ретроспективного применения

Примеры и рекомендации

Изменения УП существенно влияют на показатели отчетности (п. 17 Приказа № 274н).

- Если в УП было написано “амортизация по всем ОС начисляется линейным методом”, а стало – “”по ОС, используемым при выполнении задания, амортизация линейным методом, а по задействованным в приносящей доход деятельности – уменьшаемого остатка”

- Если в нормативном акте, на основании которого меняется УП, ничего не говорится о порядке его применения – ретроспективный пересчет делаем только в случае существенного изменения показателей отчетности

Пересчет предусмотрен нормативными актами, на основании которых меняется УП (п. 16 Приказа № 274н).

5. Оформляйте ретроспективный пересчет так:

Что необходимо опубликовать в 2019 году из учетной политики на сайте?

В 2019 году организации должны для ознакомления формировать аспекты учетной политики (УП). Платформа – собственные сайты. Нормы о проведении этой процедуры содержатся в 9 пункте приказа Министерства финансов (сформирован 30 декабря прошлого года, он фигурирует в реестре под номером 274).

Также в 2019 году придется откорректировать алгоритм публикации изменений учетной политики. В 17 пункте 274 приказа утверждено, что во внимание в этом случае необходимо принимать сравнительные показатели в соответствии с отчётностью за предыдущий период. За учетной политикой организации будут следить органы финконтроля, а также органы-учредители. Данные нормы содержатся в письме Минфина, которое было подписано 31 августа 2018 года и фигурирует в реестре под номером 02-06-07/62480.

Какие изменения нужно внедрить организациям после 1 января?

Представители Министерства финансов сформировали специальные рекомендации, которые относятся к методическим. Они помогают понять, что нужно публиковать в 2019 году из учётной политики на официальном сайте учреждения, и как откорректировать ранее созданную УП. В соответствии с нормативными документами на сайте должна находиться вся учетная политика.

В Минфине отметили, что на территории Российской Федерации действует 8 статья Федерального закона, который был подписан 6 декабря 2011 года и находится в реестре под номером 402 (в информационном пространстве встречается под названием «О бухгалтерском учете»). Организация может откорректировать учетную политику, публикуемую на сайте только в трёх случаях:

- изменение условий ведения деятельности, которые являются существенными;

- корректировка оформления бухгалтерского учета в соответствии с изменениями законодательства;

- изменение способа учета для того, чтобы повысить качество информации, сформированной бухгалтерами.

При отсутствии необходимости редакции на сайтах публикуется учетная политика, утверждённая единожды. Для того чтобы ее изменить, руководитель предприятия или организации должен создать специальный указ. Данная норма начинает работать уже с 1 января 2019 года.

Аудиторы, которые проводят проверки, имеют полное право отметить целесообразность изменения порядка ведения учета. Приказ Минфина, который фигурирует в реестре под номером 274н, содержит 12-й пункт. В нём отмечено, что при изменениях учетной политики, незначительно влияющих на показатели отчётности, об этом обязательно нужно сообщить. Изменения и дополнения в этом случае можно применять перспективно, то есть только после того, как они были внесены, можно их использовать. Организациям, которые существенно изменили УП, необходимо произвести пересчет сравнительных показателей отчетов за предыдущие периоды или использовать ретроспективу.

В Интернет выкладываются основные пункты учетной политики. В обязательном порядке нельзя указывать имена действующих сотрудников организации, также названия подразделений. Нельзя выкладывать в общий доступ способы проведения инвентаризации, а также формы первичных документов, которые разрабатывались непосредственно в рамках организации. Пункты, которые относятся к коммерческой или служебной тайне, также нельзя публиковать на сайтах.

Учетная политика на 2019 год для ОСНО: образцы (скачать бесплатно)

В следующем году вступят в силу очередные изменения бухгалтерского и налогового законодательства. Важно учесть их при составлении учетной политики на 2019 год. В статье – готовые образцы документа с учетом изменений для различных отраслей.

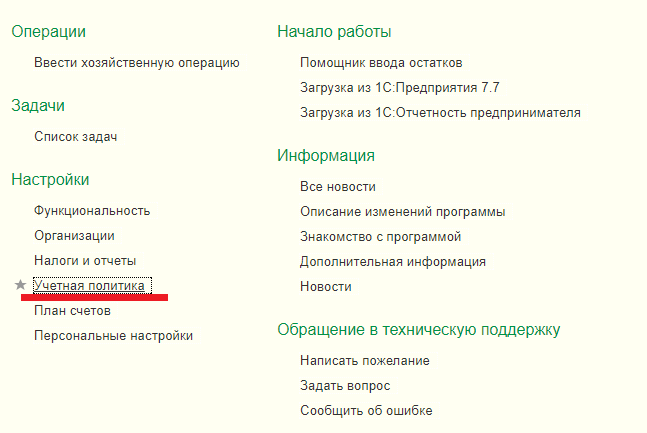

Внимание! Каждая компания на ОСНО обязана разработать и утвердить учетную политику, а затем руководствоваться ей при отражении операций в налоговом и бухгалтерском учете. Программа БухСофт бесплатно составит учетную политику для фирмы любой отрасли и организационно-правовой формы. Готовый документ можно сохранить и распечатать:

Также предлагаем вашему вниманию образцы учетных политик для целей бухгалтерского учета и налогообложения в формате word:

Для учетной политики на 2019 год ООО и других форм собственности на ОСНО важными являются следующие изменения:

1. В части НДС. В расчет пропорции по раздельному учету НДС включают все доходы. Ранее использовали только выручку. Данную точку зрения поддерживает Верховный Суд (опред. от 27.04.2017 № 305-КГ17-4013). Для принятия решений налоговые инспекторы обязаны ориентироваться на мнение судей.

У экспортеров сырья появилось право на отказ от применения нулевой ставки НДС. при этом они могут заявлять налог к вычету сразу. То есть им больше не потребуется вести раздельный учет. Это положительно скажется на ведении бухгалтерского учета. Больше не потребуется вводить лишние субсчета и подтверждение нулевой ставки НДС.

2. В части налога на прибыль. В 2018 году изменился порядок формирования резервов по сомнительным долгам. Теперь на встречный долг уменьшают наиболее раннюю дебиторскую задолженность. Ранее можно было самостоятельно выбирать уменьшаемую дебиторку.

3. В части бухгалтерского учета. Изменился порядок применения положений по бухгалтерскому учету и МСФО. ПБУ признали федеральными стандартами по бухгалтерскому учету. Они по-прежнему являются основным документом по составления учетной политики для целей бухучета. Но если какой-либо способ, применяемый компанией, в ПБУ отсутствует, нужно руководствоваться МСФО. Если же способа нет и в международных стандартах, то обращаются к разъяснениям министерств и ведомств. Причем использование методических рекомендаций министерств и ведомств, следует закрепить и обосновать в учетной политике организации на 2019 год.

Учетная политика для целей бухгалтерского учета на 2019 год (образец)

Учетная политика для целей налогообложения на 2019 год (образец)

Скачать бесплатно образцы учетной политики на 2019 год для ОСНО

В данном разделе мы собрали готовые образцы учетной политики для целей налогообложения на 2019 год для компаний на ОСНО из различных сфер деятельности:

Компания должна отразить в учетной политике используемую систему налогообложения, а также методы учета элементов налоговых баз. В некоторых случаях положения налогового законодательства предусматривает несколько вариантов. Выбранный вариант будет оказывать существенное влияние на размер налоговой базы и вызовет внимание со стороны налоговых инспекторов при проверке. Кроме того, в налоговом законодательстве есть ряд вопросов учета, которые не урегулированы. Если ваша компания в своей деятельности сталкивается с таким моментами, их нужно обязательно обозначить в учетной политике. Для этого воспользуйтесь рекомендациями Минфина России, ФНС России, а также решениями судей.

Использование методов учета, которые не прописаны в учетной политике, может привести к доначислению налогов. Инспекторы при проверке будут считать налоги, руководствуясь данным документом (пост. ФАС Уральского округа от 02.08.2013 по № А47-11749/2011; АС Уральского округа от 14.12.2015 № А47-12935/2014).

Отсутствие учетной политики также повлечет негативные последствия для компании. Ей будет сложно доказать правомерность применения используемых методов учета и правильность рассчитанной суммы налогов. При выездной проверке инспекторы могут потребовать учетную политику. Компания обязана представить документ в течение 10-ти рабочих дней с момента получения запроса. В случае непредставления компанию оштрафуют на 200 рублей за каждый документ, который не был представлен. Директора компании ждет административная ответственность в виде штрафа от 300 до 500 рублей.

Во время камеральной налоговой проверки инспекторы будут запрашивать учетную политику только в рамках контроля применения вычетов по НДС и налогов, связанных с использованием природных ресурсов.

Компании следует принять учетную политику до начала налогового периода, в котором она будет использоваться. Вновь созданные и реорганизованные компании утверждают документ в течение 90 дн. с даты государственной регистрации.

Компаниям следует однажды создать учетную политике и пользоваться ей последовательно из года в год. При этом в документ можно вносить нужные изменения или дополнения. Делают это в случаях перехода на другой метод учета или когда в налоговом законодательстве произошли изменения.

Чтобы внести изменения или дополнения выполните следующие действия:

- Подготовьте их текст с обоснованием.

- Установите дату их вступления в силу;

- Уточните поправки на ограничения продолжительности использования отдельных методов учета (некоторые из них следует применять без изменений несколько налоговых периодов);

- Утвердите поправки соответствующим приказом руководителя компании.

Рассмотрим в таблице:

Приказ может выглядеть так:

Внесенные изменения и дополнения могут начинать действовать в разное время. С начала нового налогового периода, когда изменен метод учета. Не ранее даты вступления поправок в силу, когда изменилось законодательство.

Изменять учетную политику в течение налогового периода можно лишь в исключительном случае — при вступлении законодательных изменений в силу задним числом.

Кроме того, учитывайте минимальную периодичность действия ряда правил. Так, не меняют методы оценки остатков незавершенного производства и формирования покупной стоимости товаров в течение двух налоговых периодов подряд .

Пример внесения изменений в учетную политику на 2019 год

Рассмотрим на примере, как отразить изменение метода учета стоимости товаров

Пример

Торговая компания зарегистрирована в налоговых органах 7 июня 2018 года. Первоначально она установила метод определения стоимости товаров без учета расходов, связанных с их приобретением. Затраты на хранение товаров на складе отражали в косвенных расходах.

На 2019 год было решено изменить способ формирования покупной стоимости товаров — добавить в нее стоимость складских расходов (оплаченных сторонней организации).

В НК РФ есть ограничение на начало применения такого способа учета (ст. 320 НК РФ). Уже используемый метод применяют не менее двух последовательных налоговых периодов — в 2018 и 2019 годах.

Таким образом, изменить метод учета можно с 1 января 2020 года.

Новые федеральные стандарты бухучета госучреждений в 2019 году: последние новости

С 01.01.2019 года продолжится начатый Минфином процесс стандартизации бухучета в государственном секторе экономики. Мы рассказываем о пяти новых федеральных стандартах, которые внесут серьезные изменения в работу бухгалтерских служб.

Новые Федеральные стандарты коснутся учетной политики, признания доходов, отражения событий после отчетной даты и операций с иностранной валютой. Вы узнаете о новых методах формирования отчетности, начиная с 1 квартала 2019 года.

Федеральные стандарты, которые вступают в силу в 2019 году

Программа подготовки федеральных стандартов для госучреждений впервые была разработана Министерством финансов в апреле 2015 года. С тех пор сроки подготовки и принятия регламентирующих документов неоднократно корректировались. На сегодняшний день актуален приказ Минфина 36н от 28.02.2018 года. Всего бухучет в госсекторе будут регулировать 28 стандартов, из которых:

- 5 уже действуют с 01.01.2018 года;

- 5 вступают в силу с 01.01.2019 года;

- 10 будут введены в 2020 году;

- 8 планируется применять с 2021 года.

Все стандарты, которыми нужно будет руководствоваться в работе бухгалтерским службам организаций государственного сектора экономики с 01.01.2019 года, уже утверждены приказами Минфина и опубликованы:

В законе 402-ФЗ федеральные стандарты стоят на первом месте в списке регулирующих бухучет документов. Потребность в систематизированных единых требованиях к организации учета в госсекторе ощущается и бухгалтерами, и контролирующими органами различного уровня. Существующие инструкции по применению планов счетов, составлению отчетности и другие не дают исчерпывающие разъяснения по многим вопросам.

В соответствии с 402-ФЗ федеральные стандарты должны содержать:

- Определение и основные характеристики объектов бухучета, критерии, позволяющие объединять их в классификационные группы, условия их признания в учете, перемещения и списания.

- Способы оценки объектов учета в денежном выражении, порядок пересчета стоимости, выраженной в иностранной валюте, в рубли.

- Правила формирования, обязательные положения и разделы учетной политики, а также условия и способы ее изменения.

- План счетов и порядок его применения.

- Содержание и структуру отчетности.

- Упрощенные способы ведения бухучета.

Вступающие в действие с 01.01.2019 года стандарты обеспечивают единые требования к ведению отдельных участков учета для государственных, бюджетных и автономных учреждений.

Этот федеральный стандарт регулирует:

- Разработку, утверждение и корректировку учетной политики организаций госсектора.

- Отражение в бухгалтерской отчетности последствий изменения учетной политики и оценочных значений, а также исправления ошибок.

В документе подробно описываются разделы, которые должны присутствовать в учетной политике каждой организации, допустимые причины и правила внесения поправок. Значительное нововведение – перспективное и ретроспективное применение изменений в учетной политике. Составить учетную политику с учетом всех нововведений в законодательной базе вы можете в помощью специального сервиса.

Федеральный стандарт устанавливает, что следует считать оценочным значением показателей, какими методами и в каких ситуациях оно определяется, что может стать причиной корректировки. Утверждается единый для всех перспективный метод признания результатов изменения оценочного значения.

В стандарте приведен обязательный к применению алгоритм исправления ошибок в бухучете и отчетности в зависимости от срока выявления по отношению к датам подписания, предоставления, проверки и утверждения уполномоченным органом бухгалтерской отчетности. Вводится принципиально новый порядок ретроспективного пересчета отчетных показателей за все годы, прошедшие с момента совершения выявленной ошибки.

Подробнее про применение стандарта читайте в отдельной статье >>

Федеральный стандарт регламентирует все аспекты бухучета доходов организаций государственного сектора экономики. Важное нововведение – распределение доходов на две учетные группы: полученные в результате обменных или необменных операций. В каждой из них выделены подгруппы, характеризующиеся определенными критериями признания в бухучете:

- субъект учета;

- объект учета;

- момент признания;

- основание для оценки.

Аналитический учет и раскрытие информации в бухгалтерской отчетности производится в разрезе групп и подгрупп доходов.

В стандарте установлены правила оценки предполагаемой экономической выгоды в денежном эквиваленте, условия применения установленных законодательством скидок и льгот, а также ставки дисконтирования. Вводится понятие условия передачи актива. Это установленное передающей стороной целевое назначение использования ОС, НМА, ТМЦ и прочего. Несоблюдение условий является основанием для возвращения активов. Стандарт определяет обязанность организации по формированию резерва сомнительной задолженности и порядок списания безнадежных долгов.

В документе перечислены виды доходов, к которым требования стандарта не применяются. Для их оценки и признания в бухучете следует использовать положения других федеральных стандартов.

Подробнее про применение стандарта читайте в отдельной статье >>

Документ содержит методические указания по формированию квартальной отчетности о движении денежных средств (скачать ф.0503723). В отчете все денежные потоки делятся по трем типам операций. Федеральный стандарт дает указания, какие операции относятся к каждому из них:

- Текущие – связанные с осуществлением организацией своих основных функций в соответствии с учредительными документами.

- Финансовые – связанные с заемными средствами.

- Инвестиционные – связанные с покупкой и продажей ОС, НМА, НПА, предоставлением займов, приобретением и реализацией финансовых инструментов.

Спецвыпуск журнала «Зарплата в учреждении». Доступен для скачивания!

Узнайте сейчас:

☑ 3 проблемы, из-за которых контроллеры признают доплаты и надбавки незаконными

☑ 10 подсказок бухгалтеру: как распознать поддельный больничный и принять меры

☑ Образец справки, без которой сотруднику не выдадут дубликат больничного

☑ Как оформить и оплатить работу по инвентаризации, чтобы не оштрафовали

☑ Отпуск начинается в субботу. Это устроит и сотрудника, и учреждение

Поступления и выбытия денежных средств, экономические характеристики которых не позволяют однозначно их классифицировать, следует признавать денежными потоками от текущих операций. К финансовым относятся только операции по погашению основного долга, уплата процентов – это текущие расходы. Следует учитывать эти суммы отдельно и в том случае, когда выплата производится одним поручением.

Поступления и выбытия, не изменяющие сумму денежных средств, не считаются денежными потоками. К таковым относятся: снятие наличных в кассу, расчеты с филиалами, валютно-обменные операции (за исключением курсовой разницы).

Подробнее про применение стандарта читайте в отдельной статье >>

Этот стандарт посвящен фактам хозяйственной жизни, возникшим в период между отчетной датой и моментом подписания бухотчетности и оказавшим существенное влияние на финансовый результат деятельности организации. Все события после отчетной даты разделены на две группы:

- Подтверждающие условия хозяйственной деятельности. Возникают до отчетной даты, в бухучете не показаны, потому что свидетельства о них поступили по окончании отчетного периода. К таковым относятся: появление документов о банкротстве дебитора, уточнение страховой компанией суммы возмещения и прочие.

- Указывающие на условия хозяйственной деятельности, возникшие после отчетной даты. Это может быть существенное поступление либо выбытие активов, изменение кадастровой стоимости, вынесение решения о реорганизации и другое.

В первом случае дополнительная запись, отражающая событие, вносится последним днем отчетного периода, соответствующие отчетные формы переформируются с учетом изменений. Во втором – все записи производятся уже в новом периоде, в пояснительной записке дается описание события и его денежная оценка.

Подробнее про применение стандарта читайте в отдельной статье >>

Важные материалы для бухгалтеров:

Основные изменения в работе бухгалтера в 2019 году

Справочник по отчетности за 2018 год

Коды КОСГУ по расходам с 2019 годау

Последние изменения в Инструкции 157н в 2019 году

Федеральный стандарт определяет:

- Единые для учреждений госсектора правила перевода стоимости объектов бухучета, выраженной в иностранной валюте, в рубли.

- Доступные методы пересчета всех показателей деятельности загранучреждений.

- Отражение сведений о курсовых разницах в бухгалтерской отчетности.

Стандарт вводит понятие валютных монетарных активов и обязательств. Основные признаки:

- Стоимость выражена в иностранной валюте.

- Получение активов и погашение обязательств производится денежными средствами или их эквивалентами.

Пересчет таких активов и обязательств в рублевый эквивалент выполняется в момент признания в бухучете, при совершении любых операций с ними и на каждую очередную отчетную дату.

Стоимость немонетарных активов пересчитывается только в момент признания в учете или на дату установления справедливой стоимости.

Загранучреждения в учетной политике могут определить один из двух методов ведения бухучета:

- Отражение всех операций одновременно в валюте и рублевом эквиваленте.

- Ведение учета в иностранной валюте с последующим пересчетом отчетных показателей в рублевый эквивалент. Порядок пересчета определен стандартом.

В отчетности раскрывается сумма курсовых разниц, возникающая при пересчетах, в составе финансового результата деятельности учреждения.

Подробнее про применение стандарта читайте в отдельной статье >>

Не нашли ответ на свой вопрос?

Задайте его экспертам «Системы Госфинансы»

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.