Сегодня рассмотрим тему: "транспортный налог для юридических лиц кбк в 2019 - 2020 году" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Какие новые КБК действуют с 2019 года? Какие КБК изменились? Правда ли, что теперь действует обновленный перечень? Какие новые КБК по УСН, НДС и ЕНВД? Изменились ли коды по страховым взносам? Расскажем о новых кодах бюджетной классификации с 1 января 2019 года и приведем таблицы.

Однако все основные КБК не изменились. Взносы и основные налоги уплачиваются по тем же кодам, что и в 2018 года году.

Если коротко, то в список КБК добавились два новых кода предназначено “физикам”: 182 1 06 07000 01 1000 110 – единый налоговый платеж физического лица (по имущественным налогам) и 182 1 05 06000 01 1000 110 – налог на профессиональный доход (налог для зарегистрированных самозанятых граждан).

Также есть четыре новых КБК есть и для юрлиц по новому налогу на дополнительный доход от добычи углеводородного сырья.

Собственно – это все, что нужно знать основным налогоплательщикам. Однако, если интересно, то расскажем о новшествах 2019 года более подробно.

Официально утверждено 13 новых КБК на 2019 год. Девять для налогов и акцизов, два для госпошлин, один для имущественных налогов физлиц (Федеральный закон от 29.11.2018 № 459-ФЗ, приказ Минфина от 20.09.2018 № 198н). Полный перечень — в таблице.

С КБК на 2017 год и 2018 год вы можете ознакомиться в отдельных материалах.

С 01.01.2019 Приказ Минфина от 01.07.2013 № 65н, которым утверждались коды бюджетной классификации, утрачивает силу (ч.1 Письма Минфина от 10.08.2018 N 02-05-11/56735). И взамен него финансовое ведомство уже издало новый КБК-документ (Приказ Минфина от 08.06.2018 N 132н (далее – Приказ № 132н)).

Несмотря на то что КБК-2019 утверждены новым документом, КБК по основным налогам и взносам остались неизменны, то есть такими же, что и в 2018 году. В связи с этим приводить изменения КБК в 2019 году в сравнительной таблице просто нет смысла. Но в приведенных ниже таблицах вы найдете КБК, которые будут действовать в 2019 году.

КБК для уплаты налогов для организаций и ИП на ОСН

Нет изменений в 2019 году по кодам НДФЛ. Выбор КБК зависит от того, кто перечисляет налог (налогоплательщик или налоговый агент): например, для компаний, уплачивающих налог за сотрудников, для ИП, платящего НДФЛ за себя, и для физлиц, получивших доход от продажи имущества, применяются разные коды классификации.

При уплате НДС код выбирается в зависимости от того, какие операции облагались налогом – реализация в пределах Российской Федерации, или ввоз в РФ зарубежных товаров. КБК НДС – 2019 для юридических лиц и коды для ИП одинаковы.

| Видео (кликните для воспроизведения). |

Организации на ОСНО будут платить налог на прибыль по тем же КБК, что и в 2018 году. КБК налога на прибыль приведены в таблице далее:

На «упрощенке» КБК зависят от применяемого объекта налогообложения. Упрощенцам с «доходно-расходным» объектом следует внимательно отнестись к выбору КБК при уплате минимального налога: с 2016 г. применяется единый код, как для уплаты единого налога, так и для минимального. Если минимальный налог уплачивается за периоды более ранние, чем 2016 год, для него используется отдельный КБК.

Коды для УСН «доходы минус расходы» и КБК УСН «доходы» 2019 года:

КБК ЕНВД 2019 для ИП будут такими же, как для «вмененщиков»-юридических лиц:

КБК: патентная система налогообложения 2019 год

Патент уплачивают предприниматели, выбирая КБК, соответствующий виду бюджета.

Коды бюджетной классификации на 2019 год: таблицы по видам налогов

Деятельность юридических лиц в 2019 году, также как и в предшествующие периоды, неизбежно сопряжена с уплатой налогов. К числу наиболее часто перечисляемых относятся налоги на добавленную стоимость, прибыль, имущество, доходы сотрудников, за транспорт и др. Чтобы расчеты с Налоговой инспекцией были произведены в срок, важно правильно оформить платежные поручения по каждому сбору и точно указать соответствующие КБК.

Нормативно-правовой акт, который регламентирует коды бюджетной классификации, периодически меняется, поэтому далее мы расскажем, как узнать актуальные на 2019 год КБК. Коды бюджетной классификации прописываются в приказах Минфина России. До появления в 2018 году приказа под номером 132 имел силу другой, с номером 65 (1 июля 2013 года). Поэтому при определении КБК в 2019 году нужно смотреть документ с номером 132. Он был издан в 2018 году 8 июня, зарегистрирован в Минюсте России 27 августа, а вступил в силу 9 сентября.

КБК по основным налогам для учреждений и организаций

Далее мы рассмотрим основные КБК по наиболее популярным налогам, оплачиваемым юридическими лицами, использование которых позволит в 2019 году корректно перечислить денежные средства в бюджет России.

НДС относится к группе косвенных налогов, представляет собой часть стоимости реализованного продукта. Плательщиками налога являются следующие организации:

- разнообразные предприятия (в том числе промышленные/финансовые, а также частные/государственные/муниципальные);

- различные учреждения;

- коммерческие/производственные товарищества и общества со статусом юр. лица;

- коммерческие/производственные предприятия, которые привлекли иностранные инвестиции;

- филиалы/подразделения предприятий, которые имеют расчетные счета и реализующие продукцию за деньги;

- международные и иностранные организации, ведущие коммерческую деятельность в России и др.

| Видео (кликните для воспроизведения). |

Сумма НДС, рассчитанная организацией по итогам работы за квартал, уплачивается в течение последующих трех месяцев равномерными долями. При этом налог должен быть перечислен не позднее двадцать пятого числа каждого периода. Например, когда нужно уплатить сумму НДС за второй квартал 2019 года, тогда первая доля налога должна быть переведена до 25 июля, 26 августа (так как 25 августа – это воскресение) и 25 сентября 2019 года.

Актуальные КБК по НДС в 2019 году для юридических лиц, а также пени и штрафы:

Минфин поменял порядок применения КБК. Новые правила действуют с 2019 года. Кроме этого, появились 12 новых КБК. В статье вы сможете скачать актуальные коды бюджетной классификации на 2019 год.

Коммерческие организации и ИП применяют коды бюджетной классификации ежедневно, когда составляют платежные поручения. Налоговая и фонды используют КБК, чтобы отслеживать, за какие налоги и штрафы средства поступают в бюджет. Поэтому так важно указать верный код. Ведь одна неверная цифра в платежке и вместо налога компания заплатит пени. А в карточке расчетов с бюджетом отразится недоимка. Ошибок становится больше, когда Минфин меняет КБК и правила их применения.

С 1 января 2019 года Минфин ввел 12 новых КБК. Кроме этого чиновники изменили порядок применения кодов бюджетной классификации.

С 4 февраля в 26 регионах РФ изменятся реквизиты доходных счетов казначейства. Переходный период продлится с 4 февраля по 29 апреля 2019 года. С 30 апреля старые счета закроют, применять их будет нельзя.

Ошибок в платежках становится больше, когда Минфин меняет КБК. Налоговики рассказали, что компании путают коды из-за изменений по штрафам и пеням за взносы в ПФР по дополнительным тарифам.

Если в платежке указать неверный счет казначейства, поступят ли деньги в бюджет?

Новые пени по транспортному налогу: КБК 2019, образец платежного поручения

В статье – КБК, чтобы заплатить пени по транспортному налогу в 2019 году, образец платежного поручения, а также бесплатные справочники на 2019 г., бланки документов, расшифровка КБК и полезные ссылки.

Без проблем рассчитываться по пеням помогут следующие документы, их можно скачать:

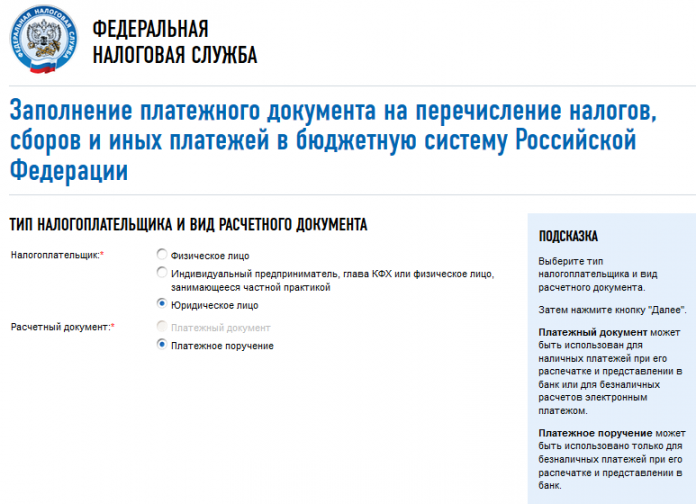

По правилам Налогового кодекса платить налоги, а также налоговые пени и штрафы полагается в безналичной форме. Чтобы внести безналичный налоговый платеж, приходится заполнять платежное поручение. В этом документе – десятки специфических реквизитов, оформлять которые нужно строго по правилам, установленным Банком России.

Оформляя платежки вручную, приходится постоянно контролировать все реквизиты, а на это уходит много времени и сил. Гораздо проще и быстрее делать платежки онлайн – в программе БухСфот.

Программа “БухСофт” автоматически формирует платежные поручения с актуальными реквизитами. Программа сама поставит правильный КБК, очередность платежа и код налогового периода. Попробуйте бесплатно:

Актуальная памятка по заполнению полей платежки представлена в окне ниже, ее можно скачать:

Ознакомившись с КБК по транспортному налогу в 2019 году, не забудьте посмотреть следующие документы, они помогут в работе:

Разобраться, зачем нужны КБК транспортного налога, несложно, тем более что эти коды являются обязательными реквизитами платежек. Все КБК – это двадцатизначные цифровые кодировки, которые определяют:

- получателя безналичного платежа;

- администратора платежа;

- вид перечисления;

- группу доходов бюджета, к которой относится платеж, и т.д.

Все эти сведения КБК содержит благодаря делению на разряды. Каждая группа разрядов несет строго определенную информацию. Это видно из следующей схемы:

Расшифровку КБК смотрите в таблице 1.

Группа государственных доходов

Вид государственных доходов

Изменение бюджета в сторону увеличения или уменьшения

Ответ на вопрос – зачем нужны КБК транспортного платежа – простой. Для того, чтобы безналичные переводы поступали по назначению. Без КБК банк не примет платежку, так как не сможет перевести деньги получателю.

Пени по транспортному платежу приходится вносить, если платеж перечислен позже крайнего срока. В разных регионах России крайние сроки различаются. Там, где не установлены промежуточные периоды, налог вносят ежегодно – не ранее 1-го февраля после окончившегося года. Также не нужно платить промежуточные авансы по «большегрузам».

А в тех регионах, где власти установили промежуточные периоды, перечислять платежи нужно по итогам каждого квартала до даты, установленной региональным законом. Актуальный образец платежки по «транспортному» авансу смотрите в окне ниже, этот документ можно скачать:

Чтобы уплатить пени, которые начислили налоговики за задержку платежа, нужно знать бюджетный код, соответствующий этой санкции. Все актуальные КБК по пени по транспортному налогу смотрите в таблице 2.

Кто платит пени

Организация при просрочке не более 30-ти дней

182 1 06 04011 02 2100 110

Организация при просрочке более 30-ти дней

Различие в КБК по пени по транспортному налогу для юридических и для физических лиц – только в 11-м разряде, который определяет вид доходов бюджета.

Как применяются КБК по пени по транспортному налогу

Пени по налоговым платежам рассчитываются за каждый день просрочки, включая день погашения недоимки, по ставке, которая зависит от длительности просрочки. Например, если просрочка не превысила 30 дней, то расчет ведется исходя из 1/300 официальной ставки рефинансирования – по формуле:

ООО «Символ» использует в предпринимательстве автомобиль, поставленный на учет в Москве. Московские власти не устанавливали промежуточные периоды по транспортному платежу, а годовую сумму в соответствии с Законом Москвы от 09.07.08 N 33 нужно перечислить к 5-му февраля.

Платеж за 2018 г. в сумме 240 000 р. «Символ» внес с опозданием за 10 дней. Предположим, что ставка рефинансирования за это время не изменилась и была равна 7,75%.

Налоговая инспекция начислила пени на сумму 620 р. (240 000 р. х 10 дн. х 7,75% х 1/300). В платежном поручении на эту сумму используется КБК 182 1 06 04011 02 2100 110.

Если просрочка превысила 30 дней, то расчет ведется исходя из 1/150 официальной ставки рефинансирования – по формуле:

Возьмем условие примера 1 и допустим, что «Символ» задержал перечисление транспортного платежа за 2018 г. на 35 дней. Тогда налоговая инспекция начислит пени на сумму 2480 р. (240 000 р. х 30 дн. х 7,75% х 1/300 + 240 000 р. х 5 дн. х 7,75% х 1/150). В платежном поручении на эту сумму используется КБК 182 1 06 04011 02 2100 110.

КБК по транспортному налогу 2019 для юридических лиц

Чтобы перечислить транспортный платеж, нужно знать соответствующий бюджетный код. Все актуальные КБК по транспортному налогу 2019 для юридических лиц смотрите в таблице 3.

Для юридических лиц

КБК для уплаты транспортного налога для юридических лиц и организаций

КБК для уплаты пени по транспортному налогу для юридических лиц и организаций

Для физических лиц

КБК для уплаты транспортного налога для физических лиц

КБК для уплаты пени по транспортному налогу для физических лиц

Транспортный налог оплачивают все владельцы транспортных средств: юрлица, организации и физлица. Его размер зависит от количества лошадиных сил, заложенных в мощность двигателя автосредства. Это – региональный сбор, поэтому уплачивать его надо в бюджет того региона, где зарегистрировано авто. А вот налоговую декларацию надо подавать по месту регистрации налогоплательщика.

Получив уведомление о транспортном сборе из ФНС, его нужно оплатить по указанным реквизитам, при этом код КБК в поле 104 платежного поручения имеет такую комбинацию: 182 1 06 04012 02 1000 110.

За каждое зарегистрированное на организацию транспортное средство нужно уплатить налог, который можно вычислить, умножив ставку налогообложения на значение налоговой базы.

ВНИМАНИЕ! В отдельных случаях в формулу добавляются различные коэффициенты (региональные, на стоимость автомобиля и т.п.)

Юрлица обязаны самостоятельно рассчитать величину транспортного налога, а также отчитываться по его уплате до 1 февраля. Нужен ли авансовый платеж или налог нужно перечислить весь сразу, решается региональным налоговым органом.

Отличия в оплате транспортного налога для организаций

Для организаций платеж нужно производить авансовым способом, если на региональном уровне не закреплено иначе. Аванс вносится каждый квартал после сдачи отчетности за предыдущий. Сумма налога, которая должна быть заплачена после 1 февраля, вычисляется путем вычитания из общей суммы транспортного налога всех произведенных авансовых платежей.

Код КБК на транспортный налог для юрлиц не изменился с прошлого года.Если вы опоздали с уплатой налога, то придется уплатить и пени за просрочку. Недоимка или неуплата налога влечет неминуемый штраф.

Юридические лица, у которых имеется хотя бы один зарегистрированный автомобиль, обязаны выплачивать транспортный налог.

Чтобы избежать ошибок при вводе кода, необходимо заранее проверить КБК транспортный налог для юридических лиц в 2019 году. Это поможет правильно провести платежи.

В конце каждого года компания обязана предоставить декларацию по транспортному налогу. Срок подачи документа, по которому должен быть уплачен налог, зависит от региона, в котором зарегистрирована организация.

Что касается авансовых взносов организации, то они должны быть оплачены в полном размере за отчетный период, который равняется одному кварталу.

Каждый субъект РФ имеет право устанавливать свои отчетные периоды или вовсе от них отказаться, что позволяет производить уплату налогов 1 раз в год.

Все расчеты и сроки регулируются налоговым кодексом РФ. Сам налог в авансовом виде оплачивается до 10 февраля. За каждый день просрочки начисляются проценты.

При длительном варианте неуплаты вводится ряд штрафных санкций в отношении организации. Штрафные санкции могут быть больше налогообложения по сумме в несколько раз.

Именно по этим причинам подавать декларацию и оплачивать транспортный налог требуется в отведенное время.

Стоит учесть, что если первичные выплаты прошли, то применение штрафных санкций маловероятно.

Транспортное налогообложение регулируется не только федеральным законодательством, но и региональным. Государство устанавливает контрольные сроки, а регион уже сам решает фактическую дату. Оплата должна идти именно по региональному закону.

Оплата будет производиться по ставкам региона главного филиала. Такой подход аналогичен для любого вида техники, в том числе строительного и специального образца.

Исключением считается любое воздушное судно, которое имеет налог, оплачиваемый по месту нахождения собственника, то есть организации.

Все эти моменты организация должна учитывать и вносить в декларацию. Неправильная оплата приведет к нарушению и наложению санкций от налогового органа.

Если в организации имеется движимое имущество, то она обязана платить транспортный налог. Данное обязательство не зависит от применяемой системы налогообложения. Каждый регион может самостоятельно увеличить или снизить налоговые ставки.

Для оплаты транспортного налога для юридических лиц установлен следующий КБК – 18210604011021000110. Этот код указывается в декларации и поле №104 платежного поручения.

Фактически такая кодировка отличает в налоговой системе юридическое лицо от физического, имеющего другой код.

Кодировка используется для проведения определенного типа платежей. Такая система позволяет регулировать транспортное налогообложение различных форм, в том числе штрафных санкций и пени.

20 чисел включают в себя следующие данные:

- транспортное налогообложение (ст.358);

- плательщик – юридическое лицо;

- направление перевода в бюджет региона;

- данные налоговой;

- основание платежей.

Последний пункт регулирует форму налога, который может быть текущим, штрафным или обычной пени.

Есть определенные КБК, которые используются для разных типов налога, в том числе и для стандартных страховых взносов.

Весь процесс правильной оплаты выглядит так:

- проверка текущего кода;

- оплата;

- проверка поступления налогов через налоговый орган или сайт налоговой службы.

Важным моментом будет являться необходимость оплаты в требуемые сроки, но для отсутствия ошибок оплату стоит производить заранее.

Если транспортный налог не был оплачен вовремя, то начисляется штраф и пени. Для их оплаты предусмотрен отдельный КБК. Для перечисление пени — 18210604011022100110, для оплаты штрафа за неуплату налога — 18210604011023000110. При введении данных нужно внимательно их проверять, так как это снижает вероятность применения штрафных санкций со стороны налоговой инспекции.

Многие платежи переходят в статус невыясненных, и плательщику дополнительно отправляется уведомление с уточнением перевода.

При правильных действиях даже штрафные санкции и пени можно снять. Но только при условии, что оплата производилась.

Чтобы проверить КБК необходимо перейти на официальный сайт ФНС. Перейти по вкладке «Заплати налоги».

Изменится ли КБК по транспортному налогу в 2019 году или останется прежним? В данной статье будет представлен ответ на данный вопрос.

Бюджетная классификация Российской Федерации регулируется Приказом Минфина России от 01 июля 2013 г. № 65н «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации». Указания, в свою очередь, основываются на положениях главы 4 и статьи 165 Бюджетного кодекса РФ.

В целом, КБК – это определённый набор цифр, характеризующий финансовую операцию. Данный способ обозначения позволяет объединять в группы все доходы и расходы, поступающие в бюджет.

Благодаря кодам бюджетной классификации возможно:

- проводить платежи без ошибок;

- получить информацию об этапах перемещения платежей;

- оптимизировать деятельность сотрудников, имеющих непосредственное отношение к платежам;

- рационально распределять денежные средства в рамках бюджета;

- определять недоимки.

Таким образом, если в платёжном поручении безошибочно указан код бюджетной классификации, то можно быть уверенным, что денежные средства поступят точно по назначению и проблем с налоговыми органами не возникнет.

Коды бюджетной классификации (КБК) указываются в платёжных поручениях. Для этого выделено отдельное поле (104).

Очень важно правильно заполнить данный раздел платёжного поручения, т.к. факт неполучения денежных средств бюджетом рассматривается в качестве отсутствия уплаты со всеми вытекающими последствиями, не исключая и привлечения налогоплательщика и страхователя к административной ответственности. В дальнейшем для того, чтобы урегулировать данный вопрос, плательщику придётся писать заявление и подтверждать факт платежа.

Понимание значения цифр КБК позволяет осознанно заполнять раздел 104 платёжного поручения.

В Приказе Минфина России № 65н дано подробное разъяснение значения двадцатизначного кода бюджетной классификации.

Структура КБК включает в себя следующие разделы:

- уплата НДФЛ – 182

- страховые платежи в ПФ РФ – 392

- страховые взносы – 02

- акцизы – 03

- государственная пошлина – 08

- Федеральный бюджет – 01

- Региональный бюджет – 02

- проведение основного платежа – 1000

- пени – 2100

- уплата процентов – 2200

- штраф – 3000

- налоговый платёж – 110

- добровольные пожертвования – 150

Транспортный налог в Российской Федерации регулирует глава 28 НК РФ. Согласно налоговому законодательству (ст. 358 НК РФ) производить уплату транспортного налога обязаны владельцы следующих транспортных средств:

- автомобиль;

- мотоцикл;

- мотороллер;

- автобус;

- самоходные машины и механизмы на пневматическом и гусеничном ходу;

- самолёт;

- вертолёт;

- теплоход;

- яхта;

- парусные суда;

- катер;

- снегоход;

- мотосани;

- моторная лодка;

- гидроцикл;

- несамоходные (буксируемые) суда;

- другие водные и воздушные транспортные средства, зарегистрированные в установленном порядке в соответствие с законодательством РФ.

Именно транспортные средства являются объектом налогообложения.

Уплату транспортного налога обязаны производить как физические, так и юридические лица, на которых зарегистрировано хотя бы одно из перечисленных транспортных средств. В случае, если транспортное средство передано в полноценное пользование другому лицу – владельцу необходимо оповестить об этом налоговые органы с целью избежания начисления транспортного налога на транспортное средство, которым он, фактически, не пользуется.

Для исчисления транспортного налога в соответствие с налоговым законодательством необходимо иметь представление о следующих характеристиках транспортного средства:

- мощность двигателя;

- количество лет, прошедших с года выпуска транспортного средства;

- стоимость;

- экологический класс.

Для исчисления транспортного налога можно воспользоваться следующей формулой:

ТН = МД * НС * М

ТН – транспортный налог

МД – мощность двигателя (л.с.)

НС – налоговая ставка

М – количество месяцев

Налоговая ставка определяется ст. 361 НК РФ.

В случае, если в силу вступает повышающий коэффициент (п.2 ст.362 НК РФ) – размер транспортного налога исчисляется по следующей формуле:

ТНК = ТН * К

ТНК – транспортный налог с учётом коэффициента

ТН – транспортный налог, исчисленный по общим правилам

К – повышающий коэффициент

Когда необходимо производить уплату транспортного налога?

В соответствие со ст. 360 НК РФ налоговым периодом для уплаты транспортного налога является год.

Для уплаты авансовых платежей организациями принимаются во внимание отчётные периоды:

- первый квартал;

- второй квартал;

- третий квартал.

Таким образом, сроки для уплаты транспортного налога имеют следующие ограничения:

Физические лица обязаны произвести уплату транспортного налога не позднее 1 декабря года, следующего за налоговым периодом.

Транспортный налог за 2016 год необходимо уплатить до 1 декабря 2017 года.

В случае, если в собственности юридического лица находится транспортное средство, благодаря которому организация получает определённый доход – данная организация за данное транспортное средство обязано производить уплату транспортного налога.

Согласно ст. 362 НК РФ налогоплательщики-организации исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно.

Уплату транспортного налога организации обязаны абсолютно независимо от применяемой системы налогообложения.

В соответствии со ст. 362 НК РФ сумма налога, подлежащая уплате налогоплательщиками – физическими лицами, исчисляется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации.

В случае, если в пользовании иностранных граждан, граждан, не имеющих гражданство, находится в пользовании зарегистрированное транспортное средство – возникает обязанность по уплате транспортного налога.

От уплаты транспортного налога освобождены:

- автомобили, оборудованные для инвалидов;

- автомобили, выданные органами соцзащиты;

- автомобили с мощностью двигателя до 100 л.с.

Уплату транспортного налога граждане Российской Федерации производят после получения налогового уведомления, где указаны следующие сведения:

- объект налогообложения;

- сумма налога;

- налоговая база;

- срок уплаты транспортного налога.

Уведомление может быть доставлено следующим образом:

- почтовым отправлением;

- каналами телекоммуникационной связи (Интернет, факс, др.);

- лично при посещении владельцем транспортного средства налоговых органов.

Налоговое уведомление по транспортному налогу отправляется налогоплательщику не позднее, чем за 30 дней до необходимого срока уплаты.

В случае, если по каким-то причинам ИФНС не владеет информацией о наличии у налогоплательщика транспортного средства, подлежащего налогообложению, обязанностью владельца транспортного средства является оповещение налоговых органов об имеющемся объекте налогообложения. Данная информация должна быть предоставлена в налоговые органы не позднее 31 декабря года, следующего за налоговым периодом, когда возникла обязанность по уплате транспортного налога.

В противном случае в силу вступает п.3 ст. 129 НК РФ, где говорится о том, что неправомерное непредставление (несвоевременное представление) налогоплательщиком – физическим лицом налоговому органу сообщения о пользовании транспортным средством влечет взыскание штрафа в размере 20% от неуплаченной суммы налога в отношении транспортного средства, по которому не представлено (несвоевременно представлено) сообщение.

Согласно ст. 363 НК РФ налогоплательщики – физические лица уплачивают транспортный налог на основании налогового уведомления, направляемого налоговым органом.

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

Налогоплательщики-физические лица, получившие доступ к личному кабинету налогоплательщика на сайте Федеральной налоговой службы (https://www.nalog.ru), будут получать от налогового органа в электронной форме через личный кабинет налогоплательщика документы, используемыми налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах.

Документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, налогоплательщикам – физическим лицам, получившим доступ к личному кабинету налогоплательщика, на бумажном носителе по почте не направляются.

В случае, если налогоплательщик-физическое лицо, получивший доступ в личный кабинет налогоплательщика, изъявляет желание получать налоговое уведомление по транспортному налогу почтовым отправлением – он может подать соответствующее заявление посредством личного кабинета налогоплательщика, почтового отправления или при личном посещении налоговой инспекции.

КБК по транспортному налогу в 2019 году (физические лица)

Обязанностью физических лиц является уплата транспортного налога до 1 декабря следующего года. Так, транспортный налог за 2017 год автовладельцам необходимо уплатить до 1 декабря 2018 года.

КБК транспортного налога в 2019 году для организаций мы привели в таблице, включая информацию о пенях и штрафах. Крайний срок уплаты налога за 2019 год – 1 февраля, если только указанная дата не скорректирована местным законодательством. То есть власти в регионах вправе продлить время расчетов с бюджетом (п. 1 ст. 363 НК РФ).

Если отчетные периоды не установлены, например, в Москве (Закон г. Москвы от 9 июля 2008 № 33), то транспортный налог нужно платить один раз в год.

Если отчетные периоды установлены, например, в Московской области (ст. 2 Закона Московской области от 16 ноября 2002 № 129/2002-ОЗ), то в течение года организация должна рассчитывать авансовые платежи. Размер каждого авансового платежа равен 1/4 годовой суммы налога (п. 2.1 ст. 362 НК РФ).

КБК по транспортному налогу в 2019 для организаций

Платеж

КБК 2019

Транспортный налог юрлиц

182 1 06 04011 02 1000 110

Пени на недоимку с налога

182 1 06 04011 02 2100 110

Штраф за недоимку по налогу

182 1 06 04011 02 3000 110

В вашем регионе могут быть установлены отчетные периоды по налогу на транспорт. Например, это предусмотрено в Московской области. Тогда в течение года ООО (АО) должно рассчитывать и уплачивать авансовые платежи. Размер каждой части равен четверти годовой суммы налога.

Так вот может возникнуть вопрос, какой код использовать для авансов? Ответ: общий код. Он же – единственный.

То есть и по итогам отчетного года, и по окончании каждого квартала (первого, второго и третьего) ставится значение 182 1 06 04011 02 1000 110. Разными при заполнении платежек на аванс и на сам налог будут формулировки в назначении платежа, а также код налогового периода.

В некоторых местностях отчетные периоды не введены. Например, в той же Москве. Тогда соответственно и вопросов меньше.

Сроки уплаты авансов определяют региональные власти. При этом если установленная дата приходится на выходной день или нерабочий праздник, то применяется общее правило о переносе даты на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Внимание: до 31 декабря 2019 года действует одно исключение. Касается оно транспорта с разрешенной максимальной массой свыше 12 тонн, зарегистрированного в реестре. Так вот в отношении такого имущества исчисленные авансовые платежи не уплачиваются (абз. 2 п. 2 ст. 363 НК РФ).

Про транспортный налог 2019 для юридических лиц и обычных граждан мы рассказали. Теперь вспомним про такую категорию лиц, как индивидуальные предприниматели.

Так вот транспортный налог бизнесменов считают налоговые инспекторы. Так же – как в и случае с простыми гражданами (КБК по ним мы привели выше). То есть коммерсанты платят деньги за весь свой транспорт в бюджет на основании уведомлений из ИФНС.

Один важный момент: ИП вправе при расчете налога на транспорт снизить его, если у него были перечисления по системе «Платон». Имеется в виду дорожный сбор (плата за вред автодорогам) (ст. 361.1 НК РФ). Такой вычет налоговики вряд ли учтут сами – попросту по причине отсутствия у них соответствующей информации. Поэтому сильно заранее до крайней даты 1 декабря (в 2019 году – 3 декабря) обратитесь в свою инспекцию с просьбой сделать вам вычет. Иначе потом нужно будет только возвращать переплату по налогу. Альтернативный вариант сообщить в ИФНС о льготах – через МФЦ.

Оформить «платоновский» вычет помогут следующие документы:

- письмо ФНС РФ от 05.12.2017 № БС-4-21/24563;

- приказ ФНС РФ от 14.11.2017 № ММВ-7-21/897@.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.