Сегодня рассмотрим тему: "сроки сдачи расчетов по форме 4-фсс" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Отчет 4-ФСС за 4 квартал 2018 года: сроки, изменения, способы сдачи

- 2 Новое про 4 ФСС: срок сдачи для организаций и предпринимателей

- 3 Истекает срок сдачи расчета по форме 4-ФСС за 2017 год

- 4 Новое про 4 ФСС: срок сдачи для организаций и предпринимателей

- 5 Внимание страхователям! Сроки сдачи отчетности по форме 4-ФСС в 2018 году!

- 6 Порядок и сроки сдачи отчета 4-ФСС за 4 квартал 2018 года

В 2019 году юридические лица, имеющие работников, должны будут четыре раза отчитаться в Фонд социального страхования — представить форму отчета 4-ФСС по итогам 2018 года, первого квартала, полугодия и девяти месяцев.

Форма 4-ФСС сдается только по взносам от несчастных случаев. По всем остальным видам взносов отчитываться нужно в ФНС по утвержденной форме расчета.

Отчеты в ФСС сдаются по форме, утвержденной Приказом ФСС РФ от 07.06.2017 № 275. При составлении отчета в 2019 году следует проверить актуальность бланка.

В электронном виде отчет по форме 4-ФСС сдают организации, где среднесписочная численность работников превышает 25 человек. Это же касается и вновь созданных или реорганизованных компаний (п. 15 ст. 22.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Индивидуальные предприниматели, которые заключили трудовые договора с работниками, также обязаны уплачивать взносы и сдавать отчетность по форме 4-ФСС. Сроки сдачи отчета — те же, что и для организаций.

Обращаем внимание, что если ИП заключил с работником договор гражданско-правового характера, то он не обязан регистрироваться в ФСС, уплачивать взносы и сдавать отчетность.

При несвоевременной сдаче 4-ФСС организацию могут привлечь к ответственности по ст. 26.30 Федерального закона от 24.07.1998 № 125-ФЗ. То есть 5 % от суммы взносов, начисленной за последние три месяца отчетного или расчетного периода, за каждый полный и неполный месяц со дня, установленного для подачи расчета. При этом штраф не должен превышать 30 % этой суммы и быть меньше 1 000 рублей.

Кроме этого, за нарушение порядка сдачи отчетности — например, когда численность сотрудников на предприятии больше 25 человек, но отчет сдали в бумажном виде — предусмотрен штраф 200 рублей.

Если вы хотите передать право сдавать ваши отчеты в ФСС уполномоченному представителю, вы должны оформить соответствующую доверенность. Образец доверенности можно найти в Приложении А инструкции ФСС.

Перед отправкой отчета, удостоверьтесь, что вы не сделали ошибок. Если вы формируете отчет в системе Контур.Экстерн, то проверка отчетов произойдет автоматически. Экстерн найдет все формальные ошибки, которые чаще всего совершают страхователи, и покажет их. А значит, вам не придется отправлять отчеты повторно.

| Видео (кликните для воспроизведения). |

Согласно данным статистики, 98% отчетов, сформированных в Экстерне, получают положительные протоколы.

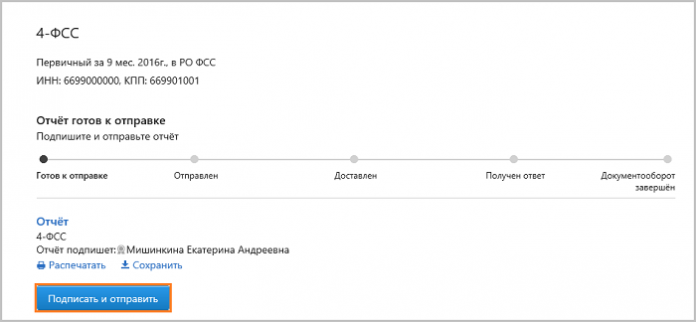

Сформировать электронный отчет 4-ФСС вы можете в системе Контур.Экстерн: выберите меню «ФСС» > «Создать отчёт».

После этого выберите вид отчета, отчетный период и организацию, за которую нужно сдать отчет и нажмите на кнопку «Создать отчёт». Если отчет начинали заполнять ранее, то по кнопке «Показать отчёт в списке» можно открыть его для редактирования и отправки.

Чтобы подгрузить готовый из вашей бухгалтерской программы, выберите меню «ФСС» > «Загрузить из файла». Загруженный отчет можно просмотреть и при необходимости отредактировать, для это нажмите на кнопку «Загрузить для редактирования».

После заполнения отчета он появится в разделе «ФСС» > «Все отчёты». Наведите курсором на строку с нужным отчётом и выберите необходимое действие.

После перехода к отправке отчета выберите сертификат для подписи и нажмите на копку «Проверить отчет». Если при проверке отчета будут обнаружены ошибки — нажмите на кнопку «Открыть редактор», исправьте ошибки и перейдите к отправке отчета снова.

Если ошибок нет — нажмите на кнопку «Перейти к отправке».

После этого достаточно кликнуть «Подписать и отправить», и система подгрузит отчет на портал ФСС.

Далее вы можете отследить статус прохождения отчета — протокол контроля и квитанции о приеме отчетности придут прямо в Экстерн.

Когда статус сменится на «Получена квитанция», это значит, что отчет сдан. Квитанцию можно открыть и просмотреть, при необходимости — сохранить. Если у расчета статус «Ошибка отправки», значит, что расчет не отправлен и нужно повторить попытку.

Если же статус обозначен как «Ошибка расшифровки» — в ФСС не смогли расшифровать расчет или проверить электронную подпись. Убедитесь, что вы выбрали верный сертификат для того, чтобы подписать расчет, и отправьте снова.

Статус «Ошибка форматного контроля» говорит о том, что расчет не сдан. Необходимо исправить ошибки и заново отправить отчет. Если статус обозначен как «Ошибка логического контроля», значит, получена квитанция с ошибками. О необходимости их исправления нужно сообщить в ФСС.

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

В системе Контур.Экстерн вы можете выбрать так называемый ускоренный способ отправки отчета 4-ФСС в контролирующий орган. Для этого выберите меню «ФСС» > «Загрузить из файла», выберите файл и нажмите на кнопку «Загрузить и отправить».

| Видео (кликните для воспроизведения). |

В какие сроки сдавать в 2018 году расчеты 4-ФСС? Куда их направлять? Различаются ли в 2018 году сроки сдачи бумажных или электронных отчетов 4-ФСС? Приведем таблицу, которая является календарем сдачи отчетов в ФСС в 2018 году.

В 2018 году в подразделения ФСС необходимо представить:

- расчет 4-ФСС за 2017 год. См. «4-ФСС за 4 квартал 2017 года»;

- расчет по взносам в 4-ФСС за периоды, начиная с 2018 года (форма расчета 4-ФСС утверждена Приказом ФСС от 26.09.2016 № 381).

При этом сроки сдачи расчетов 4-ФСС в 2018 году зависят от того в какой форме сдается отчетность: «на бумаге» или в электронном формате.

Сроки сдачи 4-ФСС за 2017 год в 2018 году (таблица)

Если среднесписочная численность сотрудников за 2017 год больше 25 человек, то форму 4-ФСС следует сдавать в электронном виде. Срок сдачи 4-ФСС в 2018 году в электронной форме кончается через 25 календарных дней месяца, следующего за отчетным (расчетным) периодом:

- за первый квартал 2018 года — 25 апреля;

- за первое полугодие 2018 года — 25 июля;

- за 9 месяцев 2018 года — 25 октября;

- за 2018 год год — 25 января.

Если среднесписочная численность работников не превышает 25 человек, то отчеты 4-ФСС по взносам «на травматизм» можно сдавать «на бумаге». Срок сдачи 4-ФСС в 2018 году на бумаге истекает через 20 календарных дней после отчетного (расчетного) периода:

- за первый квартал— 20 апреля 2018 года;

- за первое полугодие — 20 июля 2018 года;

- за 9 месяцев — 20 октября 2018 года;

- за год — 20 января 2019.

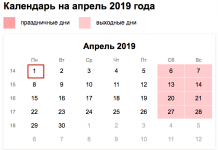

Однако 20 января и 20 октября 2018 года выпали на субботу. В связи с этим срок 4-ФСС за 2017 год и за 9 месяцев 2018 года перенесены на 22 января и 22 октября соответственно.

Тем, кто подает расчет на бумажном носителе отчитаться необходимо не позднее среды 20 апреля 2016 года. Остальные должны представить расчет в форме электронного документа. Это следует сделать не позднее понедельника 25 апреля 2016 года (п. 2 ч. 9 ст. 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования”, ч. 2.1 ст. 4.8 Федерального закона от 29 декабря 2006 г. № 255-ФЗ “Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством”, ч. 1 ст. 24 Федеральный закон от 24 июля 1998 г. № 125-ФЗ “Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний”).

ФОРМЫ

Расчет о по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (4-ФСС)

Напомним, расчет в форме электронных документов, подписанных усиленной квалифицированной электронной подписью, обязаны сдавать плательщики страховых взносов, у которых среднесписочная численность физлиц, в пользу которых производятся выплаты и вознаграждения, превышает 25 человек. Это касается и вновь созданных (в том числе при реорганизации) организаций, у которых численность указанных физлиц превышает данный предел. Те же, у кого среднесписочная численность физлиц составляет 25 человек и меньше могут представлять расчет на бумажном носителе или в форме электронного документа по своему выбору.

По форме 4-ФСС отчитаться нужно:

- по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- по расходам на выплату обязательного страхового обеспечения по указанному виду обязательного социального страхования, произведенным в счет уплаты этих страховых взносов;

- по начисленным и уплаченным страховым взносам по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Кроме этого, страхователи по обязательному соцстрахованию от несчастных случаев на производстве и профзаболеваний одновременно с расчетом 4-ФСС представляют в фонд отчет об использовании сумм страховых взносов на данные виды страхования на финансовое обеспечение предупредительных мер по сокращению производственного травматизма и профзаболеваний работников. Рекомендуемая форма отчета приведена в письме ФСС России от 2 июля 2015 г. № 02-09-11/16-10779.

Отчет 4-ФСС за 4 квартал 2018 года: сроки, изменения, способы сдачи

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

В январе 2019 года бухгалтеры сдают отчет 4-ФСС за 4 квартал 2018 года. Расскажем, что это за отчет, как его заполнять, какими способами и когда можно сдать.

4-ФСС — обязательный отчет, форма нужна для расчетов страховых взносов по производственным травмам застрахованных сотрудников компании. В расчете учитывается информация по несчастным случаям и о пройденных медицинских обследованиях работника. Также в форме есть страховые взносы по фиксированной ставке, информация о затратах работодателя по оплате больничных и расходов по материнству. Прежде форма 4-ФСС включала взносы на социальное страхование, но теперь они переданы в администрирование ФНС.

Новая бухгалтерская форма 4-ФСС появилась в 2017 году. 4-ФСС была утверждена в сентябре 2016 и вступила в силу с января 2017 года, в 2017 году ФСС обновил форму приказом от 7.06.2017 №275, с тех пор она неизменна. В титульном листе добавилось поле, которое нужно заполнять всем бюджетным организациям. Остальные изменения коснулись в основном разделения сфер ответственности между ФСС и ФНС. С Соцстраха сняли часть расчетов, и теперь раздел по нетрудоспособности (временная по болезни или в связи с материнством) перешел к ФНС.

Теперь 4-ФСС содержит следующие разделы:

- расчет базы взносов на страхование, которые необходимо начислить;

- расчет базы по производственному травматизму и профзаболеваниям;

- таблица с фактическими расходами на страхование от несчастных случаев и профессиональных заболеваний;

- данные по количеству застрахованных сотрудников, которые пострадали на рабочем месте в течение отчетного периода;

- общая информация по оценке условий для трудовой деятельности и состояния рабочих мест на начало отчетного периода, информация об обязательных медосмотрах.

За сдачу бумажного отчета вместо электронного, вам назначат штраф 200 рублей.

Все актуальные даты сдачи отчетности и уплаты налогов можете посмотреть в нашем бухгалтерском календаре. За опоздание со сдачей 4-ФСС положен штраф — 5% от суммы страховых взносов за 4 квартал. Штраф увеличивается на 5% за каждый полный и неполный месяц, но не может быть меньше 1 000 рублей и больше 30% суммы взносов.

Отчет 4-ФСС сдают все страхователи: организации и предприниматели с сотрудниками. Отчет нужно вовремя направить в ФСС:

- по месту нахождения организации;

- по месту жительства ИП;

- по месту учета подразделения, если оно самостоятельно начисляет зарплату сотрудникам.

Отчет в бумажном виде могут применять при сдаче только маленькие фирмы. Заполнять его нужно ручкой с синими чернилами, используя печатные буквы. Аккуратные исправления ошибок возможны. После заполнения отчета 4-ФСС нужно его завизировать у руководителя компании или у его доверенного лица. Визируется каждый лист отчета.

Каждый страхователь обязательно сдает титульный лист и разделы 1, 2 и 5. Остальные разделы представляются при наличии соответствующей информации.

- Титульный лист отчета 4-ФСС

Вносим регистрационный номер компании-работодателя (страхователя).

Организация или предприниматель, которые не работали в отчетном периоде и не производили никаких отчислений сотрудникам, тоже должны отчитаться по форме 4-ФСС. В таком случае надо сдать нулевую форму, чем поставить ФСС в известность об отсутствии деятельности в отчетном периоде.

В составе нулевой формы сдают титульный лист, и таблицы 1, 2 и 5, которые заполняются прочерками. Вместе с формой можно представить в ФСС пояснение о том, что вы не работали, не начисляли зарплату, и, следовательно, не делали отчислений в фонд. Но это не обязательно, при необходимости ФСС сам запросит нужные сведения.

Сдавайте отчет 4-ФСС в Контур.Бухгалтерии — сервисе для удобного ведения учета и сдачи отчетности через интернет. Первые 30 дней работы в сервисе бесплатны для всех новых пользователей.

На некоторых бухгалтерских сайтах появилась информация о том, что установлены новые сроки сдачи расчета по форме 4-ФСС. Давайте разберемся, так ли это.

Обязанность работодателей представлять эту отчетность прописана в п.1 ст.24 Федерального закона от 24.07.1998 N 125-ФЗ. И последние изменения, которые вносились в этот пункт, вступили в силу еще в самом начале 2017 года. А значит, можно смело делать вывод о том, что новые сроки сдачи 4-ФСС в последнее время не устанавливались.

На срок сдачи 4-ФСС влияет среднесписочная численность физлиц, в пользу которых работодатель производил выплаты, за предшествующий расчетный период.

Так, если такая численность составляет 25 человек и менее, то работодатель вправе сдать 4-ФСС на бумаге не позднее 20 числа месяца, следующего за отчетным/расчетным периодом. Если же среднесписочная численность работников, в пользу которых работодатель производил выплаты, за предшествующий расчетный период превысила 25 человек, то 4-ФСС надо представить в электронном виде не позднее 25 числа месяца, следующего за отчетным/расчетным периодом.

Так как 20 октября в этом году выпадает на субботу, то крайний срок сдачи бумажного 4-ФСС переносится на 22 октября. Тем же, в чьи обязанности входит подача расчета в электронном виде, должны его представить не позднее 25 октября.

Сроки сдачи другой отчетности вы найдете в Календаре бухгалтера на нашем сайте.

Ведь за это работодателю грозит штраф, размер которого будет зависеть от суммы взносов, начисленной к уплате за последние три месяца отчетного/расчетного периода, а также от количества месяцев просрочки сдачи расчета (п. 1 ст.26.30 Федерального закона от 24.07.1998 N 125-ФЗ). При этом минимальный размер штрафа составляет 1000 руб.

Кстати, если вы должны были представить электронный 4-ФСС, а сдали расчет на бумаге, то и за это вас ждет наказание – штраф в размере 200 руб. (п. 2 ст.26.30 Федерального закона от 24.07.1998 N 125-ФЗ).

Работодатели ежеквартально отчитываются в ФСС. За опоздание с отчетностью штраф заплатит не только компания, но и ее директор. Разберемся, какой срок сдачи установлен для 4-ФСС за 1 квартал 2019 года.

По итогам каждого квартала работодатели отправляют в ФСС расчет по взносам на травматизм. Сведения указывают в специальном отчете 4-ФСС. Законодательством установлены четкие сроки сдачи. Игнорировать установленные сроки опасно. Штраф заплатит и компания, и ее руководитель. Разберемся, какой срок сдачи установлен для 4-ФСС за 1 квартал 2019 года.

В законодательстве установлено два срока сдачи 4-ФСС. Крайний срок зависит от оформления отчета. Работодатель заполняет отчет в бумажном или электронном виде:

Как составлен 4-ФСС

Крайний срок отправки

До 20 числа месяца, следующего за отчетным кварталом

В электронном виде

До 25 числа месяца, следующего за отчетным кварталом

Работодатель выбирает вариант заполнения отчета. Законодательство содержит одно ограничение. Отчитываться «на бумаге» могут компании, в которых трудится не более 25 человек. Если численность персонала больше 25 человек, то Фонд примет отчет только в электронном виде.

Если крайняя дата выпадает на выходной день, то срок сдачи продлевается до ближайшего рабочего дня. С учетом этого правила в 2019 году сдавайте 4-ФСС в такие сроки:

Отчетный (расчетный) период

Крайний срок отправки 4-ФСС

На бумаге

Электронно

Полугодие (6 месяцев)

21 января 2020г.

27 января 2020г.

Крайний срок отправки 4-ФСС за 1 квартал 2019 года:

- В бумажном виде – 22 апреля 2019 года (перенос с субботы 20 апреля),

- В электронном виде – 25 апреля 2019 года.

Штраф за несоблюдение срока сдачи 4-ФСС за 1 квартал 2019 года

Если компания опаздывает с отправкой, придется заплатить штраф. Правила расчета суммы штрафа установлены в ст.26.30 закона 125-ФЗ от 24.07.1998г.

Штраф составляет 5% суммы взносов, начисленных за отчетный квартал. Предельные размеры ограничены:

- Минимальный штраф равен 1 000 руб.,

- Максимальный штраф – 30% взносов за отчетный квартал.

Штраф начисляют за каждый месяц опоздания. В расчет принимают полные и неполные месяцы просрочки. Покажем на примерах.

Пример 1. Минимальный штраф в ФСС

Организация отправила в ФСС отчет за 1 квартал 2019 года с опозданием на две недели, это один неполный месяц. За последние три месяца сумма взносов на травматизм составила 6 500 руб. Определяем 5% от взносов за три месяца, они составляют 325 руб. (6 500 * 5% * 1мес.). Организация оплатит минимально возможный штраф 1 000 руб.

Пример 2. Максимальный штраф в ФСС

Предприятие отправило 4-ФСС за 1 квартал 2019 года с опозданием на шесть с половиной месяцев. Это шесть полных и один неполный месяц, всего семь. За январь – март 2019 года начислены взносы на травматизм 6 500 руб. Определяем 5% от взносов, они составляют 2 275 руб. (6 500 * 5% * 7мес.). Определяем 30% от взносов за отчетный квартал, они составляют 1 950 руб. (6 500 * 30%). Сумма из расчета 5% получилась больше максимальной. Предприятие оплатит максимально возможный штраф 1 950 руб.

Штраф придется платить не только компании. По ст.15.33 КоАП оштрафуют директора организации на сумму от 300 до 500 руб.

Новое про 4 ФСС: срок сдачи для организаций и предпринимателей

По форме 4 ФСС срок сдачи зависит от численности физлиц – получателей вознаграждений. В статье – актуальная таблица по всем датам, образцы заполнения отчета, справочники и онлайн-сервисы.

Чтобы с отчетностью в ФСС не было проблем, рекомендуем посмотреть следующие материалы:

Остальные документы, которые помогут при формировании отчета, смотрите в конце статьи.

Бесплатно протестировать 4-ФСС всеми проверочными программами вы можете в уникальном сервисе от компании “БухСофт”. Просто нажмите на кнопку:

Отчет по форме 4-ФСС сдают в фонд соцстраха по обязательным социальным взносам «на травматизм» фирмы и предприниматели, которые выдавали в отчетном году вознаграждения физлицам. Под вознаграждениями понимаются выплаты сотрудникам (например, денежная или натуральная зарплата, производственные премии, надбавки, доплаты за особые условия труда, сложные климатические условия, за работу в выходные или сверхурочно, за ночную работу и т.д.), а также выплаты физлицам-исполнителям по ГП договорам, если эти договоры подразумевают начисление и уплату взносов «на травматизм». Кроме того, отчитываться на бланке 4 ФСС должны предприниматели, которые добровольно перечисляют социальные взносы «за себя».

Образец отчетности по социальным взносам «на травматизм» приведен в окне ниже, его можно скачать:

Законодательство предусматривает две формы сдачи отчетности в фонд соцстраха – на бумаге или электронно, в виде файла. В зависимости от этого различается срок сдачи расчета ФСС 4. Как отчитаться фирме или предпринимателю, читайте в таблице 1.

Таблица 1. Формы сдачи 4 ФСС

Количество физлиц, получивших вознаграждения

Истекает срок сдачи расчета по форме 4-ФСС за 2017 год

Не позднее 22 и 25 января страхователи должны представить в Фонд соцстраха расчет по форме 4-ФСС за 2017 год в бумажном и электронном виде соответственно. Форма еще новая и возможны ошибки, поэтому следует внимательно проверить отчет.

Не позднее 22 и 25 января страхователи должны представить в Фонд соцстраха расчет по форме 4-ФСС за 2017 год. В январе 2018 года 20 января приходится на выходной день (субботу), соответственно, срок представления расчета переносится на следующий за ним рабочий день – понедельник 22 января.

Отчитаться надо по форме, утвержденной приказом ФСС от 26.09.2016 № 381. Плательщики страховых взносов, у которых среднесписочная численность физлиц превышает 25 человек, представляют расчеты по форме 4-ФСС в виде электронных документов, подписанных усиленной квалифицированной электронной подписью. Те, у кого численность составляет 25 человек и менее, могут подавать расчеты как в бумажном, так и в электронном виде.

Подборка статей для отчетности в фонд по взносам на травматизм:

Новое про 4 ФСС: срок сдачи для организаций и предпринимателей

По форме 4 ФСС срок сдачи зависит от численности физлиц – получателей вознаграждений. В статье – актуальная таблица по всем датам, образцы заполнения отчета, справочники и онлайн-сервисы.

Чтобы с отчетностью в ФСС не было проблем, рекомендуем посмотреть следующие материалы:

Остальные документы, которые помогут при формировании отчета, смотрите в конце статьи.

Бесплатно протестировать 4-ФСС всеми проверочными программами вы можете в уникальном сервисе от компании “БухСофт”. Просто нажмите на кнопку:

Отчет по форме 4-ФСС сдают в фонд соцстраха по обязательным социальным взносам «на травматизм» фирмы и предприниматели, которые выдавали в отчетном году вознаграждения физлицам. Под вознаграждениями понимаются выплаты сотрудникам (например, денежная или натуральная зарплата, производственные премии, надбавки, доплаты за особые условия труда, сложные климатические условия, за работу в выходные или сверхурочно, за ночную работу и т.д.), а также выплаты физлицам-исполнителям по ГП договорам, если эти договоры подразумевают начисление и уплату взносов «на травматизм». Кроме того, отчитываться на бланке 4 ФСС должны предприниматели, которые добровольно перечисляют социальные взносы «за себя».

Образец отчетности по социальным взносам «на травматизм» приведен в окне ниже, его можно скачать:

Законодательство предусматривает две формы сдачи отчетности в фонд соцстраха – на бумаге или электронно, в виде файла. В зависимости от этого различается срок сдачи расчета ФСС 4. Как отчитаться фирме или предпринимателю, читайте в таблице 1.

Таблица 1. Формы сдачи 4 ФСС

Количество физлиц, получивших вознаграждения

Внимание страхователям! Сроки сдачи отчетности по форме 4-ФСС в 2018 году!

В электронном виде отчет по форме 4-ФСС сдают организации, в которых среднесписочная численность работников превышает 25 человек. Это же касается и вновь созданных или реорганизованных компаний (ст. 15 Федерального закона от 24.07.1998 № 125-ФЗ).

Индивидуальные предприниматели, которые заключили трудовые договора с работниками, также обязаны уплачивать взносы и сдавать отчетность по форме 4-ФСС. Сроки сдачи отчета — те же, что и для организаций.

Форма 4-ФСС сдается только по взносам от несчастных случаев. По всем остальным видам взносов отчитываться нужно в ФНС по утвержденной форме расчета.

Отчеты в ФСС в 2018 году сдаются по форме, утвержденной Приказом ФСС РФ от 07.06.2017 № 275.

Какой срок сдачи расчета 4-ФСС за 4 квартал 2017 года? До какого числа нужно успеть сдать расчет в январе 2017 года? Перенесли ли сроки сдачи? По старой или новой форме сдавать расчет? В налоговую инспекцию или ФСС отправить расчет? Ответы вы найдете в этой статье.

Сдавать расчеты по форме 4-ФСС необходимо по итогам каждого отчетного периода. Таких периодов всего четыре: I квартал, полугодие, девять месяцев и год. При этом на сроки сдачи отчетности влияет способ ее представления:

-

- «на бумаге» 4-ФСС следует сдавать не позднее 20-го числа месяца, следующего за отчетным периодом;

- в электронном виде – отчеты передаются не позднее 25-го числа месяца, следующего за отчетным периодом.

Если применить эти правила к расчету 4-ФСС за 2017 год, то получится, что сдать расчет 4-ФСС за четвертый квартал 2017 года (а точнее, за весь 2017 год) нужно не позднее 22 января «на бумаге» и не позднее 25 января 2017 года в электронном формате.

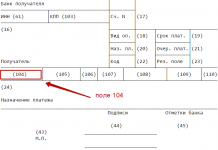

Если у компании нет обособленных подразделений, то расчет 4-ФСС за 2016 года сдайте в отделение ФСС по местонахождению организации.Если обособленные подразделения есть, то расчет 4-ФСС сдайте по местонахождению обособленного подразделения. Однако для этого должны одновременно соблюдаться следующие условия:

- у обособленного подразделения должен быть свой баланс;

- у обособленного подразделения должен быть свой расчетный счет;

- подразделение должно само начислять выплаты и вознаграждения в пользу физических лиц.

Имейте в виду, что расчет по форме 4-ФСС за 2017 год нужно сдавать именно в свое подразделение ФСС. Представлять его в налоговую инспекцию не имеет смысла. В ИФНС попросту не примут 4-ФСС за 2017 год, несмотря на то, что с 2017 года страховые взносы по временной нетрудоспособности и в связи с материнством перешли под контроль ФНС.

Страхователя, который не представил вовремя отчет 4-ФСС за 4 квартал 2017 года, оштрафуют по пункту 1 статьи 26.30 Закона от 24 июля 1998 № 125-ФЗ. Штраф – 5 процентов от суммы взносов, которая причитается в бюджет за последние три месяца отчетного (расчетного) периода (октябрь, ноябрь и декабрь 2017 года). Этот штраф придется заплатить за каждый полный или неполный месяц просрочки. Максимальный штраф – 30 процентов от суммы взносов по расчету, а минимальный – 1000 руб.

Кроме того, за несвоевременное представление расчета 4-ФСС за 2017 год предусмотрена и административная ответственность. По заявлению ФСС России суд может оштрафовать должностных лиц организации (например, руководителя) на сумму от 300 до 500 руб. (ч. 2 ст. 15.33 КоАП РФ).

Кроме этого, страхователя могут оштрафовать за отказ представить документы, которые подтверждают правильность начисления взносов, и за пропуск срока. Сумма штрафа – 200 руб. за каждый непредставленный документ. Штраф за это же нарушение для должностных лиц – 300–500 руб. (ст. 26.31 Закона от 24 июля 1998 № 125-ФЗ, п. 3 ст. 15.33 КоАП РФ).

Приведем пример расчета штрафов за опоздание с отчетностью за 4 квартал 2017 года.

Предположим, ООО «Тоскана» сдала 4-ФСС за 4 квартал 2017 года «на бумаге» с нарушением срока – 30 января 2018 года. По расчету за октябрь, ноябрь и декабрь 2017 года взносов: за октябрь – 81 000 руб., за ноябрь – 64 000 руб., за декабрь – 69 000 руб. Срок представления расчета истек 22 января 2017 года.

Сумма штрафа по каждому основанию составила 10 700 руб. (5% × (81 000 руб. + 64 000 руб. + 69 000 руб.) × 1 мес.). Общая сумма штрафов составит 21 400 руб. (10 700 руб. × 2).

Кроме того, должностное лицо организации, ответственное за подачу отчетности, могут оштрафовать по КоАП РФ на сумму от 300 до 500 рублей (ст. 15.33 КоАП РФ).

На каком бланке сдавать 4-ФСС за 4 квартал 2017 года

Форма расчета 4-ФСС утверждена Приказом ФСС РФ от 26.09.2016 № 381.Именно этот бланк нужно представить в ФСС в январе 2017 года.

Правильно называть годовую отчетность в ФСС «4-ФСС за 2017 год», а не «4-ФСС за 4 квартал 2017 года». Дело в том, что расчет, который страхователи сдают в январе 2018 года, объединяет в себя показатели за весь 2017 год, а не только за четвертый квартал 2017 года.

Правила заполнения формы 4-ФСС прописаны в Порядке, утвержденном приказом ФСС России от 26 сентября 2016 № 381. Электронный формат расчета и контрольные соотношения утверждены приказами ФСС России от 9 марта 2017 № 83 и от 11 сентября 2017 № 416.

В расчете по форме 4-ФСС за 2017 год обязательно заполните титульный лист, таблицы 1, 2 и 5. Остальные таблицы – только если есть данные, которые необходимо отразить. Таковы требования пункта 2 Порядка, утвержденного приказом ФСС России от 26 сентября 2016 № 381.Даже если в течение отчетного периода организация не вела деятельность, «нулевой» расчет 4-ФСС за 4 квартал 2017 года все равно нужно сдать.

Понравилась статья? Поделитесь ссылкой с друзьями:

Порядок и сроки сдачи отчета 4-ФСС за 4 квартал 2018 года

Отчет по форме 4-ФСС обязаны сдавать в Фонд соцстрахования:

- организации (вне зависимости от наличия или отсутствия в штате работников);

- ИП, если у них есть наемные работники;

- частнопрактикующие лица, нанимающие на работу граждан, подлежащих обязательному соцстрахованию.

Основные сведения о форме 4-ФСС представлены на схеме:

Что учесть, определяясь со сроком сдачи 4-ФСС за 4 квартал? По окончании 4 квартала 2018 года нужно придерживаться крайних отчетных дат, указанных на схеме — не позднее 20.01.2019 для бумажной формы и 25.01.2019 для электронной. Попадание 20.01.2019 на выходной день не означает автоматического переноса крайней отчетной даты на ближайший рабочий день. Такая отсрочка предоставляется по п. 7 ст. 6.1 НК РФ для отчетов, сроки сдачи отчетности по которым установлены налоговым законодательством. Отчет по форме 4-ФСС к ним не относится.

О сроках сдачи налоговой отчетности рассказываем в статьях:

Есть вероятность, что ФСС разместит на своем сайте информацию о возможности сдвига отчетной даты, совпавшей с выходным днем. Тогда у страхователей, сдающих отчет на бумаге, появится лишний день для подготовки и сдачи отчета. Учитывая имеющуюся неопределенность, желательно сдачу 4-ФСС за 4 квартал 2018 года в бумажной форме произвести не позднее 18.01.2019.

Могут ли не принять вовремя сданный или опоздавший отчет?

Существует закрытый список оснований, по которым специалисты ФСС могут на законных основаниях отказаться принять у вас отчет. Эти основания перечислены в п. 16 Административного регламента ФСС, утвержденного приказом Минтруда России от 20.03.2017 № 288н. Там указаны 3 причины, по которым в приеме отчета по форме 4-ФСС могут отказать:

Если 4-ФСС представлен позже установленного срока, но оформлен и сдан по всем правилам, отказать в его приеме специалисты фонда не могут. При этом за опоздание возможен штраф, рассчитываемый исходя из 5% от суммы начисленных к уплате взносов за последние 3 месяца (за каждый полный или неполный месяц просрочки). То есть чем позднее от крайнего отчетного срока 4-ФСС попадет в фонд, тем больше размер штрафа (но не более 30% от указанной суммы и не менее 1000 руб.). Если же за эти месяцы взносы не начислялись или страхователь сдает нулевые отчеты, штраф не будет зависеть от размера начисленных взносов и составит 1 000 руб.

Можно ли отправить 4-ФСС по почте, узнайте из этого материала.

Важное напоминание для страхователей в 4 квартале 2018 года

Чтобы избежать штрафов, важно помнить не только о сроках сдачи 4-ФСС за 4 квартал и не нарушать их, но и своевременно выполнять иные обязанности страхователя.

Окончание 4 квартала 2018 года совпадает с крайним допустимым сроком, до истечения которого работодатели были обязаны провести специальную оценку условий труда — СОУТ (ч. 6 ст. 27 закона «О специальной оценке условий труда» от 28.12.2018 № 426-ФЗ).

С нюансами СОУТ вас познакомят публикации:

Отсутствие проведенной процедуры СОУТ в установленные законом сроки может грозить работодателю огромными штрафами по ст. 5.27.1 КоАП РФ.

Крайний срок сдачи 4-ФСС за 4 квартал 2018 года выпадает на 25.01.2019, если отчет представляется в электронной форме. Бумажный 4-ФСС желательно сдать не позднее 18.01.2019, так как крайняя отчетная дата приходится на выходной день и пока неизвестно, перенесет ли ФСС этот срок на ближайший рабочий понедельник. Опоздание с отчетом может грозить страхователю штрафом. Также важно помнить о сроках проведения спецоценки — они заканчиваются вместе с окончанием 4 квартала 2018 года. За отсутствие результатов этой процедуры страхователя также могут наказать.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.