Сегодня рассмотрим тему: "срок на уплату страховых взносов за февраль 2019 - 2020 года" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Срок уплаты страховых взносов в 2019 году: таблица для юр. лиц и ИП

- 2 Фиксированные взносы ИП на 2019 и 2020 годы уже известны. Закон опубликован.

- 3 Сроки уплаты страховых взносов в 2019 году в ПФР, ФСС РФ и ФОМС

- 4 Взносы на социальное страхование ИП за себя: размер, реквизиты, сроки уплаты, ответственность (2019, 2020)

Срок уплаты страховых взносов в 2019 году: таблица для юр. лиц и ИП

В данной статье приводятся сроки уплаты страховых взносов в 2019 году. Изменились ли они? Когда вносить взносы в ПФР, ФСС и ФОМС? Когда в 2019 году платить взносы ООО за работников, а ИП – «за себя»? Тут вы найдете таблицу со сроками уплаты страховых взносов на 2019 года и пояснения по их переносу.

Порядок и сроки уплаты страховых взносов установлены главой 34 Налогового кодекса РФ. Если в 2019 год срок уплаты страховых взносов приходится на выходной или нерабочий праздничный день, то перечислить взносы нужно в ближайший за ним рабочий день. Такое указание есть в пункте 7 статьи 6.1 Налогового кодекса РФ. Узнать, какой день приходится на выходной или праздник, можно в статьях 111 и 112 Трудового кодекса РФ. Если праздники совпадают с выходными, как правило, их переносят на другие даты.ё

Правительством РФ принято Постановление о переносе выходных дней в 2019 году. В 2019 году переносятся следующие выходные дни:

- с субботы 5 января на четверг 2 мая;

- с воскресенья 6 января на пятницу 3 мая;

- с субботы 23 февраля на пятницу 10 мая.

Исполнение обязанности по уплате страховых взносов

Страховые взносы в 2019 году считают уплаченными в тот день, когда ООО или ИП в банк передано платежное поручение на уплату страховых взносов. Предъявить такое поручение на уплату страховых взносов может как сам плательщик страховых взносов, так и любое другое лицо: организация, ИП или человек, который не занимается бизнесом (пунктом 1 статьи 45 Налогового кодекса РФ). Разумеется, что на расчетном счете организации или другого лица должно быть достаточно денег для платежа, а само поручение заполнено верно.

Страховые взносы в 2019 году перечисляйте в бюджет без округления: в рублях с копейками (п. 5 ст. 431 НК РФ).

Сроки уплаты страховых взносов в 2019 году: таблица

В 2019 году страховые взносы на ОПС, на ОМС и на ВНиМ с выплат работникам, а также взносы ИП за себя перечисляются в ИФНС, а взносы «на травматизм» — в ФСС.

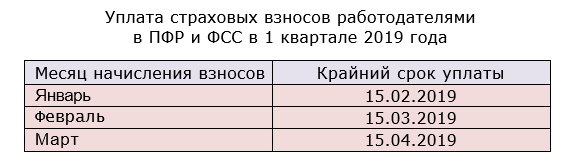

Работодатели-страхователи (организации и ИП) должны будут перечислять страховые взносы не позднее 15 числа месяца, следующего за месяцем начисления взносов (п. 3 ст. 431 НК РФ). С учетом переносов выходных и праздничных дней сроки уплаты страховых взносов в ИФНС с выплат работникам (или иным физическим лицам) в 2019 году таблица со сроками уплаты страховых взносов выглядит так:

| Видео (кликните для воспроизведения). |

В 2019 году страховыми взносами в ФСС (на страхование от несчастных случаев) облагаются выплаты и иные вознаграждения в рамках (п. 1 ст. 20.1 Закона № 125-ФЗ):

- трудовых отношений;

- гражданско-правовых договоров на выполнение работ и (или) оказание услуг, а также договоров авторского заказа – если уплата взносов предусмотрена этими договорами.

Выплаты, которые не облагаются взносами на страхование от несчастных случаев, указаны в ст. 20.2 Закона N 125-ФЗ.

В таблице ниже представлены сроки уплаты страховых взносы в ФСС в 2019 году:

Индивидуальные предприниматели, у которых есть наемные сотрудники, в 2019 году платят страховые взносы на пенсионное (социальное, медицинское) страхование не только за своих работников, но и за себя (ст. 419 Налогового кодекса РФ).

В обязательном порядке за себя ИП платят взносы в 2019 году (ст. 430 НК РФ):

- на пенсионное страхование;

- на медицинское страхование.

Взносы на социальное страхование предприниматели платить не обязаны. Однако это возможно на добровольных началах (ч. 6 ст. 4.5 Закона от 29 декабря 2006 г. № 255-ФЗ).

Если доход ИП за 2018 год 300 000 руб. и меньше, то фиксированный платеж на ОПС составляет за 2018 год 26 545 руб.

Если доход больше 300 000 руб., надо дополнительно уплатить 1,0% от суммы, превышающей 300 000 руб. за год. Однако размер страховых взносов на ОПС за 2018 год не может быть больше 212 360 руб.

В 2019 году годовую сумму взносов на собственное обязательное пенсионное (медицинское) и добровольное социальное страхование предприниматели платят по своему усмотрению – либо единовременно, либо несколькими платежами в течение года (например, ежемесячно, ежеквартально, раз в полугодие). Главное, чтобы взносы были перечислены полностью до 31 декабря 2019 года.

При этом для пенсионных взносов, которые начислены с дохода свыше 300 000 руб., установлен другой срок. Предприниматель может заплатить их в следующем году, но не позднее 1 июля.

1 июля 2019 года выпадает на понедельник, поэтому никуда не переносится. Вот сроки уплаты страховых взносов в 2019 году (в данные сроки нужно заплатить взносы за 2018 год).

Если доход 300 000 руб. и меньше, то фиксированный платеж на ОПС в 2019 году составляет 29 354 руб. Эту часть нужно заплатить не позднее 09.01.2020.

Если же доход в 2019 году будет больше 300 000 руб., надо дополнительно уплатить 1,0% от суммы, превышающей 300 000 руб. за год. Размер страховых взносов на ОПС за 2019 год не может быть больше 234 832 руб. Эту сумму нужно заплатить не позднее 01.07.2020.

| Видео (кликните для воспроизведения). |

Фиксированные платежи для ИП на ОМС составляют за 2019 год 6 884 руб. Этот взнос нужно внести не позднее 09.01.2020.

Возможная ответственность за нарушение сроков уплаты страховых взносов в 2019 году

Если страховые взносы в 2019 году вы перечислили позже установленных сроков, то налоговая инспекция начислит организации пени (ст. 75 НК РФ). Также возможно привлечение к различным видам ответственности.

ИФНС вправе оштрафовать организацию или ИП за неуплату страховых вносов. Однако сделать это они могут исключительно за полную или частичную неуплату взноса по итогам налогового (расчетного) периода. На сумму неуплаченных авансовых платежей штрафы не начисляют (п. 3 ст. 58 НК РФ).

Штраф составит 20 процентов от суммы недоимки. Если инспекторы докажут, что неуплата была умышленной, то штраф возрастет до 40 процентов. Это следует из статьи 122 Налогового кодекса РФ.

Если организация не перечислит налог, выступая в роли налогового агента, то оштрафуют ее также на 20 процентов от суммы (ст. 123 НК РФ).

Не исключено, что страховые взносы в 2019 году не перечислят вовремя из-за грубого нарушения правил бухучета: когда страховые взносы неправильно начислили и сумма была искажена не менее чем на 10 процентов. Тогда суд может дополнительно привлечь руководителя организации или главного бухгалтера к административной ответственности. Штраф в этом случае составит от 2000 до 3000 руб. (ст. 15.11 КоАП РФ).

На практике налоговая ответственность в отношении организации может применяться одновременно с административной ответственностью к ее должностным лицам. То есть за одно и то же нарушение организацию штрафуют по статье 122 или 123 Налогового кодекса РФ, а директора или главбуха – по статье 15.11 Кодекса РФ об административных правонарушениях.

Если ИФНС докажет, что неуплата страховых взносов в 2019 году стала результатом преступления, суд может приговорить виновных к уголовной ответственности по статьям 198, 199, 199.1, 199.3 и 199.4 Уголовного кодекса РФ.

Понравилась статья? Поделитесь ссылкой с друзьями:

Фиксированные взносы ИП на 2019 и 2020 годы уже известны. Закон опубликован.

Обновление статьи от 23.08.2018. Добавил еще подробные видео по теме статьи на 2019 год + сделал простой онлайн-калькулятор. Советую посмотреть видео ниже, в них все очень подробно рассказываю.И, кстати, все суммы по страховым взносам теперь явно указаны в статье 430 Налогового Кодекса РФ.

Добрый день, уважаемые ИП!

Удивительно, но факт. Я специально придержал эту информацию по фиксированным взносам ИП на 2019 и 2020 годы, пока соответствующий закон не опубликуют. Но вот, закон одобрили, а значит, можно написать на блоге.

Да, я уже давно не пишу про всевозможные законопроекты-однодневки, которые забываются через пару дней.

Так вот. Федеральный закон от 27.11.2017 № 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» уже принят и опубликован:

Страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

- в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

- в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

- При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.» ;

Таким образом, имеем следующие значения на 2019 и 2020 год:

- Взносы в ПФР за себя (на пенсионное страхование): 29354 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 6884 руб.

- Итого за 2019 год = 36238 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 29354*8=234832 руб.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Как платить 1% в 2019 году, если доход превысит 300 000 рублей?

И снова я предпочел записать небольшое видео, чем портянку текста =)

Как быстро посчитать в зависимости от даты открытия ИП и от суммы годового дохода?

- Взносы в ПФР за себя (на пенсионное страхование): 32448 руб.

- Взносы в ФФОМС за себя (на медицинское страхование): 8426 руб.

- Итого за 2020 год = 40874 руб.

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

- Максимальный взнос на пенсионное страхование при доходе более, чем 300 тыс. рублей в год, составит 32448*8=259584 руб.

Как видите, они будут повышаться. Но знаете, что скажу? Все может измениться еще много раз. На моем блоге хватает примеров принятых и одобренных законов, которые впоследствии не раз менялись или дополнялись. За три предстоящих года очень многое может измениться. Так что, следите за новостями =)

Тем не менее, данный закон есть, и он уже опубликован (см. ссылку в начале этой статьи).

Про 2018 год писал отдельную статью:

Также у меня уже готов калькулятор взносов ИП “за себя” на 2018 год: https://dmitry-robionek.ru/kalkuljator-vznosov-ip-2018

С уважением, Дмитрий.

И Вы будете первыми узнавать о новых законах и важных изменениях:

Готово подробное пошаговое руководство по открытию ИП в 2019 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

“Как открыть ИП в 2019 году? Пошаговая Инструкция для начинающих”

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2019 год

- И многое другое!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Уважаемые читатели, готова новая электронная книга для ИП на 2019 год:

“ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2019 году?”

Это электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2019 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Одно из главных изменений в сфере страховых взносов, действующее с 2019 года, это подросшие предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере ( п. 4-6 ст. 421 НК РФ, Постановление Правительства РФ от 28.11.2018 N 1426):

- 1 150 000 руб. для взносов на ОПС (было 1 021 000 руб.);

- 865 000 руб. для взносов на ВНиМ (было 815 000 руб.).

Но кроме того, изменились ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Основные ставки страховых взносов для работодателей

Как вы помните, ранее в НК предусматривалось, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 гг. (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф – с 30% до 34% (пп. 1 п. 2 ст. 425 НК РФ в ред., действ. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года переходят из разряда временных в постоянные. В связи с этим в 2019 году применяются прежние тарифы (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5% (ст. 1 Закона от 22.12.2005 N 179-ФЗ , ст. 1 Закона от 31.12.2017 N 484-ФЗ ).

Пониженные страховые взносы в 2019 году: ставки (таблица)

Как уже было сказано, основные ставки страховых взносов на 2019 год не изменились. И это, безусловно, хорошая новость. А вот с пониженными тарифами ситуация не столь радужная.

С 2019 года переходят с пониженных тарифов на основные сразу несколько категорий страхователей. К ним относятся:

- организации и ИП на УСН, ведущие определенные виды деятельности (пп. 5 п. 1 ст. 427 НК РФ);

- организации и ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность, в т.ч. аптеки (пп. 6 п. 1 ст. 427 НК РФ);

- ИП на патенте (пп. 9 п. 1 ст. 427 НК РФ).

Все перечисленные страхователи с 2019 года также должны платить взносы по ставке 10%, если выплаты в пользу их работников в течение календарного года превысят предельную базу.

Хозяйственные общества и хозяйственные партнерства, которые занимаются внедрением результатов интеллектуальной деятельности, а также организации и ИП, у которых есть соглашения с особыми экономическими зонами об осуществлении технико-внедренческой деятельности, с 2019 должны платить взносы на ОПС по ставке 20%, а не по 13%, как это было в 2018 году (пп. 1,2 п. 1, пп. 1 п. 2 ст. 427 НК РФ).

Остальные страхователи, имевшие право платить взносы по пониженным тарифам в 2018 году, вправе применять их и в 2019 году.

Сроки уплаты страховых взносов в 2019 году в ПФР, ФСС РФ и ФОМС

Расскажем, какие установлены сроки уплаты страховых взносов в 2019 году в ПФР, ФСС РФ и ФОМС , почему организациям и ИП важно их соблюдать, и что будет, если нарушить порядок.

Сроки уплаты страховых взносов в 2019 году за работников

С 2017 года поменялся администратор платежей по взносам. Теперь вместо ПФР, ФСС и ФОМС платежи принимает ИФНС. В ФСС по-прежнему платят только взносы на травматизм.

Организации и ИП по общему правилу перечисляют взносы не позднее 15-го числа месяца, следующего за месяцем их начисления с зарплаты и других выплат работникам (п. 3 ст. 431 НК РФ). Если 15-е число выпадает на выходной или праздничный нерабочий день, крайний срок уплаты – следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Проверьте изменения по страховым взносам и прочие изменения в 2019 года.

Уплачивать и отчитываться по обязательному страхованию от несчастных случаев на производстве и профзаболеваний надо в ФСС. Сроки уплаты такие же, как и по другим видам социального страхования – не позднее 15-го числа (п. 4 ст. 22 Закона 125-ФЗ).Таблицу со сроками смотрите ниже.

Сроки уплаты страховых взносов в 2019 году за работников

Сроки уплаты страховых взносов ИП за себя в 2019 году

Индивидуальные предприниматели, не имеющие работников, вправе заплатить страховые взносы в 2019 году одной суммой или разбить на несколько. ИП самостоятельно определяет периодичность платежей (ежемесячно, ежеквартально, раз в год).

Если доход за 2019 год:

- не превысит 300 тыс. рублей – предприниматель должен будет уплатить фиксированный платеж в срок не позднее 31 декабря 2019 года (абз.2 п. 2 ст. 432 НК РФ). Конкретные размеры и сроки уплаты фиксированного платежа в течение 2019 года предприниматель определяет для себя сам. Можно уплатить или в конце года целиком, или разбить на несколько периодических платежей. Главное – внести всю сумму фиксированного платежа до конца 2019 года.

- превысит 300 тыс. рублей – необходимо доплатить взносы на обязательное пенсионное страхование в размере 1% с суммы превышения. Срок уплаты – не позднее 1 июля года, следующего за отчетным. Платеж за 2019 год – не позднее 1 июля 2020 года.

Особенности уплаты страховых взносов в 2019 году

Порядок заполнения платежек зависит от того, какие взносы платит компания.

Взносы в ФСС. Платежи на травматизм компания перечисляет в ФСС. Поэтому заполнять платежки нужно по правилам из приложения 4 к приказу Минфина России от 12.11.2013 № 107н.

Правила не изменились. Компания заполняет в платежке статус 08. У него теперь другое название. Сказано, что этот статус надо использовать для платежей в бюджетную систему за исключением налогов и взносов. Но этот статус по-прежнему подходит для взносов на травматизм. Статус 01 для “несчастных” взносов не ставьте.

В 2019 году КБК для взносов на травматизм, которые платят работодатели, такой же, как в 2018 году, – 393 1 02 02050 07 1000 160. Если платите пени, в 14-17 разрядах КБК надо поставить 2100.

В поле 105 компания вносит ОКТМО. В этом реквизите тоже часто ошибаются. Для муниципальных образований коды ОКТМО состоят из 8 знаков, а для населенных пунктов – из 11.

Уточнить нужный вам код можно в своем отделении ФСС.

Взносы в инспекцию. Поручения на пенсионные, медицинские и социальные взносы компания заполняет по правилам для налоговых платежей. Они закреплены в приложении 2к приказу № 107н.

Основание платежа в поле 106 ставьте только 0. Банк может вернуть платежку, если запишете иные значения – ТП, ТР, ЗД. Налоговый период в поле 107 также отразите значением 0. Не ставьте месяц, за который компания платит взносы, но и пустым поле тоже не оставляйте. Такие требования закреплены в пункте 5 приложения 4 к приказу № 107н.

В поле 101 платежки проставьте статус 01. В начале года была неразбериха со статусом в платежке. Налоговики просили ставить то статус 14, то 02. Но банк не пропускал такие платежки. В итоге налоговая и фонды договорились о статусе 01 (письмо ФНС России от 03.02.17 № ЗН-4-1/1931@). Теперь он закреплен в приказе Минфина. Статус 01 теперь называется “Налогоплательщик (плательщик сборов, страховых взносов )”. Код 14 чиновники исключили совсем.

В поле 16 “Получатель” отразите название инспекции, в которую платите налоги. Например, для ИФНС № 15 по г. Москве. Специалисты на местах утверждают, что до сих пор встречают в поле 16 ошибки. Некоторые компании ставят получателем фонды, но это неверно.

Взносы платите по новым КБК, они начинаются на 182. Но и здесь встречаются ошибки. Например, вбивают несуществующий КБК, вместо последних трех цифр 160 заполняют 260. Если допустите такую неточность, платеж можно уточнить. Для этого сдавайте заявление в свободной форме.

С 01 января налоговики обязаны уточнить платеж по просьбе компании. Как уточнить ошибочный платеж:

Основание платежа (поле 106) запишите кодом из двух знаков. Для текущих платежей – ТП. Затем отразите налоговый период, за который платите взносы. Это месяц. Например, за январь – МС.01.2019.

Уплата страховых взносов в 2019 году обособленными подразделениями

Ранее обособленное подразделение само платило взносы, если отвечало трем условиям (ч. 11 ст. 15 Федерального закона от 24.07.2009 № 212): наличие счета в банке, отдельный баланс, начисление выплат работникам.

Подразделения должны платить взносы и сдавать расчет, если начисляют выплаты в пользу работников (п. 13 ст. 431 НК РФ). В Минтруде считают, что для компаний ничего не изменится. Два первых признака были лишние, поэтому в НК РФ их нет. Если подразделение само платит работникам, предполагается, что у него есть отдельный баланс и счет.

В инспекцию по месту учета надо будет сообщить, что подразделение само начисляет выплаты работникам. Информацию по старым подразделениям, которые платят взносы, ПФР сам передал налоговикам (п. 1 ст. 4 Федерального закона от 03.07.2016 № 243-ФЗ).

Компания может заплатить страховые взносы авансом до конца месяца или на квартал вперед. Но у инспекторов возникают вопросы по поводу переплаты. “УНП” спросила налоговиков, что будет, если организация перечислит взносы за май в мае. Также мы поинтересовались, можно ли заплатить заранее за несколько месяцев.

ИФНС № 1 по г. Москве:

— Вы можете заплатить взносы раньше. Заполните платежки как обычно. Это у вас просто получится как авансовый платеж. Если реквизиты правильные, то ничего не придется уточнять, не беспокойтесь. За каждый месяц лучше составить отдельную платежку, чтобы потом не было вопросов. Если вы так оплатите, то позвоните нам на всякий случай, мы проверим в базе.

ИФНС № 3 по г. Москве:

— Рекомендуют платить взносы в следующем месяце до 15-го числа, но можете и заранее. Нарушения никакого нет. В платежке проставьте месяц, за который платите. За несколько месяцев платить можно, но одной платежкой не стоит — мы просто не поймем.

ИФНС № 6 по г. Москве:

— Оплатить можете, почему бы и нет? За два месяца сразу платить нежелательно, но в принципе можно. Лучше двумя раздельными платежками. Можно даже в один день, но разными поручениями.

ИФНС № 8 по г. Москве:

— Пока что у нас никаких ограничений не было. В платежке главное написать, за какой она месяц. На несколько месяцев вперед не стоит оплачивать.

ИФНС № 18 по г. Москве:

— Можете платить смело, ни о чем не беспокойтесь. В законодательстве прописано, что до 15-го числа, но не позже. Нас ни о чем предупреждать не надо. Главное пропишите в поле 107 и в назначении платежа, что это взносы за май. Пояснения мы запрашиваем при уплате 6 НДФЛ за 3 квартал, а не взносов.

МИФНС № 2 по Московской области (Королев):

— Думаю, ничего страшного не будет. Хотя четко это не прописано. Заранее не предупреждайте – все ляжет в карточку лицевого счета и все будет нормально. Что толку-то нас предупреждать? Правильно все оформите, и платеж не повиснет.

МИФНС № 16 по Московской области (Щелково):

— Всю оплату мы увидим, никаких пояснений не запросим. Предупреждать нас не нужно. Одной платежкой можете заплатить за несколько месяцев, просто внизу в назначении платежа напишите, за какие это сроки.

ИФНС по г. Дмитрову Московской области:

— Главное заплатить за май не позднее 15 июня. Можно заранее, это нормально. Можно почитать главу 34 НК РФ. Там все подробно написано. Авансом заплатить за весь квартал можно – все перезачтется. Но в идеале лучше платить по факту – так будет проще и спокойнее. Понимаете, мы только-только начинаем с этим работать, и могут возникнуть какие-то сложности.

ИФНС по г. Домодедово Московской области:

— Главное, чтобы вы не нарушили срок, иначе у вас пойдут пени. Платежи сами к нам придут и опустятся в вашу карточку. В платежке ничего не нужно дополнительно ставить. Очень многие платят заранее, не беспокойтесь. За два месяца лучше пересылать двумя платежками, чтобы не было путаницы.

Ответственность за нарушение сроков уплаты страховых взносов в 2019 году

Если плательщик опоздал с уплатой, налоговики начислят пени. Общий порядок расчета пеней такой. С 31-го дня просрочки процентная ставка для расчета пеней составляет 1/150 ставки рефинансирования, до 30 дней – 1/300 ставки ЦБ. Новый порядок применяется к недоимкам, образовавшимся с 1 октября 2017 года.

Есть возможность уменьшить пени за прошлые периоды. Редакция УНП подскажет порядок действий.

Если налоговики докажут, что неуплата произошла по причине занижения базы, то оштрафуют в размере 20 % (на 40 % – в случае умысла) от суммы неуплаты (ст. 122 НК РФ).

С 1 января 2019 года установлены новые ставки и тарифы по страховым взносам. Льготные тарифы для большинства плательщиков взносов отменены Это следует из Федерального закона от 27.11.2017 № 361-ФЗ. В нашей таблице собраны ставки страховых взносов на 2019 год во внебюджетные фонды.

Прежде всего всем бухгалтерам нужно обратить внимание, что изменились ставки по взносам для УСН и ЕНВД. Из-за чего многим компаниям и ИП придется пересчитать платежи в ФНС, таблицу новых тарифов скачайте в журнале “Упрощенка”.

В 2019 году страховые взносы перечисляйте в налоговую инспекцию в соответствии с главой 34 НК РФ. Согласно пункту 1 статьи 419 НК РФ страховые взносы платят:

- лица, производящие выплаты и иные вознаграждения гражданам;

- индивидуальные предприниматели.

Если предприниматель имеет наемных работников или производит выплаты иным лицам, он одновременно относится и к первой, и ко второй группе плательщиков страховых взносов. А, значит, платит взносы и как работодатель, и за себя лично.

Работодатели исчисляют и уплачивают взносы в налоговую инспекцию:

- на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование.

Также уплачиваются взносы в ФСС по травматизму — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ). В данной статье мы поговорим только о взносах, начисляемых в соответствии с Налоговым кодексом. А по взносам по Закону № 125-ФЗ найдете информацию в отдельном материале правовой энциклопедии.

Размер тарифов для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование зависит:

- от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы).

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам (ст. 426 НК РФ):

- взносы на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере 1 150 000 руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указывается тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии.

- взносы на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере 865 000 рублей. Сверх превышения взносы не платятся;

- взносы на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (п. 2 ст. 427 НК РФ).

Что касается предпринимателей (плательщиков, не производящих выплаты в пользу физлиц), то размер взносов за себя они определяют исходя из минимального размера оплаты труда. А если сумма годового дохода превышает 300 000 руб., то также считается вторая часть личных взносов с суммы такого превышения (подп. 1 п. 1 ст. 430 НК РФ).

В таблицах представлены тарифы взносов на 2019 год.

Тарифы по страховым взносам с зарплаты работников (нет льгот)

Общий процент отчислений в фонды остается прежним по сравнению с предыдущим годом – 30%, из них:

- 20% в Пенсионный фонд

- 2,9% в Фонд социального страхования

- 5,1% в Фонд медицинского страхования

Взносы на социальное страхование ИП за себя: размер, реквизиты, сроки уплаты, ответственность (2019, 2020)

В этой статье я напишу, какие страховые взносы уплачивают ИП за себя. Поскольку я сам постоянно плачу эти взносы, то решил написать небольшую шпаргалку для себя и планирую ее периодически обновлять. Как показывают сверки с налоговой – взносы я плачу верно. Видимо, не зря когда-то я работал главным бухгалтером и даже учился на налогового консультанта.

Размер страховых взносов для ИП на 2018, 2019, 2020 годы определяется статьей 430 Налогового Кодекса РФ. Взносы состоят из двух частей: фиксированной и переменной части.

” data-medium-file=”https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip-300×169.jpg” data-large-file=”https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip.jpg” src=”https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip.jpg” alt=”Фиксированные и переменные страховые взносы ИП” width=”560″ height=”315″ class=”size-full wp-image-23820″ srcset=”https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip.jpg 560w, https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip-300×169.jpg 300w” sizes=”(max-width: 560px) 100vw, 560px” /> Попробуй не заплати. Уголовная ответственность…

Реквизиты, КБК, размер взносов периодически меняются, и я часто ищу эту информацию в Интернете. Но мне не понравилась ни одна статья, которую я видел про страховые взносы для ИП, так как ни в одной из них нет исчерпывающей информации со ссылками на источники и очень много лишнего. Приходится собирать информацию из многих разных статей.

Поэтому в этой статье я постарался написать кратко обо всем со ссылками на источники: про размер страховых взносов, сроки уплаты, куда переводить (платежные реквизиты, КБК) и как заполнять платежное поручение на уплату взносов. Также я написал, какая ответственность ожидает вас за неуплату страховых взносов (вплоть до уголовной!). Я писал все это для себя на будущее, но, надеюсь, и вам моя “небольшая” шпаргалка окажется полезной).

Размер взносов определяется статьей 430 Налогового Кодекса РФ. Взносы состоят из двух частей: фиксированной и переменной части.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.