Сегодня рассмотрим тему: "счет-фактура с 1 июля 2019 - 2020 года новые форма и формат" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Со 2 февраля вводится новый формат счета-фактуры и его гибрида с первичкой

Счета-фактуры, созданные по ныне действующему формату, будут приниматься до конца 22 года, а по совсем старому формату – до конца 20 года.

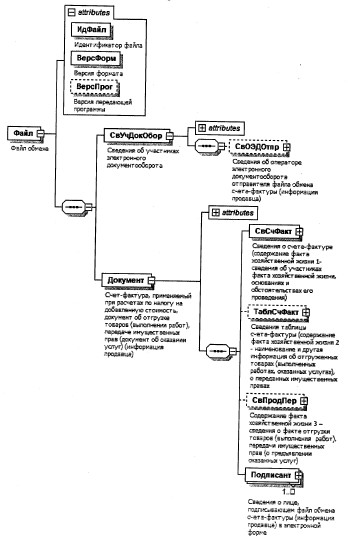

ФНС ввела новый формат:

- счета-фактуры;

- документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру

- документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг).

Причем, все это реализовано именно в одном формате. В зависимости от вида документа будет выбираться нужная функция, и будет формироваться соответствующий набор файлов обмена.

Новый приказ – от 19.12.2018 N ММВ-7-15/820@ – начнет действовать 2 февраля, и утратит силу приказ ММВ-7-15/155@, которым в 2016 году были утверждены ныне действующие форматы счета-фактуры и гибридов его с накладными и актами (то есть УПД).

Со 2 февраля по 31 декабря 2019 года можно будет создавать электронные счета-фактуры как по ныне действующему, так и по новому формату.

Документы по “старому” (то есть – по действующему сейчас) формату, созданные до 1 января 2020 года, будут приниматься налоговиками по 31.12.2022.

При этом по 31 декабря 2020 года будут приниматься еще и счета-фактуры, созданные до 1 июля 2017 года, по совсем древнему формату, введенному в 2015 году. Впрочем, это было обещано еще приказом ММВ-7-15/155@.

Ранее ФНС намеревалась подправить форматы счетов-фактур и УПД путем внесения изменений в действующий приказ. Кстати, не все, что было тогда заявлено, теперь обновлено.

Счет-фактура с 1 июля 2019 – 2020 года: новые форма и формат

Федеральная налоговая служба своим приказом от 19 декабря 2018 года № ММВ-7-15/820 утвердила:

- формат счёта-фактуры;

- формат представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счёт-фактуру;

- формат представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг).

Изменения электронных форматов учитывают, что в состав счёта-фактуры введены дополнительные показатели «код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС» и «идентификатор государственного контракта, договора (соглашения) (при наличии)». В новом формате учтено, что с 1 января 2019 года ставка НДС увеличена с 18% до 20%.

| Видео (кликните для воспроизведения). |

Приказ начал действовать 2 февраля 2019 года, в связи с чем с этой даты утратил силу приказ ММВ-7-15/155, которым в 2016 году были утверждены ранее действующие форматы счёта-фактуры и универсального передаточного документа (УПД).

В переходный период со 2 февраля по 31 декабря 2019 года можно создавать электронные счета-фактуры, как по ранее действовавшему, так и по новому формату.

Приём налоговыми органами счетов-фактур, созданных в электронной форме до 1 января 2020 года по форматам, утверждённым приказом от 24.03.2016 года

№ ММВ-7-15/155, должен быть обеспечен по 31 декабря 2022 года. До

31 декабря 2020 года налоговые органы обязаны принимать счета-фактуры, созданные в электронной форме в период до 01.07.2017 года по ещё более раннему формату, утверждённому приказом ФНС от 04.03.2015 года

№ ММВ-7-6/93.

ФНС изменит форматы счетов-фактур и документов об отгрузке

ФНС изменит форматы счетов-фактур, документов об отгрузке, передаче товаров и работ. Уведомление о разработке соответствующего приказа опубликовано на Едином портале для размещения проектов НПА.

Ведомство планирует изменить:

- формат счета-фактуры, утвержденный приказом ФНС от 24.03.2016 № ММВ-7-15/155@;

- формат корректировочного счета-фактуры, утвержденный приказом ФНС от 13.04.2016 № ММВ-7-15/189@;

- формат представления документа о передаче товаров при торговых операциях, утвержденный приказом ФНС от 30.11.2015 № ММВ-7-10/551@;

- формат представления документа о передаче результатов работ (документа об оказании услуг), утвержденный приказом ФНС от 30.11.2015 № ММВ-7-10/552@.

Как поясняют в ФНС, поправки в электронные форматы учитывают, что в состав счета-фактуры введены дополнительные показатели «код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС» и «идентификатор государственного контракта, договора (соглашения) (при наличии)».

Соответствующие изменения в НК РФ были внесены федеральными законами от 30.05.2016 № 150-ФЗ и от 03.04.2017 № 56-ФЗ.

Поправки в электронные форматы документов также учитывают, что с 1 января 2018 года покупатели определенных товаров (сырых шкур, металлолома и алюминия) уплачивают НДС. Соответственно, поставщики таких товаров выставляют счета-фактуры с пометкой «НДС исчисляется налоговым агентом».

Кроме того, поправки в электронные форматы учитывают, что с 1 января 2019 года ставка НДС вырастет с 18 до 20%.

Новые электронные форматы перечисленных документов ФНС рассчитывает ввести с апреля 2019 года.

| Видео (кликните для воспроизведения). |

Счет-фактура является документом, который необходим покупателям товаров, работ, услуг и имущественных прав для получения вычетов по НДС (п. 1 ст. 169 НК РФ). Счет-фактура может быть составлен и выставлен как на бумажном носителе, так и в электронной форме.

Счета-фактуры составляются в электронной форме по взаимному согласию сторон сделки и при наличии у них совместимых технических средств и возможностей для приема и обработки электронных документов.

В счетах-фактурах в обязательном порядке должны быть указаны следующие сведения:

- информация о продавце и покупателе товаров (работ, услуг);

- наименование товаров (работ, услуг), имущественных прав, их стоимость;

- налоговая ставка и сумма налога, предъявленная покупателю.

Если в счете-фактуре отсутствует какая-либо существенная информация, покупатель не сможет получить вычет. Другие ошибки не являются основанием для отказа в принятии к вычету сумм НДС (п. 2 ст. 169 НК РФ).

Новый формат составления счетов-фактур в электронной форме вводится с 1 июля 2017 года, напоминает ФНС на официальном сайте. Отмечается, что новый формат является более универсальным и может применяться с функцией счета-фактуры, используемого при расчетах по НДС, и документа об отгрузке товаров (выполнении работ). Использование нового формата позволит избежать расхождений между счетом-фактурой и первичным документом, а также облегчит осуществление электронного документооборота.

Напомним, что новый формат счета-фактуры и формат предоставления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, в электронной форме был утвержден приказом ФНС России от 24 марта 2016 г. №ММВ-7-15/155@.

Налоговики также обращают внимание, что одновременно утрачивают силу форматы товарной накладной по унифицированной форме № ТОРГ-12 и акта приемки-сдачи работ (услуг).

Такие нововведения направлены на стимулирование перехода организаций на электронный документооборот.

Речь идет о бухгалтерском документе, на основании которого организация-покупатель принимает обязательства, предъявленные продавцом товаров, работ, услуг, а также подтверждает наличие имущественных прав на получение налогового вычета НДС в установленном порядке. Основные определения закреплены в ст. 169 НК РФ. Скачать образец счета-фактуры 2019 можно внизу страницы

Счет-фактура составляется по унифицированной форме, утвержденной Постановлением Правительства от 26.12.2011 № 1137. В первый день октября 2017 года вступили в силу изменения, которые скорректировали старую форму бланка. Так, Постановлением Правительства от 19.08.2017 № 981 внесены следующие коррективы:

Идентификатор государственного контракта, договора (соглашения)

Идентификатор государственного контракта, договора (соглашения) (при наличии)

Отсутствовала в старой форме

Код вида товара

Номер таможенной декларации

Регистрационный номер таможенной декларации

Индивидуальный предприниматель или иное уполномоченное лицо

Счет-фактуру следует выписывать в случаях, подлежащих налогообложению по НДС. Например, поставка товара, реализация услуг, получение предоплаты за реализуемый товар.

Выписывают бухгалтерский документ исключительно по установленной форме, в соответствии с действующим порядком. В противном случае налоговый инспектор признает счет-фактуру недействительной и не примет вычеты к НДС.

Бланк счета-фактура на оплату 2019: скачать бесплатно в excel

Действующий порядок заполнения формы счета-фактуры 2019 представлен в ст. 169 НК РФ и Постановлении Правительства от 26.12.2011 № 1137. Чиновники установили перечень обязательных реквизитов:

- для СФ на отгрузку продукции — перечень закреплен в п. 5 ст. 169 НК;

- для счета-фактуры на аванс, когда выписывается документ на перечисление предоплаты, — п. 5.1 ст. 169 НК.

Документ должен быть обязательно подписан. Право подписи имеется у руководителя и главного бухгалтера или иных уполномоченных лиц. Документ, составленный в электронном виде, тоже должен быть подписан усиленной квалифицированной электронной подписью.

Предусмотрено несколько способов заполнения СФ:

- от руки синей, черной или фиолетовой пастой;

- печатный вариант (на печатной машинке или компьютере);

- часть от руки, часть на компьютере;

- в электронном формате.

Составляя документ, соблюдайте хронологический порядок при присвоении даты и нумерации СФ.

Скачать бесплатно образец: новый бланк, счет-фактура 2019

Существенно упростить и ускорить документооборот между покупателем и продавцом позволяет использование электронного формата счетов-фактур. Подготовить документ можно онлайн с помощью бесплатных сервисов или специализированных программ в Интернете.

Актуальные сервисы для онлайн-составления счета-фактуры:

В этих сервисах, чтобы начать заполнение счета-фактуры, нужно только зарегистрировать свою компанию на сайте.

Ошибки при составлении счета-фактуры можно разделить на две категории:

- Значительные ошибки. Всевозможные опечатки, описки и неточности, которые препятствуют идентификации покупателя или продавца. Примерами таких неточностей могут быть неверный ИНН, адрес, ошибка в наименовании. Неточности в табличной части сотрудники ФНС также относят к значительным (неверно идентифицирована продукция, неверная информация о стоимости, количестве товара). Так как неверные данные искажают учет и расчеты с бюджетом.

- Незначительные ошибки. К таковым относят неточности, которые не препятствуют идентификации товара, покупателя и продавца. Например, лишняя кавычка или тире в адресе, названии организации.

При обнаружении ошибки следует переписать документ или составить корректировочный счет-фактуру. В противном случае проблем с налоговой инспекцией не избежать.

Деятельность любого предприятия основана на реализации товара или услуг. Все операции о купле-продаже должны быть зафиксированы документально. Это необходимо для ведения налогового и управленческого учета компании и получения вычета по НДС. Основным документом, отражающим все вышеперечисленные моменты, является счет — фактура.

По сути, — это самый важный бухгалтерский документ, относящийся к первичной документации. Неправильное оформление СФ может привести к проблемам с Налоговыми органами и отказу от получения вычета по НДС.

Владельцы крупных и малых предприятий знают, какое значение имеет эта бумага. И какими последствиями может обернуться невнимательность к оформлению счет — фактуры.

Счет-фактура – это документ, который оформляется при поступлении денежных средств со счета покупателя на счет поставщика. Эта бумага используется в работе юридических лиц.

Она необходима для:

- Подтверждения о получении денежных средств.

- Фиксировании сделки о купле-продаже.

- Подтверждения суммы налога.

Иными словами, осуществляя продажу продукции, вы обязаны отразить все данные в счет-фактуре. Документ выписывается в двух экземплярах, один из которых выдается на руки покупателю, другой же остается на предприятии. Он относится к первичной бухгалтерской документации и необходим не только для фиксирования денежных операций о продаже, но и для ведения управленческого учета.

При его оформлении указываются:

- наименование товара или услуги;

- количество товара и его условное обозначение;

- индивидуальный код для каждого вида товара;

- стоимость товара без учета налога;

- общая стоимость поставки с прибавлением налога НДС;

- стоимость за одну единицу товара с налогом и без.

Существует единая форма заполнения счет — фактуры, утвержденная на законодательном уровне. Любые отклонения от нормы оформления могут привести к потере денежных средств, поскольку такой документ может быть признан недействительным.

Счет-фактура может представляться в двух формах — электронной и бумажной. Она также имеет два вида:

Согласно статье 169 Налогового кодекса РФ любое юридическое лицо обязано вести книгу продаж и покупок с прикреплением всех имеющихся счет-фактур.

Статья 168 НК РФ содержит основную информацию о сроках оформления документа. Например, при продаже товаров или услуг предприятие обязано предоставить счет — фактуру не позднее пяти рабочих дней включительно.

Все операции о поставках регулируются Федеральным законом и Налоговым кодексом РФ.

При получении товара следует внимательно изучить бланки счет — фактур поставщика. Если в них допущена ошибка, то предприятие не имеет право приять к вычету по НДС по приобретенному продукции.

Законодательством предусмотрен единый бланк заполнения документа.

Его форма была принята Правительством РФ 2 декабря 2000 г. Обязательные для записи реквизиты содержатся в НК РФ. Но, в некоторых случаях, вы можете не оформлять ненужные поля. Например, при оказании услуг, в графе о грузоотправителе и получателе нужно ставить прочерк.

Все счет — фактуры оформляются в книгах о покупках и продажах. Если покупатель оплачивает поставку частями, то в бланке указывается фактическая сумма покупки, уплаченная на данный момент. Тогда на одну поставку приходится несколько СФ, оформленных в книге.

Случаи, не требующие оформления СФ:

- Соглашение о купле — продаже не облагается налогом.

- Физические лица реализуют продукцию в розницу (достаточно иметь товарный чек).

- Упрощенная система налогообложения или патент.

- Организация выплачивает единый сельскохозяйственный налог.

- Когда юридическое лицо дарит товар сотруднику фирмы.

- Получение аванса на будущую поставку.

Во всех вышеперечисленных случаях не нужно беспокоиться об оформлении счет — фактуры. Достаточно подтвердить сделку накладными или счетами на оплату.

Иногда покупатель может потребовать оформить бланк, даже при наличии нулевой ставки. По законодательству вы можете не оформлять бумагу. Но если вы решили пойти на встречу, не указывайте в графе НДС ставку в 0%, а поставьте прочерк. За подобную оплошность можно получить штраф, либо повышение налоговой ставки до стандартных 18%.

Напомним, что по новому закону изменений в счетах фактурах с 1 октября 2019 года не предусмотрено. Порядок оформления остается прежним, включая поправки, произошедшие в 2017 году.

Новые правила оформления:

Все документы (авансовые, стандартные и корректировочные) должны указываться в хронологическом порядке. По новому законодательству от 2017 г, допускается применять к числовой нумерации буквенную.

В заключении бумага заверяется подписью генерального директора и главного бухгалтера. При получении продукции покупатель ставит свою подпись, подтверждая оплату.

Заполнением счетов — фактур может заниматься как главный бухгалтер юридического лица, так и обычный рядовой бухгалтер. Однако право подписи остается за главбухом или генеральным директором.

Иногда СФ может подписываться уполномоченными лицами. Для этого нужно оформить доверенность на право подписи от генерального директора организации. При заверении СФ необходимо, в обязательном порядке, указать инициалы и фамилию.

Счет — фактура необходим для получения права на вычет по НДС. Поэтому при его оформлении важно учесть все детали. С 1 октября 2017 года произошли некоторые изменения в структуре бланка.

Теперь в нем должны указываться следующие пункты:

Все ошибки, допускающиеся при заполнении документа, могут быть разделены на две категории:

Форма счета-фактуры, применяемого при расчетах по НДС, утверждена Постановлением Правительства от 26.12.2011 № 1137. Последние изменения в бланк счета-фактуры и корректировочного счета-фактуры были внесены в 2017 году. Напомним о них.

Сначала в форму счета-фактуры, а также корректировочного счета-фактуры был добавлен новый показатель (Постановление Правительства от 25.05.2017 № 625). Он размещен после строки «Валюта: наименование, код» и называется «Идентификатор государственного контракта, договора (соглашения)».

Заполнять эту строку нужно при выставлении счета-фактуры в рамках:

- госконтракта на поставку товаров (работ, услуг);

- договора (соглашения) о предоставлении субсидий, бюджетных инвестиций, взносов в уставный капитал из федерального бюджета.

Здесь следует указывать идентификатор таких контракта или договора (соглашения) в случае присвоения идентификатора.

Второе обновление счета-фактуры в 2017 году принесло сразу несколько изменений (Постановление Правительства РФ от 19.08.2017 N 981):

- появилась новая графа 1а «Код вида товара». В ней российские экспортеры товаров в страны ЕАЭС должны указывать код вида товара. Определяется такой код по единой Товарной номенклатуре внешнеэкономической деятельности ЕАЭС. Если нет необходимости заполнять эту графу, в ней ставится прочерк;

- в строку «Идентификатор государственного контракта, договора (соглашения)» были добавлены слова «(при наличии»);

- графа 11 стала называться «Регистрационный номер таможенной декларации» (вместо «Номер таможенной декларации»). Раньше в ней указывался соответствующий номер по товарам, произведенным за пределами РФ. Теперь же ее надо заполнять и в отношении товаров, выпущенных таможней для внутреннего потребления на территории ОЭЗ в Калининградской области;

- в нижней части счета-фактуры указано, что подписывает его ИП или иное уполномоченное лицо. То есть больше не должно возникать споров относительно того, может ли предприниматель делегировать свои права по подписанию счетов-фактур кому-либо другому.

Аналогичные изменения были внесены и в форму корректировочного счета-фактуры. Кроме того, закреплено, что в дополнительных строках корректировочного счета-фактуры можно указать дополнительную информацию.

Такая форма счета-фактуры применяется с 01.10.2017.

Скачать бланк счета-фактуры можно через систему КонсультантПлюс.

В течение 2018 года счет-фактура не менялся, а значит, и в 2019 году нужно применять форму, используемую с 01.10.2017.

Рекомендованная ФНС форма УПД (Письмо ФНС от 21.10.2013 № ММВ-20-3/96@) ни в 2017 году, ни в 2018 году не менялась.

В то же время, форма УПД является рекомендованной, а не обязательной к применению, и ФНС не запрещает вносить в форму универсального передаточного документа (УПД) дополнительные сведения. В том числе, реквизиты, которые добавили в бланк счета-фактуры в 2017 году (Письмо ФНС от 14.09.2017 № ЕД-4-15/18322).

Бюджетные учреждения освобождены от уплаты налога на добавленную стоимость только по основной деятельности, финансируемой за счет госзадания. Поэтому если организация ведет любую предпринимательскую деятельность, возникает прямая обязанность уплачивать налог в бюджет. Документом, подтверждающим размер налоговой базы для расчета обязательств, а также право на получение льготы, является счет-фактура. В статье вы сможете скачать бланк (счет-фактура 2019) бесплатно, а также узнать, как правильно его заполнить.

По ст. 169 НК РФ, образец счета-фактуры с 01.01.2019 является основанием для принятия покупателем предъявленных продавцом товаров, работ или услуг, имущественных прав, подтверждающих суммы налога к вычету в установленном законодательством порядке.

Форма счета-фактуры 2019 унифицирована и утверждена Постановлением Правительства от 26.12.2011 № 1137. Последние изменения в действующую форму бланка внесены Постановлением Правительства от 19.08.2017 № 981 и действуют с 01.10.2017. Поэтому счет-фактура (бланк 2019 скачать бесплатно вы сможете ниже) должен содержать измененные данные. Наглядно изменения показывает таблица.

Идентификатор государственного контракта, договора (соглашения).

Идентификатор государственного контракта, договора (при наличии).

Отсутствовала в старой форме.

Код вида товара.

Номер таможенной декларации.

Регистрационный номер таможенной декларации.

Индивидуальный предприниматель или иное уполномоченное лицо.

Приведем образцы бланков счетов-фактур 2019 в разных форматах, например, вы можете бесплатно скачать бланк счет-фактуры в word 2019 года.

Бланк счет-фактура на оплату 2019: скачать бесплатно в Excel

Подробный порядок заполнения счетов-фактур представлен в Постановлении Правительства от 26.12.2011 № 1137, а также в ст. 169 НК РФ. Установлен перечень обязательных к заполнению реквизитов: для отгрузочного счета-фактуры — п. 5 ст. 169 НК, для счета-фактуры на аванс, когда выписывается бланк на предоплату, — п. 5.1 ст. 169 НК.

Допускается несколько видов заполнения бланка счета-фактуры:

- полностью от руки;

- частично от руки и частично на компьютере;

- полностью печатный вариант;

- электронно (без бумажного носителя).

Образец счета-фактуры 2019 год должен быть подписан руководителем бюджетной организации и главным бухгалтером или иными уполномоченными лицами. Для электронных форм используют усиленную квалифицированную электронную подпись уполномоченного лица.

Дата и нумерация выписанной документации должны иметь строгий хронологический порядок. Сведения в новую графу счета-фактуры № 1а «Код вида товара» проставляются в соответствии с Товарной номенклатурой внешнеэкономической деятельности ЕАЭС. Заполняют эту графу только организации-экспортеры, которые ввозят товар на территорию ЕАЭС. Если вид товара по Товарной номенклатуре определить невозможно, в графе следует поставить прочерк.

Формируется счет-фактура онлайн также легко. Существуют много бесплатных интернет-сервисов или специализированных бухгалтерских программ. Большинство из них потребуют зарегистрировать организацию на сайте, а затем можно будет скачать и распечатать уже заполненный вашими данными образец.

Рассмотрим, как заполнить форму, на конкретном примере: бюджетная организация «АЛЛЮР» реализует услуги аренды бассейна. 09.01.2019 заключен договор на оказание услуг с ООО «Покупатель услуг» на 200 часов. Формируем готовый образец. Скачать бесплатно образец (новый бланк счета-фактура 2019) можно при помощи кнопки.

Все возможные неточности и ошибки в документе можно разделить на два вида: незначительные, которые не влияют на размер вычета по НДС, и значительные, при наличии которых налоговики не примут документ-подтверждение.

Ошибки, при которых налоговики не примут счет-фактуру:

- Неверная информация о покупателе или продавце, не позволяющая идентифицировать субъект. Помарки не вызовут вопросов. Но если ИНН и наименование указаны неверно, например, в ИНН лишняя цифра, то такую бумагу не примут.

- Сведения, не позволяющие определить, какая продукция реализована или приобретена. К ошибкам такого вида налоговики относятся с особым сомнением. Опечатки и сокращения допустимы. Не принимаются документы, в которых указан другой товар. Например, организация заключила договор на поставку футбольных мячей, а в счете-фактуре указала баскетбольные.

- Невозможно определить сумму продукции или предоплаты. Часто допускают ошибки в указании валюты, в которой производятся расчеты между организациями, или определении ее кода. Арифметические ошибки в общем расчете стоимости тоже недопустимы.

- Ошибки в определении ставки и суммы налога. Такие неточности возникают при неверном указании процентной ставки к конкретному виду товара. Например, продукция, облагаемая нулевой ставкой, в счете-фактуре указана под ставкой в 10 %. Соответственно, и сумма НДС будет рассчитана в документе неверно.

Чтобы исправить ошибки, сформируйте новый документ — корректировочный счет-фактуру.

2 февраля 2019 года вступил в силу Приказ ФНС России от 19.12.2018 № ММВ-7-15/820@, который установил новые электронные форматы счета-фактуры и первичных документов о передаче товаров, работ, услуг и имущественных прав.

Согласно приказу, компании могут создавать электронные счета-фактуры по новым и старым форматам в период до 31 декабря 2019 года. Таким образом, утвержденные ранее Приказом ФНС России от 24.03.16 № ММВ-7-15/155@ форматы счета-фактуры и отгрузочных документов перестанут использоваться с 1 января 2020 года, когда документ утратит силу.

Принимать счета-фактуры по старым форматам, которые были выставлены до 1 января 2020 года, компании могут до 31 декабря 2022 года.

Введение новых электронных форматов счетов-фактур обусловлено несколькими причинами. Одна из них — повышение ставки НДС с 18 % до 20 %. Также форма счета-фактуры была дополнена такими показателями, как «код вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС» и «идентификатор государственного контракта, договора (соглашения) (при наличии)».

Подписывайтесь, и мы будем один раз в неделю присылать полезные бизнес-советы, аналитические статьи, истории успеха и провала, интервью, а также мнения экспертов на острые темы

Подписывайтесь, и мы будем один раз в неделю присылать полезные бизнес-советы, аналитические статьи, истории успеха и провала, интервью, а также мнения экспертов на острые темы

Деятельность любого предприятия основана на реализации товара или услуг. Все операции о купле-продаже должны быть зафиксированы документально. Это необходимо для ведения налогового и управленческого учета компании и получения вычета по НДС. Основным документом, отражающим все вышеперечисленные моменты, является счет — фактура.

По сути, — это самый важный бухгалтерский документ, относящийся к первичной документации. Неправильное оформление СФ может привести к проблемам с Налоговыми органами и отказу от получения вычета по НДС.

Владельцы крупных и малых предприятий знают, какое значение имеет эта бумага. И какими последствиями может обернуться невнимательность к оформлению счет — фактуры.

Счет-фактура – это документ, который оформляется при поступлении денежных средств со счета покупателя на счет поставщика. Эта бумага используется в работе юридических лиц.

Она необходима для:

- Подтверждения о получении денежных средств.

- Фиксировании сделки о купле-продаже.

- Подтверждения суммы налога.

Иными словами, осуществляя продажу продукции, вы обязаны отразить все данные в счет-фактуре. Документ выписывается в двух экземплярах, один из которых выдается на руки покупателю, другой же остается на предприятии. Он относится к первичной бухгалтерской документации и необходим не только для фиксирования денежных операций о продаже, но и для ведения управленческого учета.

При его оформлении указываются:

- наименование товара или услуги;

- количество товара и его условное обозначение;

- индивидуальный код для каждого вида товара;

- стоимость товара без учета налога;

- общая стоимость поставки с прибавлением налога НДС;

- стоимость за одну единицу товара с налогом и без.

Существует единая форма заполнения счет — фактуры, утвержденная на законодательном уровне. Любые отклонения от нормы оформления могут привести к потере денежных средств, поскольку такой документ может быть признан недействительным.

Счет-фактура может представляться в двух формах — электронной и бумажной. Она также имеет два вида:

Согласно статье 169 Налогового кодекса РФ любое юридическое лицо обязано вести книгу продаж и покупок с прикреплением всех имеющихся счет-фактур.

Статья 168 НК РФ содержит основную информацию о сроках оформления документа. Например, при продаже товаров или услуг предприятие обязано предоставить счет — фактуру не позднее пяти рабочих дней включительно.

Все операции о поставках регулируются Федеральным законом и Налоговым кодексом РФ.

При получении товара следует внимательно изучить бланки счет — фактур поставщика. Если в них допущена ошибка, то предприятие не имеет право приять к вычету по НДС по приобретенному продукции.

Законодательством предусмотрен единый бланк заполнения документа.

Его форма была принята Правительством РФ 2 декабря 2000 г. Обязательные для записи реквизиты содержатся в НК РФ. Но, в некоторых случаях, вы можете не оформлять ненужные поля. Например, при оказании услуг, в графе о грузоотправителе и получателе нужно ставить прочерк.

Все счет — фактуры оформляются в книгах о покупках и продажах. Если покупатель оплачивает поставку частями, то в бланке указывается фактическая сумма покупки, уплаченная на данный момент. Тогда на одну поставку приходится несколько СФ, оформленных в книге.

Случаи, не требующие оформления СФ:

- Соглашение о купле — продаже не облагается налогом.

- Физические лица реализуют продукцию в розницу (достаточно иметь товарный чек).

- Упрощенная система налогообложения или патент.

- Организация выплачивает единый сельскохозяйственный налог.

- Когда юридическое лицо дарит товар сотруднику фирмы.

- Получение аванса на будущую поставку.

Во всех вышеперечисленных случаях не нужно беспокоиться об оформлении счет — фактуры. Достаточно подтвердить сделку накладными или счетами на оплату.

Иногда покупатель может потребовать оформить бланк, даже при наличии нулевой ставки. По законодательству вы можете не оформлять бумагу. Но если вы решили пойти на встречу, не указывайте в графе НДС ставку в 0%, а поставьте прочерк. За подобную оплошность можно получить штраф, либо повышение налоговой ставки до стандартных 18%.

Напомним, что по новому закону изменений в счетах фактурах с 1 октября 2019 года не предусмотрено. Порядок оформления остается прежним, включая поправки, произошедшие в 2017 году.

Новые правила оформления:

Все документы (авансовые, стандартные и корректировочные) должны указываться в хронологическом порядке. По новому законодательству от 2017 г, допускается применять к числовой нумерации буквенную.

В заключении бумага заверяется подписью генерального директора и главного бухгалтера. При получении продукции покупатель ставит свою подпись, подтверждая оплату.

Заполнением счетов — фактур может заниматься как главный бухгалтер юридического лица, так и обычный рядовой бухгалтер. Однако право подписи остается за главбухом или генеральным директором.

Иногда СФ может подписываться уполномоченными лицами. Для этого нужно оформить доверенность на право подписи от генерального директора организации. При заверении СФ необходимо, в обязательном порядке, указать инициалы и фамилию.

Счет — фактура необходим для получения права на вычет по НДС. Поэтому при его оформлении важно учесть все детали. С 1 октября 2017 года произошли некоторые изменения в структуре бланка.

Теперь в нем должны указываться следующие пункты:

Все ошибки, допускающиеся при заполнении документа, могут быть разделены на две категории:

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.