Сегодня рассмотрим тему: "рсв-1 за 2 квартал форма и срок сдачи" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Новый единый расчет по страховым взносам 2019 года, пример заполнения которого приводим в статье, состоит из титульника и трех разделов, которые, в свою очередь, содержат 11 приложений. Подробно об этом мы писали в статье «Единый расчет по страховым взносам». Теперь рассмотрим пошаговое заполнение формы РСВ-1 на примере.

Если не предоставить расчет страховых взносов в 2019 году, пример заполнения которого мы рассмотрим далее в статье, или нарушить срок сдачи, последует административная ответственность и штрафные санкции.

Если нарушены сроки сдачи формы РСВ-1 (за 4 квартал — до 30.01.2019), начислят штраф в размере 1000 рублей или 5 % от исчисленных страховых взносов в расчетном периоде за каждый полный или неполный месяц просрочки.

Если обнаружатся ошибки или расхождения в бланке, считается, что отчет не предоставлен. Исправления нужно внести в течение 5 рабочих дней с момента получения уведомления ИФНС. После внесения изменений датой отчета признается день, когда первый раз отправлен единый расчет по страховым взносам 2019, форма РСВ-1 (абз. 2 и 3 п. 7 ст. 431 НК РФ).

Произведем расчет страховых взносов в 2019 году, пример: ГБОУ ДОД СДЮСШОР «АЛЛЮР» применяет ОСНО; для исчисления установлены общие ставки налогообложения. Среднесписочная численность — 22 работника.

Обобщенная информация о первых 9 месяцах 2019 г.

Начисления заработной платы составили 759 300,00 рублей:

- ПФ РФ: 759 300,00 × 22 % = 167 046,00 руб.

- ОМС: 759 300,00 × 5,1 % = 38 724,30 руб.

- ФСС: 759 300,00 × 2,9 % = 22 019,70 руб.

За отчетные 3 месяца 2019 года начисления заработной платы составили:

- октябрь — 253 000,00 руб.;

- ноябрь — 253 000,00 руб.;

- декабрь — 253 000 руб.

Рассчитываем страховые помесячно.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 руб.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 руб.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 рублей.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 рублей.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 рублей.

Итоговые данные для внесения в отчетную форму:

- Начисленная зарплата 4 квартала — 759 000,00 рублей, отчислений: в Пенсионный — 166 980,00 руб., ОМС — 38 709,00 руб., ФСС — 22 011,00 руб.

- За весь 2019 год: начисления — 1 518 300,00 рублей, ПФР — 334 026,00 руб., ОМС — 77 433,30 руб., ФСС — 44 030,70 руб.

Подробный порядок заполнения расчета по страховым взносам 2019 года изложен в приказе ФНС № ММВ-7-11/551. С учетом положений приказа приведем пример заполнения формы РСВ-1 за 4 квартал 2019.

| Видео (кликните для воспроизведения). |

На титульном листе единого расчета указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, код экономической деятельности, Ф.И.О. руководителя, номер телефона. В поле «Номер корректировки» ставим «0», если единый отчет предоставляем в первый раз за отчетный период, либо устанавливаем поочередный номер корректировки. Указываем код ИФНС и код местонахождения.

Количество страниц оставляем незаполненным, вернемся к нему после заполнения разделов.

Здесь необходимо заполнить персонифицированные сведения обо всех застрахованных лицах в организации, по каждому сотруднику отдельно.

Приведем пример заполнения сведений в едином отчете по данным руководителя.

Отражаем номер корректировки — 0, период и дату заполнения.

Указываем персональные данные в части 3.1: ИНН работника, СНИЛС, дату рождения, пол и гражданство. Для граждан России устанавливаем значение «643» (строка 120), код страны установлен Постановлением Госстандарта от 14.12.2001 № 529-ст. Код вида документа (стр. 140) выбираем в соответствии с приложением № 2 к Приказу ФНС от 24.12.2014 № ММВ-7-11/671@. Код паспорта гражданина РФ — «21», указываем серию и номер паспорта (либо сведения иного документа).

Указываем признак застрахованного лица: 1 — застрахован, 2 — нет. В нашем примере «1».

Заполняем часть 2.1 третьего раздела единого страхового расчета: поле «месяц» устанавливаем «10» — октябрь, «11» — ноябрь и «12» — декабрь. Прописываем код категории застрахованного лица. В соответствии с Приложением № 8 Приказа ФНС от 10.10.2016 № ММВ-7-11/551@, «наемный работник» — значение «НР».

Шаг 4. Заполняем сумму выплат и иных вознаграждений

Зарплата директора составила 60 000,00 рублей в месяц. Итого за 4-й квартал — 180 000,00 рублей. Пенсионные страховые отчисления (60 000,00 × 22 %) составили 13 200,00 рублей за каждый месяц. Указываем эти суммы в соответствующих строках единого расчета по страховым взносам.

Если у одного из работников превышена сумма предельной базы для начисления страховых взносов, заполняем часть 3.2.2, руководствуясь предельными значениями, закрепленными в Постановлении Правительства РФ от 15.11.2017 № 1378. Для ОПС в 2019 г. — 1 021 000,00 рублей на одного работника.

Третий раздел единого страхового расчета (первый лист и окончание) заполняется на каждого работника отдельно! Общий размер начислений и страховых взносов по каждому работнику должен соответствовать суммам 1-го и 2-го разделов. Если имеются расхождения, налоговики не примут отчет! Также отчет считается не сданным, если обнаружены ошибки в персональных данных работников.

| Видео (кликните для воспроизведения). |

Шаг 5. Переходим в подраздел 1.1 приложения № 1 раздела 1 единого расчета

В подразделе 1.1 в первую очередь указываем код тарифа плательщика: «01» — для ОСНО, «02» — для УСН, «03» — для ЕВНД.

Затем указываем суммарные значения раздела 3.

Вначале отражаем численность человек:

- общую;

- число тех, кому осуществлялись начисления, включаемые в базу для расчета;

- у кого сформировалось превышение предельной величины базы.

Затем размеры начислений и страховых взносов по тому же принципу, что и численность.

В полях 010 (численность физлиц) и 020 (численность физлиц, кому осуществлялись выплаты, с которых начислены страховые взносы) устанавливаем значение 22 (человека). Поле 021 не заполняем, в нем указывается численность физлиц, у кого произошло превышение лимита базы для начисления.

Поле 030 — общая сумма начислений, 040 — сумма необлагаемых выплат, 050 — база для исчисления страховых взносов, определяется разницей полей 030 и 040.

Необлагаемые выплаты (стр. 040) устанавливаются ст. 422 НК РФ и включают в себя:

- государственные пособия федерального, регионального и местного уровней;

- компенсации и возмещения, установленные государством, в пределах нормативов;

- единовременные денежные выплаты в виде материальной помощи (при смерти близкого родственника, при стихийных бедствиях и ЧС);

- материальную помощь при рождении ребенка в пределах до 50 000,00 рублей; суммы сверх указанного лимита облагаются налогами;

- материальную помощь в размере 4000 рублей; сумма, превышающая лимит, облагается в установленном порядке;

- размеры страховых отчислений, в том числе на дополнительное страхование;

- прочие выплаты.

Поле 051 — сумма начислений, превышающая предельную величину базы.

Поля 060, 061 и 062 — начисленные взносы ОПС. 060 — общие (итоговые и являются суммой строк 061 и 062), 061 — без превышения лимита, 062 — с превышением лимита.

Заполняем данные для ОМС аналогичным образом, как и подраздел 1.1:

- 010 и 020 — численность;

- 030 — общая сумма начислений;

- 040 — необлагаемые выплаты (ст. 422 НК РФ);

- 050 — разница между 030 и 040;

- 060 — сумма исчисленных страховых взносов на ОМС.

Помните, что действующим законодательством не установлено пределов (лимитов) превышения, при которых применяются особые условия.

Шаг 7. Заполняем приложение № 2 раздела 1. Указываем данные для расчета отчислений ВНиМ

Разберем построчно, что включает в себя единый расчет по страховым взносам в приложении 2 раздела 1. Строка 001 (признак выплат): определяем в соответствии с п. 2 Постановления Правительства РФ от 21.04.2011 № 294 и Письмом ФНС от 14.02.2017 № БС-4-11/2748@. «01» указывается, если организация находится в регионе — участнике пилотного проекта ФСС, «02» — для всех остальных:

- 010 — указываем общее количество застрахованных лиц;

- 020 — общая сумма начислений, произведенных за расчетный период;

- 030 — необлагаемые выплаты (ст. 422 НК РФ);

- 040 — сумма начислений, превышающих установленный лимит. В 2019 году он равен 815 000,00 рублей (Постановление Правительства РФ от 15.11.2017 № 1378);

- 050 — база для расчета отчислений;

- 051–054 — суммы начислений (по специальным условиям), если таковые имеются.

Шаг 8. Заканчиваем заполнять приложение № 2 раздела 1 единого расчета

Поля предназначены для сумм:

- 060 — исчисленных страховых взносов;

- 070 — произведенных расходов на выплату страхового обеспечения (больничные, пособия);

- 080 — расходов, возмещенных Фондом социального страхования;

- 090 — подлежащих к уплате, они равны разнице исчисленных страховых взносов и фактически произведенных расходов (060 – (070 – 080)).

Указываем «1» — при уплате платежей в бюджет; «2» — при превышении произведенных расходов над рассчитанными страховыми взносами.

Если в организации за отчетный период производились выплаты по больничным листам или пособиям (суммы, исключаемые из расчетной базы), следует заполнить приложение № 3 раздела 1. В нашем случае данные отсутствуют.

Шаг 9. Заполняем раздел 1 (сводные данные) единой страховой отчетности

Указываем суммы, подлежащие уплате по каждому виду страхового обеспечения в отдельности.

Заполняем ОКТМО. Для каждого вида страхового обеспечения указываем КБК, сумму за расчетный период (квартал) и за каждый месяц.

КБК в едином отчете по взносам отражаем в соответствии с Приказом Минфина от 01.07.2013 № 65н и Письмом ФНС от 30.12.2016 № ПА-4-1/25563.

Шаг 11. Указываем количество страниц заполненных листов единого отчета и проставляем в титульном листе

Единый расчет подготовлен, теперь подписываем у руководителя и отправляем в ИФНС.

Расчет РСВ-1 за 2 квартал нужно подать не позднее 15 августа 2016 года. Утверждена ли новая форма РСВ-1? В какие сроки нужно сдать полгодовой расчет? Ответы эти вы найдете в нашей статье.

По итогам 2 квартала 2016 года все страхователи (организации и ИП) должны отчитаться перед ПФР о взносах на обязательное пенсионное и медицинское страхование. Для этого в территориальное подразделение ПФР подают форму РСВ-1.

РСВ-1 нужно представить независимо от того, вела организация или ИП деятельность в отчетном периоде или нет. Также не имеет значения, начислялась ли застрахованным лицам зарплата и иные выплаты.

Не сдают форму РСВ-1 ПФР лишь предприниматели (адвокаты, детективы, нотариусы), у которых нет сотрудников. Ведь таких бизнесменов страхователями не признают.

Расчет РСВ-1 за 2 квартал 2016 года нужно сдать по форме, утвержденной Постановлением Правления ПФР от 16.01.2014. № 2п. То есть, форма не изменилась и отчитаться за полугодие нужно по той же форме, которую вы использовали при сдаче расчета за 1 квартал 2016 года.

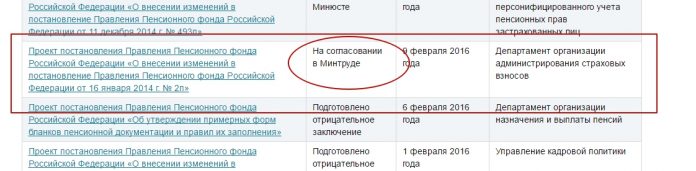

При этом некоторые бухгалтеры ожидали, что отчитываться за 2 квартал по новой форме. Связано это с тем, что с января 2016 года изменения в форму РСВ-1 находятся на согласовании в Минтруде. Об этом сообщается на официальном сайте ПФР:

По всей видимости, до настоящего времени проект изменений в РСВ-1 так и не был согласован. Более того, после согласования документ должен пройти процедуру государственной регистрации Минюсте. И только после этого проект изменений в РСВ-1 можно считать официальным документом. Но поскольку этого не произошло, можно точно сказать, что отчитываться за 2 квартал 2016 года нужно по прежней форме РСВ-1, без учета каких-либо изменений. Поэтому для отчетности за полугодие применяйте форму РСВ-1 утвержденную Постановлением Правления ПФР от 16.01.2014. № 2п.

Не исключаем, что изменения в форму РСВ-1, все же, пройдут необходимые согласования и будут официально зарегистрированы. Но применять их потребуется не ранее чем с отчетности за 9 месяцев 2016 года. Кстати, с отчетности за 9 месяцев уже совершенно точно нужно будет использовать новую форму 4-ФЗЗ. См. «Новая форма 4-ФСС официально утверждена».

Когда сдавать РСВ-1 за полугодие? В 2016 году сроки для сдачи расчета РСВ-1 такие:

- в электронном виде – не позднее 22 августа (20 и 21 августа – выходные дни);

- «на бумаге» – не позднее 15 августа 2016 года.

Разумеется, что со сдачей расчета лучше не затягивать. Ведь за несвоевременное представление РСВ-1 за полугодие штраф составит 5 процентов от суммы взносов к уплате за последние три месяца отчетного периода (то есть, от взносов за апрель, май и июнь). Эту сумму (5%) нужно будет заплатить за каждый полный или неполный месяц просрочки со дня, установленного для подачи расчета. При этом сумма штрафа не может быть меньше 1000 руб. и больше 30 % от суммы взносов к уплате.

Организациям требуется подавать РСВ-1 ПФР в территориальные подразделения ПФР по своему местонахождению, а индивидуальным предпринимателям – по месту жительства.

Есть некоторые особенности в подаче РСВ-1 за обособленные подразделения. Об этом вы можете прочитать материл «Куда сдавать расчет РСВ-1».

В статье – новые сроки сдачи РСВ в 2019 году в таблице, а также новые крайние даты платежей и отчетности по сотрудникам, бесплатные справочники, образцы документов и полезные ссылки.

Своевременно сдать расчет по страховым взносам вам поможет эта таблица:

Также используйте в работе:

РСВ (расчет по страховым взносам) – это налоговая отчетность фирм и предпринимателей о суммах вознаграждений физлицам, облагаемых взносами на ОПС, ОМС и на ОСС по больничным и материнству. Также в форме РСВ отражается информация о начисленных суммах обязательных платежей и размерах перечислений в бюджет.

По РСВ сроки сдачи в 2019 году единые – не позднее 30-го дня месяца, следующего после окончания каждого из периодов – 1-го квартала, полугодия, 9-ти месяцев и полного года. Эти даты не совпадают с крайними датами перечисления платежей. В отличие от отчетов, которые сдаются поквартально, вносить платежи фирмам и предпринимателям приходится ежемесячно, к 15-му дню следующего месяца.

Расчет по взносам можно сформировать онлайн в программе БухСофт в 3 клика. Он составляется всегда на актуальном бланке с учетом всех изменений закона. Расчет программа заполнит автоматически. Перед отправкой в налоговую инспекцию форма будет протестирована всеми проверочными программами ФНС. Попробуйте бесплатно:

Ознакомившись со сроками сдачи РСВ в 2019 году, не забудьте посмотреть следующие документы, они помогут в работе:

По отчету РСВ в 2019 году сроки сдачи нужно соблюдать юрлицам и ИП, которые перечисляют взносы с выданных физлицам вознаграждений:

- сотрудникам – в виде выплат денежного и неденежного характера в рамках трудовых отношений;

- исполнителям по ГП договорам – в виде вознаграждений;

- собственникам исключительных прав – в виде лицензионным платежей или платы за покупку исключительных прав и т.д.

По РСВ сроки сдачи в 2019 году, как обычно – не позднее 30-го дня месяца, следующего после завершения отчетного периода. То есть сдавать расчет по взносам необходимо четыре раза в год – по окончании 1 квартала, полугодия, 9-ти месяцев и года в целом.

При этом важно помнить, что по отчету РСВ в 2019 году сроки сдачи переносятся по правилам Налогового кодекса, если они приходятся на нерабочие дни. В таких случаях крайняя дата отчитаться сдвигается на будущий рабочий день.

Все сроки сдачи РСВ в 2019 году смотрите в таблице 1. В ней приведены образцы документов, которые можно скачать.

Какие сроки сдачи РСВ в 2018 году считаются актуальными? Будут ли изменения по сравнению с 2017 годом? Разберемся, кто именно представляет этот отчет в контрольные органы, и как поменяется срок предоставления РСВ в зависимости от выходных и государственных праздничных дней.

Действующий расчет РСВ введен в силу ФНС Приказом № ММВ-7-11/551 от 10.10.16 г. Этот документ с 2017 г. заменил прежний привычный расчет по форме РСВ в ПФР и 4-ФСС в Фонд соцстраха. В соответствии с новыми правилами реформы страховых взносов отчет (КНД 1151111) предоставляется не в Пенсионный фонд и ФСС, а в ИФНС. Скорректирован не только бланк, но и срок сдачи.

В какие сроки подается РСВ, кто сдает документ? На эти вопросы дает ответы гл. 34 НК РФ. Согласно п. 7 ст. 431, это плательщики СВ (страховых взносов) по подп. 1 п. 1 ст. 419 НК РФ. К указанной категории лиц налоговое законодательство причисляет тех субъектов, которые выплачивают гражданам различные виды вознаграждений. Норма распространяется в первую очередь на работодателей-юрлиц; а также предпринимателей, нанимающих физлиц по ТД и ГПД.

Отдельно следует уточнить, что расчетный и отчетный период по страховым взносам в 2018 г. – это год (календарный) и кварталы. При этом отчетный период РСВ отражает нарастающим итогом, то есть по данным за 1 квартал, полугодие и 9 мес. (ст. 423 НК РФ). Общий срок сдачи установлен в п. 7 ст. 431 НК РФ. А именно, отчет РСВ в 2018 году подается ежеквартально до 30-го числа календарного месяца за отчетным/расчетным периодом. Орган подачи – территориальное подразделение ИФНС.

Несмотря на вышесказанное, отчет по форме РСВ зачастую подается немного позже обозначенной даты на совершенно законных основаниях. Речь идет о, так называемых, переносах крайних дат сдачи сведений по причине попадания официально утвержденного срока на госпраздники или выходные. Законодательный регламент исчисления сроков для представления отчетности регулируется по нормам п. 7 ст. 6.1 НК. Здесь определено, что при совпадении последней даты с официальным выходным или праздником, крайним сроком признается следующая рабочая дата.

Дополнительно, чтобы понять, когда точно требуется сдать РСВ, следует учитывать ежегодно принимаемые Правительством РФ правила отдыха для граждан. Праздничные даты утверждаются Правительством – на 2018 год действует постановление № 1250 от 14.10.17 г. Для справки можно использовать информацию, представленную в производственных календарях, где подробно указано, когда работники трудятся, а когда могут отдохнуть.

Для повышения эффективности рабочего времени на 2018 г. утверждено несколько переносов по выходным дням. Соответствующие нормы регулируются Правительством в Постановлении № 1250 от 14.10.17 г. В рамках рассматриваемой темы значение имеют следующие переносы:

- С 07.01.18 г. (воскресенье) на 02.05.18 г. (среда).

- С 28.04.18 г. (суббота) на 30.04.18 г. (понедельник).

- РСВ за 1 квартал 2018 года – срок сдачи по общим правилам приходится на 30.04.18 г., но в связи с официальным переносом выходного с 28-го апреля на 30-ое апреля, а также с учетом майских праздничных дней (1-ое и 2-ое мая) крайней датой подачи формы будет 03.05.18 г.

- РСВ за 2 квартал 2018 г. (полугодие) – подать данные следует до 30.07.18 г.

- РСВ за 3 квартал 2018 г. (9 мес.) – отчитаться плательщикам СВ следует не позже 30.10.18 г.

- РСВ за 4 квартал 2018 г. (год) – срок сдачи РСВ за 4 квартал 2018 г., то есть по итогам календарного 2018 г., приходится на 30.01.19 г.

Как видно, срок сдачи РСВ за 2018 год не отличается от правил подачи отчетов за промежуточные периоды. На предоставление годовых данных также отводится 30 дней после завершения календарного периода. Такой порядок действует по аналогии с тем, как ранее, при подаче прежней формы РСВ, определялся расчетный период в ПФР – это год (п. 1 ст. 10 утратившего силу закона № 212-ФЗ от 24.07.09 г.). И по нормам ст. 423 НК РФ также сохранена длительность отчетных и расчетного периодов.

Ежеквартально компании должны сдавать отчетность в ПФР по страховым взносам и сведения персонифицированного учета по форме РСВ-1. Для всех компаний установлен единый срок сдачи РСВ-1. Из данной статьи вы узнаете, когда истекает крайний срок сдачи РСВ-1 за 2 квартал 2016 года

Расчет по форме РСВ-1 надо представлять в ПФР по окончании каждого отчетного периода (I квартала, полугодия, 9 месяцев, года) (п. 1 ч. 9 ст. 15 Закона № 212-ФЗ).

Если компания сдает отчетность в ПФР в электронном виде, крайний срок сдачи РСВ-1 не позднее 20-го числа второго месяца, следующего за отчетным периодом.

Если отчетность в ПФР компания представляет на бумаге – не позднее 15-го числа второго месяца, следующего за отчетным периодом.

Для вашего удобства сроки сдачи РСВ-1 за 2 квартал 2016 года мы представили в виде таблицы.

2 квартал 2016 года или первое полугодие 2016 года

15 августа – отчет в ПФР на бумаге;

22 августа – отчет в ПФР в электронном виде

Когда отчетность в ПФР надо сдавать в электронном виде

Форму РСВ-1 за 2 квартал 2016 года в электронном виде обязаны представлять организации, у которых среднесписочная численность работников в 2015 году, составила более 25 человек.

Организациям, зарегистрированным в 2016 году, форму РСВ-1 в электронном виде надо сдавать, если численность работников, в том числе трудящихся по гражданско-правовым договорам, 25 и более человек (ч. 10 ст. 15 Закона № 212-ФЗ, п. 2 ст. 8 Закона № 27-ФЗ).

Все остальные компании могут сдавать форму РСВ-1 за 2 квартал 2016 года как на бумаге, так и в электронном виде.

Учтите: за несоблюдение порядка сдачи формы РСВ-1 компанию могут оштрафовать на 200 руб. (ч. 2 ст. 46 Закона № 212-ФЗ).

После того, как законодательно контроль над выплатой и отчетностью по страховым взносам был предоставлен Налоговой службе, форма и сроки подачи существенно изменились.

В частности, это коснулось формы РСВ-1, которая являлась обязательной для всех лиц, которые имеют статус страхователей физических лиц. Теперь вместо нее заполняется единый расчет, включающий в себя сразу большое количество различной отчетной документации.

Многие лица на сегодняшний день не знают о том, какой установлен срок сдачи РСВ-1 за 2019 год и как правильно нужно заполнять документы с учетом внесенных корректировок.

Единый расчет по страховым взносам, который заполняется по форме РСВ-1, является обязательным для всех страхователей, то есть любого частного предпринимателя или юридического лица, которое ведет деятельность с помощью наемных сотрудников. Если на протяжении полного года страхователь не вел никакой деятельности и не занимался расчетом вознаграждения для сотрудников, это не лишает его необходимости в оформлении расчета РСВ-1 за 2019 год, и нужно будет подать отчетность с нулевыми показателями.

Стоит отметить тот факт, что если частный предприниматель не нанимал сотрудников на протяжении отчетного периода и, соответственно, не оплачивал вознаграждения в пользу физических лиц, им подавать этот отчет не обязательно.

Годовая отчетность по рассчитанным и начисленным пенсионным взносам должна сдаваться по той форме, которая была утверждена Пенсионным фондом еще в 2019 году, выпустив постановление №2п, так как никаких новых бланков на протяжении 2019 принято не было.

Не стоит забывать о том, что стандартный формат такой отчетности в обязательном порядке включает в себя титульный лист, первый раздел и подраздел 2.1. Эти разделы являются обязательными для заполнения нулевой отчетности, причем в строке 100 нужно будет в любом случае указывать показатели строки 150 расчета, оформленного по результатам 2019 года, в то время как во всех остальных строках достаточно поставить прочерки.

Остальные разделы нужно заполнять только в том случае, если компания выплачивала какие-либо вознаграждения своим сотрудникам и, соответственно, рассчитывала с них страховые взносы.

Всем компаниям нужно подавать отчетность в отделение Пенсионного фонда, расположенное по месту их регистрации, в то время как тем лицам, которые ведут частную практику, нужно будет сдавать документацию по своему месту жительства.

При этом отдельного внимания заслуживают ситуации, когда компания имеет обособленные подразделения, так как им нужно подавать отчетность по форме РСВ-1 за последний квартал 2019 года по месту своей регистрации только в тех случаях, когда ОП:

- имеет свой баланс;

- распоряжается собственным банковским счетом;

- занимается самостоятельной выплатой вознаграждений в пользу тех сотрудников, которые за ним закреплены.

Если хотя бы какому-то из указанных требований подразделение не соответствует, то в таком случае ему не нужно будет подавать отчетность по данной форме, и вместо него данная обязанность будет возлагаться на головное подразделение компании.

Для чего может понадобиться корректирующая отчетность — мы расскажем.

Бланк формы РСВ-1:

Стандартная форма РСВ-1 предусматривает необходимость подачи отчетности в Пенсионный фонд, причем информация в документах указывается не только по выплаченным, но и по рассчитанным страховым взносам на протяжении отчетного года. При этом должна указываться информация как по трудовой пенсии, так и по медицинскому страхованию.

Помимо этого, в отчетности обязательно должна присутствовать информация, имеющая непосредственное отношение к размерам налоговой базы, которая рассчитывается в целях выплаты всех указанных выше взносов.

Все данные, которые вносятся в отчетность по форме РСВ-1, отражаются с нарастающим итогом, причем делается это на протяжении всего года, то есть с января по декабрь. Детализация информации осуществляется только за последний квартал отчетного периода, то есть за крайние три месяца.

Отдельно стоит отметить тот факт, то подать отчетность по форме РСВ-1 в данном случае недостаточно, так как юридическое лицо должно будет подтвердить указанную информацию, дополнительно предоставив контрольным органам необходимую информацию по каждому отдельному сотруднику, включая полученные им доходы, а также страховые взносы, которые были перечислены на протяжении последних трех месяцев данного года.

Отчетность по страховым взносам, выплаченным на протяжении 2019 года, должна подаваться в соответствии с формой РСВ-1, утвержденной в соответствии с Постановлением Правления Пенсионного фонда №2п, которое было издано 16 января 2019 года. При этом стоит отметить тот факт, что, несмотря на внесение существенных корректировок в 2019 году, в связи с которыми теперь страховые взносы контролируются Налоговой службой, подавать расчеты нужно в ближайшее территориальное отделение Пенсионного фонда.

Срок подачи отчетности по этой форме непосредственно зависит от того, каким способом требуется подавать расчет. Сами же сроки при этом не перетерпели никаких существенных изменений и остаются аналогичными.

Таким образом, подать отчетность по форме РСВ-1 по результатам 2019 года нужно до 15 февраля 2019 года, если документация подается в бумажном виде, в то время как в электронном виде нужно сделать это до 20 февраля.

С 2019 года же начинает действовать новый единый расчет, который был утвержден Налоговой службой 10 октября 2019 года, когда вышел приказ №ММВ-7-11/551, и который полностью заменяет собой существующий ранее расчет РСВ-1.

Таким образом, теперь нужно будет подавать отчетность по страховым выплатам в пользу физических лиц до 30-го числа того месяца, который идет за предыдущим годом или каким-либо отчетным периодом. Таким образом, за первый квартал нового года отчетность должна быть подана до 2 мая, причем новые сроки уже никоим образом не будут зависеть от того, каким способом подается отчетность – в электронном виде или на бумажных носителях.

Сами же сроки теперь будут выглядеть следующим образом:

Для начала заполняется титульный лист, в котором включается основная информация об уполномоченной компании. Чаще всего сложности у предпринимателей возникают со строкой «Количество застрахованных лиц», так как в данном разделе нужно указывать общее количество сотрудников, по которым подается информация, и именно в таком количестве потребуется сдавать шестой раздел. Но, если же в компании не увольнялись и не принимались новые работники, то в таком случае общее количество застрахованных лиц будет соответствовать среднесписочной численности работников.

Для заполнения первого раздела можно проанализировать счет 49, так как именно информация из этого бухгалтерского счета в общем разрезе субсчетов будет отражаться в первом разделе.

Таким образом, здесь страхователю потребуется указать все начисления, а также выплаты на пенсионное и медицинское страхование. Крайне рекомендуется периодически проводить процедуру сверки с Пенсионным фондом для сравнения сумм, которые отражаются в строках 100 и 150, а также оформленных актах проверки.

Во втором разделе указывается пять разделов для более подробного указания тех показателей, которые прописаны в первом. Если компания работает одновременно по нескольким тарифам, то в таком случае подраздел 2.1 оформляется в нескольких экземплярах, в то время как подразделы 2.2, 2.3 и 2.4 предназначены для соответствующих категорий плательщиков. Заполнение подраздела 2.5 требуется только в том случае, если при оформлении отчетности компания подает шестой раздел.

Третий раздел заполняется только теми категориями плательщиков, которые осуществляют расчет взносов в соответствии с пониженными тарифами.

Четвертый раздел включает в себя суммы взносов, которые были доначислены или излишне рассчитаны, если они были обнаружены по результатам проверки, проведенной сотрудниками Пенсионного фонда. При этом, если в предыдущих расчетах страхователю удалось самостоятельно определить какие-либо ошибки, их нужно будет указать в четвертом разделе по результатам текущего отчетного периода.

Пятый раздел заполняется теми предпринимателями и организациями, которые используют труд лиц, проходящих обучение в ВУЗах на очной форме, в то время как шестой раздел уже должен заполняться на каждого сотрудника отдельно.

Если какого-то работника на протяжении отчетного периода уволили, то в таком случае информацию по нему нужно будет подавать в соответствующем поле подраздела «6.1», делая отметку «Х».

Узнайте из этой статьи, облагаются ли страховыми взносами подарки сотрудникам.

Пример нулевой формы РСВ-1 за 2 квартал можно увидеть здесь.

В этой статье: новая форма РСВ-1 за 2 квартал 2016 года, образец заполнения и сроки сдачи формы, а также все о штрафах за несвоевременную сдачу РСВ-1 в 2016 году.

РСВ-1 за 2 квартал 2016 года (за полугодие) сдается по форме, утвержденной постановлением ПФР от 16.01.2014 № 2п.

Бланк расчета по страховым взносам

Пример заполнения расчета по страховым взносам 2017

Новая форма РСВ-1 за 2 квартал 2016 состоит из нескольких разделов и подразделов.

Заполнить РСВ-1 за 2 квартал можно аналогично отчету за предыдущий период. Скачать образец заполнения РСВ-1 за 2 квартал 2016 года можно по ссылке в конце статьи.

Титульный лист, разделы 1 и 2 РСВ-1 заполняют все страхователи. Раздел 6 заполняют страхователи, которые выплачивали деньги работникам в рамках трудовых отношений и договоров подряда.

Остальные разделы – по необходимости. Если какой-нибудь раздел остался незаполненным, его не представляют. Про заполнение РСВ-1 за 2 квартал 2016 года читайте отдельно.

Если предпринимателем или компанией во 2 квартале не велась деятельность, то подается нуелвая РСВ-1 за 2 квартал 2016 года.

РСВ-1 за 2 квартал 2016 года сдается не позднее:

- 15 августа (на бумаге);

- 22 августа (электронно), так как 20 августа – суббота;

Но ждать крайнего срока сдачи совсем необязательно. Фонд открывает отчетную кампанию по завершению 2 квартала 2016 года. Так что отчетность РСВ 1 за 2 квартал 2016 можно сдавать уже с первых дней июля.

Перед отправкой иди сдачей на бумаге отчета РСВ-1 рекомендуем проверить его. Программа для проверки РСВ-1 есть в свободном доступе на сайте ПФР в разделе “Электронные сервисы”.

Форма сдачи РСВ-1 за 2 квартал 2016 года. В электронной форме по ТКС отчет сдают:

- страхователи (организации и индивидуальные предприниматели), у которых среднесписочная численность сотрудников за 2015 год превышает 25 человек;

- компании, образовавшиеся в 2016 году, у которых численность работников превышает 25 человек

При численности работников до 25 человек можно сдать отчетность РСВ-1 за 2 квартал 2016 в бумажном виде. Бумажный отчет представляется либо лично в территориальное отделение фонда или по почте.

Если вы вправе отчитываться на бумаге, то при желании и наличии возможностей вы вправе отчитаться в электронном виде. Но учитывайте, что для разных способов представления расчета установлены разные крайние сроки сдачи.

Срок сдачи РСВ-1 за 2 квартал 2016 года при ликвидации или реорганизации. Компании, которые ликвидируются до окончания квартала, не ждут крайнего срока сдачи РСВ-1 за 2 квартал. В этом случае расчет сдается до дня подачи заявления в ИФНС о ликвидации (часть 15 статьи 15 Федерального закона от 24.07.09 № 212-ФЗ). Это же правило действует и при реорганизации компании, так как прежняя организация ликвидируется. Если вы нарушите специальный срок сдачи отчетности ПФР вправе оштрафовать правопреемника. Оспорить штраф компания сможет только в суде. В законе № 212-ФЗ четко прописаны сроки для подачи РСВ-1 только на случай ликвидации компании. До реорганизации необходимо сдать индивидуальные сведения в составе РСВ-1 лишь на уволенных работников. Если компания преобразуется, то никого не увольняет. Значит, действуют общие сроки сдачи отчетности. Вот этот срок нужно соблюсти.

На сдачу расчета за квартал отводится много времени, если с отчетом опоздать, оштрафуют и компанию, и должностных лиц. Минимальный штраф – 1000 руб. А вообще, штраф за несвоевременную сдачу деклараций достигает 5% от суммы страховых взносов, начисленной к уплате за 2 квартал 2016 года, но не более 30% от указанной суммы.

За непредставление РСВ-1 за 2 квартал 2016 года могут наказать и руководителя, и бухгалтера. Штраф – 300 – 500 руб. (ч. 2 ст. 15.33 КоАП РФ).

Компании, которые нарушат срок сдачи РСВ-1, получат штраф. Но бывают ситуации, когда задержка принятия расчета была по вине фонда.

Как на практике штрафуют за несдачу отчета РСВ-1 за 2 квартал

“…Переехали в новый офис, но на момент сдачи РСВ-1 за 2 квартал 2016 Пенсионный фонд еще не передал наши бумаги в новое управление. Мы не смогли заключить с новым УПФР соглашение об обмене документами, поэтому сдали электронную отчетность по старому адресу. Как только подписали соглашение, повторно выслали расчет в новое отделение. Фонд оштрафовал нас за несвоевременную сдачу отчетности”.

Проверяющие не правы. Если среднесписочная численность работников компании за предшествующий год больше 25 человек, сдавать расчет надо в электронном виде. Чтобы отчитаться через интернет, с фондом надо заключить соглашение об электронном документообороте.

После переезда компании такое соглашение нужно подписать с новым отделением. А сделать это можно, если старое отделение передало новому электронное дело страхователя. На практике фонды часто затягивают с передачей документов. Значит, единственный вариант вовремя представить РСВ-1 – направить отчетность в старое отделение. Если компания отчиталась не позднее 22 августа, то фонд незаконно оштрафовал компанию. Правда, на практике доказать это получается только в суде (постановление Арбитражного суда Московского округа от 08.12.2015 № Ф05-16658/2015).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.