Сегодня рассмотрим тему: "расшифровка строки 1250 бухгалтерского баланса" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Составление отчетности подразумевает использование специально предназначенных для этого форм, которые имеют законодательное закрепление. В том числе, прописывается и порядок заполнения, указывается не только название строки, но и ее цифровой код. Чтобы правильно заполнить все графы, необходимо знать расшифровку строки 1250 бухгалтерского баланса и используемых цифровых сочетаний.

Данная графа имеет отношение к оборотным активам, ее название – “Денежные средства” и их эквиваленты. Как можно понять, в этой строчке отображаются остатки средств в рублевой валюте, зарубежных валютах, а также имеющиеся эквиваленты денежных средств, которыми владеет организация.

Сумма, указываемая в этой строке, складывается из нескольких счетов, которые учитываются при формировании отчетности:

- Счет по кассе, за исключением субсчета с названием “Денежные документы” – сюда относятся наличные и безналичные средства, которые находятся у компании в кассе.

- Имеющиеся у компании расчетные счета и средства, которые на них находятся на момент составления отчета.

- Валютные счета организации – в этом случае подсчеты проводятся с учетом действующего курса ЦБ на конкретную дату.

- Специальные счета в банках – не учитываются депозитные вклады, которые не входят в категорию денежных эквивалентов.

- Переводы в пути – к этой части относятся денежные средства, отданные инкассаторам для внесения на расчетный счет и еще не зачисленные на момент составления отчетности.

В строке указываются как наличные, так и безналичные средства, которыми располагает организация на момент предоставления отчетности. Всевозможные данные, которые раскрывают движение средств – получение доходов и совершение расходов, дополнительно указываются в соответствующем отчете.

Сумму остатка в кассе вычисляют на основании данных в кассовой книге. Также существуют определенные правила, касающиеся кассовых операций и направления выручки, которую можно использовать в определенных целях.

Заполнение отчетности должно соответствовать установленным требованиям, поскольку это закреплено в законодательстве. Указание кодов при составлении документации является обязательным, поэтому необходимо знать их расшифровку. Для заполнения можно пользоваться специальными образцами, которые находятся в свободном доступе и могут послужить подсказкой.

Применительно к счетам бухгалтерского учета показатель строки 1250 складывается из суммы дебетового сальдо по следующим счетам (Приказ Минфина от 31.10.2000 № 94н):

| Видео (кликните для воспроизведения). |

- 50 «Касса» (кроме сальдо субсчета 50-3 «Денежные документы», отражаемого не по строке 1250, а в составе строки 1260 «Прочие оборотные активы»);

- 51 «Расчетные счета»;

- 52 «Валютные счета» (по курсу ЦБ на отчетную дату);

- 55 «Специальные счета в банках» (кроме сальдо субсчета 55-3 «Депозитные счета», отражаемого не по строке 1250, а в составе строк 1170 «Финансовые вложения» или 1240 «Финансовые вложения (за исключением денежных эквивалентов)» в зависимости от того, являются эти вложения долгосрочными или краткосрочными);

- 57 «Переводы в пути».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

При предоставлении бухгалтерского баланса в налоговую инспекцию или органы статистки необходимо использовать бланки, в которых после графы «Наименование показателя» приводится графа «Код» (п. 5 Приказа Минфина от 02.07.2010 № 66н). А что отражается в бухгалтерском балансе организации по строке с кодом 1250?

Строка 1250 входит в состав оборотных активов организации и называется «Денежные средства и денежные эквиваленты». Как следует из названия, по этой строке отражается на отчетную дату остатки денежных средств в рублях и иностранной валюте, а также денежных эквивалентов.

Применительно к счетам бухгалтерского учета показатель строки 1250 складывается из суммы дебетового сальдо по следующим счетам (Приказ Минфина от 31.10.2000 № 94н):

- 50 «Касса» (кроме сальдо субсчета 50-3 «Денежные документы», отражаемого не по строке 1250, а в составе строки 1260 «Прочие оборотные активы»);

- 51 «Расчетные счета»;

- 52 «Валютные счета» (по курсу ЦБ на отчетную дату);

- 55 «Специальные счета в банках» (кроме сальдо субсчета 55-3 «Депозитные счета», отражаемого не по строке 1250, а в составе строк 1170 «Финансовые вложения» или 1240 «Финансовые вложения (за исключением денежных эквивалентов)» в зависимости от того, являются эти вложения долгосрочными или краткосрочными);

- 57 «Переводы в пути».

О заполнении остальных строк бухгалтерского баланса можно прочитать в нашей отдельной консультации.

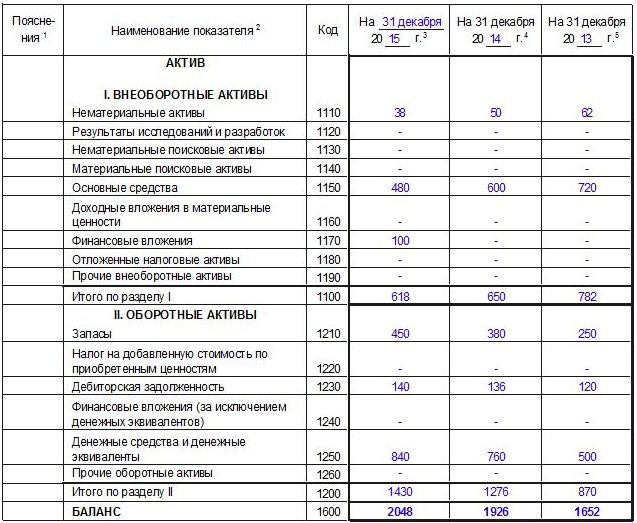

Пример заполнения бухгалтерского баланса на условных цифровых данных можно посмотреть здесь.

Денежные средства и денежные эквиваленты (строка 1250)

Денежные средства представляют собой совокупность денег, находящихся в кассе, на банковских расчетных, валютных, специальных и депозитных счетах, в выставленных аккредитивах, чековых книжках, переводах в пути и денежных документах.

Отражаются указанные средства по строке 1250 бухгалтерского баланса по состоянию на 31 декабря отчетного года.

| Видео (кликните для воспроизведения). |

Существенная сумма денежных средств на расчетном счете в банке, у которого отозвана лицензия, раскрывается в разделе “Оборотные активы” бухгалтерского баланса отдельной статьей (например, “Средства на счетах, операции по которым прекращены”) (письмо Минфина России от 06.02.2015 N07-04-06/5027). В этом же письме Минфин России рекомендует отражать указанные средства в учете следующим образом:

— с момента отзыва у кредитной организации лицензии на осуществление банковских операций до момента подачи организацией заявления на закрытие расчетного счета в такой кредитной организации и возврат средств — на счете 55 “Специальные счета в банках”;

— после подачи заявления указанные средства отражаются на счете 76 “Расчеты с разными дебиторами и кредиторами”.

В процессе своей деятельности организации постоянно ведут внутренние и внешние денежные расчеты.

К внутренним расчетам относятся расчеты с персоналом по заработной плате и прочим операциям, с подотчетными лицами. К внешним — расчеты с поставщиками, покупателями, кредиторами и др. Денежные расчеты могут производиться либо наличными деньгами, либо в безналичной форме путем перевода денежных средств с банковских счетов. Каждая операция, связанная с движением денежных средств, оформляется первичными документами, предусмотренными для каждого конкретного случая. Учет денежных средств ведется на соответствующих счетах бухгалтерского учета (счета 50-59).

В указанной строке приводятся данные и о денежных эквивалентах — высоколиквидных финансовых вложениях, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости (п. 5 ПБУ 23/2011 “Отчет о движении денежных средств”, далее — ПБУ 23/2011).

При этом учетной политикой должны быть определены подходы, используемые организацией для отделения денежных эквивалентов от других финансовых вложений (п. 23 ПБУ 23/2011).

Иными словами, смысл приобретения денежных эквивалентов в том, что они могут быть быстро обращены в заранее известную сумму денежных средств, принося при этом организации экономическую выгоду. Поэтому по своей природе они являются краткосрочными активами.

К денежным эквивалентам могут быть отнесены, например:

— открытые в кредитных организациях депозиты до востребования (п. 5 ПБУ 23/2011);

— привилегированные акции, приобретенные незадолго до срока их погашения и с указанием конкретной даты их оплаты (параграф 7 МСФО (IAS) 7 “Отчеты о движении денежных средств”);

— векселя Сбербанка России со сроком погашения до трех месяцев (информационное сообщение Минфина России от 21.12.2009 “О раскрытии информации о финансовых вложениях организации в годовой бухгалтерской отчетности”);

— суммы займа, исходя из предусмотренных условиями договора займа сроков и порядка возврата заемщиком полученной суммы займа (например, возврат по первому требованию заимодавца) (письмо Минфина России от 06.02.2015 N 07-04-06/5027).

К денежным эквивалентам также могут быть отнесены и финансовые вложения, приобретаемые с целью их перепродажи в краткосрочной перспективе (как правило, в течение трех месяцев).

В любом случае критерии отнесения того или иного краткосрочного актива к денежным эквивалентам необходимо закрепить в учетной политике организации (п. 23 ПБУ 23/2011).

Таким образом, при заполнении строки 1250 используется информация о дебетовых остатках по счетам учета денежных средств:

— 50 “Касса” в части денежных документов и наличных денежных средств, находящихся в кассе компании, как в рублях, так и в иностранной валютах;

— 51 “Расчетный счет” в части безналичных денежных средств, числящихся на расчетных счетах;

— 52 “Валютный счет” в части безналичных денежных средств, числящихся на валютных счетах;

— 55 “Специальные счета в банках” в части денежных средств, числящихся в аккредитивах, ссудных счетах, беспроцентных депозитах (денежные средства, размещенные на депозитных счетах, по которым начисляют доход, отражают в составе финансовых вложений по строкам или 1240 бухгалтерского баланса);

— 57 “Переводы в пути” в части денежных средств, сданных инкассаторам для зачисления на расчетный счет и не зачисленных на дату составления отчетности.

Расшифровка строк баланса по счетам бухгалтерского учета, строки баланса и их обозначение

Денежные средства и денежные эквиваленты 1250 — это денежные средства организации в российской и иностранных валютах и денежные эквиваленты.

Денежные эквиваленты — денежные средства и высоколиквидные финансовые вложения, которые можно легко обратить в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости — например, открытые в кредитных организациях депозиты до востребования.

Объём денежных средств у организации должен отвечать её потребностям. Если их больше, чем нужно, деньги будут обесцениваться из-за инфляции. Если меньше — предприятие будет нарушать сроки своих платежей.

Строка 1250 “Денежные средства и денежные эквиваленты”

Строка 1250 бухгалтерской отчетности относится к бухгалтерскому балансу.

Строка 1250 отражает информацию об имеющихся у организации денежных средствах в российской и иностранных валютах, а также о денежных эквивалентах.

Если стоимость актива или обязательств выражена в иностранной валюте, то ее перерасчет в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Банком России. В случае, если для пересчета аконом или соглашением сторон установлен иной курс, то пересчет производится по такому курсу. Пересчет должен производиться на дату совершения операции, а также на отчетную дату. Пересчет может производиться, кроме того, по мере изменения курса. В бухгалтерскую отчетность вносится курс, действующий на отчетную дату.

1) Сайт находится в режиме наполнения, просьба отнестись с пониманием;

2) Для корректной работы нужно включить Javascript в настройках браузера;

3) Согласно закону 222-ФЗ НКО не является кредитным рейтинговым агентством, поэтому термин “рейтинг” на этом сайте имеет значение “место”, “позиция в списке”.

4) Ссылка на материалы сайта при их цитировании или использовании обязательна.

Составление отчетности подразумевает использование специально предназначенных для этого форм, которые имеют законодательное закрепление. В том числе, прописывается и порядок заполнения, указывается не только название строки, но и ее цифровой код. Чтобы правильно заполнить все графы, необходимо знать расшифровку строки 1250 бухгалтерского баланса и используемых цифровых сочетаний.

Данная графа имеет отношение к оборотным активам, ее название – “Денежные средства” и их эквиваленты. Как можно понять, в этой строчке отображаются остатки средств в рублевой валюте, зарубежных валютах, а также имеющиеся эквиваленты денежных средств, которыми владеет организация.

Сумма, указываемая в этой строке, складывается из нескольких счетов, которые учитываются при формировании отчетности:

- Счет по кассе, за исключением субсчета с названием “Денежные документы” – сюда относятся наличные и безналичные средства, которые находятся у компании в кассе.

- Имеющиеся у компании расчетные счета и средства, которые на них находятся на момент составления отчета.

- Валютные счета организации – в этом случае подсчеты проводятся с учетом действующего курса ЦБ на конкретную дату.

- Специальные счета в банках – не учитываются депозитные вклады, которые не входят в категорию денежных эквивалентов.

- Переводы в пути – к этой части относятся денежные средства, отданные инкассаторам для внесения на расчетный счет и еще не зачисленные на момент составления отчетности.

В строке указываются как наличные, так и безналичные средства, которыми располагает организация на момент предоставления отчетности. Всевозможные данные, которые раскрывают движение средств – получение доходов и совершение расходов, дополнительно указываются в соответствующем отчете.

Сумму остатка в кассе вычисляют на основании данных в кассовой книге. Также существуют определенные правила, касающиеся кассовых операций и направления выручки, которую можно использовать в определенных целях.

Заполнение отчетности должно соответствовать установленным требованиям, поскольку это закреплено в законодательстве. Указание кодов при составлении документации является обязательным, поэтому необходимо знать их расшифровку. Для заполнения можно пользоваться специальными образцами, которые находятся в свободном доступе и могут послужить подсказкой.

Применительно к счетам бухгалтерского учета показатель строки 1250 складывается из суммы дебетового сальдо по следующим счетам (Приказ Минфина от 31.10.2000 № 94н):

- 50 «Касса» (кроме сальдо субсчета 50-3 «Денежные документы», отражаемого не по строке 1250, а в составе строки 1260 «Прочие оборотные активы»);

- 51 «Расчетные счета»;

- 52 «Валютные счета» (по курсу ЦБ на отчетную дату);

- 55 «Специальные счета в банках» (кроме сальдо субсчета 55-3 «Депозитные счета», отражаемого не по строке 1250, а в составе строк 1170 «Финансовые вложения» или 1240 «Финансовые вложения (за исключением денежных эквивалентов)» в зависимости от того, являются эти вложения долгосрочными или краткосрочными);

- 57 «Переводы в пути».

Строка 1250 баланса: Денежные средства и денежные эквиваленты

- Назначение статьи: сбор информации об имеющихся в активе фирме денежных средствах (наличных и на счетах в банках), а также отображение учтенных денежных эквивалентов.

- Номер строки в балансе: 1250.

- Номер счета согласно плану счетов: Дебетовый остаток сч.50(субсчета 01, 02, 04, 21)+ дебетовый остаток сч.51 + дебетовый остаток сч.52 +дебетовый остаток сч.55(исключение – учет депозитных вкладов) + дебетовый остаток сч.57 + дебетовый остаток сч.58 (информация о денежных эквивалентах).

Согласно правилам заполнения отчетности фирмы, по итогам года в строку 1250 бухгалтерского баланса заносятся обобщенные сведения обо всехимеющихся финансовых потоках компании как по операциям с наличными, валютными, безналичными переводами, так и действиям с денежными эквивалентами.

Денежные средства фирмы могут быть представлены как в наличном, так и безналичном виде. В балансе отображается следующаяосновная информация:

- остаток наличности в кассе на заданную дату, в т. ч. в иностранной валюте;

- остатки по расчетным счетам фирмы;

- деньги, выраженные в иностранной валюте и хранящиеся на различных валютных счетах;

- прочие денежные средства (например, переводы в пути или средства на специальных счетах).

Примечание от автора! При наличии валюты для включения в баланс она пересчитывается по текущему курсу ЦБ РФ, установленному на отчетную дату.

При проведении наличных платежей, согласно законодательству, необходимо устанавливать лимит остатка кассы. Суммы сверх лимита заносятся на расчетный счет организации. При заполнении отчетности по наличию финансовых активов остаток на банковских счетах фирмы должен полностью соответствовать заказанной выписке из банковского учреждения о наличии и движении денежных средств на заданную дату.

Помимо денежных средств компании, в строке 1250 бухгалтерской отчетности фиксируется информация об имеющихся денежных эквивалентах.

Под денежными эквивалентами, согласно правилам бухгалтерского учета, понимаются высоколиквидные финансовые инвестиции, которые могут легко обращаться в заранее оговоренную сумму денежных средств. Дополнительно они характеризуются наличием минимального риска изменения цены, что отличает их от прочих краткосрочных и долгосрочных финансовых вложений.

Примеры денежных эквивалентов:

- вклады в кредитных учреждениях до востребования (возможность получить инвестированную сумму в любое время, но минимальный процент начисления по депозиту);

- финансовые вложения, например, в ценные бумаги с целью их скорейшей перепродажи (в течение 3 календарных месяцев).

Строка 1250 бухгалтерского баланса – оборотные активы фирмы. Здесь указывается информация на отчетную дату текущего года, предыдущего и предшествующего предыдущему. Увеличение показателя положительно характеризует финансовое состояние предприятия, но следует производить комплексный анализ строк отчетности (показатель денежных средств может быть увеличен за счет кредитов и займов).

Примечание от автора! Пояснения к включаемымв строку 1250 показателям отображается в отчете о движении денежных средств фирмы.

Использование бухгалтерских счетов для отражения операций по движению финансов осуществляется в соответствии с действующим Планом счетов, утвержденным приказом Минфина от 31.10.2000 №94. Термин денежных эквивалентов используется согласно ПБУ 23/2011, утвержденным приказом Минфина РФ №11н от 02.02.2011.

Практический пример учета денежных средств компании

Магазин ДомТехно за 31.12.2017 выполнил следующие финансовые операции: реализация товара наличными в кассе магазина на сумму 50 тыс. рублей, безналичным переводом – в размере 75тыс. рублей. Оплата поставщикам товара была произведена через расчетный счет, сумма перевода – 250 тыс. рублей. Также был произведен возврат денег покупателю через расчетный счет на сумму 5тыс. рублей и поступил возврат излишне перечисленных средств от поставщика в размере 25 тыс. рублей.

На начало дня остаток наличных в кассе – 15 тыс. рублей, на расчетном счете в банке – 350 тыс. рублей.

Хозяйственные операции в бухгалтерском учете:

50000 рублей – поступила оплата от покупателей в кассу в течение дня.

75000 рублей – поступление оплаты покупателей на расчетный счет.

250000 рублей – списаны деньги в счет оплаты поставщикам.

5000 руб. – возврат покупателю.

25000 руб. – возврат поставщика.

На конец рабочего дня сумма в кассе: 15 тыс. + 50 тыс. = 65 тыс. рублей.

На конец рабочего дня остаток на расчетном счете: 350 тыс. + 75 тыс. – 250 тыс. + 25 тыс. – 5 тыс. = 195 тыс. рублей.

Организация не имеет иных счетов (в т. ч. валютных), нет открытых вкладов. В связи с этим в бухгалтерской отчетности за 2017 год в строке 1250 будет указана сумма в размере 260 тыс. рублей.

Распространенные проводки по учетуденежных средств компании и их эквивалентов

- Поступление оплат от покупателей за товары, услуги, работы

Дт50 Кт62 – наличный расчет;

Дт51,52,55 Кт62 – безналичное перечисление.

Дт50, 51, 52 Кт62 – возврат излишне перечисленных средств покупателю.

Дт60 Кт50, 51, 52 – возврат средств от поставщика.

Дт60 Кт50, 51, 52

Дт57 Кт51 – приобретение валюты, переводы внутри фирмы между счетами и т. д.

Дт55.03 Кт51,52 – перечисление средств на депозит (в качестве денежных эквивалентов принимаются только вклады до востребования)

Дт51,52 Кт55.03 – возврат внесенных денег.

Дт50, 51, 52 Кт57 – внесение наличности или перевод между счетами внутри фирмы.

Дт57 Кт50, 51, 52 – зачисление средств по их назначению.

Статьи о бухучете и справочная информация

- Назначение статьи: сбор информации об имеющихся в активе фирме денежных средствах (наличных и на счетах в банках), а также отображение учтенных денежных эквивалентов.

- Номер строки в балансе: 1250.

- Номер счета согласно плану счетов: Дебетовый остаток сч.50(субсчета 01, 02, 04, 21)+ дебетовый остаток сч.51 + дебетовый остаток сч.52 +дебетовый остаток сч.55(исключение – учет депозитных вкладов) + дебетовый остаток сч.57 + дебетовый остаток сч.58 (информация о денежных эквивалентах).

Согласно правилам заполнения отчетности фирмы, по итогам года в строку 1250 бухгалтерского баланса заносятся обобщенные сведения обо всехимеющихся финансовых потоках компании как по операциям с наличными, валютными, безналичными переводами, так и действиям с денежными эквивалентами.

Денежные средства фирмы могут быть представлены как в наличном, так и безналичном виде. В балансе отображается следующаяосновная информация:

- остаток наличности в кассе на заданную дату, в т. ч. в иностранной валюте;

- остатки по расчетным счетам фирмы;

- деньги, выраженные в иностранной валюте и хранящиеся на различных валютных счетах;

- прочие денежные средства (например, переводы в пути или средства на специальных счетах).

Примечание от автора! При наличии валюты для включения в баланс она пересчитывается по текущему курсу ЦБ РФ, установленному на отчетную дату.

При проведении наличных платежей, согласно законодательству, необходимо устанавливать лимит остатка кассы. Суммы сверх лимита заносятся на расчетный счет организации. При заполнении отчетности по наличию финансовых активов остаток на банковских счетах фирмы должен полностью соответствовать заказанной выписке из банковского учреждения о наличии и движении денежных средств на заданную дату.

Помимо денежных средств компании, в строке 1250 бухгалтерской отчетности фиксируется информация об имеющихся денежных эквивалентах.

Под денежными эквивалентами, согласно правилам бухгалтерского учета, понимаются высоколиквидные финансовые инвестиции, которые могут легко обращаться в заранее оговоренную сумму денежных средств. Дополнительно они характеризуются наличием минимального риска изменения цены, что отличает их от прочих краткосрочных и долгосрочных финансовых вложений.

Примеры денежных эквивалентов:

- вклады в кредитных учреждениях до востребования (возможность получить инвестированную сумму в любое время, но минимальный процент начисления по депозиту);

- финансовые вложения, например, в ценные бумаги с целью их скорейшей перепродажи (в течение 3 календарных месяцев).

Строка 1250 бухгалтерского баланса – оборотные активы фирмы. Здесь указывается информация на отчетную дату текущего года, предыдущего и предшествующего предыдущему. Увеличение показателя положительно характеризует финансовое состояние предприятия, но следует производить комплексный анализ строк отчетности (показатель денежных средств может быть увеличен за счет кредитов и займов).

Примечание от автора! Пояснения к включаемымв строку 1250 показателям отображается в отчете о движении денежных средств фирмы.

Использование бухгалтерских счетов для отражения операций по движению финансов осуществляется в соответствии с действующим Планом счетов, утвержденным приказом Минфина от 31.10.2000 №94. Термин денежных эквивалентов используется согласно ПБУ 23/2011, утвержденным приказом Минфина РФ №11н от 02.02.2011.

Практический пример учета денежных средств компании

Магазин ДомТехно за 31.12.2017 выполнил следующие финансовые операции: реализация товара наличными в кассе магазина на сумму 50 тыс. рублей, безналичным переводом – в размере 75тыс. рублей. Оплата поставщикам товара была произведена через расчетный счет, сумма перевода – 250 тыс. рублей. Также был произведен возврат денег покупателю через расчетный счет на сумму 5тыс. рублей и поступил возврат излишне перечисленных средств от поставщика в размере 25 тыс. рублей.

На начало дня остаток наличных в кассе – 15 тыс. рублей, на расчетном счете в банке – 350 тыс. рублей.

Хозяйственные операции в бухгалтерском учете:

50000 рублей – поступила оплата от покупателей в кассу в течение дня.

75000 рублей – поступление оплаты покупателей на расчетный счет.

250000 рублей – списаны деньги в счет оплаты поставщикам.

5000 руб. – возврат покупателю.

25000 руб. – возврат поставщика.

На конец рабочего дня сумма в кассе: 15 тыс. + 50 тыс. = 65 тыс.

На конец рабочего дня остаток на расчетном счете: 350 тыс. + 75 тыс. – 250 тыс. + 25 тыс. – 5 тыс. = 195 тыс. рублей.

Организация не имеет иных счетов (в т. ч. валютных), нет открытых вкладов. В связи с этим в бухгалтерской отчетности за 2017 год в строке 1250 будет указана сумма в размере 260 тыс. рублей.

Распространенные проводки по учетуденежных средств компании и их эквивалентов

- Поступление оплат от покупателей за товары, услуги, работы

Дт50 Кт62 – наличный расчет;

Дт51,52,55 Кт62 – безналичное перечисление.

Дт50, 51, 52 Кт62 – возврат излишне перечисленных средств покупателю.

Дт60 Кт50, 51, 52 – возврат средств от поставщика.

Дт57 Кт51 – приобретение валюты, переводы внутри фирмы между счетами и т. д.

Операции по депозитному счету

Дт55.03 Кт51,52 – перечисление средств на депозит (в качестве денежных эквивалентов принимаются только вклады до востребования)

Дт51,52 Кт55.03 – возврат внесенных денег.

Транзит финансов внутри организации

Дт50, 51, 52 Кт57 – внесение наличности или перевод между счетами внутри фирмы.

Дт57 Кт50, 51, 52 – зачисление средств по их назначению.

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Сохраните статью в социальные сети:

Кредиты в наше время являются не только своеобразной поддержкой экономики, но и единственным вариантом финансовой помощи для среднестатистического гражданина. Согласитесь, далеко не у каждого есть постоянная возможность немедленно получить средства на лечение, ремонт, или же срочную замену бытовой техники. Кредит можно назвать идеальным решением для получения необходимого капитала на что либо, ведь будь все иначе, человеку приходилось бы годами накапливать средства на свою цель, отказывая себе во всем займы выданные в бухгалтерском балансе отражаются.

Льготный период после получения кредита дает возможность заемщику выплатить долг без процентов банку. Обычно такой период длится до 55 дней с момента получения кредита. Но таким предложением может воспользоваться только тот заемщик, которому средства необходимы на незначительный срок.

В кредитных средствах нуждаются не только обычные люди, желающие начать бизнес и привлечь инвестиции. Кредитными средствами пользуются даже самые крупнейшие компании. Кредиты позволяют им осваивать новые сферы в бизнесе и получать колоссальную прибыль.

Строка 1250 баланса: Денежные средства и денежные эквиваленты

Выплатить кредит со всеми процентами крупным компаниям не составляет труда, но тем не менее, кредиты дают возможность выиграть время на развитие ренессанс кредит как узнать номер договора без затрат собственного капитала.

Важное замечание: займы выданные в бухгалтерском балансе отражаются

Микрокредитные организации дают возможность не только получить необходимую сумму в долг до зарплаты без труда, но и сделать это не выходя из дома. У таких компаний есть собственные сайты, которые позволяют оставить заявку на предоставление займа в режиме онлайн. Некоторые из них предпочитают связываться с клиентами по телефону, онлайн заявка на кредит по 2 документам а некоторые оставляют форму заполнения личных данных, а затем высылают решение по выдаче займа на электронную почту. Для получения займа в таком режиме в большинстве случаев необходимо наличие паспорта и пластиковой карты, на которые можно получить заемные средства. В редких случаях возникает необходимость посетить офис компании.

Стоит отметить, что обращаться за получением займа в микрокредитную организацию необходимо лишь в том случае, когда вам зарплата необходима сегодня, а будет начисляться она только через неделю. Кредитный займ предоставляется без труда в короткий срок, но вернуть его необходимо также быстро.

Если же вам необходимы кредитные средства на длительный срок, ипотека прописать ребенка а отдавать вы их планируете по частям, то вам лучше обратиться за полноценным кредитом в более масштабную организацию, то есть в банк. Процент по такому кредиту не такой значительный, как в микроорганизациях. И у вас также будет возможность при необходимости продлить срок кредита.

Строка 1250 «Денежные средства и денежные эквиваленты»

По строке 1250 отражается информация об имеющихся у организации денежных средствах в российской и иностранных валютах, а также о денежных эквивалентах:

(за исключением депозитных вкладов, не являющихся денежными эквивалентами)

(аналитические счета учета денежных эквивалентов)

(аналитические счета учета денежных эквивалентов)

Пересчет стоимости актива или обязательства, выраженной в иностранной валюте, в рубли производится по официальному курсу этой иностранной валюты к рублю, устанавливаемому Центральным банком Российской Федерации.

В случае если для пересчета выраженной в иностранной валюте стоимости актива или обязательства, подлежащей оплате в рублях, законом или соглашением сторон установлен иной курс, то пересчет производится по такому курсу.

Пересчет стоимости денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов, ценных бумаг (за исключением акций), средств в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков), выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату.

Пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курса.

Для составления бухгалтерской отчетности пересчет стоимости активов и обязательств в рубли производится по курсу, действующему на отчетную дату.

Денежные эквиваленты — денежные средства, а также высоколиквидные финансовые вложения, которые могут быть легко обращены в заранее известную сумму денежных средств и которые подвержены незначительному риску изменения стоимости. К денежным эквивалентам могут быть отнесены, например, открытые в кредитных организациях депозиты до востребования.

ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте»

ПБУ 23/2010 «Отчет о движении денежных средств»

В процессе осуществления своей деятельности организации вступают в кругооборот хозяйственных расчетов с разными субъектами рыночных отношений. Такие расчеты осуществляются, как правило, в денежной форме. Поскольку денежные средства — это самые высоколиквидные активы организации, обеспечивающие выполнение обязательств любого уровня и вида, раскрытие информации об источниках денежных средств и направлениях использования этих средств является неотъемлемой задачей при составлении бухгалтерского баланса.

В данной статье рассмотрим порядок учета денежных средств и отражения их в бухгалтерском балансе организации.

Итак, как уже отмечалось, денежные средства — это активы организации, имеющие самую высокую ликвидность.

К денежным средствам относятся:

— наличные денежные средства в кассе (кассах) организации;

— денежные средства, находящиеся на банковских счетах организации;

— денежные средства, находящиеся на руках подотчетных лиц;

— любые другие активы с высокой степенью ликвидности.

Для учета движения денежных средств в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утвержденных Приказом Минфина России от 31.10.2000 г. N 94н (далее — План счетов бухгалтерского учета), предусмотрены следующие синтетические счета:

— 50 “Касса”;

— 51 “Расчетные счета”;

— 52 “Валютные счета”;

— 55 “Специальные счета в банках”;

— 57 “Переводы в пути”.

Рассмотрим их подробнее.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.