Сегодня рассмотрим тему: "образец договора беспроцентного займа учредителя с ооо" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Образец договора беспроцентного займа от учредителя

- 2 Договор беспроцентного займа с учредителем – скачать образец

- 3 Образец договора займа между учредителем и ООО (беспроцентный)

- 4 Договор беспроцентного займа от учредителя: образец заполнения

- 5 Договор беспроцентного займа учредителя с ООО образец 2018 скачать бесплатно типовой бланк пример форма

Образец договора беспроцентного займа от учредителя

Беспроцентный договор займа от учредителя – скачать образец вы можете на нашем сайте – имеет ряд примечательных нюансов в части бухгалтерского и налогового учета. Изучим их.

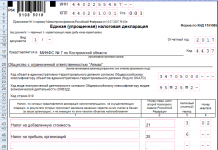

Все расчеты по договору займа с учредителем оформляются с использованием счета:

- 66 — если заем получен на период, не превышающий 12 месяцев;

- 67 — если оформлен договор долгосрочного займа со сроком исполнения более 12 месяцев.

При получении (выдаче) беспроцентного займа от учредителя проводки, отражающие факт оформления данного займа в бухучете организации, будут следующими:

1. При получении фирмой займа: Дт 51 (10, 41 — выбирается счет в зависимости от вида товарно-материальных ценностей, передаваемых по договору займа) — Кт 66 (если заем — краткосрочный, не более 12 месяцев), Кт 67 (если заем долгосрочный).

2. При возврате фирмой займа: Дт 66 (67) — Кт 51 (либо альтернативного ему счета).

При этом если фирмой получен беспроцентный заем от учредителя – проводки заметно отличаются от тех, что характеризуют сценарий, когда фирма — кредитор, а учредитель — заемщик. В этом случае применяются следующие корреспонденции счетов:

1. При выдаче займа: Дт 76 (если заем оформлен учредителю) — Кт 51 (и альтернативных ему счетов).

2. При возврате займа: Дт 51 — Кт 76.

Изучим теперь специфику налогообложения беспроцентного займа от учредителя.

Сомневаетесь в правильности оформления той или иной операции? На нашем форуме можно проконсультироваться по любому вопросу! Так, в этой ветке обсуждаем нюансы предоставления беспроцентного займа.

При получении фирмой займа от владельца налоговый учет характеризуется следующими нюансами:

1. Получение займа в общем случае не формирует доходы организации, а возврат — не формирует расходы (подп. 10 п. 1 ст. 251, п. 12 ст. 270, подп. 1 п. 1.1 ст. 346.15 НК РФ).

2. Если учредитель у фирмы единственный или же он владеет более чем 25% от ее уставного капитала, то он и фирма считаются взаимозависимыми лицами (подп. 2 п. 2 ст. 105.1 НК РФ).

В этом случае (и в иных, когда учредитель и организация признаются взаимозависимыми лицами) у учредителя появляется доход в виде недополученных процентов по займу (письмо Минфина России от 27.05.2016 № 03-01-18/30778). Размер процентов определяется по методам, отраженным в п. 1 ст. 105.7 НК РФ.

| Видео (кликните для воспроизведения). |

3. Начисление материальной выгоды — дохода предприятия при нулевой процентной ставке по займу не осуществляется (письмо Минфина РФ от 09.02.2015 № 03-03-06/1/5149).

В свою очередь, если беспроцентный заем выдан учредителю, то формируется материальная выгода от экономии на процентах, и с нее уплачивается НДФЛ — по ставке 35% (пп. 1 п. 2 ст. 212, п. 2 ст. 224 НК РФ).

Рассмотрим теперь то, в какой структуре может быть представлен договор по беспроцентному займу между учредителем и фирмой.

Договор, о котором идет речь, содержит обычные для соглашений о займах элементы:

- преамбулу;

- разделы о предмете договора, правах и обязанностях сторон, ответственности, разрешении споров, заключительных положениях, реквизитах.

Важно включить в договор прямое указание на то, что он — беспроцентный. Иначе на него придется начислить проценты по ключевой ставке Банка России, которые, в свою очередь, сформируют налогооблагаемый доход кредитора (п. 1 ст. 809 ГК РФ).

Скачать образец договора беспроцентного займа от учредителя и узнать, каким образом указанное условие (и прочие ключевые положения договора) может отражаться в соглашении о займе на практике, вы можете на нашем сайте.

Файл договора доступен по ссылке ниже.

Учредитель вправе без каких-либо ограничений кредитовать свою фирму, в том числе по беспроцентным договорам займов. Если он и фирма — взаимозависимые лица, то ему придется уплатить налог с суммы недополученных процентов, исчисленных в порядке ст. 105.7 НК РФ.

Узнать больше о специфике корпоративных займов вы можете в статьях:

Договор беспроцентного займа с учредителем – скачать образец

Договор беспроцентного займа с учредителем – образец скачать можно в этой статье. Благодаря данному договору бизнесмен в какой-то степени страхует свои личные средства от невозврата и в то же время развивает предприятие. В статье подробно раскрываются особенности этого финансового инструмента.

Изучая § 1 гл. 42 ГК РФ, регулирующий отношения, связанные с предоставлением займов, и нормы ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ и сопоставляя их с договором займа между учредителем и организацией, можно сделать следующие выводы:

- законом не запрещено оформлять такие договоры;

- закон не ограничивает сроки займа и размеры передаваемых сумм;

- закон не запрещает заключать договор безвозмездного характера.

Таким образом, в отношении подобного типа договора займа действует принцип «что не запрещено, то разрешено». Его участники вправе сами урегулировать все условия.

| Видео (кликните для воспроизведения). |

О последних изменениях в регулировании договора займа можно узнать, прочитав нашу статью Изменения в договоре займа с 2018 года.

Учредитель и учредитель —директор ООО в качестве займодавца: есть ли разница

Решение о необходимости дополнительных вложений в организацию в виде оформления займа принимается на собрании учредителей ООО.

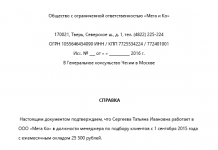

Договор займа между учредителем и ООО, образец которого приведен в данной статье, оформляется стандартным образом: одной стороной сделки является учредитель (им может быть физическое или юридическое лицо), а другой — организация. Реквизиты указываются соответствующие.

Возможна ли ситуация, в которой заем предоставляет учредитель, являющийся директором ООО?

В 2004 году судом был рассмотрен спор, который разрешился исходя из содержания п. 2 ст. 182 ГК РФ: «Представитель не может совершать сделки от имени представляемого в отношении себя лично. Он не может также совершать сделки в отношении другого лица, представителем которого он одновременно является» (постановление ФАС ЗСО от 15.01.2004 № Ф04/191-2632/А27-2003). Займодавец — директор ООО не смог вернуть свои деньги.

В 2006 году президиум ВАС РФ в постановлении от 11.04.2006 № 10327/05 по делу № А13-13712/04-22 пояснил, что согласно ст. 53 ГК РФ организация устанавливает, изменяет или прекращает свои права и обязанности через свои органы, действующие в соответствии с учредительными документами.

Все действия органов считаются действиями юридического лица.

Таким образом, действия директора организации как исполнительного органа считаются действиями организации, а не ее представителя. П. 2 ст. 182 ГК РФ в подобных спорах не применяется.

В таких случаях учредитель выступает займодавцем в качестве физического лица, а заемщиком — от имени организации.

Заем от организации учредителю: процентный и беспроцентный

Договор займа с учредителем имеет простую письменную форму и стандартные реквизиты договора.

Если в нем не указана процентная ставка и нет пункта о безвозмездности, то он будет рассматриваться в обороте как процентный договор займа. Процентная ставка будет начисляться по ключевой ставке, действующей на дату возврата займа (п. 1 ст. 809 ГК РФ).

Образец договора займа без указания на проценты можно скачать по ссылке: Образец договора займа без указания процентов

Если договор беспроцентный или ставка совсем небольшая (меньше 2/3 ставки рефинансирования), то считается, что учредитель приобрел материальную выгоду. Ему придется заплатить НДФЛ. Или, как вариант, сама организация удержит НДФЛ с зарплаты учредителя, если он является ее работником.

Как оформить договор беспроцентного займа от учредителя организации: образец

Договор беспроцентного займа от учредителя оформляется классическим образом. В нем указываются:

- время и место составления договора;

- стороны;

- сумма займа;

- сроки его предоставления;

- пункт об отсутствии начисления процентов;

- права и обязанности сторон, другие согласованные условия;

- реквизиты, подписи, печати сторон.

Для займодавца указываются Ф. И. О. и паспортные данные учредителя, а в поле «Заемщик» — полное наименование ООО и Ф. И. О.директора как его представителя.

В конце договора указываются полные Ф. И. О., паспортные данные, адрес проживания учредителя-займодавца и реквизиты организации-заемщика.

Образец договора беспроцентного займа между учредителем и организацией можно скачать по ссылке: Образец беспроцентного договора займа с учредителем.

Возможно ли предоставление займа без оформления договора

В случае возникновения спора между учредителем и организацией ввиду отказа последнего возвращать заемные средства, главной проблемой будет доказать факт предоставления денег в долг.

Понятно, что факт передачи денег от учредителя организации можно доказать с помощью приходного кассового ордера или платежного документа. В них как в первичных учетных документах отражается проведенная хозяйственная операция. Но будут ли эти документы сами по себе, без договора займа, означать, что учредитель предоставил организации средства взаймы?

ВС РФ в своем определении от 23.09.2014 по делу № 5-КГ14-63 указал, что платежные поручения и приходные кассовые ордера как документы, оформленные только одной стороной, сами по себе не свидетельствуют о заключении договора займа и не доказывают согласование сторонами заемных обязательств, а только подтверждают факт передачи денежной суммы.

Поскольку подлинник договора займа представлен не был, суд сделал вывод об отсутствии заемных обязательств сторон.

Похожей позиции придерживается 8 ААС, который ввиду отсутствия подлинника договора займа пришел к выводу о недействительности проведенной сделки (постановление 8 ААС от 03.07.2013 по делу № А70-2872/2011).

Между тем президиум ВАС РФ в своем постановлении от 05.04.2011 по делу № 16324/10 указал, что отсутствие оригинального договора займа в ситуации, когда доказана реальная передача средств заемщику, не влечет признание договора займа незаключенным. Соответственно, возврат полученных по этому договору денег обязателен.

Таким образом, позиция судов по поводу того, при каких условиях договор займа следует считать заключенным, противоречива.

Договор займа (процентного или беспроцентного) с учредителем организации является довольно гибким и удобным инструментом для распределения средств — как своих личных, так и рабочих. Он оформляется и исполняется как классический договор займа.

Как показывает практика, при возникновении споров по поводу невозврата заемщиком заемных средств займодавец должен доказать 2 факта:

- наличие договорных заемных обязательствах;

- предоставление займодавцем денежных средств.

Если какой-то из фактов доказан не будет, суд может признать договор незаключенным со всеми вытекающими последствиями.

Статья оказалась полезной? Подписывайтесь на наш канал RUSЮРИСТ в Яндекс.Дзен!

Образец договора займа между учредителем и ООО (беспроцентный)

Деньги и имущество, которые учредитель внёс в качестве уставного капитала, переходят в собственность созданной им фирмы. В этом положение учредителя кардинально отличается от индивидуального предпринимателя. Имущество ИП не разделяют на личное и то, что он использует в бизнесе. А вот «карман» учредителя и касса ООО – это разные активы, их нельзя смешивать.

На практике часто возникает ситуации, когда компании требуются дополнительные средства, но получение банковского кредита невозможно или невыгодно. Бывает обратная ситуация – деньги срочно нужны учредителю (участнику) в личных целях. В обоих случаях выходом может стать договор беспроцентного займа между учредителем и ООО.

Предлагаем разобраться, как заключать договор займа между учредителем и организацией в двух диаметрально противоположных ситуациях:

Денежные средства или имущество, переданные организации её собственником по договору займа, должны быть возвращены, поэтому не признаются доходами ООО и налогами не облагаются. В балансе это отражается на субсчете 66.03 “Краткосрочные займы” (срок займа до года) или субсчете 67.03 “Долгосрочные займы” (срок более года).

Важно: не допускается возврат долга собственнику компании наличной выручкой, полученной за товары или услуги. Деньги могут возвращены безналичным способом или же наличностью, снятой с расчётного счёта (п. 4 Указания Банка России от 07.10.2013 № 3073-У).

Договор займа с учредителем считается возмездным, поэтому если в тексте нет прямого указания, что он беспроцентный, по сделке будут начисляться проценты по ставке рефинансирования Центробанка на дату возврата долга. Закон разрешает предоставлять средства без начисления процентов, но это условие должно прямо прописываться в тексте.

В НК РФ действует общее правило – когда должник не платит проценты за пользование чужими деньгами, у него возникает экономическая выгода (которую он бы уплатил в качестве процентов). Однако, если заключается договор беспроцентного займа от учредителя, налогооблагаемый доход у организации не возникает.

Минфин неоднократно признавал, что порядок определения выгоды и её оценки при получении беспроцентного займа юридическим лицом в главе 25 НК РФ не установлен. А потому – материальная выгода, полученная при беспроцентном пользовании, не увеличивает налоговую базу (письмо от 09.02.2015 № 03-03-06/1/5149). Таким образом, общество с ограниченной ответственностью вправе временно пользоваться денежными средствами участника без процентов. Налогом экономия на процентах не облагается.

Можно ли не возвращать взятые в долг средства? Да, если долг заёмщику простят. Согласно статье 415 ГК РФ должника можно освободить от обязанностей, при условии, что это не нарушает прав других кредиторов. То есть, если у собственника нет задолженностей перед другими лицами, которые нельзя погасить из-за отказа от возврата займа, долг компании можно простить. Оформляется прощение долга письменным соглашением.

При этом у юридического лица возникает внереализационный доход в размере невозвращённого долга, который облагается согласно выбранному режиму. Так, если общество работает на ОСНО, налоговая ставка составит 20% дохода. Исключение – заимодавец-физлицо имеет в компании долю свыше 50%, тогда налог на сумму прощённого долга платить не надо (п. 1 ст. 251 НК РФ).

В целом, прощение долга своей организации нельзя назвать выгодной инвестицией. Участник ООО не будет иметь никаких прав ни на саму сумму, ни на возможную прибыль, полученную от её использования в бизнесе. Если вашей фирме требуются дополнительные средства, а вы рассчитываете на прибыль от этих вложений, лучше просто увеличить уставный капитал.

Выдачу беспроцентного займа участнику часто называют одним из способов получения денег из бизнеса, однако это не совсем так. Полученную сумму надо вернуть, кроме того, при получении средств в долг физлицом ему придётся заплатить подоходный налог с экономии на процентах. Напомним, что как мы рассмотрели выше, юридическое лицо в таком случае дополнительные налоги не платит.

В принципе, сумма НДФЛ не так уж велика. Налоговая база составит 2/3 ставки рефинансирования Центробанком, действующей на дату получения дохода, но налоговая ставка здесь повышенная – 35% вместо обычных 13%. В любом случае, одолжить без процентов деньги у своей фирмы выгоднее, чем кредитоваться в банке. Предположим, вы одолжили 100 000 рублей на три месяца, тогда переплатите в виде подоходного налога чуть больше 600 рублей, а по банковскому кредиту на эту сумму проценты превысили бы 3 000 рублей.

Можно ли простить долг в этом случае? Здесь, опять же, действует правило статьи 415 ГК РФ – прощение долга не должно компании мешать отвечать по другим своим обязательствам. То есть, если у общества есть непокрытый убыток, задолженность перед бюджетом, работниками, поставщиками, прощать долг участнику рискованно. Налоговая инспекция обязательно обратит на это внимание и потребует объяснений.

С экономической точки зрения не возвращать полученные участником деньги нет особого смысла. Прощённый долг облагается так же, как дивиденды, по ставке 13%, и удержать НДФЛ обязана сама организация. Кроме того, если должник является работником ООО, принятым в штат, проверяющие требуют начислять ещё и страховые взносы в размере 30% (например, письмо Минздравсоцразвития 21.05.2010 № 1283-19). Мнение весьма спорное, т.к. заёмные и трудовые правоотношения между собой не связаны. Тогда надо готовится к суду, шансы выиграть у компании есть.

Договор займа заключается в простой письменной форме, но, по желанию сторон, заверяется нотариально. Описание предмета договора является существенным условием, без чего сделка признаётся незаключенной. Без указания суммы договор заключать нельзя.

Что будет, если сам договор, как документ, не составлять, а ограничиться только приходным кассовым ордером или банковским платёжным документом? Такая ситуация чревата судебными разбирательствами, причём, практика здесь противоречива, например:

- Отсутствие оригинала договора при том, что факт передачи денег заёмщику подтверждён документально, обязывает его вернуть долг (постановление Президиума ВАС РФ 05.04.2011 по делу № 16324/10);

- ПКО или платёжные поручения только подтверждают передачу денег, но не доказывают наличие заёмных обязательств (определение ВС РФ 23.09.2014 по делу № 5-КГ14-63);

Так что, письменный документ о намерениях сторон передать деньги надо составлять, это позволит избежать разбирательств как со стороны налоговых органов, так и при возврате долга. При этом обе стороны должны получить по одному экземпляру подписанного документа.

Кто имеет право подписывать договор с учредителем от имени общества? Может ли директор, являющийся учредителем, выдать заём сам себе? Это спорная точка зрения, по ней суды выносили разные решения. Например, принималась во внимание статья 182 (3) ГК РФ: «Представитель не может совершать сделки от имени представляемого в отношении себя лично, а также в отношении другого лица, представителем которого он одновременно является».

Некоторые судьи считают, что директор выступает представителем юридического лица, поэтому не вправе подписывать документ с обеих сторон: как руководитель фирмы и как ее участник. Однако здесь применяется статья 53 ГК РФ, согласно ей руководитель организации не является самостоятельным субъектом гражданских правоотношений, поэтому признаётся органом управления, а не представителем компании.

Таким образом, в договоре, подписанным лицом, который является директором и участником одновременно, сторонами выступают разные лица: юридическое и физическое. Для снижения риска признания сделки незаключенной, имеет смысл подписывать документ со стороны юрлица другим участником или сотрудником по доверенности.

Одалживаемая сумма должна возвращаться в срок, указанный в договоре, а при отсутствии в тексте такого условия – в течение 30 дней с даты письменного требования. Нельзя возвращать полученные денежные средства имуществом или товаром, в этом случае будет признаваться реализация имущества с вытекающими из этого налоговыми последствиями.

Рекомендуем разрабатывать договоры любого вида в нашем конструкторе документов. Это убережёт вас от ошибок и возможных негативных последствий. Получить доступ к конструктору можно в личном кабинете пользователя 1С-Старт.

- Законодательство позволяет собственнику и созданной им организации вступать в заёмные отношения.

- Пользоваться деньгами можно без процентов, но этот пункт надо особо обговаривать в договорных условиях.

- Беспроцентное пользование признается материальной выгодой только для заёмщика-физического лица, и на 2/3 суммы экономии он обязан уплатить подоходный налог по ставке 13%.

- Заимодавец вправе простить долг, если при этом не ущемляются права других кредиторов.

- Прощённый долг облагается как внереализационный доход для ООО или как доход физлица для участника.

Год документа: 2018

Вид документа: Договор

Форматы для скачивания: DOC, PDF

Как юридическое лицо, например ООО, может занимать средства учредителю (ошибочно — учередитель), так и в обратную сторону, по этому существует несколько договоров займа. Так же договор может являться беспроцентным или бессрочным, которые мы рассмотрим немного подробнее.

Отношения между ООО и учредителями регулируются главой 42 ГК РФ и нормой Федерального Закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью». Закон не запрещает заключать договор с беспроцентным займом, более того он не регулирует сроки или суммы займа. Образец данного договора вы найдете ниже.

Закон не запрещает заключать договора займа безвозмездного характера, но в таком случае лучше воспользоваться консультацией юриста

Не редко появляется необходимость взять займ учредителю ООО с процентами. В данном случае все условия по процентной ставке, а желательно и график платежей, должен входить в состав договора или в дополнения к нему. Доступный для скачивания типовой образец находится в конце страницы.

Иногда у учредителей (ошибочно — учередитель) появляется необходимость занять средства организации. В этом случае составляется договор, в котором описывается в каком размере и каким образом осуществляется займ. В федеральном законодательстве нет закона, запрещающего занимать средства бессрочно, как учредителем в пользу юридическому лицу, так и в обратном порядке. Образец такого договора вы найдете на этой странице.

Процедура прощения предусмотрена в статье 415 ГК РФ, которая обязательно должна быть оформлена в письменном виде. Существует типовое соглашение прощения займа учредителю, после выполнения условий которого снимаются все обязательства с займаполучателя. В нем так же могут быть описаны условия возврата части долга или процентов по нему, либо всё вместе. Так же надо учесть, что с точки зрения налоговой затрат у ООО в этом случае не будет, а у займополучателя появится доход в размере не отданного займа, с которого необходимо оплатить НДФЛ 13%.

- Дата составления соглашения

- Наименование юридического лица и ФИО представителя кредитора

- Наименование юридического лица и ФИО представителя должника

- Номер и дата подписания договора займа

- Сумма займа по договору

- Проценты займа по договору, если таковые имеются

- Неустойка за просрочку по договору, если таковая имеется

- Сумма необходимая к возврату

- Проценты необходимые к возврату

- Сроки возврата

- Реквизиты сторон

Ниже опубликован образец данного договора, для заполнения которого вы можете скачать его в формате WORD или PDF.

На основании пункта 2 статьи 182 ГК РФ можно сделать выводы, что директор ООО может давать займ только в качестве физического лица, в свою очередь организация так же может выдавать директору займ только как физ лицу

Договор беспроцентного займа от учредителя: образец заполнения

Договор беспроцентного займа от учредителя – соглашение между собственником и организацией о предоставление займа на льготных условиях без процентов. Рассмотрим ситуацию, когда коммерческой или государственной организации необходимы деньги, а учредитель имеет достаточную сумму. Как можно решить такую проблему? Для этого составляется беспроцентный договор займа между учредителем и организацией, благодаря которому решаются все финансовые проблемы. Внизу статьи вы можете ознакомиться и скачать образец договора бесплатно.

Финансовые средства компании и деньги ее учредителя представляют собой финансовые ресурсы, совместно используемые для развития. Предоставляя компании деньги в долг учредитель, по сути, одалживает деньги себе. Такой вид займа можно рассматривать как беспроцентный кредит. Стратегия возврата денежных средств и сама процедура погашения долга предварительно обговариваются на Совете директоров, по результатам которого принимается решение.

Если между соучредителями нет единой точки зрения относительно вложенных денежных средств, то деньги кредитору-учредителю возвращаются с процентами. Налоговое законодательство не запрещает такой формы займа и деловых отношений между компанией и учредителем, при этом организации в обязательном порядке выплачивают НДФЛ.

Договор беспроцентного займа от учредителя. Процедуры заключения договора

Что необходимо знать при оформлении договора беспроцентного займа от учредителя? В первую очередь то, что компания или организация за деньги, выданные учредителем не платит подоходный налог, они не рассматриваются как доход и возвращается в указанный срок. Чтобы налоговые органы не притянули к ответственности необходимо в договоре прописать два ключевых момента.

Сделка между учредителем и организацией заключается в национальной валюте, в рублях. Какой бы не была стабильной экономической ситуации в стране, в рублевом эквиваленте всегда может появиться «зазор», вызванный изменением курса валют. Такой не планируемый доход может рассматриваться как не реализованная прибыль компании. С практики известно, что налоговики стараются не предъявлять претензии к небольшим бонусам по результатам сделок.

Налоговые инспекторы считают, что все виды кредитов должны быть с процентами, именно поэтому это прописывается в договоре займы. В соответствующем пункте договора отображается вся сумма с процентными выплатами. Выдавая кредиты организациям, учредители будут уведомлены о предоставлении займа на безвозмездной основе.

Также необходимо обратить внимание:

- Если кредитор является директором организации, то он может заключать договор сам с собой.

- Для законного решения процедуры и соблюдения всех законов должна присутствовать третья сторона с правом подписи.

- При подписании такого договора можно привлечь главного бухгалтера предприятия или заместителя руководителя.

Предлагаем вам скачать образец подписание договора беспроцентного займа между:

- Двумя или несколькими физическими лицами

- Юридическим и физическим лицом

- Несколькими юридическими лицами

Как заполнить договор беспроцентного займа между организацией и учредителем?

В обязательном порядке в договоре беспроцентного займа содержится:

- Полное название организации или предприятия;

- Реквизиты обеих сторон;

- Пункты, в которых будут описываться обязанности и ответственности двух сторон;

- Название предмета суды, например, опись имущества или денежные средства;

- Прописью указывается конечная сумма займа;

- Описываются конкретные условия, по которым будут возвращаться деньги;

- Прописывается то, что занят действительно беспроцентный кредит;

- К договору прикладывается соглашение, акт передачи денег, договор о возвращении кредитных средств, чтобы не было проблем с налоговиками;

- Договор составляется в двух идентичных экземплярах, каждый из которых имеет юридическую силу.

Если в процессе возврата денежных средств не будут соблюдаться пункты договора, то представители компании будут нести юридическую ответственность в соответствии с законодательством РФ. Ниже вы можете скачать договор беспроцентного займа между организацией и учредителем.

Договор беспроцентного займа учредителя с ООО образец 2018 скачать бесплатно типовой бланк пример форма

Договор беспроцентного займа учредителя с ООО образец 2018 скачать бесплатно типовой бланк пример форма

г. Москва «___» __________ 20__ г.

ООО «________________», именуемое в дальнейшем «Заемщик», в лице Генерального директора ___________________, действующего на основании Устава, с одной стороны, и его учредитель __________________, именуемый в дальнейшем «Займодавец», личность удостоверяется паспортом: ______ __________, выданным«___» __________ 20__ года, код подразделения __________, проживающий по адресу: Московская область, г. ____________, ул. ____________ дом __ кв. __, заключили настоящий договор займа, далее «Договор», на основании Гражданского кодекса Российской Федерации, о предоставлении Заемщику денежных средств на следующих условиях:

1. Права и обязанности сторон

1.1. Заемщик принимает у Займодавца денежную сумму в рублях эквивалентную __________ (___________ тысячам _______________________) евро по курсу Центрального Банка России на день фактической передачи денежных средств на мероприятия, предусмотренные Уставной деятельностью. Заемщик обязуется:

— использовать займ в соответствии с его целевым назначением;

— обеспечить своевременный возврат денежной суммы в сроки, предусмотренные данным договором;

— выплатить денежное вознаграждение за использование вышеназванной денежной суммы, предусмотренной данным Договором.

1.2. Займодавец вправе при этом:

— в случае досрочного расторжения Договора по инициативе Займодавца Заемщик возвращает Займодавцу денежные средства в течение 35 (тридцати пяти) календарных дней с момента получения от Займодавца письменного уведомления о расторжении Договора.

2. Сроки действия договора

2.1. Договор вступает в силу в момент передачи денег и подписания сторонами и действует до «___» __________ 20__года.

2.2. Сроки действия данного Договора могут быть пролонгированы по соглашению сторон на новых условиях.

3. Особые условия

3.1. За предоставление займа Заемщик выплачивает Займодавцу денежное вознаграждение за пользование денежными средствами, переданными по настоящему Договору в размере 15 % (пятнадцати процентов) годовых от суммы займа.

3.2. Выплата денежного вознаграждения Займодавцу производится по окончании договора.

3.2.1. Заемщик возвращает Займодавцу денежную сумму (займ) в рублях эквивалентную ___________ (__________ тысячам __________________) евро по курсу Центрального Банка России на день фактического возврата.

3.2.2. В соответствии с п. 3.1. Договора Заемщик выплачивает Займодавцу денежное вознаграждение за пользование займом в размере _________ (____________ тысяча __________________) евро в рублях, по курсу Центрального Банка России на день фактического возврата.

3.3. Заемщик вправе привлекать к использованию займа по назначению третьих лиц по своему усмотрению.

3.4. По желанию Займодавца права по данному Договору могут быть переданы третьим лицам при условии обязательного уведомления Заемщика в течение 10 дней с момента передачи прав в соответствии с действующим законодательством Российской Федерации.

3.5. Все изменения и дополнения к данному Договору оформляется в письменной форме путем подписания дополнительного соглашения со ссылкой на данный Договор, подписываются обеими сторонами.

3.6. В случае изменения местонахождения Заемщик обязуется уведомить Займодавца в письменном виде.

3.7. В случае возникновения между сторонами спора он подлежит урегулированию путем непосредственных переговоров Заемщик и Займодавца.

3.8. Если спор между сторонами не будет урегулирован, то он разрешается в порядке, установленном законодательством.

3.9. Данный Договор заключен в двух экземплярах на двух страницах по одному для каждой из сторон, причем каждый экземпляр имеет одинаковую юридическую силу.

4.1. При наступлении обстоятельств непреодолимой силы, находящихся вне разумного предвидения и контроля сторон, стороны освобождаются от ответственности по обязательствам, связанным с полным или частичным неисполнением настоящего Договора на время действия таких обстоятельств либо их последствий.

Стороны договорились и отнесли к обстоятельствам форс-мажора следующее:

— война и военные действия, стихийные или иные бедствия происходящие в районах официально признанных таковыми, действия правительства, запрещающих деятельность, включающую в себя предмет Договора.

4.2. О наступлении и прекращении форс-мажорных обстоятельств, о предполагаемых сроках их действия немедленно в письменном виде за подписью уполномоченных на это лиц.

4.3. Сторона, для которой создались обстоятельства, принятые в настоящем Договоре как форс-мажорные, обязана предпринять все зависящие от нее действии с целью уменьшения нанесенного таким обстоятельствами ущерба для обеих сторон, а в случае непринятия необходимых мер по сохранению любых ценностей, находящихся в распоряжении сторон обязана покрыть эти убытки другой стороне.

4.4. Наступление форс-мажорных обстоятельств должно быть подтверждено торгово-промышленной палатой Российской Федерации или другим официальным органом.

5. Ответственность сторон

5.1. Ответственность сторон наступает в соответствии с действующим законодательством Российской Федерации.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.