Сегодня рассмотрим тему: "нулевая сзв-м в 2019 - 2020 году надо ли сдавать" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Отчет СЗВ-М в 2019 году – сдается ежемесячно работодателями в ПФР. Нужно ли сдавать нулевой отчет в 2019 году? Если да, то как заполнять нулевой отчет? Также см. “Бланк СЗВ-М в 2019 году“.

Может ли вообще СЗВ-М в 2019 году быть нулевой. В самом отчете написано, что сведения в 2019 году подаются:

- на каждого работника, с которым в месяце, за который представляется СЗВ-М, заключен или продолжает действовать трудовой договор;

- на каждое физлицо, с которым в месяце, за который подается СЗВ-М, заключен/продолжает действовать/ прекращен ГПД на выполнение работ и оказание услуг (договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки и т.п.). На таких лиц подаются сведения, если выплачиваемые им вознаграждения облагаются страховыми взносами в соответствии с законодательством РФ.

Получается, что нулевой отчетности в 2019 году, в принципе, быть не может, т.к. хоть один работник в фирме должен быть – ее директор (он может быть и учредителем).

Нулевая СЗВ-М в 2019 году: генеральный-единственный учредитель

Для подачи в ПФР СЗВ-М не имеет значения, заключен ли с директором трудовой договор или нет (речь идет о ситуации, когда директор и учредитель в одном лице) – организация все равно обязана сдавать СЗВ-М. На этот счет есть целый ряд разъяснений: письма ПФР от от 29.03.2018 № ЛЧ-08-24/5721, от 06.05.2016 № 08-22/6356, Минтруда от 16.03.2018 № 17-4/10/В-1846.

А нужно ли сдавать СЗВ-М в 2019 году на директора, если деятельность фирмой не ведется? Да, в таком случае тоже нужно сдавать отчет!

Если ИП использует труд наемных работников или, например, заключал с физлицами ГПД, то в 2019 году он обязан представить сведения в отношении этих лиц по форме СЗВ-М.

Если же ИП работает один (сам на себя), то подавать данную отчетность в ПФР ему не нужно. Пенсионный фонд пишет об этом на своем официальном сайте.

Если организация или ИП не ведет деятельность, не выплачивает своим работникам зарплату и, соответственно, сдает нулевую отчетность, то на обязанность представить СЗВ-М данный факт не влияет. Ведь из-за отсутствия деятельности/невыплаты зарплаты работники не перестают быть застрахованными лицами. А, значит, подача СЗВ-М обязательна.

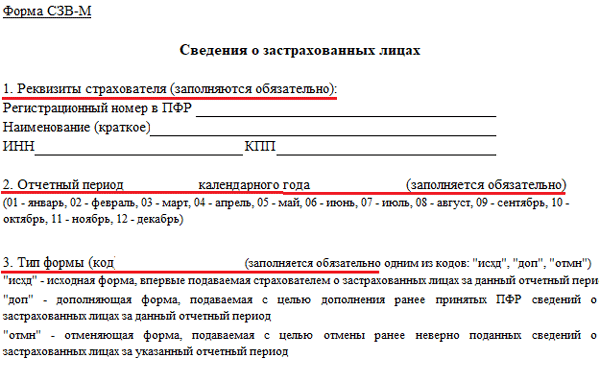

На единственного директора без зарплаты “нулевой” СЗВ-М в 2019 году может выглядеть так. Образец:

Формат сведений, утвержденный постановлением Правления ПФР от 07.12.2016 № 1077п, предусматривает по крайней мере одну заполненную строку в списке застрахованных лиц. Сдать же отчет вовсе без блока «Сведения о застрахованных лицах» нельзя. Обязательно заполните данные хотя бы на единственного учредителя, который получает зарплату и выступает в роли руководителя организации.

| Видео (кликните для воспроизведения). |

Нулевой СЗВ-М быть не может. А обычные отчеты сдавайте в общие сроки. Также см. “Сроки сдачи СЗВ-М в 2019 году“.

Сразу скажем, что нулевых СЗВ-М не существует. У всех компаний есть обязанность сдавать в Пенсионный фонд указанную форму и обязательно должны быть данные для заполнения бланка. Хотя бы одна строчка – по одному застрахованному лицу. Если в организации работников нет, в качестве застрахованных лиц пойдут учредители. Рекомендации о том, как сдавать «нулевой» СЗВ-М, читайте в нашей статье.

Итак, как мы уже сказали, выражение «нулевая СЗВ-М» – условное. Если работников в фирме нет, фактически никакую финансово-хозяйственную деятельность она не ведет, придется заполнить данные хотя бы на единственного учредителя, который получает зарплату и выступает по сути в роли руководителя организации. И даже если фактически начислений/выплат ему а отчетный месяц никаких не было, отчет – необходим. Важно: в СЗВ-М включайте не только россиян, но и иностранцев, застрахованных в системе обязательного пенсстрахования (п. 1 ст. 7 Закона от 15.12.2001 № 167-ФЗ).

Зачастую единственный учредитель числится директором фирмы или “устроен” по ГПД. Тогда абсолютно железная обязанность включать его в отчет и отчитываться ежемесячно.

Каждый отчет в таком случае будет похож на предыдущий. Только в разделе 2 отчета нужно менять отчетный период (коды, последовательно обозначающие месяцы, – 01, 02 и т. д.). А в самом низу листа – дату заполнения формы. Она не должна быть позже 15-го числа месяца, следующего за тем, по которому вы отчитываетесь. Подробнее о сроках – далее.

Сроки по СЗВ-М, в которых числится одно застрахованное лицо (как правило – учредитель и директор ООО в одном лице), – общие. То есть нужно представлять отчет по итогам каждого месяца до 15 числа включительно. Если крайний срок выпадает на выходной или нерабочий праздник, дедлайн переносится на ближайший рабочий день.

Благо, ПФР принимает отчеты досрочно. Поэтому можно не ходить в фонд каждый месяц, а сдавать раз в два месяца сразу два отчета – за прошлый месяц и текущий. Это действительно облегчает работу бухгалтера. Только при этом нужно быть уверенным, что данные в месяце отчетности у вас не поменяются – например, не будет принят новый сотрудник. Иначе потребуются корректировки. А это лишние хлопоты.

| Видео (кликните для воспроизведения). |

Какую-либо пояснительную записку при досрочной сдаче отчета готовить необязательно. На местах сотрудники ПФР принимают отчеты и так. «Лишняя» бумажка контролерам не нужна. Просто на словах поясните, что вы сдаете сразу два отчета. Но если вы несете отчет впервые и не уверены, примут ли у вас его, можете воспользоваться нашим примером пояснительной записки к СЗВ-М. Так прием всей отчетности гарантирован.

Можете дополнить под себя представленный нами образец пояснений, если видите в этом необходимость. Ключевая фраза, которая должна фигурировать в такой записке, примерно такая: “Законодательство не регламентирует срок, начиная с которого компания вправе сдать отчет. Закон устанавливает лишь предельный срок сдачи. Досрочная сдача отчета не нарушает установленный срок сдачи отчетности”.

Форма бланка по перссведениям традиционно неизменна. Как она была утверждена в 2016 году, так пока и не менялась. В 2019 году также составляйте сведения на привычном бланке – утвержден таковой постановлением Правления ПФР от 01.02.2016 № 83п.

«Нулевая» форма (читайте – на одного застрахованного лица) однозначно будет одностраничной, поскольку сведения по одному застрахованному лицу укладываются в одну единственную строчку в таблице раздела 4.

По общему правилу лицо, на которое предоставляются сведения, будет расписываться в заполнении формы. Если компания использует печать, также ставится штамп в месте «М.П.». Если от печати компания отказалась, то сдавайте ее только в визой ответственного лица.

СЗВ-М нулевая: что будет, если не сдавать отчет в 2019 году

Если вы проигнорируете отчетность в фонд, даже на одного застрахованного лица, компании как страхователю начислят штраф. Размер штрафа – 500 руб. за каждого застрахованного сотрудника (абз. 3 ст. 17 Закона от 01.04.96 № 27-ФЗ). Допустим, если не сдавать так называемые «нулевые» формы за весь год, набежит как минимум 6000 руб. штрафа (500 руб. x 12 мес.).

Чтобы не портить отношения с фондом, советуем сдавать все даже так называемые «нулевые» СЗВ-М в 2019 году. Тем более их подготовка, как мы описали выше, не требует больших временных ресурсов, ведь форма так или иначе неизменна на протяжении довольно долгого периода. Ежемесячные сведения требуются фонду для правильного расчета пенсий. Дело в том, что пенсионные выплаты положено индексировать лишь неработающим пенсионерам, поэтому фонду нужно знать, кто из «стариков» официально трудится, а кто нет. Возможно, именно в вашей компании задействованы лица пенсионного возраста.

У бухгалтеров по-прежнему возникает вопрос, нужно ли сдавать нулевую СЗВ-М в фонд, если работников нет, зарплата не выплачивается и в других подобных ситуациях. Разъясним, бывает ли отчет СЗВ-М нулевым.

Сведения по форме СЗВ-М надо сдавать ежемесячно не позднее 15 числа следующего месяца на работников, с которым в отчетном месяце заключен, продолжает действовать или прекращен трудовой (гражданско-правовой) договор.

Понятия “нулевая СЗВ-М” в законодательстве нет. Если работников нет, то сдавать сведения не надо. Невозможно представить в фонд нулевой СЗВ-М. В отчете обязательно должны быть заполнены все данные о страхователе, а также раздел 3 “Сведения о застрахованных лицах”.

ПФР проверяет в СЗВ‑М количество работников и сравнивает показатель с отчетностью за предыдущий месяц. Если работников стало меньше, фонд присылает уведомление об устранении ошибок. Компания вправе не отвечать, если в СЗВ‑М нет ошибок. Если компания игнорирует вопросы фонда, есть риск проверки.

Часто страхователи считают, что если расчет по страховым взносам или форму 4-ФСС можно сдать с нулевыми показателями, то и сведения о застрахованных могут быть нулевыми. СЗВ-М – это другой тип отчетности, поэтому просто представить пустую форму нельзя.

Как минимум, в отчете должны быть сведения о директоре.

Нулевая СЗВ-М на директора. Раньше было не ясно, сдавать ли нулевую СЗВ-М на единственного директора-учредителя, если с ним не заключен трудовой договор. ПФР был категоричен и требовал отчетность (письмо от 06.05.2016 № 08-22/6356). Фонд считал, что с директором возникли трудовые отношения, а значит, он тоже является застрахованным. Однако позднее в письме от 13.07.2016 № ЛЧ-08-26/9856 ПФР разъяснил, что СЗВ-М на директоров – единственных учредителей, которые не заключали с компанией трудовой или гражданско-правовой договор, сдавать не надо , даже нулевой отчет.

! Безопаснее обращаться за письменными разъяснениями по вопросам сдачи сведений в подразделения Пенсионного фонда. Так существенно снижается риск возникновения задолженности перед фондом.

Нулевая СЗВ-М, если деятельности нет. Нужно ли сдавать нулевую СЗВ-М, если по каким-то причинам организация или ИП не ведет деятельность и не выплачивает сотрудникам заработную плату?

Да, сведения надо подавать, так как трудовые отношения продолжают действовать согласно кадровым документам. Смотрите пример заполнения формы ниже.

Нулевая СЗВ-М для ИП. Предприниматель, имеющий работников, обязан сдать форму СЗВ-М по общим правилам. В данном случае предприниматель является страхователем и обязан сдавать отчетность каждый месяц.

Если предприниматель трудится один и наемных работников у него нет, то сдавать нулевую СЗВ-М не нужно.

Редакция УНП напоминает: При увольнении надо выдать сотруднику копию СЗВ-М за все периоды работы – за каждый месяц работы. При увольнении в середине месяца – выдать СЗВ-М, указав в разделе 2 код отчетного периода, соответствующий месяцу увольнения.

Зачастую фонд неправомерно начисляет штрафы. Как разобраться в ситуации и что делать, смотрите на конкретных примерах.

Кроме СЗВ-М и СЗВ-СТАЖ надо будет сдавать в ПФР еще один отчет

В рамках предстоящего всеобщего перехода на электронные трудовые книжки в числе прочих Минтруд разработал законопроект, который вносит поправки в порядок персонифицированного учета.

Дело в том, что вместо обычной трудовой книжки введут электронные сведения, которые будут передаваться в ПФР.

По сути, это еще один отчет, который будут формировать работодатели. Что он в себя включает, и как часто его надо будет сдавать — расскажем.

Раздел «Сведения о трудовой деятельности застрахованного лица» станет составной частью индивидуального лицевого счета. В этом разделе будут отражаться сведения о приеме на работу, переводе на другую работу с указанием должности, специальности, профессии, квалификации, об увольнении с указанием оснований прекращения трудового договора.

В новом разделе ИЛС будут отражаться следующие сведения:

- наименование страхователя, сведения о его переименовании, основание переименования и данные соответствующего документа о переименовании;

- регномер страхователя;

2) выполняемая работа и периоды работы:

- сведения о приеме на работу или назначении в структурное подразделение страхователя (при наличии);

- наименование должности (работы), специальности, профессии с указанием квалификации (разряда, класса, категории, уровня квалификации) (при наличии);

- сведения о переводах на другую работу;

- сведения об увольнении и основаниях прекращения трудового договора;

- данные соответствующего приказа (распоряжения) иного решения или документа страхователя, являющегося основанием для оформления указанных в настоящем подпункте трудовых отношений.

С 1 января 2021 года представлять такие сведения надо будет не позднее рабочего дня, следующего за днем издания соответствующего приказа (распоряжения) или иного документа, являющегося основанием для представления указанных сведений.

Таким образом, даже для мелких компаний и индивидуальных предпринимателей бумажного варианта сдачи этого отчета не предусмотрено. Все будут сдавать сведения исключительно в электронном виде.

В пояснительной записке отмечается, что законопроект не содержит положений, вводящих избыточные административные и иные ограничения и обязанности для субъектов предпринимательской деятельности или способствующих их введению, а также положений, способствующих возникновению необоснованных расходов субъектов предпринимательской деятельности.

Ожидается, что работодатели не понесут расходов, связанных с внедрением трудовой книжки в электронном виде, по следующим основаниям:

Вот как Минтруд обосновал отсутствие расходов работодателей при введении для них новой обязанности:

1) кадровые документы в организациях так и так уже формируются в какой-то программе (например, 1С), а значит сформировать там необходимые данные не составит труда;

2) никаких принципиально новых сведений формировать не надо будет. Все то же самое сейчас указывается при заполнении трудовой книжки. Из нового — уточняется только перечень данных об образовании и квалификации работников;

3) работодатели имеют опыт предоставления данных в электронном виде в ПФР начиная с 2002 года.

Общий объем затрат на необходимые для достижения заявленных целей регулирования организационно-технические, методологические, информационные и иные мероприятия составит 159,7 млн. рублей в 2019-2020 годах и 122,7 млн. рублей в последующий период ежегодно.

Накладывать наказания за такие нарушения уполномочен Роструд. Но как трудинспекторы узнают о нарушении? Им об этом сообщит ПФР в электронной форме посредством использования единой системы межведомственного электронного взаимодействия.

Добавим, Статья 5.27 КоАП будет дополнена частью 8, согласно которой с 2021 года нарушение работодателем сроков предоставления сведений о трудовой деятельности работника в информационную систему ПФР, либо предоставление данных сведений в неполном объеме или в искаженном виде, — влечет предупреждение должностных лиц.

Для этой цели разработан проект о внесении изменений в Кодекс Российской Федерации об административных правонарушениях.

Сроки сдачи СЗВ-М в 2019 году: таблица и актуальный бланк

Сроки сдачи СЗВ-М в 2019 году за каждый месяц этого года сведены в удобной таблице. Также в статье вы найдете актуальный бланк формы, его заполненный образец, справочники и подробную информацию о том, кому, как и куда отчитаться по персонифицированному учету.

В 2019 году сдавать ежемесячный персонифицированный отчет СЗВ М в Пенсионный фонд обязаны:

- Юридические лица (организации) и предприниматели, которые выдавали вознаграждения сотрудникам, работающим по трудовым договорам.

- Юридические лица (организации), предприниматели и частнопрактикующие «самозанятые» лица (адвокаты, нотариусы, медиаторы, арбитражные управляющие, патентные поверенные и т.д.), которые платили физлицам:

- исполнителям по ГП договорам за выполненные работы или услуги;

- авторам – по авторским договорам;

- владельцам исключительных прав на средства индивидуализации или интеллектуальную собственность – по лицензиям или при выкупе у них исключительных прав.

Заполнить актуальную форму СЗВ-М онлайн и сдать ее в Пенсионный фонд вы можете бесплатно в программе “БухСофт”. После заполнения формы “БухСофт” автоматически проверит ее всеми проверочными программами ПФР. Попробовать бесплатно:

Не отчитываются по форме СЗВ-М за себя предприниматели и частнопрактикующие «самозанятые» лица: адвокаты, нотариусы, медиаторы, арбитражные управляющие, патентные поверенные и т. д. Для них срок сдачи СЗВ-М значения не имеет.

В 2019 г. персонифицированную отчетность по форме СЗВ-М сдают на бланке, который утвержден постановлением от 07.12.2016 № 1077п. Этот бланк применяется с января 2017 г., он приведен ниже и доступен для скачивания.

Персонифицированная отчетность в ПФР – ежемесячная. Общий срок сдачи СЗВ М для фирм, предпринимателей и «самозанятых» лиц – не позднее 15-го числа месяца, следующего за отчетным. На основании ст. 193 Гражданского кодекса РФ по срокам подачи отчетности в Пенсионный фонд можно применять правило о переносе крайней даты, приходящейся на нерабочий день. В таких случаях ПФР разрешает сдвигать крайнюю дату на ближайший рабочий день.

Срок сдачи СЗВ-М за июнь 2019 г. – к 15-му июля. Однако 15-е июля 2018 г. – это суббота. Значит, крайняя дата для сдачи отчетности сдвигается на 17-е июля – ближайший рабочий день (понедельник).

Срок сдачи СЗВ-М за август 2019 г. – к 15-му сентября. Так как в 2019 г. 15-е сентября – это воскресенье, крайняя дата для сдачи отчетности сдвигается на 16-е сентября – ближайший рабочий день (понедельник).

Таблица по сроку сдачи СЗВ-М в 2019 году приведена ниже.

Сдавать ли нулевой СЗВ-СТАЖ – этим вопросом задаются работодатели, у которых по разным причинам в отчетном периоде не было начислений по зарплате и отчислений в ПФР. При рассмотрении каждой ситуации необходимо проанализировать, почему отсутствовали страховые отчисления. Обязательно надо учитывать наличие в отчетном интервале действующих трудовых контрактов или договоров ГПХ.

Бланк отчетной формы утвержден Пенсионным фондом в Постановлении от 11.01.2017 г. № 3п. Документ должны подавать все категории работодателей, у которых официально трудоустроен хотя бы один человек.

А нужен ли нулевой СЗВ-СТАЖ? Нужен, если работники есть, но не было доходных начислений в их пользу. В этом случае отчет будет содержать сведения о трудоустроенных физических лицах, но в графах с доходами и отчислениями числовые данные не указываются. Например, если человек не получал зарплату по причине нахождения в неоплачиваемом отпуске, это фиксируется в графе 11 специальным кодом – НЕОПЛ.

СЗВ-СТАЖ нулевой нужно сдавать и в тех ситуациях, когда единственным лицом в компании является директор (он же и единственный учредитель), с которым фирма не заключала трудовой контракт. Специалисты Минтруда и Пенсионного фонда акцентировали внимание на том, что наличие на предприятии единственного учредителя, выполняющего функции директора без трудового или ГПХ-договора, не является основанием для непредставления отчетности по персонифицированному учету (письмо Минтруда № 17-4/10/В-1846, направлено письмом ПФР от 29.03.2018 № ЛЧ-08-24/5721). Подать отчет придется и на участника, не являющегося единственным, но на которого остальными учредителями возложены функции руководителя компании.

Нужно ли сдавать нулевой СЗВ-СТАЖ, если у ИП не было в отчетном году действующих трудовых соглашений? Нет, в этом случае сдавать «нулевку» не нужно. Не потребуют отчет и с тех предпринимателей, которые не привлекают к выполнению рабочих задач третьих лиц по договорам ГПХ. В таком случае для заполнения документа у ИП нет не только числовых данных, но и сведений по застрахованным лицам. А если в отчете все поля останутся незаполненными, он не пройдет форматно-логический контроль при его сдаче в ПФР.

Не надо сдавать отчет тем ИП, которые в отчетном периоде не вели предпринимательскую деятельность, но при условии, что ими не заключались трудовые договоры с физическими лицами. А вот в отношении организаций получается, что им придется сдавать СЗВ-СТАЖ на руководителя, даже если компания деятельность не вела и работников не нанимала.

Таким образом, получается, что подаваемую в подобных ситуациях форму СЗВ-СТАЖ, назвать «нулевой» можно лишь условно, ведь она будет содержать определенные сведения о физлицах.

заполняется шапка с регистрационными данными (номер регистрации в ПФР и коды ИНН, КПП);

в первом информационном блоке вводятся регистрационные реквизиты работодателя (номер регистрации в ПФР и коды ИНН, КПП), вводится наименование фирмы, обозначается тип подаваемой формы (например, исходная);

во втором разделе отражается отчетный период – «2018»;

третья часть нулевой СЗВ-СТАЖ посвящена персональным данным – здесь работодатель должен обозначить перечень лиц, с которыми заключены трудовые соглашения или договора ГПХ, указать причину отсутствия зарплатных начислений (к примеру, неоплачиваемый отпуск);

отчетные данные удостоверяются подписью руководителя

Напомним, что отчет за 2018 год будет сдаваться по новой форме, проект которой уже разработан, но пока не утвержден. Сдать СЗВ-СТАЖ за 2018 год нужно не позднее 01.03.2019г.

Компании обязаны ежемесячно подавать форму СЗВ-М, в которой содержится информация о застрахованных лицах. Частый вопрос — нужно ли сдавать нулевую СЗВ-М в 2019 году? Например, если у компании нет работников у ООО, или деятельность приостановлена. А также, в какие сроки сдавать нулевой СЗВ-М, и как его заполнить.

Все работодатели обязаны ежемесячно не позднее 15 числа следующего месяца информировать ПФ РФ о застрахованных лицах, числящихся у работодателя.

Нулевую бухгалтеры называют форму СЗВ-М, в которой не отражены сведения на сотрудников, и заполнена только «шапка» отчета с данными о компании.

Нулевая СЗВ-М сдается на бланке, который утвержден постановлением Правления ПФ от 01.02.2016 № 83п. Обратите внимание, что это тот же самый бланк, на котором компании отчитываются в ПФР о сотрудниках при наличии данных.

Отчет должен содержать в себе информацию о физических лицах, работающих по трудовым договорам и договорам ГПХ при соблюдении 2 условий:

- Действующий договор в отчетном периоде;

- Работодатель отчислял страховые взносы.

Важно! Компания не подает сведения о ИП, с которым у нее заключены договоры ГПХ, поскольку страховые взносы по такому договору она не платит.

В каких случаях нужно сдавать нулевую СЗВ-М, а в каких нет

Прежде чем перейти к порядку заполнения нулевки по СЗВ-М выясним, в каких ситуациях нужно сдавать нулевую форму.

Сдавать ли нулевую СЗВ-М в 2019 году, если деятельность приостановлена

Если компания или ИП решили приостановить деятельность по любой причине, но при этом сотрудники продолжают числиться в штате, бухгалтеры задают вопрос, нужно ли в этом случае подавать нулевую форму или нужно отчитаться обо всех сотрудниках в обычном порядке?

Ответ — даже если вы временно не ведете деятельность, обязанность по сдаче СЗВ-М остается. Это объясняется тем, что отсутствие выплаты заработной платы не влияет на статус работников, как застрахованных лиц в системе обязательного пенсионного страхования. А значит, работодатель обязан ежемесячно подавать отчет СЗВ-М, нулевку в этом случае сдать нельзя даже при нулевой отчетности по другим налогам.

Образец отчета посмотрите ниже.

По общему правилу обязанность сдавать СЗВ-М имеется только у работодателей. Поэтому если ИП использует труд наемных работников по трудовому договору или по договорам ГПХ, то он обязан сдавать ежемесячно СЗВ-М. Порядок заполнения в данном случае такой же, как у фирмы.

Однако если ИП работает один без привлечения труда сторонних лиц или с другими ИП, то у него не выполняются условия для заполнения СЗВ-М — он не работодатель. В таком случае ИП не надо сдавать ни нулевой расчет СЗВ-М в 2018 году, ни заполненный.

Нужно ли сдавать нулевой расчет СЗВ-М, если гендир – единственный участник

Если в ООО в 2018 году нет работников, кроме генерального директора – единственного участника общества, позиция ПФ РФ о необходимости пустой формы СЗВ-М менялась.

Так, сначала ПФ РФ требовал от компании расчет по генеральному директору вне зависимости от того, заключен с ним трудовой договор или нет (письмо ПФР от 06.05.16 № 08-22/6356).

Чуть позже Пенсионный фонд выпустил информацию, в которой пришел к выводу, что если трудового договора или договора ГПХ между компанией и директором нет, и при этом фирма не ведет финансово-хозяйственную деятельность, нулевой расчет СЗВ-М можно не подавать — ни заполненный только на директора, ни нулевой.

Важно! Роструд придерживается позиции, что единственный участник должен возложит на себя функции гендира, а заключить трудовой договор в данном случае он не может. И поэтому трудовые отношения не возникают (письмо Роструда от 06.03.2013 N 177-6-1).

А в последнем своем разъяснение по данному вопросу ПФ РФ высказал мнение, что СЗВ-М подается на генерального директора-единственного участника в случае наличии трудового договора (Письмо ПФР от 13.07.2016 № ЛЧ-08-26/9856).

Если с генеральным директором – единственным участником, не заключен трудовой договор, подавать нулевую СЗВ-М в 2018 году не надо.

Важно! В силу неоднозначности позиции контролирующих органов для минимизации рисков споров с ПФ РФ, компания (ИП) вправе обратиться за письменными разъяснениями в фонд и получить ответ на свое имя.

Компания не может просто подать пустой бланк расчета. В форме есть ряд реквизитов, которые обязательно надо заполнить. Это разделы 1, 2 и 3, в которых указываются данные страхователя, отчетный период и тип формы.

А вот в разделе 4 указываются сведения о застрахованных лицах, т.е. о сотрудниках. Как правило, даже если у фирмы нет работающего персонала, имеется генеральный директор, с которым заключен трудовой договор. В этом случае вопроса сдавать или нет нулевку СЗВ-М не возникает. В разделе 4 нужно указать данные генерального директора и отправить форму в ПФ РФ.

В 2018 году установлены такие сроки сдачи СЗВ-М для всех страхователей: сдайте отчет не позднее 15 числа, месяца следующего за отчетным месяцем. Это касается и обычного отчета по всем сотрудникам компании, и нулевого. Посмотрите ниже таблицу, чтобы не пропустить крайний срок сдачи отчета.

Компании обязаны ежемесячно подавать форму СЗВ-М, в которой содержится информация о застрахованных лицах. Частый вопрос — нужно ли сдавать нулевую СЗВ-М в 2019 году? Например, если у компании нет работников у ООО, или деятельность приостановлена. А также, в какие сроки сдавать нулевой СЗВ-М, и как его заполнить.

Все работодатели обязаны ежемесячно не позднее 15 числа следующего месяца информировать ПФ РФ о застрахованных лицах, числящихся у работодателя.

Нулевую бухгалтеры называют форму СЗВ-М, в которой не отражены сведения на сотрудников, и заполнена только «шапка» отчета с данными о компании.

Нулевая СЗВ-М сдается на бланке, который утвержден постановлением Правления ПФ от 01.02.2016 № 83п. Обратите внимание, что это тот же самый бланк, на котором компании отчитываются в ПФР о сотрудниках при наличии данных.

Отчет должен содержать в себе информацию о физических лицах, работающих по трудовым договорам и договорам ГПХ при соблюдении 2 условий:

- Действующий договор в отчетном периоде;

- Работодатель отчислял страховые взносы.

Важно! Компания не подает сведения о ИП, с которым у нее заключены договоры ГПХ, поскольку страховые взносы по такому договору она не платит.

В каких случаях нужно сдавать нулевую СЗВ-М, а в каких нет

Прежде чем перейти к порядку заполнения нулевки по СЗВ-М выясним, в каких ситуациях нужно сдавать нулевую форму.

Сдавать ли нулевую СЗВ-М в 2019 году, если деятельность приостановлена

Если компания или ИП решили приостановить деятельность по любой причине, но при этом сотрудники продолжают числиться в штате, бухгалтеры задают вопрос, нужно ли в этом случае подавать нулевую форму или нужно отчитаться обо всех сотрудниках в обычном порядке?

Ответ — даже если вы временно не ведете деятельность, обязанность по сдаче СЗВ-М остается. Это объясняется тем, что отсутствие выплаты заработной платы не влияет на статус работников, как застрахованных лиц в системе обязательного пенсионного страхования. А значит, работодатель обязан ежемесячно подавать отчет СЗВ-М, нулевку в этом случае сдать нельзя даже при нулевой отчетности по другим налогам.

Образец отчета посмотрите ниже.

По общему правилу обязанность сдавать СЗВ-М имеется только у работодателей. Поэтому если ИП использует труд наемных работников по трудовому договору или по договорам ГПХ, то он обязан сдавать ежемесячно СЗВ-М. Порядок заполнения в данном случае такой же, как у фирмы.

Однако если ИП работает один без привлечения труда сторонних лиц или с другими ИП, то у него не выполняются условия для заполнения СЗВ-М — он не работодатель. В таком случае ИП не надо сдавать ни нулевой расчет СЗВ-М в 2018 году, ни заполненный.

Нужно ли сдавать нулевой расчет СЗВ-М, если гендир – единственный участник

Если в ООО в 2018 году нет работников, кроме генерального директора – единственного участника общества, позиция ПФ РФ о необходимости пустой формы СЗВ-М менялась.

Так, сначала ПФ РФ требовал от компании расчет по генеральному директору вне зависимости от того, заключен с ним трудовой договор или нет (письмо ПФР от 06.05.16 № 08-22/6356).

Чуть позже Пенсионный фонд выпустил информацию, в которой пришел к выводу, что если трудового договора или договора ГПХ между компанией и директором нет, и при этом фирма не ведет финансово-хозяйственную деятельность, нулевой расчет СЗВ-М можно не подавать — ни заполненный только на директора, ни нулевой.

Важно! Роструд придерживается позиции, что единственный участник должен возложит на себя функции гендира, а заключить трудовой договор в данном случае он не может. И поэтому трудовые отношения не возникают (письмо Роструда от 06.03.2013 N 177-6-1).

А в последнем своем разъяснение по данному вопросу ПФ РФ высказал мнение, что СЗВ-М подается на генерального директора-единственного участника в случае наличии трудового договора (Письмо ПФР от 13.07.2016 № ЛЧ-08-26/9856).

Если с генеральным директором – единственным участником, не заключен трудовой договор, подавать нулевую СЗВ-М в 2018 году не надо.

Важно! В силу неоднозначности позиции контролирующих органов для минимизации рисков споров с ПФ РФ, компания (ИП) вправе обратиться за письменными разъяснениями в фонд и получить ответ на свое имя.

Компания не может просто подать пустой бланк расчета. В форме есть ряд реквизитов, которые обязательно надо заполнить. Это разделы 1, 2 и 3, в которых указываются данные страхователя, отчетный период и тип формы.

А вот в разделе 4 указываются сведения о застрахованных лицах, т.е. о сотрудниках. Как правило, даже если у фирмы нет работающего персонала, имеется генеральный директор, с которым заключен трудовой договор. В этом случае вопроса сдавать или нет нулевку СЗВ-М не возникает. В разделе 4 нужно указать данные генерального директора и отправить форму в ПФ РФ.

В 2018 году установлены такие сроки сдачи СЗВ-М для всех страхователей: сдайте отчет не позднее 15 числа, месяца следующего за отчетным месяцем. Это касается и обычного отчета по всем сотрудникам компании, и нулевого. Посмотрите ниже таблицу, чтобы не пропустить крайний срок сдачи отчета.

В каких случаях оформляется и сдается «нулевая» СЗВ-М

Первоначально в постановлении Правления Пенсионного Фонда от 01.02.2016 № 83п не была предусмотрена подача СЗВ-М без списка работников. В соответствии с п. 2.2 ст. 11 Федерального закона от 01.04.96 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» ее должны сдавать все юридические лица, имеющие наемных работников, вне зависимости от факта оплаты труда в конкретном месяце. В отчет должны быть включены:

- лица, с которыми заключены и действуют на конец отчетного периода трудовые договоры;

- лица, с которыми заключены и действуют на конец отчетного периода гражданско-правовые договоры;

- руководитель организации, даже если он является единственным учредителем.

Примечательно, что чиновники не требуют указывать в документе сведения о заработной плате работающих лиц и начисленных на нее страховых взносах. Они всего лишь хотят иметь персональные данные сотрудников каждой российской организации. Так, предусмотрено обязательное внесение в бланк отчетности следующих данных:

- Фамилия имя отчество каждого застрахованного лица.

- Данные о СНИЛС всех работников.

- Данные об ИНН.

При этом указание СНИЛС является обязательным, а вот ИНН работодатель должен указать только в том случае, если работник предоставил ему такие данные.

Забегая вперед, надо сказать о том, что лучше не указывать вообще никакого ИНН, чем указывать его с ошибкой. Если за отсутствие номера никакого наказания не предусмотрено, то за каждый неправильный — штраф 500 рублей.

Подавать данную форму должны все без исключения работодатели, использующие наемный труд. Включать в отчет необходимо всех застрахованных лиц, которыми по закону являются все граждане, в пользу которых организация осуществляла выплаты: как штатные работники, так и лица, работающие по договорам гражданско-правового характера. Важно помнить, что уход сотрудника в отпуск или отсутствие начислений в его пользу в отчетном периоде не освобождает работодателя от обязанности включить его данные в отчетность. Так, о тех лицах, которые находятся в длительном отпуске без сохранения заработной платы, а также работницах, которые осуществляют уход за ребенком до достижениям им трех лет, следует информировать Пенсионный фонд.

Даже лица, трудоустроенные в последний день отчетного месяца, должны быть включены в отчет. Такой порядок заполнения отчетности предусмотрели чиновники и довели до всех заинтересованных лиц в своем постановлении. В соответствии с ним в форму СЗВ-М должны попасть сведения абсолютно обо всех гражданах, которые трудились в организации в отчетный месяц.

Пример: В организации «ВЕСНА» работали по найму 3 человека, а также генеральный директор, который являлся единственным учредителем и с которым не был заключен трудовой договор. В конце сентября один из сотрудников уволился, а 31 октября на его место приняли другого человека. Таким образом, в отчет за октябрь следует включить данные принятого работника, а уволенного в сентябре включать не нужно.

Возникает закономерный вопрос: в каких случаях получается СЗВ-М нулевая, нужно ли сдавать нулевую СЗВ-М?

Нулевой отчет СЗВ-М при отсутствии штатных работников

Логично возникает вопрос: кто сдает СЗВ-М 2019, если работников нет. До недавнего времени предполагалось, что закон не предусматривает сдачи нулевой СЗВ-М. Ведь любое юридическое лицо должно обязательно иметь минимум одного работника, даже если оно не ведет никакой деятельности. В большинстве случаев таким единственным работником является руководитель организации. Но главная проблема заключается в том, что в ряде случаев руководителем юридического лица выступает его единственный учредитель. Который, в соответствии с нормами Трудового кодекса, не может заключить сам с собой трудовой договор. Поэтому в такой ситуации возникает вопрос: нужно ли сдавать СЗВ-М 2019, если работников нет, только учредитель считается таковым. Вроде бы работников в организации нет, но данные в отчет вносить все равно нужно. Такова была позиция ПФР.

Однако потом Пенсионный фонд изменил свое отношение к таким ситуациям и опубликовал специальный бланк нулевой СЗВ-М, скачать который можно на официальном сайте фонда в специальном разделе. От обычной формы нулевой бланк отличается отсутствием граф, в которые следует вписывать сведения о застрахованных лицах, с которыми организация состояла в любых правоотношениях в отчетном месяце.

На вопрос надо ли сдавать нулевую СЗВ-М, бывалые бухгалтеры ответят, что сдавать пустой бланк нулевой отчетности все же не следует. Гораздо безопаснее внести в форму сведения о том самом единственном учредителе-руководителе. Ведь, как уже было сказано выше, за неправильные сведения в отчете предусмотрены штрафные санкции. И если проверяющий сочтет нулевую форму СЗВ-М ошибкой, доказывать свою правоту придется в суде. Указав ФИО и СНИЛС учредителя, организация страхует себя от таких неприятностей. Поскольку разъяснения ПФР, даже в виде официального письма, не всегда принимаются судебными инстанциями в качестве доказательств.

Официальная позиция ПФР, а также нормы Федерального закона от 01.04.96 № 27-ФЗ гласят, что если штатные работники организации не получили заработную плату в отчетном месяце, их все равно необходимо включать в отчет по форме СВЗ-М. Поэтому, если организация за месяц не выплатила ни копейки денег, однако имеет действующие трудовые договоры, отчет СЗВ-М нулевым не будет.

Пример: Сотрудники ООО «ВЕСНА» в октябре не получали заработную плату, поскольку находились в отпуске без содержания, в связи с сезонностью работы организации. Однако в форму отчетности за октябрь были внесены сведения обо всех сотрудниках, с которыми заключены трудовые договоры.

Нулевая форма СЗВ-М у индивидуального предпринимателя

А вот нужно ли сдавать СЭВ-М 2019 ИП, если работников нет? Как известно, индивидуальные предприниматели также могут выступать в роли работодателей, если у них работают другие граждане по найму. В этом случае они обязаны сдавать отчет на общих основаниях. Никаких особых условий законодательством для них не предусмотрено.

Логично предположить, что ИП должны сдавать нулевой СЗВ-М, если наемных работников нет, а взносы в ПФР оплачиваются в фиксированном размере «за себя». Но это предположение ошибочно: если у ИП нет наемных работников, он вообще не должен сдавать нулевой отчет в Пенсионный фонд.

Можно заполнить СЗВ-М на сайте ПФР онлайн или на других онлайн-сервисах разработчиков бухгалтерского ПО – Мое дело, Контур , Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.