Сегодня рассмотрим тему: "новые коды доходов и вычетов для справок 2-ндфл с 26 декабря 2019 - 2020 года" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Коды доходов и вычетов по НДФЛ в 2019 году: таблица

- 2 Новая форма справки 2-НДФЛ (бланк и образец заполнения 2019)

- 3 Справка «О доходах и суммах налога физического лица» вместо 2-НДФЛ с 2019 года

- 4 Коды доходов и вычетов для справки 2-НДФЛ в 2019 году: таблица с расшифровкой

- 5 Налоговики дали рекомендации по заполнению 2-НДФЛ за 2018 год

- 6 С 26 декабря в справках 2-НДФЛ надо указывать новые коды

- 7 Как заполнить справку по новой форме 2-НДФЛ в 2019 году

Коды доходов и вычетов по НДФЛ в 2019 году: таблица

Какие коды доходов и вычетов по НДФЛ в 2019 году:? Таблица с кодами и пояснениями приводится в данной статье. В разных таблицах коды доходов и вычетов по НДФЛ на 2019 год.

Все организации и ИП, которые выплачивают доходы физлицам, должны сдавать справки 2-НДФЛ в налоговую инспекцию (п. 1 ст. 226, п. 2 ст. 230 НК РФ).

Срок представления сведений о доходах в налоговый орган зависит от того, какой код указан в поле “Признак” в заголовке:

- Срок сдачи 2-НДФЛ с признаком 1 или 3 – не позднее 1 апреля года, следующего за истекшим календарным годом (ст. 216, п. 2 ст. 230 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

- Срок сдачи 2-НДФЛ с признаком 2 или 4 – в общем случае не позднее 1 марта года, следующего за истекшим календарным годом. В этот срок нужно не только сдать справку в налоговый орган, но и вручить физлицу (ст. 216, п. 5 ст. 226 НК РФ, п. 2.7 Порядка заполнения справки 2-НДФЛ).

Если последний день срока выпадет на выходной или нерабочий праздничный день, то последним днем представления справки 2-НДФЛ будет ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Приведем сроки сдачи 2-НДФЛ за 2018 года в 2019 году в таблице:

Приложение к справке 2-НДФЛ нужно заполнять отдельно для каждой ставки налога (п. 1.19 Порядка заполнения справки 2-НДФЛ).

В нем указываются (п. п. 6.1, 6.4 Порядка заполнения справки 2-НДФЛ):

- доходы, которые вы выплатили физлицу в денежной и натуральной форме, а также в виде материальной выгоды;

- налоговые вычеты из этих доходов, предоставленные физлицу (кроме стандартных, социальных и имущественных).

Поля Приложения к справке заполняются так:

- в поле “Месяц” – порядковый номер месяца;

- в поле “Код дохода” – код в зависимости от вида дохода физлица (например, код для зарплаты – 2000, код для отпускных – 2012);

- в поле “Сумма дохода” – вся сумма дохода, начисленная и фактически полученная физлицом в этом месяце;

- в поле “Код вычета” – код, соответствующий предоставленному вычету (например, код для вычета из стоимости подарка – 501);

- в поле “Сумма вычета” – сумма предоставленного вычета. Она не может превышать сумму соответствующего дохода.

| Видео (кликните для воспроизведения). |

Коды доходов по НДФЛ в 2019 году: расшифровка, таблица

Коды доходов, которые нужно отразить в справке 2-НДФЛ, приведены в Приложении N 1 к Приказу ФНС России от 10.09.2015 № ММВ-7-11/[email protected]

Новая форма справки 2-НДФЛ (бланк и образец заполнения 2019)

Не секрет, что утверждена новая форма справки 2-НДФЛ 2019. Бланк и образец заполнения – то, что нужно кадровикам и бухгалтерам. С этим документом администрация сталкивается регулярно. Форму не только нужно сдавать в налоговую инспекцию, но выдавать работникам по их запросу. Отказать сотруднику в его законном требовании нельзя (п. 3 ст. 230 НК РФ). Что представляет новая форма справки 2-НДФЛ 2019? Подробности расскажем в материале.

Действительно, 23.10.2018 обнародован приказ ФНС об утверждении новой формы отчетности (приказ ФНС России от 02.10.2018 № ММВ-7-11/566). Он содержит, как обновленную справку, так и рекомендации по ее заполнению. Таковы последние новости по новой форме 2 НДФЛ с 2019 года.

Главная новость для налогоплательщиков и налоговых агентов заключается в том, что с Нового года не будет единого документа как прежде. Отдельно будет заполняться справка для налоговой инспекции и форма для физических лиц, которым компания выплачивает доходы. Таким образом, теперь новая форма 2-НДФЛ 2019 будет в двух ипостасях.

У документа, который подается в ИФНС, осталось прежнее название – 2-НДФЛ. Форма для налогоплательщиков, выдаваемая по требованию, называется «Справка о доходах и суммах налога физического лица».

В новой форме в отличии от прежней только три раздела и одно приложение (в прежней было пять разделов). Информация, которая в 2018 году вносится в Раздел 1, с 2019 отражается в начале бланка. Подробная информация о доходах и налоговых вычетах указывается в специальном приложении.

Добавим, что новая форма 2-НДФЛ с 2019 года (скачать бесплатно можно в конце статьи) не содержит поля:

- «ИНН физлица»;

- «Уведомление, подтверждающее право на имущественный налоговый вычет»;

- «Уведомление, подтверждающее право на социальный налоговый вычет»;

- «уведомление, подтверждающее право на уменьшение налога на фиксированные авансовые платежи.

Вместо этих полей в справке введена графа «Код вида уведомления». Вид документа указывается в закодированном виде (1, 2, 3).

В свою очередь, новая форма 2-НДФЛ для сотрудников с 2019 года во многом похожа на действующий документ. Так как специальных распоряжений по заполнению этой справки нет, то оформлять ее нужно по привычному алгоритму, по аналогии с формой, действовавшей в 2018 году.

| Видео (кликните для воспроизведения). |

Так как приказ № ММВ-7-11/566 вступает в силу с 1 января 2019 года, то отчетность за 2018 год нужно подать уже по новым правилам. Аналогично и работникам, запросившим справку о доходах, нужно предоставить документ по новому образцу. Скачать здесь.

Непонятным остается одно: какую форму справки использовать работодателю, выдавая документы, относящиеся к прошедшим налоговым периодам. Однозначного ответа на этот вопрос пока нет, но, скорее всего, соответствующие разъяснения появятся в ближайшее время.

Понравилась статья? Поделитесь ссылкой с друзьями:

Справка «О доходах и суммах налога физического лица» вместо 2-НДФЛ с 2019 года

2-НДФЛ — форма отчетности, которая подается работодателями в налоговый орган. Но у нее было еще одно назначение — справка представлялась для подтверждения дохода физлица. Например, при оформлении ипотеки или получении налогового вычета. Однако 2 октября 2018 года вышел приказ ФНС № ММВ-7-11/566, которым утверждена новая форма этой справки. Вместе с тем в приказе отмечается, что 2-НДФЛ предоставляется в налоговый орган, а сотрудникам на руки для их личных целей выдается специальная справка «О доходах и суммах налога физического лица».

Новая справка для выдачи сотруднику практически копирует форму 2-НДФЛ старого образца, то есть ту, которая действует на сегодняшний день. В нее внесены небольшие изменения, в частности, удалены некоторые поля.

Что же касается 2-НДФЛ для предоставления в инспекцию, то ее структура полностью изменилась. Форма теперь состоит всего из трех разделов. Кроме того, добавлено приложение — в нем нужно будет расшифровать сведения о доходах и вычетах помесячно. Также в форме есть некоторые другие изменения.

Приказ вводит новые формы с 2019 года. Таким образом, для подтверждения дохода за 2018 год сотрудникам нужно будет выдавать не форму 2-НДФЛ, а упомянутую справку «О доходах и суммах налога физического лица».

Справка о доходах и суммах налога физического лица

Заполняя справки о выплаченных доходах и удержанном налоге 2-НДФЛ, налоговые агенты руководствуются приказом ФНС от 02.10.2018 г. № ММВ-7-11/566@. Помимо персональных данных физлица, в отведенных полях отчетности указываются полученные доходы и коды к ним. В этой статье мы расскажем о «доходных» кодах в 2019 году, а чтобы было легче ориентироваться в общем реестре, приведем расшифровку кодов дохода в справке 2-НДФЛ, которые чаще всего нужны в работе работодателей – предпринимателей и фирм.

Указывая данные в 2-НДФЛ за 2018 год, коды доходов подбирают из Приложения № 1 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@. Список по сравнению с предыдущим годом не менялся, действует та же редакция, что и 2018 году (последние изменения от 24.10.2017 вступили в силу 01.01.2018). Поэтому, до внесения новых поправок законодателями в указанный документ, коды дохода в 2-НДФЛ в 2019 году, будут такими же, что и ранее.

Цифровые обозначения вводятся для разных отчетов. Справки 2-НДФЛ – не исключение. Полное наименование каждого дохода заняло бы много места в бланке отчета, а также затруднило автоматизированную обработку справок. Код дохода в справке 2-НДФЛ стал необходимым инструментом для сжатия указываемой информации, но при этом содержащим необходимый для контроля объем данных.

По разным видам доходов законодательством предусмотрены разные ставки удерживаемого налога. Код дохода в 2-НДФЛ важен для контроля правильности удержания налога на доходы физлиц. Налоговые вычеты тоже привязаны к определенному доходу – например, необлагаемая часть материальной выгоды или доля от стоимости подарков. Разные источники выплат могут не иметь всей полноты информации по одному получателю, а ИФНС проверяет и доначисляет налог при превышении необлагаемого размера в доходе каждого налогоплательщика. Важно точно ставить код дохода в справке 2-НДФЛ 2019 – он связан с налоговыми обязательствами лиц, на которых подаются сведения.

Чтобы было проще ориентироваться, разобьем самые используемые коды на несколько видов.

Код дохода «2000» в справке 2-НДФЛ служит для данных о зарплатах сотрудников и содержании, довольствии военнослужащим, исключая перечисленные в п.29 ст.217 НК (вознаграждения по ГПХ-договорам сюда не входят).

Премия в 2-НДФЛ – код дохода предусмотрен не один, т. к. в основе премирования могут быть заложены разные источники формирования. Включаются суммы в состав расходов работодателя по-разному, так что выбирать придется исходя из условий:

код дохода «2002» в 2-НДФЛ указывают, если начисление зависит от производственных результатов, а вознаграждение предусмотрено локальными актами и трудовым законодательством;

код дохода «2003» в справке 2-НДФЛ применяют к премиям, выплачиваемым из прибыли, целевых источников, из средств спецназначения.

Код дохода «2012» в 2-НДФЛ присваивается отпускным. Причем это обозначение действует и для ежегодного отпуска, и для учебного.

Код доходов «2300» в справке 2-НДФЛ применяют если сотруднику выплачивалось больничное пособие. Причина нетрудоспособности не важна.

Код дохода «2760» в 2-НДФЛ означает, что работодатель оказал материальную помощь своему сотруднику – продолжающему трудиться или вышедшему на пенсию из-за присвоенной инвалидности либо по возрасту.

Коды дохода в 2-НДФЛ при увольнении включают:

код «2014» – выплата выходных пособий, среднего заработка в период трудоустройства, а также компенсаций руководству, превышающих 3-кратный (6-кратный на Крайнем Севере) размер среднего заработка;

код дохода «2013» – в 2-НДФЛ применяется для данных о выплатах уволившимся работникам компенсаций за неиспользованный отпуск. По сотрудникам, продолжающим работать, увидев в 2-НДФЛ «2013» за год, по кодам дохода очевидно, что работодатель начислил и выплатил денежную компенсацию за дни дополнительного отпуска, которые работник решил не отгуливать, заменив их денежной выплатой.

По другим доходам также необходимо указывать, за что и на каком основании выплачивались денежные средства. Кодов очень много, поэтому правильнее проверять весь перечень, приведенный в приказе № ММВ-7-11/387. По некоторым видам выбрать необходимое значение несложно, например:

По дивидендам – код дохода «1010» в справке 2-НДФЛ нужен, если в отчетном году дивиденды перечислялись участникам компании.

Код дохода «2010» в справке 2-НДФЛ применяют для вознаграждений подрядчикам-физлицам по договорам ГПХ (кроме авторских вознаграждений).

Код дохода «2720» в справке 2-НДФЛ говорит о стоимости подарков, врученных получателю.

Другие коды более объемные, с ними разобраться сложнее. Например:

Код дохода «2510» в справке 2-НДФЛ предприниматель или фирма указывают, если они:

оплатили за сотрудника стоимость каких-либо товаров (работ, услуг), включая расходы по коммунальным платежам, на учебу, питание, отдых;

оплатили приобретение личных имущественных прав.

Как рекомендуют указывать код дохода в 2-НДФЛ за аренду автомобиля:

если это только аренда самого авто, то значение применяемого кода «2400»;

если заключен договор аренды ТС с экипажем, то следует применять сразу два кода – «2400» за аренду автомобиля и «2010» за услуги водителя; указание только одного из значений ошибочно, и может вызвать претензии у налоговых органов.

Для выплат, отнести которые к другим категориям невозможно, используют код дохода в 2-НДФЛ «4800». К таким доходам, например, можно отнести оплату времени простоев, суточные сверх облагаемого лимита, а также все прочие, подобрать для которых иное значение не удается.

В прилагаемой ниже таблице приведены для 2-НДФЛ (2019 год) коды дохода – полный их перечень в соответствии с приказом № ММВ-7-11/387.

Коды доходов и вычетов для справки 2-НДФЛ в 2019 году: таблица с расшифровкой

При заполнении справки 2-НДФЛ для указания основания получения физическим лицом дохода используются специальные коды, которые едины для всех налогоплательщиков, устанавливаются и периодически пересматриваются налоговой службой. Рассмотрим, какие коды доходов используются в 2019 году.

В статье есть таблица с расшифровкой каждого кода. А самые сложные коды, которые вызывают вопросы у бухгалтеров, мы разобрали отдельно.

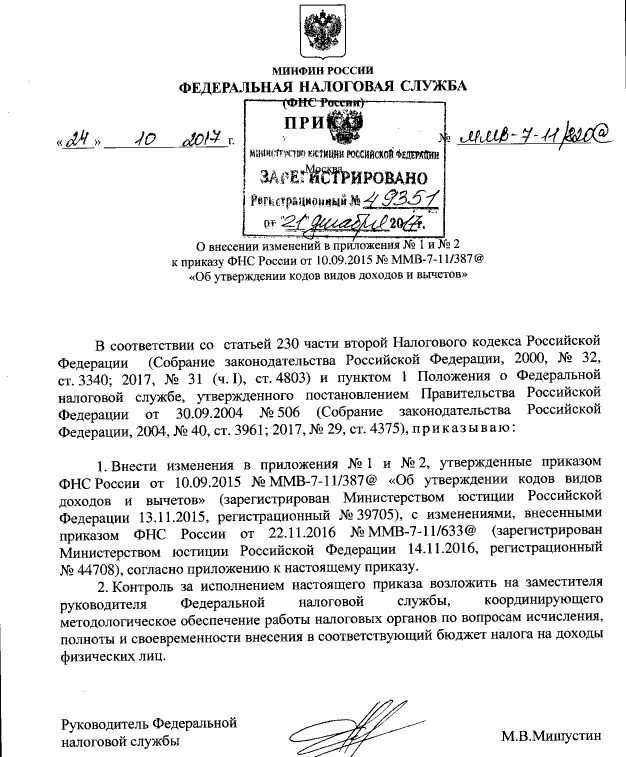

Приказом ФНС от 24.10.2017 № ММВ-7-11/820@ введены новые коды доходов. Изменения учтены в нашей статье.

Для более компактного представления сведений в отчетных формах по налогу с доходов для указания причины начисления дохода, а также для отражения сведений о налоговых вычетов по НДФЛ используются четырех и трехзначные коды.

Расшифровка этих кодов и сами коды утверждены приказом ФНС РФ от 10.09.2015 № ММВ-7-11/387@. Использование этих кодов обязательно.

Регулярно налоговики пересматривают коды.

Считать НДФЛ и вычеты бесплатно онлайн вы можете в нашей программе Упрощенка 24/7. Она позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность в один клик. Возьмите доступ к программе на 365 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Появились ли новые коды доходов и вычетов для справки 2-НДФЛ в 2019 году?

С 2019 года действует обновленный перечень кодов. Изменения утверждены приказом ФНС РФ № ММВ-7-11/633@. Большинство изменений коснулось вычетов, но немного дополнили чиновники и перечень кодов для доходов.

В основном дополнение повлияет на заполнение справок 2-НДФЛ по доходам от операций с ценными бумагами и иными финансовыми инструментами. Но введены и два новых кода, которые могут использовать работодатели:

- 2002 – премии;

- 2003 – премии за счет прибыли, целевых поступлений или специсточников финансирования.

Кроме того, приказом ФНС от 24.10.2017 № ММВ-7-11/820@ введены новые коды доходов:

- 2013 — Сумма компенсации за неиспользованный отпуск

- 2014 — Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях

- 2301 — Суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда за несоблюдение в добровольном порядке удовлетворения требований потребителей в соответствии с Законом РФ от 07.02.1992 № 2300-1;

- 2611 — Сумма списанного в установленном порядке безнадежного долга с баланса организации

- 3021 — Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях

Этим же приказом утвержден новый код вычета:

- 619 — Сумма положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете

Облагаемые НДФЛ доходы определяются главой 23 НК РФ. В ст. 208 данной главы приведены основные облагаемые доходы, а в ст. 217 перечислены доходы необлагаемые.

Почти за каждым возможным доходом физического лица закреплен свой код, который указывается при заполнении отчетных форм по налогу с доходов.

Надо отметить, что в приказе ФНС перечислены не все доходы, но для неупомянутых поступлений в адрес физического лица предусмотрен единый код 4800 «Иные доходы»

Полный перечень кодов по зарплате приведен в уже упомянутом приказе ФНС РФ от 10.09.2015 № ММВ-7-11/387@. У нас на сайте вы можете скачать таблицу с кодами в следующем разделе.

Новые коды доходов по НДФЛ в 2019 году с расшифровкой в таблице

В данной таблице приведены основные коды видов доходов, с которыми может столкнуться налоговый агент.

Налоговики дали рекомендации по заполнению 2-НДФЛ за 2018 год

Начиная с отчетности за минувший год необходимо применять новую форму 2-НДФЛ, которая утверждена Приказом ФНС РФ от 02.10.2018 № ММВ-7-11/566@.

Главное отличие формы справки о доходах — их теперь две: одна подается в налоговую, другая по запросу работника. Последняя практически ничем не отличается от бланка в прежней редакции, а вот основная справка, которая предназначена для ИФНС, претерпела серьезные изменения.

Кроме того, чиновники отметили, что если сотруднику требуется справка за 2017 год и ранее, то выдать ему необходимо бланк в прежней редакции.

- Почему ГПД-выплаты и зарплата в 6-НДФЛ отражаются по-разному 22 февраля

- Компенсацию за коммунальные услуги по счетчикам НДФЛ не облагают 22 февраля

- С какого счета платить НДФЛ 20 февраля

- Не считайте срок возврата переплаты с дедлайна представления отчетности по налогу 20 февраля

- Что нужно сделать бухгалтеру до 1 марта 20 февраля

© Журнал «Время Бухгалтера» 2004 — 2019 | РУНА консалтинговая группа

С 01 января 2019 года в Российской Федерации будут использоваться новые формы подачи сведений в ФНС России о доходах физических лиц и суммах налога на доходы физических лиц.

Справка о доходах и суммах налога физического лица

Приказ Федеральной налоговой службы от 02.10.2018 № ММВ-7-11/566@ был официально зарегистрирован 22.10.2018 за № 52491, а опубликован 23.10.2018 , номер опубликования 0001201810230019.

Таким образом, начиная с 2019 года, будет применяться совершенно новая форма справки 2-НДФЛ при сдаче сведений за 2018 год и последующие годы.

Изменения: Справка 2-НДФЛ теперь именуется «Справка о доходах и суммах налога физического лица» , а до этого она именовалась как: «Справка о доходах физического лица».

Еще одно важное нововведение: справки в инспекцию и работникам теперь отличаются.

Внешне новая форма выглядит, как налоговая декларация , где в самом верху заполняются ИНН и КПП организации и далее остальные реквизиты компании.

Раньше в справках нужно было ставить один из двух признаков 1 или 2.

У новой справки может быть 4 признака:

- цифра 1 – в общем случае;

- цифра 2 – при невозможности удержать налог;

- цифра 3 – в общем случае, если ее сдает правопреемник налогового агента;

- цифра 4 – при невозможности удержать налог, если ее сдает правопреемник налогового агента.

Теперь в отдельном приложении «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» должны отражаться все доходы и вычеты из дохода с расшифровкой по месяцам (которые раньше отражались в разделе 3).

.

Все, что раньше отражалось в разделе 5, а именно – «Общие доходы, база по налогам, исчисленный и удержанный НДФЛ », теперь попадают в раздел 2 новой справки.

Вместо раздела старой справки под номером 4 для отражения сведений «Детские, социальные и имущественные вычеты» теперь используется раздел 3.

Еще в новой редакции справки 2-НДФЛ появился новый реквизит «Код вида уведомления».

Теперь работодатели будут указывать коды:

- «1» — для уведомления на имущественный вычет;

- «2» — для уведомления на социальный вычет;

- «3» — для уведомления, которое подтверждает право работодателя уменьшить НДФЛ на аванс, который иностранец внес за патент.

Образец 1. Справка 2-НДФЛ в инспекцию:

Часть №1

Образец справки 2-НДФЛ для ИФНС начиная с 2019 года

Часть №2 (приложение)

Образец приложения к справке 2-НДФЛ для ИФНС начиная с 2019 года

Здесь нововведения заключаются в основном в компактности самой формы. Теперь справка выглядит, как облегченный вариант новой 2-НДФЛ, где будут отражаться самые важные и необходимые сведения без приложений.

В новой справке не нужно:

- заполнять номер (нет номера 2-НДФЛ);

- заполнять признак;

- заполнять коды;

- заполнять дату выдачи уведомлений о вычетах.

Образец 2. Справка о доходах работнику:

Образец новой справки о доходах работника начиная с 01 января 2019 года

С 26 декабря в справках 2-НДФЛ надо указывать новые коды

ФНС дополнила коды видов доходов физлиц и обновила перечень кодов вычетов. Изменения внесены приказом от 22.11.2016 № ММВ-7-11/633@. Документ вступает в силу с 26 декабря 2016 года.

Коды таких частных доходов, как зарплата, отпускные, больничные и дивиденды остались такие же, как и в 2016 году. Но вот выдачу премий в справке надо будет кодировать под иным значением: код 2002 – для премий по итогам работы, код 2003 – для вознаграждений, которые выплачиваются за счет чистой прибыли компании. В общей сложности ФНС добавила 12 новых кодов (См. Коды доходов в справке 2-НДФЛ в 2017 году).

ФНС утвердила также новые коды вычетов для справок 2-НДФЛ. Обновление связано с поправками в Налоговом кодексе, которые уже вступили силу с 2016 года. Например, вычет на детей-инвалидов сейчас 12 000 рублей, тогда как прежде он составлял 3000 рублей. В справках надо будет проставлять новые коды вычетов. ФНС ввела восемь значений в соответствии с новыми размерами вычетов (подп. 4 п. 1 ст. 218 НК РФ). Служба разбила коды в зависимости от получателя. Для родителей и усыновителей – одни коды, для опекунов, попечителей и приемных родителей – другие. Сейчас вычеты для тех и других показывают с одинаковыми кодами 114-117 (См. Коды вычетов в справке 2-НДФЛ в 2017 году).

Чтобы не пропустить ни одной важной или интересной новости, подпишитесь на рассылку. Это бесплатно. Мы будем держать вас в курсе всех новостей и событий.

Как заполнить справку по новой форме 2-НДФЛ в 2019 году

Налоговая инспекция подготовила ряд изменений законодательства в части отчетности о доходах физлиц. Рассмотрим подробнее, какие изменения вводятся с 2019 г. Вас ждет не только наглядный образец заполнения справки 2-НДФЛ за 2019 год (бланк для ФНС), но и подробная инструкция по составлению обновленной отчетности. Далее в статье можно скачать бесплатно справку 2-НДФЛ (новая форма 2019, бланк).

Скачать бланк 2-НДФЛ 2019 — самый актуальный поисковый запрос в эти дни, ведь ФНС в очередной раз оптимизировала порядок заполнения сведений о доходах физических лиц и не только.Чиновники не ограничились стандартным изменением действующего формата, а пошли намного дальше. Теперь чтобы отчитаться о доходах своих работников, придется подготовить сразу два бланка (далее можно скачать бесплатно справку 2-НДФЛ 2019 год, бланк). Первый отчет придется направить в ФНС, а второй, упрощенный вариант, предоставить сотруднику по его запросу или в общем порядке.

Новые форматы — новые инструкции. Действительно, помимо двух отчетных форм, налоговики скорректировали и алгоритм их составления. Актуальные формы и подробные правила формирования отчетной информации закреплены в Приказе ФНС России от 02.10.2018 № ММВ-7-11/566@. Учтите, что документ вступает в силу только с 01.01.2019, а это значит, что сведения о доходах работников за 2019 г. придется формировать уже в новых бланках. Можно далее скачать бесплатно новый бланк формы 2-НДФЛ за 2019 год. А если работник запросит справку за 2017 год, то подготовьте отчет по старой форме.

Скачать бесплатно в excel бланк 2-НДФЛ за 2019: новая форма

Изменений действительно не много. Структура претерпела незначительные изменения. Исключены поля и коды, которые были актуальны для ФНС. В целом бумага сохранила общую структуру и внешний вид. Итак, скачать бесплатно для физических лиц бланк 2-НДФЛ в 2019 году (для работников):

Чего не скажешь об отчете, предоставляемом в ФНС. Этот формат имеет существенные отличия. Во-первых, разрослась сама форма. Добавлены новые поля и сведения, а старые, неактуальные коды, были исключены. Например, введен реквизит «Код вида уведомления».

Новый отчет, скачать бесплатно справку 2-НДФЛ 2019 бланк для ФНС

Также можно скачать 2-НДФЛ 2019 в формате word, заполнение в таких форматах не совсем удобно.

Пошаговая инструкция и образец справки НДФЛ-2 в 2019 году.

В первую очередь необходимо скачать для заполнения бланк справки 2-НДФЛ в 2019 году. Актуальные форматы приведены выше. Однако эти документы подойдут только для формирования отчетности на бумажных носителях. Напомним, что если в штате вашей организации более 25 человек, то придется подготовить отчет в электронной форме. В таком случае обновите формат электронной отчетности в специализированной программе, которую используете для заполнения налоговых форм.

Теперь приступаем к непосредственному заполнению документа. В конце инструкции можно скачать бесплатно бланк справки 2-НДФЛ за 2019 г., заполненный по новым правилам .

Это вводная часть отчета, поэтому не имеет соответствующего раздела. В шапке документа укажите ИНН и КПП отчитывающейся организации. Затем впишите номер страницы (для новой справки — 001). Далее укажите номер справки по порядку, отчетный год, за который предоставляется информация о доходах. В нашем случае это 2019 год. Теперь вписываем номер корректировки (для отчета, сдаваемого впервые, ставим «00» или прочерк), указываем код принимающей ИФНС.

Затем прописываем наименование налогоплательщика. Если остаются незаполненные клеточки данного поля, проставьте прочерки. Теперь вписываем регистрационные данные учреждения: ОКТМО и телефон. Если предприятие находится на стадии реорганизации, то следует указать соответствующий код и ИНН, КПП реорганизованной компании (приложение № 2 к Приказу ФНС № ММВ-7-11/485@).

Указываем данные о работнике, который получил налогооблагаемые доходы в отчетном, 2019, году. Вносим фамилию, имя и отчество (при наличии). Указываем ИНН работника. Статус определяем по следующим условиям:

- 1 — налог удержан и уплачен в бюджет;

- 2 — налог не удержан с работника;

- 3 — если налог удержан, но отчитывается организация-правопреемник;

- 4 — отчет сдает правопреемник, налог не удержан.

Теперь вписываем дату рождения в формате «ДД.ММ.ГГГГ» и код гражданства. Для россиян — «643».

Затем регистрируем данные о документах, подтверждающих личность. Для паспорта укажите код «21», далее впишите серию и номер документа.

Общие суммы дохода, налога и вычетов — разделы № 2 и № 3

В таблице покажем образец заполнения 2-НДФЛ, новая форма 2019, бланк:

Для признака «1» и «3»

Для признака «2» и «4»

Общая сумма дохода

Сумма всех выплаченных доходов в отчетном периоде

Общая сумма полученного дохода, с которого налоговый агент не смог удержать НДФЛ

Разница между суммой полученных доходов и суммой всех предоставленных налоговых вычетов (информация из раздела № 3)

Сумма дохода минус сумма налоговых вычетов

Сумма налога исчисленная

Налоговая база × ставку НДФЛ

Сумма фиксированных авансовых платежей

Указывается только при наличии соответствующего уведомления из ФНС. Сведения вносите по данным уведомления

Прочерк или ноль, так как НДФЛ удержать невозможно

Укажите, какую сумму НДФЛ удержал работодатель — налоговый агент

Прочерк или ноль

Впишите, сколько было перечислено НДФЛ в ФНС

Внесите сумму, которую излишне удержали с доходов физического лица

Внесите сумму, которую налоговый агент не удержал в отчетном периоде

В раздел № 4 отчетности включите информацию обо всех видах налоговых вычетов, которые были предоставлены физическому лицу в отчетном, 2019, году.

Сведения о налоговом агенте внесите по общим правилам. Внесите Ф.И.О. руководителя или законного представителя. Укажите сведения о доверенности при необходимости. Проставьте дату и подпись.

Полный перечень кодов дохода регламентирован в приложении № 1 к Приказу ФНС России от 10.09.2015 № ММВ-7-11/387@ (ред. от 24.10.2017). Так, например, код дохода «Дивиденды» в образец 2-НДФЛ за 2019 год — «1010», а заработная плата по трудовому договору — «2000». С 01.01.2018 чиновники ввели пять новых кодов дохода и всего один для вычетов.

Напомним, введенные коды доходов и вычетов. Итак, старые списки доходов пополнились:

Денежная компенсация за неиспользованный трудовой отпуск

Выходные денежные пособия на период трудоустройства после увольнения, выплаченные сверх трехмесячного и шестимесячного заработка, сотрудникам организаций, расположенных в районах Крайнего Севера (и приравненных к ним территориях)

Суммы штрафов и неустойки, выплаченные организациями по решению судебных инстанций за нарушение Закона № 2300-1 «О защите прав потребителей»

Сумма списанных с баланса организации безнадежных долгов

Полученные проценты (купоны) по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным в период с 01.01.2017 по 31.12.2020 включительно

Список налоговых вычетов, утвержденный в приложении № 2 к Приказу ФНС России от 10.09.2015 № ММВ-7-11/387@ (ред. от 24.10.2017), дополнили новым кодом 619 — вычет в сумме положительного финансового результата (процента), полученного сотрудником по операциям, учитываемым на индивидуальном инвестиционном счете.

Чиновники отметили, что в части определения кодов поступлений и предоставления вычетов изменений не предвидится. Поэтому присваивайте шифры по действующим правилам.

Вторая страница отчета — это помесячная расшифровка данных разделов № 2 и № 3.

В шапке документа снова укажите ИНН и КПП отчитывающегося учреждения. Номер страницы — 002.

Затем повторно внесите сведения о номере справки, отчетном периоде и ставке налога.

Затем приступайте к заполнению полей. Сначала укажите месяц: январь — 01, февраль — 02, март 1 03 и так далее. Затем укажите код дохода и сумму, полученную в соответствующем месяце. Ниже впишите код вычета, если такой предоставлялся, и укажите сумму 1 в каком размере.

Информацию внесите отдельно по каждому месяцу, в котором производились выплаты доходов.

Теперь приложение должен подписать налоговый агент или его представитель и поставить дату. Отчет готов.

Примерный образец заполнения формы справки 2-НДФЛ в 2019 году

Налогоплательщикам сдавать отчетность по новым формам придется в несколько сроков. Теперь последняя дата предоставления отчета зависит от того, удержан ли налог с выплаченных доходов или нет. Законодательством определены следующие условия:

- Если налог удержан (признак «1» или «3»), значит, организация должна отправить отчет не позднее 1 апреля года, следующего за отчетным. В нашем случае 1 апреля выпадает на рабочий понедельник, следовательно, переносов не предвидится, подайте отчет в ФНС до 01.04.2019.

- Налог удержать невозможно (признак «2» или «4») — организация должна отчитаться по таким выплатам до 01.03.2019.

Если организация находится на стадии ликвидации или реорганизации, то отправить форму 2-НДФЛ в 2019 году следует заранее. Для подготовки нужно скачать новую форма 2-НДФЛ за 2019 год. Конкретной даты не установлено, но предоставить сведения в ФНС нужно до внесения окончательных изменений в ЕГРЮЛ (о прекращении деятельности или о регистрации новой компании при слиянии, реорганизации). Такие нормы закреплены в Письме ФНС России от 27.11.2015 № БС-4-11/20731@.

Выдать готовый документ нужно в течение трех рабочих дней с момента поступления заявления от работника (Письмо Минфина России от 21.06.2016 № 03-04-05/36096). Данное условие не распространяется на уволенных, таким работникам выдать справку установленного образца нужно в последний рабочий день — день увольнения. Обновленный формат для физлиц (скачать форму справки 2-НДФЛ 2019 и бланк ) допустимо применять только для сведений о доходах за 2019 г., не ранее!

Если же работник настаивает на такой информации, выдается отчет с прочерками в 3, 4 и 5 разделах (скачать бесплатно бланк справки 2-НДФЛ за 2019 г. для работников можно выше) либо справка в свободной форме о том, что доходы в отчетном периоде отсутствуют.

Сразу оговоримся, что речь идет об отчете, формируемом для предоставления в территориальное отделение Федеральной налоговой службы (скачать бланк 2-НДФЛ, новая форма 2019, можно выше). Проверьте обязательные реквизиты документа:

- Новый формат документа. Отчет по старой форме не примут! Скачать справку о доходах физического лица (форма 2-НДФЛ, бланк 2019) можно выше.

- Персональные сведения о физическом лице, а именно фамилия, имя и отчество (если имеется), ИНН, паспортные данные, адрес и дата рождения.

- Данные по ОКТМО. Указывайте актуальные сведения, иначе Налоговая инспекция забракует отчет.

- Суммы и коды доходов. Сравните с действующим перечнем кодов (прил. № 1 к обновленному Приказу ФНС России от 10.09.2015 № ММВ-7-11/387@).

- Суммы и коды налоговых вычетов, положенных конкретному физическому лицу (прил. № 2 к Приказу № ММВ-7-11/387@).

- Проверьте, правильно ли вы определили ставку налога. Для сотрудника-резидента РФ ставка, определяемая работодателем, может быть только 13 %.

- Признак справки (01 или 02). Значение зависит от того, удержан ли налог агентом либо это сделать невозможно.

- Проконтролируйте правильность арифметических расчетов в документе.

Если в организации большая штатная численность, проверить каждую справку «вручную» не представляется возможным. Используйте для контроля специальные программы проверок. Такие приложения бесплатные, находятся в открытом доступе на сайте ФНС. После скачивания установите программу на рабочем компьютере и запустите проверку.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.