Сегодня рассмотрим тему: "налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Расчет о суммах выплаченных иностранным организациям доходов

- 2 Налоговый расчет выплаченных иностранным организациям сумм

- 3 Налоговики разъяснили, как заполнять расчет сумм выплаченных иностранным организациям доходов и удержанных налогов

- 4 Как заполнить и сдать налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов

- 5 Налоговый расчет о суммах, выплаченных иностранным организациям

Расчет о суммах выплаченных иностранным организациям доходов

Налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов (форма по КНД 1151056, утв. Приказом ФНС России от 02.03.2016 N ММВ-7-3/115@) представляют налоговые агенты по налогу на прибыль, которые выплачивали дивиденды или иные виды доходов иностранной компании, не имеющей постоянного представительства в РФ (п. 3 ст. 275, п. 4 ст. 286 НК РФ). При этом сумма налога по каждой выплате рассчитывается отдельно.

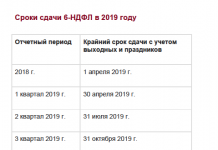

Налоговый расчет о суммах выплаченных иностранным организациям доходов подается в ИФНС по месту нахождения налогового агента по итогам каждого отчетного (расчетного) периода, в котором иностранной организации был перечислен доход. Сроки представления расчета по выплатам иностранным организациям установлены следующие (п. 4 ст. 310, п. 3,4 ст. 289, ст. 285 НК РФ):

- при ежемесячном представлении отчетности – не позднее 28 числа месяца, следующего за отчетным месяцем;

- при поквартальном представлении отчетности – не позднее 28 числа месяца, следующего за отчетным кварталом.

- по итогам налогового периода – календарного года – не позднее 28 марта следующего года.

Заполнение расчета о суммах выплаченных иностранным организациям

Действующая форма расчета официально применяется со II квартала 2016 года, хотя ФНС рекомендовала налоговым агентам отчитываться по ней и за I квартал 2016 года (Письмо ФНС России от 11.04.2016 N СД-4-3/6253@ ). Расчет заполняется нарастающим итогом с начала года (п. 1.1 Порядка заполнения расчета, утв. Приказом ФНС России от 02.03.2016 N ММВ-7-3/115@, далее – Порядка) и состоит из 3 разделов:

- в разделе 1 указывается сумма налога на прибыль к уплате в бюджет по доходам, перечисленным «иностранцам» за последний квартал (месяц) отчетного (налогового) периода;

- в разделе 2 – сумма налога нарастающим итогом, суммы уплаченных налогов и суммы налогов, которые только предстоит уплатить;

- в разделе 3 – сведения об иностранной организации – получателе выплат от источников в РФ, сумма дохода, сумма исчисленного с него налога.

Причем раздел 3 заполняется в том случае, если иностранная организация получила доход в последнем истекшем квартале (месяце) отчетного (налогового) периода (п. 6.1 Порядка). Иначе в разделе 3 сведения о ней не указываются. То есть если иностранная компания получила доход в III квартале от российского юридического лица (которое не отчитывается в ИФНС по налогу на прибыль ежемесячно) и в дальнейшем до конца года никаких выплат от него не получала, то при составлении расчета за год юрлицо сведения о ней в разделе 3 не отражает. А если раздел 3 не заполняется, то он и не включается в налоговый расчет (п. 1 Письма ФНС России от 13.04.2016 N СД-4-3/6435@ ).

| Видео (кликните для воспроизведения). |

Налоговый расчет выплаченных иностранным организациям сумм

Какие выплаты иностранным организациям вносятся в отчет

Российская компания становится агентом по налогу на прибыль в случае выплат иностранным компаниям:

- Процентов и дивидендов с размещенных средств по сделкам РЕПО, ценным бумагам, включая муниципальные и государственные (подп. 1 п. 4 ст. 282 НК РФ, п. 6 ст. 282.1 НК РФ, п. 5 ст. 286 НК РФ, ст. 310.1 НК РФ).

- Распределенной прибыли (дивидендов) от участия в отечественных организациях (п. 1, 3 ст. 275 НК РФ).

- Доходов нерезиденту без зарегистрированного представительства в России, связанных с (п. 1 ст. 309 НК РФ):

- правами на интеллектуальную собственность;

- реализацией недвижимости и финансовых инструментов (в том числе имущественных прав в виде акций и долей предприятий), состоящих из нее более чем на 50%;

- сдачей недвижимости в аренду, лизинговых операций;

- взиманием штрафных санкций в связи с нарушением договорных обязательств;

Пример см. здесь.

- реализацией паев в ПИФ рентного типа или фондах недвижимости;

- иных доходов.

ВАЖНО! П. 1 ст. 310 НК РФ говорит о том, что лишь юридические лица могут выступать фискальным агентом для заграничных корпораций. Это означает, что индивидуальные предприниматели не обязаны удерживать и перечислять налог, а также сдавать расчет о выплате вознаграждения нерезидентам (письмо Минфина от 27.03.2012 № 03-03-07/9).

П. 2 ст. 310 предусматривает освобождение отдельных категорий выплат нерезидентам от удержания налога. В таких случаях российская организация не становится посредником в перечислении налоговых сумм и не сдает соответствующую отчетность.

Налоговым законодательством не разъясняется состав иных доходов организаций-нерезидентов, что создает определенную неясность в случае выплат, которые сложно отнести к одной из категорий п. 1 ст. 309 НК РФ.

В течение последних лет разъяснения налоговых органов и решения судов различных инстанций сформировали два основных суждения по данной проблеме:

| Видео (кликните для воспроизведения). |

Иные доходы иностранных фирм — это

Доходы, однородные приведенным в п. 1 ст. 309 НК РФ

- определение ВС РФ от 07.09.2018 по делу № 309-КГ18-6366, А50-16961/2017,

- постановления АС Северо-Кавказского округа от 28.03.2017 № Ф08-1425/2017 по делу № А61-3420/2015, ФАС Северо-Западного округа от 04.06.2012 по делу № А56-37086/2011,

- письмо УМНС России по Москве от 05.06.2002 № 26-12/25907

Любые вознаграждения, не отнесенные к предусмотренным в п. 1 ст. 309 НК РФ и не ассоциированные с обычной деятельностью (кроме операций с недвижимостью)

- п. 2 ст. 309 НК РФ,

- письма Минфина России от 17.07.2015 № 03-08-05/41253, от 13.01.2015 № 03-08-05/69442,

- постановление ФАС Московского округа от 08.04.2010 № КА-А40/3115-10 по делу № А40-115092/09-126-758

В связи с размытостью формулировки термина «иные аналогичные доходы» мы рекомендуем сверяться с практикой судебных разбирательств во избежание спора с налоговиками о правомерности налогообложения той или иной иностранной компании.

Расчет о суммах выплаченных иностранным организациям доходов — форма, срок и порядок сдачи

Обязанность по предоставлению расчета выплаченных компаниям-нерезидентам сумм закреплена п. 4 ст. 310 НК РФ и возникает в том отчетном периоде, в котором такая выплата была произведена.

Отчет подается по месту регистрации российской организации до 28-го числа месяца, следующего за завершением отчетного квартала. При сдаче годовой отчетности предусмотрен срок до 28 марта. Если же компания оплачивает налог на прибыль с помощью авансовых платежей раз в месяц, тогда для сдачи отчета предусматривается срок до 28-го числа месяца, следующего за отчетным. Подавать расчет в ФНС можно как в бумажном, так и в электронном виде.

Форма и порядок заполнения расчета регламентированы приказом ФНС России «Об утверждении формы расчета о выплаченных иностранным фирмам доходах и удержанных налогах и порядка ее заполнения» от 02.03.2016 № ММВ–7–3/115 (далее — Порядок заполнения).

Разделы расчета: с чего начать заполнение данных о налоговых начислениях

Форма отчета предусматривает титульный лист и три раздела:

- рассчитанный объем налога на прибыль к уплате;

- расчет налогов с выплат нерезидентам;

- расчет выплаченного компаниям-нерезидентам вознаграждения и сумм удержанного налога.

Расчет подлежит заполнению по принципу нарастающего итога с 1 января очередного года. Валюта выплаты вознаграждения является основной и для заполнения отчета. При этом суммы в российских рублях округляют до целых, а суммы в инвалюте оставляют без округления.

Так как каждый следующий раздел выполняет расшифровочную функцию для предыдущего, осуществлять заполнение отчета следует с конца. При этом нет надобности в заполнении раздела 3, если нерезиденты в отчетном периоде выплат не получали (письмо ФНС «О заполнении налогового расчета» от 13.04.2016 № СД-4-3/6435).

Количество разделов 3 определяется в расчете на всех контрагентов-нерезидентов, которым производились выплаты с разбивкой по признаку получателя (код строки 010). Если выплаты одному и тому же контрагенту относятся к разным кодам, то на каждый код заполняем отдельный раздел.

Например, в отчетном периоде иностранной компании российским депозитарием был выплачен дисконт по ценным бумагам и сумма по одному из оснований, указанных в п. 1 ст. 309 НК. Раздел 3 на подобного нерезидента будет заполнен дважды.

Раздел имеет в составе 3 подраздела:

Данные компании-получателя средств

Суммы вознаграждений и начисленных налогов

Данные о бенефициаре выплат

Если подраздел 3.1 заполняется в разрезе кодов признака получателя, то в подразделе 3.2 должна присутствовать разбивка по номеру получателя и по каждому случаю перечисления денежных средств.

В составе подраздела 3.1 отражаются идентификационные данные получателя дохода. Особенностями его заполнения является возможность не заполнять адрес организации (строка 040) для банковских структур при наличии СВИФТ-кода. А в строки 050–080 заносить данные нужно только в случае их предоставления нерезидентом.

Структура раздела 3.2. предусматривает неограниченное количество блоков из строк 010–190 для занесения данных о каждом перечислении вознаграждения по уникальному номеру нерезидента, присвоенному в подразделе 3.1. При этом строка 030 «Символ дохода» заполняется только при состоявшихся расчетах с банками-нерезидентами.

Строка 040 «Сумма дохода» в общем случае предполагает указание полной суммы выплаты. Но в определенных п. 3 ст. 280 НК РФ и п. 1 ст. 268 НК РФ случаях ее нужно уменьшить на сумму регламентированных расходов, подтвержденных документами, предоставленными нерезидентом. Если конкретное вознаграждение не подлежит обложению налогом по любому основанию, то в строке 070 «Ставка налога» необходимо отображать символьное обозначение «99.99», а строки 080–140 нужно оставить пустыми.

Порядком заполнения расчета предусмотрена подача раздела 3.3 только в случае наличия сведений, что по выплате бенефициаром является отличное от получателя лицо.

В разделе 2 аккумулируются данные, указанные в разделе 3, за единственным исключением: в этот раздел не должны попасть сведения о тех выплатах, бенефициаром по которым выступает физическое лицо.

Структура раздела 2 представляет собой данные о налоге с каждого вознаграждения, которые необходимо отразить в разбивке по кодам дохода из приложения № 2 к Порядку заполнения. В случае когда налог не был уплачен в отчетном периоде, но подлежит уплате или был уплачен в последующем, следует обратить внимание:

- если иностранная компания получила оплату в российских рублях, то сумма налога по ней отражается в строке 050 «Налог со сроком уплаты по окончании отчетного периода» независимо от того, был ли уплачен налог до даты сдачи расчета;

- если оплата произведена в инвалюте, сумма уплаченного на дату подачи расчета налога попадает в строку 050, а неуплаченные суммы не должны фигурировать ни в строке 050 раздела 2, ни в строке 040 раздела 1 (п. 4.5 и 5.7 Порядка заполнения).

Первый раздел отчета содержит обобщенные данные о суммах начисленного налога, разделенные по КБК. Структура раздела выделяет на каждый КБК блок на четыре строки. Сдающей расчет организации необходимо заполнить такой блок на каждую выплату вознаграждения согласно разделу 3. Аналогично разделу 2 сюда не попадут данные о выплатах, бенефициаром которых является частное лицо.

На титульном листе отражаются идентификационные данные налогового агента, номер корректировки, отчетный период и год. Данные о реорганизованном предприятии (форма и ИНН/КПП) заполняются только в том случае, если имела место реорганизация налогового агента.

Проверьте расчет перед отправкой, используя контрольные соотношения, выпущенные в ФНС. Подробности здесь.

Основная сложность заполнения отчета о выплаченных организациям-нерезидентам вознаграждениях заключается в точной разбивке сумм выплат по уникальным номерам получателя и порядковому номеру дохода, а также соблюдению правил классификации дохода по кодам и сумм налога по КБК.

Налоговики разъяснили, как заполнять расчет сумм выплаченных иностранным организациям доходов и удержанных налогов

В Налоговом расчете подлежат отражению суммы, признаваемые доходами от источников в РФ, в том числе не подлежащие налогообложению у налогового агента, а также удержанные налоги. При этом по стр. 160 “Основание применения пониженной ставки налога или освобождения от исчисления и удержания налога” необходимо указать подпункт, пункт, статью Налогового кодекса или международного договора РФ по вопросам налогообложения, устанавливающие пониженную ставку налога или освобождение конкретного дохода, указанного по стр.040, от налогообложения в РФ. Если же у организации, выплачивающей доход, он не подлежит налогообложению в соответствии с НК РФ или положениями международных договоров РФ, то стр. 080-140 подраздела 3.2 налогового расчета не заполняются. В данных строках проставляются нули (письмо ФНС России от 9 января 2018 г. № СД-4-3/36@).

ФОРМА

Налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов

Напомним, что плательщиками налога на прибыль в РФ признаются иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства или получающие доходы от источников в РФ (ст. 246 Налогового кодекса). При этом понятие “постоянное представительство” для целей налогообложения имеет не организационно-правовое значение, а значение, квалифицирующее деятельность иностранной организации, с которым связывается возникновение обязанности иностранной организации уплачивать налог на прибыль в РФ (ст. 306 НК РФ). В НК РФ перечислены виды доходов, получаемых иностранной организацией, не связанные с ее предпринимательской деятельностью в России, которые относятся к доходам иностранной организации от источников в РФ подлежащим обложению налогом, удерживаемым у источника выплаты доходов, на основании положений п. 1.1 ст. 309 НК РФ (п. 1 ст. 309 НК РФ).

Добавим, что исчисление и удержание суммы налога с доходов, выплачиваемых иностранным организациям, производятся налоговым агентом по всем видам доходов, указанных в п. 1 ст. 309 НК РФ, во всех случаях выплаты таких доходов, за исключением случаев, когда налоговый агент уведомлен получателем дохода, что выплачиваемый доход относится к постоянному представительству получателя дохода в РФ, и в распоряжении налогового агента находится нотариально заверенная копия свидетельства о постановке получателя дохода на учет в налоговых органах, оформленная не ранее чем в предшествующем налоговом периоде (подп. 1 п. 2 ст. 310 НК РФ).

В свою очередь налоговые агенты обязаны представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов (подп. 4 п. 2 ст. 24 НК РФ). Так, налоговый агент по итогам отчетного периода в сроки, установленные для представления налоговых расчетов ст. 289 НК РФ, должен представить информацию о суммах выплаченных иностранным организациям доходов и удержанных налогов за прошедший отчетный период в налоговый орган по месту своего нахождения по установленой форме (п. 4 ст. 310 НК РФ). Форма Налогового расчета утверждена приказом ФНС России от 2 марта 2016 г. № ММВ-7-3/115@.

Как заполнить и сдать налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов

Налоговый расчет о суммах, выплаченных иностранным организациям, должны подавать налоговые агенты. В налоговом расчете раскрывается информация о суммах доходов, выплаченных иностранным организациям, о получателях этих доходов, а также о суммах налога на прибыль, удержанных и перечисленных в бюджет налоговым агентом. Налоговый расчет подается по итогам отчетных периодов и по итогам года.

Порядок заполнения налогового расчета о суммах, выплаченных иностранным организациям

Налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов (далее — расчет) вы заполняете по форме, утвержденной Приказом ФНС России от 02.03.2016 N ММВ-7-3/115@. Этим же приказом утверждены Порядок заполнения налогового расчета о суммах выплаченных иностранным организациям доходов и удержанных налогов (далее — Порядок заполнения расчета) и Формат представления расчета о суммах выплаченных иностранным организациям доходов и удержанных налогов в электронной форме.

Налоговый расчет состоит из:

разд. 1 «Сумма налога на прибыль организаций, подлежащая уплате в бюджет по выплатам, произведенным за последний квартал (месяц) отчетного (налогового) периода, по данным налогового агента»;

разд. 2 «Сумма налога с выплаченных сумм доходов»;

разд. 3 «Расчет (информация) о выплаченных иностранным организациям доходах и удержанных налогах», который, в свою очередь, состоит из подразделов 3.1 «Сведения об иностранной организации — получателе дохода», 3.2 «Сведения о доходах и расчет суммы налога», 3.3 «Сведения о лице, имеющем фактическое право на доход».

Рекомендуем начинать заполнять расчет с подразделов 3.1, 3.2 и 3.3 разд. 3, потом заполните разд. 2, затем — разд. 1. В последнюю очередь заполните титульный лист. В нем указывается, в частности, количество страниц в расчете. Это количество можно определить только после заполнения расчета.

Как заполнить титульный лист

На титульном листе указываются сведения общего характера, в частности: о налоговом агенте (наименование, ИНН, КПП и др.), о лице, подписавшем расчет, о том, за какой период расчет подается, о налоговом органе, куда расчет представляется.

Титульный лист заполняется в соответствии п. п. 3.1 — 3.4 Порядка заполнения расчета.

Как правило, сложностей при заполнении титульного листа не возникает.

Как заполнить раздел 1

В разд. 1 расчета отражаются суммы налога на прибыль с доходов, которые вы выплатили иностранной организации (п. 4.1 Порядка заполнения расчета):

за последний квартал отчетного (налогового) периода, если отчетными периодами для вас являются первый квартал, полугодие и девять месяцев календарного года;

за последний месяц отчетного (налогового) периода, если авансовые платежи вы исчисляете, исходя из фактически полученной прибыли.

В том числе в разд. 1 отражается налог, который не был уплачен налоговым агентом в последнем квартале (месяце) отчетного (налогового) периода в бюджет РФ, поскольку срок уплаты пришелся на следующий отчетный (налоговый) период. При этом, если вы осуществили выплату дохода иностранной организации в валюте РФ, укажите сумму удержанного налога. Если выплата дохода осуществлена в иностранной валюте, то вы должны указать сумму удержанного налога (пересчитанную в рубли по официальному курсу Банка России на дату уплаты налога), только если налог фактически уплачен до даты представления налогового расчета за отчетный (налоговый) период (п. 4.5 Порядка заполнения расчета).

В строке 010 разд. 1 указывается код по ОКТМО по месту, где налоговый агент уплачивает налог (п. 4.2 Порядка заполнения расчета).

Далее в разд. 1 приведены семь одинаковых блоков строк:

020 «Код бюджетной классификации»;

030 «Срок уплаты»;

040 «Сумма налога, подлежащая уплате в бюджет (в рублях)».

Если вы в течение отчетного (налогового) периода исчисляете налог, которому соответствуют различные КБК и (или) сроки уплаты налога, то в отношении каждой такой суммы строки 020 — 040 заполняются отдельно. В частности, при выплате дохода (например, дивидендов) частями налог, подлежащий уплате с каждой выплаты, отражается отдельно по строкам 020 — 040 (п. 4.4 Порядка заполнения расчета).

Чтобы отразить все суммы налога, уплаченные в течение последнего квартала (месяца), вам может потребоваться заполнить несколько листов разд. 1 (п. 4.6 Порядка заполнения расчета).

Важно! Общая сумма налога по всем строкам 040 разд. 1 должна совпадать с общей суммой налога по всем строкам 140 подраздела 3.2 (п. 1.1 Контрольных соотношений показателей форм налоговой отчетности, направленных Письмом ФНС России от 14.06.2016 N СД-4-3/10522@ (далее — Контрольные соотношения)).

Не отражается в разд. 1 налог с доходов, если фактическое право на этот доход имеет физическое лицо (для таких доходов должен быть заполнен подраздел 3.3 расчета с кодом признака лица «2» или «4») (п. п. 4.7, 9.1, 9.3 Порядка заполнения расчета).

Пример заполнения фрагмента разд. 1

Расчет заполняется с использованием программного обеспечения (п. 2.4 Порядка заполнения расчета).

Как заполнить раздел 2

В разд. 2 вы отражаете нарастающим итогом суммы налога на прибыль, исчисленного и уплаченного с начала налогового периода, отдельно по каждому коду вида дохода, выплаченного иностранной организации (п. п. 5.1, 5.2 Порядка заполнения расчета).

Раздел 2 состоит из четырех одинаковых блоков строк 010 — 050. Отдельный блок строк заполняется по каждому коду вида доходов. Чтобы отразить информацию по всем кодам видов доходов, вам может потребоваться заполнить несколько листов разд. 2 (п. п. 5.2, 5.4 Порядка заполнения расчета).

Строки 010 — 050 заполняйте в следующем порядке (п. п. 5.4 — 5.7 Порядка заполнения расчета):

в строке 010 вы указываете код вида дохода;

в строке 020 укажите общую сумму налога, исчисленного с начала года со всех доходов иностранных организаций соответствующего кода;

суммы уплаченного налога отразите раздельно:

— в строке 030 — сумму налога, уплаченного со всех доходов иностранных организаций от источников в России соответствующего кода в предыдущих отчетных периодах текущего года. Сумма должна быть равна показателю строки 020 разд. 2 расчета за предыдущий отчетный период по соответствующему коду вида дохода;

— в строке 040 — сумму налога, уплаченного со всех доходов иностранных организаций от источников в России соответствующего кода в последнем квартале (месяце) отчетного (налогового) периода;

— в строке 050 — сумма налога, который не был уплачен налоговым агентом в последнем квартале (месяце) отчетного (налогового) периода в бюджет РФ, поскольку срок уплаты пришелся на следующий отчетный (налоговый) период.

В каждом блоке строк 010 — 050 разд. 2 сумма по строке 020 должна равняться сумме строк 030 — 050 (п. 5.5 Порядка заполнения расчета, п. 1.3 Контрольных соотношений).

Сумма строк 040 и 050 разд. 2 по отдельному коду вида деятельности должна равняться сумме строк 140 подраздела 3.2 по соответствующему коду вида деятельности (п. 1.5 Контрольных соотношений).

В разд. 2 не включается налог с доходов, если фактическое право на доход имеет физическое лицо. В этом случае должен быть заполнен подраздел 3.3 расчета с кодом признака лица «2» или «4» (п. п. 5.3, 9.1, 9.3 Порядка заполнения расчета).

Пример заполнения фрагмента разд. 2

Расчет заполняется с использованием программного обеспечения (п. 2.4 Порядка заполнения расчета).

Как заполнить раздел 3

В разд. 3 расчета отражается информация о доходах, выплаченных иностранным организациям в последнем квартале (месяце) отчетного (налогового) периода, об исчисленных и уплаченных с этих доходов налогах, а также о получателях дохода. Заполнять разд. 3 не нужно, если в последнем квартале (месяце) отчетного (налогового) периода доходы иностранным организациям вы не выплачивали. Это следует из п. 6.1 Порядка заполнения расчета, Письма ФНС России от 13.04.2016 N СД-4-3/6435@.

Раздел 3 вы заполняете по каждой иностранной организации. А если этой организации соответствует несколько признаков получателя доходов (строка 010 подраздела 3.1), то отдельный разд. 3 нужно заполнить для каждого такого признака. Каждому заполненному разд. 3 присваивается уникальный номер, который затем указывается во всех его подразделах. Основание — п. 6.2 Порядка заполнения расчета.

В разд. 3 включаются:

один подраздел 3.1, где указываются сведения об иностранной организации — получателе дохода (п. п. 6.2, 7.1 Порядка заполнения расчета);

подраздел 3.2, который заполняется по каждой выплате дохода иностранной организации, указанной в подразделе 3.1. То есть вам может потребоваться заполнить несколько листов подраздела 3.2 (п. 8.1 Порядка заполнения расчета);

при необходимости также подраздел 3.3. Подраздел заполняется в случае, если вам известно, что фактическое право на доход, указанный в подразделе 3.2, имеет лицо иное, чем указано в подразделе 3.1. Отдельный подраздел 3.3 заполняется в отношении каждого дохода, выплаченного иностранной организации в соответствующем квартале (месяце) отчетного (налогового) периода (п. 9.1 Порядка заполнения расчета). А если налоговому агенту известно несколько иных лиц, имеющих фактическое право на получение дохода, указанного в подразделе 3.2, в отношении каждого такого лица заполняется отдельный подраздел 3.3 разд. 3 (Письмо ФНС России от 09.11.2016 N СД-3-3/5208@).

Как заполнить подраздел 3.1

В подразделе 3.1 отражаются сведения об иностранной организации — получателе дохода (п. 7.1 Порядка заполнения расчета). В частности, вы должны указать полное наименование, адрес, код страны регистрации иностранной организации, а также признак получателя дохода (п. п. 7.2 — 7.6 Порядка заполнения расчета):

«1» — иностранный банк;

«2» — иностранная организация, доходы которой облагаются по ст. 310.1 НК РФ;

«3» — иностранная организация — банк, доходы которой облагаются по ст. 310.1 НК РФ;

«4» — иная иностранная организация.

На практике сложностей при заполнении данного подраздела, как правило, не возникает.

Как заполнить подраздел 3.2

Для каждого уникального разд. 3 отдельный подраздел 3.2 заполняется по каждой выплате дохода иностранной организации, указанной в подразделе 3.1, если выплата дохода произошла в последнем квартале (месяце) отчетного (налогового) периода (п. п. 6.1, 8.1 Порядка заполнения расчета).

В подразделе 3.2 укажите уникальный номер разд. 3. Далее в строках 010 — 160 отразите информацию о выплаченном доходе и исчисленном налоге.

Строки 070 — 140, 160 не заполняются, если фактическое право на доход имеет физлицо (в отношении такого дохода вы заполняете подраздел 3.3 с кодом признака лица «2» или «4») (п. 8.1 Порядка заполнения расчета).

Строку 030 «Символ дохода» вы заполняете только при выплате дохода иностранному банку (в этом случае строке 010 подраздела 3.1 соответствующего разд. 3 должен быть указан признак получателя дохода «1» или «3») (п. 8.3 Порядка заполнения расчета).

Пример заполнения фрагмента подраздела 3.2

Расчет заполняется с использованием программного обеспечения (п. 2.4 Порядка заполнения расчета).

Как заполнить подраздел 3.3

Подраздел 3.3 заполняется в отношении каждого дохода, выплаченного иностранной организации в последнем квартале (месяце) отчетного (налогового) периода, если налоговому агенту известно, что фактическое право на доход имеет иное лицо, а не организация, указанная в подразделе 3.1 (п. 9.1 Порядка заполнения расчета).

Если фактическое право на доход, выплаченный иностранной организации, имеет резидент России (организация или физлицо), вы должны направить в инспекцию по месту своего учета соответствующее сообщение (пп. 1 п. 4 ст. 7 НК РФ). В этом случае в подразделе 3.3 вы заполните только строки 030 — 040, указав дату и номер сообщения, в строках 050 — 300 вы можете проставить прочерки (п. 9.4 Порядка заполнения расчета, Письмо ФНС России от 09.11.2016 N СД-3-3/5208@).

Если лицо, имеющее фактическое право на получение дохода, резидентом РФ не является и сообщение вы не подаете, то при заполнении подраздела 3.3 в строках 030 — 040 вы ставите прочерк. Далее в подразделе 3.3 вы указываете сведения о лице, имеющем фактическое право на доход (п. п. 9.6 — 9.24 Порядка заполнения расчета):

о юридическом лице — в строках 080 — 140;

физическом лице — в строках 150 — 300.

На практике, как правило, сложностей при заполнении подраздела 3.3 не возникает.

В какой срок нужно сдать налоговый расчет о суммах, выплаченных иностранным организациям

Налоговый агент должен представлять расчет в налоговый орган по итогам отчетных периодов и за год в следующие сроки (ст. 285, п. п. 3, 4 ст. 289, п. 4 ст. 310 НК РФ):

по итогам отчетного периода — не позднее 28-го числа месяца, следующего за отчетным периодом;

по итогам года — не позднее 28 марта следующего года.

Если последний день срока выпал на выходной или нерабочий праздничный день, то сдать расчет вы должны не позднее чем в ближайший следующий за ним рабочий день. Это следует из п. 7 ст. 6.1 НК РФ.

Ответственность за непредставление налогового расчета о суммах, выплаченных иностранным организациям

Штраф за непредставление расчета в установленный срок для налогового агента составит 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

Штраф за представление недостоверных сведений для налогового агента составит 500 руб. за каждый документ, содержащий недостоверные сведения (п. 1 ст. 126.1 НК РФ).

Ответственность за непредставление (несвоевременное представление) расчета, а также за представление неполных или искаженных сведений предусмотрена и для должностных лиц организации — налогового агента. Штраф в этих случаях составит от 300 до 500 руб. (п. 1 ст. 15.6 КоАП РФ).

Налоговый расчет о суммах, выплаченных иностранным организациям

Налоговый расчет о суммах, выплаченных иностранным организациям

Российские организации, производившие выплаты зарубежным компаниям без постоянных представительств в России, являются агентами по налогу на прибыль (п. 1 ст. 289 НК РФ). Агент обязан удержать и перечислить налог с облагаемого дохода иностранного контрагента, хотя при этом сам агент может даже не быть плательщиком налога на прибыль. О выплатах агент должен отчитаться по специальной форме, называемой Налоговый расчет о суммах, выплаченных иностранным организациям доходов и удержанных налогов. В статье мы расскажем, что это за расчет, в какие сроки он сдается, и приведем пример его заполнения.

Расчет сумм, выплаченных иностранным организациям 2017: бланк и общие требования по заполнению

Бланк налогового расчета утвержден приказом ФНС РФ от 02.03.2016 № ММВ-7-3/115 и применяется с первого квартала 2016 г. Расчет раскрывает информацию не только о перечислениях в адрес инофирм, или банков, но и о налоге, который с них удержал налоговый агент на основании п. 4 ст. 286 НК РФ.

ИП и физлица, выплатившие доход иностранным организациям, отчитываться не должны, поскольку налоговыми агентами они не являются.

Общие требования к заполнению расчета о суммах, выплаченных иностранным организациям доходов, вполне стандартны:

- все страницы имеют сквозную нумерацию, при распечатывании не допускается двусторонняя печать, не разрешается скрепление листов между собой степлером;

- при заполнении текстовых строк используют только заглавные печатные буквы, денежные показатели указываются в полных рублях либо в единицах иностранной валюты, там где это необходимо;

- нельзя исправлять ошибки корректором;

- при заполнении расчета вручную все значения выравниваются по левому краю строки, при заполнении на компьютере, значения выравниваются по правому краю;

- при отсутствии показателя пустые ячейки прочеркиваются.

Заполняется расчет по выплаченным доходам нарастанием с начала налогового периода – года.

Также, как и расчет о суммах, выплаченных иностранным организациям, инструкция по его заполнению утверждена приказом ФНС РФ № ММВ-7-3/115 (приложение № 2).

В состав расчета по выплатам включается:

- Титульный лист,

- Раздел 1 – налог к уплате по выплатам последнего квартала, или месяца,

- Раздел 2 – исчисленный налог с выплаченных доходов,

- Раздел 3 – информация о доходах и налогах, включающая 3 подраздела:

- 3.1 – сведения об иностранной фирме, получившей доход,

- 3.2 – выплаченные доходы и расчет налога,

- 3.3 – сведения о лице, имеющем фактическое право на доход.

Раздел 3 формируется отдельно по каждому иностранному контрагенту, получившему доход, с присвоением уникального номера. Количество заполненных подразделов 3.1 будет равным числу организаций, получивших доход от агента, а число подразделов 3.2 по каждому контрагенту – равно количеству выплаченных ему доходов.

Заполнять раздел 3 следует, когда в последнем квартале или месяце отчетного периода налоговый агент производил выплаты фирмам-«иностранцам». Если же таковых не было, то в раздел 3 расчета информация о суммах, выплаченных иностранным организациям, не включается, а сдаются разделы 1 и 2 (письмо ФНС РФ от 13.04.2016 № СД-4-3/6435).

Все необходимые при заполнении расчета коды указаны в таблицах в виде приложений к порядку заполнения.

Проверить, насколько правильно составлен налоговый расчет, можно, воспользовавшись контрольными соотношениями из письма ФНС РФ от 14.06.2016 № СД-4-3/10522.

Сроки сдачи расчета сумм, выплаченных зарубежным фирмам

Если у российского предприятия есть суммы, выплаченные иностранным организациям, срок сдачи налогового расчета по ним зависит от того, какой период признан отчетным по налогу на прибыль. Это может быть 1 квартал, полугодие, 9 месяцев и год, но если организация ежемесячно уплачивает авансы из своей прибыли, то отчетным периодом будет месяц, два, три, четыре и т.д. до окончания календарного года (п. 2 ст. 285 НК РФ).

Сдавая расчет в ИФНС ежеквартально, его нужно подать не позднее 28 числа месяца, который следует за кварталом выплаты дохода, а годовой расчет сдается до 28 марта следующего года включительно. При авансовых платежах, в ИФНС нужно отчитаться не позднее 28 числа каждого месяца, следующего за отчетным.

Нарушенные сроки сдачи расчета могут обернуться для налогового агента штрафом: 200 руб. за каждый непредставленный им документ (п. 1 ст. 126 НК РФ).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.