Сегодня рассмотрим тему: "когда есть право на освобождение от уплаты ндс" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Как получить освобождение от уплаты НДС в 2018-2019 годах?

Начнем с того, что освобождение от НДС, получаемое в порядке ст. 145 НК РФ, применяется в отношении всей деятельности налогоплательщика, а не в отношении отдельных видов бизнеса или операций. В то же время оно не освобождает от уплаты ввозного и агентского НДС (п. 3 ст. 145, ст. 161 НК РФ).

Получить освобождение от НДС могут как организации, так и индивидуальные предприниматели. Главное, чтобы выполнялось следующее условие: сумма выручки от реализации ТРУ (без НДС) за 3 предшествующих последовательных календарных месяца не должна превышать 2 млн руб. (п. 1 ст. 145 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! В расчет нужно включать выручку только от облагаемых НДС операций (письмо ФНС России от 12.05.2014 № ГД-4-3/8911@, постановление Президиума ВАС РФ от 27.11.2012 № 10252/12).

Не вправе получить освобождение от НДС (п. 2 ст. 145 НК РФ):

- лица, реализующие подакцизные товары;

- организации, имеющие освобождение от НДС как участники проекта «Сколково».

Не могут на него претендовать также вновь созданные организации и вновь зарегистрированные ИП в течение первых 3 месяцев работы, т. к. у них еще нет 3-месячной выручки.

Как получить освобождение от уплаты НДС в 2018-2019 гг.

Начать применять освобождение от НДС по ст. 145 НК РФ можно с первого числа любого месяца в течение календарного года. О применении освобождения при этом необходимо проинформировать свою ИФНС в срок не позднее 20-го числа месяца, с которого вы начали использовать освобождение (п. 3 ст. 145 НК РФ).

О последствиях пропуска срока подачи уведомления читайте в статье «Не затягивайте с подачей документов на освобождение по ст. 145 НК РФ».

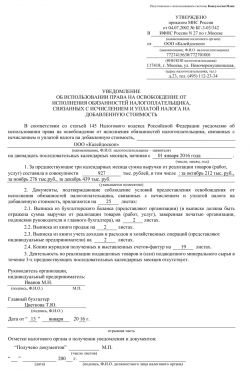

Форма сообщения — уведомление об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС (утв. приказом МНС России от 04.07.2002 № БГ-3-03/342).

Важно! С 01.04.2019 года вступает в силу новая форма уведомления об освобождении от НДС. утверждена она приказом Минфина от 26.12.2018 № 286н. Скачать обновленный бланк можно здесь.

Вместе с уведомлением нужно представить (абз. 2 п. 3, п. 6 ст. 145 НК РФ):

- выписку из бухгалтерского баланса (для юрлиц);

- выписку из книг учета доходов и расходов и хозяйственных операций (для индивидуальных предпринимателей);

- выписку из книги продаж.

| Видео (кликните для воспроизведения). |

Выписки оформляются в произвольной форме, но так, чтобы инспекция четко видела размер выручки за 3 предыдущих месяца.

Как применять освобождение от уплаты НДС по ст. 145 НК РФ

Применение освобождения от НДС носит уведомительный характер, поэтому разрешения от инспекции не требуется.

Также освобожденный от обязанностей НДС-плательщика не обязан:

- исчислять и уплачивать НДС, кроме случаев, когда он выставляет счет-фактуру с выделенным налогом (п. 5 ст. 173 НК РФ, письмо Минфина России от 26.05.2015 № 03-07-14/30264);

- сдавать НДС-декларацию (письмо ФНС России от 29.04.2013 № ЕД-4-3/7895@);

- вести книгу покупок (письмо ФНС России от 29.04.2013 № ЕД-4-3/7895@).

ВАЖНО! Начав использовать данное освобождение от НДС, вы не сможете отказаться от него в течение 12 календарных месяцев (п. 4 ст. 145 НК РФ), по истечении которых вы должны подать в ИФНС:

- документы, подтверждающие, что в течение срока освобождения ваша выручка за каждые 3 последовательных календарных месяца не превышала 2 млн руб.;

- уведомление о продлении освобождения от НДС на последующие 12 календарных месяцев или об отказе от него.

Налогоплательщик, освобожденный от уплаты НДС:

- Не освобождается от выставления счета-фактуры покупателю. В счетах-фактурах НДС не выделяет, а делает надпись: «Без НДС» (п. 5 ст. 168 НК РФ).

- Должен вести книгу продаж (подп. 1 п. 3 ст. 169 НК РФ, п. 1 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137.

- Не имеет права на вычет НДС (подп. 1 п. 2 ст. 171, подп. 3 п. 1 ст. 170 НК РФ).

- Включает НДС, предъявленный поставщиками, в стоимость товаров, работ, услуг (подп. 3 п. 1 ст. 170 НК РФ).

- Обязан восстановить принятый к вычету НДС со стоимости товаров (работ, услуг), основных средств, нематериальных активов, которые будут использоваться в период освобождения. Восстановление нужно произвести в последнем налоговом периоде перед началом использования освобождения, если освобождение от уплаты налога начинается с первого месяца квартала или, если освобождение применяется со второго или третьего месяца квартала, то в том же квартале, когда началось применение освобождения (п. 8 ст. 145 НК РФ).

В то же время в некоторых обстоятельствах право на освобождение от НДС можно утратить, а именно в случаях, когда (п. 5 ст. 145 НК РФ):

- выручка за какие-либо 3 месяца превысит 2 млн руб.;

- начнется реализация подакцизных товаров.

| Видео (кликните для воспроизведения). |

Освобождение от НДС по ст. 149 НК РФ применяется не по деятельности организации или ИП в целом, а в отношении отдельных операций. Указанная статья содержит полный и закрытый перечень таких операций. Например, к ним относятся:

- реализация некоторых отечественных и зарубежных медицинских товаров по перечню, утверждаемому Правительством РФ (подп. 1 п. 2 ст. 149 НК РФ);

- реализация медицинских услуг (подп. 2 п. 2 ст. 149 НК РФ);

- реализация долей в уставном (складочном) капитале организаций, ценных бумаг (подп. 12 п. 2 ст. 149 НК РФ);

- реализация исключительных прав на изобретения, полезные модели, промышленные образцы, программы для ЭВМ, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора (подп. 26 п. 2 ст. 149 НК РФ) (см. также«Законна ли продажа программного обеспечения без НДС?»);

- банковские операции (подп. 3 п. 3 ст. 149 НК РФ);

- операции займа, включая проценты (подп. 15 п. 3 ст. 149 НК РФ) и др.

Помимо собственно перечня необлагаемых операций ст. 149 НК РФ содержит также условия применения данного освобождения от НДС для некоторых из них, например наличие лицензии или комплекта необходимых подтверждающих документов.

Подчеркнем, что специальным образом получать данное освобождение от НДС или уведомлять о его применении налоговиков не нужно. Достаточно, чтобы соблюдались установленные ст. 149 НК РФ условия.

По операциям, указанным в п. 3 ст. 149 НК РФ, кодексом предусмотрена возможность отказа от применения освобождения от НДС (п. 5 ст. 149 НК РФ). Такой отказ может быть выгоден, так как позволит плательщику применять вычеты НДС и не вести раздельный учет. Чтобы этой возможностью воспользоваться, не позднее первого числа налогового периода, с которого вы намерены отказаться от освобождения от НДС или приостановить его, в ИФНС нужно подать соответствующее заявление.

Отказаться от освобождения от НДС можно в отношении:

- всех операций из п. 3 ст. 149 НК РФ;

- отдельных операций из п. 3 ст. 149 НК РФ;

- одной из операций п. 3 ст. 149 НК РФ.

Отказ возможен на срок не менее 1 года (п. 5 ст. 149 НК РФ).

С образцом заявления об отказе от освобождения от НДС по ст. 149 НК РФ можно ознакомиться в материале «Образец заявления об отказе от освобождения от НДС».

Итак, подытожим. Налоговым кодексом РФ предусмотрено 2 вида освобождения от НДС:

- Освобождение от обязанностей плательщика НДС (ст. 145 НК РФ).

- Освобождение от НДС для отдельных операций (ст. 149 НК РФ).

Первое применяется в отношении всей деятельности хозяйствующего субъекта и требует уведомления налогового органа. Второе распространяется только на конкретные виды операций и применяется без какого-либо оповещения налоговиков. При этом применение каждого из них требует соблюдения определенных условий.

Кто и на каких основаниях освобождается от уплаты НДС?

Освобождение от исполнения обязанностей плательщика НДС предоставляется, если…

Налоговый кодекс предоставляет несколько возможностей получить право на освобождение от уплаты НДС.

- Для небольших предприятий и индивидуальных предпринимателей (ИП) в соответствии со ст. 145 НК РФ.

- Для участников проекта «Сколково» (ст. 145.1 НК РФ).

- Для налогоплательщиков, перешедших на специальные налоговые режимы (ст. 18 НК РФ).

- При реализации отдельных видов товаров и услуг (ст. 149 НК РФ).

Итак, освобождение от обязанностей налогоплательщика НДС может применяться как к предприятию (ИП) в целом, так и в отношении отдельных объектов. Условия, при которых оно может быть получено, касаются главным образом масштабов бизнеса (объемов выручки, активов, численности) или направления деятельности предприятия.

Какие организации имеют право на освобождение от НДС в силу небольших масштабов деятельности?

Действующее законодательство предоставляет бизнесменам с небольшими оборотами право не платить НДС (ст. 145 НК РФ). Освобождение от обязанностей плательщика НДС предоставляется, если сумма выручки за 3 предшествующих календарных месяца не превышает 2 млн руб. Не могут воспользоваться этим правом предприятия и ИП, реализующие подакцизные товары. Также данная льгота не распространяется на НДС, уплачиваемый в связи со ввозом товаров на территорию РФ (п. 3 ст. 145 НК РФ).

Освобождение предоставляется на срок 12 месяцев с возможностью последующего продления, если условия для его предоставления продолжают выполняться.

В случае если в течение периода освобождения выручка превысила установленный лимит или была произведена реализация подакцизных товаров, право на освобождение перестает действовать. Бизнесмен будет обязан начислять и платить НДС с 1-го числа того месяца, в котором произошло превышение или был продан подакцизный товар.

Как предоставляется освобождение от НДС налогоплательщикам, перешедшим на специальный налоговый режим?

Еще одним вариантом освобождения от НДС является переход на один из специальных режимов налогообложения. Всего существует пять спецрежимов, перечисленных в п. 2 ст. 18 НК РФ. Плательщики НДС освобождение от уплаты НДС могут получить при использовании четырех из них:

- Единый сельскохозяйственный налог (ЕСХН).

- Упрощенная система налогообложения (УСН).

- Единый налог на вмененный доход (ЕНВД).

- Патентная система налогообложения (ПСН).

Освобождение от НДС для специальных режимов не действует в части следующих операций:

- Ввоз товаров на территорию РФ.

- Исполнение обязанностей налогового агента (ст. 161 НК РФ).

- Осуществление операций в соответствии с договором простого товарищества (ст. 174.1 НК РФ).

Для перехода на специальный режим бизнес должен соответствовать определенным критериям, которые рассмотрим далее.

Их можно разделить на следующие группы:

ВАЖНО! Не стоит отождествлять филиалы и представительства. К представительствам указанное выше ограничение не относится.

Освобождение от исполнения обязанностей по НДС налогоплательщика — участника проекта «Сколково»

Отдельную льготную категорию составляют участники проекта «Сколково». Это нельзя назвать специальным режимом, но и к предприятиям с небольшими объемами выручки резиденты «Сколково» тоже не относятся. Какие организации освобождены от уплаты НДС в данном случае, зависит от следующих критериев:

- Вида деятельности, т. е. наличия у организации статуса участника проекта.

- Совокупной величины накопленной прибыли. Для корпоративных исследовательских центров это 1 млрд руб., для других участников проекта — 300 млн руб. Причем прибыль суммируется не с начала деятельности, а с 1 января того года, когда выручка от реализации превысила 1 млрд руб.

- Для корпоративного исследовательского центра используется дополнительный критерий — он должен реализовывать не менее 50% продукции (услуг) взаимозависимым лицам.

Подробнее прочитать об этих критериях можно в ст. 145.1 НК РФ.

Выше шла речь о тех, кто освобожден от уплаты НДС как предприятие или ИП в целом. Однако законодательство также предусматривает возможность не платить НДС при реализации отдельных видов продукции (товаров, услуг). Льготный перечень содержится в ст. 149 НК РФ. Согласно данной статье освобождаются от уплаты НДС следующие операции:

- Социально значимые товары и услуги (медицина, уход за детьми и инвалидами, городской и пригородный пассажирский транспорт).

- Услуги в сфере культуры и искусства.

- Финансовые услуги (страховые и банковские).

- Продукция и услуги, реализуемые общественными организациями инвалидов и учрежденными ими предприятиями.

- Оказание услуг в области НИОКР.

Мы привели только основные группы, поскольку полный перечень содержит несколько десятков пунктов.

Отказ от освобождения: НДС выгоднее начислить в следующих случаях

Казалось бы, зачем отказываться от предоставляемой льготы? Но в некоторых случаях может быть выгоднее начислять НДС на общих основаниях.

Дело в том, что при освобождении от НДС не исчисляется не только налог, начисленный с реализации, но и входной. Если он регулярно превышает начисленный, то выгоднее не пользоваться освобождением.

Или если, например, необлагаемые в соответствии со ст. 149 НК РФ операции занимают небольшую долю в обороте компании, то затраты на организацию раздельного учета могут превысить выгоду от экономии на НДС. В этом случае также лучше исчислить НДС по всей реализации без применения льгот.

Отказываясь от права на освобождение от НДС, следует учитывать особенности, связанные с каждым из вариантов предоставления льготы.

- Если освобождение предоставлено в связи с небольшими оборотами, то отказаться от него можно будет не ранее чем через 12 месяцев (п. 4 ст. 145 НК РФ).

- Для участников проекта «Сколково» после отказа от данной льготы ее повторное предоставление невозможно (п. 4 ст. 145.1 НК РФ).

- Для специальных налоговых режимов отказ от освобождения по НДС не предусмотрен.

- При льготировании отдельных операций отказ возможен только от освобождения по тем из них, которые перечислены в п. 3 ст. 149 НК РФ. При этом отказ должен быть оформлен на срок не менее 1 года (п. 5 ст. 149 НК РФ).

Получение освобождения от уплаты НДС зависит от выполнения ряда условий, связанных с юридическим статусом, видом деятельности и масштабами бизнеса налогоплательщика. Освобождение может быть предоставлено как предприятию (ИП) в целом, так и в части реализации отдельных видов продукции (услуг).

В некоторых условиях может быть более выгодно отказаться от данной льготы. В этом случае при оценке экономического эффекта следует учесть все факторы, влияющие на итоговый финансовый результат.

Как получить освобождение от уплаты ндс в 2019 году

Возможность организациям и ИП на общей системе налогообложения предоставляется ст.145 НК РФ.

Содержание

После получения освобождения от уплаты НДС компания не имеет обязанности по начислению налога и теряет право на его возмещение.

Налогоплательщики должны соблюсти условия, при которых предоставляется освобождение и подать заявление в виде уведомления в ИФНС.

Документ составляется по утвержденной Приказом МНС от 04.07.2002г. № БГ-3-03/342 форме.

Плательщикам освобождение от уплаты НДС предоставляется, если они ведут общую систему налогообложения и начисляют налог.

При переходе со специального на общий режим необходимо выполнить условия предоставления льготы.

Право на освобождение может получить предприятие не ранее, чем через 3 месяца после регистрации.

Компания имеет право предъявить заявление, если:

- Выручка в течение 3-х месяцев составляет не более 2-х миллионов рублей. Сумма определяется без величины начисленного НДС.

- Отсутствует реализация подакцизных товаров и минерального сырья.

- При наличии подакцизной торговли плательщик осуществляет раздельный учет доходов и расходов в бухгалтерском и налоговом учете.

Существуют ограничения, при которых освобождение на уплату НДС не предоставляется.

Не получают возможность организации и ИП:

- Выступающие в качестве налогового агента при аренде государственного или муниципального имущества, проведении операций по покупке товаров у иностранных компаний.

- Производящие операции по импорту товаров на территорию РФ.

Весь период, в течение которого действует освобождение, налогоплательщик должен придерживаться требований, выдвигаемых НК РФ.

Налогоплательщик может применить освобождение от начисления НДС в течение 12 календарных месяцев с момента подачи уведомления.

Суть действия документа состоит в оповещении ИФНС о начале применения освобождения. Срок подачи уведомления – не позднее 20-го числа месяца, с начала которого плательщик не начисляет НДС.

В случае обнаружения инспекторами ИФНС расхождений НДС восстанавливается к уплате.

К числу несоответствий относят:

- несвоевременную подачу уведомления;

- отсутствие оправдательных документов;

- выявление оснований, не позволяющих применять освобождение.

При подсчете предельной даты подачи уведомления необходимо учитывать законное право налогоплательщика на передачу документов почтой. Датой получения считается 6-й день после отправки заказного письма.

Налогоплательщик до перехода на новый режим – освобождение от уплаты НДС имел право на вычет по товарам, которые получены для ведения деятельности.

Налогоплательщику необходимо восстановить НДС, ранее принятый к вычету в составе декларации.

Частично материалы, товары и сырье были использованы в период обложения НДС. Вторая часть поступивших активов осела на складе в виде остатков.

Период восстановления НДС к уплате должен предшествовать месяцу подачи уведомления. Данный порядок касается также ранее сделанного вычета по основным средствам и нематериальным активам.

По ОС и НМА восстановлению подлежат суммы НДС, относящиеся к недоамортизированным суммам активом.

Налогоплательщик, решивший применить освобождение, должен досконально изучить плюсы и минусы отсутствия начислений НДС.

Необходимо провести инвентаризацию остатков для определения восстановленной суммы к уплате либо вернуть остатки поставщику или передать другой организации на ответственное хранение с оприходованием на склад.

В противном случае сумма налога к уплате может быть приличной.

Юридические лица, которые начинают применять льготу, должны предоставить выписку из баланса.

Предоставляется бухгалтерский баланс формы 2 (отчет), который указывает на полученную за период выручку.

Дополнительно Инспекция может потребовать представить форму 1 для уточнения имеющегося в наличии суммы НДС к вычету, учитываемой отдельной строкой.

Получить освобождение ООО может и при переходе со специального режима на общую систему. В отличие от ИП, юридические лица составляют баланс при любой форме налогообложения.

Порядок освобождения от уплаты НДС в 2018-2019 годах

Освобождение от НДС могут получить предприятия и ИП, если размер их выручки не превышает законодательно установленные нормы. О том, когда можно воспользоваться правом освобождения от НДС и что для этого нужно сделать, вы сможете узнать из нашей специальной рубрики.

На каких основаниях субъекты могут быть освобождены от уплаты НДС

Каждый субъект хозяйственной деятельности, будь то организация или ИП, обязаны в процессе своей работы начислять НДС на производимые ими товары и оказываемые услуги (ст. 143 НК РФ). Но положениями ст. 145 НК РФ допускается возможность освобождения от НДС, если общая сумма выручки меньше 2 000 000 руб. за минусом косвенных налогов за 3 прошедших месяца. Данная норма не относится к тем, кто уплачивает налог при перемещении товарами таможенной территории РФ. Также эти положения не затрагивают налоговых агентов.

Подробнее о праве освобождения от НДС см. в материале «Ст. 145 НК РФ 2017: (вопросы и ответы)».

Если экономическим субъектом принято решение воспользоваться правом освобождения от НДС, следует уведомить о своем намерении органы ФНС. Уведомление с подтверждающими документами предоставляют как лично, так и по почте. При этом не стоит дожидаться ответа от налоговиков, так как при подаче документов налогоплательщик уже заявляет о своем праве на освобождение.

Подробнее о том, как начать работать на новых условиях, читайте в материале «Как начать применять освобождение от НДС».

В некоторых случаях освобождение от НДС предусмотрено сразу после смены налогового режима, произошедшего в связи с изменившимися обстоятельствами. Так, чиновники высказали одобрение на получение освобождения предпринимателям, ранее работавшим с применением патента. Читайте об этом в материале «ИП, слетевший с патента, может сразу освободиться от НДС».

Ранее принятые к вычету в соответствии со ст. 171 и 172 суммы налога до начала освобождения от НДС требуется восстановить и перечислить в бюджет. Сделать это необходимо непосредственно перед использованием полученного права или в том же налоговом периоде, если освобождение от НДС произошло во 2-м или 3-м месяце квартала.

При форс-мажорных обстоятельствах, когда налогоплательщик узнает о неправомерности нахождения на УСН, ЕНВД или другой льготной системе налогообложения, ему грозит удержание суммы НДС, которая могла быть начислена за этот период времени. Однако данного обстоятельства можно попробовать избежать. Более подробно об этом можно узнать из материала «Проверка подтвердила незаконность спецрежима? Есть шанс избежать уплаты НДС».

Оказание посреднических услуг признается объектом налогообложения НДС. Но при этом существуют и исключения, при которых посредники также имеют право воспользоваться освобождением от НДС. Случаи, при которых допускается подобное право, перечислены в материале «Какие услуги посредника не облагаются НДС».

Некоторые операции получают освобождение от НДС только при наличии определенных условий. Так, реализация продуктов интеллектуальной деятельности не облагается налогом лишь при наличии лицензионного договора. Позиция чиновников по этому поводу отражена в материале «Можно ли не платить НДС при передаче прав на использование программного обеспечения без лицензионного договора?».

В каких случаях передача прав на программное обеспечение не облагается НДС, рассмотрено также в материалах:

Право на освобождение от НДС реализуется посредством уведомления органов ФНС в установленном порядке. Для этого составляется документ по форме, утвержденной приказом МНС РФ от 04.07.2002 № БГ-3-03/342, который следует отправить в налоговую до 20-го числа месяца, следующего за месяцем принятия решения.

О последовательности действий в этой ситуации читайте в материале «Как получить освобождение от уплаты НДС в 2014-2016 году?».

После передачи документов, подтверждающих возможность освобождения от уплаты по НДС, заявитель не вправе отказаться от него на протяжении 12 месяцев. Исключение составляют случаи, когда налогоплательщиками было утрачено подобное право, например в связи с ростом выручки или случаями продажи подакцизной продукции. По истечении указанного срока от руководителей требуется либо составить уведомление о продлении освобождения от НДС, либо отказаться от этого права.

При определенных обстоятельствах реализовать право на освобождение от НДС некоторых операций невыгодно для самого экономического субъекта. При осуществлении конкретных видов деятельности законодательство предусматривает только необлагаемые налогом операции. Однако существует перечень работ и товаров для реализации, налогообложение по которым производится по усмотрению предпринимателя. Подробнее об этом праве – в нашем материале «Как отказаться от освобождения от НДС?».

Каждая организация вправе самостоятельно решать, стоит ли получать освобождение от НДС. Ведь при этом потребуется восстановить налог, ранее принятый к вычету. При наличии основных средств с высокой остаточной стоимостью процедура по освобождению от НДС может быть крайне невыгодна. К тому же сумму восстановленного налога необходимо будет перечислить в бюджет.

Уведомить органы ФНС об отказе от права на освобождение от НДС в 2017 году можно в произвольной форме, пример которой имеется в материале «Образец уведомления об отказе от использования права на освобождение».

Обязанности налогоплательщика, освобожденного от НДС

Уведомив ИФНС о своем праве на освобождение от НДС, предприниматель или организация не теряют статус налогоплательщика НДС. Они получают право не перечислять налог в бюджет в течение некоторого времени. Кроме того, отпадает необходимость и в предоставлении декларации по налогу (если НДС не был указан в документах, предоставляемых покупателям).

Подробнее об отчетности в подобной ситуации изложено в материале «Сдавать ли декларацию по НДС «освобожденцу»?».

Предоставлять в налоговые органы прочие документы, подтверждающие право субъекта на освобождение от НДС, необязательно, однако необходимо иметь их в наличии для предъявления фискалам по требованию. Об этом подробнее можно прочитать в материале «Подавать регистрационные удостоверения с декларацией не обязательно».

И хотя в результате освобождения от НДС предприятия и ИП получают возможность не перечислять налог в бюджет в течение некоторого времени, обязанность выписывать счета-фактуры контрагентам сохраняется. Субъекты, получившие освобождение от НДС, в качестве ставки налога в этих документах прописывают: «Без НДС». Сама итоговая сумма в счете-фактуре также не включает в себя налог.

Когда возникает, а когда не возникает необходимость прописывать НДС в документах, вы узнаете из материала «В каких случаях указывается стоимость с и без НДС?».

Освобождение от НДС может быть выгодной привилегией, однако с ним связано очень много нюансов и сложных неоднозначных вопросов. Разобраться с ними вам помогут актуальные, постоянно обновляющиеся материалы нашей рубрики «Освобождение от НДС».

В этой статье мы приводим все стандартные случаи, когда есть право на освобождение от уплаты НДС. На практике это поможет не ошибиться с документальным оформлением сделок и сделать правильные расчеты.

В общем смысле освобождение от уплаты НДС по НК РФ – это отступления от нормативной структуры данного налога и вообще налоговой системы страны, но тем не менее, признаваемые нормальной международной практикой.

Существуют основания освобождения от уплаты НДС постольку, поскольку этот налог довольно сложно администрировать. Особенно, если речь идёт о финансовом секторе или рынке недвижимости, малом бизнесе. В этих и других случаях корректное определение добавленной стоимости (налогооблагаемой базы):

- требует огромных усилий налоговиков;

- сильно повышает издержки соблюдения налогового законодательства.

По закону освобождение от уплаты НДС предоставляется следующим секторам экономики и налогоплательщикам:

- финансовые услуги – банковские операции, страхование, услуги на рынке ценных бумаг и др.;

- операции с недвижимостью – продажа земельных участков, продажа и предоставление в аренду жилья;

- благотворительность;

- некоммерческая деятельность НКО;

- услуги по созданию общественных благ – здравоохранение, образование, культура и искусство, общественный транспорт и др.;

- лотереи и тотализаторы.

Далее в таблице приведены случаи освобождения от уплаты НДС в 2018 году, которые есть в России и, скорее всего, просуществуют до 2021 года.

Налоговые льготы по НДС. Кто может быть освобожден от уплаты НДС

По закону, в некоторых случаях, индивидуальные предприниматели и компании, работающие по общему режиму налогообложения и, соответственно, обязанные применять НДС, могут рассчитывать на определенные льготы или освобождение от уплаты данного налога.

В законодательстве РФ нет четкой трактовки понятия «налоговая льгота». Поэтому чаще всего под этим термином понимается либо возможность оплачивать налог в меньшем размере, либо возможность не оплачивать его вовсе. При этом, налогоплательщик может отказаться от такой льготы или на какой-то период перестать ею пользоваться.

Если говорить конкретно по НДС, то в Налоговом кодексе РФ нет однозначного списка послаблений и льгот, к нему применяемом. Но некоторые общие моменты все же существуют. Рассмотрим их ниже.

Прежде всего, стоит сказать о том, что большинство налоговых специалистов ко льготам по НДС относят:

- право предприятий и ИП переносить прошлые убытки на будущие периоды;

- возможность применять амортизационные премии;

- при оказании услуг не на территории РФ (при самом факте отсутствии объекта налогообложения) возможность не начислять НДС.

Но вопреки сложившейся практике, строго говоря, перечисленные здесь пункты в полной мере отнести ко льготам по НДС нельзя, поскольку на них имеют право и другие налогоплательщики. Поэтому главной льготой НДС является только возможность освобождения от его уплаты.

Как говорит статья 145 НК РФ, для освобождения от выплаты НДС ИП и предприятия должны соответствовать следующим критериям:

- со времени постановки на государственный учет прошло не меньше 3 месяцев;

- без НДС за 3 месяца прибыль компании составила не больше 2 миллионов рублей;

- в продажах не используются товары, подпадающие под акциз или при работе с ними ведется раздельный учет по подакцизным и неподакцизным категориям.

Внимание! Следует учесть, что Министерство финансов считает, что рассчитывать окончательный размер выручки нужно при полном учете продаж товаров как акцизных так и неподакцизных, а также операций, не признаваемых объектами по НДС и не облагаемых данным видом налога.

В некоторых случаях даже при соблюдении вышеприведенных условий, некоторые организации и ИП не могут освобождаться от НДС. Например, это те ситуации, когда компания:

- выполняет функции налогового агента, то есть занимается продажей товаров покупателям из других стран, а также имеет отношение к аренде муниципального и государственного имущества;

- занимается ввозом на территорию России различных товаров.

После того, как бухгалтерия предприятия убеждается в том, что никаких препятствий для избавления от уплаты НДС нет, нужно произвести предварительную подготовку, а именно – восстановить принятый ранее к вычету НДС по:

Сделать это надо непосредственно перед тем, как приступить к процедуре по освобождению от НДС, то есть в последнем налоговом периоде.

При этом следует учесть, что:

- если основные средства «недоамортизированы», то восстанавливать НДС нужно с их остаточной стоимости;

- если НДС выплачен с авансов, которые сделали покупатели, то его можно оформить к возврату, но только, при условии, что покупатели не возражают против того, чтобы:

- или разорвать договорные отношения и вернуть аванс в полном размере;

- или внести в договор пункт об изменении цены – в этом случае можно вернуть именно авансовый НДС.

Если же покупатель не имеет желания по каким-то своим причинам вносить в договор изменения, то при отгрузке товара ему нужно выставить счет-фактуру с НДС.

И всегда надо помнить о том, что как только наступает период освобождения от НДС, применять к вычету НДС, оплаченный с ранее произведенных авансов, будет уже нельзя.

Какие документы нужны для освобождения от уплаты НДС

От ИП и организаций, которые хотят избавить себя от выплат НДС, налоговики требуют:

- уведомление в письменной форме по строго определенному формату;

- журнал контроля за движением счетов-фактур и его копию;

- выписки: из бухгалтерского баланса – от ООО, из книги учета доходов и расходов — от ИП, и выписку из книги учета продаж и покупок от тех и других.

Передать все вышеназванные документы в территориальную налоговую службу нужно не позже 20 числа месяца, с которого индивидуальный предприниматели или организация уже не хотят платить НДС.

К сведению! Важной особенностью освобождения от НДС является тот факт, что получить его можно в любое время, а не только в начала нового налогового периода.

Как только претендующее на освобождение от оплаты НДС предприятие или ИП получает его, он может в течение одного года спать спокойно – период освобождения фиксирован 12 месяцами последовательно. Входной НДС в это время нужно учитывать в стоимости работ, услуг и товаров.

Обязанности плательщика НДС в период освобождения от его оплаты

Несмотря на разрешение не выплачивать НДС, не выставлять покупателям счета-фактуры, а значит и не сдавать соответствующие декларации, у налогоплательщиков все же остаются некоторые обязанности. А именно, они должны:

- вести книгу продаж и покупок;

- вести журнал счетов-фактур;

- выставлять контрагентам счета-фактуры по отгрузкам с пометкой «без НДС»;

- выставлять счета-фактуры с выделенной суммой по налогу;

- выплачивать НДС, если товар ввозиться из-за пределов РФ;

- исполнять обязанности налогового агента по НДС;

- заполнять и предоставлять местным налоговым специалистам декларацию за те кварталы, в которых НДС применялся.

Необходимо строго следить за выполнением этих операций, поскольку в случае обнаружения контролирующим органами пренебрежения к ним, может последовать административное наказание в виде штрафов.

Ближе к концу 12-месячного периода освобождения от НДС, налогоплательщик должен определиться с дальнейшими планами. Если он хочет продлить его, то нужно действовать по старой схеме, то есть вовремя обратиться в налоговую службу с тем же необходимым пакетом документов. В числе прочего, налоговые специалисты проведут проверку на предмет того, не было ли за предыдущие налоговые периоды превышений по условиям освобождения от НДС.

Если по каким-то причинам возникла необходимость вернуться к выплатам НДС, то надо снова обратиться в местную налоговую службу, чтобы подать туда заявление об отказе от освобождения от НДС. Причем сделать это добровольно раньше истечения годового периода, на который оно было получено, невозможно.

То есть, даже если ИП или организация начнет выставлять клиентам счета-фактуры с выделением НДС, принять к вычету входной НДС будет нельзя.

В некоторых случаях, налогоплательщик, уже получивший право не платить НДС, может его потерять. Это происходит в тех случаях, когда:

- прибыль ИП или предприятия выше 2 миллионов рублей за три месяца подряд;

- появляются продажи подакцизных товаров.

Важно! При оценке размеров выручки, налоговые специалисты смотрят и на те периоды, которые выходят за границы периода освобождения.

Внимание! Те ИП и ООО, которые во время освобождения от уплаты НДС перешли на ЕНВД или УСН, в дальнейшем могут уже не подавать документы для подтверждения права на освобождение от уплаты НДС.

Процедура по избавлению от НДС является делом не самым сложным, он требующим внимательного подхода. Поэтому при возникновении неуверенности в целесообразности его использования, например, по причине планов на развитие бизнеса и наращиванию оборотов, разумнее будет просто перейти на другую налоговую систему, например, УСН. Впрочем, в тех случаях, когда переход на иные налоговые режимы невозможен, освобождения от НДС – прекрасный способ снизить нагрузку на предприятие по налоговому учету и отчетности, а также выплате налогов.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.