Сегодня рассмотрим тему: "коды операций по ндс в 2019 - 2020 году (таблица)" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Все коды операций по НДС в 2019 году с расшифровкой смотрите в таблице. Их используют при заполнении раздела 7 декларации, книги покупок и книги продаж. Коды операций по НДС в 2019 году с расшифровкой

Перечислим коды операций для книги покупок. В 2019 году действует перечень кодов из приложения к приказу ФНС России от 14 марта 2016 г. № ММВ-7-3/136. Коды нужны, когда компания регистрирует счета-фактуры в книге покупок. В таблице все коды, кроме 32, — он относится только к особой экономической зоне в Калининградской области.

Коды вида операций с расшифровкой для книги покупок

Код 27 также указывает принципал, который получил сводный счет-фактуру агента, действующего от своего имени.

Коды операций по НДС с расшифровкой для книги продаж

Какие коды операций можно ставить в книге продаж (покупок) и журнале учета счетов-фактур

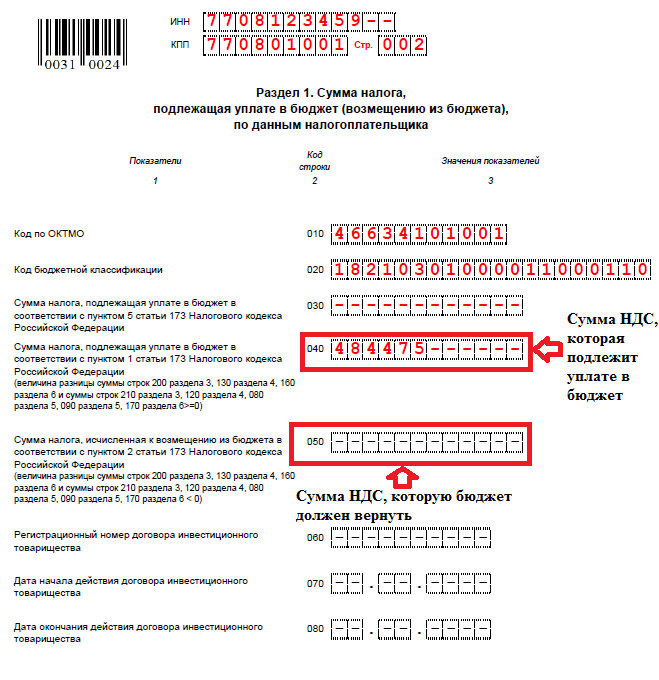

В некоторых разделах декларации по НДС есть графы c названием «Код операции». Это такие разделы, как:

- раздел 2 – заполняется налоговыми агентами;

- разделы 4-6 – заполняются организациями и ИП, у которых были экспортные операции;

- раздел 7 – заполняется организациями и ИП по операциям, не подлежащим налогообложению (освобождаемым от налогообложения), операциям, не признаваемым объектом налогообложения, операциям по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, а также по суммам оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев.

Как видим, с определенными кодами в декларации отражаются не обычные операции по реализации товаров на территории РФ, а «особенные» НДС-операции.

Все коды операций по НДС приведены в приложении № 1 к Порядку заполнения декларации (утв. Приказом ФНС от 29.10.2014 № ММВ-7-3/[email protected]).

Если в декларации не заполнить необходимые коды, то декларация не пройдет форматно-логический контроль и не будет принята налоговым органом.

В основном дополнение повлияет на заполнение справок 2-НДФЛ по доходам от операций с ценными бумагами и иными финансовыми инструментами. ПРИКАЗ ФНС РОССИИ от 14.03.2016 № ММВ-7-3/[email protected] Коды видов операций по НДС, необходимые для книги покупок и книги продаж и ведения журнала учета полученных и выставленных счетов-фактур.

| Видео (кликните для воспроизведения). |

В новом списке 24 позиции. видов операций проходят проверку в электронной системе ФНС и важно их верно подобрать.

Коды видов операций не используемые в книге покупок — 10,14,21,29,30,31 Коды видов операций не используемые в книге продаж — 16,17,19,20,22,23,24,25,32 видов операций не используемые в Части 1 и Части 2 журнала учета счетов-фактур — 6,10,14,16,17,21,22,23,24,25,26,31,32 Для вновь созданных ИП сейчас первый год на тарифе Премиум в подарок (бесплатно).

Сегодня: 15 марта, 2019 г. четверг — 09:45:34 МСК ФНС РФ не имела ничего против и бумажной, и электронной версии (письмо от 06.11.2015 № ЕД-4-15/19395) Налоговая декларация по НДС с 2019 года Актуально на: 29 сентября 2019 г. Начиная с отчетности за I квартал года в ИФНС нужно представлять декларацию по налогу на добавленную стоимость по обновленной форме (утв.

Приказом ФНС от 29.10.2014 N ММВ-7-3/[email protected], в ред. Приказа ФНС от 20.12.2019 N ММВ-7-3/[email protected] ).

Высокая доля НДС-вычетов может привести к пристальному вниманию проверяющих.

Но документ в любой момент могут попросить и работники.

Заполнить документ надо отдельно на каждого сотрудника, закодировав все доходы и вычеты в них соответствующими кодами.

В новом списке 24 позиции. видов операций проходят проверку в электронной системе ФНС и важно их верно подобрать.

Коды видов операций не используемые в книге покупок — 10,14,21,29,30,31 Коды видов операций не используемые в книге продаж — 16,17,19,20,22,23,24,25,32 Коды видов операций не используемые в Части 1 и Части 2 журнала учета счетов-фактур — 6,10,14,16,17,21,22,23,24,25,26,31,32 Для вновь созданных ИП сейчас первый год на тарифе Премиум в подарок (бесплатно). Сегодня: 15 марта, 2019 г. четверг — 09:45:34 МСК Расшифровка этих кодов и сами коды утверждены приказом ФНС РФ от 10.09.2015 № Использование этих кодов обязательно.

Регулярно налоговики пересматривают коды. С 2019 года действует обновленный перечень кодов. Изменения утверждены приказом ФНС РФ № Большинство изменений коснулось вычетов, но немного дополнили чиновники и перечень кодов для доходов.

В основном дополнение повлияет на заполнение справок 2-НДФЛ по доходам от операций с ценными бумагами и иными финансовыми инструментами.

Введенные приказом ФНС от 14.03.2016 № ММВ-7-3/[email protected] коды предназначены для шифрования операций в бухгалтерском учете.

Среди них есть универсальные, используемые, как для приходных, так и для расходных операций. Общее число кодов – 24. Но, их числовое значение (от 01 до 32) не соответствует порядковым номерам.

| Видео (кликните для воспроизведения). |

Каждый из них обозначает конкретную операцию – покупку или продажу, по которой начисляется НДС.

- 21 — восстановление НДС и с 0-й ставкой. Корреспонденция с книгой покупок: 01, 02, 13 и 25.

- 26 – продажа товаров и услуг по предоплате контрагентам-неплательщикам НДС и попавшим под освобождение от налога. Записи вносятся на основании данных из счетов-фактур, кассовой ленты и БСО.

- 18 — корректировка стоимости услуг или отгрузки. Основанием может быть изменение отгруженного количества или обновление цен.

- 01 – отгрузка на стандартных условиях и оформление возврата плательщиком НДС с предоставлением соответствующего счета-фактуры.

- 16 – фиксация возврата по счету-фактуре неплательщиком НДС.

- 17 — оформление возвратных операций от физлиц.

Подробно ознакомиться с кодами вида операции можно в наших статьях по ссылкам: в книге покупок и в книге продаж.

Опубликовал: admin в Налоги и пособия 27.01.2019 0 229 Просмотров Наименование вида операции Отгрузка (передача) или приобретение товаров, работ, услуг (включая посреднические услуги), имущественных прав, за исключением операций, перечисленных по кодам 03, 04, 06, 10, 11, 13 Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (выполнения работ, оказания услуг (включая посреднические услуги)), передачи имущественных прав, за исключением операций, перечисленных по кодам 05, 06, 12 Возврат покупателем товаров продавцу или получение продавцом возвращенных покупателем товаров Операции, совершаемые налоговыми агентами, перечисленными в статье 161 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст.

Опубликовал: admin в Налоги и пособия 09.01.2019 0 44 Просмотров Наименование вида операции Отгрузка (передача) или приобретение товаров, работ, услуг (включая посреднические услуги), имущественных прав, за исключением операций, перечисленных по кодам 03, 04, 06, 10, 11, 13 Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (выполнения работ, оказания услуг (включая посреднические услуги)), передачи имущественных прав, за исключением операций, перечисленных по кодам 05, 06, 12 Возврат покупателем товаров продавцу или получение продавцом возвращенных покупателем товаров Операции, совершаемые налоговыми агентами, перечисленными в статье 161 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, N 32, ст.

Актуально на: 19 февраля 2019 г. Код 01 – наиболее типичный для книги покупок.

Этот основной код означает приобретение товаров (работ, услуг), имущественных прав, в т.ч.

Однако уже с 01.07.2016 код 03 не применяется (п. 2 Приказа ФНС от 14.03.2016 № Код 17 указывается при получении продавцом товаров, возвращенных физлицами. Такой же код приводится, если принимается к вычету НДС, начисленный ранее с предоплаты, при изменении условий либо расторжении договора и возврате аванса покупателю-физлицу.

Код 19 указывается при ввозе товаров в РФ из стран ЕАЭС.

Код вида операции 20 в книге покупок показывается при ввозе товаров в РФ из любых стран, за исключением импорта из стран ЕАЭС.

Код 21 применяется в отдельных случаях восстановления НДС (например, при дальнейшем использовании товаров, ОС и НМА в не облагаемых НДС операциях).

Код операции и вид операции в декларации по НДС за 2019 год. Требования на 2019 год

Коды операций по НДС – специальные разработанные коды, которые используются при составлении книг продаж и покупок, журналов счетов-фактур, НДС-декларации.

Налоговая служба приказом от 14.03.16 № ММВ-7-3/[email protected] утвердила коды операций по НДС. Приказ вступил в силу с 01.07.2019 и является актуальным в 2019 и 2019 году.

Список кодов сократился с 26 до 24 позиций.

Код вида операции, облагаемой НДС, проставляется в 2 графу книги покупок.

Коды, которые не используются в книге покупок — 10, 14, 21, 29, 30, 31.

Коды, которые не используются в книге продаж — 16, 17, 19, 20, 22-25, 32.

Коды, которые не используются в первой и второй части журнала счетов-фактур — 6, 10, 14, 16, 17, 21-26, 31, 32.

В отдельных разделах НДС-декларации есть графы «Код операции». Среди них:

- 2 раздел – предусмотренный для отражения операций по реализации налоговыми агентами;

- 4-6 разделы – для организаций и индивидуальных предпринимателей, которые связаны с экспортными операциями;

- 7 раздел – для организаций и индивидуальных предпринимателей – неплательщиков НДС или освобождённых от обязанностей к исчислению и уплате налога.

Коды операций, облагаемых налогом на добавленную стоимость, предусмотрены Порядком заполнения декларации от 29.10.2019 №ММВ-7-3/[email protected]

Это коды, по которым налоговые агенты рассчитывают налоговую НДС базу. В соответствии со ст. 161 Налогового Кодекса, некоторые из них приведены ниже:

Это «экспортные» разделы, предусмотрены для отражения операций, облагаемых по нулевой ставке. Некоторые из них:

Отдельные коды в бланке НДС декларации уже проставлены: заполненные строки 060, 090 в 4 разделе, строки 070, 110 в 6 разделе.

Коды операций, не признающиеся объектом налогообложения (п. 2 ст. 146 Налогового Кодекса). Например:

НДС в нашей стране относится к тем видам налогов, у которых нет единой ставки. Поэтому при расчетах постоянно возникают затруднения по вопросам применения ставок.

С 1.01.2019 года, планируется увеличение ставки НДС с 18% до 20%. Соответствующий законопроект Госдума приняла уже (ФЗ от 03.08.2018 № 303-ФЗ).

Ставка 20% на НДС в нашей стране действовала с 1994 года по 2004 год. А с 1992 по 1994 годы ставка вообще составляла 28%. В 2014 году ставка была снижение до 18%.

Далее на продукты питания и детские товары действует ставка 10%. ДО 2025 года ставка в размере 0% утверждена для авиаперевозок в Крым и Севастополь, в регионы ДФО и в Калининградскую область.

В 2019 году будет существовать градация по ставкам: 0, 10, 20%. А также будут функционировать и расчетные ставки: 20/120,10/110, 16,67%.

В таблице представлены основные градации ставок по изменения в 2019 году.

В таблице ниже представлены особенности ставок 20/220 и 10/110.

Смысл данных ставок состоит в возможности вычленения величины НДС.

Крупная компания, работающая по общей налоговой системе и заключающая контракты с аналогичными предприятиями, разницы не почувствует: фирмы планируют покупать и продавать продукцию с одинаковой ставкой НДС 20% и вероятностью снижения своих входных сумм. Экспортеры также положительно настроены на изменения: ставка 0% для них стабильна.

Дополнительные доходы государства от внедрения новой ставки составят 600 млрд. рублей в год.

Первый вице-премьер и министр финансов А.Силуанов

Конечно, рост ставки отрицательно скажется на мелких предприятиях и на карманах конечных потребителей.

Новое значение ставки НДС будет иметь место с 01.01.2019. При этом размер ставки 20% применяться будет ко всем товарам, которые будут отправлены после этой даты.

ТО есть в ситуации оформления контракта и получении аванса в 2018 году, а отгрузке товара- уже в 2019 году, ставка составит 20%.

НДС по «старой» 18% -ной цене могут использовать только те, кто продает свой товар до 31.12.2018.

В то же время Государственная Дума РФ поддержала проект комплекса компенсационных мер по повышению НДС:

- порог по декларативному порядку возврата НДС снижен с 7 млрд. рублей до 2 млрд. рублей;

- продолжительность проверки будет сокращена до 2 мес. Этот период может быть продлен до 3 по особому решению.

В результате дополнительных мер налогового контроля в обязательном порядке будет подготовлен акт, результаты которого должны быть известны налогоплательщику. В настоящее время это не так.

Таким образом, итоговая таблица ставок на 2019 год выглядит следующим образом.

· перевозки за рубеж;

· операции по транспортировке нефти и нефтепродуктов.

· товары для детей;

· печатные издания сферы культуры

Среди новых форм документов при изменении НДС в 2019 году планируются:

- измененная форма книги продаж;

- форма журнала полученных и выставленных счетов-фактур;

- декларация по НДС;

- счет фактура.

Измененная форма счета-фактуры с 01.01.2019 представлена в приложении к статье.

Пример 1. Исходные данные представлены в таблице ниже.

Получается, что выручка компании – поставщика снизится в 2019г. на 1,67 рубля с единицы товара. Вариант решения данной проблемы: прописать в контракте стоимость без НДС.

Пример 2. Рассмотрим пример, как изменится налоговая нагрузка на предприятия на расчетах примера ниже.

Изменения в исчислении НДС относительно иностранных организаций, предоставляющих электронные услуги

После 1.01.2019 все иностранные организации, которые предоставляют электронные услуги предприятиям, обязаны будут зарегистрироваться самостоятельно в органах и уплачивать НДС,

Исчерпывающий перечень электронных услуг предоставлен в статье 174.2 НК РФ.

С 01.01.2019 года иностранным организациям, оказывающим услуги в электронном виде, необходимо будет выполнить следующие порядок действий:

- регистрация в Федеральной налоговой службе в качестве налогоплательщика;

- получение ИНН;

- оплата налога;

- подача декларации ежеквартально.

Заявки в российских органах ФНС могут быть поданы заказным письмом, в режиме онлайн через сайт Федеральной налоговой службы России (сайт имеет англоязычную версию).

Если иностранная компания уже зарегистрирована в Федеральной налоговой службе, уплачивает НДС, то от таких компаний не потребуется повторной регистрации.

Важно! Ставка НДС на электронные услуги в 2019 году составит 16,67%.

Ситуация при наличии налогового агента: изменения в 2019 году

При наличии налогового агента у иностранной компании, который участвует в платежах, обязательство по исчислению и уплате НДС лежит на посредниках.

Если в платежах участвуют несколько посредников, то налоговым агентом будет посредник, через которого непосредственно осуществляются платежи с клиентами. Если этим посредником окажется иностранная компания, не зарегистрированная в российских налоговых органах, такая компания должна будет зарегистрироваться в российских налоговых органах.

Если иностранная компания предоставляет некоторые из своих электронных услуг через агентов, то агенты будут рассчитывать, платить и отчитываться по НДС за эти услуги.

Для электронных услуг, оказываемых иностранными компаниями, не составляются НДС-счета, книга покупок, книга продаж, реестр полученных и выданных НДС-счетов. Но после того, как иностранная компания зарегистрирована в Федеральной налоговой службе России, в документах на продажу услуг должны быть указаны следующие реквизиты: идентификационный номер налогоплательщика ИНН, КПП и точное название компании. При указании этих обязательных реквизитов в документах российские клиенты имеют право вычесть НДС, уплаченный иностранной компанией, и им не нужно включать сумму налога в стоимость услуг.

Важно! Закон отражает попытку законодателя упорядочить администрирование НДС, поступающего от многочисленных субъектов малого бизнеса и индивидуальных предпринимателей, приобретающих электронные услуги у крупных иностранных корпораций и, выполняющих свои обязательства по постановке на учет в налоговых органах и уплате НДС в соответствии с новыми правилами.

Плательщики единого сельскохозяйственного налога станут плательщиками НДС с 1 января 2019 года. Они также будут считаться плательщиками НДС. Тем не менее, они будут иметь право на освобождение от уплаты НДС, если:

- переход на ЕСХН и при применении льготы по НДС проходит в течение одного календарного года;

- доходы (за предыдущий период по НДС) от продажи товаров или услуг, подлежащих обложению НДС не превышают следующие значения: 100 млн. рублей на 2018 год; 90 млн. рублей к 2019 году; 80 млн. руб. к 2020 году;70 млн. руб. на 2021 год; 60 млн. руб. за 2022 год и последующие годы.

Закон обязывает плательщиков НДС подавать соответствующее уведомление в местные налоговые органы. Поэтому, начиная с 1.01.2019 года, все предприятия и индивидуальные предприниматели, которые платят НДС, не решившие применять освобождение от НДС, будут обязаны взимать НДС с реализованных товаров (работ, услуг).

Важно! Внося эти изменения, законодатель решает вопрос, который существует в агропромышленном комплексе: покупатели, являющиеся плательщиками НДС, приобретая товары (работы, услуги) у поставщиков, применяющих НДС, не могут вычитать входной НДС. Такие поставщики повышают цену на свои затраты по входному НДС, что увеличивает стоимость закупок для покупателей.

Закон изменяет порядок распределения входного НДС, связанного с продажами, освобожденными от НДС: правило пяти процентов теперь будет применяться только к косвенным расходам. НДС на товары (работы, Услуги) и имущественные права, приобретенные с целью совершения сделок, не облагаемых НДС, не может быть заявлен в качестве входного кредита, а должен быть включен в стоимость приобретения товаров (работ, услуг) и имущественных прав.

Эти поправки ставят налогоплательщиков в невыгодное положение, заставляя их учитывать вводимый НДС отдельно, независимо от объема операций, не облагаемых НДС.

Вопрос № 1. Для каких случаев предусмотрена ставка 0% в 2019 году?

Такая ставка характерна для экспортных операций, перевозке за границу пассажиров и багажа.

Вопросы № 2. В отношении каких товаров может применяться новая ставка 20%

Новая ставка может быть применима в отношении товаров, имущественных прав, переданных с 01.012019 (п.4 ст. 5 ФЗ № 303)

Ошибка № 1. Возможные ошибки при исчислении переходного НДС.

При перечислении сумм до 01.01.2019 налоговым агентом за товары, отгруженные с 01.01.2019, применяется ставка 18/118 независимо от даты принятия этих товаров к учету без пересчета в 2019 году.

В связи с изменением ставки НДС меняется налоговая декларация, а также форма книг продаж и покупок. Бухгалтерские программы также необходимо будет перенастроить.

Кроме того, одновременно с Законом о повышении ставки НДС до 20% были приняты поправки в Налоговый кодекс, сокращающие период официального контроля НДС на один месяц (Федеральный закон № 302-ФЗ от 3 августа 2017 года). Но проверка будет проходить быстрее, только если у инспекторов нет подозрений и вопросов относительно подачи и подтверждения документов. Если они подозревают малейшее нарушение, срок проверки будет продлен на один месяц.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

НДС 20%: что будет с вычетами и возмещениями в 2019 году

Закон о повышении НДС до 20% с 1 января будущего года подписан. Неоднозначное решение. Минфин в традиционно оптимистичном ежегодном проекте «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и плановый период 2020 и 2021 годов» отметил, что оно приведет к росту инфляции при одновременном снижении темпа роста реальных заработных плат (до менее 1,0% с планируемых 6,3%).

Что это значит на деле? Ухудшение качества жизни граждан и снижение их покупательской способности при автоматическом повышении цен со стороны продавцов товаров и услуг. Таким образом, совпадут сразу два негативных фактора: повышение налогов и снижение покупательской способности.

Есть и третий негативный фактор, который отработает, – повышение эффективности налогового и банковского контроля, а значит и собираемости налогов. Использование обнальных организаций становится дороже и значительно опаснее.

Насколько реально вырастет НДС, и как изменится налоговая нагрузка, мы продемонстрируем на реальном примере:

Как мы видим, повышение ставки НДС при неизменности стоимости покупки и реализации, приводит к снижению чистой прибыли и повышению налоговой нагрузки. Кстати, в данном случае рост налоговой нагрузки по НДС составил 9,2% несмотря на рост показателя вычетов по НДС.

А это значит, что те, у кого были проблемы с входящим НДС при ставке 18%, получат в 2019 году соответствующий рост проблемы при новой ставке. Какой именно несложно посчитать, следуя логике, указанной в таблице.

При этом мы должны понимать, что в реальной жизни вырастет и стоимость приобретаемых товаров, а компенсационный рост продажной цены может привести к снижению объемов продаж. Что делать в этой ситуации?

Как сохранить маржинальность бизнеса, и максимально нивелировать негативные факторы роста НДС мы расскажем на нашем уникальном семинаре «Бизнес в эпоху перемен: реальная оптимизация налогов», который пройдет 23 августа 2018 года в Санкт-Петербурге (с онлайн-трансляцией в регионы) и 27 сентября в Москве, в расширенном формате, но закрытом режиме без фото и видео съемки.

Но и без повышения НДС 2018 год продолжил тенденции предыдущих лет: при значительном снижении количества выездных налоговых проверок, растет эффективность камеральных, в том числе по результатам проверок деклараций по НДС.

Все больше налогоплательщиков получают «письма счастья», в которых им сообщают, что в ходе мероприятий налогового контроля, были выявлены факты и обстоятельства, свидетельствующие о нарушении организацией налогового законодательства в части ведения финансово-хозяйственной деятельности с высоким налоговым риском по конкретным контрагентам, имеющим признаки номинальности.

Налоговики рекомендуют добровольно подать уточнённые декларации, параллельно напоминая о низком размере заработной плате и вероятности проведения выездной налоговой проверки, после чего большинство налогоплательщиков подают «уточненки», снимая вычеты по спорных контрагентам и не решаясь на судебный спор (что часто, но не всегда, оправдано).

Стало сложно найти практику по делам о возмещении НДС из бюджета, налоговики приучили – из бюджета возвращать НДС опасно, лучше переносить их на следующие периоды, в соответствии с п.1.1 ст.172 НК РФ. Но смельчаки готовые воспользоваться законным правом на возмещение, предусмотренным самим НК РФ есть, правда, с небольшими суммами к возмещению. Причем много решений вынесено в пользу налогоплательщиков.

Так Арбитражный суд Волгоградской области в решении по делу №А12-40785/2017 от 12.03.2018 обязал возместить ИП НДС в размере 684 262 руб. Налоговый орган утверждал, что экспортная поставка ИП хотя и реальна, но убыточна и направлена на неправомерное возмещение НДС. Но суд указал, что налоговики использовали неверную методику определения налоговым органом конечного финансового результата совершённых сделок, сравнивая цены внутри РФ с учетом НДС и экспортной без НДС. Поскольку НДС, уплаченный продавцу товара на внутреннем рынке, подлежит возмещению из бюджета, то сделка по реализации товара на экспорт является прибыльной.

Также суд отметил, что налоговый орган, отказывая в применении налоговых вычетов и возмещении НДС, вместе с тем, признал обоснованным применение налоговой ставки 0% в отношении спорных хозяйственных операций, что уже является противоречием. Несмотря на благоприятный итог для налогоплательщика отметим, что налоговики, пытаясь доказать необоснованную налоговую выгоду, касались вопроса цены сделки при том, что этот вопрос не может быть предметом выездной или камеральной проверки (Письмо ФНС России от 27.11.2017 N ЕД-4-13/23938@).

Вопрос цены, влияния на нее взаимозависимости, деловой цели сделки и исполнения ее именно контрагентом по договору также являются определяющими при признании обоснованными вычетов НДС и его возмещении. Так Арбитражный суд Татарстана в решении по делу №А65-1013/2018 от 04.07.2018 года встал на сторону налогоплательщика, признав незаконным решение инспекции об отказе в возмещении НДС в сумме 1 235 044 руб.: налогоплательщик на заемные денежные средства купил у организации основные средства, налоговики посчитали это схемой, потому что:

- покупатель и продавец созданы незадолго до сделки;

- источником финансирования при приобретении объектов недвижимости заявителя послужили заемные средства, которые прошли денежный круг и вернулись заимодавцам;

- НДС с реализации в бюджет в полной мере не поступил, в связи с чем отсутствует источник для возмещения налога из бюджета;

- фактический пользователь вышеуказанного имущества при юридической смене собственника остается прежним;

- покупатель и продавец взаимозависимы, по их счетам осуществляются транзитные операции, а экономический смысл сделки отсутствует.

Но налоговики не смогли доказать ни взаимозависимость, ни нерыночный характер сделки. Суд указал, что налоговым органом не доказано, что целью совершения заявителем спорных операций с контрагентом являлось получение исключительно налоговой выгоды, в отсутствие намерения осуществлять реальную экономическую деятельность, при том, что контрагент является реально существующим, а получение им от заявителя оплаты с НДС налоговым органом не оспаривается.

Интересно, что налоговики, отстаивая интересы бюджета, ставили право на применение заявителем вычета по НДС в зависимость от того, что продавец недвижимого имущества ранее уже предъявлял к возмещению НДС из бюджета и, соответственно, в бюджет недопоступили денежные средства. Но суд указал, что любое юридическое лицо при наличии законных оснований вправе подать заявление на возмещение НДС из бюджета.

Каждый новый собственник недвижимого имущества имеет все правовые основания для предъявления налога НДС к вычету после принятия объекта на учет при условии его использования в деятельности, облагаемой НДС и при наличии соответствующих счетов-фактур, достоверности содержащихся в них сведений. При этом, налоговым законодательством право на применение вычета по НДС не связывается ни с фактической оплатой покупателем приобретенных товаров (работ, услуг), ни с тем, заявлялся ли соответствующий вычет по НДС продавцом товаров (работ, услуг).

Указанные дела указывают на передергивание налоговиками и некоторыми налоговыми консультантами фактов с целью запугивания бизнесменов: действительно налоговики выигрывают 84% налоговых споров, но подавляющее большинство таких споров касаются примитивного использования фирм-однодневок или покупок «бумажного НДС». В данных делах налоговики научились получать серьезные доказательства, определяющие исход дела.

Однако правильное структурирование бизнеса и использование законных схем оптимизации налогов позволяет организациям выигрывать споры с налоговиками (например, при использовании давальческой схемы, налоговики в 2018 году выиграли только 57% споров).

О том, как правильно реструктурировать бизнес, обеспечив законную налоговую оптимизацию и защиту активов бизнеса и собственников, мы расскажем на наших семинарах 23 августа 2018 года в Санкт-Петербурге (с онлайн-трансляцией в регионы) и 27 сентября в Москве.

А если работать по-старому? По данным МВД за 5 месяцев 2018 года выявлено 3 877 налоговых преступлений, расследовано 1 434, материальный ущерб бюджету – 43,2 млрд рублей. В среднем одно налоговое преступление – уклонение на 11,1 млн рублей. Это меньше, чем средний размер налоговых доначислений по результатам выездных проверок – 20,1 млн рублей (за первые 4 месяца 2018 года). Что такое недоимка в 11,1 млн рублей? Грубо говоря, это перевод 30 млн рублей за 3 года на обналичивание или по 833 тысяч руб. в месяц, что сопоставимо с размером черной зарплаты организации со штатом 20 человек.

Можно ли работать без «оптимизации» НДС или обналичивания через помойки? Можно и нужно.

НДС 20%: что будет с вычетами и возмещениями в 2019 году

Закон о повышении НДС до 20% с 1 января будущего года подписан. Неоднозначное решение. Минфин в традиционно оптимистичном ежегодном проекте «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и плановый период 2020 и 2021 годов» отметил, что оно приведет к росту инфляции при одновременном снижении темпа роста реальных заработных плат (до менее 1,0% с планируемых 6,3%).

Что это значит на деле? Ухудшение качества жизни граждан и снижение их покупательской способности при автоматическом повышении цен со стороны продавцов товаров и услуг. Таким образом, совпадут сразу два негативных фактора: повышение налогов и снижение покупательской способности.

Есть и третий негативный фактор, который отработает, – повышение эффективности налогового и банковского контроля, а значит и собираемости налогов. Использование обнальных организаций становится дороже и значительно опаснее.

Насколько реально вырастет НДС, и как изменится налоговая нагрузка, мы продемонстрируем на реальном примере:

Как мы видим, повышение ставки НДС при неизменности стоимости покупки и реализации, приводит к снижению чистой прибыли и повышению налоговой нагрузки. Кстати, в данном случае рост налоговой нагрузки по НДС составил 9,2% несмотря на рост показателя вычетов по НДС.

А это значит, что те, у кого были проблемы с входящим НДС при ставке 18%, получат в 2019 году соответствующий рост проблемы при новой ставке. Какой именно несложно посчитать, следуя логике, указанной в таблице.

При этом мы должны понимать, что в реальной жизни вырастет и стоимость приобретаемых товаров, а компенсационный рост продажной цены может привести к снижению объемов продаж. Что делать в этой ситуации?

Как сохранить маржинальность бизнеса, и максимально нивелировать негативные факторы роста НДС мы расскажем на нашем уникальном семинаре «Бизнес в эпоху перемен: реальная оптимизация налогов», который пройдет 23 августа 2018 года в Санкт-Петербурге (с онлайн-трансляцией в регионы) и 27 сентября в Москве, в расширенном формате, но закрытом режиме без фото и видео съемки.

Но и без повышения НДС 2018 год продолжил тенденции предыдущих лет: при значительном снижении количества выездных налоговых проверок, растет эффективность камеральных, в том числе по результатам проверок деклараций по НДС.

Все больше налогоплательщиков получают «письма счастья», в которых им сообщают, что в ходе мероприятий налогового контроля, были выявлены факты и обстоятельства, свидетельствующие о нарушении организацией налогового законодательства в части ведения финансово-хозяйственной деятельности с высоким налоговым риском по конкретным контрагентам, имеющим признаки номинальности.

Налоговики рекомендуют добровольно подать уточнённые декларации, параллельно напоминая о низком размере заработной плате и вероятности проведения выездной налоговой проверки, после чего большинство налогоплательщиков подают «уточненки», снимая вычеты по спорных контрагентам и не решаясь на судебный спор (что часто, но не всегда, оправдано).

Стало сложно найти практику по делам о возмещении НДС из бюджета, налоговики приучили – из бюджета возвращать НДС опасно, лучше переносить их на следующие периоды, в соответствии с п.1.1 ст.172 НК РФ. Но смельчаки готовые воспользоваться законным правом на возмещение, предусмотренным самим НК РФ есть, правда, с небольшими суммами к возмещению. Причем много решений вынесено в пользу налогоплательщиков.

Так Арбитражный суд Волгоградской области в решении по делу №А12-40785/2017 от 12.03.2018 обязал возместить ИП НДС в размере 684 262 руб. Налоговый орган утверждал, что экспортная поставка ИП хотя и реальна, но убыточна и направлена на неправомерное возмещение НДС. Но суд указал, что налоговики использовали неверную методику определения налоговым органом конечного финансового результата совершённых сделок, сравнивая цены внутри РФ с учетом НДС и экспортной без НДС. Поскольку НДС, уплаченный продавцу товара на внутреннем рынке, подлежит возмещению из бюджета, то сделка по реализации товара на экспорт является прибыльной.

Также суд отметил, что налоговый орган, отказывая в применении налоговых вычетов и возмещении НДС, вместе с тем, признал обоснованным применение налоговой ставки 0% в отношении спорных хозяйственных операций, что уже является противоречием. Несмотря на благоприятный итог для налогоплательщика отметим, что налоговики, пытаясь доказать необоснованную налоговую выгоду, касались вопроса цены сделки при том, что этот вопрос не может быть предметом выездной или камеральной проверки (Письмо ФНС России от 27.11.2017 N ЕД-4-13/23938@).

Вопрос цены, влияния на нее взаимозависимости, деловой цели сделки и исполнения ее именно контрагентом по договору также являются определяющими при признании обоснованными вычетов НДС и его возмещении. Так Арбитражный суд Татарстана в решении по делу №А65-1013/2018 от 04.07.2018 года встал на сторону налогоплательщика, признав незаконным решение инспекции об отказе в возмещении НДС в сумме 1 235 044 руб.: налогоплательщик на заемные денежные средства купил у организации основные средства, налоговики посчитали это схемой, потому что:

- покупатель и продавец созданы незадолго до сделки;

- источником финансирования при приобретении объектов недвижимости заявителя послужили заемные средства, которые прошли денежный круг и вернулись заимодавцам;

- НДС с реализации в бюджет в полной мере не поступил, в связи с чем отсутствует источник для возмещения налога из бюджета;

- фактический пользователь вышеуказанного имущества при юридической смене собственника остается прежним;

- покупатель и продавец взаимозависимы, по их счетам осуществляются транзитные операции, а экономический смысл сделки отсутствует.

Но налоговики не смогли доказать ни взаимозависимость, ни нерыночный характер сделки. Суд указал, что налоговым органом не доказано, что целью совершения заявителем спорных операций с контрагентом являлось получение исключительно налоговой выгоды, в отсутствие намерения осуществлять реальную экономическую деятельность, при том, что контрагент является реально существующим, а получение им от заявителя оплаты с НДС налоговым органом не оспаривается.

Интересно, что налоговики, отстаивая интересы бюджета, ставили право на применение заявителем вычета по НДС в зависимость от того, что продавец недвижимого имущества ранее уже предъявлял к возмещению НДС из бюджета и, соответственно, в бюджет недопоступили денежные средства. Но суд указал, что любое юридическое лицо при наличии законных оснований вправе подать заявление на возмещение НДС из бюджета.

Каждый новый собственник недвижимого имущества имеет все правовые основания для предъявления налога НДС к вычету после принятия объекта на учет при условии его использования в деятельности, облагаемой НДС и при наличии соответствующих счетов-фактур, достоверности содержащихся в них сведений. При этом, налоговым законодательством право на применение вычета по НДС не связывается ни с фактической оплатой покупателем приобретенных товаров (работ, услуг), ни с тем, заявлялся ли соответствующий вычет по НДС продавцом товаров (работ, услуг).

Указанные дела указывают на передергивание налоговиками и некоторыми налоговыми консультантами фактов с целью запугивания бизнесменов: действительно налоговики выигрывают 84% налоговых споров, но подавляющее большинство таких споров касаются примитивного использования фирм-однодневок или покупок «бумажного НДС». В данных делах налоговики научились получать серьезные доказательства, определяющие исход дела.

Однако правильное структурирование бизнеса и использование законных схем оптимизации налогов позволяет организациям выигрывать споры с налоговиками (например, при использовании давальческой схемы, налоговики в 2018 году выиграли только 57% споров).

О том, как правильно реструктурировать бизнес, обеспечив законную налоговую оптимизацию и защиту активов бизнеса и собственников, мы расскажем на наших семинарах 23 августа 2018 года в Санкт-Петербурге (с онлайн-трансляцией в регионы) и 27 сентября в Москве.

А если работать по-старому? По данным МВД за 5 месяцев 2018 года выявлено 3 877 налоговых преступлений, расследовано 1 434, материальный ущерб бюджету – 43,2 млрд рублей. В среднем одно налоговое преступление – уклонение на 11,1 млн рублей. Это меньше, чем средний размер налоговых доначислений по результатам выездных проверок – 20,1 млн рублей (за первые 4 месяца 2018 года). Что такое недоимка в 11,1 млн рублей? Грубо говоря, это перевод 30 млн рублей за 3 года на обналичивание или по 833 тысяч руб. в месяц, что сопоставимо с размером черной зарплаты организации со штатом 20 человек.

Можно ли работать без «оптимизации» НДС или обналичивания через помойки? Можно и нужно.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.