Сегодня рассмотрим тему: "какие суммы отражать при заполнении расчёта по взносам позиция фнс россии" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Какие суммы отражать при заполнении расчёта по взносам: позиция ФНС России

- 2 ФНС России разъяснила порядок заполнения расчета по страховым взносам

- 3 Контрольные соотношения в новом расчете по взносам

- 4 Как при заполнении РСВ указать возмещение из ФСС в 2019 году

- 5 Как поступить, если в расчете по страховым взносам отражена сумма превышения расходов над исчисленными страховыми взносами?

- 6 О невозможности указания отрицательных значений начисленных взносов в расчете по страховым взносам

- 7 РСВ за полугодие: инструкция для начинающих бухгалтеров

Какие суммы отражать при заполнении расчёта по взносам: позиция ФНС России

Налоговая служба России не перестаёт давать свои комментарии по поводу заполнения расчета по взносам. Очевидно, что сказанного в гл. 34 Налогового кодекса РФ недостаточно. На этот раз ФНС прояснила вопрос, который напрямую законом не урегулирован.

Основная задача плательщика при заполнении расчета по страховым взносам – указать в этом документе базу для исчисления взносов. Её определяют по правилам ст. 421 НК РФ. Таким образовать можно сгенерировать следующую формулу:

Из этой формулы чиновники ФНС России делают 3 важных вывода, которые имеют принципиальное значение для заполнения расчета по страховым взносам с 2017 года (письмо от 08.08.2017 № ГД-4-11/15569):

- Следует различать выплаты и вознаграждения, не облагаемые взносами, и такие, которые закон не признаёт объектом обложения взносами.

- Согласно правилам, суммы, не облагаемые взносами, порядок заполнения расчета по взносам требует показывать в этом отчёте.

- В то же время суммы, которые закон не признаёт объектом обложения взносами, показывать в расчёте не нужно. Это важно, поскольку порядок заполнения расчета по страховым взносам прямо об этом не говорит.

Можно выделить 4 категории сумм, которые не должны фигурировать при заполнении единого расчета по страховым взносам, поскольку не отнесены к объекту обложения. Они названы в пунктах 4 – 7 ст. 420 НК РФ. Это следующие выплаты и вознаграждения:

По гражданско-правовым договорам, предмет которых:

· переход права собственности;

· иных вещных прав на имущество (имущественные права).

По договорам о передаче имущества (соответствующих прав) в пользование.

Исключение составляют следующие договоры:

· заказ автору;

· отчуждение исключительного права на произведения науки/литературы/искусства;

· издательские лицензионные;

· лицензионные о предоставлении права пользования произведением науки/литературы/искусства.

Суммы, адресованные иностранцам и лицам без гражданства:

| Видео (кликните для воспроизведения). |

· по трудовым договорам с отечественной компанией для работы в ее заграничной обособленной структуре;

· в связи с деятельностью вне России в рамках гражданско-правовых договоров на выполнение работ, оказание услуг.

Волонтёрам в рамках гражданско-правовых договоров на возмещение их расходов (ст. 7.1 Закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и благотворительных организациях».

Исключение: расходы на питание свыше суточных (п. 3 ст. 217 НК РФ).

Иностранцам и лицам без гражданства, а также волонтёрам по трудовым или гражданско-правовым договорам:

· с ФИФА;

· дочерними организациями ФИФА;

· оргкомитетом «Россия-2018»;

· дочерними организациями оргкомитета «Россия-2018».

Сюда также входит возмещение затрат волонтеров:

· на оформление и выдачу виз, приглашений и аналогичных документов;

· оплату проезда, проживания, питания, спортивной экипировки, обучения, услуг связи, транспортного обеспечения, языкового сопровождения, сувениров с символикой чемпионата мира по футболу 2018 года.

Согласно правилам заполнения расчета по взносам, их объект для нанимателей составляют выплаты и другие вознаграждения в адрес физлиц, которые подпадают под обязательный соцстрах в силу указаний федеральных законов. А именно (п. 1 и 2 ст. 420 НК РФ):

• трудовых отношений;

• гражданско-правовых договоров на выполнение работ, оказание услуг.

• об отчуждении исключительного права на произведения науки/литературы/искусства;

• издательской лицензии;

• лицензии на предоставлении права использования произведения науки/литературы/искусства.

Также вознаграждения, которые начисляют при управлении правами на коллективной основе в пользу авторов произведений по договорам с пользователями.

Согласно правилам заполнения расчета по страховым взносам, необлагаемые выплаты всё же включают в этот отчёт. Они названы в пунктах 1 – 3 ст. 422 НК РФ:

ФНС России разъяснила порядок заполнения расчета по страховым взносам

Налоговики указали, что плательщиками в расчете отражается база для исчисления страховых взносов, рассчитанная как разность между начисленными суммами выплат и иных вознаграждений, которые включаются в объект обложения страховыми взносами, и суммами, не подлежащими обложению страховыми взносами (письмо ФНС России от 8 августа 2017 г. № ГД-4-11/15569@).

Напомним, согласно п. 1 и п. 2 ст. 420 Налогового кодекса объектом обложения страховыми взносами для плательщиков-работодателей признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию. При этом в соответствии с Порядком заполнения расчета по страховым взносам, при расчете сумм страховых взносов плательщики в соответствующих строках и графах отражают суммы выплат и иных вознаграждений, поименованные в этих пунктах.

| Видео (кликните для воспроизведения). |

ФОРМЫ

Расчет по страховым взносам

Образец заполнения Расчета по страховым взносам

В свою очередь, суммы выплат и иных вознаграждений, указанные в п. 4-7 ст. 420 НК РФ, не признаются объектом обложения страховыми взносами. Соответственно такие суммы не отражаются в расчете. Однако суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами в соответствии со ст. 422 НК РФ, в соответствии с Порядком заполнения расчета по страховым взносам подлежат отражению в расчете.

Также в письме подчеркивается, что не облагаются страховыми взносами выплаты в отношении физических лиц, поименованные в п. 1-3 ст. 422 НК РФ:

1) в части страховых взносов на обязательное пенсионное страхование:

- суммы денежного содержания (ежемесячного денежного вознаграждения) и иные выплаты, получаемые прокурорами и следователями, а также судьями федеральных судов и мировыми судьями,

- выплаты и иные вознаграждения, осуществляемые в пользу обучающихся в профессиональных образовательных организациях, в вузах по очной форме обучения за деятельность, осуществляемую в студенческих отрядах (включенных в реестр молодежных и детских объединений, пользующихся господдержкой) по трудовым договорам или по гражданско-правовым договорам, предметом которых являются выполнение работ или оказание услуг;

2) в части страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера.

Контрольные соотношения в новом расчете по взносам

С 2017 года страхователи сдают новый расчет по взносам (Приказ ФНС от 10.10.2016 № ММВ-7-11/551@). Чтобы ФНС приняла расчет и не затребовала пояснений, должны выполняться контрольные соотношения, приведенные в письме ФНС от 13.03.2017 № БС-4-11/4371@. На что нужно обратить внимание?

В первую очередь убедитесь, что общая сумма исчисленных взносов на обязательное пенсионное страхование (ОПС) в целом по плательщику за каждый месяц с базы, не превышающей предельной величины (строка 061 подраздела 1.1 приложения 1), равна сумме исчисленных взносов на ОПС за соответствующий месяц с базы, не превышающей предельной величины, по всем физлицам (строки 240 подраздела 3.2.1; см. табл., блок 1).

Если предприятие платит взносы на ОПС по доптарифам, то должно выполняться еще одно равенство (см. табл., блок 2). Общая сумма исчисленных взносов по доптарифу в целом по плательщику за каждый месяц (строки 050 по подразделам 1.3.1 и 1.3.2) должна быть тождественна сумме взносов по доптарифу за каждый месяц по всем физлицам (строки 290 подраздела 3.2.2).

Если равенства не выполняются, то ФНС не позднее чем на следующий день после получения расчета (или в течение 10 дней, если расчет был сдан на бумаге) направляет плательщику уведомление, что расчет не представлен.

Также будет считаться, что расчет не представлен, если при сверке персонифицированных сведений (строки 070–100 подраздела 3.1) с базой подсистемы «Централизованный учет налогоплательщиков» будет выявлено несоответствие СНИЛС и ФИО физического лица. Чтобы избежать таких ошибок, вводите данные в разделе 3 непосредственно со страхового свидетельства (или его скан-копии). А еще лучше заблаговременно сверьте ФИО и СНИЛС физлиц с ПФР. Невыполнение других контрольных соотношений, которые указаны в письме ФНС от 13.03.2017 № БС-4-11/4371@, не может служить причиной отказа в приеме расчета.

Остальные показатели сверяются уже после того, как расчет принят. Тем не менее если какие-то контрольные соотношения не будут выполняться, налоговый орган направит плательщику требование о представлении пояснений. Получив такое требование, вы должны в течение шести рабочих дней отправить квитанцию о приеме, а в течение следующих пяти рабочих дней пояснить расхождения или внести исправления в расчет.

Пояснения или исправления потребуются в следующих случаях:

- Суммы страховых взносов по всем видам страхования, указанные в разделе 1, не равны сумме взносов по всем применяемым тарифам, указанным в приложении 1 раздела 1 (см. табл., блок 3).

- Сумма выплат и иных вознаграждений в подразделе 1.1 приложения 1 раздела 1 не равна сумме выплат по строкам 210 всех подразделов 3.2.1 (см. табл., блок 4).

- База, не превышающая предельную величину (строки 050–051 подраздела 1.1 приложения 1), отличается от базы, на которую начислены взносы на ОПС и которая получена суммированием всех строк 220 подраздела 3.2.1 (см. табл., блок 4).

- Значения строки 060 по всем графам не равны сумме значений строк 061 и 062.

- Выплаты, база и взносы по графе 2 «Всего» (за последние три месяца) не равны сумме граф 3, 4, 5 (1-й месяц + 2-й месяц + 3-й месяц; см. табл., блок 5).

Также ФНС проконтролирует, чтобы в отношении каждого физлица не была превышена предельная величина, то есть чтобы сумма по строке 220 нарастающим итогом с начала года была не больше 876 000 ₽. В самой форме суммы с начала года не отражаются, поэтому начиная с полугодия для расчета предельной величины ФНС будет использовать показатель за предыдущий отчетный период из своей базы.

Начиная с полугодия ФНС будет сверять нарастающим итогом и другие показатели. Так, во всех подразделах приложения 1 и в приложениях 2 и 8–10 значение графы 1 «Всего с начала расчетного периода» должно быть равно сумме показателя графы 1 за предыдущий период (хранится в базе ФНС) и значения графы 2 «Всего» (за последние три месяца отчетного периода).

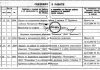

Таблица. Контрольные соотношения в расчете по страховым взносам (письмо ФНС от 13.03.2017 № БС-4-11/4371@)

С 2017 года страховые взносы (кроме взносов «на травматизм») администрируют налоговики (гл. 34 НК РФ). Поэтому актуальный расчет по страховым взносам, который сегодня должны сдавать страхователи, утвержден ФНС (Приказ ФНС от 10.10.2016 № ММВ-7-11/551@ ).

Бесплатно скачать бланк расчета по страховым взносам можно в системе КонсультантПлюс .

Расчет по страховым взносам-2018/2019: состав отчетности

Расчет по страховым взносам состоит из титульного листа и трех разделов:

- раздел 1 «Сводные данные об обязательствах плательщика страховых взносов». Стоит отметить, что первый раздел является самым емким. Он включает в себя расчеты по всем взносам: на обязательное пенсионное, медицинское и социальное страхование (кроме взносов «на травматизм»);

- раздел 2 «Сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств»;

- раздел 3 «Персонифицированные сведения о застрахованных лицах» (данный раздел заполняется на каждое застрахованное лицо).

Работодатели (не являющиеся главами КФХ) в обязательном порядке представляют:

– подразделы 1.1, 1.2, 1.3.1, 1.3.2, 1.3.3, 1.4 приложения № 1 к разделу 1;

— приложение № 2 к разделу 1;

— приложения №№ 5-10 к разделу 1;

— раздел 3

– титульный лист;

– раздел 1;

– подразделы 1.1 и 1.2 приложения № 1 к разделу 1;

— приложение № 2 к разделу 1;

– приложение № 3 к разделу 1;

— приложение № 4 к разделу 1;

Единый расчет по страховым взносам-2018/2019: порядок заполнения

Подробный порядок заполнения расчета по страховым взносам вы найдете в Приложении № 2 к Приказу ФНС России от 10.10.2016 № ММВ-7-11/551@. Мы же остановимся на общих требованиях к заполнению этого расчета:

- при заполнении расчета нужно использовать чернила черного/фиолетового/синего цвета;

- текстовые поля заполняются печатными заглавными буквами. Если расчет будет подготовлен на компьютере, а затем распечатан, то при заполнении расчета необходимо использовать шрифт Courier New 16-18 пунктов;

- страницы расчета должны иметь сквозную нумерацию, начиная с титульного листа. Номер страницы записывается следующим образом: например, «001» — для первой страницы, «025» — для двадцать пятой;

- поля заполняются слева направо, начиная с крайнего левого знакоместа;

- стоимостные показатели отражаются в рублях и копейках;

- при отсутствии какого-либо количественного/суммового показателя в соответствующем поле ставится «0», в остальных случаях проставляется прочерк.

При заполнении расчета и его подготовке к сдаче под запретом:

- исправление ошибок в расчете при помощи корректирующего или аналогичного средства;

- двусторонняя печать расчета;

- скрепление листов, приводящих к порче расчета.

Практически любая отчетность содержит в себе закодированную информацию. Например, код отчетного/налогового периода. И, как показывает практика, у бухгалтеров проставление тех или иных кодов вызывает затруднения. Поэтому кодам, указываемым в едином расчете по страховым взносам, мы посвятили отдельный материал.

Отчетными периодами являются I квартал, полугодие и 9 месяцев, а расчетным периодом – календарный год (ст. 423 НК РФ).

Сроки представления единого расчета по страховым взносам

Представить расчет нужно не позднее 30 числа месяца, следующего за отчетным/расчетным периодом (п. 7 ст. 431 НК РФ).

В 2019 году расчет необходимо представить в следующие сроки:

Как при заполнении РСВ указать возмещение из ФСС в 2019 году

Начиная с 2017 года при заполнении РСВ применяются Форма и Порядок, утвержденные Приказом ФНС России от 10.10.2016 № ММВ-7-11/ [email protected] .

Порядок заполнения РСВ 2019 (возмещение от ФСС) гласит, что суммы страховых взносов на ВНиМ (страхование в связи с временной нетрудоспособностью и в связи с материнством) отражаются в Приложении 2 к Разделу 1 Расчета.

В соответствии с пунктом 11.14 Порядка, в строке 080 Приложения 2 нужно указать сумму возмещения из ФСС в графе, соответствующей месяцу фактического возмещения.

Таким образом, если Фонд возместил расходы работодателя на выплату пособия в мае 2019, то отразить это нужно по строке 080 в графе для 2 месяца 2 квартала. Как это сделать, мы подробно опишем в примере.

В итоговой строке 090 Приложения 2 нужно указать сумму, рассчитанную по следующей формуле:

Так отражается разница между начисленными взносами и расходами на выплату пособий плюс сумма возмещения из ФСС за отчетный период.

В результате подсчета разницы может получиться либо отрицательное, либо положительное число.

Сумму со знаком минус впереди в расчете указывать не нужно! Указывается только разница, а показать, отрицательная она или положительная, нужно при помощи цифр 1 или 2, проставляемых в графах «признак»:

- 1 — взносы больше затрат на страховые выплаты работникам;

- 2 — затраты на страховые выплаты больше начисленных взносов

Итак, если получится отрицательная величина, ставим цифру 2 в графе «признак». Это будет означать, что величина перечисленных вами пособий больше, чем размер страховых взносов.

Обратите внимание, что по итогам отчетного периода получится или сумма к уплате в бюджет (положительная), или к возмещению из бюджета (отрицательная). Они будут указаны с признаками «1» и «2» соответственно. При этом нельзя одновременно заполнять строки расчета:

- 110 и 120;

- 111 и 121;

- 112 и 122;

- 113 и 128.

При получении величины к уплате заполняйте строку 110, а к возмещению — строку 120 и так далее.

Отражая возмещение ФСС расходов при заполнении РСВ, бухгалтеры замечают расхождение в величине страховых взносов, указанных в строке 090 расчета, с данными бухгалтерского учета. Такое расхождение вызывает сомнения и закономерный вопрос: правильно ли заполнена форма. Например, по факту ФСС возместил расходы компании, а при заполнении расчета выходит, что компания должна Фонду большую сумму, чем на самом деле. Так как деньги, которые Фонд уже возместил, прибавляются к начисленным за период взносам.

На самом деле никакой ошибки в этом нет. И заполнять расчет нужно именно так, как указывает Порядок.

Несмотря на то, что в итоговой строке 110 1-го раздела, а также в строке 090 Приложения 2 будет указана большая сумма, уплатить в Фонд нужно будет только сумму самих взносов.

После переноса всех сведений в карточку расчета с бюджетом, налоговикам будет видно, какие именно суммы являются недоимкой, а какие переплатой. И деньги, возмещенные Фондом страхователю, будут указаны как переплата. Долга перед ФСС у вас не возникнет.

Если расходы на выплату пособий учтены в прошлом году, а возмещение получено в текущем

В этом случае также соблюдается порядок заполнения и используется указанная выше формула. Независимо от того, за какой период ФСС возмещает затраты, за предыдущий квартал или за прошлый год, нужно отразить это в расчете непосредственно в месяц получения.

Об этом говориться в разъясняющем Письме ФНС России от 09.04.2018 № БС-4-11/[email protected]

К тому же такой вывод можно сделать из норм главы 34 НК РФ , в которых с января 2017 года предусмотрен зачет расходов, затраченных на пособия по ВНиМ, в счет предстоящих платежей.

Приведем пример заполнения РСВ при возмещении ФСС.

Исходные условные данные для нашего примера:

Как поступить, если в расчете по страховым взносам отражена сумма превышения расходов над исчисленными страховыми взносами?

В Расчете по страховым взносам сальдо по расчетам с ФСС на 01.01.2017 не отражается, не учитывается.

Отсчет с 01.01.2017 начинается с нуля, так как администрирование передано в ИФНС, для уплаты взносов введены новые КБК.

Поэтому в Расчете отражаются только суммы взносов и расходов за первые три месяца 2017 года

В целом, получается, что вы должны были уплатить взносы за январь в сумме 3668,50 и февраль 2017 года в сумме 3668,50 в установленные сроки на КБК, действующие с 01.01.2017 КБК 2017

И если вы этого не сделали, то поспешите заплатить, а также исчислить и уплатить пени

Для того, чтобы понять, почему в Разделе 1 по строка 110,111. 120,121. отразились именно эти суммы, нужно посмотреть данные Приложения 2 Расчета по строкам 060,070,080,090

так как таблица, которую вы выложили – это обобщенные, сводные данные, результат расчетов за квартал

Судя по этим сводным данным в третьем месяце, то есть в марте, у вас отразилась не переплата прошлого года, а превышение расходов над исчисленными страховыми взносами за март.

О невозможности указания отрицательных значений начисленных взносов в расчете по страховым взносам

Расчеты по страховым взносам не должны содержать данные о начисленных страховых взносах с отрицательными значениями.

Сообщается, что в случае корректировки базы для исчисления страховых взносов за предшествующие отчетные (расчетные) периоды плательщиком представляется уточненный расчет за предшествующий отчетный (расчетный) период. В текущем отчетном (расчетном) периоде сумма произведенного перерасчета за предшествующий период не отражается.

Налоговые органы осуществляют выгрузку в ПФР сведений из расчетов о начисленных страховых взносах на обязательное пенсионное страхование, содержащихся в разделе 3 “Персонифицированные сведения о застрахованных лицах” для их отражения на индивидуальных лицевых счетах застрахованных лиц.

Отмечено, что в случае представления расчетов с указанием данных о начисленных страховых взносах, содержащих отрицательные значения, в приеме сведений может быть отказано, поскольку они не могут отражаться на индивидуальных лицевых счетах застрахованных лиц в системе обязательного пенсионного страхования.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 24 августа 2017 г. N БС-4-11/16793@

Федеральная налоговая служба в связи с многочисленными случаями указания плательщиками страховых взносов отрицательных значений в расчетах по страховым взносам за отчетные периоды начиная с 1 квартала 2017 года, сообщает.

В соответствии со статьей 431 Налогового кодекса Российской Федерации (далее – Кодекс) плательщики представляют в налоговый орган расчет по страховым взносам (далее – Расчет). При заполнении расчетов по страховым взносам, в том числе уточненных, следует руководствоваться порядком заполнения расчета по страховым взносам, утвержденным приказом ФНС России от 10.10.2016 N ММВ-7-11/511@ (далее – Порядок).

В соответствии с пунктом 1.2 раздела I “Общие положения” Порядка при обнаружении плательщиком в поданном им в налоговый орган Расчете факта неотражения или неполноты отражения, а также ошибок, приводящих к занижению суммы страховых взносов, подлежащей уплате, плательщик обязан внести необходимые изменения в Расчет и представить в налоговый орган уточненный Расчет в порядке, установленном статьей 81 Кодекса.

В случае корректировки базы для исчисления страховых взносов за предшествующие отчетные (расчетные) периоды плательщиком представляется уточненный Расчет за предшествующий отчетный (расчетный) период.

При этом в текущем отчетном (расчетном) периоде сумма произведенного перерасчета за предшествующий период не отражается в Расчете.

Кроме того, исходя из положений раздела II “Общие требования к порядку заполнения Расчета” Порядка, отрицательных значений при заполнении показателей строк Расчета не предусмотрено.

Налоговые органы в рамках регулярного обмена информацией в соответствии с Порядком взаимодействия территориальных отделений Пенсионного фонда Российской Федерации с управлениями Федеральной налоговой службы по субъектам Российской Федерации от 21.09.2016 N ММВ-23-1/20/4И осуществляют выгрузку в ПФР сведений из Расчетов о начисленных страховых взносах на обязательное пенсионное страхование, содержащихся в разделе 3 Расчета “Персонифицированные сведения о застрахованных лицах” для их отражения на индивидуальных лицевых счетах застрахованных лиц.

В соответствии с пунктом 2 статьи 11.1 Федерального закона от 01.04.1996 N 27-ФЗ “Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования” в случае выявления в представленных налоговыми органами сведениях ошибок и (или) противоречий, а также выявления несоответствия между представленными сведениями и сведениями, имеющимися в Пенсионном фонде Российской Федерации, не позволяющих учесть данные сведения на индивидуальных лицевых счетах застрахованных лиц, такие сведения возвращаются в налоговые органы в течение пяти рабочих дней со дня их получения от налоговых органов.

В ходе анализа причин отказа в приеме сведений для ведения индивидуального (персонифицированного) учета, представленных ПФР в рамках регулярного обмена, установлены случаи представления Расчетов с указанием данных о начисленных страховых взносах, содержащих отрицательные значения, которые не могут отражаться на индивидуальных лицевых счетах застрахованных лиц в системе обязательного пенсионного страхования, что может послужить причиной нарушения их прав.

На основании изложенного, в случае выявления указанных нарушений необходимо провести адресную работу с плательщиками страховых взносов по вопросу корректного заполнения Расчета и обязать плательщика внести необходимые изменения и представить в налоговый орган уточненный расчет.

Данную позицию необходимо довести до сведения подведомственных налоговых органов.

РСВ за полугодие: инструкция для начинающих бухгалтеров

На какие разъяснения контролеров обратить внимание.

В соответствии с разд. XI Порядка заполнения расчета по страховым взносам – в Приложении 2 к разд. 1 производится расчет суммы взносов по ВНиМ. Данные в нем отражаются в следующем разрезе: всего с начала расчетного (отчетного периода), за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода.

В Приложении отражаются:

- количество лиц, застрахованных на случай ВНиМ;

- суммы выплат, исчисленных в пользу физлиц, и суммы, не подлежащие обложению взносами по ВНиМ;

- суммы выплат, превышающие предельную величину базы по взносам на случай ВНиМ;

- база для начисления взносов по ВНиМ;

- исчисленная сумма взносов по ВНиМ;

- сумма расходов на выплату страхового обеспечения по ВНиМ и сумма указанных расходов, которая была возмещена ФСС РФ;

- сумма страховых взносов по ВНиМ, подлежащая уплате, либо сумма превышения произведенных расходов над суммой исчисленных взносов по ВНиМ.

В письмах ФНС России от 09.04.2018 N БС-4-11/6753@, от 23.08.2017 N БС-4-11/16751@), налоговики напомнили, что Приложение 2 разд. 1 расчета следует заполнять с учетом следующих особенностей:

- суммы расходов, возмещенных ФСС РФ (строка 080), отражаются в графах, соответствующих месяцу, в котором они фактически возмещены;

- показатели строки 090 по соответствующим графам определяются следующим образом: строка 090 = строка 060 – строка 070 + строка 080. Полученный показатель по строке 090 всегда отражается в положительном значении. Если он больше или равен 0, признак строки 090 имеет значение “1”. В ином случае – “2”.

Раздел 3 нужно заполнять на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, в том числе на лиц, в пользу которых в отчетном периоде начислены выплаты в рамках трудовых отношений и договоров, перечисленных в п. 22.1 Порядка заполнения расчета по страховым взносам.

ФНС России в Письме от 21.12.2017 N ГД-4-11/26010@ разъяснила Порядок заполнения реквизитов в разд. 3.

В подразделе 3.1 разд. 3 указываются персональные данные физлица – получателя дохода: Ф.И.О., ИНН, СНИЛС и др. (п. п. 22.8 – 22.19 Порядка заполнения расчета по страховым взносам).

При заполнении этого подраздела персональные данные работников рекомендуем сверять со сведениями из формы СЗВ-М, которую принял ПФР (Письмо ФНС России от 31.10.2017 N ГД-4-11/22115).

Если физлицо не сообщило ИНН, можно воспользоваться онлайн-сервисом “Узнай ИНН” на сайте ФНС России. Когда данных об ИНН нет, в стр. 060 разд. 3 расчета проставляется прочерк. Налоговый орган такой расчет примет (Письмо ФНС России от 16.11.2017 N ГД-4-11/23232@, п. 2.20 Порядка заполнения расчета по страховым взносам).

В подразделе 3.2 разд. 3 указываются сведения о суммах выплат, исчисленных в пользу физлица, а также сведения о начисленных страховых взносах на ОПС (п. п. 22.20 – 22.36 Порядка заполнения расчета по страховым взносам).

На лиц, которые не получали выплат за последние три месяца отчетного (расчетного) периода, подраздел 3.2 разд. 3 заполнять не нужно (п. 22.2 Порядка заполнения расчета по страховым взносам).

Таким образом, в соответствии с позицией контролирующих органов, выраженной в Письмах ФНС России от 02.04.2018 N ГД-4-11/6190@, от 12.04.2017 N БС-4-11/6940@, плательщики страховых взносов, организации и индивидуальные предприниматели, представляют расчет в указанном составе вне зависимости от осуществляемой деятельности.

При этом, согласно п. п. 2.6, 2.7 Порядка заполнения расчета по страховым взносам, при наличии особых оснований плательщики страховых взносов также включают в состав расчета – подразделы 1.3.1, 1.3.2, 1.4 Приложения 1 к разд. 1, Приложения 3 – 10 к разд. 1.

В свою очередь в соответствии с п. 2.20 Порядка заполнения расчета по страховым взносам, если каких-либо показателей нет, то при составлении расчета следует учитывать следующие правила:

- нужно указать значение “0” (“ноль”), когда отсутствует количественный или суммовой показатель;

- а прочерк проставляется в остальных случаях во всех знакоместах соответствующего поля.

Контролирующие органы в очередной раз напомнили в своих письмах – Письмо Минфина России от 24.03.2017 N 03-15-07/17273, ФНС России от 02.04.2018 N ГД-4-11/6190@, от 12.04.2017 N БС-4-11/6940@), что организация обязаны представлять расчет по страховым взносам не зависимо от того, ведет ли она финансово-хозяйственную деятельность или нет. При этом, за те периоды, в которых организация не осуществляла выплаты и иные вознаграждения в пользу физических лиц, необходимо заполнить и подать расчет с нулевыми показателями в инспекцию по месту своего учета.

При выплате сумм, не облагаемых страховыми взносами, необходимо руководствоваться следующими правилами:

- выплаты, которые в соответствии с п. п. 1, 2 ст. 422 НК РФ освобождены от обложения, включаются в расчет;

- выплаты и иных вознаграждений, не признаваемых объектом обложения, в расчет не включаются и не отражаются.

В Письме ФНС России от 08.08.2017 N ГД-4-11/15569@ сказано, что отражаемая в расчете база для исчисления страховых взносов определяется как разность между величиной выплат и иных вознаграждений, облагаемых страховыми взносами, и суммой, не подлежащей обложению согласно ст. 422 НК РФ.

В соответствии с п. 7 ст. 431 НК РФ и позицией из Письма ФНС России от 13.12.2017 N ГД-4-11/25417 расчет по страховым взносам считается непредставленным в следующих случаях:

1. В расчете есть ошибки в:

- сумме выплат, начисленных в пользу физлиц;

- базе для исчисления взносов на ОПС, которая не превысила предельную величину;

- сумме взносов на ОПС, исчисленных с такой базы;

- базе для исчисления взносов на ОПС по дополнительному тарифу;

- сумме взносов на ОПС по дополнительному тарифу.

2. Сведения из подраздела 3.2 разд. 3 противоречат сведениям из другого раздела (приложения к разделу), то есть суммы показателей по всем физлицам не соответствуют этим же показателям по организации в целом.

3. Одним из оснований для отказа в приеме расчета согласно п. 7 ст. 431 НК РФ является отражение в разд. 3 “Персонифицированные сведения о застрахованных лицах” расчета недостоверных персональных данных, идентифицирующих застрахованных физических лиц.

Актуальными считаются персональные данные, заполненные в строгом соответствии с документом, удостоверяющим личность физического лица – получателя дохода, на дату представления в налоговый орган сведений (в том числе уточненных) (Письмо ФНС России от 29.12.2017 N ГД-4-11/26889@).

При приеме расчета осуществляется сверка персонифицированных данных застрахованных лиц, указанных в нем, с данными, имеющимися в информационных ресурсах налоговых органов (Письмо ФНС России от 16.01.2018 N ГД-4-11/574).

При этом если в представляемом расчете указаны неактуальные персональные данные застрахованных физических лиц, то у налоговых органов имеется возможность провести идентификацию физического лица по сведениям, потерявшим свою актуальность на дату представления расчета по страховым взносам.

В связи с вышесказанным отражение в расчете персональных данных, потерявших свою актуальность, не препятствует его приему налоговым органом.

Если от налогового органа плательщиком не получены в установленном порядке уведомления об отказе (уведомления об уточнении) либо требования о представлении пояснений или внесении в расчет соответствующих исправлений в связи с выявленными несоответствиями в персональных данных застрахованных физических лиц, необходимости в подаче в налоговый орган уточненного расчета у плательщика не имеется.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.