Сегодня рассмотрим тему: "как сделать возврат подоходного налога при лечении" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р . Расскажу, как сделать так же.

Налоговый вычет — это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ , если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Как забрать свои 260 тысяч у государства

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Операции, в том числе пластические, ЭКО , лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р . Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НК РФ ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ , вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение — значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы — только на дочь. Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере — дочери.

| Видео (кликните для воспроизведения). |

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Посмотрим на примере:

Василий работает менеджером и получает 40 000 Р в месяц. За год он заработал 480 000 Р .

13% своей зарплаты он отдает государству в качестве налога ( НДФЛ ). За год он заплатил 480 000 × 0,13 = 62 400 Р .

В 2015 году он потратил на лечение 80 000 Р . Василий собрал документы и подал заявление на налоговый вычет.

После подачи заявления налоговая вычтет сумму лечения из дохода Василия за год и пересчитает его НДФЛ : (480 000 − 80 000) × 0,13 = 52 000 Р .

Получается, что Василий должен был заплатить 52 000 Р , а по факту заплатил 62 400 Р . Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р .

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения. В 2017 году можно получить вычет за лечение в 2016, 2015 и 2014 годах. Число и месяц не имеют значения.

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3- НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Рассказываем не только про вычеты, но и про то, как не переплачивать за лечение, уберечь деньги от мошенников, больше зарабатывать и рационально тратить.

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

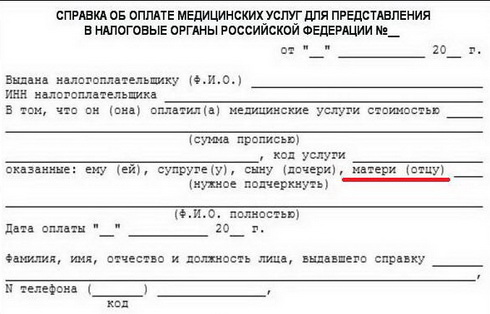

Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН , договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно.

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

| Видео (кликните для воспроизведения). |

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Если вы сомневаетесь, что справка оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

Я рекомендую сканировать документы в многостраничный файл формата пдф. Сначала справку, потом договор. Файл должен быть размером менее 2 Мб, иначе вы не сможете загрузить его на сайте налоговой.

На сайте налоговой принимают файлы формата .txt, .doc, .docx,

.pdf, .gif, .bmp, .jpg, .jpeg,

.png, .tif, .tiff, .zip, .7z, .rar,

.arj, .xls, .xlsx

Возьмите справку 2- НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Документы можно подать тремя способами:

- лично в ближайшей налоговой;

- по почте заказным письмом;

- на сайте nalog.ru.

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Подать документы в налоговую несложно. Общая логика такая: заполнить персональные данные, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию из шести шагов.

1. Заходим в личный кабинет налогоплательщика и выбираем раздел «Налог на доходы ФЛ » → НДФЛ .

2. Заполняем паспортные данные. Если вы указали ИНН , то дату, место рождения, паспортные данные и гражданство можно не заполнять.

3. Указываем работодателя и доход. Здесь вам понадобится справка 2- НДФЛ . В первом пункте справки указана информация о работодателе ( ИНН , КПП и ОКТМО ).

4. Выбираем вычет, который хотим получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Вводим сумму, которую потратили, в окно «Расходы на лечение».

Обратите внимание: расходы на лечение и расходы на дорогостоящее лечение — это разные вещи. Мы говорим только о вычете на лечение.

5. Проверяем цифры и нажимаем красную кнопку «Сформировать файл для отправки».

6. Добавляем отсканированные справки и договоры. Подписываем электронной подписью и нажимаем «Подписать и направить». Если у вас нет электронной подписи, оформите ее в личном кабинете в разделе «Профиль» → «Получение сертификата ключа проверки электронной подписи».

Всё, вы отправили декларацию в налоговую инспекцию. Инспектор обязан ее проверить в течение трех месяцев. Уведомлений о проверке декларации нет, поэтому я проверяла личный кабинет раз в месяц.

Через полтора месяца мою декларацию одобрили.

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Снова идем на сайт ФНС :

В заявлении ФИО , паспортные данные загрузятся автоматически. Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги.

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

После того как вы отправите заявление, деньги поступят на счет в течение месяца. Об этом вы получите сообщение из банка.

Согласно законодательству РФ (ст. 219 НК РФ), при оплате лечения или медикаментов Вы можете рассчитывать на налоговый вычет или, говоря проще, вернуть себе часть затраченных на лечение денег.

Налоговый вычет – это часть дохода, которая не облагается налогом. Поэтому Вы и можете вернуть себе уплаченный налог с расходов, понесенных на лечение. То есть, если Вы официально работаете (и, соответственно, платите подоходный налог) и оплатили свое лечение или лечение своих родственников, то Вы можете вернуть себе часть денег в размере до 13% от стоимости лечения.

В каких случаях можно получить налоговый вычет на лечение?

Воспользоваться социальным налоговым вычетом на лечение и вернуть себе часть расходов можно в следующих случаях:

Размер налогового вычета за лечение рассчитывается за календарный год и определяется следующими факторами:

- Вы не можете вернуть себе больше денег, чем перечислили в бюджет подоходного налога (около 13% от официальной зарплаты).

- Вы можете вернуть до 13% от стоимости оплаченного лечения/медикаментов, но не более 15 600 рублей. Это связано с ограничением на максимальную сумму вычета в 120 тыс. руб. (120 тыс. руб. * 13% = 15 600 рублей)

При этом ограничение в 15 600 рублей относится не только к вычету на лечение, а ко всем социальным вычетам. Сумма всех социальных вычетов (обучение, лечение, пенсионные взносы) не должна превышать 120 тыс. руб. (соответственно вернуть Вы можете максимум 15 600 рублей за все вычеты). - Есть определенный список дорогостоящих медицинских услуг, на которые ограничение в 15 600 руб. не распространяется. Вы можете получить налоговый вычет (вернуть 13% расходов) с полной стоимости таких услуг (в дополнении ко всем остальным социальным вычетам). Полный список дорогостоящих услуг определен в Постановлении Правительства РФ от 19.03.2001 N 201. Вы можете ознакомиться с ним здесь: Перечень дорогостоящих видов лечения

Пример: В 2018 году Иванов А.А. прошел курс лечения зубов стоимостью 140 тыс.руб. и платную операцию, относящуюся к дорогостоящему лечению, стоимостью 200 тыс.руб. При этом за 2018 год он заработал 500 тыс. рублей и уплатил подоходного налога 62 тыс. рублей. Так как лечение зубов не относится к дорогостоящему лечению, то максимальная сумма налогового вычета по нему составляет 120 тыс.руб. (что меньше 140 тыс.руб.). Так как операция Иванова А.А. относится к дорогостоящим видам лечения, то ограничений на налоговый вычет по ней нет. Итого в 2019 году за 2018 год Иванов А.А. сможет себе вернуть (120 тыс.руб. + 200 тыс.руб.) * 13% = 41 600 рублей. Так Иванов А.А. заплатил налогов больше, чем 41 600 рублей, он сможет вернуть всю сумму целиком.

Дополнительные и более сложные примеры расчета налогового вычета на лечение Вы можете найти здесь: Примеры расчета налогового вычета на лечение

Процесс получения вычета на лечение состоит из: сбора и подачи документов в налоговую инспекцию, проверки документов налоговой инспекцией и перевода денег. Подробнее узнать о процессе получения налогового вычета с указанием сроков Вы можете здесь: Процесс получения налогового вычета за лечение.

Процесс получения вычета можно упростить, воспользовавшись нашим сервисом. Он поможет оформить декларацию 3-НДФЛ и другие документы на вычет за 15-20 минут, а также даст подробную инструкцию по сдаче документов в налоговые органы. В случае возникновения любых вопросов при работе с сервисом профессиональные юристы с удовольствием проконсультируют Вас.

Документы необходимые для оформления налогового вычета на лечение

Для оформления налогового вычета Вам в первую очередь потребуются:

- декларация 3-НДФЛ;

- договор с медицинским учреждением;

- справка об оплате медицинских услуг;

- документы, подтверждающие Ваши расходы;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Ознакомиться с полным списком документов Вы можете здесь: Документы для налогового вычета на лечение.

Когда и за какой период можно получить налоговый вычет?

Вы можете вернуть деньги за лечение/медикаменты только за те годы, когда Вы непосредственно производили оплату. При этом подать декларацию и вернуть деньги можно лишь в году, следующем за годом оплаты. То есть, если Вы оплатили лечение в 2018 году, то вернуть деньги сможете только в 2019.

Если Вы не оформили вычет сразу, то Вы можете сделать это позже, но не более чем за три последних года. Например, в 2019 году Вы можете оформить налоговый вычет только за 2016, 2017 и 2018 годы.

Вся процедура получения вычета обычно занимает от двух до четырех месяцев (большую часть времени занимает проверка Ваших документов налоговой инспекцией).

Список медицинских услуг, по которым предоставляется налоговый вычет

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги могут учитываться в налоговом вычете:

- Услуги по диагностике и лечению при оказании населению скорой медицинской помощи.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению амбулаторно-поликлинической медицинской помощи (в том числе в дневных стационарах и врачами общей (семейной) практики), включая проведение медицинской экспертизы.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы.

- Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях.

- Услуги по санитарному просвещению, оказываемые населению.

Список дорогостоящих видов лечения, по которым предоставляется налоговый вычет

Согласно Постановлению Правительства РФ №201 от 19 марта 2001 года следующие медицинские услуги являются дорогостоящими и учитываются в налоговом вычете в полном объеме (без ограничения в 120 тыс. рублей):

Любой работающий гражданин ежемесячно выплачивает налоговый сбор в размере 13% от получаемого им денежного вознаграждения. Данные суммы поступают в казну, а затем распределяются между непроизводственными отраслями экономики. Частично собранные средства направляются в бюджетные сферы, в частности, на здравоохранение.

Базовые услуги медицины гражданам РФ предоставляются бесплатно. В остальных случаях работающие россияне вправе претендовать на частичный возврат потраченных средств.

Разберемся, как получить налоговый вычет за лечение и какие справки для этого потребуются.

Налоговый кодекс (ст. 219) гласит, что граждане, являющиеся резидентами РФ и отчисляющие подоходный налог, имеют право запросить частичную компенсацию затрат на лечение, своё или детей, родителей, супругов.

Подробные списки заболеваний, дорогостоящих препаратов и методов лечения приводятся в Постановлении № 201, принятом российским Правительством в марте 2001 года.

У пенсионеров по возрасту, студентов, неработающих граждан, с которых НДФЛ не взимается, возврат подоходного налога за лечение оформить не получится. Рассчитывать на получение льготы не могут и трудоспособные самозанятые россияне, имеющие статус предпринимателя, которые оплачивают вмененный налог. Но таким правом наделяются их дети или родители, если договор с медучреждением и платежные документы будут выписаны на их имя.

В отношении супругов действует несколько иное правило. Для них неважно, кто оплачивал лечение и подписывал договор.

Согласно семейному и гражданскому кодексу, траты мужа и жены считаются совместными.

Возврату подлежит часть денежных средств, затраченных на медикаменты, проведение терапии, реабилитацию или хирургическую операцию. Компенсируются и затраты на санаторное лечение, если оно входит в схему восстановительной терапии. Список заболеваний, дающих право на налоговый вычет, довольно обширен.

Он охватывает ряд хронических и врожденных недугов, онкологию, стоматологию, перинатальную помощь младенцам и роженицам.

Для получения компенсационных выплат необходимо соблюдение некоторых условий. Поскольку налоговый вычет, по сути, является возвратом средств, необходимо, чтобы они имелись на счету гражданина.

Для этого он должен быть трудоустроен официально и сумел подтвердить факт уплаты взносов соответствующим документом.

Обратиться за компенсацией можно в случаях, если:

- лечение проходил сам налогоплательщик или его члены семьи;

- оплаченная услуга включена в перечень, определенный постановлением № 201;

- учреждение, в котором производилось лечение, имеет официальную лицензию государственного образца;

- приобретенные на собственные средства фармакологические препараты были выписаны доктором;

- оплаченные медикаменты включены в перечень дорогостоящих лекарств, список которых содержит постановление № 201.

Российские граждане, помимо обязательной медицинской страховки, могут оформить для себя или родственников полис ДМС. Если страховая компания имеет лицензию государственного образца, а договор рассчитан только на получение услуг медицинского характера, то расходы по взносам тоже можно частично компенсировать за счет налогового вычета.

При покупке дорогостоящих фармакологических препаратов или расходных материалов, чтобы получить компенсацию, придется подтвердить, что лекарства больному необходимы и что без них терапия заболевания была бы невозможна. Помимо этого, придется документально подтвердить тот факт, что медицинское учреждение нужными медикаментозными средствами не располагало.

Часто пункт, обязывающий больного или его родственников приобретать лекарства и расходники, прописывается в договоре с лечебным учреждением.

Общая сумма, на возврат которой можно рассчитывать, исчисляется процентным соотношением и составляет до 13% от размера затрат. При этом она не должна превышать установленный максимум, составляющий 15 тысяч 600 рублей.

Поясним, откуда взялась данная цифра. Поскольку общий налоговый вычет может быть предоставлен на сумму не более 120 тыс. руб. за календарный год, расчет производят исходя из этих данных.

Вычислив 13% от этой суммы, мы как раз и получим 15 тыс. 600 рублей.

Если налогоплательщик уже обращался за возвратом средств, истраченных, например, на обучение ребенка, то размер компенсации за лечение уменьшится.

Если предусмотренная законом компенсация окажется больше, чем указанный максимум, в качестве возмещения будет перечислена только установленная сумма. Чтобы было проще понять, о чем идет речь, приведем пример.

Гражданин Иванишин И.С. потратил на лечение своего ребенка 200 тыс. руб. и обратился с заявлением о возврате части денег. От этой суммы 13% составляют 26000, что очевидно больше лимита, обозначенного законом.

Поэтому в качестве компенсации гр. Иванишин должен получить социальный налоговый вычет на лечение в размере 15 600 рублей.

Как в любом правиле, здесь тоже существуют исключения. На дорогостоящие медицинские услуги ограничение 15 600 рублей не распространяется.

В этом случае размер компенсационных выплат доходит до 150 тысяч рублей. Однако чтобы получить деньги, необходимо перечислить требуемую сумму взносов на протяжении периода, за который производится расчёт.

На последующие годы налоговые вычеты не переносятся.

Установленный законом перечень услуг, стоимость которых компенсируется в повышенном размере, включает:

- хирургическое лечение врожденных и хронических заболеваний;

- пластическую реконструкцию лица и тела;

- эндопротезирование и восстановление суставов;

- терапию хронических или врожденных недугов;

- трансплантацию органов и тканей;

- терапию эндокринных болезней;

- восстановление после ожогов и травм;

- экстракорпоральное оплодотворение;

- перинатальные услуги роженице или малышу;

- лечение новообразований.

Полный список медицинских услуг с высокой стоимостью приведен в упомянутом выше постановлении Правительства. В платежных документах обычные услуги обозначаются кодом 1, дорогостоящие — цифрой 2.

К услугам дантиста прибегать приходится практически каждому человеку. Поэтому условия возврата средств за оказанную стоматологическую помощь интересуют многих.

Подобная возможность предоставляется гражданам на основании все той же ст. 219 п. 1 НК РФ.

В этом случае также можно вернуть не только то, что было израсходовано на себя, но и деньги, которые были потрачены на близких родственников. Разница будет лишь в сумме, налогоплательщику полагается до ста тысяч, а из денег, потраченных на родственников, вернут не больше 50 000 рублей.

Гарантию возврата средств дает лечение в клинике, имеющей лицензию, наличие договора на оказание услуг и документов, которые подтверждают их оплату. Рассчитывать на получение вычета можно, если производилось терапевтическое лечение.

За протезирование или услуги эстетической стоматологии возмещение получить не удастся.

Процесс возврата НДФЛ состоит из нескольких этапов, включающих сбор необходимых бумаг, подачу заявления и документов в налоговые органы, проведение проверки поданных бумаг и перечисление средств. Первое, о чем необходимо позаботиться налогоплательщику, это правильное оформление договора с организацией, оказывающей услуги.

Именно он является основным документом, определяющим право на получение компенсации.

Помимо договора, нужно запросить у бухгалтера своего предприятия справки по форме 2-НДФЛ, с указанием суммы налоговых удержаний. Если гражданин трудится в нескольких местах и везде исправно платит налоги, это непременно будет учтено при расчете суммы компенсации.

Факт перечисления взносов подтверждает все та же справка 2-НДФЛ.

После получения бумаг в бухгалтерии следует самостоятельно составить отчет о доходах, заполнив бланк 3-НДФЛ за тот период, в котором производилась оплата лечения. Бланк можно взять у сотрудников налоговой инспекции или скачать с официального сайта организации.

Если терапия была длительной и заняла не один год, то заполнять придется две аналогичных формы. С собранными документами гражданин отправляется в инспекцию, обслуживающую район проживания. Здесь нужно будет написать заявление с просьбой компенсировать затраты на услуги медиков или покупку препаратов.

В документе указывают реквизиты счёта, на который должны перечислить компенсацию.

Собранные документы для налогового вычета за лечение передают сотрудникам налоговых органов вместе с заявлением. Бумаги можно отправить и почтой, заказным письмом с описью вложения.

Обязательно оформите уведомление о доставке, чтобы быть уверенным, что корреспонденция не затерялась и была доставлена по адресу. Надо заметить, что в процессе оформления вычета личные визиты в инспекцию совершать придется неоднократно.

Поэтому граждане, которые не располагают лишним временем, могут перепоручить процедуру доверенным лицам, подписав соответствующее распоряжение у нотариуса.

Теперь о том, какие справки потребуются при оформлении. Базовый список необходимых бумаг включает:

- декларацию 3-НДФЛ с указанием доходов и потраченных средств;

- договор об оказании услуг, который был заключен с клиникой;

- копию гражданского паспорта (страницы с личными данными и пропиской) и свидетельства ИНН;

- аптечные чеки, выданные при покупке медикаментов;

- справку 2-НДФЛ;

- рецепты, выписанные специалистом, проводившим лечение, оформленные на бланке 107-У;

- бухгалтерский документ утвержденного Минздравом образца, подтверждающий произведенную оплату.

Чтобы оформить налоговый вычет после лечения близких, нужно дополнительно предоставить оригиналы документов, которые указывают на их родство с налогоплательщиком и копии с них. В качестве подтверждения выступают свидетельства о рождении или браке.

Возврат израсходованных средств, производится за тот период, когда были оплачены счета за лечение или приобретались медикаменты. При этом начинать оформлять выплату нужно в следующем отчетном периоде, то есть если лечение было проведено в 2017, заявление следует подать в январе — марте 2019 года. Налоговый вычет имеет срок давности продолжительностью 36 месяцев.

За это время нужно собрать справки и подать заявление. Позднее чем через 3 года в выплате компенсации налогоплательщику откажут.

После того как документы будут поданы в налоговые органы, по ним проведут камеральную проверку, после которой будет принято положительное или отрицательное решение. Процедура может занять до 4-х месяцев.

После сотрудникам налоговой инспекции еще 30 суток отводится на перечисление средств на счёт. При нарушении сроков, согласно ст.78 НК РФ, государственный орган обязан выплатить гражданину пени за просрочку.

Возврат подоходного налога за лечение — забираем деньги обратно от государства

Налоговый вычет за медицинские услуги относится к категории социальных и позволяет вернуть часть средств потраченных на лечение (в том числе за стоматологические услуги) и покупку лекарств. Предельный размер возврата ограничен законодательно. Дополнительно виды лечение также строго регламентированы и вернуть деньги можно только при понесенных расходах в определенных категориях. При возврате денег существуют некоторые подводные камни и нюансы, про которые мало кто знает. В итоге налогоплательщик может потерять часть средств, которые он мог бы вернуть от государства, либо вообще не знать, что у него есть право на возмещение НДФЛ за лечение.

Все наши доходы подлежат налогообложению по ставке 13%. Иначе его называют налог на доходы физических лиц или НДФЛ. Со всей вашей заработной платы, государство автоматически удерживает данную сумму. В итоге на руки вы получаете деньги, уже «очищенные от налогов». Заработали за год 100 тысяч, 13 тысяч будет перечислено с бюджет, заработали 1 миллион, будьте добры отдать 130 тысяч.

Совокупный доход образует так называемую налогооблагаемую базу, с которой и должен быть удержан налог.

Налоговые вычеты позволяют уменьшить эту налогооблагаемую базу на размер понесенных расходов по определенным категориям. В итоге размер НДФЛ будет также снижен пропорционально.

Подробно о налоговых вычетах и льготах по возврату налогов можно почитать в этой статье…..

Пример. За год заработали 500 тысяч рублей. С этой суммы был удержан подоходный налог — 65 тысяч. В течении года была произведена оплата за лечение зубов — 100 000 рублей, расходы по ней попадают под категорию социальных вычетов. Налогооблагаемая база будет снижена на эту сумму.

В итоге — налог на доходы должен браться не с полной суммы 500 000, а с 400 тысяч. Размер НДФЛ будет — 52 тысячи. Разница в 13 тысяч должна быть возвращена обратно вам, как излишне уплаченная в бюджет.

Претендовать на возврат денег потраченных на лечение или покупку медикаментов можно в случаях, если вы оплатили:

- собственное лечение;

- лечение своих детей (до 18 лет), супруги (супруга), родителей;

- лекарства и медикаменты, назначенные вам, вашим детям, родителям и супруге (супругу);

- страховые взносы по договорам добровольного страхования (вас, супруги, детей и родителей).

Вычет на лечение можно получить только по расходам понесенных в учреждениях имеющих лицензию на осуществление медицинской деятельности на территории РФ.

Размер вычета за лечение ограничен суммой в 120 000 рублей. В итоге вернуть можно не более 13% от этой суммы или 15 600 рублей. Важно понимать, что вами должна быть уплачена в бюджет (или удержана с заработной платы) сумма налогов на аналогичную величину, не меньше. Иначе, вы не сможете воспользоваться правом на возврат потраченных денег в полном объеме.

Для категорий граждан, не имеющих официального дохода или находящихся на обеспечении государства (получающих пособия, стипендии, пенсии) получение вычета невозможно.

Пример. Иванов потратил на лечение 200 тысяч рублей. Его доход за год составил 1 млн. рублей. Налоги уплаченные в бюджет с его заработной платы составили 130 тысяч.

Он имеет право воспользоваться налоговыми льготами и вернуть часть средств обратно. Но так как предельный размер налогового вычета ограничен максимальной суммой в 120 тысяч, то получить обратно можно только 15 600 рублей. С оставшейся части затрат на лечение в 80 000 рублей возврат 13% не предусмотрен.

Существуют перечень дорогостоящего лечения, на которое ограничение в 120 тысяч не распространяется. Вы имеете право получить 13% с полной суммы затрат потраченных на данные медицинские услуги дополнительно, помимо обычных затрат на лечение и покупку медикаментов.

Возможность вернуть деньги за лечение или приобретение медикаментов относится к категории социальных налоговых вычетов, куда также входят расходы понесенные на:

- обучение;

- благотворительность;

- негосударственное пенсионное обеспечение и добровольное пенсионное страхование.

Государством установлен предельный размер по социальным налоговым вычетам в 120 000 рублей. Все расходы налогоплательщика по вышеперечисленным категориям суммируются и вернуть деньги налог можно только в пределах 15 600 рублей в год.

Пример. Петров в прошлом году понес следующие расходы, относящиеся к категории социальных вычетов:

- обучение сына — 50 000;

- собственное обучение — 30 000;

- лечение зубов — 100 000 рублей.

Итого: 180 тысяч за год.

Предельная сумма возврата — 15 600 рублей за год. В итоге Петров сможет получить вычет только в пределах 120 тысяч рублей. По остальной сумме расходов он не может претендовать на возврат 13%.

Другой особенностью социальных вычетов является невозможность перенести неиспользованные налоговые льготы на следующие года. Они попросту сгорают. Например, если вам положен налоговый вычет за лечение в 100 000 рублей и теоретически вам можно вернуть 13 тысяч, но доходы в текущем году не позволяют это сделать, то вы попросту потеряете право на возврат денег.

Имущественный и социальный вычет — смысл в обоих случаях один и тот же. Но имущественный, можно использовать в течении нескольких лет, пока вы полностью не вернете деньги, на которые имеете по закону право. Как правило, налогоплательщики возвращают деньги за купленную или взятую в ипотеку квартиру длительное время и возвращают полностью все налоги, удержанные в предыдущем календарном году. И если в то же время появляются расходы на обучение или лечение, то как правило, налоговыми льготами на возврат денег по данным категориям воспользоваться нельзя.

Гораздо разумней было бы поступить наоборот. Сначала полностью использовать свое налоговое право на возврат по категории социальных вычетов, а на оставшуюся сумму получить деньги по имущественному вычету.

Пример. Иванов имеет стабильных доход — 600 000 рублей в год. Подоходный налог составляет 78 тысяч. Им была куплена квартира за 2 миллиона рублей. По имущественному вычету Иванов имеет право на возврат 13% от ее стоимости или 260 тысяч рублей. Каждый год он может получать сумму не превышающую уплаченных им налогов или 78 тысяч рублей. В итоге деньги из бюджета Иванов будет получать в течении 4 лет ( 78 + 78 + 78 +26 тысяч).

На втором году Иванов потратил на лечение 100 000 рублей. Ему можно вернуть 13 000 рублей. Но все деньги в виде возврата налогов он получает по квартире. И на самом деле вычет за лечение получить не удается. В таком случае сначала Иванов возвращает деньги за лечение — 13 тысяч, а на оставшуюся сумму 65 тысяч (78 000 — 13 000) он уже оформляет имущественный возврат налогов.

В итоге Иванов полностью воспользовался правом на все полагающиеся ему налоговые льготы просто изменив порядок и размеры получаемых вычетов.

Право на возврат средств потраченных на лечение возникает по истечении календарного года. Потратив деньги в текущем году, вы можете претендовать на возврат 13% потраченных на лечение в следующем.

Если вы не успели (не смогли, не захотели) получить вычет вовремя, то у вас есть 3 года, чтобы воспользоваться данным правом. Например, оплатив лечение в 2018 году, вплоть до 2021 года включительно вы можете вернуть налог. В 2022 году такое право вы потеряете.

Максимальный размер получаемый на руки зависит не только от предельной суммы, установленной государством (15 600 рублей), но и доходом налогоплательщика. Если точнее, то суммой налогов, уплаченных в бюджет.

Пример. Подоходный налог удержанный с заработной платы Ивановой составил 10 тысяч рублей. В тот же год ее были понесены расходы на покупку медикаментов на сумму в 100 000 рублей. Она имеет право на получение вычета в размере 13% или 13 тысяч рублей. Но реально она может вернуть ту сумму, которую с нее удержали в виде подоходного налога или 10 000 рублей.

Здесь многие забывают, что возвращать свои налоги может не только лично налогоплательщик, но и его близкие родственники, например супруг. В итоге из примера выше, если позволяют доходы мужа, Ивановой проще (и выгоднее) доверить возврат налогов через своего супруга.

Тоже самое касается всех социальных налоговых вычетов. В некоторых случаях лучше поделить категории расходов в пределах семьи с целью получения максимально возможной суммы.

Процесс получения денег сводится к подаче пакета документов, подтверждающих ваше право на налоговый вычет, в налоговую инспекцию. После камеральной проверки, бюджет перечислит средства на ваш банковский счет. Государством установлен максимальный срок рассмотрения документов — 3 месяца и еще 1 месяц на перевод денег. В итоге с момента обращения в налоговую инспекцию в течении 4 месяцев вам переведут положенные вам деньги.

Возврат налогов можно получить не дожидаясь окончания календарного года напрямую через работодателя. В таком случае при получении заработной платы с вас не будет удерживаться подоходный налог до тех пор пока вы полностью не вернете положенную вам сумму. Процесс оформления и все нюансы с этим связанные описаны этой статье.

Для возврата части средств потраченных на лечение вам потребуются следующие документы:

- Налоговая декларация по форме 3-НДФЛ.

- Паспорт (сразу сделайте его копию — главная и страница с пропиской).

- Справка с работы о полученных доходах и уплаченных налогах по форме 2-НДФЛ.

- Заявление с указанием реквизитов банковского счета для перечисления денег.

Для подтверждения понесенных расходов на лечение нужно предоставить:

- Договор с медицинским учреждением об оказании услуг.

- Заверенная копия лицензии на осуществление учреждением медицинских услуг (если в договоре прописаны реквизиты лицензии, то этот пункт не является обязательным).

- Справка об оплате медицинских услуг. Предоставление чеков, квитанций, либо платежных поручений не является обязательным. Полученной справки вполне достаточно.

При покупке медикаментов потребуются:

- Оригинал рецепта по форме № 107-1/у со специальной отметкой «Для налоговых органов, ИНН налогоплательщика».

- Копии платежных документов подтверждающих оплату назначенных медикаментов.

При оплате лечения или покупку медикаментов для родственников, дополнительно нужны документы, подтверждающие степень родства:

- свидетельство о рождении ребенка, если было оплачено лечение своих детей;

- свидетельство о браке, при расходах на лечение супруга (супруги);

- собственное свидетельство о рождении, если налогоплательщик оплатил лечение или покупку медикаментов родителей.

За обновлениями в этой и других статьях теперь можно следить на Telegram-канале: @vsedengy.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.