Сегодня рассмотрим тему: "как ип перейти с других спецрежимов в самозанятые, чтобы платить налог на профессиональный доход" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Как ИП перейти с других спецрежимов в самозанятые, чтобы платить налог на профессиональный доход

С 1 января 2019 года в Москве, Московской и Калужской областях и Татарстане стартовал эксперимент по введению специального налогового режима «Налог на профессиональный доход» (НПД) для так называемых самозанятых граждан. И многие ИП уже задумались, как перейти на уплату НПД с других спецрежимов.

Самое главное, что порядок информирования налоговиков о начале и прекращении применения специального режима «Налог на профессиональный доход» носит чисто уведомительный характер.

То есть – достаточно просто сообщить. Никаких разрешений и ответов ждать по новому Закону от 27.11.2018 № 422-ФЗ не нужно.

Как перейти на уплату налога на профдоход с других спецрежимов ФНС России объяснила в письме от 26 декабря 2018 года № СД-4-3/25577. И в первую очередь, по каким именно действующим формам документов граждане могут подавать в налоговый орган соответствующие уведомления.

Осуществить переход из ИП в самозанятые граждане для уплаты НПД могут индивидуальные предприниматели, применяющие:

- упрощенную систему налогообложения (УСН);

- систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозналог – ЕСХН);

- систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД).

О своём намерении перейти в самозанятые коммерсанты должны уведомить налоговый орган в течение 1 месяца с даты регистрации в качестве плательщика нового налога на профессиональный доход.

Физлицо направляет уведомление о прекращении применения УСН/ЕСХН/ЕНВД в налоговый орган по месту своего жительства или месту ведения предпринимательской деятельности.

В этом случае плательщик считается прекратившим применение прошлого спецрежима со дня постановки на учет в качестве самозанятого – то есть плательщика НПД (ч. 4 ст. 15 Закона № 422-ФЗ).

В рамках проведения эксперимента с самозанятыми для уведомления налогового органа о прекращении применения специальных режимов ФНС не стала вводить новые бланки и рекомендует применять уже действующие формы.

Я ИП и стал самозанятым. Что обязательно нужно сделать дальше?

Я работал на упрощенке, но после ваших статей стал самозанятым. Занимаюсь грузоперевозками по Москве. Клиенты — физлица и компании. Зарегистрировался 10 января и не знаю, что делать дальше. Пока просто формирую чеки для клиентов и отправляю им на почту.

| Видео (кликните для воспроизведения). |

У меня такие вопросы:

- Что делать с упрощенкой?

- Что будет, если доход превысит 2,4 млн рублей, на какой системе налогообложения я тогда окажусь?

- Можно ли уменьшить доходы на траты на бензин и агентские диспетчерам?

- Как платить страховые взносы, которые я платил раньше?

- Можно ли мне кроме грузоперевозок еще и квартиру сдавать на этом режиме?

Дмитрий Сергеевич, в отличие от физлиц, у самозанятых предпринимателей могут быть проблемы, если они не разберутся в особенностях спецрежима и вовремя не оформят важные документы. Вот что нужно делать и знать ИП , который решил платить налог на профессиональный доход.

Самозанятый ИП должен отказаться от других спецрежимов

Самозанятый индивидуальный предприниматель не может совмещать упрощенку, вмененку и налог на профессиональный доход. Это запрещено законом. Поэтому после регистрации на льготном налоговом режиме нужно отказаться от других спецрежимов.

Срок для отказа. На отказ есть один месяц со дня регистрации. Если опоздать, регистрацию аннулируют и вы снова окажетесь на УСН с отчетами и взносами.

Пусть вас не пугает, что в этих формах есть слова «прекращение деятельности». Регистрацию ИП не прекратят, вы сохраните свой статус и будете работать на выбранном спецрежиме как самозанятый.

Куда подавать. Уведомление об отказе от спецрежима нужно подать в налоговую инспекцию по месту жительства или ведения деятельности. То есть в ту налоговую, где вы стояли на учете на этом спецрежиме. Сохраните второй экземпляр или подтверждение отправки, чтобы в случае чего доказать, что не пропустили срок.

Если доход ИП за год превысит 2,4 млн рублей, нужно опять выбрать спецрежим

Как выбрать спецрежим. Нужно подать уведомление в налоговую по месту жительства. Такое же, как обычно, — по стандартной форме. Если вы раньше применяли УСН , то после превышения лимита доходов вы опять окажетесь на этом режиме. Обязательно подайте уведомление.

В какой срок. Выбрать спецрежим после прекращения регистрации в качестве самозанятого нужно в течение 20 календарных дней. Если не успеть, будете платить налоги на общей системе до конца года. И только с 1 января следующего года перейдете на УСН в обычном порядке.

Даже если прибыль всего 30%, налог все равно будет 4 или 6% от выручки.

Чтобы уменьшать доходы на расходы и платить налог с разницы, нужно выбрать другую систему налогообложения — например, упрощенку «доходы минус расходы» — или платить НДФЛ , используя профессиональные вычеты.

| Видео (кликните для воспроизведения). |

Как считать и как платить налог самозанятым? Девять самых частых вопросов!

С 1 января 2019 года стартует пилотный проект в четырех регионах, многие столкнутся с этим впервые. Ответы составлены на основе самых частых вопросов от читателей в комментариях.

Все очень просто:

- 4 процента в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) физическим лицам;

- 6 процентов в отношении доходов, полученных налогоплательщиками от реализации товаров (работ, услуг, имущественных прав) индивидуальным предпринимателям для использования в предпринимательской деятельности и юридическим лицам.

2. Как считается доход? Как налоговая узнает, сколько я заработал?

Самостоятельно ничего считать не нужно. Если только в целях самоконтроля.

На все свои услуги, которые вы предоставляете клиентам, а также проданные товары, вы должны выдавать электронный чек при помощи программы «Мой налог» на смартфоне.

Вот, как раз суммируя эти чеки, налоговая служба будет знать, какой у вас доход. Пробили чек — сумма дохода выросла. Налог тоже вырос.

Прочтите в дополнение следующую статью:

Каждый месяц, до 12 числа, вы будете получать уведомление из ФНС с суммой налога за предыдущий месяц. То, есть, сумму налога, например, за январь 2019 года, вы узнаете до 12 февраля 2019 года.

Очевидно, что это сообщение будет поступать через программу «Мой налог».

Предположим, вы получили сообщение, что за предыдущий месяц нужно оплатить столько-то рублей. Эту сумму нужно оплатить до 25 числа.

Например, налог за январь нужно оплатить до 25 февраля. И так каждый месяц.

Можно платить с собственной банковской карты. Обещают, что можно будет настроить автоматическое списание налога с карты.

Но как это все будет выглядеть в реальности, узнаем только в начале следующего года, когда эксперимент начнется.

6. А если у меня не будет дохода за месяц? Все равно придется платить налог?

Нет, не придется. Нет дохода — нет налога.

7. А если у меня будет доход 1 рубль, то я должен заплатить 4 копейки (или 6 копеек)?!

Нет, вы не будете платить в таком случае 4 (или 6) копеек.

В законе написано:

В случае, если сумма налога, подлежащая уплате по итогам налогового периода, составляет менее 100 рублей , указанная сумма добавляется к сумме налога, подлежащей уплате по итогам следующего налогового периода.

То есть, если ваш доход за прошлый месяц составит менее 100 рублей, то налоговый платеж переносится на следующий месяц.

8. Нужно открывать специальный счет? Нужна отдельная банковская карта?

Нет, не нужна. Можете использовать любимую банковскую карту. ФНС будет считать доход (и налог) самозанятых на основании выданных чеков, а не на основе мониторинга поступления денежных средств на карту.

Но для более прозрачного учета, все-таки, удобнее будет завести отдельную карту, которая будет применяться только для деятельности в качестве самозанятого. Чтобы самим потом не запутаться при самоконтроле собственных доходов и налогов.

9. А расходы можно будет учитывать? Например, мои затраты на предоставление услуг?

Нет. Расходы не учитываются.

Прочтите здесь, пожалуйста, про расходы самозанятых:

Подписывайтесь на новости для самозанятых граждан и ИП!

Проверьте свою почту и подтвердите получение рассылки!

Проверьте правильность данных еще раз.

Нажимая на кнопку “Подписаться”, Вы даете согласие на обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

1 комментарий к “Как считать и как платить налог самозанятым? Девять самых частых вопросов!”

Где скачать это приложение Мой налог? В playmarket нет

Нажимая на кнопку “Комментировать”, вы даете согласие на обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

У человека, который хочет открыть свое дело, в 2019 году появится для этого больше возможностей. Если раньше выбор стоял между ИП или ООО, то теперь можно легализовать деятельность, уплачивая налог на профессиональный доход. Остается только определиться, что лучше и удобнее.

В ноябре 2018 года президентом был подписан пакет законов о проведении эксперимента по введению налога на профессиональный доход, так называемого «налога для самозанятых». Впрочем, быть официально зарегистрированными самозанятым можно было и раньше, благодаря Федеральному закону от 30.11.2016 № 401-ФЗ. Он внес в Налоговый кодекс дополнения, определяющие порядок постановки и уплаты налогов с доходов физлиц в отношении самозанятых граждан.

Получалось, что самозанятым гражданам, которые предоставляют услуги физлицу для личных, домашних нужд, нужно встать на учет в налоговом органе по месту жительства на основании представляемого в налоговый орган уведомления об осуществлении такой деятельности (п. 7.3 ст. 83 НК РФ). Доходы самозанятых, поставленных на налоговый учет, не облагаются взносами во внебюджетные фонды (пп.3 п. 3 ст. 422 НК РФ).

При этом до 2019 года включительно освобождаются от налогообложения только три категории самозанятых (п. 70 ст. 217 НК РФ):

- те, кто оказывает услуги по присмотру и уходу за детьми, больными и пожилыми лицами;

- репетиторы;

- люди, осуществляющие уборку жилых помещений, а также те, кто предоставляет услуги по ведению домашнего хозяйства.

Несмотря на то, что субъекты РФ вправе расширять перечень услуг, доходы от оказания которых освобождаются от НДФЛ, такой способ легализации заработка оказался непопулярным. Именно поэтому чиновники решили предложить другие условия для самозанятых, работающих «в тени», и придумали для них налог на профессиональный доход. Пока он будет опробоваться как эксперимент — до 31 декабря 2028 года включительно. Дальнейшие решения чиновников будут зависеть от результатов.

Чиновники пришли к тому, что самозанятые — это физлица, самостоятельно осуществляющие основанную на личном трудовом участии деятельность, направленную на систематическое получение прибыли. При этом они не зарегистрированы в качестве ИП и не имеют наемных работников.

Для тех, кто готов попрощаться с корпоративной жизнью и начать работать на себя, этот способ может оказаться даже выгоднее и проще ИП. Давайте разбираться в деталях.

Можно выделить сразу несколько критериев, которые могут повлиять на выбор режима:

Если услуги оказываются или товары продаются физлицам, то ставка налога — 4 % с дохода.

Если юрлицам или ИП, то ставка — 6 % с дохода.

Производится уплата единого платежа, включающего в себя взнос в ФОМС с зачислением в местные бюджеты.

Ставка налога зависит от выбранного режима. Например, для УСН с объектом налогообложения «доходы» — 6 %, а для УСН с объектом налогообложения «доходы минус расходы» — 15 %.

При доходе ИП в пределах 300 000 руб. фиксированный размер страховых взносов – 29 354 руб. При доходе ИП свыше 300 000 руб. – 29 354 руб. + 1 % от суммы дохода, превышающей 300 000 руб.

Страховые взносы на ОМС в фиксированном размере в 2019 году — 6 884 руб.

Для ИП, применяющих спецрежимы, не предусмотрены налоговые вычеты. На них могут претендовать только ИП, которые находятся на ОСН, то есть уплачивают НДФЛ.

ИП, применяющие ЕНВД и ПСН, могут получить вычет из уплачиваемых налогов на покупку онлайн-кассы.

Реализация подакцизных товаров и товаров, подлежащих обязательной маркировке.

Перепродажа товаров, имущественных прав, за исключением продажи имущества, использовавшегося для личных целей.

Добыча и (или) реализация полезных ископаемых.

Работа по договору поручения, комиссии или агентскому договору.

ИП не имеет права заниматься торговлей и производством алкоголя; разработкой, строением, обслуживанием, утилизацией и продажей авиационной и военной техники, оружия, боеприпасов, взрывчатых вещества, пиротехники. Также существует ряд других запретов.

Кроме того, есть ограничения для спецрежимов. Например, для ИП на патенте перечень видов предпринимательской деятельности сильно лимитирован.

Налоговики обещают, что официально зарегистрироваться самозанятым можно будет просто, с помощью мобильного приложения «Мой налог». В налоговую нужно будет отправить:

- заявление о постановке на учет;

- копию паспорта и фотографию (не потребуются, если есть доступ в личный кабинет налогоплательщика).

Все необходимые документы формируются в приложении, при этом усиленная квалифицированная электронная подпись не требуется.

Налоговый орган присылает уведомление не позднее дня, следующего за днем направления заявления, и тоже через приложение «Мой налог».

Что касается регистрации ИП, то на сегодняшний день существует несколько вариантов для осуществления этой процедуры. Вы можете это сделать на сайте ФНС, лично обратившись в специально уполномоченный на регистрацию предпринимателей налоговый орган, в МФЦ или подав документы на регистрацию через представителя по нотариальной доверенности. А если вы бесплатно подготовите документы для регистрации ИП в сервисе Эльба, то в подарок получите год отчетности через интернет.

Решили открыть ИП? Онлайн-бухгалтер подготовит отчетность, посчитает налоги и поможет с выставлением документов.

Кстати, с 2019 года при регистрации ИП в электронной форме не нужно оплачивать госпошлину. Правда, для составления электронных документов потребуется электронная подпись.

Предлагая самозанятым воспользоваться новым спецрежимом, чиновники прежде всего подчеркивают простоту его использования.

С уплатой налога все тоже кажется просто: не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (календарный месяц), самозанятый уплачивает единым платежом 4 % с доходов, полученных от реализации товаров или услуг физлицам, и 6 % – с доходов, полученных от реализации товаров или услуг ИП и юрлицам. Никаких деклараций сдавать не нужно.

Что касается ИП, то здесь нужно разбираться с каждым спецрежимом отдельно. Но любой спецрежим предполагает замену нескольких основных налогов одним (единым). Например, УСН предполагает замену трех налогов: НДФЛ, НДС и налог на имущество физлиц (исключение — объекты недвижимости, которые включены в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ).

Общий налоговый режим является основным и применяется по умолчанию, если ИП не заявил о переходе на один из спецрежимов. Основные налоги, которые ИП уплачивает при общем режиме: НДФЛ и НДС. Кстати, не забудьте о том, что НДС в 2019 году составит 20 %.

Для уплаты налогов нужно заполнять декларации.

Кроме того, ИП самостоятельно исчисляют и уплачивают за себя страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование.

Основной минус самозанятости заключается в ограничении по доходам — 2,4 млн в год. А поскольку суть предпринимательства — в наращивании оборотов и прибыли, то заработки по сумме не более 200 000 руб. в месяц нельзя отнести к попыткам создать хотя бы маленький бизнес в будущем. Впрочем, вся суть спецрежима для самозанятых заключается в его официальном названии — налог на профессиональный доход. И если его не привязывать к серьезному предпринимательству, то он может быть очень удобен для такой категории лиц, как веб-дизайнеры, парикмахеры, мастера маникюра и др. Все эти лица занимаются деятельностью, которая в основном приносит доход, на дому.

Другой минус — самозанятому придется рассчитывать только на себя. Он, в отличие от ИП, не сможет привлекать помощников для выполнения какой-то работы.

Самозанятым вряд ли стоит рассчитывать на сотрудничество с крупными компаниями — они скорее предпочтут иметь дело с ИП или ООО.

Поскольку самозанятые не делают отчисления в Пенсионный фонд, то рассчитывать им придется на маленькую пенсию. Впрочем, пенсия ИП тоже невысокая. Представители Пенсионного фонда неоднократно предупреждали о том, что у наемных работников пенсии больше, чем у ИП. Это связано с тем, что среднегодовой платеж в Пенсионный фонд за наемного работника выше, поскольку работодатель обязан уплачивать страховые взносы с его зарплаты ежемесячно.

Ну и, наконец, самый главный барьер, который может сдерживать желающих от применения налога на профессиональный доход, — это его новизна. Пока он не опробован и возникает много вопросов, как именно он будет работать. С другой стороны, это хороший вариант для людей, которые готовы выйти «из тени», но не хотят сильно рисковать и возлагать на себя лишнее бремя, связанное с обязательными платежами. Первый год налоговая даже не будет штрафовать тех, кто собирается стать легальным самозанятым.явление о постановке на учет в налоговую по форме № ЕНВД-2.

Как перейти на налог на профессиональный доход с других спецрежимов

ФНС выпустила Письмо от 26.12.2018 № СД-4-3/25577@, в котором объяснила, как это сделать.

ИП на УСН, ЕСХН, ЕНВД нужно уведомить налоговую о переходе на налог на профессиональный доход в течение месяца с даты регистрации в качестве плательщика этого налога.

Перейти на вышеуказанные спецрежимы можно в случае утраты права на применение налога на профессиональный доход. Для этого нужно уведомить налоговую в течение 20 календарных дней с даты снятия с учета в качестве плательщика налога на профессиональный доход.

Алгоритм действий при переходе на налог для самозанятых

Чтобы перейти на новый спецрежим с УСН, ЕСХН или ЕНВД, нужно в течение месяца со дня постановки на учет в качестве налогоплательщика нового спецрежима направить в налоговый орган по месту ведения предпринимательской деятельности уведомление о прекращении применения УСН, ЕСХН, ЕНВД.

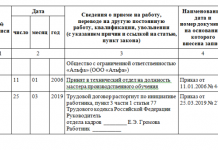

Для уведомления о прекращении применения спецрежимов следует использовать следующие формы:

- № 26.2-8 «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН»;

- № 26.1-7 «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН»;

- № ЕНВД-4 «Заявление о снятии с учета ИП в качестве налогоплательщика ЕНВД для отдельных видов деятельности».

Утрата права на применение налога на профессиональный доход

Лица, утратившие право на применение нового спецрежима могут уведомить налоговую по месту жительства о переходе на УСН или ЕСХН и (или) подать в налоговую по месту жительства (месту ведения предпринимательской деятельности) заявление о постановке на учет в качестве налогоплательщика ЕНВД в течение 20 календарных дней с даты снятия с учета в качестве налогоплательщика налога на профессиональный доход. В этом случае физическое лицо признается перешедшим на УСН или ЕСХН и (или) подлежит постановке на учет в качестве налогоплательщика ЕНВД с даты:

- снятия с учета в качестве налогоплательщика налога на профессиональный доход — для физлиц, являющихся ИП;

- регистрации в качестве ИП — для физлиц, которые на дату утраты права на применение специального налогового режима не являлись ИП и зарегистрировались в течение 20 календарных дней с даты утраты такого права.

Уведомить налоговую о переходе на УСН можно с помощью формы № 26.2-1 «Уведомление о переходе на УСН».

Если ИП переходит на УСН с даты снятия с учета в качестве налогоплательщика налога на профессиональный доход, то:

- в уведомлении он указывает код признака налогоплательщика «3» — ИП, переходящие с иных режимов налогообложения. В поле «переходит на упрощенную систему налогообложения __, где 1 — с 1 января 20__года» указывает «1» и год перехода на УСН.

Если ИП переходят на УСН с даты регистрации в качестве ИП, то:

- в уведомлении он отражает код признака налогоплательщика «1» — заявители, подающие уведомление одновременно с документами на государственную регистрацию, и переход на УСН «2» — с даты постановки на налоговый учет.

Также эти налогоплательщики указывают выбранный объект налогообложения: 1 — доходы или 2 — доходы, уменьшенные на величину расходов.

Сведения о полученных доходах за 9 месяцев года подачи уведомления, а также об остаточной стоимости основных средств на 1 октября года подачи уведомления налогоплательщики не заполняют.

Уведомить налоговую о переходе на ЕСХН можно по форме № 26.1-1 «Уведомления о переходе на ЕСХН».

Если ИП переходит на ЕСХН с даты снятия с учета в качестве налогоплательщика налога на профессиональный доход, то:

- в уведомлении он указывает код признака налогоплательщика «3» — ИП, переходящие с иных режимов налогообложения. В поле «переходит на систему налогообложения для сельскохозяйственных товаропроизводителей __, где 1 — с 1 января 20__ года» указывает «1» и год перехода на ЕСХН.

Если ИП переходит на ЕСХН с даты регистрации в качестве ИП, то:

- в уведомлении он отражает код признака налогоплательщика «1» — заявители, подающие уведомление одновременно с документами на государственную регистрацию, и переход на ЕСХН «2» — с даты постановки на учет в налоговом органе.

Если ИП решил применять ЕНВД, то он подает заявление о постановке на учет в налоговую по форме № ЕНВД-2.

Специальный налоговый режим в виде уплаты налога на профессиональный доход (НПД) с 2019 года доступен предпринимателям Москвы, Московской и Калужской областей, Татарстана. Как бизнесменам, работающим в данных регионах, воспользоваться преимуществами нового налогового режима? И возможно ли совмещение налоговых режимов? На эти вопросы мы дадим ответ ниже.

Для регистрации в качестве самозанятого удобнее всего воспользоваться приложением «Мой налог». Предприниматели на общей системе налогообложения переходят на уплату налога для самозанятых с учетом нескольких нюансов (п. 7 ст. 15 Закона от 27.11.2018 № 422-ФЗ):

- Суммы НДС по авансам, полученным до перехода на уплату налога на профдоход, подлежат вычету в том месяце, в котором ИП перешел на уплату НПД, но при условии того, что предприниматель вернул авансы покупателям. Если ИП перешел на НПД с начала нового квартала, вычет НДС осуществляется в месяце, предшествующем новому кварталу.

- НДС, принятый к вычету по активам, не использованным для операций, облагаемых НДС, надо восстановить в том месяце, в котором был переход на уплату налога на профдоход. Если ИП стал самозанятым с начала нового квартала, то восстановление НДС осуществляется в месяце, предшествующем новому кварталу.

ИП-плательщики налога на профдоход не платят фиксированные страховые взносы в Пенсионный фонд и Фонд медицинского страхования, начиная с даты постановки их на учет в качестве плательщика НПД. Это касается как предпринимателей на общей системе налогообложения, так и предпринимателей на спецрежимах (п. 11 ст. 2 Закона от 27.11.2018 № 422-ФЗ).

Как перейти на уплату налога на профдоход с УСН, ЕСХН, ЕНВД, ПСН

Если предприниматель ранее был на УСН, ЕСХН или ЕНВД, то после постановки на учет в качестве плательщика налога на профдоход он должен в течение месяца уведомить ФНС о прекращении прежнего спецрежима. В этом случае предприниматель считается прекратившим использование УСН, ЕСХН, ЕНВД с даты постановки на учет в качестве плательщика налога на профдоход (п. 4 ст. 15 закона от 27.11.2018 № 422-ФЗ).

Налоговики рекомендуют уведомлять ФНС путем подачи следующих документов (Письмо ФНС России от 26.12.2018 № СД-4-3/[email protected]):

- ИП на упрощенке: форма № 26.2-8 «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась УСН» КНД 1150024 (скачать образец заполнения уведомления).

- ИП, платившие сельхозналог: форма № 26.1-7 «Уведомление о прекращении предпринимательской деятельности, в отношении которой применялась ЕСХН» КНД 1150027 (скачать образец уведомления);

- ИП на вмененке: форма № ЕНВД-4 заявления о снятии с учета индивидуального предпринимателя в качестве налогоплательщика на вмененке КНД 1112017 (скачать образец уведомления).

Документы надо направить в налоговую инспекцию по месту жительства либо ведения учета. Причем, если направить их с опозданием или вовсе не предоставить в ФНС, то ИП «слетает» с нового спецрежима для самозанятых. В таком случае у предпринимателя есть 20 календарных дней, чтобы снова перейти на УСН, ЕСХН или ЕНВД, предоставив соответствующие документы в налоговую инспекцию. И тогда он будет считаться перешедшим на соответствующий спецрежим с даты прекращения уплаты налога на профдоход.

У налога на профдоход есть одна важная особенность: его нельзя сочетать с другими налоговыми режимами. Например, нельзя перевести часть бизнеса на уплату НПД, а остальную деятельность вести на упрощенке или вмененке.

У налога на профдоход есть ряд плюсов: простота регистрации, уплаты и перечисления в бюджет, низкие налоговые ставки, не нужно вести учет и сдавать отчетность. Однако новый спецрежим имеет и минусы, главный из которых в том, что налог считается с суммы дохода, а не прибыли предпринимателя. Поэтому для некоторых видов деятельности его применение не будет иметь смысла. Поясним на примере.

Пример

Предприниматель на НПД ремонтирует квартиры. Клиент оплачивает ему 300 тыс. руб., из которых предприниматель на 250 тыс. руб. закупит материалов, а 50 тыс. руб. — заработок (доход) предпринимателя .

В данном случае налог на профдоход придется удержать с общей полученной суммы 300 тыс. руб., так как с точки зрения регулирования НПД вся эта сумма является доходом предпринимателя. Учитывая, что лимит на применение нового налогового режима составляет 2,4 млн руб. в год, наш предприниматель, получая по 300 тыс. руб. в месяц, очень быстро превысит максимальную сумму допустимого дохода — через 8 месяцев ведения деятельности.

Какой может быть выход? Клиенты могут самостоятельно закупать стройматериалы, а предпринимателю перечислять только его оплату за труд. Или расплачиваться за материалы наличными. Или заказчик может открыть на предпринимателя банковскую карточку с лимитом, куда будет перечисляться сумма за материалы. Тогда предприниматель сможет сам их закупать для заказчика и отчитываться перед ним по чекам. Доходом для обложения НПД в таком случае будет непосредственно вознаграждение предпринимателя за услугу по ремонту квартиры.

Хотя, не исключено, что у ФНС может возникнуть когда-нибудь вопрос по второй сумме — за материалы, которая перечисляется на отдельную карту. И, конечно же, такие перипетии с оплатой совсем неудобны для ведения бизнеса.

О том, как показать доход самозанятого в приложении «Мой налог», читайте в этой статье. А о том, как перестать применять режим НПД, подробно рассказано здесь.

Понравилась статья? Поделитесь ссылкой с друзьями:

Налог для самозанятых ИП с наступлением 2019 года рассматривают, как альтернативу применению налоговых спецрежимов. Выгода этого нового варианта налогообложения прослеживается в минимизации контактов с налоговиками и снижении фискальной нагрузки на бизнес. Низкие ставки налогообложения сочетаются с освобождением от уплаты других налогов и страховых взносов. Самозанятые ИП могут работать без составления отчетов, сумму налогового обязательства за хозяйствующих субъектов рассчитывают налоговики.

Экспериментальная система налогообложения для лиц, признаваемых самозанятыми, начинает действовать в 2019 году на территории 4 субъектов РФ. Режим будет доступен всем физическим лицам, занимающимся коммерческой деятельностью (получающих доход от реализации товара, услуг без оформления трудового контракта или договора ГПХ). Налог будет взиматься со всего объема доходных поступлений:

по ставке 4%, если услуги оказаны физическим лицам;

по тарифу 6% при сотрудничестве с ИП и предприятиями.

Может ли ИП стать самозанятым – да, может. Обоснование приведено в п. 1 ст. 4 закона от 27.11.2018 г. № 422-ФЗ. Для этого субъекту хозяйствования достаточно осуществить переход на новый спецрежим, учитывая несколько условий:

уровень доходов в расчете на год не должен быть выше показателя в 2,4 млн руб.;

регистрация осуществляется по месту жительства предпринимателя или с привязкой к месту осуществления деятельности.

А можно ли ИП стать самозанятым, если он не проживает в регионе, в котором в тестовом режиме работает новая система налогообложения? Это возможно, если предприниматель в субъекте РФ, где действует налог на профессиональный доход, осуществляет коммерческую деятельность. То есть регистрация в качестве плательщика нового налога производится в ФНС с привязкой к месту ведения бизнеса, а не проживания.

Если человек был ИП, стал самозанятым, он утрачивает возможность использовать в коммерческой деятельности труд наемных работников. При нарушении этого требования налоговики вправе отменить действие спецрежима для такого налогоплательщика в одностороннем порядке. Дополнительные ограничения связаны со сферой деятельности и уровнем доходности.

Совмещать налог на профдоход со спецрежимами нельзя, поэтому ИП нужно отказаться от применяемого налогового режима, направив налоговикам уведомление об этом в течение месяца после регистрации «самозанятости» (порядок уведомления приведен в письме ФНС от 26.12.2018 № СД-4-3/25577@).

Самозанятый ИП не платит НДФЛ с доходов от бизнеса и НДС (кроме ввозного). При этом обязанности налогового агента сохраняются. Перейдя на самозанятость, ИП может не платить и страховые взносы за себя. От «пенсионных» взносов он освобождается, а платежи на ОМС уже включены в состав налога.

До введения экспериментального налогового режима для физических лиц предпринимателям для перехода в категорию самозанятого населения необходимо было избавиться от статуса ИП, то есть надо было закрыть ИП и стать самозанятым.

Теперь одновременно можно быть самозанятым и ИП, можно совмещать статус самозанятого налогоплательщика с положением трудоустроенного лица. Любой гражданин может иметь основную работу, а в свободное от нее время осуществлять любую другую бизнес-деятельность, приносящую материальную выгоду. Именно доходы от такой «подработки» и подлежат налогообложению в рамках нового налога.

Если предприниматель закрыл ИП, стал самозанятым, в дальнейшем, при желании снова встать на учет в качестве ИП, ему надо будет заново проходить регистрацию в ФНС. При сохранении статуса ИП и переходе на налог, взимаемый с профессиональной деятельности, можно быстро осуществлять обратный перевод на ОСНО или любой другой налоговый спецрежим.

Можно ли быть самозанятым и ИП одновременно? Можно, если предприниматель не осуществляет торговлю подакцизными и маркированными товарами, соблюдает прочие установленные законом о замозанятых ограничения, его доход ниже 2,4 млн руб. в год и у него нет наемных работников (п. 3 ст. 15 Закона № 422-ФЗ).

Взаимодействие с фискальными органами при реализации деятельности в качестве самозанятого лица осуществляется посредством приложения «Мой налог». Этот ресурс является бесплатным для всех пользователей, его скачивают на любой мобильный гаджет. Через такой сервис производится:

регистрация и снятие самозанятых с учета в ФНС;

проведение платежей и формирование по ним чеков;

информационный обмен с ФНС;

начисление и уплата налога.

Самозанятый (одновременно ИП) освобождается от обязанности самостоятельно исчислять налог, за него это делают специалисты ФНС на основании сумм в проведенных через приложение чеках. Отчетность по доходам и налоговым платежам составлять не надо.

Как ИП стать самозанятым:

скачать и установить специальное приложение, которое разработано для информационного обмена между самозанятыми и ФНС;

зарегистрироваться в качестве самозанятого лица (подав электронное заявление по паспорту или через личный кабинет налогоплательщика, при этом его не требуется заверять ЭЦП);

после получения подтверждения о постановке на учет в качестве самозанятого, надо в месячный срок направить в ФНС уведомление о прекращении применения прежнего налогового режима (например, УСН или ЕНВД);

при соблюдении срока уведомления о смене системы налогообложения переход на налог с доходов от профессиональной деятельности осуществляется с даты регистрации в качестве самозанятого. Если срок подачи уведомления о смене налогового режима не соблюден, регистрация самозанятого автоматически аннулируется.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.