Сегодня рассмотрим тему: "формула рентабельности чистых активов и что она показывает" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Рентабельность чистых активов. Описание и формула расчета

Для оценки продуктивности сложенных денежных средств используется несколько показателей. Одним из них является рентабельность чистых активов. Она отражает результативность инвестиций. Подробнее о данном показателе вы можете узнать из данной статьи.

Чистые активы – это реальная стоимость имущественных объектов компании, которая должна рассчитываться ежегодно. Размер чистых активов – это разница между стоимостью имущества по балансу и долговыми обязательствами.

Рентабельность чистых активов отражает, насколько результативно осуществляется управление структурой капитала компании, а также способность фирмы с отдачей распоряжаться собственными и заемными средствами.

Если показатель рентабельности ЧА имеет отрицательное значение, значит, размер долговых обязательств больше, чем стоимость имущественных объектов фирмы.

Если по результатам года размер ЧА меньше размера УК, фирме потребуется снизить размер уставного капитала до размера чистых активов. Если по итогам сокращения размер УК будет меньше законодательно установленного размера, компания будет вынуждена объявить о своей ликвидации.

Формула расчета размера рентабельности активов по чистой прибыли будет следующей:

Кра = размер чистой прибыли / размер чистых активов.

Кра = с. 2300 вторая форма / (с.1600 н.г. первая форма + с. 1600 к.г. первая форма) / 2, где:

- С. 2300 – строчка отчетности об убытках и прибылях (вторая форма);

- С. 1600 – строчка бух. баланса (первая форма).

Если вам нужно оценить рентабельность продаж по прибыли — читайте эту статью на нашем сайте.

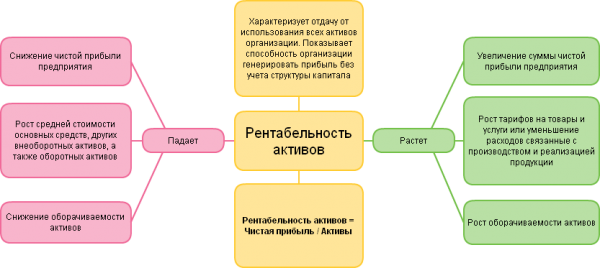

Роста данного коэффициента может быть вызван:

- Увеличением размера чистой прибыли компании;

- Увеличением размера показателя оборачиваемости активов;

- Увеличением цен на предоставляемые услуги или продаваемые товары;

- Уменьшением затрат на изготовление продукции или оказание услуг.

Снижение показателя может быть вызвано:

- Уменьшением размера чистой прибыли фирмы;

- Уменьшением значение показателя оборачиваемости активов;

- Увеличением цены объектов ОС, а также активов оборотного и внеоборотного характера.

Показатель рентабельности чистых активов является важнейшим показателем для вкладчиков, поскольку он отражает размер прибыли, приходящейся на размер собственного капитала. Он может быть выражен как в стоимостном, так и в процентном выражении.

| Видео (кликните для воспроизведения). |

Нормативное значение для показателя составляет более 0. Если значение составляет меньше 0 – это серьезный повод для компании задуматься об эффективности своей деятельности. Вызвано это тем, что фирма работает себе в убыток.

Коэффициент рентабельности активов применяется фин. аналитиками для диагностики результативности фирмы.

Этот показатель отражает фин. отдачу от использования активов фирмы. Целью его применения является увеличение его значения (с учетом уровня ликвидности компании), то есть, используя его, аналитик может быстро провести анализ состава и структуры активов фирмы, а также дать оценку их вклада в формирование общего дохода. Если какой-либо актив не приносит прибыли, лучшим решением будет – отказ от него.

Проще говоря, показатель рентабельности активов является отличным индикатором общей прибыльности и результативности деятельности компании.

Формула рентабельности чистых активов и что она показывает

Для достоверной оценки текущих бизнес-рисков необходимо вычислять рентабельность чистых активов. Формула ее определения предполагает использование данных бухгалтерского баланса. Этот показатель нужен для расчета уровня отдачи каждого эксплуатируемого ресурса в процессе текущей деятельности. И чем выше значение прибыльности, тем больше шансов привлечь внешние инвестиции в крупном размере для наращивания производственной мощности.

Рентабельность отображает степень превалирования получаемой материальной выгоды над объемом финансовых вложений.

При повышении расходов без сопутствующего роста доходов снижается прибыльность деятельности. Причина может заключаться:

- в неэффективности принимаемых управленческих решений;

- ухудшении качества ресурсной базы;

- падении производительности труда;

- неудачных результатах модернизации.

Оценку итогов финансовых инвестиций смотрят через коэффициент рентабельности чистых активов. Он указывает на соотношение стоимости ресурсной базы, объема издержек к величине финансового результата работы. Расчет производят в процентах. Вот формула:

Величина чистых активов включает в себя стоимостную оценку объектов, приобретение которых было профинансировано из собственных средств компании или с учетом привлеченных долгосрочных кредитов и займов. Рентабельность чистых активов характеризует:

- степень эффективности управления материальными ценностями предприятия;

- уровень профессионализма при оценке рисков привлечения инвестиционных и кредитных средств.

| Видео (кликните для воспроизведения). |

Чистые активы определяют по формуле:

Обязательства фирмы, которые должны быть погашены в ближайшие 12 месяцев

Доходность активов может быть рассчитана для всего комплекса находящихся в обороте ценностей или для отдельной группы объектов. Рентабельность чистых активов – это показатель эффективности использования ресурсов, которые на момент проведения анализа находятся в наличии у предприятия.

Для повышения детализации аналитических данных рекомендуем производить оценку доходности по таким группам:

- собственный капитал;

- привлеченные инвестиции;

- издержки в общей сумме или в разбивке по направлениям деятельности;

- производственный потенциал;

- мощность.

В процессе анализа нельзя руководствоваться только абсолютными числовыми значениями.

В итоге, рентабельность чистых активов показывает, как уровень текущей доходности материальной базы, так и степень влияния на этот параметр комплекса внутренних и внешних факторов. Среди них:

- ценовая политика;

- производительность труда;

- наличие или отсутствие конкурентного преимущества;

- состояние сегмента кредитования бизнеса;

- инфляционные процессы;

- ожидания потребителей;

- направление деятельности.

Регулярный расчет рентабельности активов по чистой прибыли производят не только сами предприятия, но и контролирующие органы. Например, Налоговая служба РФ систематически проводит оценку рентабельности по разным отраслям. Полученные значения сравнивают с данными из отчетности предприятий:

Специалистов налоговой инспекции могут заинтересовать получаемые компанией доходы в сравнении с производимыми тратами, когда отклонение от среднеотраслевого значения рентабельности в сторону уменьшения превышает отметку 10%. В этой ситуации камеральная проверка будет нацелена на выявление:

- фактов умышленного создания условий для последующего искусственного банкротства фирмы;

- свидетельств о ведении двойной бухгалтерии;

- преднамеренного занижения облагаемой базы по налогам;

- подтверждений возможного участия предприятия в теневом сегменте бизнеса.

Отметим, что отклонения в сторону уменьшения от среднего значения по конкретной сфере деятельности могут носить объективный характер. Но при налоговой проверке это придется доказывать документально.

Нельзя сравнивать показатели рентабельности активов между предприятиями из разных сфер бизнеса: в одних проектах инвестиции имеют короткие сроки окупаемости, в других точка безубыточности достигается только через несколько лет.

Сопоставления между субъектами хозяйствования производят с учетом таким условий:

- предприятия специализируются на работе в одном направлении;

- исходные данные о месте реализации деятельности схожи;

- уровни общей капитало- и материалоемкости производства совпадают.

Все способы расчета рентабельности активов + интерпретация показателей и советы по управлению

Какой словарь не мечтает быть толковым, какая бумага – ценной и какой бизнес не хочет стать рентабельным! Но не только бизнес. Его составные части – активы – также отчаянно стремятся к этому. По сути, показатель их рентабельности – это сводная характеристика, демонстрирующая не только практическую ценность ресурса, но и умение менеджера им управлять. Недаром говорят: «В умелых руках и доска – балалайка».

Конечно же, многое зависит от выбранной сферы деятельности и от окружающей среды. Здесь чем крупнее актив, тем ниже показатель его рентабельности. Капиталоемкость, как правило, свойственна тем отраслям, эластичность спроса на товары которых близки к нулю. Т.е. за гарантированность сбыта предприниматель платит пониженной нормой рентабельности. Животрепещущие примеры: сфера добычи углеводородов, ядерная энергетика или даже компании, прокладывающие интернет-кабели по дну океана и эксплуатирующие их.

Но это все философия в общих чертах. Что до конкретики, то расчет рентабельности составляющих бизнеса – один из инструментов получения управленческих сигналов для руководства фирмы. Это не всегда простое с точки зрения трудоемкости занятие (бухгалтерия всегда будет возражать), да и результаты могут не понравиться. Но здесь действует принцип: «Вовремя предупрежден – значит спасен».

Формула и смысл рентабельности активов по чистой прибыли

Формула коэффициента рентабельности активов (КРА в российской практике и ROA – в общемировой) весьма лаконична:

КРА = Чистая прибыль / Общая стоимость всех активов (при этом суммы, обслуживающие текущие кредиты в расчете участия не принимают)

Если умножить значение КРА на 100%, то тогда получим значение рентабельности активов в процентах (кому как больше нравится).

Как следует из формулы и из логики названия этот показатель отображает степень эффективности использования активов руководством предприятия при реализации бизнес-процессов. То, насколько полно менеджмент задействует все возможности для обеспечения максимальной прибыльности.

Если учесть, что в балансе актив соответствует сумме пассивов, то это означает, что именно в данном случае (это важно) допустима формула:

КРА = Чистая прибыль / (Собственные средства + Заемные средства)

Таким образом, фактически анализируется доходность совокупного капитала. В данной формуле сумма собственных и заемных средств стоит в знаменателе дроби. Это означает, что чем больше объем кредиторской задолженности, тем ниже будет получившаяся рентабельность активов. С точки зрения логики – это справедливо. Ведь есть ли для того, чтобы обеспечить бизнесу некую прибыльность недостаточно имеющегося капитала, а нужно непременно занимать, то это означает, что рентабельность этих самых собственных активов оставляет желать лучшего.

Любопытно, что даже если объём собственных средств будет равен нулю, показатель рентабельности активов все равно не потеряет своего смысла. Ведь знаменатель дроби будет отличным от нуля. Ситуация наглядно демонстрирует, что коэффициент рентабельности активов – это не просто характеристика финансовой отдачи от вложенных средств. Бизнес здесь рассматривается, как система и КРА помогает анализировать способность этого бизнеса генерировать прибыль. Под системой подразумеваются некие дефицитные связи, управленческие способности руководства компании, то, как менеджеры используют предоставляющиеся благоприятные возможности.

Следует понимать, что рентабельность собственных активов – качественная индивидуальная характеристика, присущая каждому бизнесу. При этом абсолютно не берется во внимание масштаб предприятия. Бизнес может быть семейной компанией – магазинчиком шаговой доступности, и при этом иметь значение КРА, близкое к 1. А есть и примеры транснациональных нефтяных корпораций, которые управляются из рук вон плохо, со значением коэффициента ниже 0,01.

Бывают популярные варианты расчета рентабельности активов с использованием вместо чистой прибыли значения EBITDA. Показатель EBITDA – это прибыль до уплаты налогов и процентов по кредитам. Естественно, он выше чем чистая прибыль по балансу. А значит, и значение рентабельности активов тоже будет выше. По-правильному это напоминает некий «мухлеж», своеобразную попытку ввести в заблуждение аналитиков, заинтересованных в выявлении истинного положения дел в компании (потенциальных кредиторов или даже налоговые органы). Недаром в общемировой практике EBITDA исключён из официальных характеристик финансового состояния предприятия.

Коэффициент рентабельности активов близок по своему смыслу к оценке доходности предприятия в целом. В этой связи рекомендуется использовать данные бухгалтерского учёта по году. Это целесообразно для того, чтобы сравнение рентабельности активов и доходности предприятия было корректно или сопоставимо. Ведь доходность измеряется в процентах годовых.

Естественным желанием любого предпринимателя является максимальное увеличение рентабельности активов его фирмы. Для этого нужно:

- увеличивать маржу продаж (прибыль можно увеличить либо с ростом отпускной цены либо снижая издержки производства);

- увеличивать скорость оборачиваемости активов (чтобы успеть собрать больше прибыли за определенный промежуток времени).

Внеоборотные активы – это имущество предприятия, которое отражается в самой первой части формы 1 бухгалтерского баланса. Именно этот вид имущества является самым капиталоемким. А потому переносит свою цену на себестоимость готовой продукции частями, называемыми амортизацией.

Согласно нормам бухучета внеоборотные активы состоят из:

- основных средств (зданий/сооружений, оборудования/инструмента долгосрочного пользования, объектов коммуникации, транспортных средств, иного);

- долгосрочных финансовых вложений (инвестиций, долгосрочной (более календарного года) дебиторской задолженности и пр.);

- нематериальных активов (патентов, эксклюзивных лицензий, торговых марок, франшиз и даже деловой репутации).

Формула коэффициента в этом случае выглядит следующим образом:

КРВнеобА = Чистая прибыль / Стоимость внеоборотных активов (х 100%)

Интерпретация показателя весьма сложна. Фактически, значение является той доходностью, которую потенциально может обеспечить вам наличие данных активов (основных средств) при текущем качестве управления ими. Предприниматели, которые уже работают в данной отрасли, данное значение может и не принесет существенного аналитического смысла. Однако для тех, кто только собирается войти в рынок, рентабельность именно внеоборотных активов – ключевой показатель, влияющий на их решение.

Стоит помнить, что рентабельность внеоборотного капитала – это условный показатель. Т.е. он демонстрирует, сколько можно заработать на этом оборудовании при условии, что оно будет правильно обслуживаться и корректно управляться.

Оборотные активы – это полная противоположность внеоборотных. Срок их использования менее года и стоимость существенно меньше. К оборотным активам относят все компоненты себестоимости. При этом их цена берется к расчету полностью (а не частями, как в случае с основными средствами).

Структура оборотных активов (по убыванию ликвидности):

- денежные средства;

- дебиторская задолженность;

- НДС к возмещению (по приобретенным товарно-материальным ценностям);

- краткосрочные финансовые вложения;

- запасы и незавершенное производство;

Формула соответствующего коэффициента (RCA в международной терминологии):

КРОбА = Чистая прибыль / Стоимость оборотных активов (х 100%)

Значимость получаемого показателя рентабельности оборотных активов тем выше, чем меньше у компании основных средств. Максимальное приближение имеют фирмы, работающие в сфере услуг, причём в тех сферах, где не нужно серьезно вкладываться в оборудование. Пониженное значение коэффициента имеет организации, занимающиеся внешней торговлей, а также лизинговые компании (из-за высокого размера НДС к возмещению). Кроме того, не высокий коэффициент рентабельности активов имеют кредитные финансовые организации в силу значительного объема дебиторской задолженности.

Коэффициенты рентабельности оборотных (1) и внеоборотных (2) активов не стоит рассматривать раздельно. Гораздо большую информативность они приобретают в случае совместного анализа. Преобладание одного значения над другим свидетельствует о большей значимости 1 или 2 вида капитала в генерирование прибыли компании. Абсолютное значение в данном случае для аналитика играет куда меньшую роль. И конечно же, при осуществлении анализа всегда имеет смысл держать под рукой значение рентабельности общего объема активов. Совокупный коэффициент – это доходность бизнеса, а чей вклад больше (оборотки или основных средств) показывает превалирование соответствующих коэффициентов.

Целесообразным представляется рассчитывать также рентабельность активов по балансу. В знаменателе формулы мы указываем в валюту баланса. Кроме того, это значение мы уменьшаем на величину задолженности учредителей по взносам в уставный капитал организации. В числителе дроби по-прежнему значится чистая прибыль по балансу (после уплаты всех налогов).

КРАп/б = Чистая прибыль / (Валюта баланса – Кредиторская задолженность учредителей) (х 100%)

Рентабельность по балансу характеризует, прежде всего, сам процесс воспроизводства прибыли компании. В расчет не принимаются стартовые условия. Под ними понимается уставный капитал, а также обязательства акционеров (или дольщиков) по его выкупу. Однако собственные средства компании представлены не только уставным капиталом. Значительную их долю составляет накопленная нераспределенная прибыль. И она-то как раз попадает в расчет рентабельности активов по балансу. В этом состоит ключевое отличие значения этого показателя: он не берёт в расчёт начальной задел (УК), но принимает во внимание результаты прошлых производственных достижений (имеется в виду накопленная прибыль).

Если коэффициент рентабельности активов характеризует сами активы с точки зрения вклада в общей котёл прибыли, то рентабельность по балансу “выставляет оценку” всему бизнес-процессу в целом, убирая значение начального капитала. Впрочем, эти два показателя рекомендуется рассматривать совместно.

Чистые активы – это «имущественная реальность» фирмы. Закон обязывает вычислять их ежегодно. Величина чистых активов рассчитывается как разница между их стоимостью, отраженной в форме 1 бухгалтерского баланса, и суммой:

- краткосрочной кредиторской задолженности;

- долгосрочной кредиторской задолженности;

- резервов и доходы будущих периодов.

По факту чистые активы можно назвать результатом деятельности фирмы, включая итоги предшествующих взлетов и неудач.

Если значение чистых активов становится меньше величины уставного капитала, это означает, что фирма начинает «проедать» первоначальный взнос учредителей. Если же чистые активы уходят в минус, значит, приятие не в состоянии без посторонней помощи рассчитаться по своим долговым обязательствам. Имеет место так называемая недостаточность имущества.

Однако для того, чтобы высчитать рентабельность чистых активов вовсе не требуется использовать их величину. Формула соответствующего коэффициента – это частное от чистой прибыли и выручки от продаж за период (год):

КРЧА = Чистая прибыль / Выручка (х 100%)

Показатель рентабельности чистых активов корректно интерпретировать, как норму прибыли на каждую денежную единицу проданной продукции. И он, конечно же, напрямую коррелирует с доходностью предприятия в целом.

Несмотря на то, что сама величина чистых активов рассчитывается по итогам года, коэффициент их рентабельности можно и нужно держать, что называется, на рабочем столе. Данный показатель способен предостеречь от катастрофического падения эффективности продаж.

В зависимости от сферы деятельности компаний им присущи индивидуальные значения прибыльности и рентабельности активов. Таковы, например, значения КРА для следующих видов деятельности:

- Производственная сфера – до 20%

- Торговля – от 15% до 35%

- Сфера услуг – от 45% до 100%

- Финансовая сфера – до 10%.

Организации, работающие в сфере услуг, имеют повышенную отдачу от своего капитала в силу относительно невысоких размеров основных средств. Кроме того, услуги невозможно складировать, поэтому невелики и размеры текущих (оборотных) активов.

Следом идут организации торговли. Их внеоборотные активы также, как правило, невелики, но складские запасы подталкивают к росту оборотку таких предприятий. Однако их рост компенсируется повышенной (по отношению к другим сферам) скоростью оборота. Ведь от этого зависит бизнес такой компании.

Довольно ясная картина вырисовывается с промышленным производством. Наиболее дорогостоящие (среди всех сфер деятельности) основные средства тянут вниз все семейство показателей рентабельности.

Гораздо интереснее обстоят дела с кредитно-финансовыми компаниями. В промышленной среде конкурентов не так много – все они должны обладать адекватными капиталами (причем, значительная часть должна быть в натуральной форме), а их число ограничено. В сфере услуг работают те, кто умеют их предоставлять (серьезное ограничение), в торговле – те, кто смог наладить связи и выбить скидки. А вот финансовая сфера притягивает к всех тех, кто не обрел себя в других сферах. Пониженные входные пороги в отрасль способствуют вечному буму, вне зависимости от того макроэкономический роста сейчас или кризис. Собственно, именно огромное количество участников рынка и понижает до минимума общий уровень доходности как по отдельным операциям, так и задействованных капиталов в целом.

Рентабельность активов (ROA). Формула. Пример расчета для ОАО «КБ Сухой»

Рассмотрим коэффициенты рентабельности предприятия. В данной статье мы рассмотрим один из ключевых показателей оценки финансового состояния предприятия – рентабельность активов.

Коэффициент рентабельности активов относится к группе коэффициентов «Рентабельность». Группа показывает эффективность управления денежными средствами на предприятии. Мы будем рассматривать коэффициент рентабельности активов (ROA), который показывает, сколько денежных средств приходится на единицу активов, имеющихся у предприятия. Что такое активы предприятия? Более простыми словами – это его имущество и его деньги.

Рассмотрим формулу расчета коэффициента рентабельности активов (ROA) с примерами и его норматив для предприятий. Начать изучение коэффициента целесообразно с его экономической сущности.

Рентабельность активов. Показатели и направление использования

Кем используется коэффициент рентабельности активов?

Он используется финансовыми аналитиками для диагностики эффективности предприятия.

Как использовать коэффициент рентабельности активов?

Данный коэффициент показывает финансовую отдачу от использования активов предприятия. Цель его использования – повышение его значения (но с учетом, конечно, ликвидности предприятия), то есть с помощью его финансовый аналитик может быстро проанализировать состав активов предприятия и оценить их в клад в генерацию общего дохода. Если какой-либо актив не дает вклада в доход предприятия, то он него целесообразно отказаться (продать, снять с баланса).

Другими словами рентабельность активов – это отличный индикатор общей доходности и эффективности деятельности предприятия.

Коэффициент рентабельности активов. Формула расчета

Рентабельность активов рассчитывается делением чистой прибыли на активы. Формула расчета:

Коэффициент рентабельности активов = Чистая прибыль / Активы = стр.2400/стр.1600

Зачастую для более точной оценки коэффициента величина активов берется не за конкретный период, а среднее арифметическое начала и конца отчетного периода. К примеру, стоимость активов на начало года и на конец года деленная на 2.

Откуда взять стоимость активов? Она берется из бухгалтерской отчетности в форме «Баланс» (строка 1600).

В западной литературе формула расчета рентабельности активов (ROA, Return of assets) выглядит следующим образом:

где:

NI – Net Income (чистая прибыль);

TA – Total Assets (сумма активов).

Альтернативный вариант расчета показателя следующий:

где:

EBI – чистая прибыль, получаемая держателями акций.

Коэффициент рентабельности активов. Пример расчета

Перейдем к практике. Рассчитаем рентабельность активов для авиационной компании ОАО «ОКБ Сухого» (производит самолеты). Для этого необходимо взять данные по финансовой отчетности с официального сайта компании.

Расчет рентабельности активов для ОАО «ОКБ Сухой»

Отчет о прибылях и убытках ОАО «ОКБ Сухой»

Бухгалтерский баланс ОАО «ОКБ Сухой»

Коэффициент рентабельности активов 2009 = 611682/55494122 = 0,01 (1%)

Коэффициент рентабельности активов 2010 = 989304/77772090 = 0,012 (1,2%)

Коэффициент рентабельности активов 2011 = 5243144/85785222 = 0,06 (6%)

По данным зарубежного рейтингового агентства Standard & Poor’s коэффициент рентабельности активов в среднем по России в 2010 году составил 2%. Так что 1,2% у «Сухого» за 2010 год это не так уж и плохо в сравнении со средней рентабельностью всей промышленности России.

Рентабельность активов у ОАО «ОКБ Сухого» выросла с 1% в 2009 году до 6% в 2011 году. Это говорит о том, что эффективность деятельности предприятия в целом повысилась. Вызвано это было тем, что чистая прибыль в 2011 году была значительно больше, чем в предыдущие годы.

Коэффициент рентабельности активов. Норматив

Норматив для коэффициента рентабельности активов, как и для всех коэффициентов рентабельности Кра >0. Если значение меньше нуля – это повод серьезно задуматься над эффективностью предприятия. Вызвано это будет тем, что предприятие работает себе в убыток.

Резюме

Разобрали коэффициент рентабельности активов. Надеюсь у вас не осталось больше вопросов. Подведя итог хочу отметить, что ROA входит в тройку самых важных коэффициент рентабельности предприятия, на ряду с коэффициентом рентабельности продаж и коэффициентом рентабельности капитала. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: «Рентабельности продаж (ROS). Формула. Расчет на примере ОАО «Аэрофлот»«. Данный коэффициент отражает доходность и прибыльность деятельности предприятия. Его, как правило, используют инвесторы для оценки альтернативных проектов для вложения.

Автор: Жданов Василий Юрьевич, к.э.н.

Любая предпринимательская деятельность независимо от своего масштаба для достижения наивысшей эффективности работы всех ресурсов требует правильного анализа финансовых показателей.

Определение рентабельности оборотных активов дает возможность выяснить насколько эффективно организация использует ресурсы, предоставленные ей для ведения основной хозяйственной деятельности.

Формула рентабельности активов: коэффициенты и баланс

Рентабельность активов вычисляется по формуле, показатели для которой берутся из основной финансовой отчетности.

Источниками показателей для определения эффективности использования активов являются такие бухгалтерские документы:

- баланс (форма 1);

- отчет о прибылях и убытках, формирующийся на основе баланса (форма 2);

Существует несколько способов расчета рентабельности активов организации. Все они характеризуются как отношение чистой прибыли полученной за определенный период времени к активам, задействованным на этом же временном отрезке.

Расчет рентабельности активов или расчет коэффициента рентабельности активов можно провести следующими способами:

- используя стандартную экономическую формулу;

- используя формулу с данными баланса;

- используя формулу расчета коэффициента с поправкой на сумму процентов по кредитам (если таковые существуют);

- используя чистые активы предприятия или текущие;

Стандартная формула выявления эффективности работы активов организации состоит из двух частей:

- числителя, в котором находится величина чистой прибыли полученной за определенный временной отрезок;

- знаменателя, в котором находится средняя величина активов, задействованных организацией на том же временном отрезке, на котором и получена прибыль, находящаяся в числителе.

Чистая прибыль — это остаток денежных средств после вычета из суммарного дохода всех издержек и суммы налогов за определенный период.

Есть другой вариант расчета коэффициента рентабельности активов. Он корректируется на сумму процентов, заплаченных по кредитам фирмой.

Этот способ делает расчет показателя независимым от источника финансирования основной деятельности организации.

При таком виде формулы используются уже 4 показателя:

- чистая прибыль за определенный период;

- проценты, выплаченные по кредитам и займам за тот же период;

- предельная ставка налога на прибыль организации;

- средняя величина суммированных активов;

Среднюю величину суммированных активов можно рассчитать путем сложения всех активов на начало периода и на конец и деления полученного числа пополам.

Формулу расчета эффективности работы активов организации можно представить и в ином виде, используя данные баланса и отчета о прибылях (убытках):

Рентабельность чистых активов показывает сколько прибыли можно получить из каждой вложенной единицы в деятельность компании.

Для ее расчета используется всего два показателя:

- читая прибыль в числителе;

- чистые активы в знаменателе;

Обозначать данный показатель принято RONA:

Эффективность использования текущих активов или рентабельность оборотных активов вычисляют с использование величины средних суммированных активов.

Обозначается данный коэффициент ROCA:

По какой формуле ведут расчет рентабельности активов предприятия?

Все вышеизложенные формулы используют для определения эффективности работы всех ресурсов предприятия и рациональность их использования.

Что такое рентабельность активов предприятия, и что она показывает?

Рентабельность активов организации показывает насколько эффективно работают все ресурсы, имеющиеся в наличие, то есть сколько прибыли можно получить из каждой копейки вложенной в деятельность фирмы.

К таким ресурсам можно отнести:

- материалы и сырье нужное для производства или реализации;

- основные средства, которые нужны предприятию для производства или реализации;

- денежные средства необходимые для оплаты труда персонала;

Рентабельность активов принято обозначать аббревиатурой ROA. Это означает return on assets. В переводе это словосочетание звучит как доходность активов.

В качестве временного отрезка на котором рассматривают этот показатель обычно является один год, то есть четыре полных квартала.

В профессии бухгалтера я уже 15 лет. Работала главным бухгалтером в группе компаний. Имею опыт прохождения проверок, получения кредитов. Знакома со сферами производства, торговли, услуг, строительства.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.