Сегодня рассмотрим тему: "форма уведомления о выборе земельного участка для имущественного вычета по земельному налогу бланк и" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Форма уведомления о выборе земельного участка для имущественного вычета по земельному налогу: бланк и образец заполнения

- 2 Вычет по земельному налогу: утверждена форма уведомления о выбранном участке

- 3 Вычет по земельному налогу: утверждено уведомление о выбранном участке

- 4 Как правильно заполнить заявление на льготу по земельному налогу для пенсионеров: образец обращения

- 5 Разработана форма уведомления о земельном участке, для которого применяется вычет

- 6 Образец заявления в налоговую инспекцию на льготы пенсионерам

- 7 Появилась форма уведомления о налоговом вычете по земельному налогу

- 8 Форма Уведомления ФНС РФ о выбранном земельном участке на налоговый вычет

- 9 Уведомление на вычет по земельному налогу нужно подавать по новой форме

- 10 Приложение. Уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу (форма по КНД 1150038)

- 11 Для вычета по земельному налогу предложили новую форму уведомления

- 12 Как написать уведомление о вычете по земельному налогу?

Форма уведомления о выборе земельного участка для имущественного вычета по земельному налогу: бланк и образец заполнения

С 2018 года у всех пенсионеров появилось право на новую льготу по земельному налогу – это имущественный вычет в размере кадастровой стоимости 600 кв. м одного земельного участка (п. 5 ст. 391 НК РФ в новой редакции). Чтобы реализовать это право – когда на пенсионера оформлено несколько участков – можно воспользоваться специальным уведомлением о выборе земельного участка с целью получения по нему льготы. Рассказываем об этом документе, его заполнении и предоставлении в ИФНС.

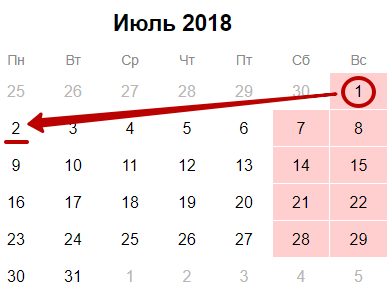

За период 2017 года подать уведомление о выборе льготного объекта по налогу на землю пенсионер может до 01 июля 2018 года включительно (общее правило в последующие налоговые периоды – до 01.11). Поскольку это будет нерабочий день – воскресенье, то крайний срок автоматически переход на 02 июля:

Есть несколько способов направить рассматриваемое уведомление:

- через личный кабинет физлица на сайте ФНС России;

- обычной почтой;

- сдать лично или через представителя в налоговую инспекцию;

- сдать в МФЦ («Мои документы»).

Еще один важный момент: если пенсионер ранее уже использовал льготы по налогам (например, как ветеран боевых действий был освобожден от налога на имущество или как пенсионер использовал льготу по налогу на транспортные средства и т. п.), то дополнительно отправлять в ИФНС уведомление и подтверждающие льготу документы не нужно. Проще говоря, инспекторы и так в курсе вашей истории по имущественным налогам.

| Видео (кликните для воспроизведения). |

Кстати, подать уведомление можно в любую инспекцию ФНС России. Это так называемый экстерриториальный принцип, который не привязывает пенсионера/льготника к налоговой по месту его жительства (регистрации). Ответ на уведомление будет исходить от той же инспекции.

Ещё раз напомним, что сообщить в ИФНС о выбранном для льготы земельном участке – это право, а не обязанность плательщика налога.

Обязательная форма рассматриваемого уведомления появится только с налогового периода 2018 года. Её утвердит приказ ФНС России на основании прямого указания закона – п. 6.1 ст. 391 НК РФ.

А пока – за налоговый период 2017 года – есть рекомендованная ФНС России форма «Уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу». Она закреплена письмом от 11 января 2018 года № БС-4-21/251.

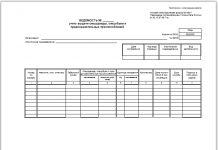

Бланк уведомления очень похож на налоговую декларацию. Он занимает всего 1 лист и выглядит следующим образом:

Фактически отдельных правил заполнения этого уведомления налоговики не закрепили, поскольку его бланк и так максимально упрощён. Для удобства внизу формы уведомления о выборе земельного участка приведены уточняющие сноски, которые помогут заполнить некоторые его реквизиты.

Вычет по земельному налогу: утверждена форма уведомления о выбранном участке

Приказом ФНС России от 26.03.18 № ММВ-7-21/167@ утвержден бланк уведомления о выбранном земельном участке, в отношении которого физлицо намерено получить налоговый вычет по земельному налогу. Данный приказ зарегистрирован в Минюсте 15 мая и вступил в силу с 26 мая.

Напомним, что отдельные категории налогоплательщиков могут получить налоговый вычет по земельному налогу. А именно — уменьшить налоговую базу на величину кадастровой стоимости 600 квадратных метров площади земельного участка. Такое право есть, в частности, у пенсионеров; героев Советского Союза и героев России; ветеранов и инвалидов боевых действий; инвалидов I и II групп; инвалидов с детства; лиц, пострадавших от последствий аварии на Чернобыльской АЭС (п. 5 ст. 391 НК РФ). Налоговый вычет предоставляется в отношении одного участка по выбору налогоплательщика. Если в собственности льготника имеется несколько земельных участков, то вычет можно получить только по одному из них. Для этого нужно представить в инспекцию уведомление о выбранном участке, в отношении которого применяется вычет.

Ранее можно было использовать рекомендованную форму уведомления (утв. письмом ФНС России от 14.03.18 № БС-4-21/2495@, см. «Изменена форма уведомления о вычете по земельному налогу для физлиц»). Сейчас для получения вычета следует применять официально утвержденный бланк уведомления. Отметим, что он полностью повторяет рекомендованную форму.

| Видео (кликните для воспроизведения). |

Так, в уведомлении нужно указать следующие данные: код налогового органа; ФИО налогоплательщика; дату и место рождения; паспортные данные; кадастровый номер земельного участка, в отношении которого применяется вычет; номер контактного телефона, а также способ информирования о результатах рассмотрения уведомления.

Как уже было сказано выше, новая форма применяется с 26 мая. Впрочем, до 1 июля 2018 года налогоплательщик может представить уведомление в произвольной форме. Такое право установлено частью 1 статьи 13 Федерального закона от 28.12.17 № 436-ФЗ. Если уведомление в инспекцию не поступит, налоговики применят вычет в отношении земельного участка с максимальной исчисленной суммой налога (п. 6.1 ст. 391 НК РФ).

Вычет по земельному налогу: утверждено уведомление о выбранном участке

Уведомлять ИФНС о том, в отношении какого из принадлежащих гражданину участков он желает воспользоваться вычетом по земельному налогу, нужно будет по утвержденной форме.

До сих пор существовала лишь рекомендованная, т.е. не обязательная к применению, форма такого уведомления.

Напомним, что отдельным категориям граждан (пенсионерам, инвалидам, ветеранам ВОВ и т.д.) при исчислении земельного налога предоставляется налоговый вычет в размере кадастровой стоимости 600 квадратных метров площади принадлежащего им участка (п.5 ст. 391 НК).

В случае, когда льготник владеет двумя и более земельными участками, вычет предоставляется лишь по одному из них. А по какому именно, налогоплательщик может выбрать сам и сообщить о своем выборе в ИФНС, подав соответствующее уведомление.

По общему правилу сделать это нужно до 1 ноября года, начиная с которого в отношении указанного земельного участка применяется налоговый вычет. Например, чтобы уменьшить базу по налогу за 2018 на сумму вычета, подать уведомление нужно не позднее 31.10.2018.

Обратите внимание, что для подачи уведомления о выбранном земельном участке, в отношении которого гражданин хочет получить вычет по земельному налогу за 2017 год, установлен особый срок – до 01.07.2018. Причем подать уведомление можно в произвольной форме (ст. 13 Федерального закона от 28.12.2017 № 436-ФЗ).

Если вовсе не представить такое уведомление, то вычет будет предоставлен в отношении земельного участка, по которому начислена самая большая сумма налога.

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Как правильно заполнить заявление на льготу по земельному налогу для пенсионеров: образец обращения

Земельный налог относится к местным сборам (ст.15 “Налоговый кодекс Российской Федерации (часть первая)” от 31.07.1998 N 146-ФЗ), который уплачивают в пользу государства рядовые граждане и юридические лица, владеющие участком земли. Льготы по земельному налогу для пенсионеров предоставляет региональный административный орган в случае вынесения соответствующего решения (п.2 ст.387 “Налоговый кодекс Российской Федерации (часть первая)” от 31.07.1998 N 146-ФЗ).

При подаче заявления в налоговое учреждение до 01.11.2019 пенсионер/пенсионерка вправе воспользоваться скидкой в 2019 году. Если прежде он не пользовался льготами, то обязательным требованием является наличие прикрепленных к заявлению документов, подтверждающих его право на получение данной поддержки.

Конкретные льготы для пенсионеров еще не разработаны. Однако во многих городах дополнительные меры уже успешно реализуются. В сравнительной таблице приведены несколько наглядных примеров по льготам для людей пенсионного возраста: принадлежность земельного участка определяется согласно праву собственности, документу о пожизненном владении по наследству либо о бессрочном владении. Во всех перечисленных ситуациях земельный налог подлежит уплате. Исключение составляет сдача участка в аренду или его нахождение в бесплатном срочном пользовании.

Другие города и области принимают собственные меры для социальной поддержки населения. Какие виды льгот действуют в отношении конкретного человека? Для получения подробной информации следует посетить местный муниципалитет.

- полное освобождение;

- частичное уменьшение.

В соответствии с налоговым законодательством, льготами могут воспользоваться следующие категории граждан:

Срок действия льготы не имеет четких временных границ. Она предоставляется бессрочно либо на определенный промежуток времени. Таким образом власти способствуют частичному обеспечению незащищенных категорий людей.

Процедура оформления заявления на предоставление льготы по земельному налогу для пенсионеров

Чтобы правильно оформить бланк заявления на льготу по земельному налогу для пенсионеров, следует знать следующие особенности его заполнения:

Образец заявления на льготу по земельному налогу для пенсионеров и образец заявления в налоговую инспекцию на льготы пенсионерам на квартиру (имущество) имеют аналогичный формат. Единственное различие состоит в том, что в графе о выбираемой льготе во втором случае отметка ставится напротив пункта «1. налогу на имущество физических лиц».

Если человек давно имел право воспользоваться льготой, но не пользовался ею раньше, государство вернет сумму уплаченного земельного налога только за последние 3 года. Для возмещения уплаченных средств необходимо подать 2 заявки в ФНС : на налоговую льготу и на возврат налога. На нашем сайте можно скачать образец заполнения заявления о предоставлении льготы на землю.

Из-за постоянных внесений поправок в законодательство пенсионерам следует регулярно уточнять наличие и размер предоставляемых льгот. Часто случается так, что имеющий право на налоговые «каникулы» не пользуется им, пока сам не обратится в инспекцию. Если при обращении в ФНС вы узнали, что имеете право претендовать на налоговые послабления, следует получить список нужных документов для их дальнейшего сбора и предоставления вместе с заявлением. Срок рассмотрения – 10 дней с даты подачи.

Вне зависимости от региона перечень документов отличается весьма незначительно. Вот основные из них:

- Пенсионное удостоверение.

- Паспорт РФ.

- Документы и справки, доказывающие право владения земельным участком со стороны заявителя.

- Заявление установленного образца.

Образец заявления на льготу по земельному налогу для пенсионеров находится в свободном доступе и предоставляется сотрудником ФНС по просьбе обратившегося лица. После оформления всех бумаг последует одобрение налогового вычета либо отказ в его предоставлении.

Как самостоятельно рассчитать льготу по земельному налогу

Расчет налога на землю производится по специальной формуле:

Кадастровая стоимость земельного участка х размер долевой собственности х налоговая ставка (конкретный регион) х коэффициент земельного владения (при эксплуатации земли не полный год).

Основания для отказа в предоставлении льготы по земельному налогу

Сведения о кадастровой стоимости и размере налоговой ставки в конкретном регионе предоставляются при обращении в ФНС . Например, в Москве и Санкт-Петербурге ставка земельного налога составляет 0,3-1,5%. По России ставка также не может быть выше 1,5%.

Кадастровая стоимость земельного участка х размер долевой собственности х налоговая ставка (конкретный регион) х коэффициент земельного владения (при эксплуатации земли не полный год).

Существует несколько веских причин для отказа в предоставлении налоговых послаблений:

- Собрана не вся документация по перечню.

- В заявлении о предоставлении льготы по земельному налогу пенсионерам допущены неточности.

- В конкретном регионе налоговые послабления не предусмотрены.

Разработана форма уведомления о земельном участке, для которого применяется вычет

ФНС в письме от 11 января 2018 г. № БС-4-21/251@ направила рекомендуемую форму уведомления о выбранном земельном участке, в отношении которого применяется вычет по земельному налогу.

Напомним, в соответствии с пунктом 5 статьи 291 НК РФ, в редакции Федерального закона от 28.12.2017 № 436-ФЗ, налоговая база по земельному налогу уменьшается на величину кадастровой стоимости 600 квадратных метров площади земельного участка, находящегося в собственности инвалидов, пенсионеров, Героев Советского Союза и РФ, ветеранов и инвалидов ВОВ, ветеранов боевых действий и некоторых других лиц.

Налоговики указали, что рекомендуемая форма может применяться вплоть до вступления в силу приказа ФНС об утверждении формы уведомления. При этом за налоговый период 2017 года уведомление представляется до 1 июля 2018 года, в том числе в произвольной форме.

Также в дополнение к письму ФНС от 18.12.2017 № БС-4-21/25757@ сообщается, что уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет, принимается в любом налоговом органе с предоставлением результата в нем же.

Образец заявления в налоговую инспекцию на льготы пенсионерам

Каждый гражданин РФ признается налоговым резидентом и обязан уплачивать взносы за владение собственностью, со всех видов доходов отдавать определенную долю средств государству. Для пенсионеров предусмотрены скидки по части налогообложения. Умение воспользоваться льготным правом позволит пожилым людям сохранить часть семейного бюджета. Правильно составленное заявление при обращении — важное требование уполномоченных госорганов.

Налоговая инспекция — исполнительное орган власти, осуществляющий начисление пошлин. Это учреждение призвано контролировать своевременность внесения платежей, оценивать правомерность применения привилегий. Сюда обращаются налогоплательщики, чтобы исполнить обязательства согласно НК РФ.

Для физических лиц обозначен список основных налогов на:

- основные положения;

- объекты налогообложения;

- ставки для расчетов;

- алгоритм исчисления;

- срок уплаты;

- льготы и порядок их предоставления.

Налог на доходы физлиц:

- имеет статус федерального (статья 13);

- регулируется положениями НК РФ;

- применяется без изменений всеми субъектами Федерации.

Остальные виды дифференцируются местными и региональными нормативно-правовыми актами.

Пенсионеры, как социальная группа, отнесены статьей 407 НК к льготной категории граждан. Это касается исключительно пошлины на недвижимость.

Федеральный закон считает людей пожилого возраста полноправными налогоплательщиками, привилегий при начислении земельного и транспортного сборов не предусматривает. Муниципалитеты вводят собственные нормативы и вправе предоставлять скидки.

Актуальную информацию о действующих послаблениях можно получить онлайн через интернет на портале «Госуслуги».

Для каждого вида сборов указаны местные и федеральные льготы, применяемые вычеты и ставки.

Перечень категорий граждан, которые наделены преимущественными правами, еще не означает, что скидки будут применяться изначально. Закон предусмотрел уведомительный способ реализации привилегий.

Порядок действий плательщика:

- подготовить документы;

- написать заявление;

- передать доступным способом служащим ИФНС.

Для подтверждения факта обращения заявление составляется в двух экземплярах: один для налоговой, второй с отметкой о принятии остается у льготника.

Письмо почтой России следует отправлять с описью вложений и уведомлением.

Сотрудники инспекции:

- проверят данные;

- запросят информацию в учреждениях;

- исчислят начальную сумму налога;

- применят снижающий коэффициент;

- рассчитают окончательный платеж;

- оформят уведомление.

Оплатить квитанцию следует до 1 декабря года, следующего за налоговым периодом.

Основанием для применения сниженных ставок послужит пенсионное удостоверение.

Специфичность налогов — земельного, транспортного, на имущество — потребует указания правоустанавливающих документов на:

- недвижимость;

- транспортное средство;

- земельный участок.

Могут понадобиться справки о:

Федеральная Налоговая Служба Письмом № БС-4-11/19976@, датированным 16 ноября 2015 года, направила нижестоящим подразделениям рекомендованную типовую форму заявления.

Так выглядит шаблон:

При подаче заявления правильнее ориентироваться на общеустановленный образец. Инспекторы выдадут распечатанный бланк, расскажут, как правильно написать заявление в Налоговую инспекцию на льготу пенсионерам.

- Верхний правый угол предназначен для указания отделения ИФНС, куда обращается заявитель.Адресовать заявление нужно с учетом места прописки гражданина, если документ составляется на транспортный налог. Место нахождения недвижимости, земельного участка будет иметь значение при определении имущественной и земельной пошлины.

- Нужно выбрать вид сбора, проставить отметку «V» в соответствующей графе: на имущество, земельный, транспортный.

- Указать наименование и реквизиты обосновывающего документа (пенсионное удостоверение).

- Прописать наименование, адрес объекта, по которому заявитель претендует на скидку.

- Средняя часть бланка заполняется данными налогоплательщика: ФИО, ИНН, контакты.Буквы и цифры пишутся каждая в отдельной ячейке.

- Дата, с которой должна быть применена скидка, вносится ниже (специальное поле).

- Срок предоставления — бессрочный.

Если ранее пенсионер не пользовался скидкой при наличии оснований, он вправе просить пересчитать взносы за последние 3 года.

Появилась форма уведомления о налоговом вычете по земельному налогу

Льготникам по земельному налогу предоставляется налоговый вычет по ст. 391 НК РФ.

Размер вычета равен кадастровой стоимости 6 соток надела.

Но вычет предоставляется только на один участок. Поэтому о выборе участка для налогообложения за 2017 год необходимо заявить в налоговую.

Сделать это нужно до 01.07.2018.

ФНС РФ в своем письме предлагает эту форму уведомления.

Она является рекомендуемой, а не обязательной: cогласно ч. 1 ст. 13 Федерального закона от 28.12.2017 № 436-ФЗ налогоплательщик может заявить о своем выборе и в произвольной форме.

Инспекциям поручено организовать работу по приему уведомлений через МФЦ.

Документ включен в СПС “Консультант Плюс”

п. 5 ст. 391 НК РФ список льготников расширен. И теперь право на льготу имеют и пенсионеры.

Форма Уведомления ФНС РФ о выбранном земельном участке на налоговый вычет

Форма Уведомления рекомендована ФНС (федеральной налоговой службой) о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу в Письме от 11 января 2018 г. N БС-4-21/251@ «О Рекомендуемой форме Уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу, и дополнении Письма ФНС России от 18.12.2017 N БС-4-21/25757@

Указанная рекомендуемая форма может применяться вплоть до вступления в силу предусмотренного п. 6.1 ст. 391 НК РФ приказа ФНС России об утверждении формы Уведомления.

В целях обеспечения исполнения пп. 5, 6.1 ст. 391, п. 10 ст. 396 Налогового кодекса Российской Федерации (далее — НК РФ), ст. 13 Федерального закона от 28.12.2017 N 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» рекомендована форма Уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу (далее — Уведомление).

Для льготной категории налогоплательщиков статьей 391 НК РФ предусмотрен налоговый вычет по земельному налогу на величину кадастровой стоимости 600 квадратных метров. Налоговый вычет применяется в отношении одного земельного участка по выбору налогоплательщика.

Уведомление о выбранном земельном участке принимается в любом налоговом органе с возможностью предоставления результата рассмотрения в этом же налоговом органе.

За налоговый период 2017 года Уведомление может быть представлено до 1 июля 2018 года.

Налоговым органам предписано проработать вопрос с многофункциональными центрами о возможности дополнения перечня услуг, которые могут предоставляться через МФЦ, услугой по приему Уведомления.

Уведомление на вычет по земельному налогу нужно подавать по новой форме

Утверждена форма уведомления для участков, к которым применяется вычет по земельному налогу. Об этом сообщает Федеральная налоговая служба России.

Напомним, что с этого года все пенсионеры, инвалиды I и II групп, инвалиды детства, ветераны Великой Отечественной войны, ветераны и инвалиды боевых действий, Герои Советского Союза, Российской Федерации и другие льготники освобождены от уплаты земельного налога с своих 6 соток (600 кв.м). Если площадь принадлежащего льготнику земельного участка составляет более 600 кв. метров, то земельный налог будет рассчитан за оставшуюся площадь.

Если в собственности или землепользовании человека находится несколько земельных участков, то налоговый вычет применяется только к одному. И у гражданина есть право самостоятельно выбрать освобождаемый от налогов участок. А для этого предоставить до 1 июля этого года в налоговую специальное уведомление. И если за налоговый период 2017 года уведомление можно представить в произвольной форме, то за налоговый период 2018 года нужно использовать утвержденную форму.

Если уведомление в налоговый орган не поступит, вычет будет применен автоматически – для того земельного участка, за который начислена самая большая сумма налога.

Направить уведомление можно через Личный кабинет налогоплательщика на сайте ФНС России, почтовым сообщением или подать лично в любую налоговую инспекцию. Если человек, имеющий право на вычет, ранее пользовался налоговыми льготами (например, как ветеран боевых действий был освобожден от налога на имущество или как пенсионер использовал льготу по транспортному налогу), то вычет будет применяться автоматически на основании имеющихся у налогового органа сведений. В этом случае нет необходимости дополнительных обращений (заявлений, уведомлений) от налогоплательщика. Тем же россиянам, которые с налогового периода 2018 года впервые получат право на вычет и ранее не пользовались налоговыми льготами (например, при достижении пенсионного возраста в течение 2018 года), необходимо подать в налоговый орган заявление о предоставлении такой льготы.

Приложение. Уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу (форма по КНД 1150038)

До 1 июля 2018 г. уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу за налоговый период 2017 г., может быть представлено налогоплательщиком в произвольной форме

См. Рекомендуемый формат представления уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу, в электронной форме, утвержденный приказом ФНС России от 23 мая 2018 г. N ММВ-7-21/329@

См. данную форму в редакторе Adobe Reader и образец ее заполнения

(1) Может заполняться в отношении физических лиц, имеющих документ, подтверждающий ИНН (Свидетельство о постановке на учет в налоговом органе, отметка в паспорте гражданина Российской Федерации), и использующих ИНН наряду с персональными данными.

(2) Отчество указывается при наличии.

(3) Не заполняется, если указан идентификационный номер налогоплательщика (ИНН).

(4) 21 – паспорт гражданина Российской Федерации; 03 – свидетельство о рождении; 07 – военный билет; 08 – временное удостоверение, выданное взамен военного билета; 10 – паспорт иностранного гражданина; 11 – свидетельство о рассмотрении ходатайства о признании лица беженцем на территории Российской Федерации по существу; 12 – вид на жительство в Российской Федерации; 13 – удостоверение беженца; 14 – временное удостоверение личности гражданина Российской Федерации; 15 – разрешение на временное проживание в Российской Федерации; 18 – свидетельство о предоставлении временного убежища на территории Российской Федерации; 23 – свидетельство о рождении, выданное уполномоченным органом иностранного государства; 24 – удостоверение личности военнослужащего Российской Федерации; 27 – военный билет офицера запаса.

(5) К уведомлению прилагается копия документа, подтверждающего полномочия представителя.

© ООО “НПП “ГАРАНТ-СЕРВИС”, 2019. Система ГАРАНТ выпускается с 1990 года. Компания “Гарант” и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Для вычета по земельному налогу предложили новую форму уведомления

Новая форма, по которой будут составляться уведомления по выбору земельного участка для применения к нему налогового вычета, будет утверждена к середине текущего года. За разработку такой формы отвечает российская ФНС. Уведомление, связанное с соответствующей работой, уже появилось на Едином портале, в рамках которого размещаются проекты НПА.

За новую форму предоставления уведомления взялись в связи с тем, что появились новые нормы, которые были прописаны в Федеральном законе, выпущенном в конце прошлого года под номером 436. Речь идет о том, что налоговая льгота по налогу земельного типа предоставляется как уменьшение налоговой базы на величину стоимости 600 «квадратов» площади земельного участка, которым владеет налогоплательщик, по кадастру.

Если ранее такой вычет предоставляли в виде суммы в десять тысяч рублей, то теперь планируется отменить его фиксированный показатель. Уровень вычета будет варьироваться в зависимости от кадастровой участковой стоимости.

В рамках закона предусматривается, что если налогоплательщик является обладателем нескольких участков, ему необходимо выбрать один, на который и распространял налоговый вычет. В налоговые органы потребуется предоставить соответствующее уведомление.

Как написать уведомление о вычете по земельному налогу?

Уведомление о налоговом вычете по земельному налогу в произвольной форме

ФНС России уточнила порядок представления уведомления о выбранном земельном участке, в отношении которого применяется налоговый вычет по земельному налогу, а также рекомендованную форму данного уведомления. Так, до 1 июля текущего года уведомление может быть представлено в налоговый орган в произвольной форме, после данного срока – по рекомендуемой ведомством форме (письмо ФНС России от 11 января 2018 г. № БС-4-21/251@).

Напомним, что в текущем году пенсионеры, получающие пенсии, назначаемые в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым выплачивается ежемесячное пожизненное содержание, могут получить вычет по земельному налогу в размере кадастровой стоимости 600 кв. м площади земельного участка. Таким образом, имея участок площадью 6 соток, они освобождаются от уплаты земельного налога (подп. 8 п. 5 ст. 391 Налогового кодекса в редакции п. 11 ст. 2 Федерального закона от 28 декабря 2017 № 436-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации«).

В свою очередь в соответствии с нормой, установленной Налоговым кодексом, уведомление о выбранном земельном участке, в отношении которого применяется налоговый вычет, должно быть представлено налогоплательщиком в налоговый орган по своему выбору до 1 ноября года, являющегося налоговым периодом, начиная с которого в отношении данного земельного участка применяется налоговый вычет. При непредставлении налогоплательщиком, имеющим право на применение налогового вычета, уведомления о выбранном земельном участке налоговый вычет предоставляется в отношении одного земельного участка с максимальной исчисленной суммой налога. Форма уведомления утверждается ФНС России (п. 6.1 ст. 391 НК РФ).

Отметим, что в настоящее время данная форма не утверждена. Соответственно, рекомендуемая налоговиками форма может применяться вплоть до вступления в силу приказа ФНС России об утверждении формы данного уведомления.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.