Сегодня рассмотрим тему: "если ао уменьшает уставной капитал, то налог на прибыль на доход общества можно не платить" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Если АО уменьшает уставной капитал, то налог на прибыль на доход общества можно не платить

- 2 Уменьшение уставного капитала – у кого возникают доходы?

- 3 Налоговые последствия уменьшения уставного капитала

- 4 Налог на прибыль для акционера при уменьшении уставного капитала путем погашения выкупаемых у акционера акций

- 5 Если АО уменьшает уставной капитал, то налог на прибыль на доход общества можно не платить

- 6 Как учесть сумму, на которую уменьшен или увеличен уставный капитал

Если АО уменьшает уставной капитал, то налог на прибыль на доход общества можно не платить

Если акционерное общество приняло решение об уменьшении уставного капитала, то налог на прибыль на доход общества можно не платить. Все зависит от того, по какой причине было принято решение об изменении уставного капитала. Подробные разъяснения содержатся в письме от 21.03.17 № 03-03-06/2/18874.

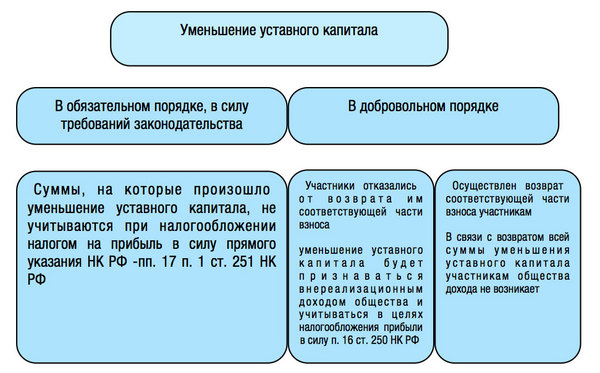

Согласно п. 16 ст. 250 Налогового кодекса суммы уменьшения уставного капитала должны включаться во внереализационные доходы общества. Данное правило работает в случае, если акционеры отказались от возврата им соответствующих частей вкладов в уставной капитал.

При этом в подпункте 17 п. 1 ст. 251 сказано, что при определении налоговой базы по налогу на прибыль не учитываются доходы в виде сумм, на которые произошло уменьшение УК организации.

Министерство финансов РФ дает следующие разъяснения. Если общество решило уменьшить уставный капитал в соответствии с требованиями действующего законодательства, то сумма уменьшения капитала не признается объектом налогообложения по налогу на прибыль организаций.

В других случаях АО должно включать соответствующую сумму в состав внереализационных доходов.

Уменьшение уставного капитала – у кого возникают доходы?

Процедура и условия уменьшения уставного капитала организации регламентированы ст. 29 Федерального закона от 26.12.1995 N 208-ФЗ «Об акционерных обществах» и ст. 20 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью».

Однако на практике при налогообложении налогом на прибыль общества, уменьшающего уставный капитал, и его участников возникает большое количество спорных моментов.

Так, для принятия обществом решения о том, нужно ли платить налог на прибыль с суммы, на которую произошло уменьшение уставного капитала, необходимо определиться, является ли уменьшение уставного капитала добровольным либо явилось следствием выполнения обществом законодательно возложенной на него обязанности; а в случае добровольного уменьшения уставного капитала – производится ли выплата участникам общества части взноса пропорционально уменьшению действительной стоимости их доли в уставном капитале либо участники отказались от таких выплат.

| Видео (кликните для воспроизведения). |

На основании п. 6 ст. 35 Федерального закона от 26.12.1995 N 208-ФЗ “Об акционерных обществах”, п. 3, ст. 20 Федерального закона от 08.02.1998 N 14-ФЗ “Об обществах с ограниченной ответственностью” если стоимость чистых активов общества останется меньше его уставного капитала по окончании финансового года, следующего за вторым финансовым годом или каждым последующим финансовым годом, по окончании которых стоимость чистых активов общества оказалась меньше его уставного капитала, общество не позднее чем через шесть месяцев после окончания соответствующего финансового года обязано принять одно из следующих решений:

1) об уменьшении уставного капитала общества до величины, не превышающей стоимости его чистых активов;

2) о ликвидации общества.

При выполнении обществом законодательно закрепленной обязанности по уменьшению уставного капитала право не учитывать полученные обществом при этом доходы при налогообложении налогом на прибыль прямо предусмотрено пп. 17 п. 1 ст. 251 НК РФ.

Судебная практика отмечает, что для признания сумм, на которые произошло уменьшение уставного капитала, не подпадающими под налогообложение налогом на прибыль, решение об уменьшении уставного капитала до размера, не превышающего стоимости чистых активов общества, должно быть зарегистрировано в установленном законом порядке (Определением ВАС РФ от 13.10.2009 N ВАС-11664/09).

Если же говорить о добровольном уменьшении уставного капитала общества, осуществляемого на основании решения общего собрания участников, то, анализируя положения п. 16 ст. 250 НК РФ, арбитражные суды отмечают, что в данном случае уменьшение уставного капитала будет признаваться внереализационным доходом общества и учитываться в целях налогообложения прибыли. При этом обязательным условием для признания дохода облагаемым налогом на прибыль, является отказ участников от возврата им соответствующей части взносов (Постановление ФАС Восточно-Сибирского округа от 23.03.2011 по делу N А19-12624/10).

Думается, что в данном случае норму п. 16 ст. 250 НК РФ возможно обойти, оформив отказ от возврата стоимости соответствующей части взноса участникам как дополнительные взносы участников в целях увеличения чистых активов общества. Напомним, что в силу пп. 3.4 п.1 ст. 251 НК РФ доходы, полученные обществом в целях увеличения его чистых активов, не учитываются при формировании налогооблагаемой базы по налогу на прибыль.

| Видео (кликните для воспроизведения). |

Таким образом, схематично налогообложение налогом на прибыль уменьшения уставного капитала общества будет выглядеть следующим образом:

Если по налогообложению налогом на прибыль доходов самого общества существуют законодательно установленные нормы и уже сложилась судебная практика, то вопрос о том, облагается ли налогом на прибыль возвращаемая при уменьшении уставного капитала соответствующая часть взноса участника общества, ответ не так очевиден.

Государственные органы неоднократно давали положительный ответ на даный вопрос и указывали, что при уменьшении уставного капитала общества и возврате части внесенного ранее в уставный капитал взноса у участника общества возникает доход, подлежащий учету при формировании налогооблагаемой базы по налогу на прибыль (Письмa Минфина России от 20 сентября 2011 г. №03-03-06/1/567, 17.02.2009 №03-03-06/1/71, от 13.01.2009 №03-03-06/1/4, Письмо УФНС России по г.Москве от 23.04.2010 №16-15/043546).

В обоснование своей позиции они ссылаются на то, что указанный в ст.251 НК РФ перечень доходов, не учитываемых для целей налогообложения прибыли организаций, является закрытым и не предусматривает описанный выше случай.

Пп.4 п.1 ст.251 НК РФ относит к доходам, не учитываемым при налогообложении прибыли, только доходы, которые получены в пределах вклада участником хозяйственного общества при выходе из общества либо при распределении имущества ликвидируемого общества. При уменьшении же уставного капитала ни выхода участника из общества, ни ликвидации общества не происходит.

Судебной практики до недавнего времени по данному вопросу не было. Однако в постановлении от 14 декабря 2011 г. по делу №А07-3590/2011 ФАС УрФО указал на наличие пробела в регулировании данного вопроса. Отмечая, что законодательством не установлен порядок налогообложения прибыли участника общества при добровольном уменьшении уставного капитала по решению участников, где возвращается часть взноса без уменьшения размера доли, суд признал, что доходом полученные средства не являются, так как имеет место частичный возврат ранее внесенного взноса. Следовательно, доход, исходя из принципов, определенных ст.41 НК РФ, у участника общества не возникает.

Таким образом, в противовес позиции налоговых органов доходы, полученные как часть внесенного ранее взноса при добровольном уменьшении уставного капитала, были признаны судом не подлежащими налогообложению налогом на прибыль по аналогии с ситуацией выхода участника из общества, предусмотренной перечнем ст.251 НК РФ.

В поддержку позиции ФАС УрФО считаем важным отметить следующее: пп. 4 п. 1 ст. 251 НК РФ формально в данной ситуации действительно не подлежит применению, поскольку в данной норме речь идет только о выходе из общества или распределении имущества общества при ликвидации, а ситуация с уменьшением уставного капитала не предусмотрена. Однако, исходя их определения дохода для целей налогообложения, приведенного в ст. 41 НК РФ (экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить), возникать доход у участника общества не будет. Ведь при уменьшении уставного капитала участнику лишь возвращается часть его взноса, внесенного ранее в уставный капитал. При внесении средств в качестве вклада в уставный капитал расходами у участника они не признавались (п. 3 ст. 270 НК РФ). Следовательно, никакой экономической выгоды при возврате части внесенных средств у участника общества не образуется.

Как будет складываться судебная практика по данному вопросу далее, пока малопонятно. Думается, что исходя из указанных выше доводов, налогоплательщики смогут в судебном порядке отстоять свое право не платить налог на прибыль с возвращенной им части взносов при уменьшении уставного капитала.

Налоговые последствия уменьшения уставного капитала

“Налог на прибыль: учет доходов и расходов”, 2012, N 6

Уставным капиталом общества (АО или ООО) определяется минимальный размер имущества общества, гарантирующего интересы его кредиторов. Он не может быть менее размера, предусмотренного Законом об АО или Законом об ООО .

Федеральный закон от 26.12.1995 N 208-ФЗ “Об акционерных обществах”.

Федеральный закон от 08.02.1998 N 14-ФЗ “Об обществах с ограниченной ответственностью”.

Нередко у организации возникает потребность в изменении размера уставного капитала – его увеличении или уменьшении.

Об этом можно прочитать в статье “Налоговые последствия увеличения УК за счет нераспределенной прибыли”, N 12, 2011.

Уменьшение уставного капитала может осуществляться как по желанию общества, так и во исполнение требований законодательства. В любом случае возникает вопрос: а каковы налоговые последствия уменьшения уставного капитала? На него мы и постараемся сегодня ответить.

Уставный капитал АО составляется из номинальной стоимости акций общества, приобретенных акционерами. Номинальная стоимость всех обыкновенных акций общества должна быть одинаковой. Об этом говорится в п. 1 ст. 25 Закона об АО.

Статьей 26 данного Закона определен минимальный размер уставного капитала АО. Для открытого акционерного общества он должен составлять не менее тысячекратной суммы МРОТ, а закрытого общества – не менее стократной суммы МРОТ, установленного федеральным законом на дату государственной регистрации общества. (Напомним, что в настоящее время МРОТ составляет 100 руб. . Следовательно, минимальный размер уставного капитала ОАО – 100 000 руб., а для ЗАО – 10 000 руб.)

Федеральный закон от 19.06.2000 N 82-ФЗ “О минимальном размере оплаты труда”.

В каких случаях и в каком порядке АО будет уменьшать свой уставный капитал? Обратимся к ст. 29 Закона об АО.

Общество вправе, а в случаях, предусмотренных Законом об АО, обязано уменьшить свой уставный капитал путем:

- уменьшения номинальной стоимости акций;

- сокращения их общего количества, в том числе путем приобретения части акций.

В каких случаях АО обязано уменьшить уставный капитал? Согласно п. 6 ст. 35 Закона об АО, если стоимость чистых активов общества останется меньше его уставного капитала по окончании финансового года, следующего за вторым финансовым годом или каждым последующим финансовым годом, по окончании которых стоимость чистых активов общества оказалась меньше его уставного капитала, общество не позднее чем через шесть месяцев после окончания соответствующего финансового года обязано принять одно из следующих решений:

- об уменьшении уставного капитала общества до величины, не превышающей стоимости его чистых активов;

- о ликвидации общества.

В соответствии с п. 3 ст. 35 Закона об АО стоимость чистых активов общества определяется по данным бухгалтерского учета в Порядке, утвержденном Приказом Минфина России N 10н, ФКЦБ России N 03-6/пз от 29.01.2003.

Как следует из п. 3 ст. 35 Закона об АО, общество обязано обеспечить доступ к информации о стоимости его чистых активов любому заинтересованному лицу в течение семи дней. Это положение действует с 2012 г. и установлено Федеральным законом N 228-ФЗ .

Федеральный закон от 18.07.2011 N 228-ФЗ “О внесении изменений в отдельные законодательные акты Российской Федерации в части пересмотра способов защиты прав кредиторов при уменьшении уставного капитала, изменения требований к хозяйственным обществам в случае несоответствия уставного капитала стоимости чистых активов”.

Если по окончании второго финансового года или каждого последующего финансового года стоимость чистых активов общества окажется меньше его уставного капитала, совет директоров (наблюдательный совет) общества при подготовке к годовому общему собранию акционеров обязан включить в состав годового отчета общества раздел о состоянии его чистых активов (п. 4 ст. 35 Закона об АО).

К сведению. Общество не вправе уменьшать свой уставный капитал, если в результате такого уменьшения его размер станет меньше минимального размера уставного капитала, определенного:

- на дату представления документов для государственной регистрации соответствующих изменений в уставе общества (при добровольном уменьшении);

- на дату государственной регистрации общества (если общество обязано уменьшить свой уставный капитал).

В соответствии с п. 2 ст. 29 Закона об АО решение об уменьшении уставного капитала общества путем уменьшения номинальной стоимости акций или путем приобретения части акций в целях сокращения их общего количества принимается общим собранием акционеров.

Как следует из п. 3 этой же статьи, решением об уменьшении УК путем уменьшения номинальной стоимости акций могут быть предусмотрены выплата всем акционерам общества денежных средств и (или) передача им принадлежащих обществу эмиссионных ценных бумаг, размещенных другим юридическим лицом. При этом решением должны быть определены:

- величина, на которую уменьшается уставный капитал общества;

- категории (типы) акций, номинальная стоимость которых уменьшается, и величина, на которую уменьшается номинальная стоимость каждой акции;

- номинальная стоимость акции каждой категории (типа) после ее уменьшения;

- сумма денежных средств, выплачиваемая акционерам общества при уменьшении номинальной стоимости каждой акции, и (или) количество, вид, категория (тип) эмиссионных ценных бумаг, передаваемых акционерам общества при уменьшении номинальной стоимости каждой акции.

Решение об уменьшении уставного капитала АО путем уменьшения номинальной стоимости акций общества принимается общим собранием акционеров большинством в 3/4 голосов владельцев голосующих акций, принимающих участие в общем собрании акционеров общества, только по предложению совета директоров (наблюдательного совета) общества.

Согласно ст. 14 Закона об ООО уставный капитал общества составляется из номинальной стоимости долей его участников. Размер уставного капитала должен быть не менее 10 000 руб. (п. 1).

Размер доли участника общества в его УК определяется в процентах или в виде дроби. Размер доли должен соответствовать соотношению номинальной стоимости доли участника и уставного капитала общества. Действительная стоимость доли участника общества соответствует части стоимости чистых активов общества, пропорциональной размеру его доли (п. 2).

Статьей 20 Закона об ООО предусмотрено, что общество вправе, а в случаях, предусмотренных Законом об ООО, обязано уменьшить свой уставный капитал.

Указанное уменьшение может осуществляться путем погашения долей, принадлежащих обществу, и (или) уменьшения номинальной стоимости долей всех участников общества в уставном капитале общества. При этом должны сохраняться размеры долей всех участников общества.

Согласно п. 4 ст. 30 Закона об ООО, если стоимость чистых активов общества останется меньше его уставного капитала по окончании финансового года, следующего за вторым финансовым годом или каждым последующим финансовым годом, по окончании которых стоимость чистых активов ООО оказалась меньше его уставного капитала, общество не позднее чем через шесть месяцев после окончания соответствующего финансового года обязано принять решение об уменьшении уставного капитала до размера, не превышающего стоимости его чистых активов.

Отметим, что в ст. 30 Закона об ООО указанная норма введена Федеральным законом N 228-ФЗ, который вступил в силу 1 января 2012 г.

До 2012 г. в соответствии с п. 3 ст. 20 Закона об ООО общество обязано было объявить об уменьшении своего уставного капитала до размера, не превышающего стоимости его чистых активов, и зарегистрировать такое уменьшение в установленном порядке в случае, если по окончании второго и каждого последующего финансового года стоимость чистых активов общества окажется меньше его уставного капитала.

В течение трех рабочих дней после принятия ООО решения об уменьшении его уставного капитала оно обязано сообщить о таком решении в орган, осуществляющий государственную регистрацию юридических лиц, и дважды, с периодичностью один раз в месяц, опубликовать в органе печати, в котором публикуются данные о государственной регистрации юридических лиц, уведомление об уменьшении своего уставного капитала. Об этом также говорится в п. 3 ст. 20 Закона об ООО.

Обратите внимание! Согласно п. 2 ст. 14 Федерального закона от 21.11.1996 N 129-ФЗ “О бухгалтерском учете” первым отчетным годом для вновь созданной организации считается период с даты ее государственной регистрации по 31 декабря соответствующего года, а для организации, созданной после 1 октября, – по 31 декабря следующего года. Таким образом, финансовым годом, следующим за вторым или каждым последующим финансовым годом, по окончании которого стоимость чистых активов ООО может оказаться меньше его уставного капитала, для обществ, созданных до 01.10.2012, будет являться 2014 г., а для ООО, созданных после 01.10.2012, – 2015 г.

Еще один случай, когда может возникнуть необходимость уменьшения размера уставного капитала, упоминается в ст. 23 Закона об ООО. Напомним, что в данной статье указан порядок приобретения обществом доли или части доли при выбытии либо исключении участника, которому выплачивается действительная стоимость этой доли (части доли).

Пунктом 8 данной статьи определено, что общество обязано выплатить действительную стоимость доли или части доли в уставном капитале либо выдать в натуре имущество такой же стоимостью в течение одного года со дня перехода к обществу доли или части доли, если меньший срок не предусмотрен ст. 23 Закона об ООО или уставом общества.

Действительная стоимость доли или части доли в уставном капитале выплачивается за счет разницы между стоимостью чистых активов общества и размером его УК. Если такой разницы недостаточно, общество обязано уменьшить свой уставный капитал на недостающую сумму.

Принятие решения об изменении размера уставного капитала ООО является исключительным полномочием общего собрания участников общества (пп. 2 п. 2 ст. 33 Закона об ООО). Данное решение принимается большинством не менее 2/3 общего числа голосов участников, если необходимость большего числа голосов не предусмотрена Законом об ООО или уставом общества (п. 8 ст. 37).

Как следует из п. 2 ст. 30 Закона об ООО, общество обязано обеспечить любому заинтересованному лицу доступ к информации о стоимости его чистых активов. Документы должны быть предоставлены такому лицу для ознакомления в течение трех дней со дня предъявления им соответствующего требования в помещении исполнительного органа общества. Заинтересованное лицо также вправе потребовать представления ему копий соответствующих документов. За это общество может запросить плату, размер которой не должен превышать затраты на изготовление данных копий.

К сведению. Общество не вправе уменьшать свой уставный капитал, если в результате такого уменьшения его размер станет меньше минимального размера уставного капитала, определенного:

- на дату представления документов для государственной регистрации соответствующих изменений в уставе общества (при добровольном уменьшении);

- на дату государственной регистрации общества (в случаях, если общество обязано уменьшить свой уставный капитал).

Согласно Инструкции по применению Плана счетов для обобщения информации о состоянии и движении уставного капитала организации предназначен счет 80 “Уставный капитал”. Сальдо по счету 80 должно соответствовать размеру уставного капитала, зафиксированному в учредительных документах организации. Записи по счету 80 производятся при формировании уставного капитала, в случаях увеличения и уменьшения капитала лишь после внесения соответствующих изменений в учредительные документы организации.

Приказ Минфина России от 31.10.2000 N 94н “Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению”.

После государственной регистрации организации ее уставный капитал в сумме вкладов учредителей (участников), предусмотренных учредительными документами, отражается по кредиту счета 80 в корреспонденции со счетом 75 “Расчеты с учредителями”. Фактическое поступление вкладов учредителей проводится по кредиту счета 75 в корреспонденции со счетами по учету денежных средств и других ценностей.

Аналитический учет по счету 80 организуется таким образом, чтобы обеспечивать формирование информации по учредителям организации, стадиям формирования капитала и видам акций.

При уменьшении номинальной стоимости акций (долей) с выплатой акционерам (участникам) денежных средств в бухгалтерском учете общества должны быть сделаны следующие записи:

Дебет 80 Кредит 75 – отражено уменьшение уставного капитала;

Дебет 75 Кредит 50, 51 – выплачены акционерам (участникам) денежные средства, на которые уменьшен уставный капитал.

Пример 1. В мае 2012 г. общим собранием участников ООО “Стрела” было принято решение об уменьшении размера уставного капитала за счет уменьшения номинальной стоимости долей всех участников на общую сумму 500 000 руб. Образовавшаяся разница выплачивается участникам.

Государственная регистрация новой редакции устава произведена в июне 2012 г., а разница выплачена участникам в июле.

В бухгалтерском учете ООО “Стрела” будут сделаны следующие записи:

Налог на прибыль для акционера при уменьшении уставного капитала путем погашения выкупаемых у акционера акций

АО добровольно решила уменьшить уставный капитал . АО выкупает у акционера ( юридическое лицо резидент РФ) акции с целью их погашения для уменьшения своего уставного капитала без выплаты денежных средств акционеру. В соответствии со ст. 250 п.16 у АО возникает внереализационный доход , так как уменьшение осуществляется в добровольном порядке с одновременным отказом от возврата стоимости взносов акционером. Возникает ли налог на прибыль у акционера при заключении с ним возмездного договора купли продажи на выкуп акций при условии что он отказывается от возмещения в пользу АО? Может ИФНС сначала потребовать начисления дохода за вычетом расходов по приобретению акций с целью уплаты налога на прибыль а оставшуюся сумму вносить в АО?

08 Февраля 2017, 16:54 Ольга, г. Москва

В соответствии со ст. 250 п.16 у АО возникает внереализационный доход, так как уменьшение осуществляется в добровольном порядке с одновременным отказом от возврата стоимости взносов акционером.

Почему вы считаете что этот пункт относится к вашей ситуации? У вас происходит выкуп акций. Следовательно, акционер получит плату за свою долю. Никакого отказа здесь нет.

Данный пункт касается случаев, когда АО по законодательству должно уменьшить уставный капитал в случае, если стоимость чистых активов общества останется меньше его уставного капитала по окончании отчетного года, следующего за вторым отчетным годом или каждым последующим отчетным годом.

Возникает ли налог на прибыль у акционера при заключении с ним возмездного договора купли продажи на выкуп акций при условии что он отказывается от возмещения в пользу АО?

Если он заключит договор купли-продажи и простит задолженность по нему, то у общества внереализационный доход может возникнуть, а может и нет. Зависит в данном случае от доли участника (пп.11 ст.251 НК РФ).

Может ИФНС сначала потребовать начисления дохода за вычетом расходов по приобретению акций с целью уплаты налога на прибыль а оставшуюся сумму вносить в АО?

В результате все зависит от того каким образом вы оформите договор. Если будет договор на выкуп доли, а затем прощение задолженности по данному договору, то да — у участника возникает доход и налог по ст.214.1 НК РФ.

Если изначально будет предусмотрено, что доля передается обществу безвозмездно, то — дохода нет. А нет дохода — нет объекта налогообложения.

1)Почему вы считаете что этот пункт относится к вашей ситуации? У вас происходит выкуп акций. Следовательно, акционер получит плату за свою долю. Никакого отказа здесь нет. –

Уточнение: Акционер не получит плату за свою долю. Акционер как бы дарит свои акции АО, чтобы АО их погасило и уменьшило Уставный капитал. Но выкуп акций у акционера по ГК оформляется договором купли-продажи.

2) Пункт ст. 250 п.16 как раз предусматривает доход при уменьшении уставного капитала не в соответствии с законодательством: “за исключением случаев, предусмотренных подпунктом 17 пункта 1 статьи 251 настоящего Кодекса);

3) Если он заключит договор купли-продажи и простит задолженность по нему, то у общества внереализационный доход может возникнуть, а может и нет. Зависит в данном случае от доли участника (пп.11 ст.251 НК РФ) – У АО может и не возникнет доход, а у Акционера?

Вывод: Уменьшение капитала лучше оформить уменьшением номинала акций? Так как при этом не нужен договор купли продажи и можно оформить как Вы пишете:

“доля передается обществу безвозмездно, то — дохода нет. А нет дохода — нет объекта налогообложения”

08 Февраля 2017, 19:49

![]()

Вывод: Уменьшение капитала лучше оформить уменьшением номинала акций? Статья 29. Уменьшение уставного капитала общества

2. Решение об уменьшении уставного капитала общества путем уменьшения номинальной стоимости акций или путем приобретения части акций в целях сокращения их общего количества принимается общим собранием акционеров.

Дело в том, что с точки зрения налогообложения акционера эти два способа уменьшения уставного капитала не различаются. То есть и при выкупе у него возникает доход. И при уменьшении возникает доход, если предусмотрены какие-то выплаты.

3. Решением об уменьшении уставного капитала общества путем уменьшения номинальной стоимости акций могут быть предусмотрены выплата всем акционерам общества денежных средств и (или) передача им принадлежащих обществу эмиссионных ценных бумаг, размещенных другим юридическим лицом.

Так что здесь важно не то как вы оформите уменьшение уставного капитала, а то, сколько в результате получит акционер. Если установить, что выкуп производится не выше той цены, по которой акционером был приобретен пакт акций (или были внесены средства в УК), то налоговой базы у него не возникнет.

Но имейте в виду, что здесь включается уже положения не налогового, а корпоративного права. Выкупить долю или выплатить при уменьшении вы должны не менее определенной действительной стоимости. По этому поводу далее в ст.29 сказано:

Отношение величины, на которую уменьшается уставный капитал общества, к размеру уставного капитала общества до его уменьшения не может быть меньше отношения получаемых акционерами общества денежных средств и (или) совокупной стоимости приобретаемых акционерами общества эмиссионных ценных бумаг к размеру чистых активов общества.

То есть при уменьшении УК возникает налогообложение и у АО и у Акционера?

У АО – согласно ст. 250 п.16 ( добровольно , не связано с законодательством и отказ акционера от взноса)

У Акционера – за выкуп по цене выше стоимости приобретения ( даже если он эти деньги не получает?)

То есть два юрика платят налог на прибыль с одной и той же суммы и фактически за одно и то же?

08 Февраля 2017, 20:17

![]()

Нет. Получается налог возникает либо либо у общества, либо у акционера.

Если общество в результате уменьшения уставного капитала делает выплату акционеру, то у общества не возникает доход, а у акционера облагается сумма, превышающая его вклад.

Статья 251. Доходы, не учитываемые при определении налоговой базы

1. При определении налоговой базы не учитываются следующие доходы:

4) в виде имущества, имущественных прав, которые получены в пределах вклада (взноса) участником хозяйственного общества или товарищества (его правопреемником или наследником), при уменьшении уставного капитала в соответствии с законодательством Российской Федерации, при выходе (выбытии) из хозяйственного общества или товарищества либо при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками;

Если в результате уменьшения уставного капитала акционер ничего не получает, то и дохода у него нет. А у самого общества — внереализационный доход по п.16 ст.250 НК РФ.

![]()

Как я понимаю, в вашей ситуации акционер юрлицо? В этом случае можно как продавать акции, а затем прощать долг, а можно проводить именно процедуру уменьшения уставного капитала организации с одновременным отказом от возврата стоимости соответствующей части взносов акционерам организации

прямо как прописано в п.16 ст. 250 НК РФ. Но от того что именно вы проведете будут зависеть доходы и расходы участников.

В первом случае у акционера будет доход от продажи, но он сможет учесть и расходы от приобретения акций при их списании, а у общества будет доход при прощении долга в размере его суммы. Этот вариант не очень хорош, если сумма расходов на приобретение акций акционером была невелика.

Во втором случае по налогам дохода у акционера не будет, как не будет и расхода, он просто спишет акции для целей бухгалтерского учета и все. У общества же будет доход именно по п.16 ст.250 НК РФ.

Смотрите сами, что для вас выгоднее.

Задайте вопрос нашим юристам — это намного быстрее, чем искать решение.

Если АО уменьшает уставной капитал, то налог на прибыль на доход общества можно не платить

Может, это поможет?

Вопрос: Организация является учредителем общества с ограниченной ответственностью. Признается ли ее доходом при исчислении налоговой базы по налогу на прибыль сумма, полученная в виде компенсации уменьшения номинальной стоимости ее вклада в обществе в результате добровольного уменьшения его уставного капитала? Уменьшение уставного капитала общества производится путем уменьшения номинальной стоимости долей участников. При этом им выплачиваются суммы пропорционально долям в уставном капитале.

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

ПО Г. МОСКВЕ

ПИСЬМО

от 30 ноября 2006 г. N 20-12/105741

И.о. заместителя

руководителя Управления

советник государственной

гражданской службы 1-го класса

О.М. Спицына

Как учесть сумму, на которую уменьшен или увеличен уставный капитал

Сумма уменьшения уставного капитала будет считаться внереализационным доходом и учитываться в целях налогообложения прибыли только в том случае, если уставный капитал уменьшается в добровольном порядке (то есть не на основании обязательных

требований законодательства), и при этом уменьшение уставного капитала не сопровождается соответствующей выплатой (возвратом) стоимости части вклада участникам общества.

Опубликованное письмо Минфина России касается компаний в форме обществ с ограниченной ответственностью. Для них уменьшение уставного капитала в большинстве случаях является правом. Обстоятельства, при которых общества обязаны это сделать, установлены Федеральным законом от 08.02.1998 № 14-ФЗ (далее – Закон № 14-ФЗ).

Уменьшение уставного капитала, как правило, происходит путем:

- снижения номинальной стоимости долей всех участников в уставном капитале;

- погашения принадлежащих обществу долей.

Уставный капитал общества с ограниченной стоимостью составляется из номинальной стоимости долей его участников. Его размер должен быть не менее десяти тысяч рублей (п. 1 ст. 14 Закона № 14-ФЗ).

Как учесть доходы, образовавшиеся при добровольном уменьшении уставного капитала, в целях исчисления налога на прибыль организаций?

В комментируемом документе Минфин России обратил внимание на общее правило. Согласно ему, поступления в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного капитала, относятся к внереализационным доходам (п. 16 ст. 250 НК РФ). Однако при выполнении одного условия. А именно: такое понижение должно быть совершено с одновременным отказом от возврата стоимости соответствующей части вкладов участникам компании.

Исключение из этого правила составляют случаи, которые предусмотрены подпунктом 17 пункта 1 статьи 251 Налогового кодекса РФ. Согласно ему, доходы в виде сумм, на которые в отчетном (налоговом) периоде произошло уменьшение уставного (складочного) капитала организации в соответствии с требованиями законодательства при определении налоговой базы не учитываются.

Аналогичная позиция изложена в определении ВАС РФ от 13.10.2009 № ВАС-11664/09. В соответствии с ней сумма уменьшения уставного капитала будет считаться внереализационным доходом и учитываться в целях налогообложения прибыли только в том случае, если уставный капитал уменьшается в добровольном порядке. То есть не на основании обязательных требований законодательства. При этом уменьшение уставного капитала не сопровождается соответствующей выплатой (возвратом) стоимости части вклада участникам общества.

Допустим, общество уменьшает свой уставный капитал до величины меньшей, чем стоимость его чистых активов, во исполнение обязанностей, возложенных на него пунктом 4 статьи 30 Федерального закона от 08.02.1998 № 14-ФЗ. Тогда сумма, на которую произошло уменьшение уставного капитала, не признается объектом обложения по налогу на прибыль в силу подпункта 17 пункта 1 статьи 251 Налогового кодекса РФ. Соответственно, внереализационный доход в виде разницы между стоимостью чистых активов и размером уставного капитала после его уменьшения не возникает. Об этом сообщается в письме Минфина России от 06.08.2013 № 03-03-10/31651 (письмом ФНС России от 15.08.2013 № АС-4-3/14908 направлено до подведомственных налоговых органов, а также до налогоплательщиков), а также в письме ФНС России от 19.07.2013 № ЕД-4-3/13097.

Увеличить уставный капитал общество с ограниченной ответственностью может за счет:

- своего имущества;

- дополнительных вкладов его участников;

- вкладов третьих лиц, принимаемых в общество, если это не запрещено его уставом (п. 2 ст. 17 Закона № 14-ФЗ).

Предположим, на расчетный счет фирмы рассматриваемой организационно-правовой формы в оплату увеличения уставного капитала поступили денежные средства от третьего лица, подавшего заявление о принятии его в общество. Тогда превышение размера вносимых в качестве вклада в уставный капитал денег над номинальной стоимостью доли не учитывается при определении базы по налогу на прибыль. Такие выводы приведены в письме МНС России от 20.05.2004 № 02-4-07/583-3.

Допустим, общество произвело увеличение уставного капитала за счет взносов третьих лиц посредством прощения долга. В этом случае у него не возникает дохода, учитываемого при определении базы по налогу на прибыль. Иначе обстоит дело, если взнос осуществляется посредством прощения долга по процентному займу. Тогда сумму начисленных процентов по займу, обязательства по которому прекращены прощением долга, общество должно учесть в качестве внереализационного дохода. Ведь расходы в виде начисленных процентов учитываются при методе начисления независимо от факта их уплаты в соответствии со статьями 265 и 272 Налогового кодекса РФ.

Следует иметь в виду, что доходы, подлежащие налогообложению, делятся на доходы от реализации и внереализационные доходы, определение и состав которых перечислены соответственно в статьях 249 и 250 Налогового кодекса РФ.

Следует иметь в виду, что доходы, подлежащие налогообложению, делятся на доходы от реализации и внереализационные доходы, определение и состав которых перечислены соответственно в статьях 249 и 250 Налогового кодекса РФ. Следует учесть, что перечень внереализационных доходов, поименованных в статье 250 Налогового кодекса РФ, не закрыт, и все доходы, возникшие у налогоплательщика и отвечающие определению дохода, данному в статье 41 Налогового кодекса РФ, подлежат налогообложению, за исключением доходов, перечисленных в статье 251 Налогового кодекса РФ.

Отметим также, что юридическое лицо – участник общества при выходе из него отражает в составе внереализационных доходов, учитываемых при исчислении базы по налогу на прибыль, только доходы, полученные сверх первоначального взноса в это общество.

Дело в том, что на основании подпункта 4 пункта 1 статьи 251 Налогового кодекса РФ при определении налоговой базы не учитываются, в частности, доходы в виде имущества, имущественных прав, которые получены в пределах первоначального взноса участником хозяйственного общества или товарищества (его правопреемником или наследником):

- либо при выходе (выбытии) из хозяйственного общества или товарищества;

- либо при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками.

Таким образом, доходы участника общества, полученные сверх первоначального взноса при выходе из общества с ограниченной ответственностью, отражаются в составе внереализационных доходов, учитываемых при исчислении базы по налогу на прибыль.

Налоговый консультант А.А. Дмириев, для журнала «Нормативные акты для бухгалтера»

«Практическая бухгалтерия» – бухгалтерский журнал, который упростит Вашу работу и поможет вести бухгалтерию без ошибок. Получите гарантированный ответ эксперта на Ваши вопросы, а таже полный доступ ко всем материалам >>

Практическая энциклопедия бухгалтера

Все изменения 2019 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.