Сегодня рассмотрим тему: "енвд что это такое простыми словами" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

ЕНВД — это один из вариантов сбора налогов, который доступен не всем предпринимателям. Говоря простыми словами, «вмененка» не зависит от прибыли, а изменяется государственными деятелями путем внедрения коэффициентов. Существуют некоторые тонкости расчета ЕНВД, которые позволят предпринимателям сэкономить часть базовой прибыли.

Сумма ЕНВД — единого налога на вмененный доход, зависит от вида деятельности бизнесмена, от коэффициентов, прописанных в Российском и региональном законодательствах. Также важен физический показатель, который обычно зависит либо от количества работников, либо от площади помещения, где реализовывается товар или оказывается услуга. «Вмененка» регулируется Налоговым кодексом РФ глава 26.

Предприниматель может добровольно перейти на ЕНВД не позднее пяти дней с момента начала бизнеса. Этот налог выгоден для сезонного бизнеса, точек с высокой проходимостью и для активных индивидуальных предпринимателей, которые значительно смогут уменьшить налог на сумму социальных выплат:

Если предприниматель занимается не одним видом деятельности, по которым можно перейти на ЕНВД, то декларация заполняется по каждому отдельно. Если ООО выбрало такую систему налогообложения, раздельный учет нужен только в случае, когда оно выполняет и другие виды деятельности, облагаемые по «упрощенке» или общей схеме.

Получите 267 видеоуроков по 1С бесплатно:

Форума расчета ЕНВД выглядит так:

- Базовая доходность устанавливается статьей 346.29 Налогового кодекса. Для каждой деятельности она разная;

- К1 — коэффициент инфляции. Он не зависит от вида деятельности, увеличивается каждый год сотрудниками Министерства экономического развития;

- К2 — региональный коэффициент. Его устанавливают местные власти. Считается, что они учитывают особенности конкретного региона и возможности для заработка там. Они могут установить для какой-то деятельности понижающий коэффициент и менять решение год от года. Однако на практике большинство местных чиновников об этом не задумывается и коэффициенты не менялись 5-10 лет;

- Налоговая ставка ЕНВД составляет 15%;

- Физический показатель — это условный «размер» бизнеса. Чиновники посчитали, что для одних предприятий масштабность деятельности зависит от торговой площади, для других — от зала обслуживания. А для ветеринарной клиники, например, физическим показателем является количество работников. Физические показатели указаны в таблице ниже:

Если размер физических показателей бизнеса не меняются каждый месяц, еще в начале года можно прогнозировать свои расходы по налоговому бремени.

| Видео (кликните для воспроизведения). |

Главное преимущество ЕНВД для ИП — налог можно вполовину уменьшить на размер социальных выплат для сотрудников, в пенсионный фонд, фонд социального страхования, обязательного медицинского страхования. Из налога вычитаются больничные, если они оплачиваются работодателем.

Причем если у ИП нет работников, уменьшить налоговую сумму получится до 100%! Налог без ограничений уменьшается на уплаченные в квартал социальные выплаты.

Важно! Индивидуальному предпринимателю разрешат сократить налоговые отчисления только в случае своевременного перечисления взносов в страховые фонды и в пенсионный фонд. Иначе налог ЕНВД надо заплатить в полном объеме.

Предположим, что некий ИП владеет бутиком в городе Воронеже, продавая одежду. У него один работник, который его замещает, зарплата работника — 25 000 руб. Нам важна и площадь торговой точки: пусть это будет 40 м 2 .

- Базовая доходность в таком виде бизнеса установлена в 1 800 руб. на 1 м 2

- Физический показатель равен площади торгового зала, 40 м 2

- К1 в 2017г. равняется 1,798;

- К2 для розничной торговли, в которой не продается алкоголь, в Воронеже составляет 0,7.

Рассчитаем ЕНВД для этого ИП: 1 800*(40*3)*1,798*0,7*15/100=40 778,64 руб.

Сократим полученную цифру на сумму отчислений в фонды за одного работника. К сожалению, если ИП нанимает сотрудников, он не может «урезать» ее на размер собственных отчислений, а только на выплаты для сотрудников:

- ПФР = 25 000*22/100 = 5 500 руб.;

- ФОМС = 25 000*5,1/100 = 1 275 руб.;

- ФСС = 25 000*0,2/100 = 50 руб.

Общая сумма: 5 500+1 275+50 = 6 825 руб. каждый месяц. Величина страховых взносов за квартал равна 20 475 руб. Это чуть больше 50% от суммы уплаченного налога. Поэтому ИП может уменьшить ЕНВД только вполовину: 40 778,64/2=20 389,32 руб.

Для отправки комментария вам необходимо авторизоваться.

Этот сайт использует Akismet для борьбы со спамом. Узнайте как обрабатываются ваши данные комментариев.

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Если вы хотите платить фиксированный налог четыре раза в год, то стоит обратить внимание на спецрежим ЕНВД. Выбор единого налога на вмененный доход — дело добровольное, на него можно перевести весь свой бизнес или его часть, особенно если доходы заетно превышают расходы.

Опасения вызывали намерения правительства увеличить вмененный налог в 2018 году. Но власти прислушались к эскпертам и обществу: повышение не состоится. Базоые знания по “вмененному” налогу прописаны в главе 26.3 НК РФ. Детали, которые касаются непосредственно суммы налога для плательщиков ЕНВД, ищите в местных законах. На сайте налоговой службы можно найти решение по ЕНВД для вашего муниципалитета.

| Видео (кликните для воспроизведения). |

У ЕНВД есть основное ограничение — закрытый список видов деятельности, где можно его использовать: розничная торговля, бытовые услуги, перевозка пассажиров, аренда помещений и т п. Он подробно приведен в статье 346.26 НК РФ.

Муниципалитеты и города федерального значения могут взять из этого списка все пункты или часть, дополнить условиями для каждой отрасли и издать решение по ЕНВД на своей территории.

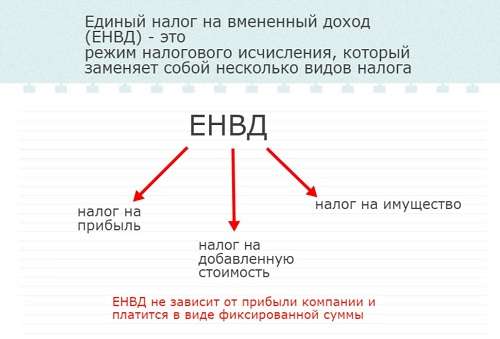

Вмененку можно совмещать с другим режимом налогообложения, например, общей системой или упрощенной. Единый налог снимает целых список головных болей для предпринимателя и его бухгалтера и заменяет собой ряд налогов:

- налог на прибыль (или единый налог УСН);

- налог на добавленную стоимость (кроме импорта и агентских схем);

- налог на имущество организаций (кроме объектов, для которых налоговая база определяется по кадастровой стоимости);

- налог на доходы физлиц.

Остальные налоги платите, как обычно.

ЕНВД вправе применять ИП и организации при соблюдении обязательных условий:

- средняя численность работников — не более 100 человек;

- отсутствуют учредители-юрлица с долей уставного капитала более 25%;

- вы не сдаете в аренду АЗС или АГЗС;

- ваша деятельность не связана с договором простого товарищества или доверительного управления.

Шаг 1. Посчитайте сумму налога, которую придется уплачивать после перехода на ЕНВД.

Сумма налога рассчитывается по следующей формуле:

Сумма налога = Базовая доходность * Сумма физических показателей за квартал * К1 * К2 * Ставка налога

Базовую доходность и физический показатель ищите в таблице в статье 346.29 НК РФ. Эти параметры зависят от вашего вида деятельности. Базовая доходность измеряется в деньгах, а физический показатель характеризует ваш бизнес и может измеряться в метрах площади, количестве автомобилей или в числе сотрудников.

Коэффициент К1 – коэффициент-дефлятор, который устанавливается на год Министерством экономразвития. Хорошая новость — коэффициент дефлятор на 2017 год не вырастет и останется равным 1,798.

Коэффициент К2 устанавливается местными властями и призван отражать экономическую ситуацию в регионе.

Ставка налога уже с 1 октября 2016 года также устанавливается местными властями в размере от 7,5 до 15%. Изменение внесено в статью 346.31 НК РФ.

Сумму налога можно уменьшить до 50% за счет начисленных и уплаченных страховых взносов за сотрудников и собственных страховых взносов ИП. Если ИП работает в одиночку, то скидка может составить и до 100%.

Вставать на учет по ЕНВД в общем случае нужно по месту осуществления деятельности. Если вы занимаетесь разносной торговлей, перевозками или рекламой на авто, подавайте уведомление по юрадресу фирмы или по прописке ИП.

Налоговая инспекция в течение 5 рабочих дней пришлет вам ответный документ о возможности применения ЕНВД.

Вмененку применяе со следующего года для существующих организаций и ИП, и с момента госрегистрации — для вновь зарегистрированных.

По прошествии квартала до 20 числа следующего за кварталом месяца (то есть 20 апреля, 20 июля, 20 декабря и 20 января) нужно подать декларацию в налоговую. А до 25-х чисел этих же месяцев – уплатить налог.

Если вы наряду с ЕНВД применяете другую систему налогообложения, то учет физических показателей нужно вести отдельно по каждой системе. Тем более, что никто не даст вам, например, списать в расходы по упрощенке зарплату сотрудника, занятого в «ЕНВД-шном» розничном магазине.

Организации и предприниматели на ЕНВД обязаны соблюдать кассовую дисциплину.

В 2017 году вступили в силу поправки к Федеральному закону №54-ФЗ “О применении контрольно-кассовой техники”. Изменения обязывают ранее освобожденных от применения ККТ предпринимателей покупать кассовые аппараты и передавать данные о продажах в налоговую через интернет.

За исключением прибыли, НДС, НДФЛ и имущества, все остальные налоги и декларации сдаются и уплачиваются как обычно.

Как перейти с ЕНВД на другую систему налогообложения

Есть 3 случая, когда вам может понадобиться сменить ЕНВД на другую систему:

Если вы вышли за рамки разрешений для плательщиков ЕНВД

Это может случиться, если число сотрудников превысило 100, или вы занялись новым бизнесом, для которого ЕНВД не предусмотрен, или ввели в состав учредителей организацию с 26% долей в уставном капитале.

В этом случае переход осуществляется с начала квартала, в котором произошло изменение (читаем пункт 2.3 статьи 346.26 НК РФ).

Изменилось законодательство, и вам больше нельзя применять ЕНВД

В этом случае вы прекращаете применять ЕНВД с 1 числа месяца, следующего за кварталом. Прямо об этой возможности не сказано, но подобный вывод можно сделать из положений статьи 5 НК РФ.

Это можно сделать с 1 января следующего года. Об этом говорит пункт 1 статьи 46.28 НК РФ.

Для того чтобы прекратить работать на ЕНВД, нужно подать уведомление по форме ЕНВД-3 или ЕНВД-4.

Автор статьи: эксперт-аналитик Контур.Бухгалтерии Валерия Достовалова

Считайте ЕНВД в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

ЕНВД (расшифровывается как единый налог на вмененный доход) – это специальный налоговый режим, который разрешено использовать лишь некоторым субъектам малого бизнеса (ИП и ООО), работающим в определенных законом сферах деятельности.

Применение «вмененки» упрощает процесс подготовки отчетности предприятиям и расчета налога. Налоговым органам ЕНВД также облегчает процесс контроля за налогоплательщиками, выбравшими этот режим.

Рассматриваемый налоговый режим основан на том допущении, что размер прибыли предприятия зависит от его единиц физического показателя. То есть чем больше количество работников, транспортных средств и размер помещения, тем больше должна быть прибыль, а соответственно и налог, данного субъекта хозяйствования.

Реальная выручка ООО или ИП в расчет не берется. Для расчета используется средняя цифра по отрасли. Не важно, ведет ли деятельность коммерческая структура в настоящее время – согласно закону за ней все равно остается обязанность сдачи отчетности и уплаты ежеквартального налога.

До 2013 года использование ЕНВД было обязательным условием для ИП и ООО определенных сфер деятельности. С 2016 года применение «вмененки» стал добровольным, по желанию предпринимателей. Кроме ЕНВД им также теперь разрешено применять УСН, ОСНО или патентную систему.

Список видов деятельности, которым разрешено работать на «вмененке» перечислен в статье 346.29 Налогового Кодекса РФ. Но для того, чтобы перейти на режим ЕНВД, недостаточно найти там вид деятельности своего бизнеса. Список считается лишь рекомендацией, а уже разрешение на пользование специальным налоговым режимом выдают муниципальные власти. Перечень ОКВЭД размещен в городских/районных нормативных актах.

Так, согласно российскому Налоговому Кодексу ЕНВД могут использовать следующие виды деятельности:

- оказание бытовых услуг населению (например, ремонт одежды и обуви, починка и сборка мебели, фотоателье, химчистка, эксплуатация саун и бань и т. п.);

- ветеринарная медицина;

- общепит;

- размещение рекламных материалов;

- предоставление мест для временного проживания;

- транспортные перевозки и грузоперевозки.

Но принадлежность к вышеуказанному виду деятельности далеко не единственное условие чтобы ООО или ИП могло перейти на «вмененку». Этот налоговый режим с самого начала создавался для малых предприятий. В связи с этим и существуют определенные экономические критерии, установленные для коммерческих структур:

- средняя численность сотрудников за последний год должна составлять не более 100 человек;

- площадь торгового помещения — максимум 150 кв. м (это только размер торгового зала, площади подсобных помещений и складов при этом не считаются);

- остаточная стоимость основных средств — не более 150 млн руб.;

- ИП или ООО не должно принадлежать к «крупнейшим налогоплательщикам» региона;

- фирма не должна иметь форму простого товарищества или структуры доверительного управления;

- для ООО доля капитала юрлиц должна быть не более 1/4.

Особенностью ЕНВД является то, что этот налоговый режим заменяет несколько налогов одним комплексным, что значительно облегчает налоговые расчеты. Так, плательщика «вмененного» налога освобождается от уплаты налога на прибыль и налога на имущества, НДС.

При этом стоит помнить, что отменяются только те налоги, которые относятся к видам деятельности, относящимся к ЕНВД. То есть, налог не насчитывается на прибыль и имущество «вмененного» направления бизнеса. ИП и ООО как плательщики налоговов все также обязаны рассчитывать и уплачивать НДС по агентским и таможенным обязательствам.

Также плательщик ЕНВД обязан продолжать перечислять НДФЛ и страховые взносы за себя и своих работников. Невыполнение этой обязанности будет нарушением действующего законодательства, что повлечет за собой появление штрафных санкций и пени.

Для определения суммы бюджетного платежа применяется формула:

Налог = Вмененный налог*Коэффициент_1*Коэффициент_2*Ставка

Условные обозначения множителей:

- Вмененный доход — это произведение базовой доходности и физических показателей (площадь торгового помещения, количество парковочных мест, сотрудников и т. п.). Значение базовой доходности можно узнать из НК РФ или в отделении налоговой службы.

- К_1 — дефлятор — коэффициент, устанавливаемый ежегодно Министерством экономического развития. В него закладывают рост промышленных цен на услуги и товары. В этом году, в 2017, этот показатель установлен как 1,798.

- К_2 — «местный» коэффициент, который принимает в расчет специфику сферы деятельности в этом регионе, устанавливается муниципальными районными или городскими властями. Узнать его значение можно в отделении ИФНС.

- Ставка — ЕНВД в 2017 году предполагает ставки от 7,5 до 15%. Точное значение определяется решением региональных властей.

Базовая доходность, указанная в НК РФ, подразумевает расчет налога на 1 месяц. Для вычисления суммы налога за квартал полученное число после вычисление подставленных данных в формулу нужно будет умножить на 3.

ООО «Березка» занимается реализацией товаров непродольственной группы в розницу. Торговля осуществляется с помощью магазина, его площадь — 62 м кв. Найдем необходимые данные для дальнейшего использования их в формуле:

- Базовая доходность вышеуказанной сферы деятельности — 1800 рублей на квадратный метр;

- Физический показатель — в данном примере это площадь магазина — составляет 62 м кв.;

- К1 в этом году равно 1,798;

- К2 — нужно уточнять в ИНФН по месту регистрации ООО, для упрощения расчетов пусть в нашем примере будет составлять 1;

- Ставка — изменяется в пределах 7,5-15%, в нашем примере пусть ставка будет максимальной.

После подстановки значений в формулу получаем следующее:

Налог (за месяц) = 1800 * 62 * 1,798 * 1 * 0,15 = 30098,52 рублей.

Для расчета размера квартального налога полученное число нужно умножить на 3 (месяца): 30098,52 * 3 = 90295,56 рублей.

Это сумма единого налога на вмененный доход, который ИП или ООО должны уплатить на счет местной налоговй службы по итогам работы за квартал.

Отчетный период по ЕНВД составляет квартал. То есть ИП и ООО, работающие на этом режиме, обязаны сдавать декларацию раз в 3 месяца. Срок сдачи декларации по ЕНВД — до 20 числа следующего месяца после окончания отчетного квартала.

Подать заполненный бланк отчета в 2017 году можно несколькими вариантами:

электронным — на сайте ФНС или с помощью программ-операторов электронного документооборота. Для ИП и ООО с численностью работников до 25 человек приемлем только этот вариант предоставления отчетности;

используя бумажный носитель — в этом случае генеральному директору ООО или индивидуальному предпринимателю нужно лично принести декларацию в ИФНС.

Также можно воспользоваться услугами почты. Доказательством сдачи отчетности в этом случае являются опись вложения письма и квитанция об отправке данной корреспонденции.

Декларацию также может сдавать не сам руководитель, а кто-то из его сотрудников. Но в этом случае на него должна быть обязательно оформлена нотариальная доверенность.

Бланк декларации доступен к скачиванию на сайтах информационно-правовых систем. В него включается титульный лист и 3 раздела. По общепринятому правилу внесение данных начинают со второго раздела. В нем указывают параметры, которые подставляются в формулу расчета налогового платежа: кол-во единиц физического показателя, базовая доходность, значение коэффициентов К1 и К2, информация об адресе и сфере деятельности ИП или ООО.

В третьем разделе декларации корректируется сумма обязательного платежа на сумму страховых взносов, которые перечислены за работников предприятия. В итоге будет получена окончательная сумма налога. Именно эту сумму нужно прописать в первом разделе декларации.

На титульном листе декларации вписываются общие данные о предприятии (наименование, ОКТМО, ИНН, КПП), дата составления документа и подпись должностного лица.

«Вмененный» налог в 2017 году нужно выплачивать не позже 25 числа месяца за отчетным периодом (отчетный период — квартал).

В этом году крайние даты уплаты ЕНВД следующие:

- 25 апреля 2017

- 25 июля 2017

- 25 октября 2017

- 25 января 2018

Если же дата выпадает на выходной или праздничный день, то закон разрешает оплату в следующий за ним первый рабочий день.

Перечисляется рассматриваемый налог в закрепленное за организацией ИНФС. Платеж производится на основании квитанции, на которой указывается рассчитанная по формуле сумма.

Не стоит нарушать сроки уплаты налога, так как тогда ИП или ООО получит штрафные санкции. Пеня в размере 1/300 от ставки рефинансирования, устанавливаемой ЦБ РФ начисляется за каждый день просрочки.

Способы снижения налоговой нагрузки плательщика ЕНВД

Индивидуальным предпринимателям в 2017 году можно уменьшить размер вмененного налога на сумму страховых взносов. Если же ИП не имеет работников, тогда закон разрешает уменьшить сумму налога на сумму уплаченных взносов за себя.

Для экономии на бюджетных платежах стоить проявить некоторую логику. Например, так как коэффициенты К2 в различных населенных пунктах отличаются, то можно выбрать тот район или город, где его значение минимально. Также можно оптимизировать физические показатели. Сокращение персонала или меньшая торговая площадь также приведут к существенной экономии.

Для представителей малого бизнеса ЕНВД очень удобен, этот режим имеет множество преимуществ:

- упрощение ведения налогового и бухгалтерского учета;

- несколько налогов заменяются одним;

- применение коэффициентов К1 и К2, за счет которых уменьшается налоговая база и при использовании которых учитываются различные условия и внешние факторы;

- простая подготовка квартальной отчетности, при ЕНВД заполняется всего одна 4-х листовая декларация;

- возможность снижения суммы налога на сумму страховых взносов, которые были уплачены во внебюджетные фонды за наемный персонал.

Кроме «плюсов», этот налоговый режим также имеет некоторые «минусы», на которые обязательно стоит обратить внимание при принятии решения о переходе на этот налоговый режим.

- Налог может использоваться лишь некоторыми ООО и ИП (сферы деятельности организаций, которым именно доступен этот налог прописаны в НК РФ).

- Высокие значения базовой доходности, которые не имеют реального экономического обоснования.

- При принятии закона было не учтено, что многие ИП без наемного персонала занимаются низкоприбыльными видами бизнеса.

- Уменьшение количества возможных контрагентов При работе ИП или ООО с крупными фирмами вряд ли получится использовать ЕНВД.

- Отсутствие НДС в цене товара означает подорожание на 18%, и клиенты скорее всего не захотят работать с организацией на ЕНВД.

ЕНВД — хороший выбор лишь для высокодоходных ИП и ООО. Даже если доход вырастет, сумма налога останется прежней, что крайне выгодно для бизнеса. Для убыточных коммерческих структур или тех, которые работают «в ноль» этот налоговый режим не подойдет.

При организации индивидуального предпринимательства, перед бизнесменом стоит основной вопрос: какую систему налогообложения выбрать. Дело в том, что для малого и среднего бизнеса доступно две системы УСН и ЕНВД, которые позволяют сэкономить на выплате налога на доход. Поэтому разумнее рассмотреть, чем отличается вмененка от упрощенки для ИП и какую систему лучше выбрать.

Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно ваших проблем. Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты! Задайте вопрос прямо сейчас через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.

Мы ниже рассмотрим, что такое УСН и ЕНВД, их характеристики и примеры расчета. Суть состоит в том, что выбрать систему индивидуальному предпринимателю нужно непозднее, чем через месяц после регистрации предприятия. В противном случае бизнесмену придется рассчитывать налог по системе ОСНО. Это общая система налогообложения, которая применяется ко всем предприятиям по умолчанию, если предприниматель сам не заявил в ФНС и не выбрал систему, по которой хотел бы отчислять налог.

Общая система налогообложения включает в себя все налоги, в том числе НДФЛ, НДС, имущественные налоги, а, значит, предприниматель обязан вести бухучет в полной мере, то есть обязательно должны быть книги расходов и доходов.

Итак, после регистрации ИП нужно определиться с системой налогообложения и подать заявление в ФНС по месту регистрации предприятия. Разумнее для начала разобраться, что выгоднее для ИП УСН или ЕНВД.

Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно ваших проблем. Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты! Задайте вопрос прямо сейчас через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.

Аббревиатура УСН расшифровывается как упрощенная система налогообложения. Собственно, название говорить само за себя, данная система значительно облегчает ведение бухгалтерского учета предпринимателю и снижает финансовую нагрузку при выплате налога. Но подать заявление на переход на УСН вы можете в налоговый орган в течение 30 дней после регистрации ИП или в конце отчетного года с 1 октября до 30 ноября.

Если предприниматель платить налог по упрощенке, то он освобождается от уплаты иных видов налога, в том числе имущественных, НДС и НДФЛ. Кроме того, бизнесмен может получить вычет в размере 50%, простыми словами можно уменьшить сумму дохода в два раза и рассчитать налог с меньшей суммы. Это доступно для ИП, которые делают взносы в фонд социального страхования, если же в организации нет работников, то в отношении предпринимателя данное послабление не применяется.

Обратите внимание, что как для УСН, так и для ЕВДН есть ограничения по видам деятельности, они изложены в 346 статье Налогового кодекса РФ.

Теперь рассмотрим ставки. По данной системе можно применять две ставки на выбор плательщика, а именно 6% от общей прибыли от деятельности предприятия, или 15% от дохода за вычетом расхода. Какая ставка будет более выгодна для определенной организации, зависит от доходов, если расход составляет менее 60% от прибыли, то разумнее выбрать ставку 6%, если больше, то 15%.

Рассмотрим простой пример, у ИП прибыль за год 1350000 тысяч рублей, а расход 790 тысяч, рассчитываем налог по двум ставкам:

- 1350000-6%=81 тысяча рублей;

- (1350000-790000)-15%=84 тысячи рублей.

Из данного примера видно, что первый вариант будет несколько выгоднее второго. Но УСН могут воспользоваться не все предприятие, есть существенные ограничения, максимальное количество работников не больше 100 человек, максимальная годовая прибыль предприятия не более 120 миллионов рублей. Кстати, плательщики по упрощенке не могут открыть филиал своего предприятия.

Спросить быстрее, чем читать! Задайте вопрос прямо сейчас через форму (внизу), и наш юрист перезвонит вам в течение 5 минут, бесплатно проконсультирует.

Расшифровка аббревиатуры – единый налог на вмененный доход. По данной системе сумм налога не зависит от фактической прибыли, а только предполагаемой. Говоря простыми словами, предприниматель платит налог от количества единиц физического показателя, чем больше в его собственности площади для ведения деятельности и количество работников, тем больше будет его прибыль, и соответственно, более высокий налог.

Обратите внимание, что предприниматели, а именно представители малого и среднего бизнеса, освобождаются от имущественного налога, НДФЛ и НДС.

Для ЕНВД есть ряд ограничений:

- максимальное количество сотрудников на предприятии не более 100 человек;

- общая площадь помещения до 150 кв. м;

Размер налога полностью зависит от вида деятельности, которую ведет индивидуальный предприниматель или юридическое лицо. Кстати, индивидуальный предприниматель не имеет права на получение налогового вычета независимо от того, вносит он страховые взносы за своих сотрудников и за себя или нет.

Сумма налога будет едина за каждый отчетный период, а для данной системы он составит 1 квартал, то есть уплачивать обязательные взносы нужно один раз в три месяца не позднее чем до 25 числа месяца, следующего за отчетным периодом.

Теперь стоит рассмотреть подробно, как данный налог рассчитывать, формула будет выглядеть следующим образом:

N=D×K1×K2×15%

- N – это сумма налога за один календарный месяц;

- D – это вмененный доход, его сумму вы можете найти на официальном сайте ФНС, инструкцию представим позже;

- K1 – это коэффициент-дефлятор, он единый для всех налогоплательщиков и составляет 1,798.

- K2 – это коэффициент, установленный местными властями, соответственно в каждом регионе и населенном пункте он будет различаться, и его размер колеблется от 0,5 до 1, информацию вы также можете найти на сайте ФНС или в отделении налоговой инспекции по месту регистрации предприятия.

Приведем пример расчета – ИП владеет предприятием в сфере розничной торговли и имеет торговый зал площадью 50 кв. м. Для данного вида деятельности вмененный доход 1000 рублей на 1 кв. м, K2 – 1.

Считаем налог: N=50000×1.798×1×15%=13485 рублей за один месяц, соответственно, за отчетный период сумма утроится и будет равна 40455 рублей.

Итак, где вы можете найти информацию по вмененке в вашем регионе. Зайдите на официальный сайт налоговой инспекции и выберете раздел «Налогообложение в РФ», затем перейдите по ссылке «Единый налог на вменённый доход для отдельных видов деятельности (ЕНВД)», внизу страницы вы найдете список муниципальных образований вашего региона. Затем из списка выбираете свой населенный пункт и переходите на страницу с постановлением мостиной власти.

Спросить быстрее, чем читать! Задайте вопрос через форму (внизу), и наши специалисты оперативно подготовят оптимальные варианты решения вашей проблемы и перезвонят вам в день подачи заявки. Это бесплатно!

Теперь разберемся, что лучше для ИП УСН или ЕНВД? Вопрос довольно сложный и однозначного ответа здесь быть не может, ведь и та и другая система имеет определенные преимущества и недостатки. Рассмотрим, какие сходства имеют два режима:

- упрощенный порядок сдачи отчетности;

- освобождение от прочих налогов;

- у обоих режимов есть ограничения по численности штата до 100 человек;

предполагают платежи 4 раза в год (для УСН необходимо вносить авансовые платежи в бюджет в - течение года, которые вычитаются от налога по окончании отчетного периода);

Однозначно можно сказать, что данные режимы будут более выгодны для предпринимателя по сравнению с ОСНО. Теперь есть смысл рассмотреть разницу;

- по ЕНВД вы платите фиксированную сумму, если не приобретаете дополнительные физические показатели, по УСН сумма полностью зависит от прибыли;

- по ЕДВН не обязательно иметь рассчетно-кассовое оборудование, для УСН обязательно;

перейти на ЕНВД можно с любого месяца в течение года на УСН только по окончании года; - для ЕНВД есть список видов деятельности, которая подходит под данную систему.

Если говорить о том, упрощенка или вмененка что выгоднее для ИП, то решение должен принять только сам предприниматель. Для начала стоит рассчитать предполагаемый доход от вашего вида деятельности, например, если вы проводили маркетинговое исследование, и вам удалось выявить какую прибыль в среднем имеет предприятие в данной отрасли, а также насколько конкурентоспособным будет ваше предприятие, вы можете в цифрах посчитать и тот и другой налог, чтобы выбрать более выгодный вариант.

Кроме того, стоит учитывать, что ЕНВД вы будете платить фиксированную сумму ежемесячно, независимо от того, заработали вы эти деньги или нет, и даже если вы приостановили бизнес или вовсе отказались от предпринимательства, пока не ликвидируете предприятие. Кстати, ЕНВД невыгодно для сезонной прибыли, то есть для того предприятия, которое получает большую часть прибыли в определенный сезон. Все же на начальном этапе разумнее выбрать УСН, потом вы можете перейти на ЕНВД.

Таким образом, обе системы налогообложения являются самыми выгодными для индивидуальных предпринимателей, то есть однозначно сказать, что нужно выбрать невозможно. Многое зависит от выбранного направления деятельности и сезонности работы. Но при большом желании вы можете самостоятельно произвести расчеты, и для себя выбрать ту систему, которая будет выгоднее.

ЕНВД: расшифровка, основные сведения, какие налогоплательщики платят

Система налогообложения ЕНВД очень популярна у представителей малого бизнеса. Расшифровка ЕНВД — единый налог на вмененный доход. Объект налогообложения — потенциальный доход, который может получить налогоплательщик. Другими словами, единый налог не зависит от реальной выручки организации или предпринимателя. Его размер рассчитывается по правилам, установленным на законодательном уровне, и зависит исключительно от тех факторов, которые наибольшим образом влияют на доходы. Если это торговая точка, столовая или автостоянка, в расчет берется площадь объекта. Если это ветеринарная клиника или развозная торговля, то считается количество людей, занятых в трудовой деятельности.

Поскольку применение налога носит добровольный и заявительный характер, то плательщиком ЕНВД – вмененки может быть любое лицо, чья деятельность соответствует требованиям, установленным действующим законодательством для данной системы налогообложения.

ВАЖНО! Если деятельность по ЕНВД не велась, а плательщик не снялся с учета в ИФНС, то налог платить все равно придется.

9 основных фактов о ЕНВД как системе налогообложения

- Право использовать ЕНВД как систему налогообложения предоставлено ИП и юридическим лицам.

- Виды деятельности, не указанные в ст. 346.26 НК РФ, облагаться единым налогом не могут. Перечень разрешенной деятельности закрытый и расширению не подлежит. Ознакомиться с видами деятельности, которые попадают под ЕНВД, можно ниже:

- По общему правилу следующие налоги заменяет ЕНВД:

Для юридических лиц

Для индивидуальных предпринимателей

· Налог на имущество организации.

· Налог на прибыль.

· Налог на имущество физических лиц.

- Заявление о переходе на ЕНВД – единый налог на вмененный доход подается в территориальную налоговую инспекцию. Для налогоплательщиков на упрощенной системе налогообложения изменение налогового режима на ЕНВД возможно с начала календарного года, для всех остальных — с даты фактического начала деятельности, подпадающей под ЕНВД. Срок подачи заявления для перехода с начала года — не позднее 31 декабря предыдущего года, с даты начала деятельности — не позднее 5 дней после ее начала (пп. 2, 3 ст. 346.28 НК РФ).

- Если по каким-либо причинам плательщик утратил право применения единого налога, он обязан в 5-дневный срок уведомить об этом ИФНС. Невыполнение этого правила грозит доначислением налога и штрафами (п. 4 ст. 14.25 КоАП РФ).

- Если плательщик ведет торговлю в нескольких торговых точках, территориально относящихся к разным налоговым инспекциям, то как плательщик ЕНВД он будет зарегистрирован по месту нахождения торговой точки, указанной в заявлении первой. Налог подлежит уплате по месту ведения деятельности, исключение составляют такие услуги, как реклама на транспорте, развозная торговля, пассажирские и грузовые перевозки.

- Плательщики ЕНВД обязаны ежегодно до 20 января предоставлять в налоговые органы сведения о среднесписочной численности работников за предыдущий год.

- Хозяйствующие субъекты, работающие на системе ЕНВД, обязаны учитывать физические показатели и регистрировать все кассовые операции. Исключение: предприниматели освобождены от ведения кассовой книги и составления приходно-расходных кассовых документов в соответствии с указанием Банка России от 11.03.2014 № 3210-У (при условии что они ведут учет физпоказателей). Если ЕНВД не совмещается с другими налоговыми режимами, то плательщики освобождены от налогового учета. В противном случае организациям и ИП следует вести раздельный налоговый учет операций по разным налоговым режимам. ИП, находящимся на вмененке, дополнительно разрешено не вести бухгалтерский учет (подп. 1 п. 2 ст. 6 закона «О бухгалтерском учете» от 06.12.2011 № 402).

Закон от 27.11.2017 № 337-ФЗ установил отсрочку по переходу на ККТ для ряда плательщиков единого налога на вмененный доход. Ознакомиться, кому из плательщиков ЕНВД предоставлена отсрочка по введению онлайн-кассы, можно в таблице:

Срок для установки

Кто с указанной даты должен применять кассовый аппарат

Продавцы алкогольных напитков. Исключение: ИП на ЕНВД, торгующие слабоалкогольными напитками

Организации и ИП, работающие в области розничной торговли и общественного питания. Исключение: ИП без наемных работников, работающие в указанных сферах. Лицам, осуществляющим все остальные вмененные виды деятельности, предоставлена отсрочка до 01.07.2019

Все организации и ИП, не перешедшие на онлайн-кассы для ЕНВД с 2018 года

- Расчет налога ведется ежемесячно, исходя из фактических данных физического показателя, а уплата налога и сдача декларации производятся ежеквартально.

10 условий, ограничивающих применение вмененки

Чтобы исключить злоупотребления со стороны плательщиков, установлен ряд ограничений, призванных упорядочить отношения в сфере налогообложения ЕНВД:

- Численность наемных сотрудников организации или ИП не может быть более 100 человек.

- В уставном фонде не должно быть участников — юридических лиц с долей более 25% (только для организаций).

- Вид деятельности плательщика должен быть указан в местном перечне видов деятельности, подпадающих под ЕНВД.

- Плательщик не может являться крупнейшим налогоплательщиком.

- Запрещена деятельность по сдаче в аренду автозаправочных и автогазозаправочных станций.

- Розничная продажа подакцизных товаров и продуктов собственного производства не может облагаться ЕНВД.

- Запрещено работать по договорам доверительного управления или простого товарищества.

- Плательщик не может являться учреждением в сфере социального обеспечения, здравоохранения или образования и в то же время оказывать деятельность по предоставлению услуг общественного питания (для юридических лиц).

- Запрещено в рамках «вмененной» деятельности предоставлять услуги или выполнять работы для юридических лиц.

- При осуществлении торговли или услуг общественного питания используемая площадь не должна превышать 150 кв. м. В том числе запрещено совокупное владение площадью свыше 150 кв. м взаимозависимыми лицами.

Обязателен ли единый налог для малого бизнеса?

В настоящее время ответ на вопрос, обязателен ли ЕНВД для малого бизнеса, — нет. С 2013 года отменено требование об обязательном использовании системы ЕНВД. Переход на систему носит заявительный порядок. В течение 5 дней после подачи соответствующего заявления налоговые органы ставят организацию или ИП на учет в качестве плательщика единого налога. Перейти на уплату ЕНВД можно с начала календарного года, если плательщик ранее использовал УСН, для всех остальных — с фактической даты начала деятельности по ЕНВД.

Если реальный доход плательщика ниже, чем вмененный, то стоит задуматься о применении иных систем налогообложения, например УСН по ставке 6 или 15 процентов. Действующая организация или предприниматель, основываясь на данных о своем обороте, смогут определить, есть ли экономическая выгода от использования вмененки. Сложнее это сделать вновь зарегистрированному плательщику, ведь сумма прибыли пока не известна.

Налоговые платежи и отчисления в пенсионный, медицинский и социальный фонды — когда и сколько платить на ЕНВД?

Мы уже говорили, что единый налог заменяет некоторые налоги, но не все. Рассмотрим, какие обязательные платежи установлены для плательщиков ЕНВД и сколько платить в бюджет:

- НДФЛ с доходов своих работников (обязанность налогового агента);

- взносы в пенсионный, медицинский и социальный фонды (кроме взносов по травматизму — они уплачиваются в ФСС) перечисляются в общем порядке в ИФНС, которая является администратором данных платежей и самостоятельно распределяет их по фондам.

Какие налоги платят на ЕНВД за имущество? Транспортный, земельный и имущественный налоги платятся при наличии объектов налогообложения (транспорта, земли и т. д.).

ВАЖНО! Если была совершена хотя бы одна хозяйственная операция, не подпадающая под вмененную деятельность (например, выписан счет-фактура с НДС), или у плательщика имеется имущество, налоговой базой по которому является кадастровая стоимость, то плательщик обязан исчислить и уплатить все законно установленные налоги (в нашем примере — НДС и налог на имущество соответственно).

Можно ли уменьшить сумму единого налога на вмененный доход, подлежащую уплате в бюджет?

Каждый плательщик имеет право уменьшить размер ЕНВД на сумму уплаченных в этом же налоговом периоде взносов на соцстрахование. Ограничение по уменьшению для юридических лиц и ИП, имеющих наемных работников, — 50% от исчисленной суммы налога (п. 2 ст. 346.32 НК РФ).

Обязательные платежи, на которые плательщик имеет право уменьшить сумму единого налога:

- медицинские и пенсионные страховые взносы;

- взносы по обязательному страхованию от профзаболеваний и несчастных случаев;

- взносы на временную нетрудоспособность;

- выплаты сотрудникам за счет работодателя вследствие временной потери ими трудоспособности;

- выплаты по договорам добровольного медицинского страхования сотрудников.

ВНИМАНИЕ! Возможность снизить единый налог к уплате на всю сумму страховых взносов, уплаченных за себя, предоставлена ИП без сотрудников.

Как определить ставку налога и размер отчислений в бюджет? Сроки сдачи отчетности и перечисления ЕНВД в бюджет

Налоговая база — это вмененный доход, который рассчитывается по формуле:

Налоговая база = Базовая доходность × Физический показатель

Базовая доходность установлена в ст. 346.29 НК РФ для каждого вида деятельности отдельно.

Физический показатель установлен в той же статье НК РФ и его вид зависит от деятельности плательщика. Это могут быть квадратные метры при торговле или количество используемых автомобилей при пассажирских перевозках.

Определив доходность и физпоказатель, рассчитываем, сколько платить ЕНВД при использовании этой системы налогообложения:

ЕНВД = (Налоговая база × Ставка налога × К1 × К2) − Взносы на страхование

Законодательно установленная ставка налога ЕНВД — 15% от суммы налоговой базы. Однако законом от 13.07.2015 № 232-ФЗ внесены изменения в НК РФ касательно размера ставки. В настоящее время региональные власти имеют право устанавливать свою ставку для ЕНВД в диапазоне от 7,5 до 15%. Узнать размер ставки по единому налогу для вашего региона можно в территориальной налоговой инспекции по месту ведения деятельности.

К1 — это законодательно установленный коэффициент-дефлятор, его размер ежегодно устанавливается Министерством экономического развития РФ и зависит от индекса изменения потребительских цен.

К СВЕДЕНИЮ! В 2018 году коэффициент-дефлятор для ЕНВД установлен в размере 1,868.

К2 — второй корректирующий коэффициент устанавливается местным законодательным органом власти.

Сумму ЕНВД по приведенной формуле необходимо рассчитывать ежемесячно, а перечисление производить по окончании квартала. В зависимости от физического показателя сумма налога по месяцам может изменяться. Если работник находился в отпуске либо транспортное средство стояло на ремонте, его необходимо исключить из расчета (письмо Минфина РФ от 17.03.2014 № 03-11-11/11347).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.