Сегодня рассмотрим тему: "что входит в строку 070 формы 6-ндфл" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

В этом материале мы хотим напомнить об особенностях заполнения строки 070 формы 6-НДФЛ напомним в этом материале.

Где можно найти для Расчета 6-НДФЛ правила заполнения строки 070? Порядок заполнения строки 070 6-НДФЛ содержится в Приказе ФНС от 14.10.2015 № ММВ-7-11/450@ , которым была утверждена сама форма Расчета, а также указания по ее подготовке.

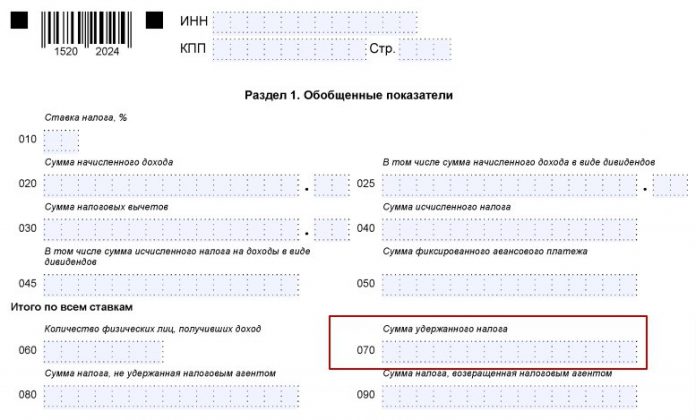

Строка 070 включена в Раздел 1 «Обобщенные показатели» и именуется «Сумма удержанного налога». В форме 6-НДФЛ заполнение строки 070 за отчетный период подразумевает отражение в ней общей суммы удержанного НДФЛ нарастающим итогом с начала года.

Для заполнения строки 070 раздела 1 6-НДФЛ необходимо определиться с тем, какой же НДФЛ считается удержанным.

Напомним, что налоговые агенты должны удержать исчисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате (абз. 1 п. 4 ст. 226 НК РФ). Можно сказать, что налог с выплаченного дохода и есть удержанный НДФЛ. Однако, важно, чтобы сам доход на момент выплаты был получен. Так, при выплате аванса в счет заработной платы НДФЛ не считается удержанным, поскольку доход в виде заработной платы признается полученным только в последний день месяца, за который такая зарплата была начислена (п. 2 ст. 223 НК РФ).

Именно поэтому наиболее типичное расхождение между показателями строки 070 и строки 040 «Сумма исчисленного налога» — это сумма НДФЛ с зарплаты за последний месяц квартала, если зарплата за этот месяц выплачивается уже в следующем. Это значит, что сумма исчисленного налога по строке 040 будет больше строки 070 на величину НДФЛ с зарплаты последнего месяца квартала.

А как на Расчет 6-НДФЛ за следующий год повлияет сумма НДФЛ с декабрьской зарплаты прошлого года, если она выплачена уже в следующем году? Строка 040 на сумму такого налога окажется меньше строки 070.

Поясним сказанное на примере. НДФЛ с декабрьской зарплаты 2018 года, выплаченной в январе 2019 года, составил 156 219 рублей, а НДФЛ с июньской зарплаты, выплаченной в июле 2019 года, составил 118 206 рублей. Если общая сумма исчисленного налога за полугодие 2019 года составила 1 410 309 рублей, то по строке 040 Расчета 6-НДФЛ за полугодие 2019 года будет отражена сумма 1 410 309 рублей, а по строке 070 – сумма в размере 1 448 322 рубля (1 410 309 + 156 219 – 118 206).

Что касается НДФЛ с дохода в натуральной форме или в виде материальной выгоды, то налог удерживается за счет выплаченных доходов в денежной форме. Поэтому по строке 070 такой НДФЛ будет отражен не в момент получения дохода, а в момент последующей денежной выплаты, из которой НДФЛ был удержан с учетом существующего ограничения (50% от дохода) (абз. 2 п. 4 ст. 226 НК РФ).

| Видео (кликните для воспроизведения). |

Есть вопросы или сомнения по заполнению отчета 6-НДФЛ: как отражать те или иные начисления, выплаты, за какой период, должны быть включены в отчет на конкретную дату и прочие? Переходите на наш форум и задавайте их! Например, по этой ветке можно уточнить моменты по заполнению 6-НДФЛ за полугодие.

Месторасположение и расшифровка стр. 070 в отчете 6-НДФЛ

В 6-НДФЛ строка 070 «Сумма удержанного налога» входит в раздел 1. Для нее отведено 15 ячеек, как и для большинства суммовых строк данного отчета.

Расшифровка содержания строки 070 дана в приказе ФНС России от 14.10.2015 № ММВ-7-11/450@. Предписывается:

- отражать в указанной строке общую сумму удержанного НДФЛ;

- определять эту сумму нарастающим итогом с начала налогового периода.

Показатель в строке 070 является сборным и не только потому, что отчет 6-НДФЛ обобщает показатели по всем сотрудникам, но еще и в силу того, что в нем должны отразиться все суммы налога, удержанного при выплате. Напомним, что дата начисления и удержания налога совпадает далеко не всегда. Например, налог с зарплаты начисляется последним днем месяца, а удерживается при ее фактической выдаче. В т. ч. это может происходить по частям, если выплата осуществляется частями.

Для расчета цифры, отражаемой в строке 070, потребуется просуммировать все данные, попадающие в строку 140 раздела 2 нарастающим итогом с начала каждого отчетного периода. Т. е. для отчета:

- за 1 квартал строка 070 сложится из сумм строк 140, отраженных в разделе 2 этого же отчета;

- полугодие – из сумм строк 140, отраженных в разделе 2 отчета за полугодие, и суммы, показанной в строке 070 отчета за 1 квартал;

- 9 месяцев – из сумм строк 140, отраженных в разделе 2 отчета за 9 месяцев, и суммы, показанной в строке 070 отчета за полугодие;

- год – из сумм строк 140, отраженных в разделе 2 отчета за год, и суммы, показанной в строке 070 отчета за 9 месяцев.

Однако для данных, попадающих на границу периодов, рассчитанную таким образом сумму нужно скорректировать с учетом того, что фактические выплаты с удержанием налога с них могли быть сделаны в одном периоде, а срок, установленный для уплаты налога с них, из-за совпадения с выходным днем переходит на следующий период. В подобной ситуации строки 020, 040 и 070 в разделе 1 должны быть заполнены в периоде фактической выплаты, а в раздел 2 данные, относящиеся к этой операции, попадут уже в следующем отчетном периоде.

| Видео (кликните для воспроизведения). |

Подробнее о таких ситуациях читайте в публикациях:

Напомним, что раздел 1 отчета 6-НДФЛ заполняется нарастающим итогом, а раздел 2 содержит данные только по последнему кварталу периода отчета.

О принципах заполнения 6-НДФЛ читайте в материале «6-НДФЛ за 3 квартал 2018 года».

Строка 070 заполняется в полных рублях и не содержит ячеек для записи получившихся при расчете налога копеек (как это предусмотрено для строк 020, 025, 030, 130). Данное обстоятельство объясняется требованиями п. 6 ст. 52 НК РФ, предписывающего округлять НДФЛ при расчете до полных рублей с соблюдением правила: отбрасывать копейки можно только в 1 случае: если их значение меньше 50.

С ориентиром на это правило рассчитывается величина удерживаемого при выплате дохода налога, попадающего в строки 140 раздела 2. Т. е. там он уже будет показан в полных рублях. Соответственно, при суммировании таких цифр итог получится тоже в полных рублях.

Подробнее о процедуре начисления НДФЛ читайте в статьях:

Нюанс 2: когда сумма НДФЛ по строке 070 равна налогу по строке 040

Данные, отражаемые в строке 070 6-НДФЛ и строке 040 (НДФЛ рассчитанный), совпадают крайне редко, поскольку основную часть выплат составляет зарплата, а она начисляется последним днем месяца (в т. ч. месяца, завершающего отчетный период), а выплачивается обычно в следующем месяце (который для месяца начисления, завершившего отчетный период, попадет уже в следующий квартал).

К примеру, отчет 6-НДФЛ за 9 месяцев в строке 040 содержит данные о зарплате, начисленной за сентябрь. В строку же 070 рассчитанный с нее налог войдет только в момент выплаты зарплаты. Для сентябрьского заработка это событие произойдет уже в следующем месяце — октябре. Для 6-НДФЛ это уже другой отчетный период.

Суммы налога, отраженные по строкам 070 и 040, могут совпасть, если, например:

- заработок регулярно выдается работникам в последний день месяца, за который он начислен, при этом происходит совпадение дат начисления и выплаты дохода / исчисления, удержания и уплаты НДФЛ;

- в отчетном периоде выплачивались только доходы, начисляемые в момент выплаты, и ситуаций, вынуждающих к переносу дат на другой отчетный период, не возникло.

Об особенностях отражения в 6-НДФЛ авансов по зарплате, читайте в материале «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Если в течение года налоговому агенту не удалось удержать начисленный НДФЛ из выплаченных физлицу доходов, то для такого налога вместо строки 070 в отчете 6-НДФЛ будет задействована строка 080, предназначенная для отражения не удержанного налоговым агентом НДФЛ.

Неспособность налогового агента удержать НДФЛ из доходов физических лиц может возникнуть, например, в следующих случаях:

- Работник получил от фирмы доход в натуральной форме, а затем уволился. При этом увольнительной суммы оказалось недостаточно для удержания НДФЛ от стоимости натурального дохода.

- Бывшим работникам — пенсионерам выданы подарки к юбилею (стоимостью, превышающей 4 000 руб.). При этом иные денежные доходы не выплачивались.

- Сотрудник компании получил беспроцентный заем, но находится в длительном отпуске без сохранения зарплаты. При этом он ежемесячно получает доход от экономии на процентах (материальную выгоду), удержать с которой НДФЛ работодатель не в силах ввиду отсутствия выплачиваемых работнику доходов.

Разъяснения налоговиков по заполнению строк 070 и 080 смотрите в публикациях:

Строка 070 в отчете 6-НДФЛ находится в разделе 1 и используется для отражения общей суммы удержанного за отчетный период НДФЛ. Рассчитывают эту сумму путем суммирования значений, попавших за весь отчетный период в строки 140 раздела 2, с корректировкой ее для ситуаций, возникающих на границе периодов (когда выплата дохода и удержание налога попадают в 1 период, а срок уплаты НДФЛ – в другой). Если в течение года удержать НДФЛ из выплаченного физлицу дохода не удалось, то сумма налога, относящаяся к такому доходу, вместо строки 070 попадет в строку 080.

Строка 070 декларации 6 НДФЛ: что туда входит нарастающим итогом

При формировании отчета необходимо внимательно относиться к заполнению всех строк и знать особенности заполнения 1 и 2 части. В 1 разделе 6 НДФЛ заполнять строку 070 нужно нарастающим итогом, в графу 140 следует относить данные только отчетного квартала. Рассмотрим основные вопросы, которые возникают при формировании декларации.

Расчет был введен для контроля начисления подоходного налога в течение отчетных периодов. Для этого, в 1 части отчета формируется НДФЛ нарастающим итогом с начала календарного года. Основной законодательный акт, регламентирующий процедуру начисления, принят 14 октября 2015 года ММВ 7-11/450@. В нем определен лишь порядок заполнения строки 070 декларации 6 НДФЛ. Вопросы, которые появляются при заполнении, в нем не отражены. В данной статье мы раскроем особенности оформления отчета и заполнения строки 070.

Строка 070 декларации 6 НДФЛ: что туда входит нарастающим итогом

В строке 070, в 1 части отчета, показывают сумму удержанного подоходного налога на отчетную дату. Данная норма разъяснена в приказе ФНС. Если в блоке строк 010-050 заполнять следует данные по каждой ставке налога, то в 070 – сведения должны быть отражены одной суммой. Поле 040 может отличаться от 070 раздела 1 в том случае, если день начисления прибыли уже наступил, налог начислен, но не перечислен, так как срок не пришел.

В качестве примера можно рассмотреть начисление заработной платы последним днем месяца, налог с нее уже начислен. Удержание подоходного налога будет только в момент фактического перечисления. Вот тогда это и будет основанием для отражения по строке 070 6 отчета. Данная норма разъяснена в БС 4-11/4222@.

Образец заполнения 6 отчета.

Порядок заполнения данных по мартовской зарплате зависит от месяца ее перечисления на счета физических лиц. Здесь могут возникнуть три ситуации. Рассмотрим каждую из них.

Мартовская зарплата перечислена в следующем месяце. Начисленный на нее НДФЛ войдет в строку 070 при заполнении 6 формы за полугодие(БС 4-11/22677). Одновременно нужно включить и данные доходы, и подоходный налог во 2 часть декларации с датой начисления – 31 марта.

Датой перечисления налога в казну будет следующее число, после перечисления доходов.

Налог с мартовской зарплаты в отчете НДФЛ за полугодие в поле 080 включать нельзя, это признается ошибкой.

Если мартовская зарплата выплачена в марте досрочно, 31 числа, с одновременным удержанием подоходного, эти суммы нужно ставить в поле 070 отчета за 1 квартал. Соответственно, данные значения будут включаться и во все последующие декларации.

Если заработная плата выплачивается не в последний день месяца, а раньше.

Такая выплата признается авансовым доходом. Подоходный налог следует начислять при ближайшей выплате в апреле.

В данном случае, НДФЛ в отчет за 1 квартал не попадает, начисление включается в итоги 070 графы декларации за полугодие, 6 НДФЛ за 9 месяцев и за год.

Заполнение данных в строке 070 выполняется в целых числах. Отчетом не предусмотрено отражение копеек в поле. Данная норма закреплена в НК ст. 52 пункт 6.

Рассмотрим на примере принцип округления для того, чтобы правильно заполнить сведения.

За 2 квартал была определена общая сумма прибыли по всем физ. лицам с начала года.

С учетом примененных вычетов ее размер составил 24 579 568 руб. 85 коп.

НДФЛ по ставке 13% составил 3 195 343 руб. 95 коп.

В данном случае по графе 070 в форме 6 следует отразить подоходный с учетом округления в большую сторону 3 195 344 руб.

Погрешность округления в меньшую сторону допускается, если значение меньше 50.

Сравнение полей 040 и 070, в каких случаях они совпадают

Заполнение строк 070 и 040 может:

- Быть одинаковыми;

- не совпадать между собой.

Рассмотрим ситуацию, когда ячейки не совпадают. Это значит, что налог, рассчитанный в одном периоде представления отчета:

- Будет отражен в 070 формы 6, как удержанный в следующем отчетном периоде, чем и показан в графе 040;

- не будет отражения удержанного НДФЛ в графе 070.

Данная ситуация возникает только в плане отражения заработной платы.

Совпадение показателей полей 040 и 070 может быть в следующих случаях:

- Если заработная плата выплачена в последнее число месяца начисления;

- в отчетном периоде были перечисления только в рамках гражданско-правовых договоров, когда сумма удержанного и исчисленного налога были произведены в момент выплат;

- были выплаты по больничным или отпускным, где НДФЛ также начисляется в день перечисления и уплачивается в бюджет в том же календарном месяце.

Есть ли связь между ячейками 070 и 080 в декларации 6

В ячейке 080 следует отражать НДФЛ из прибыли физ. лиц, который не был удержан в течение отчетного периода.

Такая ситуация может возникнуть:

- При получении прибыли в натуральном выражении, после чего сотрудник увольняется. Начисленного дохода недостаточно для удержания подоходного;

- начисление прибыли в натуральном выражении свыше 4000 руб., физ. лицам, не являющиеся сотрудниками организации(например, подарки бывшим работникам);

- получение беспроцентного займа сотрудником, который находится в отпуске без сохранения зарплаты. В данном случае физ. лицо получает ежемесячно материальную выгоду, подоходный налог с которой налоговому агенту не удалось удержать ввиду отсутствия прибыли.

Перед тем, как заполнять декларацию по подоходному налогу за 1 квартал, необходимо в первую очередь сформировать «Отчет по проводкам» за первые три месяца.

09.01.2017 было исчисление налога в казну по перечисленному доходу за декабрь. Расшифровка полей 2 части декларации в отношении данного блока будет следующей:

02.02.2017 перечислили налог из прибыли физ. лиц за январь. Во втором блоке 2 раздела отражаем данные операции:

С учетом перечислений в марте отчетного периода, итоговая сумма подоходного за 1 квартал составила 42 800 руб.:

Общую сумму удержанного НДФЛ следует отразить по строке 070:

Нормы контрольных соотношений определены в БС 4-11/3852@. Перед подачей отчета в налоговую инспекцию, следует самостоятельно проверить следующие значения:

- Если сумма в строке 070 – 090 больше, чем прошло по карточке расчетов в фискальном органе, значит, в казну был перечислен не весь подоходный налог. Данная строка заполняется при возврате излишне удержанного НДФЛ. Потребуется предоставить объяснения.

В графе 070 необходимо отражать нарастающим итогом удержанный подоходный налог за отчетный период. Если удержать не представляется возможным, следует данные суммы включить в ячейку 080. Нужно помнить о контрольных соотношениях и проверить самостоятельно сведения. В случае выявления отклонений в рамках проведения камеральной проверки, необходимо будет в течение 5 дней подать документы и уточненные расчеты.

Форма налоговой отчетности 6-НДФЛ пока остается новой для предприятий и организаций. И её заполнение часто вызывает вопросы, требующие разъяснения от проверяющих. Рассмотрим подробнее строку 070 6-НДФЛ: что туда входит и какая информация необходима бухгалтеру для ее заполнения. Данная строка расположена в первом разделе отчетной формы.

Полное наименование строки 070 – «Сумма удержанного налога». Информация о правилах ее заполнения приведена в приказе Федеральной налоговой службы от 14.10.2015 № ММВ-7-11/450.

Этот документ устанавливает следующие обязательные положения в отношении строки 070 6-НДФЛ и что туда входит:

Соблюдение всех этих правил является обязательным, информация об этом приведена в приказе ФНС.

Разберём подробнее на стандартной ситуации строку 070 6-НДФЛ: что туда входит и как эту строку заполняют на практике. Сюда вносят только удержанный налог: сведения об этом прописаны в 226-й статье Налогового кодекса.

Согласно положениям законодательства, налоговые агенты обязаны удерживать подоходный налог из доходов физлиц в момент их получения. То есть день удержания налога должен совпадать с датой выплаты дохода. Это правило не распространяется только на выплату дохода в натуральной форме.

Рассмотрим пример заполнения строки 070 в форме 6-НДФЛ, если декабрьская зарплата на предприятии была выплачена в январе следующего года:

- Организация выдала сотрудникам зарплату 9 января наступившего года. Её общая величина составила 260 000 рублей. Общая величина НДФЛ с нее равна 33 800 рублей. Эту сумму необходимо отражать в двух отчетах: в годовом за предыдущий год и за первый квартал наступившего года.

- В годовом отчете 6-НДФЛ сумму зарплаты за декабрь необходимо указать в строке 020, а НДФЛ с нее – в строке 040. Но при этом не нужно указывать НДФЛ в строках 070 и 080, так как он был только начислен, но еще не удержан.

- В отчете 6-НДФЛ за первый квартал в первом разделе сумму НДФЛ с декабрьской зарплаты необходимо указать в строке 070, а во втором разделе – в строке 140. Информация об этом прописана в письме Федеральной налоговой службы 05.12.2016 № БС-4-11/23138.

Проверить правильность заполнения отчетности можно при помощи контрольных соотношений. Так, уплаченный налог должен быть больше строки 070 минус строка 090. Если равенство не выполнено, значит, положенный налог был перечислен не полностью. Общая сумма строк 140 Раздела 2 необязательно должна совпадать со строкой 070. Несовпадение может быть связано с особым порядком отражения переходящих выплат.

Заполнение строки 070 в форме 6-НДФЛ – что туда входит?

Если интересуетесь, заполняя в отчете 6-НДФЛ строку 070, что туда входит, то ознакомьтесь с правилами по внесению данных в него. Алгоритм заполнения строки 070 6-НДФЛ установлен ФНС в приказе от 14.10.2015 № ММВ-7-11/450@.

В этом нормативном акте указано, что строка 070 в разделе 1 6-НДФЛ должна содержать итоговые обобщающие значения по всем ставкам в части удержанного налога с самого начала года. Если налоговый агент сдает отчет с несколькими страницами раздела 1, то запись в строке 070 6-НДФЛ делается только на одном листе.

Значение в строке 070 6-НДФЛ может не совпасть с размером исчисленного налога, который отображается в стр. 040. В стр. 070 6-НДФЛ нельзя включать данные о сумме фиксированных авансовых платежей. Если они есть, то вносятся в предназначенную для этого стр. 050.

Внося данные в строку 070 в 6-НДФЛ, следуйте таким правилам:

- округлите значение до целых рублей, выполнив требование из п. 6 ст. 53 НК РФ (далее — Кодекс);

- отражайте записи в нарастающем порядке, то есть следите, чтобы значения, отраженные в отчетах за каждый последующий квартал, вырастали (при условии что доход выплачивался физлицам в каждом отчетном периоде).

Чтобы узнать, чему равна строка 070 в 6-НДФЛ, выясните, когда налог можно считать удержанным, поскольку туда вносятся сведения именно о таких суммах. Речь идет об НДФЛ, который удерживается налоговым агентом при выплате дохода сотрудникам, физлицам, работающим на подряде, арендодателям и т. д. Чтобы понять, чему равна стр. 070 формы 6-НДФЛ, разберемся сначала с правилами удержания этого налога.

Согласно п. 4 ст. 226 Кодекса налог удерживается напрямую из полученных налогоплательщиками средств в момент их фактической выплаты. Это означает, что компания (ИП) — налоговый агент не может уплачивать НДФЛ за физлицо из своих собственных средств.

Это правило действует даже несмотря на то, что в п. 2 ст. 223 Кодекса указано, что дата фактического получения заработка — это последний день месяца, в котором начисляется доход. В ч. 6 ст. 136 ТК РФ говорится, что зарплата должна быть выплачена в полном объеме не позднее 15-го числа месяца, следующего за периодом, когда она начислена.

ФНС в письме от 24.03.2016 № БС-4-11/4999 разъяснила, что если окончательная выплата зарплаты была произведена в следующем месяце, то налог удерживается при финальном расчете и фактической выплате. Итак, если заработная плата начисляется и удерживается в разные отчетные периоды, то заполнение строки 070 в 6-НДФЛ должно производиться тогда, когда был произведен окончательный расчет.

Например, если зарплата, начисленная в марте, была полностью выплачена 14 апреля, как заполнить строку 070 в 6-НДФЛ по итогам за квартал? Сумма удержанного из выплаченной зарплаты не попадет в стр. 070 6-НДФЛ за 1-й квартал, поскольку она должна отразиться в расчете по итогам за 6 месяцев.

Раздел 1 формы 6-НДФЛ: как провести проверку по строке 070

Чтобы проверить, правильно ли заполнена форма 6-НДФЛ и строка 070 в частности, воспользуйтесь подсказками из контрольных соотношений, о которых говорится в письме ФНС от 10.03.2016 № БС-4-11/3852@. В этом разъяснении указано, что разность между значениями стр. 070 и 090 отчета должна соответствовать сумме уплаченного налога. Это соответствует требованию о перечислении удержанного налога не позднее чем на следующий после начисления день (п. 6 ст. 226 Кодекса).

В то же время из новой редакции контрсоотношений убрали формулу, в соответствии с которой значения стр. 070 и 140 должны были совпадать. Это практически невозможно, поскольку в первом разделе отражается информация по нарастающей с января, а во втором разделе, где заполняется стр. 140, — только данные за отчетный квартал.

В письме ФНС от 15.03.2016 № БС-4-11/4222@ есть пояснение о том, что в контрсоотношениях значения в стр. 070 и 040 не должны быть равны. Как правило, налоговая не требует пояснений в случае, если суммы исчисленного и удержанного налога в одном отчете не совпадают.

Если стр. 040 > стр. 070, то это типичная для работодателей ситуация, когда полный расчет по зарплате производится в начале следующего месяца. Еще эта формула подтвердится, если есть депонированная зарплата.

Пример таков. Налог по зарплате за март 2018 года начислен в последний день месяца при шестидневной рабочей неделе — 31-го числа. Авансовый платеж выплачивался 20 марта, а полный расчет произведен 4 апреля. Значит, в соответствии с законодательством налог удержан 4 апреля, а перечислен в бюджет 5 апреля. Сумма начисленного налога попадет в отчет за 1-й квартал, в стр. 040, а удержанного — в отчет за полугодие, в стр. 070.

Ситуация, когда стр. 040 меньше стр. 070, вероятна тогда, когда налог был излишне удержан из зарплаты какого-то сотрудника. В этом случае после обнаружения ошибки необходимо произвести возврат средств по заявлению сотрудника. В отчетности эта ситуация отразится так:

- в стр. 070 показываете информацию, как она есть в учете;

- в стр. 090 отражаете сумму возврата сотруднику излишне удержанного налога.

В случае если ошибка не только в удержании, но и в исчислении налога, подавайте корректировку по стр. 040. При этом значение в стр. 070 не корректируется, а только прописывается возврат в стр. 090.

В том случае, если у налогоплательщика в отчете сумма уплаченного подоходного налога больше, чем разность значений в стр. 070 и 090, налоговая потребует разъяснений, почему произведена переплата. Если же сумма уплаченного налога меньше, чем было удержано с учетом возврата, то, вероятнее всего, идет речь о недоимке.

Отчет 6-НДФЛ подается ежеквартально. В стр. 070 отражается суммарное значение удержанного у налогоплательщиков налога с выплаченного им дохода. Стр. 070 находится в разделе 1 отчета, где вносятся обобщающие показатели, — все значения отображаются нарастающим итогом с начала года. То есть в отчете по итогам 9 месяцев в стр. 070 будет отображена сумма удержаний НДФЛ за январь-сентябрь. Сумма удержанного налога должна быть перечислена в бюджет за вычетом возврата налогоплательщикам.

Как заполнить строку 070 в форме 6-НДФЛ в 2019 году, чему она равна и с какими показателями должна совпадать, читайте в нашей статье. Сразу скажем, что строка эта – знаковая: обозначает сумму подоходного налога, удержанного с начала отчетного года. Это значит, что столько же вы должны уплатить и в бюджет. Любые расхождения потребуют пояснений. Образцы пояснений на все случаи жизни тоже в статье.

Ваша фирма признается налоговым агентом по НДФЛ, если у вас есть сотрудники, которым вы выдаете (перечисляете) зарплату либо иные доходы, облагаемые подоходным налогом.

С таких выплат вы должны удерживать НДФЛ. Сумму таких удержаний и нужно отражать по строке 070. Она заполняется нарастающим итогом. Поэтому если, скажем, с начала года у вас были налогооблагаемые операции, а в середине года – нет, в отчете за полугодие поле все равно будет заполнено.

Строка 70 в 6-НДФЛ: как заполнить с нарастающим итогом

Порядок заполнения формы 6-НДФЛ приведен в приказе ФНС России от 14.10.2015 № ММВ-7-11/450@. Правда, документ содержит лишь общие указания по заполнению. Поэтому руководствоваться нужно официальными разъяснениями ФНС и здравым смыслом.

Показатель строки 070 входит в раздел 1 бланка, содержащий обобщенные показатели. То есть показатель записывают единожды на первом листе.

Отчетные периоды для заполнения соответственно:

- I квартал (месяцы с января по март);

- полугодие (январь-июнь);

- 9 месяцев;

- год.

Например, в строке 070 6-НДФЛ за 2018 год надо указать налог, который удержали с доходов физлиц с января по декабрь 2018 включительно. А в отчетности за I квартал 2019 – налог, удержанный с доходов физлиц с января по март 2019 включительно.

Для правильного заполнения бланка важно помнить, что по общему правилу подоходный налог удерживается в день фактической выплаты (абз. 1 п. 4 ст. 226 НК РФ). При этом в бухучете проводку по удержанию обычно делают на последний день оплаченного месяца.

На практике поля 040 (налог исчисленный) и 070 (удержанный) практически никогда не совпадают. Это нормально. Как объяснить подобные нестыковки и что за ними следует – узнаете далее.

В строке 070 отражают налог, который фирма удержала в отчетном периоде. То есть когда факт удержания попал в соответствующий налоговый регистр.

Если налог исчислен, но еще не удержан, в поле 070 он не попадает. А оседает только по строке 040 (налог исчисленный). Таким образом, данные показатели могут не совпадать. И это не какое-то исключение из правил. Это обычное дело. Ведь, например, зарплату за отработанный месяц, как правило, выдают в начале следующего. Значит, по месяцам на стыке кварталов всегда будет такая ситуация: НДФЛ уже исчислен, но еще не удержан. И стр. 040 в итоге будет больше стр. 070.

Например, днем получения дохода за март 2019 года является последний день месяца – 31-е число. В этот день налог считается исчисленным. Несмотря на то, что это суббота – выходной, день получения дохода от этого не меняется. Перенос срока предусмотрен только в отношении уплаты налога. Фактически зарплата за март обычно выплачивается в апреле. Значит, именно в этом месяце, в момент выплаты, налог будет удержан. Соответственно, в строку 040 НДФЛ за март попадет уже в отчет за I квартал. А в 070 – только за полугодие. Как и в раздел 2 (в нем, напомним, приводятся данные за последние три месяца отчетного периода).

Возможное несоответствие показателей строк 040 и 070 формы 6-НДФЛ предусмотрено даже контрольными соотношениями (письмо ФНС России от 15.03.2016 № БС-4-11/4222).

Если инспекторы все-таки требуют объяснить имеющиеся расхождения, представьте им пояснения (образцы мы привели).

Отметим, что подобные расхождения бывают и при наличии депонированной зарплаты. Тогда данные для включения в строку 040 по таким доходам будут. А в 070 – нет.

Если показатель строчки 040 меньше, чем по 070, то значит, вы излишне удержали НДФЛ с какого-то сотрудника (выплаты). По общему правилу такого быть не может. Поэтому покажите суммы как есть. При этом проведите возврат средств сотруднику по его заявлению, с отражением возврата по строке 090 раздела 1.

Если НДФЛ не только неправильно удержан, но еще и неправильно исчислен, тогда придется подавать корректировку по строке 040. Причем поле 070 трогать не нужно. В периоде возврата просто заполните строку 090, как мы уже сказали.

Весь удержанный НДФЛ, который вы отразили в строке 070 за отчетный период, должен быть уплачен в бюджет. То есть должно выполняться равенство (где строка 090 – это возвращенный налог (при его наличии)):

Форму 6-НДФЛ сдают все налоговые агенты, поэтому каждому предпринимателю надо знать, как правильно заполнить этот документ. Рассмотрим, какие есть особенности оформления записей в графе 070, выделенной специально для отражения удержанного НДФЛ.

Какие показатели вписываются в строку 070 формы 6-НДФЛ?

Графа 070 (сумма удержанного налога) одна из последних в разделе 1 формы 6-НДФЛ. Как и остальные графы в этом разделе, она заполняется нарастающим итогом с начала года. То есть при заполнении отчета за 2017 год, который необходимо сдать не позднее 2 апреля (т.к. 1 апреля — воскресенье), в поле 070 должна отражаться величина денежных средств, удержанная работодателем в течение всего года (то есть с января по декабрь).

В общую сумму нельзя включать данные о фиксированных авансовых платежах. Они (при наличии) отражаются отдельно — в графе 050.

Нередко в поле для удержанного налога попадают показатели, которые не должны там быть. Обычно это происходит, если заработная плата начисляется и выплачивается в разные месяцы.

Например, работники компании регулярно получают деньги в начале следующего месяца, допустим в 10-х числах. Но бухгалтер, чтобы не нарушить закон, обязан в форме 6-НДФЛ указать, что выплатил заработную плату, отпускные и больничные в текущем месяце — в последний его день. Надо ли в таком случае в общую сумму удержанного налога включать данные о тех средствах, которые еще только будут сняты? ФНС России в письме от 16.05.2016 N БС-4-11/8609 разъяснила, что делать этого не нужно. Ведь НДФЛ разрешено удерживать исключительно из средств физического лица — получателя непосредственно при выплате.

Таким образом, если заработная плата за декабрь 2017 выдается в январе 2019 года, в строку 070 не должны попасть данные о налоге с декабрьской зарплаты. Отразить их следует в другой графе — 040 (сумма исчисленного НДФЛ). На это указала ФНС в письме от 29 ноября 2016 г. № БС-4-11/[email protected]

Если все-таки в строку 070 попали сведения о средствах, которые якобы были удержаны с декабрькой зарплаты, компанию могут заподозрить в неуплате НДФЛ. После проверки инспекторы могут наказать за ошибки в отчете и/или за несоблюдение обязанностей налогового агента, если нарушение действительно имело место. Однако учитывая, что раздел 1 заполняется нарастающим итогом, лишние показатели все равно должны будут появиться в отчете. Но уже в следующем отчете – за первый квартал 2019 года.

Как самостоятельно проверить, что строка 070 заполнена правильно?

При подготовке формы 6-НДФЛ надо быть предельно внимательным. Все строки в разделе 1 в ней заполняются нарастающим итогом, то есть туда попадают данные за весь период с начала года. Одним из самых простых способов узнать, не допущена ли ошибка при заполнении графы 070, — заглянуть в аналогичные отчеты за первый, второй и третий кварталы. Цифры должны существенно (в разы) отличаться, если организация работала в обычном режиме.

В ИФНС по строке 070 проверяют корректность заполнения всей формы 6-НДФЛ. В частности, сравнивается разница между данными, указанными в графах 070 и 090 (сумма налога, возвращенная налоговым агентом). Если результат меньше, чем показатели из карточки расчетов с бюджетом, инспекторы могут заподозрить, что компания не перечислила подоходный налог в бюджет в полном объеме.

Заполнить 6-НДФЛ в онлайн-сервисах можно на сайтах разработчиков бухгалтерского ПО – Мое дело, Контур , Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.