Сегодня рассмотрим тему: "особенности бухгалтерского учета основных средств при использовании усн" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Учет основных средств является важной и полезной составляющей бухгалтерии для всех предприятий, включая тех, которые применяют упрощенную систему налогообложения (УСН). В данной статье мы расскажем о специфике учета основных средств при УСН и о том, как должны быть оформлены соответствующие документы.

Основы учета основных средств в УСН основаны на законодательных нормах, поэтому каждая организация, применяющая данную систему налогообложения, должна знать правила и требования к учету и амортизации такого имущества.

Первоначальная стоимость основных средств включает в себя затраты на приобретение, последующие обязательные платежи и пошлины по договору покупки, а также другие необходимые затраты для использования таких объектов.

Амортизация основных средств в УСН начисляется на протяжении года. Плательщику за каждый квартал требуется произвести начисление амортизации и указать соответствующую сумму в декларации. Участники УСН вправе самостоятельно выбирать способ начисления амортизации в пределах дозволенных норм.

Регистрация и начисление амортизации

При использовании упрощенной системы налогообложения (УСН) предприятие имеет право начислять амортизацию на основные средства, которые являются объектами налогообложения на УСН. Амортизация – это процесс учета износа и старения основных средств в бухгалтерии. Отправным пунктом для начисления амортизации является документ, подтверждающий приобретение основного средства, такой как договор купли-продажи, квитанция об оплате или иной сопроводительный документ.

Регистрация амортизации производится в бухгалтерском учете и налоговой декларации. Налоговая декларация может быть представлена в электронном виде через онлайн-сервисы налоговой службы, такие как «Портал государственных услуг» или программа «Мой налог». В них необходимо указать сумму начисленной амортизации за определенный период – месяц или квартал. Важно отметить, что начисление амортизации осуществляется по принципу полезной жизни объектов налогообложения, установленной законодательством.

Примеры объектов налогообложения, на которые организации вправе начислять амортизацию в рамках УСН, включают здания, сооружения, автотранспортные средства, оборудование, мебель и предметы офисного инвентаря. Величина амортизации зависит от первоначальной стоимости объектов и их полезной жизни, а также от использования общей базы для расчета налоговых платежей.

| Видео (кликните для воспроизведения). |

Для правильного начисления амортизации необходимо вести точный и своевременный бухгалтерский учет основных средств и соответствующих документов. При получении нового объекта налогообложения, предприятие обязано зарегистрировать его в бухгалтерии и указать все необходимые данные: дату покупки, стоимость, срок полезного использования и прочее.

Регистрация амортизации является важным этапом бухгалтерского учета и позволяет достоверно отразить износ и старение основных средств организации. Важно также учесть, что при продаже или списании объектов налогообложения, амортизация должна быть остановлена или пересчитана в соответствии с правилами бухгалтерии и налогового законодательства.

Порядок регистрации основных средств в бухгалтерии

Приобретение основных средств

Для регистрации основных средств в бухгалтерии необходимо иметь документы о праве собственности или долевом участии на объектах. Первоначальные затраты на приобретение основных средств, включая стоимость покупки, пошлины и другие расходы, должны быть отражены в бухгалтерии.

При получении основных средств по договору аренды или лизинга, необходимо вести бухгалтерский учет их использования на протяжении всего срока действия договора.

В базу бухгалтерии должны быть занесены все полученные основные средства в течение года, независимо от суммы их стоимости.

Амортизация основных средств

Основные средства, занесенные в бухгалтерию, должны быть амортизированы на протяжении срока их использования. Для этого необходимо определить стоимость первоначальной покупки и период, в течение которого будет происходить начисление амортизации.

Амортизация основных средств может быть начислена по прямолинейному методу или по иным методам, установленным налоговым законодательством.

Доходы от использования основных средств

Доходы от использования основных средств могут быть получены либо по договору аренды, либо от реализации товаров и услуг на основе их использования.

Договоры аренды или долгосрочной аренды основных средств должны быть заключены в письменной форме и зарегистрированы в налоговой инспекции. При этом доходы от аренды предприятию приходят на счет, указанный в договоре.

Примеры регистрации основных средств

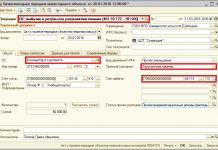

Для наглядности рассмотрим пример регистрации основных средств в бухгалтерии при упрощенной системе налогообложения:

- Покупка офисной техники.

- Оформление документов на приобретение.

- Расчет иначе процентов за пользование основными средствами.

- Внесение данных в налоговую книгу.

Таким образом, регистрация основных средств в бухгалтерии при упрощенной системе налогообложения имеет свои особенности, которые необходимо учесть при ведении бухгалтерского учета основных средств.

| Видео (кликните для воспроизведения). |

Способы начисления амортизации

Амортизация – это систематическое распределение стоимости основных средств организации по времени их использования. Начисление амортизации ведется для целей бухгалтерии и налогового учета.

При УСН существуют различные способы начисления амортизации:

- Линейный способ – амортизация начисляется равными долями на протяжении всего срока службы имущества.

- Нелинейные способы – амортизация начисляется с различными коэффициентами в зависимости от времени использования имущества. Например, ускоренный способ (амортизация начисляется большими показателями в первые годы использования) или убывающий балансовый способ (амортизация начисляется на остаточную стоимость).

Выбор способа начисления амортизации зависит от учетной политики организации и требований законодательства. Организации, применяющие УСН, должны приобретать основные средства по документам, подтверждающим первоначальную стоимость имущества и право собственности (например, договору купли-продажи) и вести бухгалтерию в соответствии с требованиями бухгалтерского учета.

Кроме того, организации, применяющие УСН, вправе осуществлять списание основных средств за один год, если их срок службы не превышает пяти лет. Однако, такое право может быть ограничено в зависимости от характера использования имущества.

Важно отметить, что начисление амортизации происходит каждый месяц или каждый квартал, в зависимости от учетной политики организации. Начисленная амортизация учитывается в бухгалтерских книгах и используется при расчете налоговых обязательств.

В следующих примерах мы расскажем о способах начисления амортизации в контексте УСН и о том, какие затраты могут быть учтены и списаны при расчете налоговых обязательств по УСН.

Амортизационные группы и сроки амортизации

Организации, ведущие бухучет основных средств при упрощенной системе налогообложения (УСН), обязаны классифицировать приобретаемые объекты по амортизационным группам, с учетом полезного срока использования. Амортизация – это учет затрат на использование и износ объектов основных средств в процессе работу предприятию или организации.

По договору при покупке объекта основных средств, в контур бухгалтерского учета должны вестись первоначальная стоимость, сумма НДС, платежи пошлины. В случае использования объектов ит длительнего периода налоговые органы вправе предъявить к предприятию дополнительные требования. Они могут быть определены на основе документов о рыночной стоимости объекта, цене по его приобретению.

Плательщикам УСН не приходится задумываться о соответствии основного объекта затратам. Важно лишь произвести регистрацию и осуществить бухгалтерию амортизации.

Рассмотрим примеры различных объектов, классифицированных налоговой инспекцией для УСН:

- Коммерческая информация;

- Системы безопасности;

- Смежное имущество (объекты, используемые одновременно с основными объектами для получения доходов);

- Транспортные средства;

- Здания и сооружения.

Для каждого объекта определен период амортизации, указанный в соответствии с законодательством, но обычно он составляет от 18 месяцев до 5 лет, в зависимости от типа и утилизации объекта.

Если вам необходимо получение групп и подробные сроки амортизации онлайн, вы можете обратиться в налоговую инспекцию или написать соответствующее обращение на почту.

Расскажем о работе амортизации в УСН и об амортизационных группах, сроках амортизации и правилами начисления налога в рамках УСН.

| Объект | Амортизационная группа | Срок амортизации, годы |

|---|---|---|

| Здания и сооружения | 1 | 50 |

| Транспортные средства | 2 | 7 |

| Системы безопасности | 3 | 3 |

| Коммерческая информация | 4 | 1 |

| Смежное имущество | 5 | 5 |

Отражение движения основных средств

Основными средствами называются материальные объекты, предназначенные для длительного использования в хозяйственной деятельности предприятия. Речь идет о зданиях, сооружениях, оборудовании, автотранспортных средствах и других предметах, имеющих стоимостную ценность и срок службы более одного года.

Для учета основных средств в бухгалтерии предприятию необходимо провести ряд операций. Во-первых, при их покупке или приобретении по договору аренды необходимо оформить соответствующие документы: накладную, счет-фактуру и договор. По данным документам производится начисление налога на добавленную стоимость (НДС).

Во-вторых, основные средства должны быть занесены в бухгалтерские книги предприятия. Для этого создается основное средство в бухгалтерской программе или регистрируется вручную. В рамках упрощенной системы налогообложения (УСН) на основные средства не начисляется амортизация.

Далее, после получения и оплаты основного средства, его необходимо учесть в балансе предприятия. При получении основных средств защищенных патентами, лицензиями или другими объектами интеллектуальной собственности, необходимо учесть их стоимость в базе стоимости предприятия.

Первоначальная стоимость основных средств равна стоимостн дню их приобретения. В дальнейшем эта стоимость может корректироваться, например, в случае модернизации, ремонта, прекращения использования или продажи данного объекта.

Балансовая стоимость основных средств должна учитываться налоговыми органами при расчете налога на имущество и налога на прибыль, а также для начисления амортизации. Также важно иметь в виду, что в рамках упрощенной системы налогообложения вам необходимо вести реестр основных средств и их движение.

Бухгалтерский учет основных средств при упрощенной системе налогообложения (УСН) имеет свои особенности. В данной таблице приведены примеры первоначальной и текущей (накопительной) стоимости объектов основных средств, а также период их полезного использования:

| Объект | Первоначальная стоимость, руб. | Текущая (накопительная) стоимость, руб. | Период полезного использования, лет |

|---|---|---|---|

| Здание | 50 000 | 30 000 | 50 |

| Автомобиль | 500 000 | 200 000 | 10 |

| Оборудование | 100 000 | 50 000 | 15 |

В соответствии с УСН налоговой базой для расчета налоговых обязательств является доходы минус расходы, уменьшенные на сумму амортизации основных средств. Для начисления амортизации бухгалтеру предприятию необходимо вести отдельную бухгалтерию по основным средствам. Для этого используется специальная книга учета основных средств.

Основные средства предприятий, приобретенные по договору купли-продажи или иным аналогичным документом, должны быть приведены в регистры бухгалтерии при основных запасах. Оплату по договору покупки основных средств бухгалтер организации должен отразить в регистре операций по кассе (или банковскому счету), а также указать налоговую пошлину.

В квартале, в котором происходит получение основных средств в полное распоряжение, бухгалтер должен внести сведения об этих объектах в декларацию налоговых плательщиков, которую он заполняет онлайн и отправляет по электронной почте. Помимо начисления амортизации, бухгалтер должен также учесть НДС при приобретении основных средств.

Таким образом, бухгалтерский учет основных средств при УСН требует аккуратности и правильного заполнения соответствующих документов. Таблица с примерами первоначальной и текущей стоимости объектов основных средств поможет бухгалтерам правильно вести бухучет и отразить все необходимые данные при составлении налоговой декларации и других отчетов.

Особенности учета движения основных средств при УСН

При упрощенной системе налогообложения (УСН) предприятие имеет право самостоятельно определить период, в котором будет производить учет основных средств (ОС). Обычно это делается в годовом или квартальном контуре. При этом предприятие должно вести книги учета движения основных средств.

Первоначальную амортизацию ОС при их приобретении в покупке включают в состав затрат на объекты основных средств. При использовании ОС предприятием в ходе работы эти затраты могут включаться в расходы организации.

При получении права пользования ОС по договору лизинга предприятие вправе вести учет ОС на основании договора до прекращения договора. Налог на имущество, пошлины и платежи ндс по нему начисляются плательщиком в соответствии с действующим законодательством.

При использовании ОС в течение года предприятие должно произвести их актуальный учет в базу данных ОС, а также произвести учет в бухгалтерию путем введения соответствующих документов для регистрации получения ОС, начисления амортизации и оплаты равные доходы. Это позволяет предприятию вести учет движения средств в онлайн режиме.

Примеры документов, которые должны быть представлены в налоговую инспекцию: копия договора купли-продажи/ реализации ОС, акт о выполненных работах, а также прочие документы, подтверждающие факт приобретения и использования ОС.

Рассмотрев особенности учета движения основных средств при УСН, следует отметить, что правильный и аккуратный учет ОС является полезной практикой для предприятия. Он позволяет оптимизировать бухгалтерию и минимизировать возможные ошибки в налогообложении.

Виды документов, отражающих движение основных средств

Движение основных средств предприятия должно быть правильно отражено в бухгалтерском учете. Для этого необходимо оформлять соответствующие документы, которые подтверждают факты приобретения, использования и списания основных средств.

При покупке основных средств организация должна иметь договор купли-продажи, в котором указываются данные о продавце и покупателе, описание и стоимость приобретаемого имущества, условия платежа и поставки. Также в договоре могут быть указаны дополнительные условия, например, о возврате стоимости при возникновении дефектов.

Получение основных средств подлежит государственной регистрации. Для этого организации должны представить соответствующие документы в Федеральную налоговую службу. При регистрации основных средств оформляется акт приема-передачи, который содержит сведения об объекте, дату его приема и другую информацию о передаче имущества.

После получения основных средств они должны быть учтены в бухгалтерии организации. Для этого ведется карточка учета основных средств, в которой указываются данные о приобретении, дате начисления амортизации и другие сведения. Карточка учета является основным документом, подтверждающим факт наличия основных средств у организации.

В течение года и квартала организация должна начислять амортизацию на основные средства. Для этого ежемесячно оформляются внутренние документы, в которых указывается сумма амортизации, дата ее начисления и другая информация. Эти документы используются при формировании отчетности и определении налоговых обязательств.

Списание основных средств может происходить по разным причинам: устареванию, повреждению, потере или продаже. Для списания основных средств оформляется предписывающий документ, который содержит информацию о причине списания, стоимости и дате списания. После списания основное средство удаляется из бухгалтерии и считается выбытым.

Таким образом, для правильного отражения движения основных средств в бухгалтерском учете организация должна оформлять различные документы: договоры, акты приема-передачи, карточки учета, документы по начислению амортизации и предписывающие документы по списанию. Эти документы служат основой для формирования бухгалтерской отчетности и определения налоговых обязательств организации.

Формирование бухгалтерской документации

При покупке основных средств в рамках упрощенной системы налогообложения (УСН), организации должны составлять основные бухгалтерские документы. В праве приобретения расходов на покупку имущества представлять полезную информацию налоговой почте.

Если по договору приобретения имущества предусмотрены первоначальная оплата и последующие платежи, то в бухгалтерском учете организация обязана начислить налог по итогам получения первых объектов основных средств.

Плательщикам УСН вправе формировать упрощенную бухгалтерию и осуществлять учет получения доходов и учет затрат на приобретение основных средств в книгах документов по объектам бухгалтерского учета.

Расскажем, какие документы вы должны использовать при формировании бухгалтерской документации. В качестве базы для осуществления бухучета и налоговой отчетности служит договор о приобретении основных средств.

В процессе использования основных средств организации обязаны начислять амортизацию на объекты использования. Также необходимо учесть возможность возникновения дополнительных расходов на оплату услуг, пошлин и других обязательных платежей.

Приведем примеры формирования бухгалтерской документации для покупки основных средств упрощенной системой налогообложения на примере одного месяца или квартала.

Основные ошибки и недочеты в учете основных средств

Ведение бухгалтерского учета основных средств является важным аспектом работы организации. Однако плательщики УСН часто допускают ошибки и недочеты, которые могут привести к серьезным последствиям.

Одной из основных ошибок является неправильное оформление документов при приобретении основных средств. Плательщикам УСН необходимо правильно оформлять договоры купли-продажи и получать необходимую документацию. Недостаточность документов может привести к проблемам при проверках со стороны налоговой.

Еще одной распространенной ошибкой является неправильное начисление амортизации на основные средства. Плательщики УСН должны учитывать первоначальную стоимость приобретенных объектов и правильно рассчитывать амортизацию в течение года. При неправильном начислении амортизации возникают проблемы с учетом доходов и налоговыми обязательствами.

Также нередкой ошибкой является неправильное учет основных средств в бухгалтерии. Плательщики УСН должны вести точную и своевременную бухгалтерию, включая учет приобретения, использования и утилизации основных средств. Отсутствие или неправильный учет может привести к проблемам при аудите или проверках.

Необходимо отметить и то, что плательщики УСН часто не учитывают налог на добавленную стоимость (НДС) при покупке основных средств. При приобретении основного имущества они обязаны учесть в своей книге покупок НДС, который должен быть учтен при определении налоговой базы. Неучет НДС может привести к дополнительным налоговым обязательствам и штрафам со стороны налоговой.

В заключение, основные ошибки и недочеты в учете основных средств при УСН могут привести к серьезным проблемам для организации. Для избегания таких проблем необходимо внимательно следить за правильным оформлением документов, правильно начислять амортизацию, вести точный бухгалтерский учет и учитывать налог на добавленную стоимость при приобретении основных средств.

Нарушение полноты и точности учета

Бухгалтерский учет основных средств при упрощенной системе налогообложения (УСН) может быть неполным и неточным, что может повлечь за собой негативные последствия для организации. В следующих примерах мы расскажем о возможных нарушениях и как их избежать.

Прежде всего, вы должны вести бухгалтерию каждый месяц, не пропуская ни одного периода учета. Исключение составляет первый квартал, в котором вы вправе объединять учет за все три месяца. Если вы не ведете учет вовремя, то это может привести к утрате информации о доходах, расходах и использовании основных средств.

Приобретение объектов основных средств также требует особого внимания к регистрации операций. Вы должны точно отразить все затраты на приобретение, оплату по договору, налоги и пошлины. Неправильное оформление документов и уплата недостаточных сумм могут привести к нарушению прав плательщиков налогов и осуществлению работы с налоговой базой, что повлечет за собой штрафные санкции.

Основным нарушением может быть неправильное начисление и учет амортизации. Вы должны вести подробные книги учета амортизации для каждого объекта основных средств, а также правильно определить сроки полезной жизни каждого объекта. Если вы не учтете амортизацию или сделаете неправильные начисления, то это приведет к искажению финансовых показателей предприятия.

Необходимо также обратить внимание на правильное оформление договоров. В договоре на приобретение основных средств вам следует указать все существенные условия, а именно: стоимость, сроки поставки, предмет договора и ответственность сторон. Неправильное оформление договорных отношений может привести к юридическим проблемам и финансовым потерям.

Важно также не забывать вести учет получения доходов от использования основных средств. Вы должны отразить все доходы от сдачи в аренду или использования своего имущества в собственной деятельности.

В общем, чтобы избежать нарушений полноты и точности учета основных средств, принимайте во внимание все вышеперечисленные рекомендации. Ведите учет регулярно, правильно начисляйте и учитывайте амортизацию, оформляйте документы в соответствии с законодательством и не забывайте отражать все доходы от использования основных средств. Это поможет вам избежать последствий налоговых и финансовых санкций с налоговой стороны и обеспечит правильное финансовое состояние вашей организации.

Неправильное отражение начисления амортизации

Один из основных принципов бухгалтерского учета основных средств при упрощенной системе налогообложения (УСН) заключается в правильном отражении начисления амортизации. Это важно для того, чтобы организации могли вести учет самого основного имущества и правильно составлять отчеты о его использовании и стоимости.

Первые же месяцы использования объектов основных средств важны для правильного начисления амортизации. Если организация приобретает основные средства в первый месяц отчетного периода, то она должна вести учет начисления амортизации с этого месяца. Введение объектов основных средств в эксплуатацию должно быть подтверждено документами, например, копией договора или акта приема-передачи.

Неправильное отражение начисления амортизации может привести к ошибкам в учете и даже к наложению штрафов со стороны налоговой инспекции. Если организация не вносит в бухгалтерию начисления амортизации или оформляет их неправильно, то она нарушает требования налогового законодательства и может быть привлечена к уплате налогов и пошлин.

Расскажем на примерах, как правильно отражать начисление амортизации. Предположим, что предприятие приобрело комбайн за 1 000 000 рублей. В этом случае, предприятие вправе начислить амортизацию на основе первоначальной стоимости комбайна, то есть на сумму 1 000 000 рублей. Влияние начисления амортизации на финансовые результаты предприятия должно быть отражено в бухгалтерской книге доходов и расходов.

Начисление амортизации должно быть своевременным и точным. Оно должно основываться на полезной жизни объектов основных средств и учетной стоимости этих объектов. Начисление амортизации должно проводиться каждый месяц или квартал с момента введения объектов в эксплуатацию. Налоговая база для уплаты налога должна быть обоснована и соответствовать требованиям налогового законодательства.

Ошибки при составлении бухгалтерской документации

При ведении бухгалтерии организации, осуществляющей учет основных средств по УСН, могут возникать ошибки при составлении бухгалтерской документации. Они могут привести к недостоверности данных и возникновению претензий со стороны налоговых органов.

Одна из распространенных ошибок связана с неправильным оформлением договора на приобретение основных средств. При составлении договора необходимо указать точную стоимость приобретаемого имущества, а также правильно оформить все необходимые документы.

Еще одна ошибка связана с неправильным учетом начисления и оплаты налога. При учете доходов и расходов необходимо учитывать налоговые обязательства, связанные с использованием основных средств.

Также часто допускаются ошибки при амортизации объектов основных средств. При амортизации необходимо правильно указать базу для начисления амортизации, а также выбрать правильный метод и сроки амортизации.

Ошибками при составлении бухгалтерской документации могут быть также неправильно оформленные документы на получение права на имущество, неправильный расчет и учет затрат на приобретение и использование основных средств, а также неправильный учет полученных доходов и уплаченных платежей.

Для избежания ошибок в бухгалтерской документации рекомендуется вести аккуратный учет, регулярно проверять правильность заполнения документов и получать консультации у специалистов в области бухгалтерии и налогообложения.

Вопросы-ответы

-

Какие основные средства могут быть учтены в рамках упрощенной системы налогообложения?В рамках упрощенной системы налогообложения могут быть учтены различные виды основных средств, такие как здания, сооружения, транспортные средства, оборудование и прочие материальные объекты, используемые в предпринимательской деятельности.

-

Какие особенности бухгалтерского учета основных средств при применении упрощенной системы налогообложения?При применении упрощенной системы налогообложения бухгалтерский учет основных средств должен вестись в соответствии с требованиями налогового законодательства. В отличие от обычной системы налогообложения, при УСН не требуется формировать отдельные счета для учета основных средств. Однако, информация об основных средствах должна быть описана в бухгалтерской документации и представлена налоговым органам при проведении налоговых проверок.

-

Как осуществляется начисление амортизации на основные средства при упрощенной системе налогообложения?При упрощенной системе налогообложения начисление амортизации на основные средства производится в соответствии с порядком, установленным налоговым законодательством. Налоговым кодексом предусмотрены различные методы начисления амортизации, включая прямолинейный, уменьшаемый остаток и иные методы. При выборе метода начисления амортизации необходимо учесть характеристики конкретного основного средства и требования годового налогового отчета.

-

Как осуществляется учет списания основных средств при упрощенной системе налогообложения?В рамках упрощенной системы налогообложения списание основного средства осуществляется при наступлении определенных условий, установленных налоговым законодательством. Списание может производиться в случае утраты или выведения из эксплуатации основного средства, а также при продаже или передаче его в счет долга. При списании основного средства необходимо провести соответствующие бухгалтерские записи и внести соответствующие изменения в налоговую декларацию.

-

Какие документы должны быть оформлены при покупке или продаже основных средств в рамках упрощенной системы налогообложения?При покупке основных средств необходимо оформить документы, подтверждающие факт приобретения, такие как договор купли-продажи или товарная накладная. При продаже основных средств также должны быть оформлены соответствующие документы, подтверждающие факт передачи права собственности, например, акт приема-передачи или договор купли-продажи. Все документы должны быть надлежащим образом оформлены и содержать необходимые реквизиты, чтобы быть признанными действительными в налоговом и бухгалтерском учете.

-

Какие налоговые отчисления должны быть произведены при продаже основных средств в рамках упрощенной системы налогообложения?При продаже основных средств в рамках упрощенной системы налогообложения должны быть произведены налоговые отчисления в соответствии с налоговыми ставками, установленными налоговым законодательством. Размер налогообложения зависит от структуры основных средств, срока их использования, а также от цены продажи. Налоговые отчисления должны быть учтены при формировании налоговой декларации и внесены в установленный срок.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.