Сегодня рассмотрим тему: "бланк заявления на возврат ндфл при покупке квартиры" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Заявление на возврат НДФЛ при покупке квартиры – образец

- 2 Как правильно заполнить заявление в налоговую на возврат НДФЛ при покупке квартиры? Бланк и образец заполнения формы 3-НДФЛ

- 3 Советы по заполнению заявления на возврат подоходного налога при покупке квартиры: бланк и образец для скачивания

- 4 Составление и подача заявления на возврат НДФЛ при покупке квартиры

Заявление на возврат НДФЛ при покупке квартиры – образец

В случае покупки квартиры возможен возврат части вложенных средств за счет использования имущественных вычетов (ст. 220 НК РФ). Они существуют в двух видах, которые можно применить совместно:

- Непосредственные затраты на покупку или строительство:

- их объем ограничен пределом 2 000 000 руб.;

- вычет может быть отнесен не к одному, а к нескольким объектам;

- если квартиру продают без отделки (и это отражено в договоре), то в сумму затрат на покупку допустимо включать расходы на отделочные работы и материалы.

- Проценты по ипотеке. Этот вычет также ограничен по сумме (3 000 000 руб.). Кроме того, его можно применить только к одному объекту.

Использование вычетов возможно:

- по отношению к доходам, облагаемым по ставке 13%;

- при наличии права на собственность, которое подтвердит соответствующее свидетельство, оформленное при покупке объекта, или акт приемки-передачи при долевом участии в строительстве;

- по расходам, имеющим документальное подтверждение и осуществленным налогоплательщиком лично, не за счет бюджетных средств (или средств материнского капитала) и не при покупке у взаимозависимого лица;

- каждым из собственников на полную сумму при покупке в совместную или долевую собственность;

- при приобретении родителями жилья, оформляемого на детей, не достигших 18 лет.

Вернуть налог можно следующими способами:

Образец заявления в ИНФС для получения уведомления о подтверждении права на имущественный вычет вы найдете в статье «Заявление о предоставлении имущественного налогового вычета».

Повторная подача комплекта документов, дающих право на вычет, не потребуется ни с одним из заявлений, относящихся к остатку вычета в следующие годы.

Возвращение НДФЛ через ИФНС возможно только при условии представления декларации за налоговый период (п. 7 ст. 220 НК РФ), т. е. по итогам года. Поданную декларацию ИФНС проверит в течение 3 месяцев (п. 2 ст. 88 НК РФ) и еще через 1 месяц (п. 6 ст. 78 НК РФ) вернет налог на банковский счет, который налогоплательщик укажет в заявлении.

О бланке декларации, используемом для отчета за 2018 год, читайте в статье «3 НДФЛ за 2018 год: новая форма».

| Видео (кликните для воспроизведения). |

Право на возвращение налога по купленной квартире подтвердят следующие документы:

- свидетельство на право собственности, а при долевом участии в строительстве — акт приема-передачи;

- договор покупки или долевого участия в строительстве;

- при приобретении на ребенка — свидетельство о рождении;

- договор ипотеки при наличии;

- документы об оплате процентов;

- договор на отделочные работы, если квартира куплена без отделки;

- платежные документы на оплату стоимости квартиры, а при затратах на отделку — стройматериалов и выполненных отделочных работ.

О нюансах применения вычета для договоров долевого участия, предусматривающих разбивку стоимости на части, читайте в материале «Каков размер НДФЛ-вычета, если стоимость квартиры в ДДУ разбита на части?».

Оформлять заявление на предоставление вычета по приобретенной квартире не нужно. По мнению ИФНС, достаточно подать декларацию, которая как раз и играет роль такого заявления. Однако для возврата налога заявление все-таки потребуется (п. 6 ст. 78 НК РФ). Тем более что именно в нем будут указаны реквизиты счета, на который следует вернуть деньги.

Для такого заявления существует определенная форма, утвержденная приказом ФНС России от 14.02.2017 № ММВ-7-8/182@. С 09.01.2019 она действует в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/670@.

На нашем сайте можно также увидеть образец заявления, оформленного на бланке действующей формы.

Может ли индивидуальный предприниматель воспользоваться налоговым вычетом при покупке квартиры и подать заявление на возврат НДФЛ, читайте в материале «Налоговый вычет при покупке квартиры для ИП (нюансы)».

При покупке (или приобретении через долевое участие) квартиры физлицу можно воспользоваться двумя имущественными вычетами по НДФЛ:

- в сумме затрат на покупку или строительство (в пределах 2 000 000 руб., но с возможностью использования по нескольким объектам);

- в сумме процентов по ипотеке (в пределах 3 000 000 руб. и применительно только к одному из объектов).

Право на вычет проверяет и подтверждает ИФНС. А сам налог можно возместить либо по месту работы (путем уменьшения текущих начислений), либо получив излишне уплаченные за год суммы из ИФНС (после подачи туда декларации по завершении года приобретения права на вычет). Возмещение полной суммы налога может растянуться на несколько лет. Никакого заявления на возмещение писать не нужно. Но в случае получения налога от ИФНС потребуется подать заявление на его возврат. Для такого заявления существует бланк определенной формы.

Покупатель любого жилья, если он резидент РФ и платит подоходный налог, может получить обратно часть уплаченного НДФЛ. Для этого нужно заявить в ИФНС о праве на имущественный вычет, предоставив пакет необходимых документов. Как покупателю квартиры вернуть часть уплаченного налога, какое заявление и документы следует для этого подать – об этом наш материал.

| Видео (кликните для воспроизведения). |

На какую сумму может рассчитывать физлицо, подавая заявление на возмещение НДФЛ при покупке квартиры? Это зависит от размера имущественного вычета:

- до 2 млн рублей – вычет по расходам на приобретение жилья, позволяет вернуть 260 тыс. рублей налога (2 млн. * 13%);

- до 3 млн рублей – вычет по ипотечным процентам, если заключался кредитный договор; с него возможен возврат НДФЛ до 390 тыс. рублей (3 млн. * 13%).

Как подать заявление на вычет НДФЛ за покупку квартиры

Заявить об имущественном вычете в 2017 году могут покупатели жилья, получившие в 2016 и ранее свидетельство о праве собственности. Раньше, чем закончится год обретения права на квартиру, налоговый вычет получить нельзя.

Чтобы вернуть уплаченный налог, необходимо заполнить и предоставить декларацию 3-НДФЛ с приложением следующих документов:

- справки 2-НДФЛ по каждому месту работы за отчетный год,

- копии договоров – купли-продажи квартиры, ипотечного кредита,

- копия свидетельства на право собственности,

- справка из банка об уплате процентов по ипотеке,

- платежные документы, подтверждающие покупку.

Если сумму налога к возврату физлицо исчислило самостоятельно, заявление на возврат НДФЛ при покупке квартиры можно приложить сразу при подаче декларации 3-НДФЛ. А можно подать его уже после того, как налоговики одобрят право на имущественный вычет.

Срок подачи декларации, документов и заявления на НДФЛ при покупке квартиры зависит от того, обязан ли налогоплательщик отчитаться о своих прошлогодних доходах, или только заявляет об имущественном вычете. В первом случае весь пакет нужно предоставить не позже 30 апреля (в 2017 году – 2 мая, в связи с праздничными и выходными днями), а во втором – в любой день года, следующего за отчетным.

Получив декларацию и документы, инспекторы до 3-х месяцев проводят по ним камеральную проверку (п. 2 ст. 88 НК РФ). В ходе «камералки» выясняется, правильно ли заполнена 3-НДФЛ, все ли документы приложены, насколько верно исчислен налог и применены налоговые ставки, обосновано ли право на получение вычета. При наличии ошибок придется сдать декларацию еще раз. Если же все верно и налоговая дает добро на вычет, по НДФЛ образуется переплата, которая возвращается физлицу по его заявлению (п. 6 ст. 78 НК РФ).

Отдельной формы заявления о неудержании НДФЛ при покупке квартиры не существует. Для возврата налога следует заполнять заявление по общей форме, утвержденной приказом ФНС РФ от 03.03.2015 с изм. от 23.08.2016 № ММВ-7-8/90 (приложение № 8).

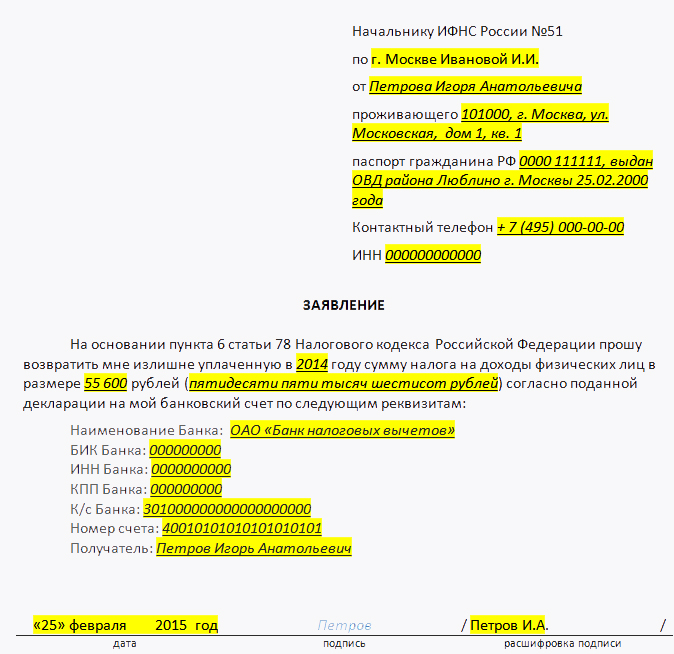

В заявлении в обязательном порядке указывается:

- наименование ИФНС, а также Ф.И.О. полностью, ИНН и адрес проживания физлица,

- год, в котором образовалась переплата по НДФЛ,

- сумма налога к возврату, согласно данным декларации 3-НДФЛ,

- паспортные данные физлица,

- реквизиты банковского счета, куда налоговая инспекция перечислит сумму возврата налога,

- дата заполнения и подпись физлица.

Получив заявление к 3-НДФЛ при покупке квартиры, если камеральная проверка декларации уже проведена, налоговики, при положительном решении, в течение одного месяца вернут образовавшуюся переплату по указанным налогоплательщиком реквизитам. В полном размере переплата поступит, только если за физлицом не числится задолженности по другим налогам, иначе возврат НДФЛ будет произведен за минусом суммы всех налоговых задолженностей.

Заявление на возврат НДФЛ при покупке квартиры является обязательным документом, необходимым для получения вычета через налоговый орган по окончании года.

Примечание: при заявлении вычета по месту работы необходимо составить другое заявление – о подтверждении права на вычет у налогового агента.

Обязательной к применению формы указанного документа – нет. Вы можете составить заявление самостоятельно, указав в нем необходимые сведения, либо использовав уже готовый бланк, разработанный ФНС.

Примечание: отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Бланк заявления на возврат НДФЛ, рекомендованный ФНС (форма по КНД 1150058) – скачать в формате Excel.

Произвольная форма заявления на возврат НДФЛ – скачать в формате Word.

Официального порядка заполнения заявления – нет, но в нем необходимо указать следующие сведения:

- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись.

При заполнении бланка, рекомендованного ФНС, обратите внимание на подсказки приведенные в конце 3 листа.

ОКТМО – это Общероссийский классификатор территорий муниципальных образований ОК – 033-2013.

В заявлении на возврат НДФЛ необходимо указать тот же ОКТМО, что указан в разделе 1 в строке 030 Декларации и листе А по строке 050.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей. Количество заявлений на возврат НДФЛ всегда должно быть равно количеству разделов 1 декларации 3-НДФЛ.

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК.

Код бюджетной классификации, указываемый в 2019 году в заявлении на возврат НДФЛ – 182 1 01 02010 01 1000 110.

Примечание: при составлении заявления в произвольной форме, указание КБК и ОКТМО не требуется. Их необходимо указать лишь в заявлении, форма которого рекомендована ФНС (КНД 1150058).

Образец заполнения заявления на возврат НДФЛ в 2019 году

Ниже вы можете ознакомиться с образцами заполнения заявления на возврат НДФЛ при заявлении вычета по расходам на покупку квартиры (ИЖС).

Образец заявления на возврат НДФЛ (произвольная форма) – скачать в формате Word.

Образец заявления на возврат НДФЛ, заполненного по форме, рекомендованной ФНС РФ – скачать в формате Excel.

здравствуйте. какую сумму нужно указывать в заявлении – весь налог на квартиру? или только сумму налога взятого с доходов за 2017 г. (Из 2-ндфл за 2017)

Спасибо!

В заявлении нужно указать сумму НДФЛ, подлежащую возврату из бюджета (строка 050 Раздела 1 Декларации).

Здраствуйте, если 3 справки НДФЛ за 3 года, нужно 3 заявления Делать? ИЛи можно указать общую сумму из 3 справок?

Как правильно заполнить заявление в налоговую на возврат НДФЛ при покупке квартиры? Бланк и образец заполнения формы 3-НДФЛ

Для возврата части средств, затраченных на покупку квартиры, нужно подать заявление в налоговый орган. Но для успешного принятия его нужно правильно составить и приложить все требующиеся документы.

Необходимо подготовить требующиеся документы:

- Паспорт.

- Документы, способные подтвердить приобретение недвижимости, а также право собственности на неё.

Справка о доходах физического лица формы 2-НДФЛ: бланк, образец заполнения.

Заполненная декларация 3-НДФЛ.

В отдельных случаях понадобятся дополнительные документы. Например, при покупке недвижимости в ипотеку:

- кредитный договор с банком;

- справка о размере процентов, которые были удержаны по договору.

Если квартира приобретается в совместную собственность супругов:

- свидетельство о заключении брака;

- заявление об определении долей налогового вычета.

Скачать заявление о распределении имущественного налогового вычета между супругами: бланк, образец.

Если вычет оформляется и на ребёнка, потребуется его свидетельство о рождении.

Заявления и справка потребуются в оригинале. С остальных документов необходимо снять копии и заверить их. Это можно сделать у нотариуса или самому. В последнем случае на каждом листе документа ставится:

- «копия верна»;

- подпись с расшифровкой;

- и дата.

Бланк декларации 3-НДФЛ можно взять в территориальном отделении ФНС или скачать на сайте налоговой службы. Декларация на налоговый вычет заполняется от руки или на компьютере.

Также понадобятся:

- Сведения о банковском счёте для денежного перевода. Реквизиты нужно получить в банке.

- Номер ИНН. Его можно посмотреть в свидетельстве налогоплательщика или в базе ФНС через сайт.

Форма 3-НДФЛ: как заполнить на возврат подоходного налога? Пример

Заявление должно быть напечатано или написано от руки разборчивым почерком. В него требуется включить все обязательные сведения. Лишнюю информацию вносить не следует.

В «шапке» заявления пишется, кому оно подаётся и от кого. Это можно сделать, например, в такой форме:

Начальнику налоговой инспекции №_______

«От _Фамилия Имя Отчество_, адрес: ___, ИНН № ___».

Далее пишется основной текст, в котором содержится просьба о возврате, к примеру:

«Прошу вернуть мне излишне уплаченную сумму по НДФЛ за __ год в размере __ рублей (цифрами и прописью). Основание – приобретение квартиры».

И с реквизитами счёта:

«Перечислить деньги на счёт № __ в банке _название банка_».

Затем ставится дата подачи заявления и подпись заявителя.

Здесь можно скачать бланк заявления на получение вычета и образец заполнения.

Если квартира покупается в ипотеку, собственник получает право на вычет и от стоимости недвижимости, и от процентов. При этом после 2014 года и раньше действуют разные правила.

До этого времени можно было получить возвращение налога с процентов допускалось только в том случае, если подавалось соответствующее заявление на цену всего объекта. Если НДФЛ от стоимости возмещался до этого времени, на процентный вычет тоже распространяется это правило.

По закону № 212-ФЗ от 23 июля 2013 года для квартир, купленных позднее 1 января 2014 возможно раздельное возмещение налога. То есть можно вернуть НДФЛ от стоимости одной квартиры, а от процентов – с другой.

Если был возмещён НДФЛ от стоимости квартиры, приобретённой до 2014 года, но не процентов от платежей, они могут быть возмещены от другой квартиры. Об этом сказано в письме Минфина № 03-04-05/8507 от 24 февраля 2015 года. Но для каждого вида возврата налога оно возможно только один раз.

При желании вернуть проценты нужно изменить текст таким образом: «Основание – уплата процентов по ипотеке».

Получить вычет можно только от уже уплаченных процентов по кредиту. Выплаты по основному долгу не включаются, поскольку возвращаются с основным вычетом. Заявление на возврат ипотечных процентов можно направлять не каждый год, так как возвращаются средства за последние три года.

К заявлению, написанному в первый раз, прилагаются копии всех необходимых документов. При последующих обращениях необходимы только подтверждения расходов на процентные выплаты и справка от работодателя.

Сроки подачи заявления на предоставление имущественного вычета после покупки

Право на получение вычета появляется с года, что следует за получением свидетельства о регистрации собственности (или акта приёма-передачи квартиры при покупке строящегося жилья). Вернуть деньги возможно за весь год (подробнее о том, за какой период можно вернуть налоговый вычет, читайте здесь).

При покупке жилья в ипотеку право на возврат НДФЛ и с основной суммы, и с процентов возникает одновременно. При этом сначала возвращается налог со стоимости, а затем – с процентных платежей.

Например, если квартира куплена в 2015 году, заявление можно отправить с 1 января 2016 года до 31 декабря 2018.

Это можно сделать в любой момент в течение данного периода. Требование о подаче декларации до определённого срока относится к ситуациям, когда нужно задекларировать доход, а не вернуть уже выплаченные суммы.

Заявление на налоговый вычет при покупке квартиры вместе с декларацией и всеми прочими документами подаётся в отделение ФНС по месту постоянной регистрации. Узнать его номер, адрес и время приёма можно на сайте nalog.ru.

Существует два способа подачи заявления о возврате:

У каждого из них есть определённые достоинства и недостатки.

При личной подаче необходимо сделать это в специально отведённые часы. Кроме того, возможна ситуация, когда инспектор не примет заявления без достаточных оснований. К примеру, потребует документы, которые по закону прикреплять не обязательно. С другой стороны, он может сразу проверить заявление и дать возможность исправить мелкие ошибки или переписать его.

По почте документы отправляются ценным письмом с описью вложения. Для этого конверт не заклеивается, а опись составляется в двух экземплярах. К преимуществам данного способа относится то, что отправить письмо можно в более удобное время. К тому же отказ можно получить только официальный, по возможным по закону причинам. Но повторно подать документы можно будет только после рассмотрения и получения ответа.

Составить заявление в налоговую на возврат НДФЛ несложно, если знать, как это правильно делать. Надеемся, что в этом поможет наша статья.

Советы по заполнению заявления на возврат подоходного налога при покупке квартиры: бланк и образец для скачивания

Довольно часто покупатели жилья не пользуются законным правом на компенсацию части своих расходов. Кто-то из-за того, что боится бумажной волокиты. Кто-то просто не знает о такой возможности. Между тем, благодаря возврату налогового вычета покупатель может компенсировать свои расходы на сумму до 260 тыс. рублей.

Это право закреплено на основании подп. 3 п. 1 ст. 220 Налогового Кодекса Российской Федерации. В этой статье будет описан пошаговый алгоритм подачи заявления для возврата налогового вычета при купле-продаже квартиры, а также даны полезные советы и рекомендации.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – просто позвоните, это быстро и бесплатно !

Процедура оформления налогового вычета через инспекцию довольно проста и делится на следующие этапы:

- Заполнение 3-НДФЛ.

- Получение справки 2-НДФЛ с места работы (для этого необходимо обратиться в бухгалтерию организации).

- Заполнение заявления для получения вычета.

- Сбор документов на приобретённую недвижимость и подтверждение расходов.

- Сдача пакета документов в территориальный орган налоговой инспекции по месту жительства.

На рассмотрение заявления отводиться до 4 месяцев. Из них 3 на проверку предоставленных данных и ещё 1 на перевод денежных средств. О результатах рассмотрения должно прийти уведомление в течение 10 дней с момента принятия решения, согласно ст. 88 Налогового Кодекса РФ.

По поводу того, когда подается заявление на возврат существует заблуждение, что вычет 13 процентов налога нужно оформлять в течение 3 лет с момента покупки недвижимости. На деле же в отечественном законодательстве вопрос срока возмещения НДФЛ при покупке квартиры вообще не регламентирован.

Это заблуждение взялось не просто так. Многие просто путают срок возврата НДФЛ при покупке недвижимости с периодом возврата подоходного налога из бюджета. А это действительно максимум 3 года с момента подачи декларации 3-НДФЛ.

Форма заявление на возврат налогового вычета за покупку квартиры законодательно не установлена и может быть составлена в произвольной форме. Тем не менее, часто на стендах налоговых органов есть образец подобного документа. Налоговый инспектор не в праве отказать в приёме заявления в свободной форме. Но все же советуем заполнить именно этот бланк. Это не только поможет избежать недоразумений, но и позволить не забыть внести все необходимые данные.

Заявление состоит из 3 страниц:

- Титульного листа.

- Второго листа с реквизитами счета в банке.

- Третьего листа с реквизитами документа, удостоверяющего личность.

- Номер заявления. Заполняется налоговым инспектором.

- Код подразделения налогового органа. Необходимо уточнить самостоятельно и заполнить поле.

- ФИО. Укажите свою Фамилию, Имя и Отчество печатными символами в каждой строке.

- На основании статьи налогового кодекса. Укажите 78.

- В полях кода причины переплаты и кода платежа проставьте цифру «1».

- Размер суммы, подлежащей возмещению. Указывается без копеек.

Здесь указываются личные данные и реквизиты:

- Фамилия.

- Наименование банка.

- Банковские реквизиты.

- Номер счёта (указать цифру «1»).

Пишите в заявление реквизиты своего счёта. В противном случае не выйдет получить деньги. Необходимо внимательно отнестись к заполнению этих полей и заполнить их так же, как указано в банковских реквизитах. Указывайте полное наименование банковской организации и заполняйте все необходимые поля.

Далее заполняются данные документа, удостоверяющего личность. А также код этого документа:

- 21-для паспорт;

- 03-для свидетельства о рождении;

- 07-для военного билета;

- 10-паспорт иностранного гражданина.

- Фамилия и инициалы.

- Код документа и его реквизиты.

- Адрес регистрации по месту жительства.

Чтобы упростить процедуру и уменьшить срок возврата лучше указать реквизиты счёта в Сбербанке. Открыть такой счёт можно в любом отделении банка, имея с собой лишь паспорт.

Если не получается найти необходимые данные для заполнения заявления, к примеру код ОКТМО, то лучше не заполняйте их. Критично наличие следующей информации:

- Личных данных и реквизитов, иначе непонятно от кого поступило заявление.

- Банковских реквизитов. Эти данные необходимы, чтобы корректно провести денежный перевод.

- О сумме запрашиваемой компенсации.

- Скачать бланк заявления на возврат подоходного налога при покупке квартиры

- Скачать образец заявления в налоговую на возврат НДФЛ при покупке квартиры

Одной из самых распространённых причин для отказа налоговой инспекцией в возврате налогового вычета является неправильно заполненное заявление. Чтобы избежать ошибок, при составлении заявления рекомендуем придерживаться следующих рекомендаций:

- Не указывайте лишних и необязательных сведений.

- Пишите разборчивым подчерком, без помарок и зачёркиваний.

- Не забывайте проставить дату и подпись.

- Подпись должна быть «живая», то есть написанная от руки.

- Уточните номер налогового органа, куда направляется заявление.

Для подачи пакета документов в налоговую инспекцию на возврат налогового вычета установлено только два способа:

В зависимости от способа подачи необходимо выбрать вид прилагаемых документов. При личной подаче лучше иметь и оригиналы и копии документов. При подаче через почту, лучше приложить только копии. Это поможет избежать потери документов.

Случается, что налоговые инспекторы, под различными предлогами, отказываются принимать заявление на возврат налогового вычета. При этом принимают декларацию 3-НДФЛ, мотивируя это необходимость сначала провести проверку сведений. Такие действия незаконны, так как налоговый инспектор обязан принять от вас любое заявление.

Если все же не получилось добиться своего, то отправляйте документы по почте. При личной подаче документов, попросите инспектора поставить печать и дату принятия заявления на вашем экземпляре. Он обязан это сделать.

- Покупку недвижимости.

Документом, подтверждающим покупку недвижимости, чаще всего бывает договор купли-продажи. Но в зависимости от ситуации, такими бумагами могут быть:

- договор об участии в долевом строительстве и акт передачи жилья для собственников, приобретавший квартиру по ДДУ;

- договор на покупку и свидетельство о рождении ребёнка, в том случае, если родители купили и оформили собственность на своего несовершеннолетнего ребёнка;

- решение органов опеки об установлении опеки или попечительства, если опекуны покупают квартиру подопечному, не достигшему 18 лет;

- договор о покупке доли, если объект недвижимости приобретался не целиком.

Чтобы получить подтверждение о праве собственности на приобретённую недвижимость, необходимо заказать соответствующий документ из Росреестра. С 1 января 2017 года им является выписка из единого государственного реестра недвижимости (ЕГРН). Ранее подобным документом являлось свидетельство из Росреестра.

Доказательства оплаты. Чёткого регламентирования к документам об оплате не применяется. Это могут быть любые бумаги, которые подтверждают понесённые вами расходы:

- товарные или кассовые чеки;

- квитанции к приходным ордерам;

- выписки с банковских счетов о движении средств;

- акты закупки материалов;

- другие документы.

Процедура подачи заявления на возврат налогового вычета не так сложна. И при желании с ней может справиться каждый и получить положенную компенсацию самостоятельно. Если же нет на это времени, то всегда можно воспользоваться помощью специализированных сервисов или юридических компаний. Они не только смогут правильно составить заявление на возврат налогового вычета, но и заполнить декларацию 3-НДФЛ.

Составление и подача заявления на возврат НДФЛ при покупке квартиры

Приобретая квартиру, всякий гражданин РФ может претендовать, согласно закону, на компенсацию произведенных затрат. Чтобы её получить, надо направить в районное налоговое подразделение в месте проживания список документов и декларацию, доказывающую право на получение налогового вычета. При возвращении НДФЛ за приобретенную недвижимость обязательно сдается заявление определенного формата.

Законодательство гласит, что у налогоплательщика имеется возможность возмещения налогового вычета на недвижимость двумя способами:

- На работе путем оформления работодателем полагающегося снижения налогооблагаемой базы. Предоставляется уже в год приобретения квартиры либо иной недвижимости и оформления документов о её регистрации.

- В районной ИФНС, ближайшей к месту проживания, можно инициировать получение деньгами возвращение налога, который был уже удержан из доходов, из федеральных бюджетных средств. Это можно сделать и получить только после закрытия отчетного периода – в следующий календарный год.

Возврат ранее уплаченного НДФЛ могут получить только добросовестные налогоплательщики, которые не имеют задолженностей по оплате любых налогов и пошлин. Если есть такие долги, налоговики могут причитающиеся деньги в первую очередь отправить на их оплату, а остатки перечислить заявителю.

Льготы по налогам предоставляются за действия при приобретении жилой площади, обозначенные в статье 220 Налогового Кодекса:

- Произведенные выплаты на покупку или строительство – в размере не больше 2000000 рублей. В этот лимитный предел можно суммировать по нескольким объектам. Расходы по ремонту квартиры с «черновой» отделкой разрешено вносить в общий размер имущественного вычета, когда этот пункт изначально включен в договор на покупку жилья.

- Процентные убытки по ипотечному кредиту – ограничиваются суммами, не превышающими 3- х миллионов и применяется только к единственному жилью или участку земли.

Возможность получения льгот по налогам появляется после покупки квартиры, дома, земельного участка и иного объекта недвижимости. Подтверждают этот факт сведения, предоставленные по ф. 3-НДФЛ. Поэтому заявление о предоставлении имущественного налогового вычета отдельно налоговикам не подается.

Если при проверке подтверждено, что у налогоплательщика имеется законное право на получение имущественной компенсации при покупке квартиры, тогда непременно заполняется и сдается заявление на возврат НДФЛ. Данное требование указано в статье 78 НК РФ.

Вместе с заявлением на возврат НДФЛ при приобретении жилья сдаются документы:

- сведения по ф. 3-НДФЛ;

- справка с работы о доходах 2-НДФЛ;

- документы о регистрации права собственности;

- договор купли-продажи;

- договор об ипотечном кредите с банком;

- чеки оплаты сделки по приобретению жилья;

- документы об оплате процентов по ипотеке;

- чеки, акты выполненных работ, договоры на покупку стройматериалов у третьих организаций – когда квартира покупается с «черновой» отделкой.

С 31.03.2017 года приказом ФНС России от 14.02.2017 N ММВ-7-8/182 утверждена и введена в действие очередная форма заявления на возврат НДФЛ. Она будет действовать до внесения новых изменений.

Бланк заявления на возврат НДФЛ на 2018 год теперь состоит из трёх листов, с полями, куда вносится информация. В конце последнего листа есть пояснения по заполнению. Новый вид бланка адаптирован для автоматизированной обработки. Прежняя форма заявлений от физических лиц отменена этим же приказом.

Первый лист бланка заявления 2018 года на возврат НДФЛ при покупке квартиры включает в себя сведения о налогоплательщике, код фискального подразделения, основание для возврата подоходного налога при покупке квартиры (в данном случае, статья 78 НК РФ). Далее указывается цифрами сумма налога, подлежащая возврату, и расчетный период налогообложения, за который будет производиться возмещение. Надо указать количество листов сдаваемого бланка и листов приложения к нему.

В левом нижнем квадрате указывается пункт 3, заполняется фамилия, имя, отчество налогоплательщика, телефон и указывается дата, соответствующая дню подачи данных сведений в инспекцию.

Правый квадрат оставляется для заполнения работником фискального подразделения.

Второй лист заявления на возврат налога при покупке квартиры содержит сведения о расчетном счете заявителя для зачисления денег и о банке, в котором он открыт. Сначала указываются ИНН, фамилия и инициалы гражданина, порядковый номер листа.

Дальше вносятся сведения о банке и расчетном счете для перечисления возвращаемой суммы налога. Обязательно указывать корсчет и БИК банка. Затем расчетный счет, фамилия, имя, отчество получателя, данные его паспорта.

Для исключения возможных недоразумений с перечислением денег рекомендуется уточнить в банке и получить в печатном виде реквизиты счета.

Третий лист содержит информацию о налогоплательщике и его паспортные данные. Если на втором листе был указан ИНН подателя, то эту страницу можно не заполнять. Но лучше не полениться и все же оформить документ полностью.

Проконсультироваться о том, как заполнить заявление на возврат НДФЛ, всегда возможно в районной ФНС.

Передача налоговикам заявления на возврат НДФЛ возможна несколькими способами:

- лично в районной ИФНС по месту проживания;

- отправить почтовым отправлением заполненное по образцу заявление на возврат НДФЛ;

- на сайте госуслуг с применением защищенного электронного ключа;

- через доверенное лицо;

- в электронном формате из личного кабинета налогоплательщика на официальном сайте ИФНС.

Подавая сведения о льготе через электронный кабинет, надо только внести сведения о счете, реквизиты банка, где он открыт, остальные пункты формируются автоматически.

Шаблон для оформления бумажного носителя заявления на возврат НДФЛ при покупке квартиры скачивают на сайте налоговиков.

Налоговики проверяют поданную информацию по ф. 3-НДФЛ три месяца. Если результат проверки будет положительный, то возвращение выплаченных налогов произведут через один месяц.

Другой способ получения налогового вычета при покупке квартиры – оформление его на работе, в месте получения основного дохода.

За оформлением имущественного вычета обращаться на работу можно уже в год покупки объекта недвижимости. Для этого необходимо в районное налоговое подразделение предъявить декларацию, справку ф. 2-НДФЛ и остальные документы, доказывающие сделанные расходы на приобретение и ремонт квартиры.

При таких обстоятельствах, отдельно заявление на получение уведомления о праве на имущественный вычет подавать нет надобности. Сведения ф. 3-НДФЛ фискальными органами приравнивается к нему.

Срок рассмотрения имущественной декларации на льготный вычет законодательством ограничен тремя месяцами. Если будет положительное решение, ИФНС выдаст уведомление, подтверждающее право на имущественные налоговые вычеты.

С этим уведомлением и заявлением на имущественный вычет на имя работодателя надо обратиться на работу для его оформления. Бухгалтерия производит снижение налогооблагаемой базы работнику, даже если сотрудник принес заявление середине года.

Если полагающаяся льгота полностью не использована в проходящем году, её можно реализовать в будущие годы. При этом, каждый год надо будет получать в ФНС уведомление. Сдавать заявление на налоговый вычет за покупку квартиры в подобных обстоятельствах не надо.

Бывают обстоятельства, когда жильё приобретается в частях несколькими людьми. Тогда дополнительно к типовому набору документов, свидетельствующих о покупке и регистрации недвижимости, в налоговые органы сдается заявление о распределении имущественного налогового вычета среди держателей долей. При принятии положительного решения сторонам выдается уведомление о размерах предоставленной имущественной льготы. Каждая сторона предоставляет его в бухгалтерию на свою работу для оформления снижения налогооблагаемой базы.

В случае покупки квартиры или иного объекта недвижимости, существует реальная возможность возврата потраченных собственных средств. Это весьма существенная экономия бюджета новосела. Надо только определиться каким способом получать льготу по имущественным вычетам: на работе в текущем году путем снижения налогооблагаемой базы или через ИФНС забрать деньгами из бюджета возвращение налога.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.