Сегодня рассмотрим тему: "3-ндфл в 2019 - 2020 году новая форма" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

16 октября 2018 года Минюст России зарегистрировал приказ Налоговой службы от 03.10.2018 № ММВ-7-11/569, которым она утвердила абсолютно новую форму налоговой декларации 3-НДФЛ с 2019 года, а также порядок ее заполнения и электронный формат сдачи. В этой статье говорим о том, что поменялось в бланке отчёта и стало ли проще заполнять декларацию о доходах (вычетах).

ФНС России продолжает активную работу по упрощению форм налоговой отчётности. Ведь давно не секрет, что декларация 3-НДФЛ довольно сложна в заполнении. Особенно для физических лиц, ИП и частнопрактикующих специалистов, которые с ней никогда не сталкивались.

Сразу скажем, что бланк новой декларации 3-НДФЛ с 2019 года стал несколько проще, чем прежний, утверждённый приказом ФНС от 24.12.2014 № ММВ-7-11/671 с множеством редакций. Кстати, этот документ с 2019 года утратил силу и полностью прекратил действие.

С 2019 года состав декларации 3-НДФЛ практически полностью переформирован.

Перечислим основные изменения, которые затронули бланк декларации 3-НДФЛ по сравнению с прежней формой:

- обновленная версия состоит не из 20, а из 13 страниц;

- изменен состав листов для расчета различных доходов и вычетов по НДФЛ;

- буквенное обозначение листов заменено на приложения с соответствующей нумерацией (всего новая декларация включает 2 раздела и 8 приложений);

- расчет стандартных, социальных и инвестиционных налоговых вычетов объединен в одно Приложение 5;

- профессиональные вычеты вместе с доходами от предпринимательской, адвокатской деятельности и частной практики теперь рассчитывают в Приложении 3;

- сокращен раздел, касающийся определения налоговой базы по операциям с ценными бумагами и ПФИ, а также по операциям в рамках инвестиционного товарищества;

- учтены поправки в НК РФ в части освобождения от НДФЛ доходов, полученных при ликвидации инофирмы (Закон от 19.02.2018 № 34-ФЗ).

На титульном листе вместо «Налогового периода» появилось поле «Отчетный год».

Также отметим, что названия некоторых приложений совпадают с названиями листов в нынешней декларации. Все формулировки приведены в соответствие с действующей редакцией НК РФ.

Большой плюс изменений ещё в том, что с 2019 года в 3-НДФЛ не нужно заполнять информацию об исчисленном налоговым агентом НДФЛ. Оставлена только графа для указания удержанного подоходного налога.

В отношении проставления кодов тоже много чего поменялось. Например:

- исключен Справочник «Коды регионов»;

- коды видов доходов теперь разделены в зависимости от источника – российский или зарубежный;

- расширен состав видов документов, а также категорий налогоплательщиков, заявляющих имущественный вычет;

- список кодов видов деятельности стал больше и оформлен в отдельное Приложение 5 к порядку заполнения (в прежней форме они перечислены на Листе В в строке 010);

- ведены коды видов операций с ценными бумагами, ПФИ.

| Видео (кликните для воспроизведения). |

Согласно приказу ФНС № ММВ-7-11/569, обновлённая и усовершенствованная форма налоговой декларации 3-НДФЛ действует с 1 января 2019 года и предназначена для отчётности с периода 2018 года.

Таким образом, за 2018 год сдать отчёт нужно будет по новой форме 3-НДФЛ с 2019 года.

Напомним, что срок до 30 апреля актуален только для заявления доходов и не распространяется на налоговые вычеты по НДФЛ.

Кстати, на сайте ФНС можно скачать программу для заполнения новой 3-НДФЛ с 2019 года, а также для ее проверки. Кроме того, можно заполнить и отправить декларацию:

Кто регулярно сдаёт декларацию 3-НДФЛ уже привыкли к ее постоянному изменению. Однако с 2019 года практически все изменения довольно значительны. Поэтому теперь придется вникнуть глубже в изменения самой формы 3-НДФЛ с 2019 года и кодов для ее заполнения.

Полностью ознакомиться с текстом приказ ФНС, который закрепил новую форму 3-НДФЛ с 2019 года, можно на официальном сайте публикации правовой информации по прямой ссылке здесь.

Новая форма 3-НДФЛ начнет действовать с начала 2019 года. Это означает, что итоги 2018 года надо будет отражать в измененном шаблоне отчета. Документ используется для декларирования доходов физическими лицами, в т.ч.:

3-НДФЛ (новая форма) за 2018 год заполняется лицами, которые получают доход и самостоятельно производят расчет и уплату налоговых обязательств по НДФЛ – частные предприниматели, нотариусы и адвокаты, занимающиеся частной практикой;

образец новой формы 3-НДФЛ понадобится и тем, кто получил в 2018 году доход от продажи принадлежавшего им на праве собственности имущества, в связи с чем возникла необходимость заплатить в бюджет налог;

образец бланка 3-НДФЛ по новой форме оформляется гражданами, претендующими на возмещение подоходного налога путем применения налогового вычета (стандартного, социального, имущественного).

С 2019 года вводится новая форма 3-НДФЛ, бланк скачать бесплатно можно ниже. Измененный образец декларации утвержден ФНС приказом от 03.10.2018 г. № ММВ-7-11/569@.

Обновленная версия декларации занимает значительно меньше страниц, чем прежняя форма документа. Обязательны для заполнения всеми отчитывающимися физическими лицами три блока:

| Видео (кликните для воспроизведения). |

Новый бланк формы 3-НДФЛ может состоять только из упомянутых страниц, но при наличии оснований его объем расширяется за счет добавления приложений.

Какими особенностями обладает 3-НДФЛ новой формы:

в измененном варианте документа стало меньше страниц – вместо прежних 20 листов отчет после корректировки шаблона состоит максимум из 13 листов;

переформатирована структура листов, отведенных для обозначения типа и суммы налогового вычета, дохода;

новая форма 3-НДФЛ 2019 года вместо привычного набора листов с буквенными обозначениями, по которым осуществлялась идентификация раздела, содержит пронумерованные приложения;

информация по нескольким типам вычетов теперь представляется в одном приложении 5 (речь идет о стандартных вычетах, инвестиционных и социальных);

новая форма 3-НДФЛ содержит отдельное приложение для фиксации величины профессиональных вычетов, которые совмещены со сведениями о доходах от частной предпринимательской деятельности, о размере доходных поступлений частнопрактикуюших адвокатов и нотариусов (приложение 3);

изменения коснулись блока, посвященного сделкам с ценными бумагами и операциям, осуществляемым в рамках инвестиционного товарищества.

Декларация на титульном листе теперь имеет поле «Отчетный год» вместо поля «Налоговый период».

При отражении размера НДФЛ, уплаченного с доходов физического лица, по измененным правилам отсутствует обязанность показывать облагаемые суммы дохода и исчисленные налоговыми агентами налоги – достаточно вписать общую сумму дохода и фактически удержанную сумму НДФЛ.

Корректировке подверглись и наборы кодовых обозначений – расширили список видов деятельности, типов документов, добавлены виды операций с ценными бумагами.

Составление декларации начинается с титульной страницы. На ней надо указать, за какой период формируется отчет, в какую налоговую инспекцию документ подается. Для идентификации личности декларанта надо вписать его Ф.И.О., документ, удостоверяющий личность физлица, и его реквизиты.

По какой схеме дальше действовать, зависит от причины составления декларации.

Например, физическое лицо заявляет к возмещению сумму налога путем применения за истекший год стандартного вычета на детей. В этом случае заявителю надо будет заполнить обязательные для всех разделы 1 и 2 с титульной страницей. Дополнительно потребуется внести сведения о доходах, полученных в течение рассматриваемого года (приложение 1, если источник материальной выгоды находился в России, или приложение 2 при нахождении источника доходов за рубежом). Размер вычета будет зафиксирован в Приложении 5 (расчет приводится в части 1 приложения, а итоги подводятся в части 4). Остальные страницы подавать декларанту не надо.

Образец заполнения новой формы 3-НДФЛ в 2019 году для ИП представлен в этой статье.

Сроки сдачи новой формы декларации за 2018 год не изменились: для лиц, обязанных задекларировать свои доходы – это 30 апреля 2019 г., а для тех, кто сдает 3-НДФЛ, чтобы заявить налоговый вычет, ограничения нет – отчет можно подавать на протяжении всего года.

Новая форма 3 ндфл 2019 — бланк, образец заполнения, сроки сдачи

Налоговая декларация 3-НДФЛ – официальный документ, с помощью которого физические лица отчитываются перед налоговым органом о своих доходах. Документ имеет стандартный образец, единый для всех регионов страны. Отчитаться по нему могут как физические лица, так и индивидуальные предприниматели.

Все обновления относятся лишь к отчетности за 2018 года. Образец утвержден приказом от 03.10.2018. При необходимости сдачи отчета за несколько предыдущих лет, следует использовать образцы бланков соответствующих лет (ввиду ежегодных обновлений, они могут иметь различия). Проверить к какому из периодов соответствует бланк можно по индексу на титульном листе декларации.

Рассмотрим основные изменения, которые можно увидеть в обновленной 3-НДФЛ за 2019 год:

- сократилось общее количество листов. Обязательно присутствуют лишь три блока: титульный лист, раздел 1 и раздел 2. Остальная информация, при необходимости, размещается в виде приложений (всего их 8). Размер основной части составляет 13 листов (вместо 20 листов предыдущей версии);

- видоизменились разделы, посвященные налоговым вычетам;

- в качестве нумерации применяются не буквенным обозначения разделов (как раньше), а используется цифровое обозначение приложений;

- все типы вычетов (стандартный, инвестиционный и социальный) размещены в одном из приложений;

- новая 3-НДФЛ дополнена приложением с информацией о профессиональных вычетах, доходах от предпринимательской деятельности, а также доходах самозанятых нотариусов и адвокатов;

- по-новому выглядит раздел о сделках с ценными бумагами в рамках инвестиционного товарищества;

- на титульном листе вместо надписи «Налоговый период» появилось поле «Отчетный год»;

- претерпели изменения кодовые обозначения (больше видов деятельности, прибавились кодовые обозначения операций с ценными бумагами);

- для физических лиц теперь необходимо отобразить лишь общую сумму дохода и удержанную сумму подоходного налога;

- убран справочник с кодами регионов.

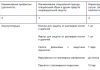

В целом, обновленная налоговая декларация 2019 года состоит из:

Рекомендуем:

Налоговым органом разработаны правила, применимые для заполнения всех видов деклараций, в том числе 3–НДФЛ:

Подробные рекомендации по заполнению, правила и комментарии можно найти в приказе ФНС № ММВ 711/569 от 3 октября 2018 года.

В 2019 году существует несколько вариантов подачи декларации. Каждый из налогоплательщиков может выбрать наиболее удобный для себя:

Для этого необходимо явиться в налоговую инспекцию по месту регистрации с бумажным вариантом 3-НДФЛ. Плюсом данного способа является оперативное получение комментариев и замечаний от налогового инспектора. Исправить все выявленные недочеты можно на месте. Минус – временные затраты и наличие очереди, особенно в начале года. Кроме личного визита, поручить сдачу декларации можно доверенному лицу. Для этого потребуется заверенный нотариально документ. Если лица состоят в родстве как дети и родители, то достаточно предъявить документ подтверждающий это родство;

Пересылать декларацию стоит отправлением с описью вложений. Для этого также потребуется бумажный вариант документа. Этот способ лучше использовать при достаточном запасе времени, т.к. пересылка и ответ для исправления ошибок может занять достаточно длинный срок;

Для передачи информации необходимо иметь личный кабинет налогоплательщика. Оформить его можно личным, единоразовым визитом в налоговую. На сервисе доступна программа для заполнения 3-НДФЛ, которая поможет выполнить корректное внесение данных и исключит ошибки. Здесь же можно приложить отсканированные копии необходимых документов. Удобен личный кабинет и для отслеживания процесса обработки декларации инспектором.

Законодательство предусматривает заполнение декларации формы 3-НДФЛ физическими лицами и индивидуальными предпринимателями в двух случаях – получение дохода или предоставление налогового вычета от государства.

Внесению в декларацию подлежат доходы за истекший год, с которых налог еще не был уплачен. Таким видом дохода может служить:

- получение денежных средств вследствие продажи недвижимости (квартира, дача, гараж и т.д.) или транспортного средства;

- начисленные дивиденды, реализация ценных бумаг и акций;

- победа и получение приза в лотереи;

- крупный и ценный подарок, полученный в отчетном году;

- доход от сдачи жилья в аренду;

- работа адвокатов и нотариусов, ведущих частную практику;

- налоговые резиденты, получающие доход за пределами Российской Федерации. Суммарное их нахождение в пределах страны составляет 183 дня;

- работники, получившие доход в результате заключения договора подряда.

С помощью 3-НДФЛ можно получить назад часть денежных средств, потраченных налогоплательщиком. Законодательство предусматривает следующие ситуации для возврата:

- приобретение недвижимого имущества;

- оформление обязательств по уплате ипотеки;

- получение платного образования, как самим обратившимся так и его близкими родственниками;

- получение медицинской помощи, не входящей в полис ОМС (на платной основе);

- взносы в Пенсионный Фонд на добровольной основе;

- индивидуальный инвестиционный счет.

С точки зрения обязательств по предоставлению 3-НДФЛ в налоговый орган, предусматриваются следующие группы:

- обязательно – индивидуальные предприниматели, частнопрактикующие адвокаты и нотариусы, лица, получившие доход помимо основного места работы (сдача квартиры, продажа недвижимости и т.д.);

- добровольно – лица, рассчитывающие на получение возврата по ранее уплаченным средствам (налоговый вычет);

- смешанная схема. К ней относятся лица попадающие под обе первые категории. За истекший год ими было совершено несколько сделок – по продаже и покупке недвижимости, другие основания для получения вычета. В их декларации отражена и сумма, с которой необходимо уплатить налог, и сумма налогового вычета. Стоит отметить, что уплатой налога не облагается продажа недвижимости, находящейся в собственности более 3-х лет.

Сроки сдачи налоговой декларации различаются в зависимости от ее целей. Ниже приведены крайние даты подачи 3-НДФЛ за 2018 год:

- до 30 апреля 2019 года налоговую декларацию сдают все индивидуальные предприниматели, частнопрактикующие нотариусы и адвокаты. До этого же срока законодательство обязало уплатить все необходимые налоги;

- также до 30 апреля 2019 все физические лица, получившие дополнительный доход, обязаны подготовить и сдать налоговую декларацию формы 3-НДФЛ. Уплатить налоги на указанную в ней сумму дохода необходимо до 15 июля 2019 года;

- в течение всего 2019 года – все физические лица, желающие получить налоговый вычет (имущественный, социальный или стандартный). Стоит учесть, что получить эти выплаты можно лишь за три предыдущих года.

При внимательном ознакомлении и выполнении всех правил, заполнение налоговой декларации по форме 3-НДФЛ не составит труда даже для тех, кто занимается этим впервые. Каждому налогоплательщику предоставляется возможность самостоятельно выбрать наиболее удобный способ заполнения и предоставления документа в налоговый орган.

Итак, начинается новый календарный период: пора отчетов за 2018 год. С первых рабочих дней 2019 года можно и нужно начинать формировать декларации о доходах физических лиц по форме 3-НДФЛ.

Федеральной налоговой службой России издан приказ от 03.10.2018 № ММВ-7-11/569@ “Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме”. (Зарегистрирован 16.10.2018 № 52438).

Новая форма 3-НДФЛ в 2019 году значительно отличается от той, которую использовали для отчетности за прошлый год. Сам объем декларации стал меньше: сейчас она размещается всего на 13 страницах:

- Титульный лист.

- Раздел 1.

- Раздел 2.

- Приложения на 8 страницах.

- Расчет к Приложению 1.

- Расчет к Приложению 5.

Закон требует, чтобы отчетные документы заполнялись на бланке той формы, которая соответствует отчетному году. Основным признаком соответствия документа нужному году по-прежнему является индекс, расположенный в левом верхнем углу бланка. Для каждой страницы индекс индивидуальный, но налогоплательщику достаточно запомнить эти цифры для титульного листа. В новой форме 3-НДФЛ индекс первой страницы 0331 5019.

- В новой редакции из титульного листка убрали показатель «Налоговый период», заменив его другим: «Отчетный год». Теперь не надо думать, какой именно период имеется здесь в виду (месяц, квартал, полугодие или что-то другое). Становится понятно, что форма заполняется за год.

- Показатель «Статус налогоплательщика» заменен на «Код статуса налогоплательщика».

- В Разделе 1 изменения коснулись только индекса: 0331 5026. Остальные показатели остались прежними.

- Раздел 2 остался с теми же показателями, только изменилась нумерация строк и индекс.

- Листы А, Д и так далее заменены номерными Приложениями.

- В новой форме 3-НФДЛ заполняются, как и прежде, только те страницы, для которых есть информация у данного налогоплательщика.

ПРИМЕР 1. Семенов Петр Иванович в 2018 году продал автомобиль, который он получил в наследство всего 2 года назад. В декларации Семенов заполнит следующие страницы:

Таким образом, из 13 листов декларации в 2019 году Семенов обязан заполнить всего 5 страниц.

Сроки и порядок сдачи декларации 3-НФДЛ в 2019 году

Налоговую декларацию в 2019 году физические лица сдают в трех вариантах:

- Обязательный: при получении дохода, из которого налоговый агент не удержал налог. В основном такая необходимость возникает при продаже имущества, срок владения которым не превышает установленного законом.

- Добровольный: когда налогоплательщик желает возвратить выплаченный ранее налог на доходы.

- Смешанный. Иногда случается так, что гражданин в течение одного календарного года совершает несколько сделок с покупкой и продажей имущества (например, продал автомобиль с гаражом и купил квартиру). Кроме того, в этом же году он оплатил за учебу своего ребенка. Форма налоговой декларации позволяет отразить в ней все события за календарный год.

Не отчитываться перед налоговыми органами за полученный доход от продажи имущества и не платить налог имеют право налогоплательщики, владеющие этим имуществом сроком не менее:

- 60 календарных месяцев, если это недвижимое имущество, и оно было куплено или построено налогоплательщиком;

- 36 календарных месяцев, если недвижимое имущество получено по наследству, в дар от близкого родственника, в результате приватизации или в виде ренты по договору пожизненного содержания;

- 36 календарных месяцев по прочему имуществу.

К добровольным вариантам заполнения налоговой декларации формы 3-НДФЛ относят случаи, когда налогоплательщик желает получить вычеты на оплату образования, на платное медицинское обслуживание или имущественный вычет на покупку жилья.

ПРИМЕР 2. Марина и Алексей Стуловы купили квартиру в августе 2018 года за 2 500 000 рублей. Ни один из супругов ранее вычеты на приобретение жилья не получал, поэтому они имеют на него право. Алексей заработал за 2018 год 325 000 рублей. Из этой суммы был удержан и перечислен налог в сумме 40 066 рублей.

Марина сейчас в декретном отпуске, воспитывает ребенка, поэтому заработка у нее нет. Оба супруга имеют право на вычет по 2 миллиона рублей. Так как за 2018 год официальный доход есть только у супруга, то в течение 2019 года Алексей составит налоговую декларацию и получит на свой банковский счет возврат налога в сумме 40 066 рублей.

Остаток вычета он сможет оформить в последующие годы, до полного погашения всей суммы — 219 934 рублей (2 000 000 * 0,13 = 260 000 – 40 066 = 219 934). На оставшиеся 500 тысяч рублей стоимости квартиры получить вычет есть право у Марины. Когда она выйдет на работу и станет платить налог, то сможет получить 65 000 рублей вычета (500 000 * 0,13).

Кроме этого, у Марины останется «в запасе» еще 1 500 000 рублей налогового вычета (1 500 000 * 0,13 = 195 000). Его она получит при покупке или постройке еще одного жилья.

Закон позволяет получать вычеты по фактически выплаченным банку процентам за целевые кредиты по приобретению или строительству жилья (ипотека). Но если основной вычет можно переносить на другие объекты, то этот «привязан» к одному жилью и повторно не предоставляется.

ПРИМЕР 3. В 2016 году Петровская Ирина Павловна купила квартиру (с кадастровой оценкой 1 520 600 рублей) за 1 200 000 рублей и получила имущественный вычет полностью (1 200 000 * 0,13 = 156 000).

Продав эту квартиру в 2018 году за 2 000 000 рублей и оформив ипотечный кредит, Ирина Павловна купила дом с земельным участком за 3 500 000 рублей. Заполнив налоговую декларацию формы 3-НДФЛ в 2019 году, Петровская получит остатки основного вычета (2 000 000 – 1 200 000 = 800 000) и всю сумму оплаченных банку процентов (но не более 3 миллионов рублей).

В этой же декларации Ирина Павловна обязана указать и сделку по продаже квартиры с учетом ее кадастровой стоимости.

Изменения по срокам в новом приказе не предусмотрены, они остались прежними:

- обязательные налоговые декларации надо сдать в период с 1 января по 30 апреля 2019 года, если доход получен в 2018 году.

- для возврата налога при получении социальных и имущественных вычетов декларацию можно сдавать в течение всего календарного года.

- если декларация смешанная, то она сдается по срокам обязательной: не позднее последнего дня апреля 2019 года.

Прежними остались и условия получения вычета при строительстве или покупке жилья:

- вычет предоставляется после оформления документа на право собственности (договор купли-продажи или акт приемки);

- по земельным участкам вычет можно получить только после введения в эксплуатацию построенного дома (или купить участок с готовым домом);

- средства, используемые для приобретения или строительства жилищных объектов, должны быть собственными или заемными (не материнский капитал, не средства работодателя или каких-либо фондов);

- кредиты на жилье должны погашаться из собственных источников;

- жилой объект должен быть куплен или построен, а не достался по наследству, в подарок, приватизирован или получен бесплатно каким-либо другим способом.

Инструкция позволяет, как и в прошлые годы, заполнять декларацию вручную, в печатном виде и с использованием специальной программы.

Можно взять бланк декларации в налоговой инспекции по месту жительства или скачать его из интернета и заполнить ее вручную. Такая работа требует большого внимания и определенных навыков. Ответственность за правильность занесения в бланк каждой цифры лежит полностью на налогоплательщике.

Более безопасный метод заполнения страниц отчетного документа — это использование компьютерной программы. В начале 2019 года она появится на официальном сайте Федеральной налоговой службы, откуда ее можно будет скачать.

А еще проще — зайти в Личный кабинет того же сайта, заполнить декларацию в режиме онлайн, приложить к ней отсканированные документы, поставить свою электронную подпись и отправить готовый документ в нужную налоговую инспекцию.

Если нет навыков работы с электронными программами, можно обратиться к профессионалам на специализированных сайтах в интернете.

От метода заполнения зависит способ сдачи декларации:

- Личное посещение налоговой инспекции. Данный способ имеет и свои плюсы, и свои минусы. К плюсам можно отнести то, что при личном общении налоговый инспектор проверит декларацию и оперативно обнаружит имеющиеся ошибки или недостающие документы. Можно тут же всё исправить. Экономится время. Минусы: потерянное личное время (особенно в начале года, когда многие желающие сдать вовремя отчеты создают очереди); неудобная транспортная схема (если налогоплательщик живет не в том населенном пункте, где располагается инспекция или, наоборот, живет в большом городе с его пробками).

- Почтовая корреспонденция. Налоговая декларация со всеми поясняющими документами вкладывается в почтовый конверт вместе с описью вложения и отправляется по почте. Такой способ доставки можно использовать только в том случае, если у налогоплательщика много времени в запасе и его не «поджимают» сроки сдачи декларации.

- Электронный вариант: через Личный кабинет налогоплательщика на официальном сайте ФНС. Самый надежный способ: программа оперативно проверит и укажет на возникающие ошибки, автоматически посчитает некоторые показатели. В кабинете можно отслеживать состояние проверки декларации налоговой инспекцией.

Новая форма 2-НДФЛ в 2019 году: кого коснутся изменения?

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

В 2019 году изменилась форма отчета 2-НДФЛ, которую работодатель обязан сдавать уже за 2018 год по новой форме. Справки 2-НДФЛ для физических лиц для предоставления в налоговую остаются практически без изменений, однако работодателю все же придется изучить новую форму. Как заполнять новую форму, как сдать отчетность по форме 2-НДФЛ и какие наказания за нарушение сдачи отчетности ждут налогоплательщиков, описано ниже.

С 2019 года действуют две формы справки 2-НДФЛ:

- Отчетность 2-НДФЛ

- Справка о доходах и суммах налога физического лица, выдаваемая физлицам для предоставления по месту тробования.

В 2019 году налоговый агент должен предоставить в ИФНС отчет 2-НДФЛ по новой форме за 2018 год (Приказ ФНС от 02.10.2018 N ММВ-7-11/566@). Новая форма является машиноориентированной и состоит из основного листа и приложения. На основном листе необходимо отобразить общую сумму дохода и налога на доходы физических лиц, а в приложении указывается более детализированная информация: доходы с вычетами и налогом с разбивкой по месяцам по каждому сотруднику. Также в новой форме сохраняется сокращенное название 2-НДФЛ, а количество разделов уменьшилось с пяти до 3.

Машиноориенторованной формой она является потому, что с такого документа налоговые органы смогут легко сканировать показатели, что ускорит прием и обработку представленных данных. Причем нововведения упростят задачу не только налоговым инспекторам, но и ускорят процесс получения налоговых вычетов физическими лицами.

Также незначительные изменения коснулись и справки 2-НДФЛ, выдаваемые работникам для предоставления в ИФНС. Они выдаются с учетом изменений, начиная с отчетности за 2018 год. При заполнении справки не допускается сокращенное наименование справки (2-НДФЛ заменяем на «Справка о доходах и суммах налога физического лица»), отсутствует поле с номером справки, а заполнять ее необходимо ориентируясь на тот же порядок, в котором заполнялась предыдущая форма.

Отчет по форме 2-НДФЛ за 2018 год сдается налоговым агентом до 1 апреля 2019 года. Опять же, эта дата касается справки с признаком 1 и 3. Если признак 2 и 4 (для реорганизованной организации), то справка подается до 1 марта 2019.

Признак 1 – код налогоплательщика, производящего выплаты, с которых был удержан налог.

Признак 2 – код налогоплательщика, производящего выплаты, с которых не был уплачен подоходный сбор.

Признаки 3 и 4 указываются правоприемником, когда нужно отчитаться за реорганизованную организацию.

Налоговыми агентами являются все организации и ИП, которые выплачивали доходы физлицам. Исключениями являются:

- Необлагаемые доходы (например, подарки, не дороже 4000 руб.)

- Выплаты, с которых получатель дохода сам должен заплатить налог (выплаты ИП, нотариусу, частному адвокату; дивиденды; оплата при покупке имущества у физлица)

Для отчетности по доходам физических лиц в 2019 году будет использоваться новая декларация 3-НДФЛ, которая существенно отличается от используемой в предыдущие периоды. ФНС России утвердила ряд изменений как внешнего вида бланка, так и особенностей заполнения. Информация о последних нововведениях будет актуальна для граждан, которые обязаны по закону отчитываться о полученных в минувшем году доходах или хотят это сделать на добровольной основе.

Налоговая служба активно работает над упрощением отчетности, что особенно актуально для физических лиц и ИП, которые не имеют опыта заполнения декларации. Бланк 3-НДФЛ, действующий с 2019 года, будет отличаться от варианта предыдущих лет: чиновники сократили количество страниц в документе и разработали еще ряд упрощений.

Новый бланк декларации следует использовать для подачи отчетности только за предыдущий 2018 год. Тем, кто планирует отчитываться сразу за несколько налоговых периодов, следует использовать бланки, соответствующие каждому году. К примеру, подавая в ФНС отчет за 2016-2018 г. г. нужно заполнить форму 3-НДФЛ за последний год по новой форме, за предыдущие годы – по действующим до нее образцам. Основным показателем соответствия бланка определенному году остается индекс в левом верхнем углу. По каждой странице он будет отличаться, но налогоплательщику достаточно знать числа первого титульного листа.

На 2019 год это 0331 5019.

Основные нововведения, которые можно увидеть в бланке декларации 3-НДФЛ:

- Сокращение количества страниц с 20 до 13.

- На титульном листе название поля «Налоговый период» заменено на «Отчетный год». К примеру, для новичков будет определенно ясно, что отчет подается именно за год, а не за другой период (месяц, квартал и пр.).

- Привычные буквенные обозначения листов (А-И) заменили соответствующей нумерацией от 1 до 8, а сами приложения теперь переименовали в Расчеты к Приложениям 1 и 5. Новая форма документа включает титульный лист, разделы 1 и 2, 8 приложений, расчеты к приложениям 1 и 5.

- Указывать сумму облагаемого налогом дохода теперь не нужно, осталась только графа с суммой удержанного налога.

- Информация по профессиональным вычетам теперь отражается в приложении 3, предназначенном для внесения информации о доходах предпринимателей, адвокатов и частнопрактикующих лиц (ранее данные были на отдельном листе).

- Данные о стандартных, инвестиционных и социальных налоговых вычетах теперь содержатся вместе в приложении 5.

- Изменен раздел, касающийся расчета базы налогообложения по операциям, касающимся ценных бумаг, ПФИ и деятельности инвестиционных товариществ.

- Учтены новые поправки к Налоговому кодексу в части отражения доходов и освобождения от уплаты НДФЛ при ликвидации иностранной компании.

Таким образом новая форма декларации состоит из:

- титульного листа с данными об отчетном периоде и регистрационными сведениями налогоплательщика;

- раздела 1 с обобщенной информацией о суммах налога, подлежащих уплате или возмещению из бюджета;

- раздела 2 с расчетами базы налогообложения и сумм обязательств;

- приложений, которые заполняются в зависимости от целей отчетности.

На заметку! Как и прежде, налогоплательщик вносит в бланк 3-НДФЛ только на те страницы, которые непосредственно касаются его деятельности или целей заполнения документа.

Образец заполнения представлен ниже:

При заполнении требуется предельная внимательность, поскольку налогоплательщик обязан самостоятельно контролировать правильность внесения каждой цифры и буквы. Для тех, кто ранее подавал отчетность, процедура не будет вызывать затруднений, а новичкам в этом вопросе лучше работать с электронными формами на сайте ФНС или в специальной программе.

На данный момент каждый гражданин вправе выбирать для себя наиболее удобный и доступный способ подачи отчета в налоговую:

- Отнести документ лично, чтобы инспектор на месте проверил правильность заполнения, а налогоплательщик исправил недочеты на месте. Но следует учитывать дополнительные затраты времени на посещение инспекции и возможные очереди, особенно в начале 2019 года.

- Отправить декларацию с прилагающимися документами почтовым отправлением с описью вложений. Этот вариант подходит только, если до крайнего срока сдачи остается достаточный запас времени на доставку письма и возможное исправление ошибок.

- Отправить бланк он-лайн в Личном кабинете налогоплательщика через сайт ФНС. Вносить информацию можно непосредственно на сайте или через специальную программу. Скачать версию 2019 года можно на официальном сайте ФНС по ссылке www.nalog.ru/rn77/program//5961249/.

Здесь автоматически рассчитываются некоторые показатели, а также сразу проверяются все данные, что минимизирует возможно отправки документа с ошибками. Дополнительно необходимо приложить качественно отсканированные документы, а перед отправкой заверить отчет собственной электронной подписью. Затем через кабинет можно контролировать статус проверки документа инспектором.

Бланк 3-НДФЛ используется физическими лицами для декларирования доходов в одном из 3-х вариантов:

- Обязательно – для граждан, получивших доход от своей деятельности, которые самостоятельно рассчитывают и уплачивают налоги (ИП, адвокаты, нотариусы), и тех, кто получил доход от продажи имущества, подразумевающий внесение налогового платежа в бюджет.

- Добровольно – для граждан, которые хотят компенсировать уплаченный ранее подоходный налог через получение налогового вычета. Право предоставляется при оплате обучения, получении платных медицинских услуг, приобретении недвижимости за собственные или заемные средства. Последний случай не касается использования средств материнского капитала, сделок с близкими родственниками, по программе приватизации или наследовании имущества.

- По смешанной схеме – для граждан, которые за отчетный год совершили несколько сделок по купле-продаже имущества (к примеру, продажа земельного участка и приобретение квартиры), а также получили право на налоговый вычет (например, оплачивали дорогостоящее лечение). В одном бланке декларации можно отразить сразу несколько событий на протяжении календарного года.

Для граждан, которые получили доход от продажи имущества предусмотрено несколько случаев освобождения от отчетности и соответственно уплаты НДФЛ. Они определяются временем владения имуществом в календарных месяцах:

- от 60 и более (для недвижимости, купленной или построенной налогоплательщиком);

- от 36 и более (для недвижимости, полученной по условиям наследования, дарения от близких родственников, приватизации и ренты согласно договору пожизненного содержания);

- от 36 и более (для других видов имущества).

Изменений по срокам подачи декларации на текущий год не предусмотрено. Согласно Налоговому кодексу (ст.229 п. 1) отчитаться по итогам 2018 года в форме 3-НДФЛ необходимо до 30 апреля 2019 г. Следует учитывать, что это будет вторник, короткий предпраздничный день, и не откладывать подачу до конца дня.

Обозначенный срок до последнего дня апреля касается только подачи обязательных налоговых деклараций и тех, кто подает отчетность по смешанной схеме. Граждане подающие документы на получение вычетов по НДФЛ имеют право отчитываться перед налоговиками в любое время на протяжении года.

Как заполнить декларацию 3-НДФЛ в личном кабинете налогоплательщика 2019 году: видео

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.