Сегодня рассмотрим тему: "заявление о предоставлении льготы для физических лиц" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Заявление о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц

- 2 Заявление на льготу по имущественным налогам для физлиц: образец заполнения

- 3 Правила заполнения заявления на налоговую льготу пенсионерам по имуществу

- 4 Заявление на предоставление льготы по налогу на имущество

- 5 Образец заявления в налоговую инспекцию на льготы пенсионерам

Заявление на льготу по налогу на имущество: форма, образец заполнения, бланк, порядок составления и отправки в налоговую инспекцию. Образец заявления на льготу по транспортному налогу смотрите по ссылке.

Многие люди вправе получить льготу по налогу на имущество. Например, это участники ВОВ, чернобыльцы, инвалиды, пенсионеры и т. д. Они вправе налог на имущество не платить. Подробно о льготах по налогу на имущество читайте по ссылке. Но чтобы получить льготу нужно направить в налоговую инспекцию специальное заявление. Без заявления льготу по налогу на имущество вам не предоставят. Бланк такого заявления утвержден Приказом Федеральной налоговой службы России от 14 ноября 2017 г. № ММВ-7-21/897@. На нашем сайте вы можете скачать бланк заявления в формате Эксель (Excel) и ПДФ (PDF), а также найдете подробный комментарий к порядку его заполнения.

СОДЕРЖАНИЕ

Заявления на льготу по налогу на имущество: бланк и отправка

На нашем сайте вы найдете:

- Порядок заполнения заявления на льготу по налогу на имущество и образец заполненной формы заявления.

- Бланк заявления на льготу по налогу на имущество в формате Эксель и ПДФ, который вы можете скачать и заполнить указав собственные данные (см. прикрепленный файл).

Заявление может быть сдано вами в инспекцию лично или отправлено по почте. При отправке почтой днем предоставления заявления считается дата его передачи почтовому отделению для отправки. К заявлению приложите копии всех документов, которые подтверждают ваше право на льготу (например, копию удостоверения участника ВОВ, заключение о назначении инвалидности, копию пенсионного удостоверения и т. д.).

При передаче заявления в налоговую инспекцию лично снимите копию с оригинала заявления. Оригинал отдайте в инспекцию. Копия – останется у вас. Потребуйте от сотрудника налоговой инспекции, принимающего заявление, проставить на копии отметку-штамп о принятии заявления с указанием текущей даты.

При отправке заявления в налоговую инспекцию по почте направляйте его:

– ценным письмом (оценка 1 руб.);

– с описью вложений;

– с уведомлением о вручении.

Обязательно сохраните опись, заверенную работником почты, почтовую квитанцию об отправке и впоследствии полученное уведомление (если письмо направлялось с уведомлением). Эти документы будут подтверждать факт отправки заявлений в налоговую инспекцию. По номеру почтовой квитанции вы сможете отслеживать перемещение заявления от вашей почты до налоговой инспекции и узнать дату, когда оно было получено налоговиками. Для этого используйте специальный сервис Почты России “Отслеживание отправлений”.

| Видео (кликните для воспроизведения). |

Внимание!

Что делать, если о своем праве на льготу вы узнали только сейчас? А раньше никогда ей не пользовались, хотя могли бы. В этой ситуации вы вправе заявить о своем праве на льготу “задним числом”. То есть потребовать предоставления льготы с того момента, когда у вас возникло право на нее. Налоговики обязаны вернуть вам излишне уплаченный налог. Но при условии, что с момента его уплаты не прошло 3-х лет (36 месяцев следующих подряд). Проще говоря налог вам вернут лишь за 3 последних года.

Чтобы вернуть налог вам нужно подать в инспекцию уже не одно, а два заявления:

- на предоставление льготы с той даты, когда у вас возникло на нее право (месяца выхода на пенсию, месяца получения инвалидности и т. д.);

- на возврат налога за периоды когда вы могли пользоваться льготой по налогу на имущество, но этого не делали (образец смотрите по ссылке).

Оба заявления высылайте одним письмом.

Пример

Пенсионер имел право не платить налог на имущество со стоимости квартиры, однако регулярно его платил. О том, что он платил налог зря пенсионер узнал в марте 2019 года. Он вправе потребовать возврата налога, уплаченного начиная с марта 2016 года. Претендовать на возврат налога, который был перечислен еще раньше, он уже не вправе.

За последние три года налог перечислялся так:

– за 2017 год – 28 ноября 2018 года;

– за 2016 год – 10 ноября 2017 года;

– за 2015 год – 15 октября 2016 года;

– за 2014 год – 15 ноября 2015 года.

Пенсионер вправе потребовать возврат налога уплаченного за 2015, 2016 и 2017 годы. Требовать возврата налога за 2014 год он не вправе. С момента его уплаты прошло больше трех лет (36 месяцев).

Чтобы вернуть налог он должен направить в налоговую инспекцию заявление о предоставлении льготы и заявление на возврат переплаченного налога. На каждый год составляются свои заявления на возврат (заявления на льготу достаточно одного). Их общее количество составит 4 штуки (3 года х 1 заявление + 1 заявление на льготу).

Заявления на льготу по налогу на имущество: состав и заполнение

Заявление состоит:

– из титульного листа;

– листа в котором заявляется льгота по транспортному налогу;

– листа в котором заявляется льгота по земельному налогу;

– листа в котором заявляется льгота по налогу на имущество.

| Видео (кликните для воспроизведения). |

Титульный лист заполняют всегда. Остальные – если вы заявляете льготу по соответствующему налогу. Поэтому заявление может состоять минимум из 2-х, а максимум из 4-х листов. Пустые листы сдавать в инспекцию не нужно.

Пример

Вы составили заявление на льготу.

Ситуация 1

Вы получаете льготу по одному налогу. Это налог на имущество. Тогда заявление будет состоять из 2-х листов. Первый – титульный. Второй – на льготу по налогу на имущество.

Ситуация 2

Вы получаете льготу по двум налогам. Это налог на имущество и транспортный налог. Ваше заявление будет состоять из 3-х листов. Первый – титульный. Второй – на льготу по транспортному налогу. Третий – на льготу по налогу на имущество.

Заявление можно заполнить:

В первом случае заполняйте документ шрифтом «Courier New» размера 16 – 18 пунктов. Во-втором, чернилами черного цвета. Заполняют заявление слева на право печатными заглавными буквами. В одну ячейку вписывайте одну букву или цифру. Во всех пустых ячейках в которых не будет данных поставьте прочерк (горизонтальную линию).

После оформления всех нужных листов поставьте их порядковый номер. Титульный лист – это всегда номер «001».

Прежде всего укажите свой ИНН. Если он вам не известен вы можете его не указывать. Но вы можете узнать его с помошью нашего сервиса “Узнать свой ИНН”.

Следующим укажите код той налоговой инспекции, в которую направляется заявление. Если вы получаете льготу по налогу на имущество физических лиц, то его необходимо отправлять по месту нахождения недвижимости, облагаемой налогом на имущество. Место вашего проживания (прописки) никакого значения не имеет. Узнать адрес, название и номер налоговй инспекции вы можете по ссылке.

Далее запишите свое ФИО (слева направо заглавными печатными буквами). Для каждой буквы отведена отдельная ячейка.

Порядок заполнения следующих полей с вашими данными зависит от того указали вы свой ИНН или нет. Если указали, то вам не нужно заполнять поля:

– 2.4 “Дата рождения”

– 2.5 “Место рождения”

– 2.6.1 “Код вида документа”

– 2.6.2 “Серия и номер”

– 2.6.3 “Дата выдачи”

– 2.6.4 “Кем выдан”

Если вы не указали свой ИНН, то все эти поля нужно заполнить. Обратите внимание на заполнение поля 2.6.1 “Код вида документа” и 2.6.4 “Кем выдан”.

Вот коды документов, которые удостоверяют вашу личность:

При заполнении поля “Кем выдан” все всегда сталкиваются с одной и той же проблемой. Для заполнения этого поля ячеек в бланке не достаточно. Их не хватает, чтобы вписать название отдела полиции или миграционной службы полностью. Поэтому вам придеться максимально сократить эти данные. Например, если в документе написано “Отделение федеральной миграционной службы по району Ховрино г. Москвы”, то это название можно сократить до “ОФМС ПО Р-НУ ХОВРИНО”.

Далее в заявлении укажите номер своего контактного телефона без пробелов и прочерков в формате Х(ХХХ)ХХХХХХХ. Например, 8(916)1234567.

Затем заполните ячейку в которой обговаривается способ получения вами результатов рассмотрения вашего заявлений:

- 1 – если вы планируете узнать о результатах непосредственно в инспекции;

- 2 – если вы хотите получить результаты по почте.

Эту ячейку не нужно заполнять тем, кто получил доступ к личному кабинету налогоплательщика. Результаты вы можете узнать в личном кабинете.

Укажите количество листов вашего заявления (минимум два) и количество листов тех документов, которые подтверждают ваше право на льготу и прилагаются к заявлению. Например, заявление составлено на 2 листах и к нему приложены документы на 5 листах. Тогда в данных ячейках будет записано “002” и “005”.

В разделе “Достоверность и полноту сведений . “

- если вы заполняете и сдаете заявление лично – поставьте “1”, подпись и дату. Остальные данные заполнять не нужно.

- если вы сдаете заявление через своего представителя – поставьте “2”, укажите его ФИО, дату составления заявления и реквизиты доверенности. Далее представитель должен поставить свою подпись.

Титульный лист может быть заполнен так:

Это последний – четвертый – лист в заявлении. Если вы заявляете льготу только по этому налогу, то его номер будет “002”.

На этом листе есть 2 блока. В них одинаковые данные. Если вы заявляете льготу только по одному объекту (например, квартире) достаточно заполнить первый блок. Если по двум, то первый и второй. Если объектов больше, то потребуется дополнительный лист. Данные о третем и четвертом обьекте укажите в нем. Он будет иметь номер “003”.

Здесь нужно привести все данные по объекту по которому вы зявляете льготу. Его вид (жилой дом, квартира, комната и т. д.), номер (кадастровый или условный или инвентарный), срок предоставления льготы или указание на то, что она бессрочна, а также данные документа, который подтверждает ваше право на льготу. Копию этого документа нужно приложить к заявлению.

Возможно право на льготу у вас появилось давно, но вы ей не пользовались. В этой ситуации налог, который вы заплатили вам вернут. Но лишь ту сумму с момента уплаты которой не прошло 3-х лет. Суммы, которые уплачены раньше уже не вернут. Как мы сказали выше чтобы вернуть налог нужно сдать в инспекцию не одно, а два заявления: заявление на льготу по налогу (см. ниже) и заявление на возврат налога (см. по ссылке). Соответственно в заявлении на льготу вы можете написать ту дату с которой вы претендуете на возврат налога.

Пример

Человек вышел на пенсию с марта 2006 года. С этого момента он получил право не платить налог на имущество со стоимости своей квартиры. Но льготой не пользовался и платил налог. Заявление на льготу он подал только в 2019 году. В графе 6.3. “Срок предоставления налоговой льготы” он поставил “1” (то есть бессрочно). А в строке “с. ” он может указать – 01.03.2006. Налоговая инспекция обязана вернуть ему налог за 2016, 2017 и 2018 годы.

Приведем образец заполненного листа с данными о льготе. За основу возьмем ситуацию, когда льготу заявляет пенсионер по старости по своей квартире. На пенсию он вышел 10.05.2018 года. Лист может быть заполнен так:

Портал “Ваши налоги”

2018

____________________________________________________________________________________________________________________

НЕ РАЗМЕЩАЙТЕ СВОИ ВОПРОСЫ В РАЗДЕЛЕ “КОММЕНТИРОВАТЬ”. ОН ПРЕДНАЗНАЧЕН ИСКЛЮЧИТЕЛЬНО ДЛЯ ОБСУЖДЕНИЯ ДАННОГО МАТЕРИАЛА.

ДЛЯ ВОПРОСОВ ЕСТЬ КНОПКА “ЗАДАТЬ ВОПРОС НА САЙТ”.

ВОПРОСЫ, ЗАДАННЫЕ ЗДЕСЬ, БУДУТ БЕСПОЩАДНО УДАЛЯТЬСЯ! НАДЕЕМСЯ НА ВАШЕ ПОНИМАНИЕ

Заявление о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц

С 1 января 2018 года изменился порядок подтверждения права на налоговые льготы для налогоплательщиков – физических лиц.

Граждане, имеющие право на льготы по имущественным налогам, должны теперь предоставить заявление по установленной форме, утвержденной приказом ФНС России от 14 ноября 2017 года № ММВ-7-21/897@.

В отличие от прежней формы заявления, новый бланк состоит не из одной, а нескольких страниц, каждая из которых отдельно посвящена объектам собственности, облагаемым транспортным налогом, земельным налогом и налогом на имущество физических лиц. При представлении заявления в налоговый орган заполнение всей формы не требуется. Налогоплательщику необходимо заполнить только необходимые ему страницы.

В отличие от предыдущего порядка предоставления льготы, теперь у налогоплательщика есть выбор: представить документы, подтверждающие право на льготу, или только сообщить их реквизиты. Подача документов, подтверждающих право на налоговую льготу, теперь является правом, а не обязанностью гражданина. При необходимости сотрудники налоговой службы сами направят запрос туда, где выдавали указанные налогоплательщиком документы-основания, а затем проинформируют заявителя о решении, принятом по его заявлению.

Обратиться с заявлением о предоставлении льгот по имущественным налогам налогоплательщик может в любой налоговый орган, а также через Личный кабинет налогоплательщика.

Получить информацию о льготах по имущественным налогам в конкретном муниципальном образовании можно на официальном сайте ФНС России, воспользовавшись сервисом «Справочная информация о ставках и льготах по имущественным налогам».

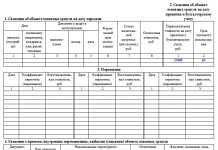

Новая форма заявления о предоставлении налоговой льготы, с возможностью заполнения на компьютере:

Заявление на льготу по имущественным налогам для физлиц: образец заполнения

В некоторых случаях гражданам, имеющим право на льготы по имущественным налогам, необходимо заполнить заявление о предоставлении таких льгот.

Сбербанк – открытие РКО и пакеты услуг:

Скачайте образец заявления на льготу по имущественным налогам.

Предлагаем вам образец заполнения заявления о предоставлении налоговой льготы по транспортному налогу, земельному налогу, налогу на имущество физических лиц по форме КНД-1150063.

Бланк и порядок заполнения заявления можно найти тут.

Вы не обязаны прилагать документы, подтверждающие право на льготу, если в заявлении указаны реквизиты таких документов. Налоговики сами направят запрос туда, где эти документы были выданы.

Если льгота по транспортному налогу заявляется в отношении транспортного средства, имеющего разрешенную максимальную массу свыше 12 тонн и зарегистрированного в системе «Платон», то в поле 4.5.1 указывается не название документа, а «Запись в Реестре взимания платы». Поле 4.5.5. при этом не заполняется.

Образец заявления на льготу по имущественным налогам

Другие образцы заявлений и деклараций мы собираем в специальном разделе.

Правила заполнения заявления на налоговую льготу пенсионерам по имуществу

В России законодательство позволяет пенсионерам получить привилегии при уплате государственных сборов. Для оформления следует написать заявление о предоставлении льготы по налогу на имущество, транспорт или землю, образец которого рассмотрим ниже.

Введенная и применяемая схема предоставления льгот в России подразумевает предварительное обращение в государственные органы, где человеку необходимо написать заявление. Операция соблюдается и для пенсионеров, желающих освободиться или платить меньше за собственное имущество. Когда заявление о предоставлении льготы отсутствует, налоговики посчитают, что гражданин отказывается от положенных преференций (п. 6 ст. 407 НК РФ).

На территории страны объекты собственности, на которые распространяются льготные условия по начисляемым обязательствам, в соответствии с п. 4 ст. 407 НК РФ разделяются на группы:

- квартира, комната;

- частный дом, дача;

- постройки хозяйственного или надворного типа площадью менее 50 кв. м, используемые для сельскохозяйственной деятельности или в дополнение к ИЖС;

- помещения, приспособленные для реализации творческих идей (ателье, мастерская художника, студия);

- гаражи.

ВАЖНО! Льготы не предоставляются по заявлению пенсионера, когда недвижимость приносит доход или ее стоимость больше 300 000 000 рублей.

Привилегии распространяются только на один объект, находящийся в официальном владении пенсионера. Но допускается использование преференций касательно иного имущества, относящегося к другой классификационной группе. Например, на лицо пенсионного возраста зарегистрировано свободное помещение и комната в общежитии, что подтверждается документами. Ему полагаются привилегии за все строения, так как они принадлежат к разным типам. Если будет зарегистрировано две комнаты, то скидки применяются к одной из них по желанию владельца.

При заполнении заявления гражданин указывает вид собственности с целью предоставления льгот. Оно подается до 01 ноября текущего года. В случае отсутствия уведомления налоговые органы вправе назначить послабление по имущественному налогу в отношении того объекта, величина обязательств по которому является наибольшей.

ФНС не требует ежегодной подачи заявлений, если не изменяется выбранное строение для применения налогового облегчения.

Заявление на льготу подается в тот отдел ФНС, в ведении которого находится объект с применяемыми привилегиями:

- ИФНС по территории расположения недвижимости (квартира, дача, комната, дом, строения, гараж) или нахождения земельного участка;

- налоговая инспекция по месту прописки, куда обращаются за скидками при уплате транспортных сборов или снижения НДФЛ.

Обращаться можно напрямую в учреждение или зарегистрироваться в личном кабинете налогоплательщика. Существуют другие способа подачи документов:

- заказное письмо;

- через посредника по нотариально оформленной доверенности;

- оформление заявления через МФЦ (“Мои Документы”).

Список оказываемых услуг многофункциональными центрами дополнился возможностью подачи заявлений на льготы по налогу на имущество, транспорт, доходы для пенсионеров и других групп населения. А также через них можно получить доступ к кабинету налогоплательщика или направить уведомление о выбранном объекте налогообложения.

После рассмотрения и проверки всех предъявленных документов сотрудники ФНС выносят решение о предоставлении льготы на текущий год, при условии своевременной подачи пенсионером заявления. Если в предыдущие годы за гражданином было право на сокращение обязательств, произойдет перерасчет и возврат ранее уплаченных сумм. Это правило распространено на 36 предшествующих месяцев, следующих друг за другом, то есть за 3 последних года внесения требуемых платежей.

Тогда подается еще одно заявление на перерасчет и компенсацию ранее уплаченного сбора. В нем указываются временные диапазоны и причина предоставления преференций. Дополнительно пенсионер прописывает, что не пользовался льготой в прошлые годы.

Пакет документации претендента на льготы включает:

- заявление (скачать образец);

- паспорт;

- пенсионное удостоверение;

- ИНН;

- правоустанавливающие документы на недвижимость.

Форма заявления о предоставлении льгот соответствует приказу ФНС №ММВ-7-21/897@ от 14.11.2017 года. Документ предусматривает возможность приложения перечня требуемых бумаг или указание их реквизитов. Впоследствии сотрудник ФНС сравнит и заверит копии при личном обращении пенсионера или направит запрос в Пенсионный Фонд, Кадастровую палату на основании написанной информации об удостоверении и объектах недвижимости.

Образец заявления о предоставлении налоговых льгот позволит пенсионеру без ошибок составить нужный документ о предоставлении льготы по налогу на имущество. Рекомендованная форма подходит для оформления привилегий по транспорту, земельному участку и имуществу.

На первом листе указываются данные об ИФНС и плательщике:

- ИНН пенсионера.

- Код учреждения, куда поступят документы.

- ФИО заявителя (пункты 2.1, 2.2, 2.3).

- Дата и место рождения (пункты 2.4, 2.5).

- Реквизиты документа, удостоверяющего личность (пункт 2.6).

- Номер телефона, используемого для связи.

Правильный образец заявления о предоставлении льготы может не содержать номер налогоплательщика, но потребуется полностью заполнить данные о человеке. Код ИФНС узнается посредством посещения электронного сервиса на официальной интернет-странице налоговой службы или в СОУН-справочнике.

При указании реквизитов документа, удостоверяющего личность, следует вписывать его код. Для этого можно воспользоваться приложением №1 к Порядку заполнения, который был утвержден Приказом № ММВ-7-11/485@. Обычному российскому паспорту присвоена комбинация 21.

ВАЖНО! Разрешается сокращать сведения касательно органа, выдавшего паспорт или иной документ, удостоверяющий личность. При указании в полном виде выделенных ячеек не хватит.

Следующие блоки информации (3 пункт) на титульном листе образца заявления для пенсионеров отображают способ получения ответа после проверки обращения и отметку о достоверности написанных данных. Если интересы льготника представляет другой человек, ставится соответствующая цифра и прописываются его данные.

Титул нумеруется цифрой 1, которая вверху листа. Следует также указать на число заполняемых страниц после подтверждения способа информирования. Далее идущие листы заявления подразумевают точное обоснование просьбы о применении преференций на объекты налогообложения пенсионера.

Если человек желает претендовать на налоговую льготу по имеющемуся транспорту, заполняется 2 лист. Требуется указать следующие сведения:

- фамилия в полном виде и имя, отчество в форме инициалов;

- отметка о типе ТС, соответствующая напечатанной на бланке номерной таблице (4.1);

- марка, модель, номерные знаки списываются из свидетельства о регистрации ТС (4.2, 4.3);

- период предоставления льготы, предусматривающий бессрочный или ограниченный (4.4);

- название, серия, номер документа, дающего право на послабление и наименование органа, его оформившего (4.5).

Правильно заполнить пункты 4.5.1-4.5.5 можно с помощью удостоверения пенсионера, где находится основная информация о выдавшем его органе, дате оформления и сроке действия.

При наличии нескольких ТС разного типа, заполняются дополнительные блоки ниже. В конце страницы заявитель оставляет подпись и указывает дату.

Заявление для получения льготы по налогу на имущество заполняется пенсионерами аналогичным образом. Вверху пишется фамилия и инициалы заявителя. Основные блоки отображают сведения:

- вид объекта для назначения преференций в соответствии с представленными номерами;

- номер объекта: кадастровый, условный или инвентарный;

- временной диапазон применения налоговой льготы по заявлению;

- данные о документе, дающем возможность претендовать на привилегии.

Заявление на льготу по налогу на имущество пенсионеров или других физических лиц, имеющих право на снижение суммы выплат, оформляется одинаково. Только первые указывают реквизиты пенсионного документа, а другие лица прописывают информацию о своих бумагах, на основании которых инспекция введет преференции.

Когда пенсионер не пользовался льготным правом по уплате налога на имущество, он указывает в заявлении бессрочное предоставление (цифра 1), но в ячейке с датами прописывает дату выдачи удостоверения. В такой ситуации ему возместят сумму за три предыдущих года при условии нахождения в статусе в это время.

На данный налог выделена отдельная страница, заполнение которой начинается с написания фамилии собственника в полном виде и инициалов. Потребность в прошении льготы по нескольким участкам удовлетворяется после указания соответствующей информации в одинаковых блоках.

Основные пункты заявления на налоговую льготу по земельным площадям:

- кадастровый номер (можно взять из документов или с публичной кадастровой карты);

- срок предоставления льготы;

- наименование документа, дающего право на льготу, а именно удостоверение пенсионера;

- название органа, выдавшего удостоверение, дата выдачи, срок действия, серия, номер.

Оформление льгот по земельному налогу для нескольких участков (свыше 2) предполагает заполнение более 2 страниц с указанием нужных сведений. Все страницы следует пронумеровать и подписать.

В случае с возвратом уплаченного налога на доход, следует оформить заявление общего образца. Часто это происходит при покупке объекта недвижимости. В шапке прописывается наименование органа, куда направляется обращение и реквизиты заявителя. В «теле» документа указывается формулировка: прошу вернуть сумму излишне уплаченного налога на доходы физических лиц за такой-то год. Дополнительно пишется размер и основание для компенсации (имущественный, социальный, стандартный вычет).

Человеку стоит отметить банковский счет, куда будут перечислены средства. К заполненному бланку заявления прикладывается правильно оформленная декларация.

При назначении пенсии человек может рассчитывать на налоговые льготы в отношении имеющейся собственности. Некоторые регионы расширяют список привилегий, что подразумевает большее денежное послабление для престарелых граждан. Поэтому при своевременной подаче заявления можно рассчитывать на освобождение от уплаты требуемого сбора или снижения ставок.

Заявление на предоставление льготы по налогу на имущество

Некоторые категории налогоплательщиков имеют право на снижение или полную отмену оплаты налога на имущество. Такой вид послабления может быть предоставлен как юридическому, так и физическому лицу. И если представители первой группы (юридические лица) имеющие это право могут никак не аргументировать его, поскольку в законе они четко указаны по видам деятельности (с единственным условием целевого использования имущества), то физические лица обязаны подтверждать право на него документально.

Важное уточнение: налоговая льгота является не обязанностью, а правом налогоплательщика, иными словами, для того, чтобы получить возможность оплачивать налог по более низкой ставке или вовсе освободится от него, нужно представить в налоговую инстанцию письменное волеизъявление в виде специального заявления.

Список лиц, имеющих возможность получить льготы на имущество довольно обширен. Сюда входят военнослужащие и члены их семей, герои СССР и герои РФ, участники военных действий, инвалиды 1 и 2 групп, пенсионеры и некоторые другие категории граждан. Полный перечень можно найти в налоговом кодексе РФ.

Следует отметить, что налог на имущество относится к местным налогам (а есть еще федеральные), поэтому иногда, в зависимости от региона, перечень потенциальных льготников может существенно корректироваться.

Например, в некоторых регионах, данной льготой могут пользоваться многодетные родители и т.п. Поэтому, никогда не будет лишним уточнить, имеет ли право на льготу по налогу на имущество тот или иной налогоплательщик в своем регионе проживания.

Надо помнить и о том, что в зависимости от территориальной принадлежности различаются и ставки налога на имущество.

Налог может быть снижен на следующие категории имущества:

- дома, квартиры, комнаты,

- хозяйственные и надворные постройки,

- некоторые виды зданий и сооружений,

- гаражи и помещения (последние только при условии, что они используются для творческих нужд, т.е. ателье, мастерские и студии).

При этом не нужно забывать о том, что льгота может быть предоставлена только на один объект каждого вида недвижимости из указанных выше. К примеру, если гражданин имеет в собственности две квартиры и три гаража, то он сможет воспользоваться льготой по налогу на имущество только на одну квартиру и на один гараж, а за все остальные объекты недвижимости придется выплачивать налог в полном размере.

Заявление на льготу: правила оформления и адрес подачи

Документ имеет унифицированную, официально утвержденную форму, заполнить которую, имея перед глазами образец, совершенно нетрудно.

Главное условия – данные в него должны вноситься печатными буквами, разборчиво, с указанием всех прилагаемых документов и обязательной подписью заявителя.

После того, как оно будет оформлено надлежащим образом и налоговый специалист проверит его, он поставит отметку о принятии документа. С этого дня заявление уходит на рассмотрение, которое происходит также в строго установленном законом порядке.

Заявление на льготу по налогу необходимо передавать в ту налоговую территориальную инспекцию, к которой относится потенциальный льготник.

Как написать заявление на предоставление льготы по налогу на имущество

В данном примере рассматривается заявления от пенсионера, желающего воспользоваться льготой на имущество.

- В начале заявления нужно указать номер налоговой службы, к которой относится налогоплательщик по месту жительства и населенный пункт, в котором она находится.

- Далее в соответствующей табличке следует «галочкой» отметить вид налога и здесь тоже все довольно понятно – значок ставится напротив строки «налог на имущество физических лиц».

- После этого вписывается основание, дающее право на получение послабления, т.е. указывается наименование и номер подтверждающего документа.

- Ниже находится таблица, в которую вносятся данные о налогоплательщике. Здесь заглавными печатными буквами надо вписать фамилию, имя, отчество, номер телефона и, — при наличии, — адрес электронной почты для связи (на случай возникновения у налогового специалиста какого-либо вопроса).

Если в процессе оформления возникают какие-либо вопросы, следует обратить внимание на пояснения, написанные мелким шрифтом и расположенные под документом.

Как только налоговые органы примут решение о том, что данный налогоплательщик действительно может пользоваться предоставляемыми льготами, они вступают в законную силу. Более того – если ранее гражданин, имеющий право на налоговую льготу по каким-либо причинам не пользовался ею, и при этом исправно платил налог на имущество, его ему пересчитают и излишне оплаченную сумму вернут (но не более чем за три года до момента обращения в налоговую инспекцию с заявлением на предоставление льготы).

Образец заявления в налоговую инспекцию на льготы пенсионерам

Каждый гражданин РФ признается налоговым резидентом и обязан уплачивать взносы за владение собственностью, со всех видов доходов отдавать определенную долю средств государству. Для пенсионеров предусмотрены скидки по части налогообложения. Умение воспользоваться льготным правом позволит пожилым людям сохранить часть семейного бюджета. Правильно составленное заявление при обращении — важное требование уполномоченных госорганов.

Налоговая инспекция — исполнительное орган власти, осуществляющий начисление пошлин. Это учреждение призвано контролировать своевременность внесения платежей, оценивать правомерность применения привилегий. Сюда обращаются налогоплательщики, чтобы исполнить обязательства согласно НК РФ.

Для физических лиц обозначен список основных налогов на:

- основные положения;

- объекты налогообложения;

- ставки для расчетов;

- алгоритм исчисления;

- срок уплаты;

- льготы и порядок их предоставления.

Налог на доходы физлиц:

- имеет статус федерального (статья 13);

- регулируется положениями НК РФ;

- применяется без изменений всеми субъектами Федерации.

Остальные виды дифференцируются местными и региональными нормативно-правовыми актами.

Пенсионеры, как социальная группа, отнесены статьей 407 НК к льготной категории граждан. Это касается исключительно пошлины на недвижимость.

Федеральный закон считает людей пожилого возраста полноправными налогоплательщиками, привилегий при начислении земельного и транспортного сборов не предусматривает. Муниципалитеты вводят собственные нормативы и вправе предоставлять скидки.

Актуальную информацию о действующих послаблениях можно получить онлайн через интернет на портале «Госуслуги».

Для каждого вида сборов указаны местные и федеральные льготы, применяемые вычеты и ставки.

Перечень категорий граждан, которые наделены преимущественными правами, еще не означает, что скидки будут применяться изначально. Закон предусмотрел уведомительный способ реализации привилегий.

Порядок действий плательщика:

- подготовить документы;

- написать заявление;

- передать доступным способом служащим ИФНС.

Для подтверждения факта обращения заявление составляется в двух экземплярах: один для налоговой, второй с отметкой о принятии остается у льготника.

Письмо почтой России следует отправлять с описью вложений и уведомлением.

Сотрудники инспекции:

- проверят данные;

- запросят информацию в учреждениях;

- исчислят начальную сумму налога;

- применят снижающий коэффициент;

- рассчитают окончательный платеж;

- оформят уведомление.

Оплатить квитанцию следует до 1 декабря года, следующего за налоговым периодом.

Основанием для применения сниженных ставок послужит пенсионное удостоверение.

Специфичность налогов — земельного, транспортного, на имущество — потребует указания правоустанавливающих документов на:

- недвижимость;

- транспортное средство;

- земельный участок.

Могут понадобиться справки о:

Федеральная Налоговая Служба Письмом № БС-4-11/19976@, датированным 16 ноября 2015 года, направила нижестоящим подразделениям рекомендованную типовую форму заявления.

Так выглядит шаблон:

При подаче заявления правильнее ориентироваться на общеустановленный образец. Инспекторы выдадут распечатанный бланк, расскажут, как правильно написать заявление в Налоговую инспекцию на льготу пенсионерам.

- Верхний правый угол предназначен для указания отделения ИФНС, куда обращается заявитель.Адресовать заявление нужно с учетом места прописки гражданина, если документ составляется на транспортный налог. Место нахождения недвижимости, земельного участка будет иметь значение при определении имущественной и земельной пошлины.

- Нужно выбрать вид сбора, проставить отметку «V» в соответствующей графе: на имущество, земельный, транспортный.

- Указать наименование и реквизиты обосновывающего документа (пенсионное удостоверение).

- Прописать наименование, адрес объекта, по которому заявитель претендует на скидку.

- Средняя часть бланка заполняется данными налогоплательщика: ФИО, ИНН, контакты.Буквы и цифры пишутся каждая в отдельной ячейке.

- Дата, с которой должна быть применена скидка, вносится ниже (специальное поле).

- Срок предоставления — бессрочный.

Если ранее пенсионер не пользовался скидкой при наличии оснований, он вправе просить пересчитать взносы за последние 3 года.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.